если неправильно оформлена счет фактура

В каких случаях используется исправленный счет-фактура?

Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 вступили в силу поправки в НК РФ по счетам-фактурам при реализации прослеживаемых товаров. Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

С 1 июля 2021 года счета-фактуры оформляются по новой форме (постановление Правительства РФ от 02.04.2021 № 534). Подробнее об изменении реквизитов читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

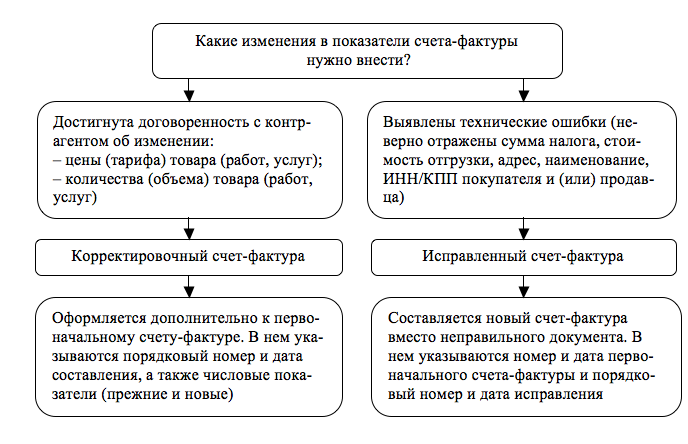

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2020-2021 годы в Excel скачать бесплатно».

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

Если допущены ошибки при оформлении счетов-фактур и первичных документов

Ошибки в документах – счетах-фактурах и «первичке» (бумажных или электронных [1] ) неизбежны. Ведь от ошибок, как известно, никто не застрахован. И не всегда в этом виновата компания, которая составляет документы. Случается так, что в процессе их оформления изменяются реквизиты самой компании или ее контрагента либо условия сделки.

В редких случаях учетные документы, имеющие погрешности в оформлении, можно оставить в том виде, в каком они составлены изначально. Чаще всего требуется внести в них исправления. Но как правильно это сделать? Какие требования законодательства следует учесть?

Ошибки в документах могут быть выявлены любым из участников сделки, но исправить их, несомненно, должно лицо, составившее документы. Согласия контрагента для этого (если только речь не идет о взаимной договоренности сторон об изменении стоимости ранее отгруженных товаров, оказанных услуг, выполненных работ) не требуется. Достаточно лишь уведомить о данном факте контрагента и, соответственно, после устранения ошибок направить ему исправленные экземпляры документов.

Как правило, ошибки допускаются одновременно и в первичном документе (товарной накладной, акте), и в счете-фактуре, хотя на практике могут быть ситуации, когда требуется исправить только один из них.

Основания и правила устранения погрешностей в оформлении вышеупомянутых документов в главном схожи: обязательному исправлению подлежат существенные ошибки. Но имеются и некоторые различия, которые как раз и обусловлены разными подходами к определению степени существенности ошибки, выявленной в первичном учетном документе либо счете-фактуре.

Порядок исправления ошибок в счете-фактуре, который представляет собой документ налогового учета, определен гл. 21 НК РФ. В частности, ее положения помимо первичного документа допускают составление налогоплательщиками еще двух видов документов: корректировочного и исправленного (ст. 169 НК РФ). Ситуации, при которых необходимо составить тот или иной счет-фактуру, следует различать.

Корректировочный счет-фактура

Налоговые нормы (п. 3 ст. 168, п. 10 ст. 172 НК РФ) предписывают составлять корректировочный счет-фактуру только при определенных обстоятельствах (которые приводят к изменению цены (тарифа) и объема (количества) отгрузки) и при достижении взаимной договоренности между участниками сделки о корректировке стоимости (количества или цены). К числу определенных обстоятельств, в частности, относится следующее:

Исправленный счет-фактура

Существенные ошибки

– наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ);

– количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ);

– цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)**

**

Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03‑07‑09/46708, от 30.05.2013 № 03‑07‑09/19826).

***

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если:

Порядок составления исправленного счета-фактуры

И последнее. Изложенный порядок применяется и при внесении исправлений в корректировочный счет-фактуру (при выявлении в ранее составленном документе существенных ошибок) (п. 6 Правил заполнения корректировочного счета-фактуры).

Подведем предварительные итоги. Резюмируя вышесказанное, покажем схематично отличия между корректировочным и исправленным счетами-фактурами.

Надо ли исправлять первичные документы?

Счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг или выполненных работ). Поэтому если в счете-фактуре имела место ошибка, то она почти гарантировано присутствует и в первичном документе («почти» – когда оба документа составляются вручную без применения специализированных автоматизированных средств учета). И если ошибка является существенной для счета-фактуры, то таковой она будет и для первичного документа. Данный вывод обусловлен:

– дата составления документа;

– наименование лица, составившего документ;

– содержание факта хозяйственной жизни;

– величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

– наименование должностей лиц, ответственных за оформление документа;

– подписи и Ф. И. О. лиц, подписавших документ

– наименование, адрес, ИНН/КПП продавца и (или) покупателя;

– наименование товаров, работ или услуг;

– наименование, код валюты;

– количество товаров (работ, услуг);

– цена товаров (работ, услуг);

– применяемая ставка налога;

– Ф. И. О. лиц, уполномоченных на подписание счетов-фактур

Порядок исправления первичных документов можно разработать самостоятельно

Во-первых, возможность внесения исправлений в первичные учетные документы установлена ч. 7 ст. 9 Закона о бухгалтерском учете. Здесь же оговаривается, что исправлению подлежит не всякий документ. Например, нельзя изменить кассовые и банковские документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210‑У, п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ [9] ).

Во-вторых, механизм внесения исправлений в первичные документы ч. 7 ст. 9 Закона о бухгалтерском учете не регламентирован. Здесь установлены лишь минимальные требования к содержанию исправленного первичного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, сделавших это. По сути, в норме изложены основные правила корректурногоспособа внесения исправлений, порядок осуществления которого приведен в разд. 4 Положения о документах и документообороте в бухгалтерском учете [10] (далее – Положение).

Между тем отсутствие в Законе о бухгалтерском учете детализированного порядка внесения исправлений в первичные учетные документы дает организациям определенную свободу. Они вправе разработать подходящий способ осуществления правки в «первичке» с учетом особенностей документооборота (разумеется, этот момент необходимо отразить в учетной политике).

Кстати, на наличие у экономических субъектов подобного права Минфин указал в Письме от 22.01.2016 № 07‑01‑09/2235. И это справедливо, поскольку в случае применения электронных документов внесение в них исправлений, например, вышеупомянутым корректурным способом невозможно.

Нюансы, которые нужно учесть при утверждении способа исправления «первички»

1. Внесение исправлений в изначальный учетный документ.

Алгоритм действий в данном случае определен разд. 4 Положения. Этот способ применяется в отношении документов, составленных вручную или автоматизированным способом (то есть при помощи специализированных бухгалтерских программ, например 1С: Бухгалтерия). Ведь в последнем случае, несмотря на, казалось бы, электронный метод создания документа, он таковым не является, так как в документообороте подобный документ используется как обычный бумажный.

Порядок действий таков: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Устранение ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также проставляется дата исправления.

2. Выставление нового (корректирующего) документа.

При применении данного метода необходимо соблюсти минимальные требования ч. 7 ст. 9 Закона о бухгалтерском учете: составленный новый документ должен идентифицировать исправленный по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Хотя при обнаружении ошибок в первичном документе Законом о бухгалтерском учете не предусмотрена замена ранее принятого к учету первичного учетного документа новым (на это, в частности, указали финансисты в Письме № 07‑01‑09/2235), арбитры тем не менее считают возможным осуществление подобной замены.

Например, в Постановлении Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012 отмечено: закон не исключает права налогоплательщика и его контрагентов вносить исправления в счета-фактуры и первичные документы, составленные с нарушением установленного порядка либо содержащие недостоверные сведения о совершенных хозяйственных операциях, и не запрещает налогоплательщику устранять несоответствие первичных документов требованиям бухгалтерского законодательства путем внесения в неправильно оформленный документ исправлений, его переоформления, замены на оформленный в установленном порядке и представлять переоформленные первичные документы в налоговый орган или в суд для обоснования правомерности применения налоговых вычетов или расходов по налогу на прибыль.

В части электронных документов необходимо пояснить следующее. В силу технических особенностей их составления использование корректурного способа внесения исправлений не представляется возможным. Следовательно, в случае применения электронного документооборота единственным возможным вариантом устранения ошибок является составление нового (корректирующего) документа.

В настоящее время утверждены лишь электронные форматы некоторых первичных документов (см. Письмо ФНС России от 09.02.2016 № ЕД-4-2/1984@):

Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления.

Резюмируем сказанное. Внесение исправлений в счета-фактуры и первичные документы требует от вносящего их налогоплательщика определенных знаний. При выявлении в счетах-фактурах ошибок (подчеркнем, существенных) необходимо составить новый (это важно!) «исправительный» документ (независимо от формата первоначального – бумажного или электронного). Причем согласовывать внесение изменений в счет-фактуру с контрагентом не нужно.

Соответствующие изменения, как правило, требуется внести и в первичный документ (товарную накладную, акт оказанных услуг или выполненных работ), поскольку счет-фактура оформляется на основании этого документа. И если ошибка является существенной для счета-фактуры, то таковой она, вероятно, будет считаться и для первичного документа.

Способ внесения исправлений в «первичку» хозяйствующий субъект вправе разработать самостоятельно с учетом особенностей документооборота. Подобная возможность обусловлена отсутствием в Законе о бухгалтерском учете детализированного механизма внесения исправлений в первичные учетные документы.

На практике распространены такие способы устранения ошибок:

[2] Утверждены Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137).

[3] См. Письмо Минфина России от 01.04.2015 № 03‑07‑09/18053.

[4] См. Письмо Минфина России от 13.07.2012 № 03‑07‑09/66.

[5] См. письма Минфина России от 12.05.2012 № 03‑07‑09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@.

[6] Утверждены Постановлением № 1137.

[7] Письмом ФНС России от 12.02.2015 № ГД-4-3/2104@ данные разъяснения доведены до сведения территориальных налоговых органов и налогоплательщиков.

[8] Буквально финансисты перечислили в названном письме квалифицирующие признаки несущественных ошибок для первичных документов. Это ошибки, не препятствующие идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг) и их стоимости, других обстоятельств документируемого факта хозяйственной жизни. Хотя в данном письме обозначен подход к недочетам в документах применительно к налогу на прибыль, полагаем, его можно распространить на НДС. Ведь условием для признания вычетов наравне с наличием счетов-фактур является и наличие первичных документов, на основании которых товары (работы, услуги) принимаются к учету (п. 1 ст. 172 НК РФ).

[9] Утверждено Приказом Минфина России от 29.07.1998 № 34н.

[10] Утверждено Минфином СССР от 29.07.1983 № 105. Несмотря на солидный возраст Положения, оно является действующим и применяется в части, не противоречащей Закону о бухгалтерском учете.

[11] Как отмечено в Постановлении Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий (см. также Постановление Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014).

[12] Текст документа можно найти на сайте www.bmcenter.ru.

[13] Формат данных документов рекомендован Приказом ФНС России от 21.03.2012 № ММВ-7-6/172@.

[14] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/551@.

[15] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/552@.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Счет-фактура является документом, дающим право на вычет «входного» НДС. Поэтому при налоговой проверке счета-фактуры всегда подвергаются тщательнейшему изучению со стороны проверяющих. Если что-то в них будет не так, ИФНС по итогам проверки может снять часть вычета, а это значит, что компании придется уплатить НДС, пени и санкции.

Однако не любая ошибка в счете-фактуре лишает покупателя вычета. Неприятными последствиями грозят только те дефекты, которые мешают идентифицировать продавца и покупателя, наименование товаров, их стоимость, а также налоговую ставку и сумму налога. Это прямо следует из п. 2 ст. 169 НК РФ. Казалось бы, есть четкая норма касательно ошибок в счете-фактуре. Однако на практике все равно возникают вопросы и спорные ситуации. Давайте разбираться.

Идентификация сторон сделки в счете-фактуре

Сведениями, по которым можно идентифицировать продавца и покупателя, является наименование организации (либо Ф.И.О. индивидуального предпринимателя), ИНН и адрес. Поэтому стоит обращать внимание на правильность оформления данных показателей.

С названием организации вопросов обычно не возникает, равно как и с Ф.И.О. индивидуального предпринимателя. Бывает, что предприниматели, выписывая счета-фактуры своим покупателям, не указывают там свой статус. В итоге выглядит так, как будто счет-фактуру составил не ИП, а обычное физлицо Василий Иванов. А Василий Иванов как физлицо в принципе не может выставлять счета-фактуры, так как не является плательщиком НДС.

Так вот, такое заполнение не должно создать негативных последствий для покупателя, потому что возможность идентификации продавца в данной ситуации все же имеется. Отсутствие статуса ИП не мешает понять, кто продавец. Разъяснения Минфина РФ подтверждают, что подобное заполнение не свидетельствует о нарушениях в счете-фактуре (письмо от 07.05.2018 № 03-07-14/30461).

Следующее разъяснение чиновников касается заполнения сведений о наименовании организации-покупателя. В письме ФНС России от 09.01.2017 № СД-4-3/2@ обращено внимание на то, что организация-покупатель не сможет предъявить к вычету НДС, если в данной строке будут указаны не ее реквизиты, а фамилия ее сотрудника, который товар приобрел. Думаем, данная ситуация – большая редкость, но если все же вы с ней столкнулись, то имейте в виду, что подобное оформление – грубейшая ошибка.

Что касается адреса, то должен быть указан тот адрес, который содержится в ЕГРЮЛ или ЕГРИП. Об этом сказано в подпункте «г» пункта 1 Правил заполнения счета-фактуры (утв. постановлением Правительства РФ от 26.12.2011 № 1137). При этом не страшно, если в адресе организации, указанном в счете-фактуре, использована иная последовательность слов, чем в реестре. Как сообщают чиновники, такое заполнение не может являться препятствием для получения вычета по НДС (письмо Минфина России от 23.11.2018 № 03-07-11/84720).

А будет ли считаться серьезным нарушением наличие незначительных изменений в написании адреса (например, использование строчных букв вместо заглавных, сокращение слов «город», «улица», замена слова «помещение» на слово «офис» и т. п.)? Нет, не будет. Сам адрес-то верный. Чиновники тоже не видят в этом ничего противозаконного (письма Минфина РФ от 17.08.2018 № 03-07-14/58351, от 02.04.2018 № 03-07-14/21045, от 29.01.2018 № 03-07-09/4554).

Из-за незначительных искажений в написании адреса продавца или покупателя налоговики не имеют права снимать вычет.

Идентификация «предмета реализации» в счете-фактуре

Как уже было упомянуто выше, ошибки, мешающие идентифицировать наименование товара (работ, услуг), являются основанием для признания вычета незаконным. Поэтому неправильное указание наименования товара (работ, услуг) считается серьезным нарушением, из-за которого покупателю снимут вычет «входного» НДС на вполне законных основаниях (письмо Минфина РФ от 14.08.2015 № 03-03-06/1/47252). Но неполная информация о наименовании товара (работ, услуг) не может стать поводом для снятия вычета, правда, при условии, что такое заполнение счета-фактуры не помешает налоговикам идентифицировать «предмет реализации» (письма Минфина РФ от 17.11.2016 № 03-07-09/67406, от 10.05.2011 № 03-07-09/10).

Какая же информация может способствовать идентификации товара, работы или услуги? Например, реквизиты договора, в соответствии с которым осуществляется реализация. Поэтому при неполном отражении в счете-фактуре наименования предмета сделки желательно указать также ссылку на реквизиты договора или счета.

Но если в документе не раскрывается само наименование товара или характер работ, услуг, а указана только ссылка на реквизиты договора (например, услуги по договору № __ от ______), то такое оформление может вызвать претензии со стороны поверяющих. И на практике подобные прецеденты возникали. Правда, в подобных случаях суд, как правило, принимает сторону налогоплательщиков (см., например, Постановление Арбитражного суда Московского округа от 01.12.2014 № А40-52708/14).

Идентификация суммовых показателей в счете-фактуре

Стоимость товара (работ, услуг), налоговая ставка и сумма НДС в счете-фактуре также должны быть заполнены верно. Ошибки в них являются серьезным нарушением, последствием которого может быть снятие вычета НДС проверяющими.

Например, если ставка налога содержит ошибку, то продавец должен внести в счет-фактуру соответствующие исправления. Об этом напомнил Минфин РФ в письме от 06.11.2018 № 03-07-11/79611. Если исправлений не будет, то для покупателя это чревато лишением вычета.

А что насчет точности стоимостных показателей? Например, из п. 3 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137 следует, что стоимостные показатели счета-фактуры указываются в рублях и копейках. Означает ли это, что при нарушении этого порядка (например, при округлении) покупатель лишится вычета?

Обратимся к разъясняющим письмам ведомств. В ряде писем чиновники Минфина РФ приводят данную норму, дополняя, что округление суммы недопустимо (письма от 27.09.2018 № 03-07-14/69147, от 17.02.2014 № 03-07-09/6395 и от 29.01.2014 № 03-02-07/1/3444.). Однако самого вывода о последствиях такого нарушения авторы писем не делают. Полагаем, что округление не лишает возможности идентифицировать стоимостные показатели. Но не исключаем риски возникновения претензий со стороны налоговиков.

А вот по следующей ситуации у чиновников разных ведомств нет единого мнения. Речь идет об отражении в счете-фактуре графического знака рубля вместо кода и наименования валюты. Столичные налоговики считают, что такое заполнение лишает покупателя права на вычет (письмо УФНС России по г. Москве от 22.03.2016 № 16-15/028574), а представители Минфина РФ более лояльны. По их мнению, высказанному в письме от 13.04.2016 № 03-07-11/21095, такое составление не препятствует применению вычета.

Мы считаем этот подход более правильным, ведь такое заполнение не мешает идентифицировать стоимостные показатели счета-фактуры. При возникновении споров с налоговиками нужно сослаться на это письмо Минфина. Вероятнее всего, оно убедит проверяющих на местах в законности вычета.

Несущественные дефекты счетов-фактур

Все остальные дефекты, которые не мешают идентификации вышеприведенных сведений, не должны стать причиной для снятия проверяющими вычета НДС. Приведем примеры таких ошибок, которые, по мнению чиновников, не являются серьезными.

Счет-фактура выставлен с опозданием, то есть после истечения пяти календарных дней, считая со дня отгрузки товаров (выполнения работ, оказания услуг)

Письма Минфина РФ от 25.01.2016 № 03-07-11/2722, от 25.04.2018 № 03-07-09/28071

День отгрузки включается в пятидневный срок, установленный для выставления счета-фактуры (письмо Минфина РФ от 18.10.2018 № 03-07-14/74899)

При заполнении строки 4 «Грузополучатель и его адрес» счета-фактуры допущена ошибка

Письмо Минфина РФ от 20.02.2019 № 03-07-11/10765

Вывод чиновников можно распространить и на ситуацию, когда ошибка содержится и в строке 3 «Грузоотправитель и его адрес»

В счете-фактуре содержится дополнительная информация о фактических адресах продавца или покупателя, которые отличаются от адресов, указанных в ЕГРЮЛ или ЕГРИП

Письмо Минфина РФ от 21.12.2017 № 03-07-09/85517

Сведения о фактическом адресе указываются в качестве дополнительной информации. То есть в счете-фактуре в обязательном порядке должен быть адрес, соответствующий тому, который указан в ЕГРЮЛ (ЕГРИП)

Как исправлять ошибки в счетах-фактурах

Как исправлять счета-фактуры, если ошибки в них серьезные и влияют на получение вычета?

Во-первых, исправлять должен тот, кто составлял счет-фактуру, то есть продавец или исполнитель. Во-вторых, исправления делаются путем составления нового, исправленного счета-фактуры, то есть с «исходником» ничего делать не нужно (один его экземпляр по-прежнему остается у покупателя в неизменном виде).

При составлении исправленного счета-фактуры продавец/исполнитель должен использовать тот же бланк, что и для исходного счета-фактуры. Заполняют его так же, как первоначальный счет-фактуру, но с правильными данными. При этом в строку 1а добавляют порядковый номер и дату исправления. Что касается строки 1, то при оформлении исправленного счета-фактуры в нее переносятся данные из строки 1 «исходника».

Такой порядок следует из п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Регистрация исправленного счета-фактуры в книге покупок

Порядок действий у покупателя зависит от того, на какой налоговый период (квартал) придется составление продавцом исправленного счета-фактуры.

Если на квартал, в котором был составлен и исходный документ, то вариант действий следующий. В книге покупок нужно сначала аннулировать первоначальную запись. Делается это так: показатели исходного счета-фактуры повторно регистрируются, но значения приводятся уже со знаком «минус». После этого в книге покупок в обычном порядке регистрируются данные исправленного документа.

Сложнее дело обстоит в ситуации, когда квартал, в котором был получен и зарегистрирован в книге покупок исходный счет-фактура, закончился. И если за этот квартал уже была сдана декларация по НДС, то без уточненной декларации тут не обойтись.

Покупателю следует составить дополнительный лист к книге покупок за тот квартал, в котором был зарегистрирован «исходник». В этом листе ему нужно аннулировать запись по исходному счету-фактуре, повторно отразив его показатели со знаком «минус». В результате этого сумма «входного» НДС за этот квартал будет уменьшена, что повлечет за собой необходимость в уточненной декларации, в которой сумма вычета будет снижена. А исправленный счет-фактуру следует зарегистрировать в книге покупок за тот квартал, в котором он был получен. Именно в этом квартале появляется право на вычет по исходному счету-фактуре.

Такой порядок следует из п. 9 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137.