если нет бухгалтера как подписывать счет

Счет фактура без подписи главбуха: точка зрения поставщика

Согласно официальной позиции Министерства финансов, изложенной в письме № 03-04-11/212 от 29.11.2004 г., в случае отсутствия на счете-фактуре подписи лица, уполномоченного подписывать счета-фактуры за главного бухгалтера, такой документ признается составленным с нарушением установленного порядка и не может служить основанием для принятия к вычету соответствующих сумм НДС.

Но что делать, если в штатном расписании должность главного бухгалтера не предусмотрена? Ведь в соответствии с п. 2 ст. 6 Закона №129-ФЗ «О бухгалтерском учете», руководитель организации в зависимости от объема учетной работы может передать ведение бухгалтерского учета специализированной организации или вести учет лично. Как не создать проблемы контрагенту?

Рассмотрим вариант, когда ведение налогового и бухгалтерского учета передано сторонней организации.

Зачастую в этом случае в штате фирмы-заказчика имеется специалист, который ведет первичную учетную документацию. А затем документы передаются в специализированную организацию для отражения хозяйственных операций в бухгалтерском и налоговом учете. Передача учета сторонней организации фиксируется в приказе об учетной политике на соответствующий финансовый год.

Согласно ст. 26 НК РФ, налогоплательщик (в нашем случае организация-заказчик) может участвовать в отношениях, регулируемых законодательством о налогах и сборах, через уполномоченного представителя, представляющего его интересы в отношениях с налоговыми органами, а также иными участниками отношений, регулируемых законодательством о налогах и сборах. Представитель налогоплательщика осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством РФ (п. 1 и 3 ст. 29 НК РФ).

Закон N 129-ФЗ не содержит положений о порядке оформления первичных документов в случае ведения бухгалтерского учета специализированной организацией. Однако из п. 12 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ следует, что, если ведение бухгалтерского учета передано специализированной организации, централизованной бухгалтерии или бухгалтеру-специалисту, то документы, на которых необходима подпись главного бухгалтера, вместо него подписывает руководитель специализированной организации, централизованной бухгалтерии, либо специалист, ведущий бухгалтерский учет.

Кроме того, право подписи документов за главного бухгалтера может быть передоверено руководителем специализированной организации любому сотруднику данной организации. Однако это возможно только при условии, что доверенность, подписанная налогоплательщиком, допускает подобное передоверие (письмо Минфина №03-02-07/1-566 от 24.12.2009 г.).

Второй возможный вариант – руководитель компании ведет бухгалтерский и налоговый учет лично.

Это не противоречит трудовому законодательству, поскольку ТК не содержит норм, запрещающих директору совмещать должности внутри организации.

Подобное совмещение должно быть закреплено в учетной политике компании и утверждено соответствующим приказом (или иным распорядительным документом) руководителя.

Как правило, в таких случаях начальник расписывается на счете-фактуре дважды: за руководителя и за главного бухгалтера. А при проверке чиновникам представляют выписку из учетной политики или соответствующий приказ.

И, наконец, третий вариант – главбух заболел (в отпуске, в командировке и т.п.).

В этом случае целесообразна передача права подписи на период отсутствия. Сразу оговоримся, что штатное заместительство должно быть закреплено в трудовых договорах или должностных инструкциях сотрудников, которым передается право подписи.

Кроме того, временную передачу права подписи лучше оформить, опять же, приказом. Хорошо, если этот приказ будет учитывать положения ГОСТ Р 6.30-2003 «Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов».

В принципе, его текст можно составить в произвольной форме, но он обязательно должен содержать следующую информацию:

Но что делать, если вы сами оказались в ситуации, когда вам выставили счет-фактуру с одной подписью? Об этом мы напишем в статье «Счет-фактура без подписи главбуха: точка зрения покупателя».

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Главбух без права подписи: точно ли он нужен вашему бизнесу? Как оформить, плюсы и минусы

Главбух — второе лицо компании после директора. Обычно у него не только много обязанностей, но и достаточно руководящих прав, в частности есть право подписи финансовых документов, в т.ч. в банке. Но иногда руководитель по каким-то причинам не хочет, чтобы у главного бухгалтера были такие широкие полномочия, что тогда делать? Главбух без подписи — законно ли это, какие преимущества и недостатки есть в этом случае у сотрудника и бизнеса?

А так вообще можно?

Да, закон позволяет принять на работу главбуха, не давая ему права подписи. Хотя конечно полностью этого права главного бухгалтера обычно не лишают, просто ограничивают перечень документов, которые он должен подписывать.

Вместо бухгалтера, без каких-либо дополнительных приказов и доверенностей, документы может подписывать руководитель. Другим сотрудникам делегирование права подписи происходит на основании распорядительного документа (приказа) или доверенности (обычно на разовые операции, например, подписание договора или получение матценностей).

Итак, давайте посмотрим, какие законы позволяют не давать главбуху право подписи :

Т.е. если в организации есть главбух, то подписывать документы должен он, если при этом есть рядовые бухгалтеры, то право подписи может быть передано им. Если же руководитель сам составляет документы по операциям в кассе, то и подписывать все будет сам.

Плюсы и минусы главного бухгалтера без подписи

Многие первичные документы и отчетность требовали обязательной подписи главбуха. Но это, во-первых, тормозило работу компании (документы проходили как минимум двойное согласование и визирование — у директора и бухгалтера), а во-вторых, ставили главных бухгалтеров в сложное положение — даже если ты не согласен с каким-то документом, тебе нужно его подписать, иначе его просто невозможно сдать, например, в налоговую.

После того, как подпись главбуха пропала из отчетов и даже баланса, а также перестала быть обязательной в большинстве первичных документов, сразу обозначились плюсы и минусы ее отсутствия.

Плюсы для бухгалтера:

Плюсы для организации:

Минусы для бухгалтера:

Минусы для бизнеса:

Отметим, что нередок случай, когда по факту сотрудник исполняет обязанности главбуха, но должность его звучит иначе, как правило, просто « бухгалтер ». Так руководитель старается обезопасить себя от несанкционированных действий работника и в то же время упрощает вопрос с документами — нет главбуха, значит за него будет расписываться сам директор.

Как оформить главного бухгалтера без подписи

Прием на работу бухгалтера не отличается от этой процедуру для любого другого сотрудника.

Берем заявление о приеме на работу, уточняем, какая у сотрудника книжка — бумажная или электронная, будет ли он писать заявление о переходе на ЭТК, оформляем трудовой договор, приказ о приеме, отправляем форму СЗВ-ТД в ПФР, не забываем познакомить главбуха со всеми существующими положениями компании — о зарплате, подотчете, командировках, провести положенные инструктажи по ТБ и тому подобное.

Сотрудника также надо будет ознакомить с его должностной инструкцией — в нее можно как раз внести и сведения о праве подписи документов. Либо оформить для этого отдельный приказ.

А наказать главбуха без права подписи можно?

Конечно, ведь он как и другие сотрудники может нести материальную ответственность. К примеру, если отвечает за работу с наличными. Будет возмещать ущерб, если его нанес — сломал ноутбук, допустим.

Отказываться же от уплаты штрафа директору не рекомендуем. Обычно его размер не очень большой. Например, за неподачу нулевой декларации — 1000 рублей, за позднюю отправку СЗВ-М с тремя сотрудниками — 1500. Но если при этом на момент подачи отчета не был уплачен налог или нарушение длящееся (к примеру, не пробивали чеки по онлайн-кассе полгода), то и накажут суровее. Кстати, наблюдать за работой онлайн касс можно в одном кабинете — здесь вы сразу увидите, бьются ли чеки, на какую сумму прошли продажи и что именно было продано, все в режиме реального времени.

В итоге выбор — давать главбуху право подписи или нет, лежит на руководителе, а ему следует взвесить все за и против, которые мы привели в статье. Зачастую наделение главного бухгалтера правом подписи позволяет увеличить ответственность сотрудника и сделать его более внимательным к ведению учета.

Кто подписывает счет-фактуру (нюансы)?

Кем подписывается счет-фактура

Вопрос о том, кто подписывает счета-фактуры, продавец должен решать своевременно. Если эта функция в компании ни за кем не закреплена, может пострадать покупатель: неподписанный счет-фактура оставляет его без налогового вычета. Тот же результат ждет покупателя, если в полученном от продавца счете-фактуре будут стоять подписи неуполномоченных лиц.

Налоговый кодекс жестко не устанавливает, кто подписывает счета-фактуры, и не содержит запрета на то, чтобы счета-фактуры подписывали иные лица компании (менеджеры, финансовые специалисты и др.). Но фамилии и должности уполномоченных на подписание счетов-фактур сотрудников нужно отразить в приказе — тогда вопрос о том, кто подписывает счета-фактуры в данной компании, будет решен.

Счет-фактура может подписываться не только доверенными лицами организации или ИП, но и бухгалтером-специалистом или сотрудниками другой компании. Как правило, это происходит, когда ведение бухгалтерского учета, включая подписание счетов-фактур, передано этим лицам на основании договора на оказание бухгалтерских услуг. Для того чтобы бухгалтер-специалист или сотрудники бухгалтерской компании, работающие по договору, могли подписывать счета-фактуры, необходимо также либо оформить доверенность на них, либо составить отдельное приложение к договору с указанием лиц, которых стороны уполномачивают на подписание счетов-фактур.

Кем и как выставляется и подписывается электронный счет-фактура, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный демо-доступ к системе К+. Это бесплатно.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Остановимся подробнее на том, как правильно оформить доверенность на подписание счетов-фактур.

Как составить доверенность на подписание счетов-фактур: образец

Расписываться на счетах-фактурах любой сотрудник компании не может, т. к. в п. 6 ст. 169 НК РФ говорится, что в этом документе должны присутствовать подписи руководителя и главбуха либо иных уполномоченных лиц. Что касается ИП, то он должен поставить подпись в счете-фактуре сам или поручить эту работу доверенному лицу.

В крупных компаниях со сложной структурой управления руководитель может делегировать часть полномочий своим заместителям, штатным работникам или даже сторонним лицам.

В компаниях с незначительным документооборотом счет-фактура подписывается, как правило, директором и главбухом; индивидуальному же предпринимателю эту обязанность часто приходится исполнять единолично. Но если он решит избавить себя от этого труда, ему необходимо будет предоставить право подписи счетов-фактур путем оформления полномочий документально через доверенность, удостоверенную нотариусом (письмо Минфина России от 25.04.2017 № 03-02-08/24718). В этом случае в счете-фактуре будут указаны реквизиты сразу двух документов — выданной доверенности и свидетельства о гос. регистрации ИП.

Бланки доверенности не относятся к строго нормативным документам, поэтому и не определены законодательно. Но образец доверенности можно составить и самим, ориентируясь на стандартные формы и тем самым определяя, кто подписывает счета-фактуры в отсутствие руководства.

Доверенность на подписание счетов фактур, ее образец вы можете посмотреть на нашем сайте.

На фирменном бланке

гор. ____________________ «___»____________ ___ г.

в лице _________________________________, действующего на основании ____________,

(Ф. И. О. руководителя, его должность)

настоящим уполномочивает ____________________________________________________

(Ф. И. О. и занимаемая должность)

паспорт: серия и № ________ выдан ___ ___ ______ кем _________________________,

зарегистрирован по адресу: ______________________

подписывать за директора (главного бухгалтера) счета-фактуры.

Доверенность выдана сроком на ______________ без права передоверия.

Подпись _________________________ ________________________ удостоверяю.

(Ф. И. О. доверенного лица) (подпись доверенного лица)

_______________________________ _________________ _______________

(должность руководителя) (подпись) (Ф. И. О.)

А по ссылке ниже вы можете скачать готовый образец:

Передача полномочия иным лицам, образец приказа на право подписи счетов-фактур

Рассмотрим пример. Директор ООО «Зеленый мир» Патрикеев Р. А. часто по служебной необходимости выезжает в загранкомандировки. За главбухом компании закреплена обязанность по контролю за ведением бухучета в региональных подразделениях, поэтому она тоже часто бывает в отъезде. В результате возник вопрос: кто подписывает счета-фактуры в их отсутствие?

Для решения вопроса в компании издали приказ «О предоставлении права подписи счетов-фактур» от 21.09.2017 № 167, после оформления которого вопрос «Кто подписывает счета-фактуры?» больше не поднимался. Таким образом, компания выполнила требования закона и избавила себя и своих покупателей от потенциальных претензий со стороны контролеров.

ВАЖНО! Перед написанием приказа о том, кто имеет право подписывать счета-фактуры, лучше открыть ГОСТ Р 6.30-2003 и ознакомиться с требованиями к оформлению организационно-распорядительной документации.

Образец приказа вы можете посмотреть и скачать на нашем сайте по ссылке ниже:

Надо ли подписывать счет-фактуру с двух сторон

При большом количестве информации, которую следует отразить в этом документе, может так случиться, что одной страницы будет недостаточно. НК РФ не содержит запрета на оформление счета-фактуры на нескольких листах.

Чтобы у получателя не возникло опасения насчет достоверности данных, рекомендуем переносить часть табличной формы на другой лист, чтобы это выглядело как продолжение предыдущего. Кроме того, составителю документа можно вменить в обязанность визирование каждой страницы счета-фактуры.

Для наглядности вся информация отражается на отдельных листах, скрепленных и пронумерованных. Можно отразить данные и на обороте, но это неудобно бухгалтерам, обрабатывающим прошитые в архив документы. Реквизиты, определяющие, кто подписывает счета-фактуры в организации («Руководитель организации» и «Главный бухгалтер»), указываются на последнем листе. Такое расположение подписей не является нарушением, если не разорвана сквозная нумерация.

Итоги

Вопрос о том, кто подписывает счета-фактуры, должен решаться своевременно. Если это делает руководитель (ИП) или главбух, дополнительных действий не нужно, если же подписи ставят иные лица, то необходимо закрепить их полномочия изданием соответствующего локального акта (приказа, распоряжения) или оформления доверенности.

Эти документы официально определят, кто подписывает счета-фактуры, и вашему контрагенту не придется спорить с проверяющими и отстаивать вычет в случае подписания счета-фактуры неуполномоченными лицами.

Кому принадлежит право первой и второй подписи

Право первой подписи – это право подписывать документы от имени организации. Оно принадлежит руководителю, но может делегироваться иным лицам. Право второй подписи – это право главного бухгалтера подписывать финансовые, бухгалтерские, расчетные документы. Такими полномочиями его наделяет лицо, у которого есть право первой подписи.

Право руководителя

Общеизвестный факт: право руководителя организации подписывать документы является абсолютным. Для подтверждения его никаких дополнительных доверенностей, приказов не нужно. Оно закреплено в ряде федеральных законов и нормативных актов. Приведем некоторые из них:

Однако зачастую руководители делегируют свое право подписи другим работникам, или третьим лицам. В компании, согласно ст. 65.3 п. 3 ГК РФ, могут быть несколько руководителей. В подобных случаях право первой подписи и разделение полномочий прописывается в Уставе.

Права работников организации и третьих лиц

ВАЖНО! Бланк приказа о наделении правом подписи от КонсультантПлюс доступен по ссылке

Причины делегирования подписи исходят из практики делопроизводства. Руководитель компании, имеющий по умолчанию право подписи, может отсутствовать на рабочем месте в тот момент, когда эта подпись понадобится.

Причины могут быть различными:

Возможны несколько вариантов разрешения ситуации:

Сразу скажем, что право подписи за руководителя в Уставе прописывается достаточно редко, только в случае если второе ответственное лицо гарантированно не уйдет со своего поста в короткий срок. Иначе последует необходимость вносить изменения в Устав.

Редко используется и подпись в виде факсимиле – на большинстве первичных документов она недействительна (счета-фактуры, кадровые, кассовые документы и др.). Факсимиле может использоваться, например, в документообороте по договорам, если в договоре прописана такая возможность, и оформлен он «обычной» подписью; на коммерческих предложениях, обычных счетах, выставленных по расчетам между контрагентами.

Рассмотрим случаи оформления права подписи доверенностью и приказом. Доверенность на право подписывать документы может выдаваться не только работнику организации, но и лицу, не имеющему с ней трудовых, гражданско-правовых отношений. Общие правила выдачи доверенностей на право подписи описывает ГК РФ в ст. 185, 185.1. Таким способом доверить право подписи можно, например, уполномоченному частному лицу, другой фирме (в лице ее руководителя), для заключения договора; главному бухгалтеру для обмена документами с ИФНС. Срок доверенности может быть любым. Он отсчитывается от даты выдачи.

Приказ о передаче полномочий используется, если нужно наделить ими сотрудников фирмы. На необходимости определить круг лиц, наделенных правом подписи, в частности, настаивает Минфин (док-т №ПЗ-10/2012 от 04/12/12 г.).

Приказом можно предоставить право подписи как одному лицу, так и группе лиц; дать его тем сотрудникам, которые раньше такого права не имели, и продлить уже существующие полномочия на новый срок. Приказ чаще всего оформляется сроком на год.

Какая бы форма документа ни применялась, нужно четко указать:

Образец подписи сотрудника (сотрудников) руководителю необходимо лично заверить. Это делается либо в самом документе, либо в приложении к приказу, если список обширный.

На заметку! Когда уполномоченное лицо ставит свою подпись на документе, помечать ее буквами И.О. («исполняющий обязанности»), «за» (в значении «за руководителя») не нужно.

Главный бухгалтер и право второй подписи

Право второй подписи представителя бухгалтерской службы – вопрос неоднозначный, в котором стоит разобраться более подробно.

В упомянутом Положении №34н утверждается, что без подписи главного бухгалтера недействительны и не могут исполняться документы (ст. 14 Положения):

В то же время директор может бухгалтерский учет вести лично и лично отвечает за состояние учета в организации. Как уже отмечалось, при возникновении споров с главным бухгалтером руководитель несет всю полноту ответственности.

Наделить полномочиями и правом второй подписи бухгалтера может лишь руководитель компании. Заметим, что в прошлом право второй подписи главбух имел автоматически, с момента вступления в должность, согласно ФЗ-129 «О бухучете», ст. 7. упоминалось такое право и в инструкциях ЦБ РФ (например, документ №28-И от 14/09/06 г.). Теперь эти документы не действуют.

Действующий ФЗ-402 и инструкция №153-И от 30/05/14 г. ЦБ не содержат прямых указаний на необходимость второй подписи главного бухгалтера.

Если бухгалтер наделен правом подписи на документах, целесообразно приказом делегировать его полномочия еще одному сотруднику. В ином случае, при отсутствии должностного лица на рабочем месте могут возникнуть сложности в оформлении документов. Может быть задействован заместитель главного бухгалтера, старший бухгалтер, руководитель финансовой службы и пр.

Если в компании отсутствует должность главбуха

Качественные бухгалтерские услуги необходимы всем без исключения организациям, включая малый бизнес. Однако далеко не каждая компания может позволить себе содержать полноценную бухгалтерскую службу. Николай Визер, старший юрисконсульт юридической компании «Туров и Побойкина-Сибирь», расскажет, что делать, если в компании должность главбуха отсутствует.

Утвержденные формы многих финансовых документов содержат такой реквизит, как подпись главного бухгалтера. Соответственно, отсутствие в организации этого сотрудника может создавать дополнительные трудности. Разберемся, как решить возможные проблемы.

По закону

Ситуация с отсутствием в организации бухгалтерской службы и должности главного бухгалтера довольно типична. Более того, такую возможность дает закон, она прямо предусмотрена статьей 7 ФЗ «О бухгалтерском учете». Эта норма допускает несколько вариантов организации бухгалтерского учета в зависимости от вида и размера бизнеса. Так, для малых и средних компаний наличие в штатном расписании и офисе такого сотрудника не обязательно. Тут может возникнуть вопрос – как понять, относится ли моя компания к этим типам юридических лиц? Напомню, что в России существует ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Он определяет критерии для отнесения организаций к субъектам малого и среднего бизнеса, среди которых: суммарная доля участия государства и субъектов крупного бизнеса (до 25%); среднегодовая численность работников (до 250 человек); размер годовой выручки (не более одного миллиарда рублей) и балансовая стоимость активов. Необходимо понимать, что установленные в законе показатели могут меняться с течением времени.

Избранный руководителем вариант бухучета нужно прописать в учетной политике. В будущем его может изменить директор фирмы в любой момент. Стоит иметь в виду, что компания может превышать установленные показатели. Правда, не системно. Если нарушения критериев будут повторяться два года подряд, то фирма может утратить статус субъекта малого или среднего бизнеса, что повлечет соответствующие изменения в организации ведения бухгалтерского учета.

Штатный специалист

Большинство организаций, которые не могут позволить себе бухгалтерскую службу или не испытывают в ней необходимости, как правило, берут на работу специалиста учета, как пишут в вакансиях, «в единственном числе» или «с функцией главного». Обратите внимание: в трудовом договоре такого специалиста нужно подробно прописать его обязанности, в том числе, на подписание первичной документации. Кроме того, руководителю необходимо издать соответствующий приказ, дающий этому сотруднику право подписи бумаг.

Поскольку ведение учета передано иному юридическому лицу или предпринимателю, то они вовсе не обязаны находиться по месту расположения организации, также как и ее документы и бухгалтерская база. Это порой дает возможность защитить бумаги и данные при внеплановых проверках различных государственных органов.

Что касается «автографов» на первичных документах, то статья 9 Закона «О бухгалтерском учете», требует, чтобы в таких бумагах была указана должность лица, их подписывающего. В данном случае необходимо писать «бухгалтер». Это может повлечь дополнительные трудности чисто бюрократического свойства. Те, организации, которые тщательно относятся к первичной документации, могут потребовать комплект документов, подтверждающих, что обязанность ведения учета возложена именно на этого специалиста. Такое поведение особенно характерно для государственных организаций и крупных компаний. Те, кто часто сталкиваются с подобными проблемами, всегда имеют наготове отсканированный пакет документов. Скорее всего, придется предоставлять учетную политику и приказ. Этого должно хватить, хотя некоторые предприятия с «корпоративной культурой» могут выдвигать самые невероятные требования.

Можно, конечно, оставить в бумаге название должности «главный бухгалтер». Как правило, это избавляет от ненужных вопросов, однако влечет две новые проблемы. Во-первых, нарушаются правила ведения учета, хоть и не грубо, и ответственность за них не предусмотрена. Но в ходе налоговой или аудиторской проверки ревизоры непременно обратят на это внимание. Во-вторых, такой документ не будет соответствовать предъявляемым законом формальным требованиям, что, в свою очередь, даст инспекции повод исключить данную бумагу из списка документов, позволяющих уменьшить налогооблагаемую базу.

На подряде

Организация вправе заключить договор на ведение бухгалтерского учета с индивидуальным предпринимателем или соответствующей компанией. Некоторые фирмы передают ведение учета физическому лицу, не являющемуся ИП. Однако такие действия могут повлечь негативные последствия. Инспекция вправе переквалифицировать такие отношения в трудовые. В этом случае фирму ждет доначисление всех соответствующих налогов и взносов вместе с пенями и штрафами.

Сам специалист, непосредственно занимающейся ведением учета, должен отвечать установленным законодательством требованиям. Они касаются наличия профессионального образования, стажа работы по специальности и отсутствия судимостей.

Документ, подписанный бухгалтером «с функцией главного», не будет соответствовать предъявляемым законом формальным требованиям, что, в свою очередь, даст инспекции повод исключить данную бумагу из списка документов, позволяющих уменьшить налогооблагаемую базу.

Передача функций по ведению учета индивидуальному предпринимателю или уполномоченной бухгалтерии также должна найти отражение в учетной политике компании. В подтверждение того факта, что бухучет ведет лицо, не состоящее в штате организации, контрагент может потребовать предъявить договор с соответствующей фирмой или ИП. По этой причине в такие контракты рекомендуется либо не включать пункт о конфиденциальности, либо особо оговаривать случаи разглашения условий договора третьим лицам.

Важно понимать, что поскольку ведение учета передано иному юридическому лицу или предпринимателю, то они вовсе не обязаны находиться по месту расположения организации, также как и ее документы и бухгалтерская база. Это порой дает возможность защитить бумаги и данные при внеплановых проверках различных государственных органов.

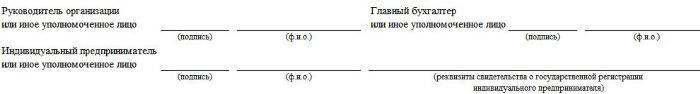

Что касается «первички», то вместо главного бухгалтера документ может подписывать ИП либо руководитель организации, которой передано ведение учета. Вместо слов «главный бухгалтер» тогда пишется «индивидуальный предприниматель» и его ФИО. Если речь идет об фирме, то необходимо указать ее название, организационно-правовую форму, название должности руководителя и его ФИО.

Как и в предыдущем описанном случае, можно попытаться упростить жизнь себе и контрагентам, но последствия будут идентичными.

Все в одних руках

Вести учет может и руководитель фирмы. Это наименее трудоемкий и малозатратный способ. Законодательство не запрещает, директору иметь помощника, который фактически будет заниматься оформлением всех документов. Важно лишь, чтобы начальник подписывал все бухгалтерские бумаги и нес ответственность за ее содержание.

Как и в предыдущих случаях, свое решение руководитель оформляет в учетной политике организации.

При заполнении «перивички» в этом случае в поле «главный бухгалтер» указывается ФИО руководителя организации и ставится его подпись. Как правило, подобное оформление документов взывает мало вопросов и у контрагентов, и у различного рода проверяющих. Тем не менее, учитывая, что самостоятельное ведение учета допускается только для субъектов малого и среднего бизнеса, организации необходимо будет подтвердить данный статус. Для этого потребуется представить контрагенту актуальную («свежесть» каждой компанией определяется самостоятельно) выписку из ЕГРЮЛ, где будут указаны учредители, сведения о среднесписочной численности работников за предшествующий календарный год (форма 1110018) за последние 2 года, а также балансы организации за такой же период.

Таким образом, действующее законодательство предоставляет достаточное количество вариантов организации бухгалтерского учета в компании. Это позволяет любому предпринимателю выбрать удобную для него форму. Важно учитывать особенности каждого варианта и не относиться к ним формально. Тогда проблемы сведутся к минимуму.

Николай Визер, старший юрисконсульт юридической компании «Туров и Побойкина-Сибирь», для журнала «Расчет»

Энциклопедия по правилам учета и налогообложения

Читайте также по теме:

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование