если отказ по ипотеке через сколько можно подать заявку повторно

Почему банк может отказать в ипотеке и что делать

При получении отказа в ипотеке у вас есть несколько рекомендуемых специалистами путей: устранить проблемы и подать повторную заявку в тот же банк, попытаться подать заявку в другой банк, обратиться за консультацией к юристу или кредитному консультанту.

Нередко при первом обращении в банк приходит отказ в ипотеке, что делать в этом случае знают далеко не все. Важно проанализировать все причины, которые могли привести к отрицательному ответу на заявку, устранить их и после этого вновь обратиться в финансовое учреждение.

Отказ в ипотеке — частые причины

В случае, если банк отказал в ипотеке, необходимо сразу же проверить, не соответствуете ли вы одному из этих пунктов.

Банк отказал в ипотеке — подача повторной заявки

Чтобы точно выяснить, почему банк мог отказать в ипотеке, следует обратиться к юристу или кредитному брокеру. Они помогут выявить имеющиеся проблемы, в том числе в собранном пакете документов.

Вы также можете прочитать рекомендации экспертов на сайте Выберу.ру. Они помогут в выявлении и решении типичных проблем с одобрением ипотечных кредитов. Также на сайте представлены отзывы клиентов различных банков, где рассказывается о преодолении различных трудностей при оформлении займа на покупку квартиры.

Сколько раз можно подавать заявку на ипотеку

С такими вопросами сталкивается большинство заемщиков, получивших отказ в выдаче ипотечного кредита. И если ответ на первый из них довольно прост (подавать заявку на ипотеку можно неограниченное количество раз), то со вторым все гораздо сложнее. Ведь банки вправе не озвучивать причины отказа. А это значит, что кредитополучатель должен самостоятельно проанализировать ситуацию и понять, что не устроило кредитора.

Важно понимать, если в финансовом положении, семейном статусе, количестве недвижимости в собственности ничего не изменилось, но заемщик упорно предоставляет один и тот же пакет документов, ответ банка будет одинаков. При этом не имеет значения, сколько раз кредитополучатель подает заявку. Постараемся разобраться, как повысить шанс на одобрение и когда лучше оставлять заявление на получение ипотечного кредита.

Распространенные причины отказа банков в выдаче ипотеки

Существует множество критериев, которые банковская организация оценивает при предварительном одобрении. Рассмотрим распространенные причины отказа банка в предоставлении кредита.

Финансовая стабильность. Кредитор тщательно оценивает платежеспособность клиента. Если в ходе проверки выяснится, что в случае одобрения ипотеки величина ежемесячных платежей будет превышать 40% от общих доходов, то заявка будет отклонена.

Испорченная кредитная история и низкий рейтинг. Просрочки и наличие штрафов по кредитам фиксируются в специальном досье. Оно хранится в БКИ (бюро кредитных историй) и может быть использовано банками при проверке заемщиков. Узнать кредитный рейтинг и посмотреть записи о просрочках можно, сделав соответствующий запрос в инстанцию.

Семейное положение. При наличии у клиента большого количества детей и родственников на иждивении банк неохотно выдает ипотеку. С другой стороны, заемщики могут подать заявку на получение льгот в качестве малоимущих или многодетных семей. Программы господдержки позволят получить кредит на более мягких условиях.

Возраст и здоровье. Чем ближе заемщик к пенсии, тем ниже шанс получить в банке заем. Оптимальный возраст для кредитования, — 21 год на момент заключения договора и 65 лет к дате погашения задолженности.

Неликвидная недвижимость. Квартира или дом, передаваемые в залог, должны соответствовать требованиям банков. В кредит необходимо брать недвижимость, не состоящую на учете по постановке на капитальный ремонт или снос, не подвергавшуюся незаконным перепланировкам и не располагающуюся на заповедных территориях.

Наличие большого количества открытых кредитных договоров. Каждый новый кредит увеличивает финансовую нагрузку и повышает риск неисполнения долговых обязательств.

Прежде чем оформлять заявку на ипотеку, заемщик должен самостоятельно выполнить анализ по указанным параметрам и по возможности предпринять действия, направленные на увеличение шансов на одобрение.

Как повысить шанс на одобрение, и когда подавать заявку

В первую очередь необходимо отметить, что если заемщик получил отказ в одном банке, это не значит, что другие кредитные организации так же вынесут отрицательное решение. Поэтому эксперты рекомендуют подавать заявку сразу в несколько банковских учреждений. При получении отказа повторное заявление можно заполнить через два месяца. Однако, если в предоставленных документах были допущены ошибки или появилось подтверждение улучшения финансового положения, обратиться за кредитом можно через два дня.

Повысить шанс на одобрение можно, заручившись поддержкой созаемщиков. При расчете суммы кредита банк будет учитывать доходы обоих участников. Привлечение поручителя является некоей гарантией исполнения долговых обязательств.

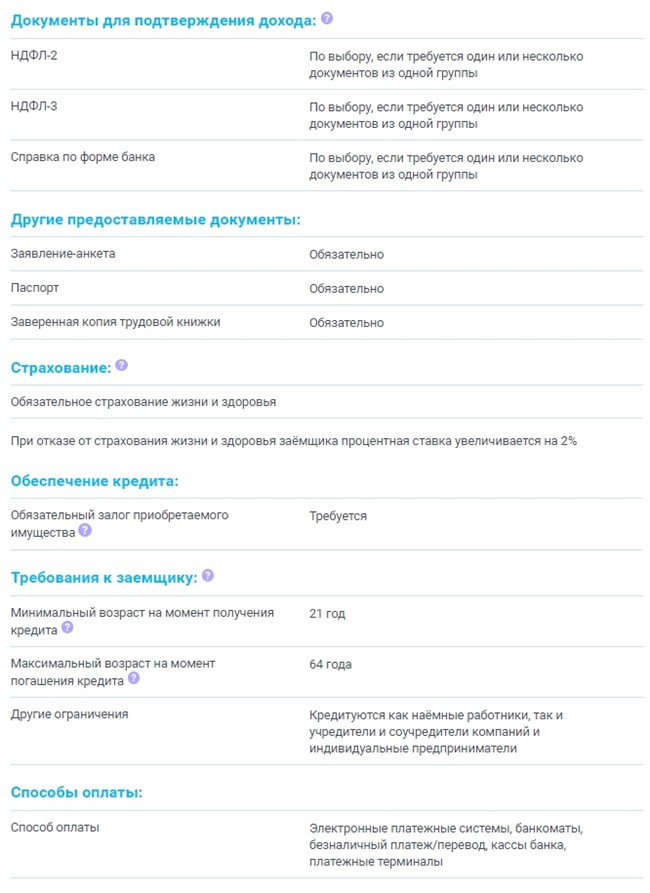

Еще один важный момент — подтверждение платежеспособности. Вместе с заверенной копией трудовой книжки заемщик может предоставить документы, подтверждающие наличие дополнительного источника дохода, например, договора аренды жилой площади или автомобиля.

Испорченную кредитную историю сложно исправить. Отметки о просрочках и штрафах не исчезнут из досье. В этом случае нужно повысить кредитный рейтинг. Сделать это можно следующими путями — оформить кредит и своевременно его погасить, не допускать просрочек по оплате услуг ЖКХ и сотовой связи, погасить штрафы ГИБДД и выплатить алименты.

Если предмет залога неликвидный, вариантов решения два: подобрать новую жилплощадь или предоставить в качестве обеспечения кредита другой объект недвижимости, находящийся в собственности.

По истечении двух месяцев после официального отказа банка и исправления недочетов заемщик может еще раз подать заявку на ипотеку. Узнать больше о том, как повысить шанс одобрения ипотечного кредита можно у менеджеров «Росбанк Дом».

Через какое время можно взять рассрочку после отказа банков?

Хотела взять кредит и оставила заявку, которую банк моментально одобрил. Через какое-то время, посоветовавшись, решила взять рассрочку в другом магазине на других условиях. В тот же день обратилась в этот магазин, но все банки отказали мне в рассрочке. Как позже объяснили консультанты, это произошло из-за того, что сразу после добровольного отказа от кредита я попыталась оформить новый.

Как долго можно находиться в таком блоке у банков? Через какое время можно попытаться снова взять рассрочку на товар?

Действительно, одной из причин отказа в рассрочке могло стать то, что вы за короткий срок подали много заявок на кредит. При этом часть банков могла отказать вам совершенно по другим причинам.

К сожалению, я не могу точно сказать, сколько нужно подождать до того, как подавать новые заявки. Так, если у вас все хорошо с доходом и ранее не было просрочек, то направить повторную заявку на кредит можно уже через 30—60 дней.

Но если ваша кредитная история и до этого была неидеальна, а после того, как банки отказали, вы направили еще больше заявок, лучше выждать не менее 90 дней.

Как банки узнают о заявках на кредит

Когда вы подаете заявку на кредит, информация об этом появляется в бюро кредитных историй — БКИ.

По закону источник формирования кредитной истории — тот, кто вправе подавать информацию в БКИ, например банк или МФО, — обязан сообщать о любых изменениях в ней в течение пяти дней. Но информация о запросе на кредит передается в БКИ очень быстро. Это нужно, чтобы отслеживать, куда человек подавал заявки и сколько, и так оценивать его кредитную нагрузку.

Например, банк видит, что человек обратился за кредитной картой или кредитом в несколько банков. Если все одобрят ему кредит, заемщик получит большую сумму, с которой может не справиться.

Если банк отказывает в кредите, он указывает одну из таких причин:

При этом если человеку часто отказывают в кредитах, другие банки могут подумать, что с ним что-то не так. Чтобы не рисковать, они тоже могут отказать.

Как победить выгорание

Почему банки отказали в кредите, хотя до этого одобрили

Некоторые покупатели погашают такой кредит досрочно — получают товар дешевле, не переплачивают проценты, а в кредитной истории появляется кредит, погашенный без просрочек.

Исходя из вашего вопроса, получается, что сначала вы подали заявку на кредит в один банк, после чего отказались от него и в тот же день направили другие заявки.

Если вы обращались именно за кредитом на товар, эта информация указывается в заявке и кредитной истории.

Все заявки на кредиты проверяет специальная система банка — скоринг. У каждого банка свои критерии проверки потенциальных клиентов.

Если скоринг выявляет, что от человека в один день пришло много заявок на покупку товара в кредит, банк понимает, что не сам заемщик разослал их, а посредник. Соответственно, проблем не возникает.

В таком случае по результатам скоринга банк может решить, что это сам человек разослал заявки. Учитывая, что вы направили много заявок в короткий срок, у банков возникают основания думать, что так срочно деньги вам нужны не на товар.

Отдельная проблема, что при отправке заявок в списке потенциальных кредиторов могут быть МФО. Обычно перед тем, как отправить заявки через магазин, заемщику предлагают ознакомиться со списком кредиторов. Увы, не все заемщики внимательно смотрят этот список, а через время узнают, что, оказывается, подавали заявку в МФО.

Хотя МФО начали активно сотрудничать с магазинами и предоставлять разные кредитные продукты по аналогии с банками, некоторые банки все еще с настороженностью относятся к клиентам МФО. Причина такая: чаще у МФО требования к заемщикам ниже, проценты выше, при этом сама специфика займов предполагает предоставление денег на короткий срок. Логично, что банк интересуется, почему заемщик не стал оформлять кредит на более выгодных условиях у него и обратился в МФО.

Еще может быть так, что вы просто не подошли под критерии некоторых банков. К примеру, из-за соотношения дохода и запрашиваемой суммы или кредитной истории.

Как узнать причину отказа в кредитах

Вы не написали размер вашего дохода и есть ли у вас другие кредиты. В любом случае рекомендую запросить кредитный отчет и посмотреть, какие причины отказа в кредите указаны по каждой заявке. Есть вероятность, что причиной отказа могло стать не только большое число заявок.

Если у вас есть учетная запись на портале госуслуг, через личный кабинет отправьте запрос в Центральный каталог кредитных историй — ЦККИ. В ответ вам придет таблица, в которой будут указаны все кредитные бюро, в которых хранится ваша кредитная история.

После этого запросите свою кредитную историю в каждом БКИ. Два раза в год это можно сделать бесплатно. В полученных кредитных отчетах вы увидите причину, по которой каждый кредитор отказал вам в кредите.

Причиной отказа из-за большого числа заявок на кредиты банки, скорее всего, назовут кредитную политику кредитора. А если у вас есть другие кредиты и доход не очень высокий, банк укажет другую причину отказа — долговую нагрузку.

Когда можно обращаться за новым кредитом

Мнения о том, когда стоит повторно обращаться за кредитом, могут сильно различаться. Я советую подождать минимум 90 дней. Такой срок я называю, поскольку наверняка не знаю вашу историю с кредитами, сколько точно вы отправили заявок, какие именно это были кредиты и т. д.

Также рекомендую запросить кредитные отчеты, проверить информацию о причинах отказа и наличие ошибок. Если в причинах отказа будет указано «кредитная политика банка», я бы на вашем месте не рисковала и не подавала новые заявки минимум 60 дней. Обратите внимание, что к моменту подачи заявки ваш доход должен быть соразмерен запрашиваемой сумме кредита.

Как раз недавно один из читателей обращался ко мне за консультацией. Его сестра хотела взять кредит, но банк отказал. Она решила на этом не останавливаться, поэтому отправила несколько разных заявок на кредиты подряд в течение месяца. Все кредиторы отказали. Спустя несколько месяцев она обратилась за займом в МФО, которая тоже ей отказала. И это при том, что у нее есть доход и ранее не было просрочек.

В итоге сейчас у нее очень низкий кредитный рейтинг, а кредитная история состоит только из заявок и отказов по ним. С учетом ее запросов в МФО я порекомендовала ей ждать не менее полугода.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Отказали в ипотеке: что делать

Ипотеку одобряют не всем и не всегда. Но паниковать и бояться «черного списка» банков (что жилищный кредит больше не дадут) не стоит. Эксперты советуют разобраться в причинах отказа, проанализировать ситуацию и попробовать получить желаемое во второй раз. Подробнее читайте в материале.

Первый шаг: важно понять, почему вам отказали. Как правило, банки не раскрывают истинных мотивов невыдачи ипотеки, однако, как отмечает управляющий партнер АСБ «Иутин, Белоусова и Партнеры» Иван Иутин, есть ряд «стандартных» для этого причин.

Еще один момент

Часто случается так, что человек не соответствует требованиям именно этого конкретного банка (гражданство, возраст, трудовой стаж, наличие регистрации). В этом случае стоит поискать программу с менее жесткими условиями. О них можно узнать на сайте самой организации. При этом проверять данный список рекомендуется перед подачей заявки, так как нередко его составляющие меняются.

«У крупнейших кредитных организаций с государственным участием довольно высокие требования — учитывается только «белая» зарплата, трудовой стаж на последнем месте работы не менее полугода; к тому же эти банки чрезвычайно тщательно проверяют кредитную историю, а наличие ценного залога, надежного поручителя могут игнорировать. Многие банки из второго, третьего десятка национального рейтинга могут предлагать программы ничуть не хуже, а требования у них будут ниже (к примеру, трудовой стаж от 3 и даже менее месяцев)», — рассказывает директор по продажам Seven Suns Development Алексей Бушуев.

Кстати, если к покупке планируется квартира в новостройке, пул банков только условно ограничен теми, что аккредитовали проект. В случае, когда все банки, кредитующие покупателей этого ЖК, отказали, заемщик может в частном порядке обратиться в другой банк, где он получил предварительное одобрение ипотеки, с просьбой рассмотреть выбранную им новостройку. Нечасто, но все же иногда это приводит к успеху, считает Алексей Бушуев.

Что делать?

При отказе в жилищном кредите в одном банке можно и нужно обращаться в другие. Но делать это сразу не стоит. «Кредитные организации увидят множественные запросы на кредитование и решат, что у вас финансовые проблемы. А после трех отказов ваши заявки не будут рассматривать в течение месяца или даже дольше. Поэтому сначала разберитесь, в чем причина отказа, устраните помеху и только тогда отправляйте заявку во второй раз», — делится опытом CEO Refin.online Михаил Чернов.

Кредитная история

Начать можно с оценки своего Персонального кредитного рейтинга (ПКР). Такую возможность заемщикам бесплатно (2 раза в год) предоставляет Национальное бюро кредитных историй. Получить ПКР можно на сайте бюро, рассказывает Иван Иутин.

Исправить же отрицательную кредитную историю можно, если заемщик докажет банку, что теперь ответственно исполняет свои обязательства по погашению кредита. Как вариант — можно попробовать взять потребительский кредит на небольшой срок и погасить его, не допуская просрочек платежей. Со временем положительные данные в кредитной истории перевесят негативные.

«Если задержки платежей были допущены по причине болезни или потери места работы, следует предоставить подтверждающие документы и разъяснить причины невыполнения своих обязательств. Кроме того, не стоит забывать, что все банки по-разному оценивают кредитную историю заемщиков. История, которую посчитали отрицательной в одном банке, может оказаться вполне приемлемой для другой кредитной организации», — комментирует управляющий партнер «ВекторСтройФинанс» Андрей Колочинский.

Важно помнить: при наличии просрочек по платежам более 6 месяцев кредитная история считается практически неисправимой, и в этом случае категорически нежелательно обращаться к компаниям, обещающим ее улучшение за некую сумму, вероятнее всего, это мошенничество, добавляет Алексей Бушуев.

Недостаточность доходов

Многие эксперты считают, что самый важный фактор при оценке платежеспособности заемщика — его уровень дохода. Банкам важно, чтобы платежи по кредиту не превышали половины от заработанной человеком суммы. Тем не менее, если зарплата невелика, стоит указать другие источники поступления средств.

«Это могут быть доходы от вкладов, пенсии, сдачи квартиры в аренду и т. д. Стоит внести в анкету и созаемщика (тогда банк будет рассчитывать и на него, а ответственность по договору будет одинаковой с заемщиком — прим. ред.): супруг им становится автоматически, если не заключен брачный договор. Учтите и то, что на уровень дохода при проверке клиента влияет наличие несовершеннолетних детей (иждивенцев). В среднем, банк оценивает расходы на детей в размере 10 000–15 000 рублей», — рассказывает коммерческий директор «Сити-XXI век» Юрий Просвиров.

Высокая финансовая нагрузка

Совокупный объем платежей по уже оформленным кредитам не должен перевешивать сумму ежемесячного платежа по ипотеке. Вообще, одобряя кредит, банк руководствуется логикой, что на погашение всех кредитов заемщик не должен тратить более 40% своих финансовых поступлений, отмечает Андрей Колочинский. Если этот баланс не соблюдается, заемщику рекомендуется досрочно погасить имеющиеся у него на данный момент кредиты и только потом обращаться за ипотекой.

Недостоверная информация в заявке

Чтобы избежать отказа, нужно быть предельно честным. Не нужно пытаться приукрасить свое финансовое положение. Любой подлог или намеренная неточность в документах, поданных на получение ипотечного кредита, раскроются.

Почему еще могут отказать?

Если уровень подтвержденного дохода, статус кредитной истории и другие данные заемщика в целом соответствуют требованиям ипотечной программы, но банк ответил отказом, стоит в первую очередь проверить собственную финансовую благонадежность с помощью открытых ресурсов: базы данных Федеральной службы судебных приставов (ФССП), Единого федерального реестра сведений о банкротстве. Безобидный штраф за нарушение ПДД может проскользнуть незамеченным для нарушителя, спустя два месяца уйти к приставам и стать мелким, но неприятным пятном на репутации гражданина. «А иногда случаются и вовсе курьезные ситуации: долги не у заемщика, а у его полного тезки (ФИО совпадает полностью), да еще и дата рождения оказывается близкой. В результате банк принимает своего потенциального клиента за злостного неплательщика. Вероятность таких досадных совпадений нужно исключить перед повторным обращением в организацию», — рассказывает Алексей Бушуев.

Еще одна причина отказа может скрываться в отсутствии кредитной истории. По мнению руководителя юридического отдела технологичного агентства Homeapp Антона Самойлова, даже то обстоятельство, что вы никогда не обращались в банк за предоставлением кредита, может дать негативный результат при одобрении ипотечного кредита. Ведь в этом случае банку сложнее сделать вывод о благонадежности заемщика.

И, пожалуй, самая непредсказуемая «отказная» категория — профессия «из зоны риска». Для банка это не только профессии, непосредственно связанные с риском для жизни (спасатель, альпинист, пожарный, полицейский), но и некоторые другие работы, где, например, присутствует непостоянный уровень заработка или итоговый доход зависит от премий и объема продаж. «В разряд нежелательных попадают фрилансеры, ИП, риелторы, брокеры, страховые агенты, турагенты и т. д. Хотя есть банки, которые все-таки кредитуют и таких заемщиков, но ставка для них, как правило, одобряется повышенная», — рассказывает исполнительный директор СК «Ойкумена» Роман Мирошников.

Если банк отказал в оформлении ипотеки, не стоит отчаиваться и останавливаться на единственной попытке. Внимательно изучите свои документы и проанализируйте, нет ли факторов, которые могли повлиять на принятие отрицательного решения. Если такие обстоятельства есть, по возможности устраните их и подавайте заявку еще раз.

«Главная ошибка при оформлении ипотеки». Пересматриваем советы экспертов

Однажды мы наткнулись на такой совет от юриста Артёма Баранова по оформлению ипотеки: «Лучше всего брать кредит на максимально большой срок. Возможность досрочного погашения у вас будет в любом случае, а вот сумму ежемесячного платежа вы таким образом снизите». Кажется, что рекомендация очевидная, но в редакции «Выберу.ру» по этому вопросу возник спор. Одни поддерживали юриста, другие — выступали за то, что нельзя всем людям давать одинаковые советы. Рассмотрим разные жизненные ситуации, чтобы увидеть, когда лучше не пользоваться советом юриста.

Слушаю внимательно. Фото: zen. yandex.ru

Для расчётов будем брать квартиру стоимостью 3 000 000 рублей. Для жителей Москвы, Санкт-Петербурга и других дорогих городов поясним: во многих регионах за эти деньги можно купить неплохую двухкомнатную квартиру. Для наших задач удобнее взять именно такую цену, потому что мы будем использовать средние по России зарплаты.

Сделаем несколько ипотечных расчётов с разным сроком, используя калькулятор на «Выберу.ру». Процентную ставку возьмём среднюю — 7,9% годовых. Первый взнос — 20%.

| Ежемесячный платёж | Переплата | |

| Ипотека на 10 лет | 28 992 рубля | 1 080 532 рубля |

| Ипотека на 15 лет | 22 797 рублей | 1 706 439 рублей |

| Ипотека на 20 лет | 19 925 рубля | 2 387 354 рубля |

| Ипотека на 25 лет | 18 364 рубля | 3 118 319 рубля |

В таблице наглядно видно, что разница в ежемесячных платежах между минимальным и максимальным сроком — почти 10 000 рублей. Разница в переплате — почти 2 000 000 рублей. Не надо быть экспертом, чтобы понять, что маленький срок в финансовом отношении выгоднее. Однако осилить платёж суммой почти 29 000 рублей сможет не каждый.

Возьмём несколько обычных семей с ипотекой и посмотрим, как впишутся платежи в их жизнь.

Одинокий Иван — убеждённый холостяк, который живёт в своё удовольствие

На основной работе Иван зарабатывает 40 000 рублей, а в свободное время берёт шабашки, что приносит ему ещё 10 000 рублей. Итого ежемесячный доход — 50 000 рублей. Среднестатистический житель России может назвать такие деньги вполне приличными, однако ипотечный платёж в 30 000 рублей для Ивана великоват — он превышает половину дохода и не оставляет средств для развлечений, модной одежды, новой машины, пиццы по пятницам и цветов для подружек.

Чтобы вечер удался, утром надо купить цветы. Фото: twitter.com

Оптимальный срок для ипотеки — 15-20 лет. Однако надо понимать, что Иван платит ипотеку один — во время финансовых трудностей некому будет взять на себя обязательства. Увольнение, затяжная болезнь, лишние расходы сделают Ивана неплатёжеспособным.

Елена и Николай — молодая пара, которая считает, что «сначала надо обеспечить себя жильём, а потом заводить детей»

Доход Елены — 25 000 рублей. Доход Николая — 40 000 рублей. Итого: 65 000 рублей. В погашении ипотеки участвуют родители, бабушки и дедушки обоих супругов, что дополнительно приносит семье 10 000 рублей.

Можно рассмотреть вариант с ипотекой в 10 лет, поскольку платёж составляет меньше половины дохода. На жизнь будет оставаться 45 000 рублей. При экономном ведении хозяйства можно даже откладывать на поездку или новую машину.

Финансовые проблемы при таком платеже семья сможет пережить только с помощью родственников, поскольку одной зарплаты на погашение не хватит.

Что касается детей. Семья их не планирует до погашения ипотеки, но, как говорится, «часики-то тикают». Если вдруг в семье появится ребёнок, с учётом лишних расходов и уменьшившихся на одну зарплату доходов, платёж станет неподъёмным. Однако семья получит маткапитал, которым можно будет погасить часть кредита.

Ксения и Константин — счастливые родители четырёхлетнего Серёжи. Любят детей, поэтому не исключают появление нового члена семьи

Доход Ксении — 20 000 рублей. Доход Константина — 40 000 рублей.

Этой семье лучше подстраховаться и взять ипотеку на максимальный срок, поскольку заработок Ксении нестабилен — она часто уходит на больничный, а в будущем планирует декретный отпуск. Ситуацию с погашением облегчит материнский капитал.

Однако даже при максимальном сроке ипотечный платёж для семьи не очень комфортный, учитывая расходы на двух детей и небольшие декретные выплаты.

Может украсть из банка свой ипотечный договор? Фото: zen. yamdex.ru

Итак, выбирая срок ипотеки, надо смотреть не на советы экспертов, а на свои жизненные условия. Есть перспектива роста зарплаты — можно рискнуть. Есть поддержка от родственников — тоже можно брать маленький срок. Планируются дети или на работе нет стабильности — лучше уменьшить платёж за счёт увеличения срока.

Досрочное погашение

Это главный довод тех, кто ратует за большой срок в пользу маленьких платежей. Повысился доход — вноси двойные платежи. Получил наследство — вноси в счёт ипотеки.

С большими разовыми поступлениями понятно — большинство пустит их на погашение кредита. Но прибавка к зарплате не всегда становится ипотечным платежом, потому что цены в магазинах растут, квартира со временем требует ремонта, а душа отпуска на море и праздника. Не у всех хватает платёжной дисциплины для досрочного погашения.

В тему статьи вспомнился случай. Девушка, будучи незамужней, взяла ипотеку. Потом нашла мужчину, вышла замуж, и избранник переехал к ней в ипотечную квартиру. Была одна зарплата — стало две зарплаты. Девушка погасила кредит за несколько лет. Заметим, что квартира, приобретённая до брака, — собственность одного супруга, а не общая.

Как сделать большой платёж безопасным

Все помнят о рефинансировании с целью снижения процентной ставки, но забывают, что можно изменить договор по сроку и прочим условиям. Если предвидятся сложные времена, можно уменьшить платёж, растянув срок уже действующего кредита. Однако делать это надо до наступления просрочек, иначе банк откажет в рефинансировании.

Ещё один универсальный совет — подушка безопасности. Храните на всякий случай деньги на несколько ежемесячных платежей по ипотеке. Это поможет пережить внезапное увольнение, снижение зарплаты, болезнь и прочие несчастья.

Разные эксперты называют разные платежи в качестве комфортных — 50% дохода, 30% дохода, 25%.

Смотрите по доходу в целом. Например, 50% от 100 000 рублей и 50% от 30 000 рублей — слишком разные суммы. Опирайтесь на прочие расходы. Семье с тремя детьми надо высвобождать больше денег, чем холостяку. По практике можно сказать, что когда на погашение уходит 25-30% дохода, то такая ипотека не напрягает и становится рутиной, к которой можно привыкнуть. 50% даже от приличного дохода — слишком большой платёж, который заставляет жалеть денег.