если отпуск с 1 числа какой месяц начисления ндфл 6 ндфл

Как правильно отразить в форме 6-НДФЛ отпускные?

Что отличает отпускные и больничные по части НДФЛ?

В форму 6-НДФЛ наряду с обычными выплатами, облагаемыми налогом на доходы физлиц, попадают отпускные и больничные. В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют:

ВНИМАНИЕ! Чтобы не ошибиться с датой выплаты отпускных и не попасть на штраф от трудовой инспекции и на проценты за просрочку выплат работникам, прочтите нашу публикацию «Если отпуск с понедельника, выдать отпускные в пятницу нельзя».

ВАЖНО! Работодатель с 2021 года оплачивает только первые 3 дня больничных и некоторые пособия. Остальные выплаты осуществляет ФСС напрямую, т.к. с 2021 года по всей России действует пилотный проект.

При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

В части последнего срока отпускные и больничные отличаются от всех прочих доходов, НДФЛ с которых должен платиться не позже первого рабочего дня, наступающего за днем выплаты (п. 6 ст. 226 НК РФ).

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат.

Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой

С отчетности за 1 квартал 2021 года форма 6-НДФЛ обновлена приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Воспользуйтесь образцом 6-НДФЛ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс, и проверьте, все ли вы заполнили правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Как отразить отпускные в 6-НДФЛ? В большинстве случаев ситуации по НДФЛ с отпускных сводятся к 2 вариантам:

Таким образом, в разделе 1 6-НДФЛ отпускные, как правило, окажутся отраженными отдельно от иных осуществленных выплат из-за несовпадения срока оплаты НДФЛ с них (письмо ФНС России от 11.05.2016 № БС-4-11/8312). В разделе 2 этой формы они войдут в общие суммы сделанных за отчетный период начислений доходов (стр. 110 ранее стр.020), удерживаемого с этих доходов налога (стр. 140 ранее стр. 040) и фактически удержанного налога (стр. 160 ранее стр. 070).

На границе периодов срок оплаты НДФЛ с отпускных, подчиняющийся общему порядку переноса его на ближайший рабочий день, если он попадает на выходной (п. 7 ст. 6.1 НК РФ), может перейти на следующий за отчетным периодом квартал. В такой ситуации строки 110, 140 и 160 будут заполнены в периоде выплаты дохода, а в раздел 1 данные по этой выплате попадут только в следующем отчетном периоде.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили отпускные в 6-НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как показать переходящие отпускные и их перерасчет?

Как отразить в форме 6-НДФЛ отпускные, переходящие на другой месяц или квартал? Это делают по общим правилам:

То есть необходимость внесения в 6-НДФЛ отпускных, относящихся к разным отчетным периодам, будет определять факт их начисления и реальной выплаты, а не период, с которым они связаны (письмо ФНС России от 24.05.2016 № БС-4-11/9248).

Необходимость в перерасчете отпускных после сдачи отчетности с данными по ним может возникнуть в 2 ситуациях:

О сроках, установленных для сдачи отчета, читайте в этом материале.

Как в 6-НДФЛ отразить учебный отпуск, разъяснил Н. Н. Тактаров, советник государственной гражданской службы РФ 3 класса. Чтобы сделать все правильно, получите пробный онлайн-доступ и бесплатно изучите мнение чиновника.

Пример заполнения 6-НДФЛ с отпускными

Необходимость отражения в 6-НДФЛ отпускных связана с 3 датами:

Допустим, существуют такие исходные показатели:

Переходящий отпуск. Как не запутаться с перечислением НДФЛ, вычетами и отчетностью

Ни одна организация — плательщик налога на прибыль или единого налога при применении упрощенной системы налогообложения, в штате которой числятся работники, не обходится без такой операции как предоставление сотрудникам ежегодных отпусков. Соответственно, компания должна оплатить отдых работников исходя из их среднего заработка.

Довольно часто дни отпуска приходятся на разные месяцы календарного года, причем иной раз они попадают на разные отчетные (налоговые) периоды.

Рассмотрим нюансы налогообложения, связанные с исчислением НДФЛ по переходящим отпускам, выплачиваемых работникам предприятия и порядок отражения отпускных в расчете 6-НДФЛ.

Согласно п. 1 ст. 226 НК РФ при выдаче отпускных (в том числе по переходящим отпускам) Организация обязана исчислить и удержать НДФЛ.

При этом работодатель обязан удерживать НДФЛ как налоговый агент (п. п. 1, 2 ст. 226 НК РФ).

Удержание налога производится на дату выплаты отпускных, то есть работник получает суммы отпускных уже за минусом НДФЛ (пп. 1 п. 1 ст. 223, п. п. 3, 4 ст. 226 НК РФ, Письма Минфина России от 28.03.2018 N 03-04-06/19804, от 17.01.2017 N 03-04-06/1618).

Организация — работодатель, выступая в роли налогового агента, должна перечислить в бюджет НДФЛ, удержанный с отпускных, не позднее последнего числа месяца, в котором производились выплаты (п. 6 ст. 226 НК РФ).

То есть, бухгалтер перечисляет НДФЛ с отпускных в том месяце, когда они были начислены и выплачены.

Поскольку время отпуска оплачивают авансом, налог удерживают сразу со всей суммы отпускных, даже если отпуск приходится на несколько месяцев.

«Отпускной» НДФЛ и вычеты

Несмотря на то, что в случае с «переходящими» отпускными фактически сотрудник в одном месяце получает зарплату и «отпускные» за два месяца, стандартные вычеты следует предоставлять только за один из них.

Таким образом, вычет может быть предоставлен или с отпускных, или с заработной платы.

Таким образом, причитающиеся работнику вычеты, предоставляются в общем порядке за текущий месяц, то есть распределять на вычеты, приходящиеся на сумм отпускных за текущий и следующий месяцы не надо.

Работнику был предоставлен основной оплачиваемый отпуск на 14 календарных дней с 25 июня по 8 июля 2019 года включительно.

Работник имеет одного ребенка, в связи с чем ему предоставляется стандартный вычет в размере 1 400 руб.

На момент выплаты отпускных доход работника, рассчитанный нарастающим итогом с начала года не превысил 350 000 руб.

Аванс по зарплате за отработанное время был выдан работнику в первой половине месяца — 15 июня 20196 года в размере 10 000 руб. НДФЛ с этой суммы не удерживался.

30 июня 2019 года была начислена заработная плата за июнь, за фактически отработанное время, в размере 22 500 руб. (с 1 по 24 июня 2019 года).

Отпускные начислены в размере 13 500 руб., в том числе за июнь 2019 года −7 500 руб., за июль 2019 года — 8 000 руб.

При расчете НДФЛ с отпускных был учтен вычет за июнь 2019 года.

Сумма НДФЛ с отпускных составила 1 573 руб. — (13 500 руб. — 1 400 руб.) х 13%.

20 июня 2019 года работник получил отпускные в размере 11 927 руб. (13 500 руб. —1 573 руб.).

На дату начисления заработный платы за июнь, доход работника, рассчитанный нарастающим итогом с начала года не превысил 350 000 руб.

Поэтому за работником сохраняется право на стандартный вычет. Но так как вычет за июнь был уже применен при выплате отпускных, то с общей суммы заработной платы необходимо удержать НДФЛ в размере 2 925 руб. (22 500 руб. х 13%).

Порядок отражения отпускных в расчете 6-НДФЛ

Сдавать его все работодатели обязаны каждый квартал.

Форму отчета, порядок заполнения 6 НДФЛ и его предоставления определяет приказ ФНС от 14.10.2015 № ММВ-7-11/450@.

В начале 2018 года в него внесли изменения приказом ФНС России от 17.01.2018 N ММВ-7-11/18@, который вступил в силу 26 марта 2018 года.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 25 человек и более.

Если организация отчитывается меньше чем за 25 человек, то форму можно сдать на бумажном носителе. Сумма налога заполняется в рублях, а сумма дохода — в рублях и копейках.

Инструкция по заполнению расчета 6-НДФЛ по переходящим отпускам

Отпускные по общему правилу включаются в 6-НДФЛ за период, когда они выплачены.

Таким образом, в расчете следует отразить только выплаченные отпускные, а отпускные, которые начислены, но не выплачены, указывать не нужно (пп. 1 п. 1 ст. 223, п. п. 3, 4 ст. 226, п. 2 ст. 230 НК РФ). В расчете 6-НДФЛ информацию об отпускных нужно отразить в том периоде, в котором они выплачены.

Исключение — если организация выплатила отпускные в последний месяц квартала и его последний день приходится на выходной. Тогда срок перечисления НДФЛ по отпускным наступит в следующем периоде (п. 7 ст. 6.1, п. 6 ст. 226 НК РФ). Такие отпускные нужно включить в разд. 1 в периоде их выплаты, а в разд. 2 расчета 6-НДФЛ уже в следующем периоде.

Например, если отпускные выплачены в декабре и 31 декабря является выходным днем, то в разд. 1 их нужно включить за этот год, а в разд. 2 — в I квартале следующего года (Письмо ФНС России от 05.04.2017 N БС-4-11/6420@).

В разд. 1 нужно (ст. 216 НК РФ, п. п. 3.1, 3.3 Порядка заполнения расчета 6-НДФЛ):

по строкам 100 и 110 в качестве даты фактического получения дохода и удержания НДФЛ — день выплаты отпускных (пп. 1 п. 1 ст. 223, п. 4 ст. 226 НК РФ);

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Если отпуск с 1 числа какой месяц начисления ндфл 6 ндфл

Дата публикации 06.12.2018

Сотрудник идет в отпуск с 3 декабря 2018 года. При выплате отпускных заработная плата за ноябрь еще не посчитана, нужно ли производить пересчет и производить доплату? Можно ли остаток выплатить вместе с заработной платой 10 декабря 2018 года? Как платить с этой суммы НДФЛ и как ее отражать в 6-НДФЛ?

Отпускные рассчитываются исходя из среднего заработка, порядок его определения закреплен в ч. 4 ст. 139 ТК РФ и п. 10 Положения, утв. постановлением Правительства РФ от 24.12.2007 № 922 (далее – Положение № 922).

Для расчета среднего дневного заработка необходимо определить фактически начисленные суммы в течение расчетного периода. Расчетный период составляет 12 месяцев, предшествующих месяцу сохранения заработка. При этом месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале – по 28-е (29-е) число включительно).

Если сотрудник идет в отпуск с 3 декабря, то расчетным периодом для него будет 1 декабря 2017 – 30 ноября 2018.

Отпускные должны быть выплачены сотруднику за три календарных дня до начала отпуска. В случае ухода в отпуск 3 декабря – это 29 ноября. Поскольку при расчете среднего заработка 29 ноября не могут быть учтены все доходы за ноябрь, то после начисления заработной платы за месяц необходимо пересчитать средний заработок и доплатить положительную разницу. Поскольку по трудовому законодательству эта сумма отпускными не является, то выплатить ее можно в сроки, установленные работодателем (после расчета вместе с заработной платой за первую или вторую половину месяца).

Если разница будет отрицательной, то эту сумму работодатель удержать по собственной инициативе не вправе (ст. 137 ТК РФ). Поэтому работник может либо вернуть сумму самостоятельно, либо написать заявление об удержании этой суммы при следующей выплате заработной платы (см. информацию на сайте Роструда).

НДФЛ с суммы отпускных необходимо удержать в день фактического перечисления сотруднику, т.е. 29.11.2018, а уплатить НДФЛ не позднее последнего дня месяца выплаты отпускных, т.е. 30.11.2018 (пп. 1 п. 1 ст. 223, п. 4, п. 6 ст. 226 НК РФ).

Если работодатель производит доплату, то датой получения дохода в целях уплаты НДФЛ будет дата фактической выплаты (пп. 1 п. 1 ст. 223 НК РФ). Таким образом, удержать НДФЛ необходимо в день перечисления сотруднику, а вот перечислить НДФЛ в бюджет следует не позднее последнего дня месяца, когда такие выплаты производились (п. 4 ст. 226 НК РФ, письма ФНС от 12.03.2018 № 20-15/049940, от 21.02.2018 № 16-12/021202@).

Форму 6-НДФЛ и порядок ее заполнения ФНС России утвердила приказом от 14.10.2015 № ММВ-7-11/450@.

Если отпускные выплачены 29.11.2018, то в разделе 2 расчета 6-НДФЛ за 2018 год они отражаются следующим образом:

При этом в разделе 1 расчета 6-НДФЛ по строкам 020, 040 и 070.

Если доплата отпускных производится 10 декабря 2018 года, то датой получения дохода будет 10 декабря, т.е. удержать НДФЛ необходимо 10 декабря. А вот уплатить налог в бюджет нужно не позднее 31 декабря 2018 года, который является выходным днем (постановление Правительства РФ от 14.10.2017 № 1250). Если срок уплаты налога выпадает на выходной день, то с учетом п. 7 ст. 6.1 НК РФ он переносится на следующий рабочий день. Эта же дата подлежит отражению в расчете 6-НДФЛ по строке 120 (письмо ФНС России от 16.05.2016 № БС-4-11/8568@).

Таким образом, при доплате отпускных 10 декабря 2018 года эта сумма отражается в 6-НДФЛ следующим образом (письма ФНС России от 24.03.2016 № БС-4-11/5106@, от 24.10.2016 № БС-4-11/20120):

Если отпускные выплачены излишне и эта сумма подлежит удержанию, необходимо подать уточненный расчет 6-НДФЛ за 2018 год (т.е. тот отчетный период, в котором выплачены отпускные). При этом в разделе 1 уточненного расчета следует отразить суммы с учетом уменьшения суммы отпускных, а раздел 2 не корректируется, то есть в нем отражаются первоначальные данные по отпускным. В этом случае в расчете 6-НДФЛ за 1-й квартал 2019 года ничего отражать не нужно.

Такие рекомендации даны в письме от 12.03.2018 № 20-15/049940 УФНС России по г. Москве.

Смотрите также

Отпускные в расчете по форме 6-НДФЛ

Дата фактического получения дохода в виде отпускных – день выплаты дохода.

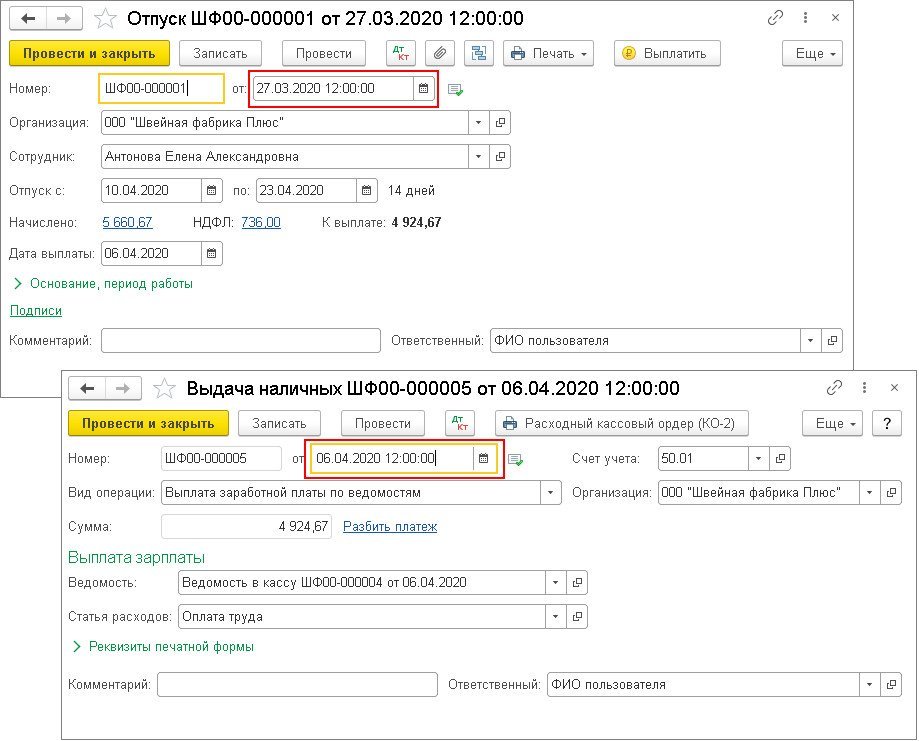

Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату. Это сделано специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты. Т.е. реальная дата фактического получения дохода (дата для строки 100) это дата документа на выплату отпускных (рис. 1).

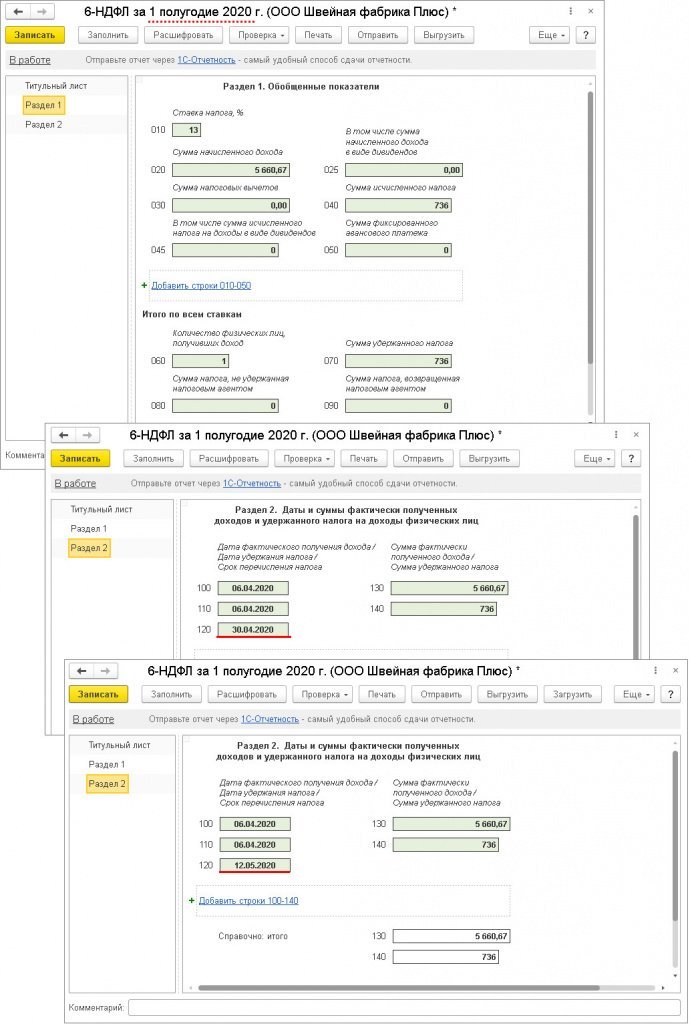

Дата удержания налога (дата для строки 110) это также дата документа на выплату. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты. Если этот день – выходной (нерабочий день), то автоматически указывается первая рабочая дата за этим днем.

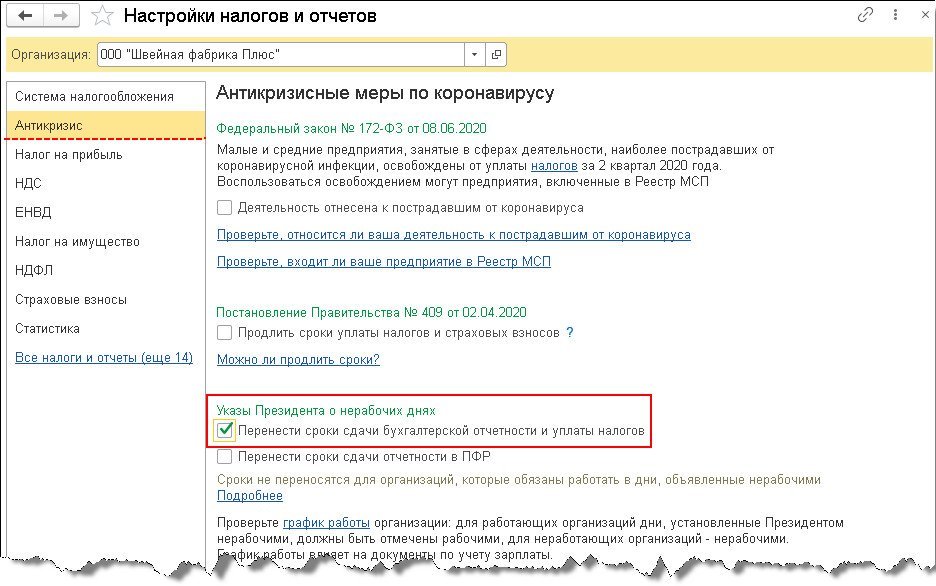

Если последний день срока перечисления налога приходится на нерабочий день, установленный Указами Президента РФ, то в соответствии с п. 7 ст. 6.1 НК РФ днем окончания срока считается ближайший следующий за ним рабочий день.

Однако, по мнению ФНС России (письма от 24.04.2020 № БС-4-11/6944@, от 13.05.2020 № БС-4-11/7791@), срок уплаты налоговыми агентами НДФЛ с выплат сотрудникам переносится только для тех организаций, кто согласно Указам Президента не мог осуществлять деятельность. Организации, которые продолжили работу, не вправе воспользоваться п. 7 ст. 6.1 НК РФ, поэтому должны платить НДФЛ в сроки, установленные ст. 226 НК РФ, без учета переноса.

В примерах рассмотрим, как отражается доход в виде отпускных в расчете по форме 6-НДФЛ, когда организация работала в нерабочие дни и не работала.

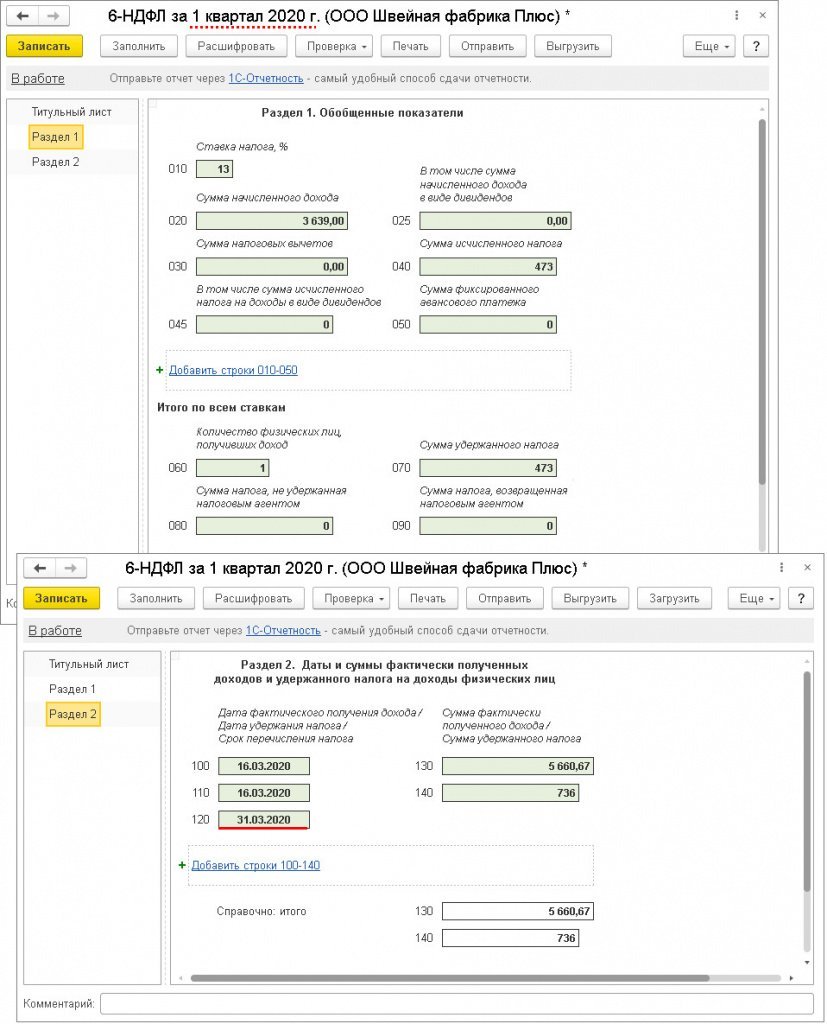

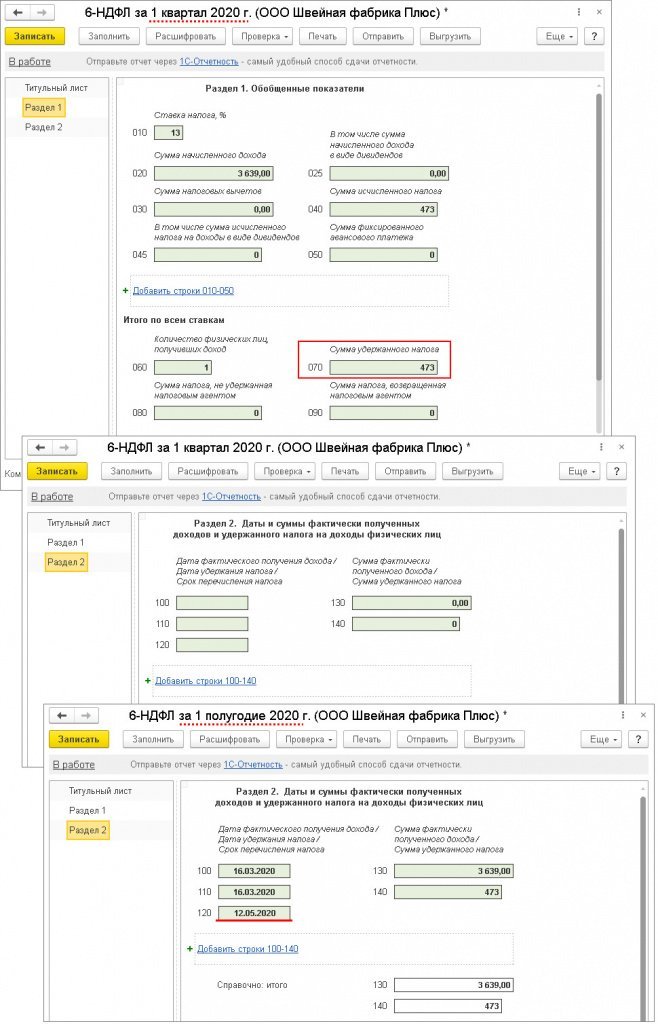

Отпускные начислены в марте 2020 года, а выплачены в апреле 2020 года

Пример

Отпускные выплачены в марте 2020 года

Пример

Если организация не работала в период нерабочих дней, то сумма отпускных будет отражена в разделе 1 расчета за 1 квартал 2020 года и в разделе 2 расчета за полугодие 2020 года (рис. 4). В раздел 2 расчета за 1 квартал 2020 года сумма отпускных не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120). Срок перечисления НДФЛ с суммы отпускных – 12.05.2020.

Отпускные в расчете по форме 6-НДФЛ в других программах «1С»:

4 примера отражения отпускных в расчете 6-НДФЛ

Грешкина А.А., эксперт Школы бухгалтера

При подготовке формы 6-НДФЛ бухгалтеры сталкиваются с трудностями, как отражать те или иные суммы НДФЛ, исчисленные и удержанные налоговым агентом. В статье рассмотрим, как правильно отразить отпускные выплаты в четырех различных ситуациях.

На основании профстандарта каждый специалист может наметить для себя конкретные направления повышения квалификации. Для этого достаточно пройти обучение в Школе Бухгалтера. Все наши курсы разработаны с учетом профстандарта «Бухгалтер».

Порядок заполнения расчета по форме 6-НДФЛ утвержден Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@.

В расчете 6-НДФЛ отпускные отражаются в том периоде, в котором они фактически выплачены.

В Письмах ФНС РФ от 12.02.2016 № БС-3-11/553@, от 24.03.2016 № БС-4-11/5106 указано, что при выплате доходов в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Начисленные, но не выплаченные отпускные, в расчет 6-НДФЛ не включаются. Согласно п. 1 ст. 223 НК РФ датой фактического получения дохода в виде отпускных является день их выплаты.

Дата перечисления НДФЛ с отпускных — это последнее число месяца, в котором они выплачены.

Порядок заполнения расчета 6-НДФЛ при выплате отпускных

Отражается сумма отпускных, выплаченных в последнем квартале отчетного периода, на каждую дату выплаты отпускных.

Если последний день месяца выплаты отпускных (строка 120) приходится на выходной день, то указывается первый рабочий день следующего месяца (Письма ФНС РФ от 16.05.2016 № БС-4-11/8568@; от 01.08.2016 № БС-3-11/3504@; от 01.08.2016 № БС-4-11/13984@).

Пример (отпускные начислены и выплачены в одном квартале)

Рекомендуем статьи в Школе бухгалтера:

Пример (отпускные начислены в одном квартале, выплачены — в следующем квартале)

Отпускные 30 000 рублей начислены 31 марта 2017 года, выплачены 4 апреля 2017 года, НДФЛ — 3 900 рублей перечислен в день выплаты отпускных. Указанные отпускные в расчете 6-НДФЛ за 1 квартал 2017 года не отражаются. Они отражаются в расчете 6-НДФЛ за полугодие 2017 года

Пример (отпускные выплачены в декабре одного налогового периода, срок перечисления НДФЛ — в следующем налоговом периоде)

В Письме ФНС РФ от 05.04.2017 № БС-4-11/6420@ рассмотрена ситуация, при которой отпускные начислены и выплачены в одном налоговом периоде, а срок перечисления НДФЛ — в следующем налоговом периоде.

Отпускные 30 000 рублей выплачены 30 декабря 2016 года, НДФЛ — 3 900 рублей перечислен в день выплаты отпускных, начало отпуска и срок перечисления НДФЛ — 9 января 2017 года, так как 31.12.2016 — выходной день, следовательно, срок переносится на первый рабочий день — 09.01.2017.

Раздел 1 за 2016 год

Раздел 2 за 1 квартал 2017 года

Пример (компенсация неиспользованного отпуска при увольнении)

Датой фактического получения дохода при выплате компенсации за неиспользованный отпуск при увольнении, является последний рабочий день. Поэтому компенсация за неиспользованный отпуск отражается в расчете 6-НДФЛ за период, на который приходится последний день работы (Письмо ФНС РФ от 11.05.2016 № БС-3-11/2094@).

24.03.2017 в день увольнения выплачена компенсация за неиспользованный отпуск 30 000 рублей, в том числе — НДФЛ 3 900 рублей.