если поменялось октмо как сдавать 6 ндфл

Если поменялось октмо как сдавать 6 ндфл

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ФНС разъяснила, как быть с формой 6-НДФЛ при изменении кода ОКТМО

ФНС на конкретных примерах разъяснила порядок представления уточненных расчетов по форме 6-НДФЛ при изменении кода ОКТМО.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Заполнение расчета 6-НДФЛ при смене налоговой инспекции

Если налогоплательщик сменил ИФНС во втором квартале, могут возникнуть проблемы с заполнением расчета 6-НДФЛ за полугодие 2021 года.

Как заполнить 6-НДФЛ, если изменился ОКТМО

Расчет 6-НДФЛ подается работодателями-налоговыми агентами о размерах начисленного дохода в пользу физлиц, а также о суммах НДФЛ с этого дохода. Отчет нужно подавать в ИФНС по итогам каждого отчетного квартала.

6-НДФЛ заполняется на бланке, утвержденном Приказом ФНС от 15.10.2020 г. № ЕД-7-11/753@. В документе в том числе нужно указать информацию о кодах КПП и ОКТМО, которые изменяются при смене юридического адреса.

Важно! Перед сдачей расчета обратитесь в новую ИФНС и узнайте, каким способом нужно подать сведения по форме 6-НДФЛ.

К примеру, компания относилась к ИФНС № 1, а после смены адреса в апреле стала относиться к ИФНС № 2. Инспекторы новой налоговой инспекции сказали, что при заполнении 6-НДФЛ за полугодие требуется подать единый экземпляр расчета с данными с начала года по новому ОКТМО.

Как в 1С заполнить 6-НДФЛ при смене юридического адреса

В программе 1С регистрация в конкретной ИФНС указывается в карточке организации. Когда она изменяется, то автоматически используется новая регистрация при создании документов.

Рассмотрим еще раз пример с ИФНС № 1 и ИФНС № 2. Если изменить налоговую инспекцию в апреле, то в отчет 6-НДФЛ за полугодие во второй раздел попадут суммы только за второй квартал.

Чтобы во второй раздел попали суммы и за первый квартал, то есть нарастающим итогом с начала календарного года, нужно в 1С сделать следующее:

Если все действия проведены в такой последовательности, то на титульном листе 6-НДФЛ будет указана новая налоговая инспекция, а во второй раздел отчета будут включены сведения нарастающим итогом с начала календарного года.

НДФЛ при смене юридического адреса

Разбираемся, куда платить и как отчитываться по НДФЛ после смены юридического адреса. Инструкция будет полезна организациям и предпринимателям на УСН с сотрудниками.

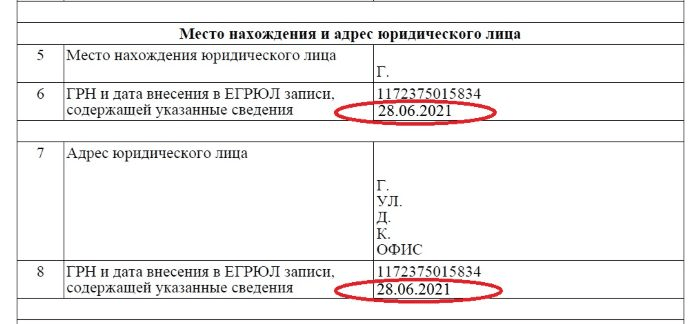

Дождитесь изменений в ЕГРЮЛ / ЕГРИП

Вы сменили юридический адрес ООО или прописку ИП. Посмотрите, появились ли новые реквизиты в ЕГРЮЛ / ЕГРИП. Организациям нужно обратить внимание на ОКТМО, КПП и код налоговой инспекции. ИП — на ОКТМО и номер налоговой. Если реестр уже обновился, пора проверять реквизиты в платёжках и отчётах.

Проверьте ОКТМО — код по классификатору территорий муниципальных образований

Начисления и уплаты должны быть на одном ОКТМО. Начисления — то, что вы показали в отчёте 6-НДФЛ и должны заплатить, а уплаты — то, что вы фактически заплатили. Важно, чтобы ОКТМО в отчёте и платёжках совпадали.

Налоговая записывает начисления и уплаты в специальную карточку по расчётам с бюджетом. Новый ОКТМО означает, что вам открыли ещё одну карточку. Если продолжите платить и отчитываться, как раньше, по одной образуется переплата, а по другой — недоимка.

ОКТМО может поменяться, даже если переехали на соседнюю улицу.

После изменений в ЕГРЮЛ / ЕГРИП отчитывайтесь в новую налоговую

В идеале должно быть так: вы пишите заявление на смену юридического адреса, вас снимают с учёта в старой налоговой и передают карточку по расчётам с бюджетом в новую инспекцию. С этого момента платите и отчитываетесь только туда.

В порядке заполнения 6-НДФЛ сказано, что организации указывают код по ОКТМО того муниципального образования, где находится организация или её обособленное подразделение. Формально наличие обособки — единственная причина, когда за один период нужно сдавать отчёты с разными ОКТМО.

Но на практике бывает по-другому. Иногда из-за переезда налоговики просят сдать два комплекта отчётности.

☎️ Позвоните в новую налоговую и спросите, как сдавать 6-НДФЛ и 2-НДФЛ за период переезда.

Если скажут «сдавайте один отчёт с новым ОКТМО», измените реквизиты в Эльбе и отправляйте отчёты в новую налоговую. Правильные платёжки и отчёты будут формироваться автоматически. Больше ничего делать не нужно.

⚠️Если за период переезда попросят сдать два отчёта с разными ОКТМО, действуйте по инструкции ниже.

Как правильно заплатить НДФЛ

Предположим, запись об изменениях в ЕГРЮЛ сделана 20 мая. С этой даты перечисляйте НДФЛ и сдавайте отчёты в новую налоговую. Хронология будет такой:

Выдали зарплату за март

Заплатили НДФЛ с зарплаты за март по старым реквизитам

Выдали зарплату за апрель

Заплатили НДФЛ с зарплаты за апрель по старым реквизитам

20 мая

Появилась запись в ЕГРЮЛ: новые ОКТМО, КПП и код инспекции

Выдали зарплату за май

Заплатили НДФЛ с зарплаты за май по новым реквизитам

Чтобы в Эльбе формировались правильные платёжки, измените реквизиты на актуальные.

Как сформировать два комплекта 6-НДФЛ

В инструкции опираемся на разъяснения из письма ФНС № БС-4-11/25114@:

Отчёт 6-НДФЛ сдают поквартально. Переезд пришёлся на май, поэтому за полугодие надо сформировать два комплекта отчётности: оба в новую налоговую, с новым КПП. В первом отчёте будут начисления до переезда и старый ОКТМО, во втором — начисления после переезда и новый ОКТМО.

В разделе 2 — три начисления НДФЛ: с зарплаты за март, апрель и май. Если сдать отчёт в таком виде, то все они попадут на новый ОКТМО. Это приведёт к недоимкам и переплатам.

Перейдите в Раздел 2 и удалите июньскую выплату: клик правой клавишей мыши → удалить строку.

Сохраните файл на компьютере в формате xml (не Excel). Это будет первый комплект отчётности со старым ОКТМО.

Отчёты за 9 месяцев и за год формируйте в Эльбе как обычно, редактировать их не нужно.

Как сформировать два комплекта 2-НДФЛ

Справки 2-НДФЛ сдают по итогам года. В первом комплекте должны быть доходы до смены адреса и старый ОКТМО, во втором — суммы после смены адреса и новый ОКТМО. Принцип такой же, как с 6-НДФЛ.

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Как правильно исправить ОКТМО в расчете 6-НДФЛ?

Неправильный ОКТМО в 6-НДФЛ: причины и последствия

Возможными причинами указания в отчете 6-НДФЛ неверного ОКТМО являются:

Последствия отражения в 6-НДФЛ неверного ОКТМО зависят от того, когда и кто обнаружил эту погрешность:

Как следует из письма ФНС России от 09.08.2016 № ГД-4-11/14515, любой недостоверно отраженный в 6-НДФЛ реквизит может стать поводом для наказания налогового агента.

Детализацию погрешностей в 6-НДФЛ, подлежащих штрафу, см. в статье «За какие ошибки по НДФЛ оштрафуют?».

Учитывая, что ошибочный ОКТМО не служит причиной неуплаты НДФЛ в бюджет, налоговый агент может рассчитывать на смягчение наказания (ст. 112 НК РФ). Но в любом случае неверный ОКТМО необходимо исправить — о схеме исправления расскажем в следующем разделе.

Действия налогового агента, если неверно указан ОКТМО в 6-НДФЛ

Исправление неверного ОКТМО в 6-НДФЛ заключается в следующем:

Такой алгоритм действий рекомендовали сами контролеры в письме ФНС от 12.08.2016 № ГД-4-11/14772. Письмо касалось прежней формы 6-НДФЛ (действовавшей до 2021 года), но актуально и в отношении новой формы, которая утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ и применяется, начиная с 1 квартала 2021 года.

Нюансы оформления корректировочной декларации подскажет этот материал.

Приведенный в следующем разделе пример поможет разобраться с оформлением 6-НДФЛ взамен отчета с ошибочным ОКТМО.

Исправляем неверный ОКТМО (пример)

Описанную в предыдущем разделе схему исправления ошибочного ОКТМО в 6-НДФЛ покажем на примере.

26.04.2021 ООО «Промтехнология» отослало 6-НДФЛ за 1 квартал в инспекцию. ОКТМО на титульном листе выглядел следующим образом:

В первом разделе разместилась соответствующая информация о суммах удержанного НДФЛ с разбивкой по срокам перечисления, приходящимся на 1 квартал.

Во 2-м разделе ООО «Промтехнология» отразило следующие данные:

Через несколько дней выяснилось, что вместо ОКТМО 92601405 ошибочно указан код 92601415.

Специалисты ООО «Промтехнология» в неотложном порядке оформили корректирующий отчет, в котором:

Титульный лист от первоначального варианта стал отличаться только заполнением поля «Номер корректировки».

Раздел 2 от исходного варианта отличался существенно.

Обнулили также и всю информацию, отраженную в разделе 1.

После того как корректировочный отчет поступил контролерам, специалисты ООО «Промтехнология» приступили к следующему шагу. Он заключался в оформлении вновь первичного 6-НДФЛ — как будто ошибок никто в ОКТМО не допускал. При этом:

Образцы заполнения титульных данных и 1-го раздела 6-НДФЛ представлены ниже.

В результате таких действий специалистов ООО «Промтехнология» ошибка в ОКТМО отчета 6-НДФЛ была устранена.

Проверьте, правильно ли вы заполнили свой 6-НДФЛ по новой форме с помощью разъяснений от экспертов КонсультантПлюс. Оформите временный доступ к справочно-правовой системе и переходите в Готовое решение.

Итоги

Чтобы исправить ошибочный ОКТМО в 6-НДФЛ, необходимо обнулить первоначальный отчет, подав корректировку с ошибочным ОКТМО и нулевыми показателями 1-го и 2-го разделов. Затем сформировать новый первичный отчет, в котором отразить верный ОКТМО и все фактические данные (о доходах, НДФЛ и т. д.).

Смена юридического адреса: как и куда сдавать отчётность

Из нашей статьи вы узнаете:

При переезде компании меняется её юридический адрес, а также некоторые реквизиты. Расскажем, куда и как сдавать отчётность после переезда.

Когда платить налоги по новому адресу: основное правило

По нормам НК РФ юридическое лицо ставится на учёт в налоговых органах по месту своего нахождения и по месту нахождения обособленных подразделений. Поэтому при переезде компании она снимается с налогового учёта в своей ИФНС и закрепляется за инспекцией по новому адресу.

Как происходит переезд юридического лица:

Датой постановки организации на учёт в новую ИФНС считается дата внесения в ЕГРЮЛ записи об изменении места нахождения юридического лица.

По общему правилу с этой даты организация должна платить налоги и сдавать отчетность по новому адресу. До этого она всё ещё относится к ИФНС по старому адресу.

Для того чтобы узнать дату внесения изменений в ЕГРЮЛ, нужно заказать выписку.

Налог на прибыль и НДС

Уплата НДС происходит по общему правилу. Как только в ЕГРЮЛ были внесены в изменения, налог нужно платить в новую ИФНС, а ОКТМО в платежках — указывать по новому адресу организации.

То же самое с налогом на прибыль: юрлица уплачивают авансовые платежи и сам налог, зачисляемый в федеральный бюджет, по месту нахождения головной организации. А платежи, зачисляемые в региональные бюджеты — по месту нахождения головной организации и каждого её ОП.

После смены адреса в ЕГРЮЛ во всех формах отчётности указывают КПП, который присвоила новая ИФНС. Это правило действует даже в том случае, если организация отчитывается за период, предшествующий переезду.

При сдаче отчётности по НДС и налогу на прибыль в новую ИФНС также указывают новый ОКТМО. Декларации подаются в одном комплекте — делить сведения в отчётах на периоды «до переезда» и «после» не нужно.

«Астрал Отчёт 5.0» — удобный сервис для сдачи отчётности онлайн с технической поддержкой 24/7. Ведите сразу несколько организаций одновременно и переключайтесь между ними даже во время заполнения отчёта.

Единый налог по УСН

Налог по УСН и авансовые платежи по нему нужно перечислять по месту нахождения организации. Декларации по УСН также сдаются в ИФНС по месту нахождения. Такие нормы содержатся в статье 346.21 НК РФ.

Это значит, что при переезде организации действует общее правило: до изменений в ЕГРЮЛ налог и отчётность направляются в «старую» ИФНС, а после изменений — в новую, с указанием новых КПП и ОКТМО.

Транспортный налог

Транспортный налог и авансовые платежи по нему перечисляются по месту нахождения ТС. За исключением водных и воздушных ТС, местом нахождения транспорта считается место нахождения организации, на которую он зарегистрирован.

Получается, что и в отношении транспортного налога должен действовать общий принцип уплаты налогов при переезде организации. Но есть нюансы.

Согласно пункту 1 статьи 83 НК РФ, организации подлежат отдельной постановке на налоговый учет по месту нахождения принадлежащих им транспортных средств. Такая регистрация происходит автоматически на основании данных ГИБДД. То есть, при переезде организация будет находиться на учете в «старой» налоговой в качестве владельца транспортного средства до момента поступления в эту ИФНС из ГИБДД данных о снятии ТС с учёта в связи с переездом налогоплательщика.

Минфин считает, что при переезде уплачивать транспортный налог нужно в том же порядке, что и при продаже или покупке автомобиля, то есть, с учётом коэффициента периода владения.

В этом случае ориентироваться нужно на дату перерегистрации автомобиля в базе ГИБДД. В зависимости от этой даты возможны два варианта уплаты авансового платежа за соответствующий отчетный период: в полном размере в «старую» или «новую» инспекцию, либо — в обе ИФНС частями.

Важно: декларации по транспортному налогу за 2020 год и последующие периоды сдавать не нужно.

Налог на имущество

Налог на имущество и авансовые платежи уплачиваются по месту нахождения юрлица. То есть снова применяется общее правило.

Но есть исключения:

В первых двух случаях уплата налога и авансовые платежи вносятся по месту нахождения объекта, а в третьем — по месту нахождения ОП.

Налог на доходы физлиц (НДФЛ)

Если налог платит организация-налоговый агент, также применяется основное правило. Но немного отличается порядок сдачи отчётности.

Этот порядок подробно изложен в письме ФНС от 27 декабря 2016 года № БС-4-11/25114@. Если организация переехала в течение года, то по итогам отчётного периода, в котором произошел переезд, подаётся 2 комплекта форм 6-НДФЛ:

При этом отчитываться подобным образом юрлицу придется до окончания налогового периода, ведь форма заполняется нарастающим итогом.

То есть если переезд был в мае, то нужно сдавать по 2 комплекта отчётности по итогам полугодия, 9 месяцев и года.

Вероятно, что эти правила относятся и к новой форме 6-НДФЛ, действующей с I квартала 2021 года: порядок её заполнения в части указания доходов, а также кодов ОКТМО и КПП мало изменился.

Подробнее об изменениях в форме 6-НДФЛ читайте в нашей статье.

Страховые взносы

При уплате и сдаче отчётности по страховым взносам действует основное правило. Сдавать двойной комплект отчётов не нужно — после регистрации изменений в ЕГРЮЛ расчёт по страховым взносам представляется в новую ИФНС с указанием нового кода ОКТМО.

Уточнённая отчётность

Отчётность с уточнениями сдают в новую инспекцию независимо от отчётного периода, за который предоставляется отчёт. Но если уточнения относятся к периоду до переезда, нужно указать старый ОКТМО — тот, который был указан в первичном отчёте.

Важно: ИФНС не имеет права отказать в приёме декларации с ошибочным ОКТМО. А если компания указала неправильный КПП или ОКТМО в платёжке, то это не препятствует поступлению налога в бюджет. Но платёж придётся уточнить, подав соответствующее заявление в ИФНС.

Взносы на травматизм

ФНС сама сообщает в фонды о смене адреса организации в ЕГРЮЛ в течение 5 рабочих дней. А фонды самостоятельно передают сведения об организации в свои отделения.

Переезд не влияет на регистрационный номер страхователя в ФСС. Но код подчиненности юрлицу присвоят новый. Фонд сообщит страхователю о снятии с учёта в одном отделении и постановке на учёт в другом.

Взносы на травматизм и отчёт 4-ФСС направляются в то отделение, в котором на дату уплаты взноса или сдачи отчетности организация состоит на учёте. Уточнить дату постановки на учёт, если уведомление из фонда еще не поступило, можно по выписке из ЕГРЮЛ.

Отчетность в Пенсионный фонд

При смене отделения ПФР меняется номер страхователя. Но общий порядок сдачи отчётности сохраняется. Сдавать отчётность нужно в то отделение, в котором организация состоит на учёте на дату сдачи.

Заключение

Датой смены места нахождения компании считается дата, когда новый адрес был зарегистрирован в ЕГРЮЛ. От этой даты зависит, в какую ИФНС уплачивать налоги и сдавать отчётность. Уточнить эту дату можно, запросив выписку из ЕГРЮЛ.

По общему правилу — до смены адреса налоги и отчётность направляются в «старую» ИФНС со старыми же реквизитами КПП и ОКТМО. После смены адреса — в новую, причём организации присваиваются новые КПП и ОКТМО. Но есть нюансы при уплате транспортного и имущественного налогов, а также НДФЛ.

Снятие и постановка на учёт по новому адресу проводятся путём межведомственного взаимодействия. ИФНС сама сообщит новые сведения в ФСС, ПФР и Росстат в течение 5 рабочих дней с даты внесения изменений.

(1).jpg)