если расходы не учитываются для прибыли можно ли принимать ндс к вычету

Зависит ли НДС-вычет от налога на прибыль?

Если расходы не были учтены при расчете налога на прибыль, «входной» НДС по ним нельзя принять к вычету. Так считают очень многие бухгалтеры. Насколько правомерно данное утверждение?

Вычет по кодексу…

Глава 21 НК РФ связывает право уменьшить начисленный НДС на сумму «входного» налога с выполнением трех условий.

Во-первых, НДС по купленным товарам (работам, услугам или имущественным правам) можно брать в зачет только, если они были приобретены для осуществления операций, облагаемых НДС (п. 2 ст. 171 НК РФ).

Во-вторых, принимать к вычету «входной» налог разрешено лишь после того, как товары (работы, услуги или имущественные права) будут приняты на учет. Таково требование пункта 1 статьи 172 НК РФ.

И, в-третьих, налоговый вычет возможно применять только при наличии правильно оформленного счета-фактуры (п. 1 ст. 172 НК РФ). Основанием для вычета служит лишь документ, который содержит все сведения, предусмотренные пунктами 5 и 6 ст. 169 НК РФ.

Никаких других требований для подтверждения права на зачет «входного» НДС глава 21 НК РФ в общем случае не предъявляет. Дополнительные условия установлены в кодексе исключительно для нормируемых затрат. Так, чтобы уменьшить начисленный НДС на сумму «входного» налога по командировочным и представительским расходам, они должны быть оплачены. А кроме того, НДС по нормируемым затратам (представительским, командировочным, рекламным) можно ставить к вычету лишь в части расходов, которые были учтены при расчете налога на прибыль (п. 7 ст. 171 НК РФ).

…и на практике

Но даже при соблюдении всех трех условий, предъявляемых главой о налоге на добавленную стоимость инспекторы в ходе проверок довольно часто снимают налоговые вычеты. Как мы уже сказали, свои действия проверяющие обосновывают тем, что расходы, по которым организация зачла налог, экономически не оправданы, носят непроизводственный характер. Однако то, оправданы расходы или нет – важно лишь для расчета налога на прибыль. Ведь это глава 25 НК РФ не позволяет включать в налоговую себестоимость затраты, которые экономически не обоснованы (ст. 252 НК РФ). А вот глава 21 НК РФ вовсе не ставит возможность принять НДС к вычету в зависимость от экономической обоснованности затрат*. Нет в ней и каких-либо отсылок к «прибыльным» нормам.

___

* О нормируемых расходах, которые являются исключением, в данной статье речь не идет.

Тем не менее, взаимосвязь обоснованности расходов и права на вычет налоговики все-таки видят. В чем же она, по их мнению, заключается? Проследить логику инспекторов можно в постановлении ФАС Северо-Западного округа от 21 ноября 2006 г. № А05-2732/2006-34. Снимая вычет инспекторы указали, что «поскольку понесенные налогоплательщиком затраты на консалтинговые услуги не обоснованы и экономически не оправданы, нельзя сделать вывод о приобретении услуг для осуществления операций, признаваемых объектом налогообложения».

Надо заметить, что в пункте 2 статьи 171 НК РФ когда-то действительно говорилось, что принимать к вычету можно налог по товарам, приобретенным «…для осуществления производственной деятельности или иных операций, признаваемых объектами налогообложения…». Однако упоминание о производственной деятельности было исключено еще Федеральным законом от 29 мая 2002 г. № 57-ФЗ.

Зная позицию налоговиков, многие бухгалтеры даже не пытаются зачесть «входной» НДС по приобретенным для облагаемой деятельности товарам (работам, услугам), если расходы на их покупку не вошли в налоговую себестоимость по причине экономической нецелесообразности. Но и такие осторожные фирмы не застрахованы от претензий инспекторов. Ведь у последних своеобразное представление о том, какие затраты нельзя считать обоснованными. В первую очередь к группе риска относятся консультационные и маркетинговые услуги. Но налоговики могут усомниться в правомерности вычета практически по любой сделке, если она покажется им подозрительной.

Радует, что арбитражная практика складывается в целом в пользу налогоплательщиков.

Глава 25 на НДС не влияет!

«Прибыльный» критерий обоснованности затрат налоговики весьма широко используют в ходе проверок по НДС. Но арбитры с таким подходом категорически не согласны. Это подтверждается целым рядом постановлений, в которых суды признавали законными вычеты «входного» налога по якобы экономически неоправданным расходам. Какие аргументы приводят арбитры?

Например, ФАС Поволжского округа в постановлении от 21 февраля 2006 г. № А06-3335у/4-13/05, указал что «экономическая целесообразность понесенных налогоплательщиком расходов по оплате стоимости услуг не входит в число условий предоставления налоговых вычетов…». Чтобы применить вычет достаточно соблюсти все требования, предъявляемые главой 21 НК РФ.

В свою очередь, ФАС Западно-Сибирского округа в постановлении от 23 августа 2007 г. № Ф04-5630/2007(37318-А46-37), подчеркнул, что «при проверке правильности уплаты налога на добавленную стоимость экономическая обоснованность затрат правового значения не имеет, поскольку оценка данного обстоятельства допустима при решении вопроса о включении этих затрат в расходы, уменьшающие налогооблагаемую прибыль». Предметом спора в этом деле был НДС, предъявленный по консультационным услугам, потребность организации в которых, по мнению налоговиков, не была экономически оправдана. Однако судьи признали вычет правомерным.

Аналогичной точки зрения придерживаются и судьи ФАС Восточно-Сибирского округа. Они рассмотрели такой спор. Инспекторы заявили о завышении вычетов на суммы «входного» НДС в отношении услуг по организации отдела делопроизводства и службы управления персоналом. А также сняли предъявленный к вычету налог с консультационных и информационных услуг по вопросам налогового, трудового и хозяйственного законодательства. Причина все та же – затраты экономически необоснованны. Такой вывод инспекторы сделали на основании того, что у компании был юридический отдел, а кроме того имелась информационно-правовая база, которой могли воспользоваться сотрудники этого отдела. Организация не согласилась с решением налоговой и обратилась в суд. Рассмотрев это дело, арбитры опять же указали, что «при решении вопроса о правомерности заявленного вычета…ни обоснованность (экономическая оправданность), ни экономическая эффективность расходов правового значения не имеют». В связи с этим суд счел требования инспекции незаконными (постановление ФАС Восточно-Сибирского округа от 23 мая 2007 г. № А33-14901/2006-Ф02-2908/2007).

И это вовсе не единичные случаи. Вердикты в пользу организаций были вынесены, например, в постановлениях ФАС Дальневосточного округа от 16 августа 2006 г. № Ф03-А51/07-2/2293, ФАС Северо-Западного округа от 21 ноября 2006 г. № А05-2732/2006-34 и от 1 марта 2006 г. № А26-6826/04-25, ФАС Западно-Сибирского округа от 11 мая 2006 г. № Ф04-2556/2006(22219-А27-34)(22220-А27-34), ФАС Уральского округа от 28 февраля 2007 г. № Ф09-1018/07-С3.

Когда судьи снимают вычет…

Надо заметить, что есть и противоположные судебные решения. Так, например, ФАС Поволжского округа в постановлении от 31 мая 2007 г. № А12-16526/06-с60 указал на ошибочность вывода предыдущих судебных инстанций о том, что «экономическая целесообразность понесенных налогоплательщиком расходов по оплате стоимости услуг не входит в число условий предоставления налоговых вычетов, порядок предоставления которых регулируется нормами главы 21 Кодекса».

В упомянутом деле речь шла о вычете НДС по консультационным услугам. Но инспекторы не просто усомнились в экономической оправданности данных затрат. У них возникли подозрения на мнимость сделки, поскольку в представленных отчетах и актах, не было отражено, какие конкретно услуги были оказаны и в каком объеме. ФАС Поволжского округа отправил дело на новое рассмотрение для более полного исследования обстоятельств сделки. Окружной арбитражный суд принял такое решение, учитывая разъяснения, которые приведены в постановлении Пленума ВАС РФ от 12 октября 2006 г. № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Напомним, в этом документе Высший арбитражный суд указал, что налоговая выгода (к которой относится и применение налоговых вычетов), может быть признана необоснованной, когда речь идет о фиктивных сделках и операциях, которые «не обусловленные разумными экономическими или иными причинами (целями делового характера)».

ФАС Поволжского округа принял сторону налоговиков и в другом споре (см., постановление от 5 июня 2007 г. № А72-8049/2006-14/262). Инспекция «сняла» вычет «входного» НДС по маркетинговым услугам, так как сочла их экономически необоснованными. Компания не согласилась с этим и обратилась в суд. Арбитры же, изучив представленные документы, вообще решили, что «налогоплательщик не доказал обоснованность и достоверность фактов оказания ему маркетинговых услуг». А следовательно, инспекция отказала в вычете совершенно правомерно. Поскольку документы «…должны с достоверностью подтверждать реальность операций, с которыми Налоговый кодекс Российской Федерации связывает право налогоплательщика на получение возмещения налога из бюджета».

Бумаги решают все!

Итак, анализ арбитражной практики показывает, что если документы не позволяют усомниться в том, что затраты действительно имели место, у компании есть все шансы отстоять вычет по якобы экономически неоправданным расходам. Причем не исключено, что дело даже не дойдет до суда: налоговики снимут свои претензии уже после того, как фирма представит свои возражения по акту проверки. Ведь, напомним, ФНС России в письме от 14 сентября 2007 г. № ШС-6-18/716 призывала инспекторов для сокращения числа проигранных судебных споров, при вынесении решений по результатам налоговых проверок учитывать сложившуюся арбитражную практику.

В тоже время огрехи в бумагах, которые ставят под сомнение реальность затрат, сильно снижают шансы на успех. Поэтому, компаниям, которые не хотят дарить государству законные НДС-вычеты, можно посоветовать в договорах и актах как можно подробнее описывать, в чем заключались приобретенные работы и услуги. Особенно, когда речь идет о консультационных и маркетинговых услугах. Ведь ни для кого не секрет, что такие договоры нередко заключаются с целью «обналички». Поэтому повышенный интерес инспекторов к ним вполне понятен.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

«Входной» НДС по расходам, не учитываемым для налогообложения прибыли

Организация приобретает товары и услуги для непроизводственных нужд и непризнает эти расходы в уменьшение налоговой базы по налогу на прибыль (например, микроволновки, чайники, питание для сотрудников и т.п.).

Данные товары не передаются другим структурным подразделениям организации и используются сотрудниками в офисе, учет потребления не организован.

Можно ли заявить к вычету «входной НДС» по этим расходам?

Организация-налогоплательщик НДС имеет право на вычет НДС, предъявленного ему поставщиком товаров (работ, услуг) при выполнении следующих условий:

Объектом обложения НДС признается реализация товаров, работ, услуг, то есть передача на возмездной основе права собственности на товары, результатов выполненных работ одним лицом для другого лица, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе (п. 1 ст. 146НК Р, ст. 39 НК РФ).

В числе объектов обложения НДС, перечисленных в п. 1 ст. 146 НК РФ, упоминается не только реализация, но передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций (пп. 2 п. 1 ст. 146 НК РФ).

Согласно позиции Минфина и судебной практики, объект налогообложения по НДС по пп. 2 п. 1 ст. 146 НК РФ возникает только в случае передачи товаров (выполнения работ, оказания услуг) между структурными подразделениями организации (Письмо Минфина РФ от 16.06.2005 N 03-04-11/132, постановление АС ПО от 22.05.2018 N Ф06-33390/2018 по делу N А12-26972/2017 и др.).

В рассматриваемой ситуации расходы на товары для офиса организация не учитывает при налогообложении прибыли, они не передаются для использования другим структурным подразделениям организации, и не будет использоваться в производственной деятельности, т.е. объекта обложения НДС по пп. 2 п. 1 ст. 146 НК РФ не возникает. При этом и объекта обложения НДС в виде реализации (в том числе безвозмездной передачи) также не возникает, в связи с тем, что отсутствует передача товара конкретному лицу, количество потребленных товаров каждым из сотрудников офиса не представляется возможным определить.

Как неоднократно разъяснял Минфин РФ, при предоставлении сотрудникам организации, персонификация которых не осуществляется, продуктов питания объекта налогообложения НДС и права на вычет НДС, предъявленного по данным товарам, не возникает. В случае предоставления продуктов питания сотрудникам организации, персонификация которых осуществляется, то в отношении указанных продуктов питания возникает объект налогообложения НДС и право на вычет НДС, предъявленного приприобретении данных товаров (письма Минфина РФ от 27.01.2020 N 03-07-11/442,от 08.04.2019 N 03-07-11/24632, письмо ФНС России от 04.03.2019 N СД-4-3/3817 и др).

Таким образом, данные товары не участвуют в операциях, облагаемых НДС (реализации в смысле ст. 39 НК РФ не происходит, к облагаемой НДС операцией в соответствии с пп. 2 п. 1 ст. 146 НК РФ данная операция не относится).

Поскольку имущество не будет использоваться в деятельности, облагаемой НДС, оснований для принятия «входного» НДС к вычету не имеется (пп.1 п. 2 ст. 171 НК РФ).

При этом нормами главы 25 НК РФ не предусмотрено включение в состав расходов для целей исчисления налога на прибыль сумм НДС, не принимаемых к вычету. Соответственно, сумма НДС, уплаченная поставщику при приобретении имущества, в состав расходов в налоговом учете не включается (пп. 19 ст. 270 НК РФ), то есть для целей налогообложения прибыли не учитывается. Случаи включения предъявленного поставщиком НДС в стоимость приобретаемого объекта перечислены в п. 2 ст. 170 НК РФ. Приобретение объектов непроизводственного назначения к этим случаям неотносится. Перечень, приведенный в п. 2 ст. 170 НК РФ, является исчерпывающим и расширительному толкованию не подлежит (см. письмо Минфина РФ от 19.03.2012 N 03-03-06/4/20).

ВС разрешил проверять экономическую обоснованность расходов для вычета НДС

До недавних пор для права на вычет НДС было достаточно правильно оформленного счета-фактуры, первичных документов с выделением НДС и приобретения товаров, работ или услуг для облагаемой деятельности. В таких обстоятельствах суды не находили причин для отказа в вычете. Но недавно ВС принял решение, дающее право налоговикам для проверки права на вычеты устанавливать экономическую обоснованность расходов. Если расходы признают экономически необоснованными, то будут снимать и расходы по прибыли, и вычеты по НДС.

Как отстаивали право на вычеты НДС

Вот одно из первых дел, когда налоговая инспекция проиграла в споре по поводу налоговых вычетов (см. Постановление Семнадцатого арбитражного апелляционного суда от 23 октября 2017 г. № 17АП-8375/2017-АК по делу № А50-7683/2017).

Оно очень показательное, поскольку здесь можно проследить всю линию защиты налогоплательщика, отстаивающего свое право на вычеты НДС.

Общество с решением не согласилось. Его позиция по всем этим пунктам была диаметрально противоположная, и должная осмотрительность при выборе контрагентов проявлена.

Суд принял решение в пользу общества.

Для налогоплательщиков НДС право на применение налогового вычета возникает при соблюдении следующих условий:

Помимо этих формальных требований, условием законного уменьшения суммы налога к уплате в бюджет является реальность хозяйственных операций (Постановление Пленума ВАС РФ от 12 октября 2006 г. № 53).

Если идти от обратного, то на нереальность сделки указывают следующие факты:

Если же факт отсутствия реальности сделки не доказан, в вычете по НДС может быть отказано, если будет установлено, что общество действовало без должной осмотрительности и, совершая сделку, оно знало или должно было знать:

Налогоплательщик в свою защиту вправе приводить доводы, обосновывающие выбор контрагента, то есть оценивать не только условия сделки и их коммерческую привлекательность, но также:

Налогоплательщик также вправе доказывать, что он не мог знать о том, что сделка заключается от имени неработающей организации, не исполняющей налоговых обязанностей в связи со сделками, оформляемыми от его имени.

Таким образом, применительно к НДС налоговая выгода (получение налогового вычета) может быть признана необоснованной либо при доказанности нереальности спорной хозяйственной операции, либо неосмотрительности налогоплательщика в выборе проблемного контрагента.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

К условиям для вычета НДС добавили экономическую обоснованность расходов

Долгое время налогоплательщикам удавалось выигрывать суды по поводу вычетов НДС, когда выполнялись все указанные выше условия. Вычет входного НДС не увязывали с учетом налоговых расходов и их экономической обоснованностью.

Но ситуация может поменяться.

В определении ВС РФ от 13 мая 2021 г. № 304-ЭС21-5225 судьи указали, что недостаточно иметь на руках все документы, необходимые для вычета. Также не важно, что партнер перечислил весь спорный НДС в бюджет, и источник возмещения налога сформирован.

Входной НДС должен иметь прямую связь с операциями, которые облагаются этим налогом (ст. 171, 172 НК РФ).

Таким образом, теперь арбитры начнут проверять прямую связь между расходами компании и правом на вычет НДС. Затраты могут признать экономически необоснованными. Тогда и расходы по налогу на прибыль снимут, и вычеты по НДС.

Особенно осторожными нужно быть при заявлении вычетов по НДС по операциям, осуществляемым внутри холдинга.

Какие расходы считаются экономически оправданными

Что такое «экономически оправданные» расходы, в НК РФ не говорится.

На практике такими затратами считают прежде всего те, без которых невозможно выполнение того или иного договора. А это, по ГК РФ, существенные условия договора.

Существенными условиями договора являются (ст. 432 ГК РФ):

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Какие шансы отстоять налог на прибыль после претензий к НДС?

Будет ли отказано налогоплательщику в учёте затрат по налогу на прибыль автоматически, если вычеты по НДС признаны необоснованными? Долгое время суды, а с ними и налоговые органы, исходили из необходимости установления «действительного размера налоговой выгоды», когда речь шла о налоге на прибыль. Затем произошел кардинальный разворот не в интересах налогоплательщика.

И тем не менее, шансы на снижение налоговых доначислений по налогу на прибыль остаются. Интересно и то, что не утихают попытки признать хотя бы часть вычетов по НДС — в сумме, подтвержденной «конечным звеном». Эксперты taxCoach разбирают, как ситуация с налоговой реконструкцией обстоит сегодня.

История вопроса

Напомним, в чём суть. В практике существуют две точки зрения на злоупотребления налогоплательщиков при взаимодействии с «сомнительными» контрагентами.

1) Первая была сформулирована, в своё время, ещё Высшим Арбитражным Судом:

. реальный размер предполагаемой налоговой выгоды и понесенных налогоплательщиком затрат при исчислении налога на прибыль подлежит определению исходя из рыночных цен, применяемых по аналогичных сделкам.

Постановление Президиума ВАС РФ № А71-13079/2010-А17 от 03.07.2012

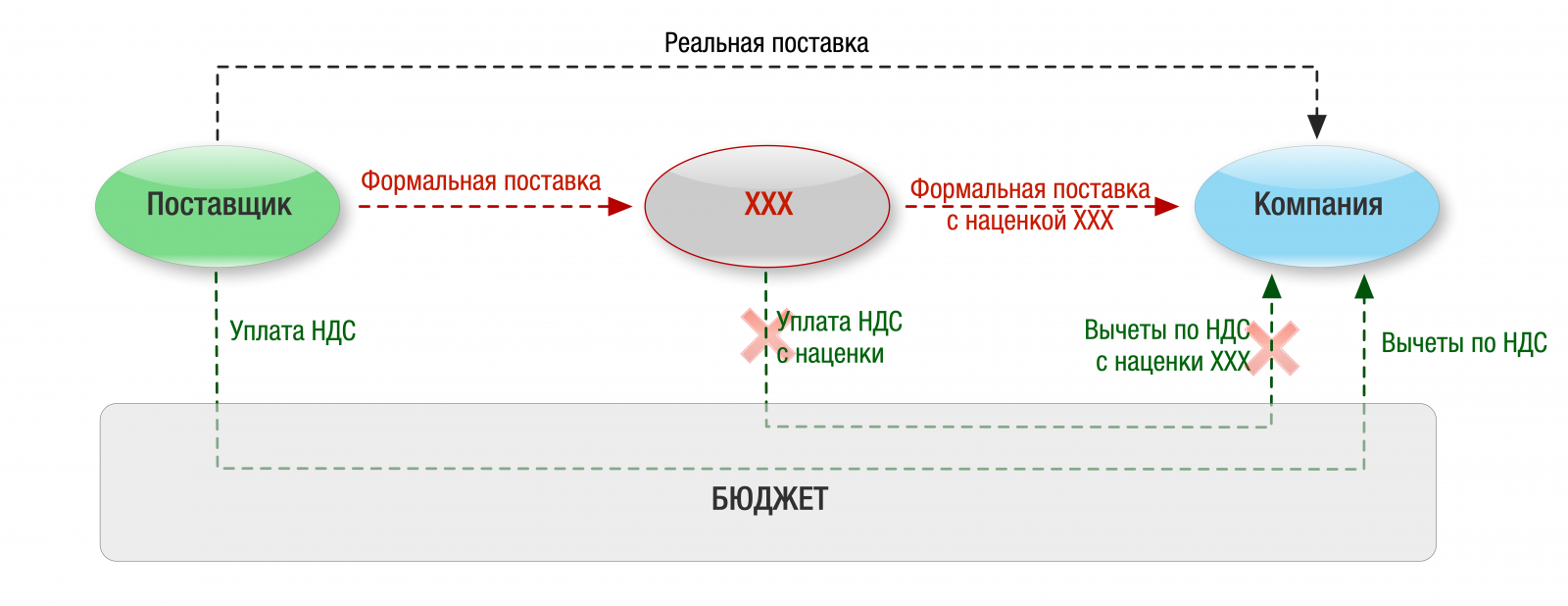

Иными словами, ситуация условно трансформировалась так, как будто налогоплательщик не взаимодействовал с «сомнительными» контрагентами, а приобретал товары напрямую у реальных поставщиков по их ценам. Соответственно налоговые последствия деятельности такого налогоплательщика должны рассчитываться в условно новых обстоятельствах.

Например, сырье и материалы приобретены у контрагента, обладающего признаками анонимности, не исполняющим к тому же налоговых обязательств (речь о случаях, когда ТМЦ «прогоняются» через подставного поставщика с дополнительной наценкой). В то же время достоверно и то, что речь о реальном товаре: дом построен — значит кирпичи были; пищевая продукция выпущена и проверить её состав возможно — затраты на мясо, муку, прочие ингредиенты принимаются и т.п.

2) После появления в Налоговом кодексе ст. 54.1, контролирующие органы решили переломить «порочную», с их точки зрения, практику и сформулировали следующий тезис: новая норма не дает оснований для использования расчётного метода определения налоговых обязательств. Если будет доказано, что контрагент не исполнял сделку, то в расходах по прибыли и вычетах по НДС будет отказано в полном объёме.

Дополнительно в конце 2019 года ФНС запросила поддержки у Минфина РФ, результатом чего стало письмо-молния, в котором министерство полностью поддержало налоговую службу, указав, что для злоупотребляющих налогоплательщиков учёт расходов при исчислении налога на прибыль новая норма НК РФ не предусматривает.

Позиция судов

Ситуация с наличием двух мнений в целом не нова. Очевидно, что последнее слово остаётся за судами. При этом несмотря на то, что первая точка зрения в своё время была озвучена Высшим Арбитражным Судом, судебная практика по конкретным делам складывалась неоднозначно. Суды вставали как на сторону налогоплательщиков, так и на сторону ИФНС.

Арбитры, поддерживающие налогоплательщиков, исходили из того, что новая норма НК РФ точно не запрещает применять налоговую реконструкцию и расчётный метод, предложенные ВАС РФ:

Таким образом, суд округа считает, что суд первой инстанции, руководствуясь правовыми позициями, выработанными высшими судебными инстанциями по вопросам налоговой выгоды, которые не претерпели изменений с введением в действие статьи 54.1 НК РФ, правомерно определил действительный размер налоговых обязательств Общества по налогу на прибыль исходя из общей суммы затрат без учета необоснованной наценки со стороны Контрагентов.

См. Постановление Арбитражного суда Западно-Сибирского округа по делу. № А27-17275/2019

Суды, стававшие на сторону ИФНС, транслировали позицию Минфина о том, что статья 54.1 НК РФ — это новая норма, отличная от всего того, что было раньше, а значит использовать «старые» разъяснения ВАС РФ — неуместно:

На текущий момент чаща весов склонилась в сторону налогоплательщиков, при чём даже в тех делах, где изначально суд вставал на сторону ИФНС. Верховный суд аргументированно ещё не высказался, поэтому точка еще не поставлена.

Нюансы

При применении расчётного метода возникают вопросы о величине реальных расходов, понесённых налогоплательщиком. На практике, в качестве расходов налогоплательщика, берут ту цену, которая была уплачена реальному поставщику, по сути исключая наценку «сомнительного» контрагента. Такой подход возможен лишь в тех случаях, когда реальный контрагент, исполнявший сделку, установлен.

В иной ситуации, например, когда налогоплательщик понёс наличные расходы, размер которых достоверно не подтвердить, по мнению ВАС РФ, следует исходить из рыночных цен, применяемых по аналогичным сделкам. Однако, в одном из дел суд отказался определять реальный размер расходов на основании коммерческих предложений других компаний, выполняющих аналогичные работы, отдав предпочтение результатам проведённой экспертизы.

Суд отклоняет данные письма, поскольку они представляют собой по сути коммерческие предложения с несопоставимыми условиями выполнения работ и учета расходов (в т.ч. выполнение конструкторских работ и технического надзора непосредственно заявителем; кустарный характер выполнения работ; взаимозависимость с субподрядчиком, которая могла повлиять на процент рентабельности, временной разрыв между коммерческими предложениями и реальным выполнением работ).

См. Решение Арбитражного суда Кемеровской области от 27 января 2020 года по делу № А27-14675/2019

При этом в части экспертизы суд прямо указал, что поставленные вопросы сформулированы таким образом, чтобы в результате была определена не рыночная стоимость товаров и работ, а достигнуто максимальное приближение к реальному размеру расходов.

Интересно, что несмотря на твёрдую позицию налоговой по поводу невозможности учитывать расходы, в ходе разбирательства, представители ИФНС, на всякий случай, принимали активное участие в процессе формирования условий проведения экспертизы. Например, они указывали на то какие расходы не учитывать, какие расходы учитывать в ограниченном размере или какие материалы брать за основу для расчёта.

Ещё практика показывает, что кроме определения цены, эксперты могут привлекаться и в целях подтверждения реальности самой сделки. Актуально это в тех случаях, когда оспариваются расходы по факту выполненных работ. Так, в одном из дел налогоплательщиком было представлено заключение торгово-промышленной палаты, из которого следовало, что без привлечения сторонних субподрядных организаций, налогоплательщик (подрядная организация) не смог бы выполнить принятые на себя обязательства и сдать объект в установленный срок.

В том же деле налогоплательщик представил заключение независимого специалиста, подтверждающее соответствие цен по сделкам с «сомнительными» контрагентами рыночному уровню.

Здесь стоит отметить вопрос распределения бремя доказывания размера реальных расходов. Формально оно возлагается на налоговый орган, однако, совершенно очевидно, что для благоприятного исхода дела налогоплательщику следует озаботиться сбором доказательств и подготовкой соответствующего заключения.

А что с вычетами?

Традиционно, всё что касалось налоговой реконструкции и использования расчётного метода было актуально исключительно для учёта расходов по налогу на прибыль. Позиция по вычетам НДС была однозначна — если поставщик оказывался «однодневкой» или были иные причины для «разрывов» по НДС, в вычете НДС отказывали. Однако в августе 2020 года появилось интересное судебное решение с иным мнением. В ходе проверки ИФНС установил фактических поставщиков материалов. Им были компании — плательщики НДС.

Следовательно, за счёт уплаты налога реальными поставщиками, в бюджете частично сформирован источник возмещения НДС, в связи с чем неправомерно отказывать налогоплательщику в вычетах в полном объёме.

Суд первой инстанции согласился с доводами налогоплательщика. Налоговый орган обжаловать данное решение не стал, вероятно, чтобы не формировать отрицательную судебную практику в апелляции и кассации.

Резюмируя, скажем, что расчётный метод скорее жив. По крайней мере пока его поддерживают суды. При этом очевидно, что налоговые органы твердо заняли свою позицию по вопросам налоговой реконструкции и на текущий момент не стоит рассчитывать, что в ближайшем будущем инспекторы будут «добровольно» определять размер действительных налоговых обязательств в рамках проверок или станут прислушиваться к мнению налогоплательщиков в данном вопросе.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь