если рубль рухнет что будет с ипотекой

На фоне девальвации рубля у жителей РФ все чаще возникает вопрос, что будет с ипотекой в случае дефолта. Это логичный вопрос, ведь кредит на жилье оформляется на срок до 15-20 лет (иногда более). За этот период могут произойти разные ситуации, в том числе неспособность страны выполнять обязательства перед внешними кредиторами. В зоне риска оказываются и простые заемщики, которые оформили ипотеку. Ниже рассмотрим, чего ждать заемщикам на случай дефолта, и как действовать во избежание последствий.

Общие положения

Чтобы понять, что будет с кредитом, если будет дефолт, нужно разобраться с основными терминами. Многие люди путают три определения:

В августе 1998-го государство объявило о неспособности выполнять обязательства, из-за чего произошла резкая девальвация национальной валюты (в три раза). Такая ситуация привела к росту стоимости товаров и уменьшению курса внутренней валюты. Люди стали думать, что будет с ипотекой при дефолте, который уже коснулся страну. Многие так и не сумели расплатиться по долгам, из-за чего банки столкнулись с массовыми долгами. Это привело к росту процентных ставок. В тот период суды признавали форс-мажорность ситуации, но все равно становились на сторону банковских учреждений.

Что касается деноминации, здесь не происходит ничего страшного. Все, что меняется

количество нулей. Общие пропорции остаются неизменными, следовательно, финансовые проблемы исключены. Если рассматривать случай с девальвацией, все зависит от типа кредита (в национальной или зарубежной валюте), а также доходов человека. Но об этом еще поговорим ниже.

Влияние дефолта на ипотеку

Разбирая вопрос, что будет с кредитом, если будет дефолт, нужно учесть множество факторов — условия договора, наличие страховки и так далее. По статистике даже в нормальном режиме почти 5% заемщиков сталкиваются с трудностью погашения ипотеки на пятом-шестом году.

Если заемщик сталкивается с проблемами, к примеру, из-за потери работы, развода, появления ребенка, он может обратиться в банковское учреждение с просьбой отсрочить платеж на определенный период. Кредитор проверяет заемщика. Если он убеждается, что финансовые трудности имеют временный характер, оформляется реструктуризация или кредитные каникулы. Такая «пауза» зачастую выгоднее, чем в дальнейшем судиться с человеком, забирать квартиру, а впоследствии пытаться продать ее на торгах.

Более сложный вопрос, что будет с кредитами в случае дефолта государства. Когда экономистов спрашивают о возможности банкротства на уровне государства, они уверяют, что на ближайшие годы это невозможно. Причина в том, что у России практически отсутствуют внешние долги (наоборот, многие должны ей), а во-вторых, золотовалютный резерв создает большой запас прочности.

Но что будет, если рассматриваемая проблема все-таки произошла? Возникает вопрос, как дефолт в такой ситуации отразится на кредитах граждан. Здесь многое зависит от стабильности банковской системы. Если пострадает только один банк, где человек оформил ипотеку, его переведут в другое банковское учреждение. При этом выполнять обязательства все равно придется.

Другое дело, когда «под удар» попадает группа кредиторов. Случай с дефолтом показательный, ведь здесь целый ряд банков может оказаться на гране закрытия из-за неспособности выполнить свои обязательства. В такой ситуации государство может свернуть часть ипотечных программ. При этом первыми пострадают небольшие банки, которые ранее выдали ипотеку. Взять займ, если возникнет такой случай, будет труднее. Если уже оформлен кредит при дефолте в России, для заемщика ничего не меняется — он должен, как и ранее, выполнять обязательства.

Дефолт государства и ипотека: что будет

Проблема в том, что дефолт — это только первый этап, ведь за ним почти всегда идет девальвация, а именно обесценивание валюты. И вот здесь дефолт и ипотека несут более серьезные последствия для заемщика. Рассмотрим пример, когда рубль потерял в цене 200%, а займ уже оформлен. Что будет? Здесь возможно две ситуации:

С учетом сказанного возникает еще один вопрос, выгодно ли брать кредит перед дефолтом. Как отмечалось выше, неспособность государства расплачиваться по долгам почти всегда влечет за собой девальвацию. Следовательно, оформление ипотечного займа будет выгодно лишь тем людям, которые получают зарплату в валюте. При этом нужно быть уверенным, что из-за внутренних проблем финансовое состояние гарантированно не пошатнется.

Случай с дефолтом у банка: что будет с ипотекой

Работа банковской организации состоит из двух основных действий — выдача кредитных средств населению под процент и получение депозитов на хранение. При этом ставка по займам выше, чем по вкладам. Грубо говоря, на эту разницу и живет банк. Но любая финансовая структура может столкнуться с ситуацией, когда нет возможности выполнить обязательства перед заемщиками и инвесторами. Такие случаи характерны для частных финансовых организаций. В результате наступает риск банкротства (дефолта банка).

Заемщики ошибочно полагают, что платить ипотеку больше не нужно. Это не так. Право требования долга передаются «здоровой» финансовой структуре. При этом условия остаются неизменными. Человек и дальше следует условиям договора. По согласованию с заемщиками возможен пересмотре в лучшую сторону.

Пример из истории

Жители Аргентины столкнулись с вопросом, что будет с ипотекой в случае дефолта. Они не могли справиться с долгами, ведь курс валюты начал падать. Число людей, оказавшихся за чертой бедности, росло с катастрофической скоростью.

Здесь прочтите, что такое докапитализация банка, это тоже нужно знать.

Итоги

На данный момент гражданам РФ не нужно переживать и думать, что будет с ипотекой в случае дефолта. Но нужно понимать, что мир изменчив. Если сейчас золотовалютные резервы и отсутствие долгов является опорой, то уже завтра ситуация может поменяться. К примеру, из-за падения цен на нефть курс доллара также пойдет вниз. Дальнейшие обстоятельства могут развиваться по эффекту домино вплоть до дефолта.

Ставка и девальвация: что делать с ипотекой в кризис

Ипотечные заемщики, которые уже получили кредиты, не пострадают из-за повышения ключевой ставки Центробанком до 17%. Федеральный закон «О потребительском кредите» запрещает банку изменять ранее согласованные условия в сторону увеличения существующих денежных обязательств заемщика, напоминает вице-президент девелоперской компании RED Development Ольга Кузнецова.

Прежде чем принимать решение об ипотеке, нужно составить хотя бы примерный жизненный план на ближайшие 10-20 лет. Ввязываясь в столь рискованное предприятие, как ипотека, стоит для начала обдумать и тщательно взвесить все риски. Как отмечает руководитель направления внедрения персонального финансового планирования банка «БКС Премьер» Сергей Дейнека, практика показывает, что для абсолютного большинства людей собственное жилье представляет собой очень высокую ценность, однако не все осознают, какие берут на себя риски при приобретении его в ипотеку.

Во-первых, есть риск существенной переплаты. В России ставки по ипотечным кредитам крайне высоки. Зачастую размер переплаты по ипотечному кредиту превышает первоначальную стоимость выбранной квартиры. После повышения ключевой ставки Центробанком до 17% ставки для ипотечных заемщиков могут вырасти до 20%. Генеральный директор компании «Континент» Галина Гараева прогнозирует, что если при ставке ЦБ в 10,5% ипотечные подошли к 14%, а в ожиданиях были 15%, то при 17%, соответственно, вполне возможен рост до 20% и выше.

Во-вторых, существует риск потери финансовой стабильности. Любой человек, будь он наемным работником или собственником бизнеса, всегда подвержен риску потери постоянного дохода хотя бы на некоторое время. Причины этого могут быть разные: бизнес может развалиться, с работы могут уволить. Если же у вас есть обязательства по ипотеке, вы в любом случае должны продолжать их выполнение, несмотря на форс-мажорные обстоятельства.

В-третьих, нельзя забывать о валютных рисках. В кризис 2008г. в связи с обесцениванием рубля действующие ипотечные кредиты в валюте стали для многих источником больших проблем. Чтобы избежать рисков, следует придерживаться правила: брать кредит в той валюте, в которой у вас постоянный доход. В этом случае не страшна девальвация: ежемесячный платеж не вырастет с ее наступлением.

До кризиса 2008г. российские банки выдавали кредиты на ипотеку в различных валютах. Ставка по ним была ниже, чем по рублевым кредитам. Это привело к тому, что в начале 2008г. доля валютной ипотеки составила 18,5%. Каждый пятый ипотечный займ выдавался в валюте. По данным АИЖК, в этом году (за девять месяцев) россияне взяли 99,9% жилищных кредитов в рублях. На валютную ипотеку приходится лишь 0,1%.

Чтобы минимизировать риски при получении ипотечного кредита в нестабильных экономических условиях, нужно помнить еще несколько правил:

Гасить ли рублевую ипотеку

С экономической точки зрения досрочное погашение ипотечного кредита выгодно заемщику при низком уровне инфляции. В этом случае деньги со временем дешевеют медленно. «Если же уровень инфляции ожидается в течение срока действия кредита высокий, то расплату по кредиту имеет смысл отложить, чтобы расплачиваться «дешевыми» деньгами в будущем», – считает аналитик Александр Пыпин, партнер Provereno.ru.

По мнению Елены Валеевой, генерального директора агентства недвижимости «Century-21- Светлый Град», выгоднее сокращать срок, чем размер платежа, так как ускоренное погашение тела кредита позволяет быстрее избавиться не только от выплаты процентов, но и от уплаты всего кредита.

При досрочном погашении кредитор не имеет права взимать с заемщика еще не выплаченные им проценты за оставшийся срок кредита. Достаточно уведомить банк за тридцать рабочих дней до момента погашения.

Что делать в случае форс-мажора

От всех рисков защититься не получится, но наступление форс-мажора вовсе не означает потери квартиры. Ипотечные банки и АИЖК учли уроки предыдущих кризисов и готовы предложить заемщику, попавшему в трудную ситуацию, несколько сценариев решения проблемы.

Все равно подорожает: что будет с ипотекой после решения ЦБ

В предыдущие финансовые кризисы, спровоцированные снижением цен на нефть и валютными колебаниями, Центробанк России всегда повышал ключевую ставку. Вслед за этим дорожала ипотека. В этот раз регулятор решил сохранить ключевую ставку на уровне 6%, несмотря на обвал рубля и пандемию коронавируса.

Редакция «РБК-Недвижимость» спросила у российских банков, как они расценивают действия Центробанка и будут ли в ближайшее время повышать ставки.

Банки положительно оценили решение ЦБ сохранить ключевую ставку в столь непростых условиях. Одни заверили, что сохранят ставки по ипотечным кредитам, другие уже заявили о подорожании ипотечных кредитов.

С 20 марта банк «Открытие» увеличивает ставки по ипотеке. «В своей политике по кредитным ставкам банк «Открытие» ориентируется на экономические показатели (в частности, на стоимость заимствований на денежном рынке), а также на конкурентное поле. Сегодня в соответствии с ситуацией в области ипотечного кредитования мы приняли решение о повышении ставок на ипотеку на 1,5 п. п.», — пояснил директор департамента кредитного бизнеса банка «Открытие» Михаил Чамров. Ставки по беззалоговым кредитам остаются на прежнем уровне, добавил он.

В Московском кредитном банке (МКБ) назвали действия ЦБ ожидаемыми и заверили, что пока не будут повышать ставки по ипотеке. «МКБ не повышал ставки по ипотеке за последнее время, спокойно реагируя на волатильность рынков. Сейчас мы не планируем изменения ставок. Но мы внимательно следим за ситуацией на рынке и будем рассматривать возможность корректировки ставок при существенных внешних воздействиях», — рассказал начальник управления ипотечного кредитования МКБ Игорь Селезнев.

Некоторые банки пересмотрели ставки по ипотеке еще до решения ЦБ. Ипотека подорожала в ЮниКредит Банке сразу на 1,5%, в Росбанке — на 0,7% и в Райффайзенбанке — на 0,2%. В последнем отметили, что пока не планируют повышать ставки. «Райффайзенбанк незначительно откалибровал ставки по ипотеке еще 18 марта так, чтобы их средний уровень остался практически неизменным и комфортным для клиентов», — сказал управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков. Льготная ставка для семей с двумя и более детьми и семей, в которых есть несовершеннолетний ребенок с особенностями развития, также осталась прежней — 4,99%, добавил он.

В Росбанке отметили, что будут ориентироваться на актуальное состояние рынка. «Банк заинтересован в сохранении клиентов и их лояльности. Именно поэтому у нас всегда доступны опции по снижению ставок, которыми клиент может управлять самостоятельно», — сказали в пресс-службе Росбанка.

«Мы изучаем ситуацию и варианты дальнейшего развития событий», — ответили на вопрос по поводу возможного повышения ипотечных ставок в пресс-службе Промсвязьбанка.

В крупнейшем банке страны — Сбербанке — отметили, что «не комментируют изменения по кредитам до их официального вступления в силу». При этом ранее зампред Сбербанка Светлана Кирсанова заявила, что для роста ставок по ипотечным кредитам сигналов на рынке пока нет. «На сегодняшний день можно сказать, что спрос на ипотеку действительно слегка повышенный, но сейчас никакого сигнала на рынке для того, чтобы резко пересматривать ставки по нашим социальным проектам или по ипотечным кредитам, пока нет», — отметила Кирсанова.

На данный момент ВТБ не меняет условия по своим кредитным продуктам: кредиты наличными можно оформить по ставке от 7,5%, ипотеку — от 7,9%, рассказали в пресс-службе ВТБ. «Возможные изменения будут зависеть от действий других игроков и развития макроэкономической ситуации», — отметили в ВТБ.

В Альфа-Банке и Газпромбанке на запрос «РБК-Недвижимости» по возможному пересмотру ипотечных ставок не смогли оперативно ответить.

О чем говорят эксперты

Сохранение ключевой ставки в текущих условиях — сигнал к положительным изменениям и серьезный стимул для стабилизации ситуации внутри страны, считает директор федеральной компании «Этажи» Ильдар Хусаинов.

«В отношении рынка недвижимости в созданных условиях можно рассчитывать на стабильное ценовое состояние. Вполне вероятно, что такое решение в будущем положительно повлияет на развитие строительной отрасли и темпы ввода жилья, поскольку любые изменения в ставках увеличивают себестоимость строительства», — заявил он.

Сохранение ключевой ставки Центробанка на текущем уровне — это позитивное решение, потому что в текущих условиях экономику нужно поддержать доступным кредитом как для застройщиков, так и для покупателей жилья, согласилась управляющий партнер компании «Метриум» Мария Литинецкая.

«Повышение ключевой ставки означало бы однозначное увеличение ставок по всем кредитам. В то же время нужно понимать, что и дальнейшее снижение стоимости кредитов, которое мы наблюдали последние месяцы на ипотечном рынке, в новых реалиях также едва ли возможно», — отметила Литинецкая. По ее мнению, часть игроков увеличат ипотечные ставки, несмотря на сохранение ключевой.

Аналогичные опасения по поводу скорого роста ставок высказал директор по маркетингу и разработке продукта ГК «А101» Дмитрий Цветов. «Оно подкреплялось тем, что некоторые банки, не дожидаясь решения ЦБ о ключевой ставке, уже подняли ипотечные ставки по своим программам. Другие банки по-прежнему могут сделать то же самое, но сегодняшнее решение ЦБ меняет конъюнктуру рынка и дает явный сигнал оставить их на прежнем уровне», — отметил он. По его мнению, сохранение ставок должно остудить спрос, а это значит, что и средняя стоимость квадратного метра, скорее всего, не покажет особой динамики.

Кроме того, нужно учитывать, что на поведение потребителей сейчас оказывают влияние обвал рубля и коронавирус. Все это негативно скажется на бизнесе застройщиков и приведет к росту себестоимости строительства. Также валютные колебания ударят по кошельку потенциальных покупателей, что в будущем приводит к снижению спроса.

Всплеск спроса на жилье на фоне обвала рубля

Риелторы и девелоперы зафиксировали резкий рост активности покупателей на первичном и вторичном рынках жилья на фоне резких валютных колебаний. По их оценке, за первые две недели марта спрос вырос на 10–30%. Ожидание повышения ставок по ипотеке также привело к ажиотажному спросу на ипотеку. По данным столичного Росреестра, количество ипотечных сделок в Москве в январе-феврале 2020 года по сравнению с аналогичным периодом прошлого года выросло на 15% — до 14,5 тыс.

ВТБ за первые два месяца нарастил объем выданных ипотечных кредитов на 14%, до 106,6 млрд руб. В Сбербанке отмечает всплеск на ипотеку и потребкредиты, об этом сообщил глава банка Герман Греф. Точное число входящих заявок он не назвал, но сообщил, что банк зафиксировал «исторический максимум спроса» на эти продукты.

Рынок ипотечного кредитования может рухнуть: к чему готовиться заемщикам

Эксперты рассказали, когда лопнет жилищный пузырь

Ипотечный кризис может накрыть российскую финансовую систему уже в ближайшие годы, когда риски неплатежей станут максимальными, а объём просроченных платежей вырастет. О рисках образования на рынке жилья опасного «пузыря» предупредил заместитель министра финансов России Алексей Моисеев. В Кремле уверены, что кабмин не допустит возникновения ипотечного коллапса. Пресс-секретарь президента Дмитрий Песков подчеркнул, что правительство в случае необходимости поможет как людям с приобретением жилья, так и строительному бизнесу, который рискует не пережить надвигающийся кризис. Так есть ли риск ипотечного коллапса?

Фото: Геннадий Черкасов

Директор департамента обеспечения банковского надзора ЦБ Александр Данилов предупредил, что если правительство России примет решение о продлении действия программы льготной ипотеки по ставке 6,5% на приобретение жилья в новостройках и об увеличении ее лимита, на рынке могут создаться риски «перегрева» за которым последует полноценный кризис на рынке жилищного кредитования.

Отметим, что ипотечный кризис — это неспособность большинства ипотечников оплачивать кредит. На фоне снижения доходов населения опасность, действительно, существует. Коллапсу также может способствовать резкий рост стоимости жилья и неконтролируемая выдача банками займов клиентам, которые потенциально не смогут оплатить полученный кредит.

«Рост на рынке ипотеки серьезный и понятно почему: низкие ставки по ипотеке, льготная программа под 6,5%, девальвация рубля (граждане стараются спасти накопления). Но при этом оценка заемщиков банками очень серьезная. Нет в России сейчас аналогий с ипотечным кризисом в США в 2008 году. Но при этом есть опасность увеличения доли просрочек и неплатежей, ведь и доходы граждан не растут», — рассказывает руководитель аналитического департамента AMarkets Артем Деев.

Если будет продлена программа льготной ипотеки, еще часть граждан могут взять займы, считает собеседник «МК». В то же время, по его словам, ограничителем для появления «пузыря» являются доходы населения — все, кто мог и хотел воспользоваться лучшими условиями для ипотеки, уже это сделали.

Кризис неплатежей может наступить уже через полгода, особенно при введении повторного режима самоизоляции и остановки экономики, которую малый и средний бизнес рискует не пережить, говорит эксперт рынка недвижимости Академии управления финансами и инвестициями Алексей Кричевский. «Окончание программы льготной ипотеки поднимет ставки по новостройкам сразу на 2-2,5%», — прогнозирует он.

По мнению шеф-аналитика ТелеТрейд Петра Пушкарёва, риски перегрева ипотечного рынка сейчас существенно возросли. Только в августе 2020 года объем выданных ипотечных кредитов составил 375 млрд рублей. При этом за весь 2019 год объем выданных ипотечных кредитов составил 2,8 трлн рублей. То есть, в августе текущего года ипотечных кредитов выдано на 61% больше, чем в среднем за месяц в 2019 году. Вообще август установил рекорд по объемы выданной ипотеки за всю историю рынка.

Между тем, доходы российских граждан на фоне коронакризиса падают. Даже по официальным данным Росстата во втором квартале 2020 года они сократились на 8% по сравнению в уровнем 2019 года. При этом эксперты ВШЭ оценивали падение реальных доходов в 18%.А с учетом тенденций мировой экономики в 2021 году ситуация может еще усугубиться. Следовательно, проблемы теряющего доходы населения с оплатой ипотеки практически неизбежны. Чем это грозит рынку жилищного кредитования?

«Ожидать полноценного ипотечного кризиса в следующем году я бы не стал, —считает Пушкарев. — Однако с учетом возможного роста процентных ставок, уровня безработицы, падения доходов населения, негативного внешнего фона такой пузырь может «лопнуть» уже в 2022-2023 годах».

Стоит ли покупать жилье, когда нефть и рубль падают. Что важно знать

Рухнувшие цены на нефть потянули вниз курс рубля: евро закрепился выше ₽80, а доллар — выше ₽72. В таких условиях многие обращают внимание на жилую недвижимость — возможно, не самый доходный, но один из самых надежных активов. В этом тексте мы расскажем о том, как именно падение цен на нефть повлияет на стоимость жилья.

В краткосрочной перспективе цены вырастут, в долгосрочной — упадут

В России цены на нефть опосредованно влияют на рынок недвижимости. Как объяснял в 2014 году профессор кафедры экономики и управления городским строительством РЭА им. Г. В. Плеханова Геннадий Стерник, именно они определяют платежеспособный спрос и стоимость жилья посредством нескольких факторов.

Во-первых, это макрофинансовые условия — изменения курсов валют. Во-вторых, макроэкономические условия — темпы роста ВВП, промышленного производства, уровень занятости, инфляции и дефляции. В-третьих, объемы строительства и жилищного кредитования.

Падение цен на нефть по-разному может повлиять на недвижимость в краткосрочной и долгосрочной перспективе. В начале кризиса многие стараются вложить капитал в жилье — это относительно простой и надежный способ защитить дешевеющие активы. Это активизирует покупательский спрос, что двигает цены вверх.

По прогнозу руководителя отдела городской недвижимости «НДВ-Супермаркет Недвижимости» Елены Мищенко, цены начнут падать уже в апреле.

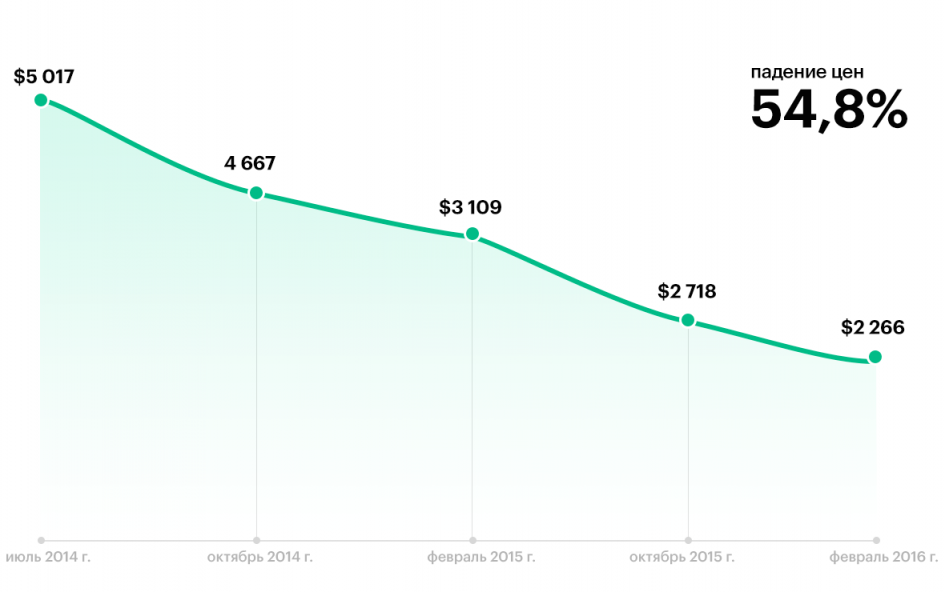

«Повторяются сценарии 2008 и 2014 годов. Если сейчас не удастся договориться по нефти, рынок недвижимости начнет падение по ценам. Март еще продержимся, так как те, кто планировал купить доллары, снимут с продажи квартиры. Но уже в апреле жилье будет дешеветь», — считает Мищенко.

Жилье в новостройках может подорожать

На первичном рынке предпосылок для снижения цен меньше: издержки девелоперов и так выросли из-за недавнего перехода на эскроу-счета. Более того, рост курса валют приведет к удорожанию импортных стройматериалов и техники, а также транспортных расходов. По разным оценкам, в структуре ценообразования квадратного метра доля стройматериалов составляет около 40%

В кризис темпы и объема строительства неизбежно снижаются. Прежде всего он ударит по застройщикам, которые заключали контракты, рассчитанные на прежние курсы валют. При высоком и нестабильном курсе расходы и риски ощутимо вырастут. В таких условиях некоторые девелоперы могут отказаться от реализации некоторых проектов, что снизит предложение на рынке.

«Падение курса рубля вследствие отказа от соглашения с ОПЕК сложно называть обвалом или кризисом, скорее, это временная корректировка. Тем не менее это может сказаться на рынке жилой недвижимости, в частности повлияет на стоимость квадратного метра, рост которого может составить до 10% в среднесрочной перспективе», — сказал «Интерфаксу» первый заместитель генерального директора компании AFI Development Евгений Поташников.

Цены на жилье напрямую зависят от действий ЦБ

Если на фоне падающего курса рубля Банк России примет решение поднять ключевую ставку, то ипотечные кредиты подорожают тоже. В этом случае некоторые потенциальные покупатели откажутся от займов, а для части населения они вовсе станут недоступными. Кроме того, банки могут сохранить ставки, однако ужесточить требования к заемщикам.

Все это, в свою очередь, уменьшит число покупателей жилья, снизит спрос на рынке и уменьшит количество сделок с недвижимостью, что приведет к снижению цен. Больше всего в цене обычно теряет малоликвидное жилье вроде хрущевок.

Насколько серьезно нынешняя ситуация повлияет на рынок недвижимости, станет ясно после реакции ЦБ. Плановое заседание Банка России по вопросу изменения ключевой ставки должно состояться 20 марта.

По мнению руководителя аналитического центра ЦИАН Алексея Попова, рынок жилья ждет падение спроса в случае повышения ставки до уровней, при которых ипотека станет дороже 10,5–11%.

Генеральный директор Рейтингового агентства строительного комплекса (РАСК) Николай Алексеенко считает, что сценарий 2014 года вряд ли повторится: «Если и произойдет коррекция, то максимум на 1,5–2%. Если же отталкиваться от одного из основных индикаторов для банков (с точки зрения доходности ипотечных ставок) — доходности десятилетних ОФЗ, то стоит ожидать, что уже в ближайшее время ипотечная ставка может повыситься на 0,5–1%».

А по мнению управляющего партнера компании «Метриум» Марии Литинецкой, повышения ставок в ближайшее время не стоит ждать по политическим причинам: «Последние месяцы президент и премьер неоднократно заявляли о необходимости сокращения ипотечных ставок, и разворот на 180 градусов может быть воспринят очень негативно накануне голосования за поправки в Конституцию 22 апреля».

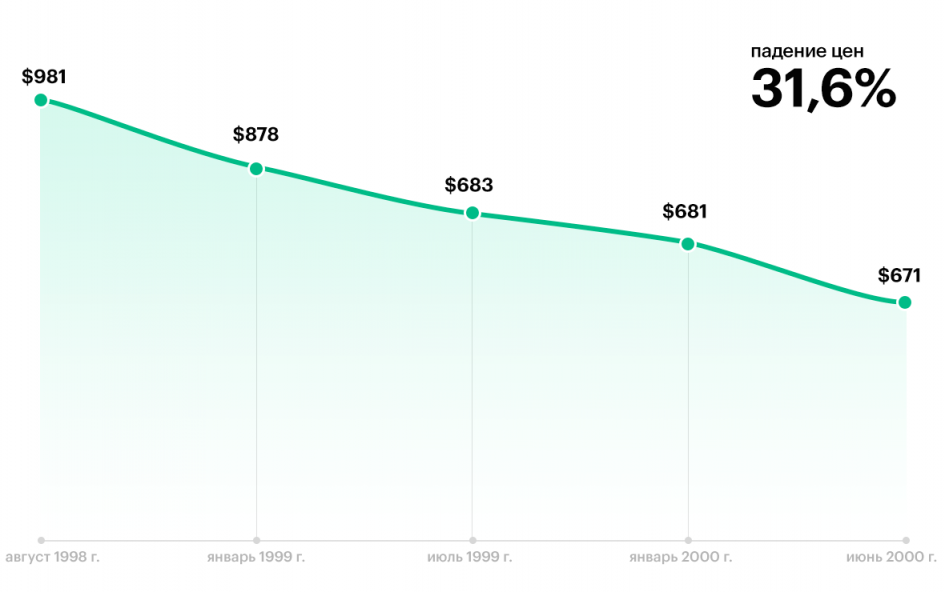

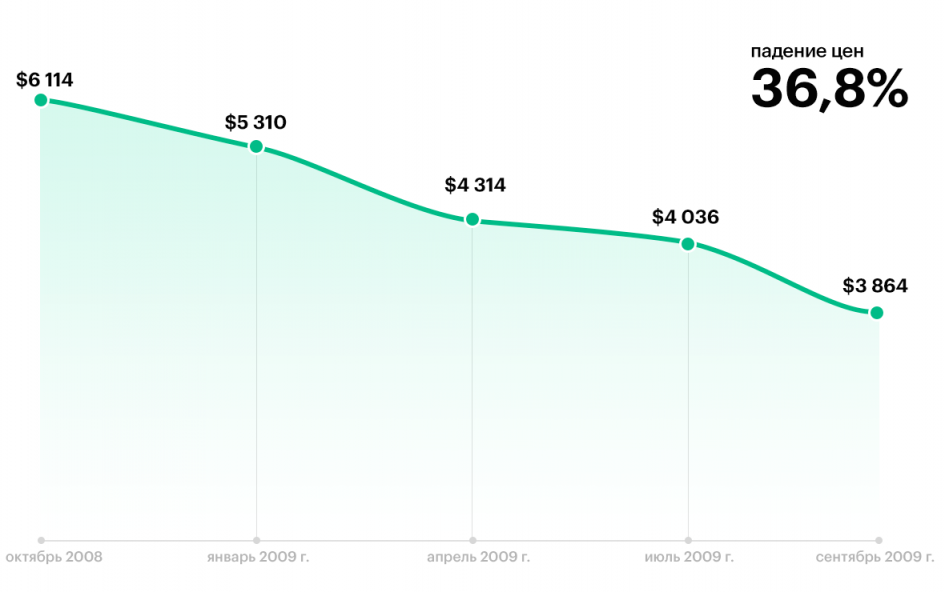

Как кризисы влияли на стоимость жилья в Москве

Подготовлено с использованием материалов «РБК Недвижимость»

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее