если сдаешь квартиру какой налог надо платить

Какие налоги есть при сдаче квартиры

Если решили сдавать ее легально

Я несколько раз снимал квартиру, и хозяева были против договора, потому что боялись налоговой.

Я устал слушать отговорки про то, что платить налоги дорого, и предложил им компенсировать их. Чтобы понять, какой вариант по налогам выгоднее всего, я сел и посчитал. Вот что у меня вышло.

Законодательная основа

Если человек позволяет жить в своей квартире, доме или комнате постороннему лицу за плату — это наем. В быту это называют арендой, но это не совсем корректно. Аренда — это использование зданий и нежилой недвижимости кем угодно или использование жилой недвижимости юридическим лицом. Но поскольку всем привычнее термин «аренда», я буду его употреблять и в значении найма.

В основном аренда регулируется главой 35 ГК РФ о найме жилого помещения и некоторыми статьями жилищного кодекса. Например, статья 3 говорит о неприкосновенности жилища, статья 30 — о правах и обязанностях собственника, статья 35 — о выселении гражданина, статья 39 — о содержании общего имущества дома, а седьмой раздел — о плате за жилое помещение и коммунальные услуги.

С контролирующей стороны аренда регулируется налоговым кодексом:

Это основное, но не все. Отдельные нормативные акты я буду упоминать по ходу статьи.

Преимущества легального оформления сдачи квартиры

Часто собственники избегают уплаты налога, поскольку не понимают, в чем выгода, и считают это дополнительными тратами. Но легальная сдача квартиры все-таки дает преимущества, хотя и не такие очевидные. Здесь и дальше я буду говорить о договоре и налогах как едином целом.

В Тинькофф—журнале уже рассказывали, зачем сдавать квартиру легально. Если кратко, то вот зачем:

Освободят ли собственника от НДФЛ, если квартиру продать

Многие собственники переживают, что если сдавать квартиру официально, то можно лишиться налогового вычета при продаже квартиры. С 2019 года ИП и самозанятые, которые сдают одну или несколько квартир в аренду, могут избежать начисления НДФЛ при продаже. Для этого квартиру нужно продавать после минимального срока владения:

Мы разобрали этот закон в отдельной статье

Как оформить сдачу жилья в аренду

Заключение договора. Договор и уплата налогов позволяют собственнику законно сдавать квартиру и получать доход, а жильцу — находиться в ней на законных основаниях. Чтобы собственнику обезопасить себя, лучше составить такой договор, который будет работать. Вот что обязательно нужно указать в договоре:

Дополнительно к договору лучше составить акт приема-передачи с описью имущества: мебели, вещей, техники, ремонта.

Предмет договора. Это существенное условие договора найма. Нужно указать, какая квартира и по какому адресу сдается. Для дополнительной защиты укажите площадь квартиры, которая должна совпадать с площадью в выписке из ЕГРН.

Условия внесения, использования и возврата обеспечительного платежа. Обычно его называют депозитом. Он страхует собственника от нарушений договора жильцами в случаях, если, например, сломан стол, съехали без предупреждения или обнаружился долг за коммуналку. Опишите, когда обеспечительный платеж остается у собственника, а когда возвращается жильцам.

Собственники часто тратят эти деньги в первый месяц и вместо возврата позволяют жильцам последний месяц жить в счет этих денег. Это небезопасно, потому что в случае чего компенсировать потери будет неоткуда.

Условия оплаты и других расходов. Нужно распределить, кто и за какие расходы по содержанию квартиры платит. Обычно все, что по счетчикам, оплачивают жильцы — воду, свет, интернет, газ, где-то даже отопление. А общие платежи за собственником.

Если есть долги за коммуналку, пропишите сумму долга и срок, за который собственник этот долг погасит. Можно договориться погасить долг из стоимости аренды.

Если оплата в безналичной форме, то пишите, что днем оплаты считается день поступления денег на ваш счет.

Также лучше указать, кто отвечает за ремонт и что в этот ремонт входит, чтобы сохранить мирные отношения при расчете после ремонта. Это особенно важно, когда ремонт становится неотъемлемой частью квартиры, то есть жильцы не заберут его с собой, когда будут уезжать. Такие ситуации встречаются, например, когда квартиру сдают дешевле из-за плохого состояния, а арендатор переклеивает обои или меняет сантехнику.

Отмечу, что неотделимый ремонт считается доходом в натуральной форме и облагается налогом, но на практике доказать это практически нереально.

Ответственность за нарушение договора. За нарушение договора найма по закону нет особых требований к ответственности, поэтому написать в этом пункте можно так, как договоритесь между собой. Например, можно указать размер штрафа, если одна из сторон решит расторгнуть договор и не предупредит об этом заранее.

Акт приема-передачи с описью. Перечислите вещи, которые находятся в квартире, и их состояние. Можно сделать фотографии, описать текстом или даже лучше все вместе. Все крупные и ценные вещи нужно обязательно указать.

Во время проживания жильцы несут ответственность по закону за состояние квартиры. Поэтому лучше потратить лишний час на детальное описание, чем спустя год или два вспоминать, была дырка в стене или нет.

Подтверждение оплаты. Если оплата за квартиру производится наличными, составьте расписку, а если банковским переводом — используйте реквизиты из договора и укажите назначение платежа.

В расписке обязательно указать:

Если договоритесь устно и жильцы вовремя не оплатят месяц, взыскать с них долг будет проблематично. Наглядный пример: супруги в Ростове-на-Дону сдали квартиру паре по устной договоренности. Муж занимался арендой, а жена получала оплату на карту. Спустя два года супруги захотели получить долг с жильцов — 270 000 Р за аренду и 72 000 Р неустойку. Почему спустя два года, а не два месяца, то есть сразу, как только жильцы перестали платить, — в решении данных нет.

В результате собственник не смог доказать суду, что квартира вообще сдавалась. Его главный аргумент — жена получала регулярные денежные переводы от жильцов. Однако суд это не убедило. Без письменного договора переводы не могут служить доказательством заключенного договора. В графе «Назначение платежа» тоже было пусто, а жена собственника вообще не участвовала в сделке. Суд отказал собственнику во взыскании долга.

Апелляционное определение от 2.04.19 по делу № 33-5768/2019 PDF, 93 КБ

Как узаконить доходы от сдачи квартиры?

Муж сдает нашу вторую квартиру с начала 2020 года. Деньги от арендаторов получает на личную карту. Он не зарегистрирован как самозанятый или ИП, то есть не платит налог с дохода. Мы оба понимаем, что ситуация рискованная.

Можно ли стать самозанятым сейчас, указать ранее полученный доход и заплатить с него налог? Будут ли штрафы? Как вообще выйти из этой ситуации максимально безболезненно?

Не переживайте, пока ничего страшного не случилось. Можно оформить статус самозанятого или зарегистрироваться в качестве ИП сейчас, а за предыдущий период просто заплатить НДФЛ. Расскажу подробнее.

Кто платит налог с доходов от сдачи жилья

Если вы сдаете квартиру в аренду, то обязаны платить НДФЛ с дохода, который получаете. Срок действия договора найма (аренды) при этом значения не имеет — хоть три дня, хоть год.

Чтобы платить налог с доходов от сдачи жилья, необязательно быть предпринимателем или самозанятым. Сдавать квартиру вы можете просто как физическое лицо. В Т—Ж уже была отдельная статья с расчетами, как выгоднее всего сдавать квартиру легально.

Расскажу кратко про основные режимы.

Самозанятые платят 4% с дохода, если сдают квартиру физлицу, и 6%, если получают доход от юридического лица или предпринимателя. То есть с тех же 240 000 Р на этом режиме вы будете отдавать государству 9600 Р или 14 400 Р соответственно. Но на самом деле за счет вычетов суммы будут еще меньше.

Индивидуальные предприниматели платят в зависимости от выбранной системы налогообложения. Общую систему налогообложения я рассматривать не буду: она самая невыгодная для сдачи квартиры. Остаются две: УСН, то есть упрощенка, и ПСН — патентная.

Еще есть дополнительные взносы на пенсионное страхование, если доход ИП превысит 300 000 Р с начала года. В этом случае придется уплатить еще 1% от суммы дохода свыше 300 000 Р за год. Этот взнос платят в следующем году.

Если работать на УСН, можно уменьшить налог на сумму отчислений, причем даже до 100%. Это возможно, когда нет сотрудников и человек платит только за себя.

Как платить налог со сдачи квартиры: пошаговая инструкция

Сдавая квартиру в аренду, вы получаете доход. А любой доход облагается налогом.

Какие существуют варианты уплаты налогов на доходы со сдачи жилья?

Существует 3 способа:

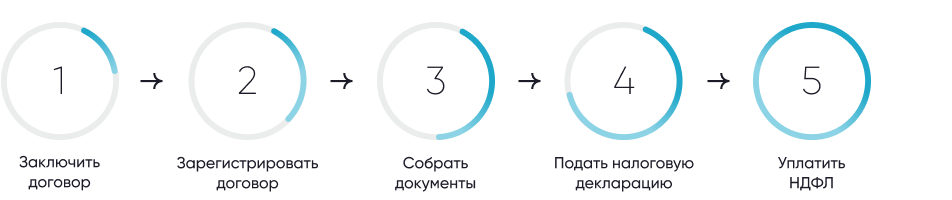

Как заплатить налог от сдачи квартиры в виде НДФЛ?

Шаг 2. В случае необходимости зарегистрируйте договор в Росреестре.

Если договор аренды или найма заключен на срок более 1 года, зарегистрируйте его в Росреестре через МФЦ или портал «Госуслуги». Это необходимо сделать в течение месяца после заключения договора.

Если срок договора менее одного года, регистрация в Росреестре не требуется.

Шаг 3. Соберите документы для подачи налоговой декларации.

Документы, подтверждающие право собственности на квартиру или возможность ею распоряжаться, например, свидетельство о регистрации права собственности (выдавалось до июля 2016 года), выписка из Единого государственного реестра недвижимости или договор социального найма

Шаг 4. Подайте налоговую декларацию в налоговую инспекцию по месту постановки на учет.

Заполнить декларацию можно от руки, если вы лично приедете в налоговую, или в электронном виде, например, с помощью сервиса «Личный кабинет налогоплательщика на сайте ФНС». На основании поданной декларации и приложенных документов налоговая начислит сумму НДФЛ к уплате (13% от дохода, полученного от сдачи жилья).

Идти в налоговую сразу после заключения договора не нужно: подать декларацию за доходы в текущем году необходимо до 30 апреля следующего года. Внимательно отнеситесь к срокам подачи декларации: за каждый полный или неполный месяц просрочки вам грозит штраф в размере 5% от суммы налога.

Шаг 5. Уплатите НДФЛ.

Форму квитанции можно скачать на сайте ФНС, заполнить ее самостоятельно и оплатить в банке, а можно воспользоваться сервисом «Уплата налогов физических лиц». В этом случае платеж можно провести онлайн в личном кабинете.

Сколько налогов я должен платить от сдачи квартиры в России, если проживаю за рубежом?

Если вы сдаете квартиру в аренду или внаем и проживаете в России более 183 дней в году, вам необходимо уплачивать налог на доходы физических лиц (НДФЛ) по ставке 13%. Если же вы находитесь в России менее 183 дней в году, налоговая ставка составит 30%.

Подтвердить статус налогового резидента можно, получив специальный документ через сервис ФНС России. К заявлению на подтверждение статуса можно приложить копии документов, подтверждающие ваше пребывание в России за последние 12 месяцев, например, копии страниц загранпаспорта с отметками о пересечении границы.

Выгоден ли патент при уплате налогов со сдачи квартиры?

Еще один способ сдавать жилье легально — использовать патентную систему налогообложения (ПСН). Эта опция доступна только индивидуальным предпринимателям. Стоимость патента устанавливается государством и составляет 6% от суммы примерного годового дохода, который может получить предприниматель от сдачи недвижимости в аренду. Патент приобретается на срок от 1 до 12 месяцев. При наличии патента вам не придется платить НДФЛ с доходов, полученных от использования имущества и налога на данное имущество.

В Москве, и ряде крупных городов стоимость патента на сдачу квартиры рассчитывается исходя из ее площади и района, где она находится. В остальных регионах это фиксированная сумма за количество объектов, которое вы планируете сдавать. Стоимость патента можно рассчитать на сайте.

Заявку на оформление патента можно подать лично или в электронном виде на сайте ФНС. Обратитесь в налоговую не позднее чем за 10 дней до предполагаемого начала действия патента. Патент выдадут в течение 5 дней, он вступает в силу с момента выдачи.

Патентная система налогообложения позволяет сэкономить за счет более низкой процентной ставки, чем НДФЛ. Например, если вы сдаете квартиру за 30 тыс. рублей в месяц, сумма, которую вам придется перевести в Налоговую службу при использовании патента составит 21 тыс. рублей. В случае с НДФЛ общая сумма будет почти в два раза больше — 47 тыс. рублей (и может вырасти еще до 50 тыс. с учетом налога на имущество).

Выгодна ли самозанятость для арендодателей (наймодателей)?

Еще один способ оптимизировать налоги от сдачи квартиры — зарегистрировать статус самозанятого. В данном случае ставка налога составит 4% при сдаче квартиры внаем физлицу и 6% при сдаче ее в аренду компаниям. Новый налоговый режим доступен тем, чьи доходы не превышают 2,4 млн рублей в год, то есть доход от сдачи недвижимости не должен быть больше 200 тысяч рублей в месяц.

Самозанятость можно совмещать с работой по найму и с наличием ИП. Сейчас специальный налоговый режим «Налог на профессиональный доход» доступен в 80 регионах России.

Еще один плюс режима самозанятости — отсутствие страховых взносов. Отчисления в Пенсионный фонд и на медицинское страхование — дело каждого самозанятого, при этом закон гарантирует им минимальную социальную пенсию даже при отсутствии отчислений. Кроме того, самозанятым доступен один налоговый вычет в размере не более 10 тысяч рублей, что позволит сократить сумму налоговых отчислений в первые месяцы.

Встать на учет в качестве самозанятого можно с помощью мобильного приложения «Мой налог». В нем же нужно регистрировать платежи, на основе которых налоговая будет ежемесячно начислять сумму налога к оплате.

Закон не требует перезаключать договор найма, если арендодатель уже в процессе сдачи квартиры получит статус самозанятого.

Как платить налоги, если сдаёшь квартиру в аренду

Если вы сдаёте жильё за деньги, вам надо платить налоги. Это можно делать разными способами. Рассказываем, какие особенности надо учитывать в каждом случае.

Платить НДФЛ 13% как физическое лицо

Это самый распространённый способ. Если у вас есть квартира, и вы решили её сдавать, сначала заключите с арендаторами договор найма жилого помещения. Договоры на срок меньше года не надо заверять у нотариуса и регистрировать в Росреестре — подписи обеих сторон будет достаточно. В договоре пропишите размер арендной платы и укажите, кто будет платить за коммунальные услуги. Имейте в виду, что если платежи за «коммуналку» будут входить в арендную плату, то с них вам также придётся платить налог.

Обеспечительный депозит, или залог, считается авансом, поэтому его не надо упоминать в налоговой декларации. «Депозит включается в доход, только если он включён в сумму оплаты за последний месяц аренды или нарушены условия договора — например, причинён вред имуществу», — отмечает главный эксперт сервисa NDFLka.ru Дина Платонова.

Когда и как подавать декларацию?

Раз в год, до 30 апреля, надо подавать декларацию по форме 3-НДФЛ. В декларации учитываются доходы, полученные за предыдущий год. Если квартирой владеют несколько собственников, каждый из них должен подать декларацию и оплатить налог пропорционально своей доле.

К декларации нужно приложить договор найма (аренды), расписку о получении денег или, в случае безналичной оплаты, выписку из банка. «Если договор найма расторгнут раньше, чем было предусмотрено, приложите к декларации письменные пояснения. В них укажите, с какого месяца квартира больше не сдаётся и доходов от сдачи её внаём нет», — говорит Дина Платонова.

Сумма НДФЛ составляет 13% от всей суммы арендной платы за год. С этого налога вы можете получить налоговые вычеты. Если в прошлом году вы находились в России менее 183 дней, то вы признаётесь налоговым нерезидентом, и на доходы со сдачи квартиры вам надо заплатить НДФЛ 30%.

Пример. В 2017 году вы сдавали квартиру за 40 000 ₽ в месяц. Ваш доход составил 480 000 рублей за год. До 30 апреля 2018 года вам надо подать декларацию по форме 3-НДФЛ в налоговую инспекцию. И до 15 июля 2018 года — оплатить налог в размере 62 400 ₽ (480 000 x 13%). То есть за год вы заработаете на сдаче квартиры 417 600 ₽.

Оплатить налог надо не позднее 15 июля года, следующего за тем, в котором вы получили доход. Это можно сделать на сайте ФНС (в графе «Вид платежа» следует выбрать «Налог на доходы физических лиц» и отметить 1 вариант «Форма 3-НДФЛ»).

Платить 6% как ИП на «упрощёнке»

Сразу оговоримся, что по закону открывать ИП нужно, только если вы специально купили одну или несколько квартир, чтобы зарабатывать на сдаче жилья в аренду. В других случаях делать это необязательно, а иногда — не так уж и выгодно.

Когда подавать декларацию?

Индивидуальные предприниматели предоставляют налоговую декларацию тоже раз в год, до 30 апреля. Она подаётся в налоговую инспекцию по месту жительства. Форма декларации есть на сайте ФНС.

ИП на упрощённой системе налогообложения (УНС), который выбрал объект налогообложения «доходы», оплачивает налог в размере 6% с доходов. Ещё есть объект налогообложения «доходы минус расходы», ставка по которому — 15%, но для арендодателей это совсем невыгодно.

К радости арендодателей, ИП без сотрудников имеет право вычесть из налога сумму страховых взносов. Получается, если взносы будут больше, чем налог, то его можно не оплачивать.

Ещё предприниматель должен вести книгу учёта доходов и расходов, причём заводить новую книгу следует каждый налоговый год. Это бесплатно.

Пример. Вы сдаёте квартиру за 40 000 ₽, в год выходит 480 000 ₽. Как ИП вам надо уплатить взносы на сумму 34 185 ₽ (5 840 ₽ — на ОМС, 26 545 ₽ — на ОПС и 1 800 ₽ — дополнительно на ОПС). Налоги составят 24 000 ₽ (6% от 480 000), это меньше, чем страховые взносы, поэтому их платить не надо. Отдав взносы за ИП, вы заработаете на сдаче квартиры 445 815 ₽.

Вносить авансовые платежи по налогу следует каждый квартал. Последний платёж должен быть сделан не позднее 30 апреля. Страховые взносы необходимо выплатить до 9 января следующего года, а дополнительный 1% в пенсионный фонд (если надо) — до 1 июля следующего года.

Какие подводные камни?

Квартира, которую сдаёт в аренду индивидуальный предприниматель, по закону используется в коммерческих целях. Вы не сможете участвовать в её продаже как физическое лицо. Придётся платить налог 6% от суммы продажи — вне зависимости от того, сколько лет квартира была в собственности. «В случае если реализованное имущество использовалось в предпринимательской деятельности, то в отношении дохода от его продажи нельзя использовать никакие имущественные налоговые вычеты», — подтверждает руководитель правового департамента Heads Consulting Диана Маклозян.

Для сравнения: физические лица, которые владеют квартирой более 3 лет (в некоторых случаях — более 5 лет), освобождаются от уплаты налога при продаже этого жилья.

Кроме того, если доход от ИП на УНС 6% — это ваш единственный заработок, вы не сможете получать налоговые вычеты, например: на покупку недвижимости или на лечение.

Купить патент

Получить патент могут только индивидуальные предприниматели, поэтому сначала надо открыть ИП. Пошаговую инструкцию по получению патента можно найти на сайте ФНС, там же есть форма и образец заявления.

Подавать налоговую декларацию, если вы ИП и купили патент, не нужно.

Пример. Вы сдаёте квартиру до 50 кв. м. в Крылатском за 40 000 ₽ в месяц, это 480 000 ₽ в год. Покупаете патент за 18 000 ₽, платите страховые взносы в размере 32 385 ₽. Ваш годовой доход составит 429 615 ₽.

Если вы берёте патент на 12 месяцев, то 1/3 от его стоимости надо оплатить в течение 90 дней после начала его действия, оставшиеся 2/3 — до завершения действия патента. Страховые взносы ИП надо уплатить до 9 января следующего года.

Какие подводные камни?

Такие же, как и у ИП на «упрощёнке». Во-первых, с продажи квартиры придётся платить налог 6%. Во-вторых, нельзя получить налоговые вычеты, если доход от сдачи квартиры — ваш единственный заработок.

Как сдавать квартиру в аренду легально

Чтобы защититься от недобросовестных квартиросъемщиков, многие владельцы квартир решают сдавать свои квартиры легально. Ведь если жилье сдается официально, арендатор по закону несет ответственность за вред имуществу или неуплату.

Кроме того, тем, кто сдает жилье неофициально, грозят штрафные санкции от государства. Поэтому проще и безопаснее платить налоги. Как это делать правильно и с выгодой для себя, расскажу в следующем материале.

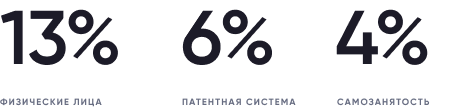

Если у вас не зарегистрировано ИП, налог за сдачу квартиры составит 13%, индивидуальный предприниматель с патентом на сдачу жилья заплатит государству 6% от дохода. Если же вы ведете деятельность как самозанятый, то налоговая ставка будет равна 4%. Предлагаю рассмотреть каждый из вариантов подробнее.

Как платить налог: инструкция для физлиц

Я подготовила удобную пошаговую инструкцию, помогающую оплачивать официально налоги со сдачи жилья:

Важно! Если вы проживаете в России более 183 дней в году, то налог на НДФЛ составит 13%, а вот если вы пребываете на территории страны менее 183 дней в году, то вам придется платить по ставке 30%.

Сдача квартиры, если вы купили патент

Давайте разберемся, насколько выгоден патент при уплате налогов. Патентной системой налогообложения могут воспользоваться только владельцы ИП. Если вы приобрели патент, налог с доходов за сдачу имущества платить не нужно.

Стоимость патента равна 6% от суммы потенциально возможного к получению дохода, размер которого устанавливается законом за год. Приобрести патент можно на разный срок: от одного месяца до года. Выгода в том, что здесь можно сэкономить благодаря более низкой процентной ставке, чем НДФЛ.

Сдача жилья в аренду, если вы самозанятый

Арендодатель, имеющий статус самозанятого, будет платить 4% от дохода, если сдает жилье физлицу, и 6% — если квартиру снимает компания. Если ваш доход не превышает 200 000 рублей в месяц, вы можете воспользоваться данной опцией. Страховые взносы платить не нужно.

Если вы работаете по найму или имеете ИП, это не препятствие для того, чтобы стать самозанятым. Чтобы встать на учет, скачайте приложение Мой налог, там вы будете регистрировать платежи.

Важно! В случае, если вы уже успели заключить договор найма, и только после этого задумались о статусе самозанятого, такой договор перезаключать не нужно.

Таким образом, вы можете выбрать тот вариант оплаты, который считаете для себя наиболее выгодным и удобным. Официальный договор защитит вас от издержек, связанных с порчей имущества или просрочкой оплаты, и тем самым дисциплинирует жильцов, избавит от претензий со стороны соседей, даст возможность застраховать квартиру при желании, а также перечислять оплату безналом. Кроме того, наниматель сможет иметь регистрацию по месту пребывания.

Читатели пишут. Здесь делятся опытом и рассказывают свои финансовые истории