если сумма налогового вычета превышает сумму дохода

Сложная ситуация: вычеты больше доходов. Как заполнить 6-НДФЛ?

Налоговые агенты считают НДФЛ нарастающим итогом с начала года. То есть в течение года и доходы, и налоговые вычеты каждого месяца по сотруднику суммируются, и только после этого начисляется налог. Что делать, если в одном из месяцев сумма вычетов превысила полученный доход, и за счет этого НДФЛ оказался излишне удержанным? Но главный вопрос: как заполнять 6-НДФЛ?

Налоговая база по НДФЛ

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Если вычета больше дохода

Может получиться так, что вычет по НДФЛ больше начисленной зарплаты. Причины могут быть разные.

Из нашей группы Вконтакте мы узнали, что на практике бухгалтеры сталкиваются со следующей проблемой.

Вот что написал один из наших подписчиков:

Всем доброго времени суток! Помогите советом. В организации появился товарищ, чьим налоговым агентом по НДФЛ мы являемся, и вот у него выходит, что вычет на доходы превышает сам доход. Т.е., к примеру, в январе был доход, с него заминусовала вычеты на детей и профвычеты, с налогооблагаемой базы оплатила НДФЛ, а в феврале и марте у него доход был три копейки, а вычеты никто не отменял. И вот сейчас получается, что за квартал я удержала НДФЛ (январский) больше, чем положено. Как быть в таких ситуациях, 6-ндфл сдавать с переплатой и потом нарастающим итогом выровнять все или сдать отчет, как он должен быть (без переплаты)?

Коллега прав: вычет нужно предоставить, даже если дохода не хватает. Об этом писал Минфин в письме от 2 марта 2020 г. № 03-04-06/15364.

Основной вывод такой: если сумма вычетов больше облагаемых доходов, то база по НДФЛ равна 0 (п. 3 ст. 210 НК). То есть и налог тоже будет равен 0. А в учете сумму превышения вычетов над доходами можно переносить с одного месяца на другой. Но только в течение года.

Значит, появившийся в течение года за счет превышения вычетов над текущими доходами излишне удержанный НДФЛ до конца года может быть погашен налогом со следующих доходов.

Его можно также вернуть работнику по его заявлению, а если налог не получится ни зачесть, ни возвратить, по итогам года работник может сам обратиться в налоговую инспекцию за его возвратом (ст. 231 НК РФ). На следующий календарный год излишек налоговых вычетов не переносится (кроме имущественного).

А как заполнять 6-НДФЛ?

Как заполнить 6-НДФЛ, если вычеты больше доходов

Итак, мы выяснили, что если сумма предоставленных работнику вычетов по НДФЛ больше выплаченного дохода, то база по налогу равна 0.

Согласно пункту 4.3 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС от 15 октября 2020 г. № ЕД-7-11/753@, с 2021 года в этой ситуации форму 6-НДФЛ нужно заполнить так.

1.По строке 110 укажите обобщенную по всем физлицам сумму начисленного дохода нарастающим итогом с начала года.

2. По строке 130 укажите обобщенную по всем физлицам сумму налоговых вычетов. Она должна быть равна сумме доходов, указанной по строке 110.

Таким образом, сюда входят сведения о работнике, у которого сумма вычетов оказалась больше дохода. В этом случае по этому работнику сумма дохода равняется сумме вычетов.

А если вдруг (такое бывает!) по всем работникам сумма вычетов превышает сумму доходов, то показатели по строкам 110 и 130 формы будут одинаковые.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

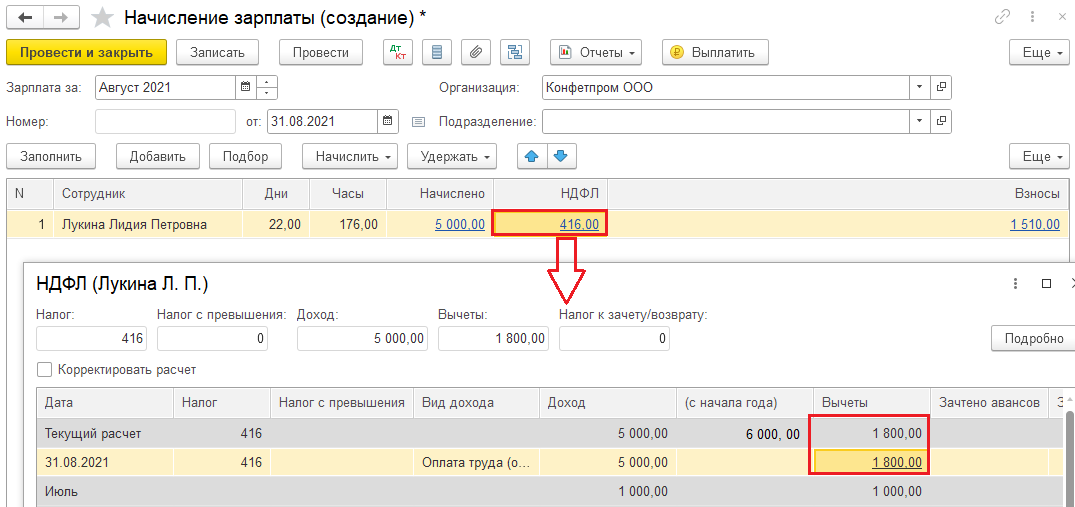

Вычет НДФЛ на ребенка больше дохода сотрудника в 1С

Вопрос задал Елена П. (Курган, Курганская область)

Ответственный за ответ: Елена Пьянкова (★9.85/10)

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (7)

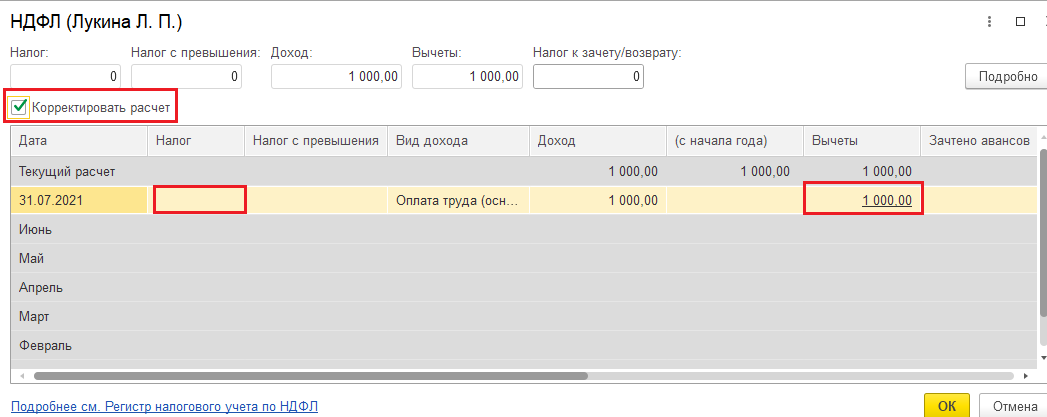

Здравствуйте! В данном случае есть два варианта:

Добрый день! С расчетчиком тоже скорректировали отрицательную сумму НДФЛ, потом начали смотреть 6-НДФЛ, получается в этом случае и 6-НДФЛ нужно корректировать, поэтому данный вариант лучше не использовать.

Почему возникает проблема. Получается, что это не просто программа «добрасывает» вычет и выходит излишне удержанный НДФЛ, а это на самом деле излишне удержанный НДФЛ. Его хорошо видно, если сформировать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчётов с сотрудниками», период получения дохода в отчете не заполняйте, а укажите период взаиморасчетов с 01.01.2021 по 30.06.2021, можно дополнительно установить отбор по сотруднику. В результате с начала году у Вас будет исчисленный НДФЛ меньше, чем удержанный и перечисленный.

Правильную сумму НДФЛ, которую нужно перечислить, можно посмотреть в отчете «Контроль сроков уплаты НДФЛ» или «Удержанный НДФЛ».

То есть этот излишне удержанный и перечисленный НДФЛ работнику я не возвращаю и он должен быть показан в 6 НДФЛ в стр 180?

Здравствуйте! Здесь есть два варианта:

1. Сотрудник пишет заявление на возврат НДФЛ, Вы ему возвращаете НДФЛ, но строка 180 всего должна быть заполнена, т.к. по состоянию на 30.06.2021 сотруднику НДФЛ ещё не возвращен. Т.е. получается, что это срез на 30.06.2021 г. суммы излишне удержанного НДФЛ.

2. НДФЛ не возвращаете, он зачтется в следующем месяце автоматически при появлении облагаемого дохода. В строке 180 6-НДФЛ отражаем эту сумму.

Какой предел вычетов по НДФЛ в 2021-2022 годах

Виды налоговых вычетов по НДФЛ

Разберемся, что именно является налоговым вычетом.

Наемный работник получает на руки не полную сумму начисленной в бухгалтерии заработной платы, а за минусом 13% от всей суммы.

Заработная плата составляет 20 000 руб. 13% от этой суммы — 2 600 руб. На руки работнику причитается: 20 000 – 2 600 = 17 400 руб.

База для расчета НДФЛ включает все виды доходов, в том числе начисления по больничным листам (ст. 217 НК РФ), а также отпускные, премии, поощрения, бонусы, тринадцатую зарплату и т. п. Не удерживается подоходный налог только из социальных выплат, таких, например, как пособие по беременности и родам или по уходу за ребенком до 1,5 лет. Но существуют способы законно уменьшить сумму налога, удерживаемого из зарплаты конкретного работника, с помощью так называемых вычетов.

Обратите внимание! С 2021 года работодатель оплачивает первые 3 дня болезни. Остальные пособия оплачивает ФСС в рамках проекта «Прямые выплаты» (ст. 4, ч. 4 ст. 8 закона «Об особенностях исчисления пособий. » от 01.04.2020 №104-ФЗ). НДФЛ со своей части удерживает работодатель; с остальных дней налог удерживает ФСС РФ.

Вычеты всегда строго индивидуальны и не полагаются любому и каждому. Для получения вычета работник должен иметь основания. И все вычеты, даже полагающиеся работнику в бесспорном порядке, носят заявительный характер. То есть они не предоставляются автоматически, ведь бухгалтер не обязан и не может знать обо всех подробностях жизни каждого сотрудника, дающих ему право на льготы. Для получения некоторых из них достаточно подать в бухгалтерию организации заявление на предоставление вычетов, подкрепленное соответствующими документами. А ряд вычетов дается только после обращения в ИФНС.

Стандартные налоговые вычеты предоставляются гражданам в соответствии с п. 1 ст. 218 НК РФ. Отметим только, что льготы или вычеты по НДФЛ, предусмотренные подп. 1 и 2 п. 1 ст. 218 НК РФ, не имеют ограничений по налоговой базе. То есть они предоставляются в любом случае, вне зависимости от суммы дохода с начала года. Если налогоплательщик по своему статусу имеет право на несколько стандартных вычетов, то ему предоставляется максимальный из возможных.

Как получить вычеты у работодателя, рассказали эксперты КонсультантПлюс. Изучите Готовое решение, получив бесплатный пробный доступ к правовой системе.

Подробнее о видах стандартных вычетов и особенностях их применения читайте здесь.

Стандартный вычет на детей

Вычеты на детей, перечисленные в подп. 4 п. 1 ст. 218 НК РФ, имеют предел для начисления. Так, если суммарная заработная плата работника с начала года достигла этого предела, то вычеты на детей перестают предоставляться с месяца его достижения вне зависимости от возраста детей, их количества и от того, родные это дети или нет. Размер дохода для применения налогового вычета на ребенка в 2021-2022 годах равен 350 000 руб.

Стандартный налоговый вычет на ребенка полагается родителям, супругу (супруге) родителя, усыновителям, опекунам, попечителям, приемным родителям, супругу (супруге) приемного родителя.

Размер стандартных вычетов на детей составляет:

Вычет на детей предоставляется с месяца рождения (усыновления, установления опеки, заключения договора о передаче ребенка в семью) и до конца года, в котором он достиг 18 лет. А если ребенок — учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет, то вычет на детей предоставляется по месяц (включительно), в котором обучение прекратилось.

А вот размеры вычетов на детей-инвалидов существенно выше и зависят от возраста ребенка и категории налогоплательщика. Так, налоговый вычет на ребенка в 2020-2021 годах составляет:

Если ребенок-инвалид не является первым ребенком, то, по мнению президиума Верховного суда РФ, размер стандартного вычета в такой ситуации определяется как сумма вычета, установленного на ребенка-инвалида, и вычета, предоставляемого в зависимости от очередности рождения ребенка (см. п. 14 Обзора практики рассмотрения судами дел, связанных с применением главы 23 НК РФ, утвержденного президиумом Верховного суда РФ от 21.10.2015, направленного для сведения и использования в работе письмом ФНС России от 03.11.2015 № СА-4-7/19206@).

Перечисленные вычеты на детей могут предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору, если второй родитель (приемный родитель) отказывается от его получения (подп. 4 п. 1 ст. 218 НК РФ). Кроме того, вычет на детей в двойном размере представляется единственному родителю (приемному родителю), усыновителю, опекуну, попечителю (подп. 4 п. 1 ст. 218 НК РФ).

Право на получение вычета на детей утрачивается начиная с месяца достижения доходами налогоплательщика их предельного уровня. Кроме того, вычет на детей прекращают предоставлять, если ребенок вступил в брак до окончания периода, в течение которого согласно подп. 4 п. 1 ст. 218 НК РФ может быть предоставлен вычет (письма Минфина России от 29.03.2019 № 03-04-05/21857, от 31.03.2014 № 03-04-06/14217).

Для целей исчисления НДФЛ вычеты на детей 2021-2022 годов зависят от количества детей в семье и очередности их рождения. Как для целей определения вычета на детей считать их очередность, в НК РФ не рассматривается, но порядок подсчета очередности для целей применения вычета на детей неоднократно разъяснял в своих письмах Минфин. По мнению чиновников, для целей определения вычета на детей нужно учитывать общее количество детей налогоплательщика, включая тех, которые достигли возраста, когда вычет уже не предоставляется (18 лет или 24 года). При определении размера вычета на детей в подсчете очередности учитываются также неусыновленные дети супруга от другого брака, в том числе дети, на которых вычет на детей уже не дается по причине достижения ими возраста 18 лет, умершие дети, подопечные дети (см. письма от 07.03.2019 № 03-04-05/15085, от 10.02.2012 № 03-04-05/8-165 и др.).

Если родители не зарегистрировали брак, но при этом имеют детей от предыдущего брака, то для целей получения вычета на детей каждый из родителей учитывает только родных детей (письма Минфина России от 20.03.2012 № 03-04-08/8-52, ФНС России от 05.04.2012 № ЕД-4-3/5715@).

Чаще всего вычет на детей работнику предоставляет работодатель. Для получения стандартного налогового вычета на ребенка по месту работы нужно написать заявление, приложив к нему документы, подтверждающие право на вычет. Подать его достаточно 1 раз.

Новое заявление для получения вычета на детей потребуется, если у работника изменится основание для вычета, например, родится еще 1 ребенок (письма Минфина от 08.05.2018 № 03-04-05/30997, от 08.08.2011 № 03-04-05/1-551) или произойдет реорганизация юрлица-работодателя.

Подробнее см. здесь.

Когда работник имеет право на вычет на детей, работает у работодателя с начала года, то работодатель предоставляет вычет на детей с начала года независимо от того месяца, в котором работник подал заявление на его получение (письмо Минфина России от 18.04.2012 № 03-04-06/8-118).

Какие суммы не учитывать при определении предельной суммы дохода для стандартного вычета? Узнайте ответ на этот вопрос в КонсультантПлюс, получив бесплатный пробный доступ к системе К+.

О том, как преобразования, происходящие с работодателем, сказываются на трудовых отношениях с работниками, читайте в статье «Изменение или расторжение трудовых отношений в случае смены собственника по ст. 75 ТК РФ».

Социальные вычеты, их размер и кто может получить

Социальные налоговые вычеты предоставляются работнику, если в отчетном году он производил следующие виды выплат:

Размер таких вычетов ограничен законодательно. То есть если учеба обошлась очень дорого, это не значит, что можно будет вообще не платить налог.

Вычет на учебу, если налогоплательщик оплачивал свою личную учебу, предоставляется в сумме, не превышающей 120 000 руб.

При этом учебное заведение должно в обязательном порядке иметь государственную аккредитацию. Для налогоплательщика, самостоятельно оплатившего свое обучение, форма обучения не важна, он получит вычет, даже если учился заочно. Если же налогоплательщик хочет получить вычет по затратам на обучение детей, то форма обучения должна быть только очной.

Образовательный вычет на одного ребенка может предоставляться не более чем на 50 000 руб.

То есть налогоплательщик может вернуть за счет вычета с оплаты учебы одного ребенка налог в сумме 50 000 × 13% = 6 500 руб., в то время как с оплаты собственной учебы — 120 000 × 13% = 15 600 руб.

ВНИМАНИЕ! Совокупный размер вычетов не может превышать 120 тыс. руб. в год. Например, за обучение уплачено 100 тыс. руб., а за лечение 30 тыс. руб., принять к вычету можно не более 120 тыс. руб.

Получить вычет по расходам на обучение возможно у работодателя до окончания года, в котором произведены такие траты. Для этого необходимо подать в налоговую инспекцию заявление, подкрепленное всеми необходимыми документами:

ИФНС, рассмотрев эти документы, выдаст уведомление о праве на вычет. Уведомление нужно будет передать работодателю.

Но можно получить такой вычет и в ИФНС, подав туда по окончании года, в котором имели место расходы, все вышеуказанные документы и декларацию 3-НДФЛ за прошедший год.

Вычетом нельзя воспользоваться, если оплата учебы производилась из материнского капитала.

Социальные выплаты на лечение налогоплательщик может получить в случае, если расходы были произведены в отношении его самого, супруга или супруги, родителей или детей, не достигших 18 лет. Перечень услуг, расходы на которые можно возместить, содержится в постановлении Правительства РФ от 19.03.2001 № 201. Медицинское учреждение, оказывавшее помощь, должно в обязательном порядке иметь лицензию на оказание соответствующего вида помощи.

В случае оплаты дорогостоящего лечения вычет предоставляется без ограничений, но вид лечения должен входить в перечень, утвержденный Правительством.

Так же как и по расходам на обучение, вычет на лечение может быть предоставлен либо налоговой инспекцией по окончании года, либо в текущем году работодателем при наличии уведомления, выданного ИФНС.

Социальный вычет на пенсионное обеспечение предоставляется в сумме добровольных взносов, произведенных налогоплательщиком на формирование своей пенсии, пенсии супруга или супруги, детей. Его можно получать у работодателя, подав ему соответствующее заявление, при условии что этот работодатель сам осуществляет расчет и перечисление таких взносов.

Подробнее о социальных вычетах, которые можно получить с 01.01.2022 года, рассказали эксперты КонсультантПлюс. Если у вас доступа к системе К+, получите пробный демо-доступ бесплатно.

Пределы имущественных налоговых вычетов

Право на получение имущественного налогового вычета возникает у налогоплательщика, который в прошедшем году:

Получение налогового вычета на покупку земельного участка возможно только если участок приобретался вместе с домом. В противном случае возможно возмещение части расходов после строительства дома и получения свидетельства о праве собственности на дом, и только тогда, когда участок предназначен для индивидуального строительства (подп. 3 п. 1 ст. 220 НК РФ).

Пределом для получения имущественного вычета является сумма 2 млн руб. Не включаются в нее проценты по ипотечным кредитам, полученным в банках РФ, по которым установлен свой лимит — 3 млн руб.

Получить имущественный вычет, как и социальный, можно у работодателя в текущем году по уведомлению, выданному ИФНС, или непосредственно в ИФНС по окончании года (или нескольких лет).

Если налогоплательщик претендует и на имущественный, и на социальный вычет, порядок их предоставления определяет работодатель. ФНС рекомендует работодателям подсказывать, в какой очередности лучше брать налоговые вычеты.

Если есть намерение получить вычет в ИФНС, то потребуется подача декларации 3-НДФЛ за прошедший год.

Начиная с 01.01.2014 по правоотношениям, возникшим после этой даты, родители могут получать вычет в том числе на собственность, владельцем которой полностью или частично является несовершеннолетний.

Профессиональные налоговые вычеты

Профессиональные вычеты предусмотрены ст. 221 НК РФ для индивидуальных предпринимателей и частнопрактикующих лиц (адвокатов, учредивших адвокатские кабинеты, нотариусов и др.), лиц, работающих по договорам ГПХ, и лиц, получающих авторские вознаграждения.

Эти налогоплательщики могут получить вычет в сумме расходов, которую возможно подтвердить документально. При этом расходы должны быть совершены в рамках деятельности по извлечению прибыли. Если документов, подтверждающих расходы, нет, то максимально можно получить вычет в сумме, не превышающей их установленной доли от заявленного дохода. Доля зависит от вида дохода.

ИП и частнопрактикующим лицам вычет предоставляется только через ИФНС, а лица, трудящиеся по договорам ГПХ или получающие авторские вознаграждения, вправе воспользоваться таким вычетом у того налогового агента, который платит им вознаграждение.

Подробнее об этих видах вычетов читайте тут.

Итоги

Величина НДФЛ, удерживаемого из дохода физлица, может быть уменьшена за счет применения к доходу вычетов, подразделяющихся на стандартные, социальные, имущественные и профессиональные. Каждый из видов вычетов характеризуется своими особенностями применения. Величина практически всех их ограничена. Суммы ограничений зависят от вида вычета.

Предоставление вычетов возможно как по месту работы, так и через ИФНС. В первом случае потребуется подтверждение права на вычет, выданное налоговым органом. Не нужен такой документ только в отношении стандартных вычетов.

Три налоговых вычета: как сэкономить при покупке и продаже жилья

При покупке квартиры можно вернуть часть потраченных средств в виде налогового вычета. Дополнительный вычет доступен для покупателей ипотечной недвижимости. Правом на налоговый вычет обладают и продавцы недвижимости. Они могут уменьшить налогооблагаемую базу на 1 млн руб. Но о таких возможностях знают далеко не все владельцы недвижимости.

Вместе с экспертами разбираемся, в чем разница между этими вычетами, сколько раз ими можно воспользоваться и какую сумму они позволяют сэкономить.

Налоговый вычет при покупке жилья

1. Основной вычет

При покупке жилья собственник вправе воспользоваться налоговым вычетом. Для этого нужно быть налоговым резидентом страны и платить налог на доходы по ставке 13% (обычно удерживается из зарплаты). Если собственник квартиры не работает или платит налоги как индивидуальный предприниматель по упрощенной системе налогообложения, вернуть налог с помощью имущественного вычета нельзя, потому что он не уплачивается в бюджет.

Максимально возможная сумма для расчета имущественного вычета при покупке составляет 2 млн руб., от нее отсчитываются 13%. Таким образом, покупатель может вернуть до 260 тыс. руб. (или 13% от 2 млн руб.). Даже если квартира стоит 10 млн или 100 млн руб., все равно максимально можно будет вернуть 260 тыс. руб.

Если квартира покупалась с помощью материнского капитала, то из основной суммы покупки вычитается размер субсидии и от остатка считается вычет. Например, квартира стоила 2 млн руб., из них 500 тыс. руб. — маткапитал. Налоговый вычет исчисляется от 1,5 млн руб. и будет равен 195 тыс. руб.

Имущественный вычет при покупке жилья предоставляется один раз. Но если налогоплательщик воспользовался правом на получение имущественного налогового вычета лишь частично — например, квартира стоила 1,5 млн руб., — то остаток вычета, то есть 500 тыс. руб., может быть перенесен на другие объекты. Более детальную информацию о налоговом вычете читайте в материале «Налоговый вычет в 2021 году: что нужно знать при покупке квартиры».

Комментарий эксперта

Марина Толстик, председатель совета директоров сети «Миэль»:

— При приобретении жилья в долевую собственность каждый собственник вправе получить имущественный налоговый вычет в соответствии с размером его затрат на приобретение недвижимого имущества, но не более 2 млн руб. на каждого. Например, если квартира приобретена за 6 млн руб. в долевую собственность супругов по 1⁄2 доли, то налоговый вычет каждого составит 260 тыс. руб. Если доли распределены в иных пропорциях, например 20% на 80%, то вычет первого составит 156 тыс. руб., а второго — 260 тыс. руб.

2. За проценты по ипотеке

Если квартира покупалась в ипотеку, то, помимо основного вычета, можно получить еще вычет за уплаченные по кредиту проценты. В расчет берутся все реально погашенные проценты. Но и здесь есть лимит — не более 3 млн руб. Сумма налогового вычета по процентам рассчитывается по аналогии с имущественным вычетом — это 13% от базы (выплаченных процентов). Таким образом, максимальная сумма к возврату по процентам составляет 390 тыс. руб. (13% от 3 млн руб).

В отличие от основного вычета, воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта. Это следует учитывать — иногда лучше сохранить налоговую льготу и потратить ее при оформлении другой ипотеки.

Право получения вычета по процентам, как и при основной сумме, возникает после регистрации права собственности. В общей сложности при покупке жилой недвижимости одному человеку можно вернуть до 650 тыс. руб. (с учетом вычета за проценты по ипотеке).

Читайте также:

Вычет при продаже жилья

Налоговым вычетом могут воспользоваться и продавцы недвижимости. По закону, если недвижимость находится в собственности меньше минимального срока владения — пяти лет (или трех лет, если недвижимость подарена или получена в наследство), то продавец должен заплатить налог в 13% с продажи недвижимости. При этом он может воспользоваться налоговым вычетом с продажи.

Максимальная сумма вычета при продаже жилых домов, квартир, комнат составляет 1 млн руб., а при продаже гаражей и нежилых помещений — 250 тыс. руб. В данном случае налогооблагаемую базу можно уменьшить на указанные суммы вычета, а не вернуть назад 1 млн руб. и 250 тыс. руб. соответсвенно. Вычет НДФЛ при продаже жилья можно использовать многократно в течение жизни, но не более одного раза в год. Подробнее о налоге с продажи жилья и налоговом вычете читайте в материале «Налог с продажи квартиры — 2021: инструкция по НДФЛ»

Как рассчитать сумму налога с продажи

Налог по продаже квартиры рассчитывается по формуле: ДОХОД ОТ ПРОДАЖИ КВАРТИРЫ — 1 млн руб. *13% = НДФЛ,

где 1 млн руб. — максимальная база для налогового вычета, на который может быть уменьшен доход, полученный при продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в указанном имуществе.

«Если собственник приобрел квартиру за 5 млн руб. и продал ее через два года (раньше предельного срока владения) за 6 млн руб., то он может заявить в свой декларации имущественный вычет с 1 млн руб. и уплатить налог по ставке в 13% с 5 млн руб. — 650 тыс. руб.», — привела пример председатель совета директоров сети «Миэль» Марина Толстик.

Но если у собственника есть все документы, подтверждающие покупку, то выгоднее уменьшить доход от продажи квартиры на сумму документально подтвержденных расходов, связанных с приобретением квартиры, отметила эксперт. «То есть собственнику надо будет уплатить 13%-ный налог только с 1 млн руб. — это 130 тыс. руб. (6 млн руб. минус 5 млн руб. расход)», — привела расчеты эксперт.

Комментарий Александры Воскресенской, адвоката КА «Юков и партнеры»:

— Сумма, которую можно вернуть при использовании налогового вычета с продажи квартиры, рассчитывается двумя способами.

Первый вариант

Законом установлена максимальная сумма налогового вычета, на который может быть уменьшен доход при продаже жилого помещения — 1 млн руб. То есть облагаемый по ставке 13% доход, который указывается в налоговой декларации, уменьшается на 1 млн руб. Например, если квартира продается за 10 млн руб., то 13% уплачивается c 9 млн руб.: 10 млн руб. минус 1 млн руб. В данном случае налог составит 1,1 млн руб.

Второй вариант

Вместо получения налогового вычета гражданин может уменьшить полученный от продажи квартиры доход на сумму документально подтвержденных расходов. Простыми словами — это разница между ценой продажи квартиры и ценой ее покупки. Если гражданин купил квартиру за 10 млн руб., а продает за 15 млн руб., то НДФЛ будет уплачиваться с суммы: 15 млн руб. (сумма продажи) — 10 млн руб. (расходы, понесенные на покупку) = 5 млн руб. Ему нужно будет заплатить 650 тыс. руб. Таким образом, при продаже недвижимости есть возможность уменьшить налогооблагаемый доход, исходя из реальной прибыли, и это получается выгоднее.