если в платежке по ндфл неправильно указали месяц

Платежное поручение на уплату налога: как исправить ошибки

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

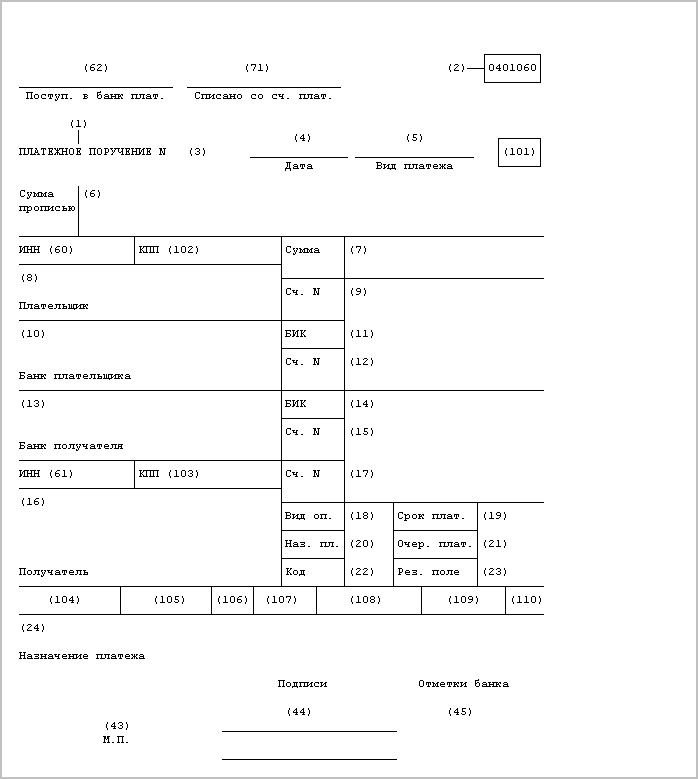

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Если в платежке по ндфл неправильно указали месяц

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как быть, если в платежке неверно указан налоговый период?

ФНС России подготовила очередные разъяснения по вопросу заполнения расчета по форме 6-НДФЛ. Речь идет о выплате вознаграждения за оказание услуг по гражданско-правовому договору.

Указано, что датой получения дохода считается день его выплаты, в т. ч. перечисления на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Если, например, акт сдачи-приемки работ (услуг) подписан в декабре 2016 г., а вознаграждение физлицу выплачено в январе 2017 г., то данная операция отражается в разделах 1 и 2 расчета за I квартал 2017 г. При этом данная операция не отражается в разделе 1 расчета за 2016 г.

При составлении распоряжений о переводе денежных средств в уплату налогов, сборов и иных платежей, администрируемых налоговыми органами, в реквизите «107» указывается налоговый период.

При обнаружении ошибки, не повлекшей неуплату налога, можно подать в инспекцию заявление с приложением документов, подтверждающих уплату налога, и с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Виды и последствия ошибок в платежном поручении

Платежное поручение может оформляться или по налогам/бюджетным сборам, или по платежам в адрес контрагентов. Этот документ обязательно должен быть составлен правильно. Если будут допущены ошибки, существует риск того, что предполагаемый получатель не получит средств.

Основная информация

Рассмотрим базовые ошибки, которые допускаются при платежах:

Если платеж пока обрабатывается банковским учреждением, плательщик может направить в операционный отдел уточняющий документ.

Последствия допущенных ошибок

Платежные поручения нужно составлять внимательно. Даже если ошибка не приведет к утрате средств, на исправление ее все равно придется тратить много времени. Рассмотрим последствия ошибки:

Ошибку придется исправлять. А это влечет за собой отрыв от деятельности работников, необходимость в составлении дополнительных документов, судебные разбирательства.

Вероятные ошибки при платежах в адрес контрагента

Значение перечня наиболее распространенных ошибок облегчает проверку и выявление недочетов в конкретных платежных поручениях. Очень часто допускаются эти ошибки:

Даже если ошибка кажется несущественной, все равно ее в большинстве случаев нужно исправлять.

Ошибки, которые можно исправить

Рассмотрим исправимые ошибки и порядок их ликвидации:

Перечисленные ошибки считаются несущественными. Их относительно легко исправить.

Ошибки, которые нельзя исправить

Рассмотрим существенные ошибки, которые не подлежат исправлению:

Между существенной и несущественной ошибками есть большая разница. При исправимых ошибках плательщику достаточно отправить уточнение. В этом случае платеж будет считаться уплаченным. Ошибки, не подлежащие исправлению, предполагают, что налоги или платежи контрагентам не считаются выплаченными. То есть на плательщика будут накладываться штрафы, пени.

Особенности оформления заявления на уточнение налогового платежа

Если бухгалтером была допущена несущественная ошибка, реквизиты требуется уточнить. Для этого составляется заявление, содержащее информацию:

ВАЖНО! К заявлению имеет смысл приложить копию поручения, а также копию банковской выписки.

Ошибки при направлении платежей в бюджет

Платежное поручение на платежи в бюджет отличается множеством полей, что располагает к допущению ошибок. Однако среди этих полей есть те, на которые контролирующие структуры обращают мало внимания. В частности, это следующие строки:

Если ошибки будут допущены в этих строках, исправлять их не обязательно. Также несущественной является строка «очередность платежа». Исключение – поручение отправляют компании, деятельность которых сопряжена с финансовыми сложностями: ограничения по расходным операциям, недостаток средств на банковском счете. Если присутствуют эти обстоятельства, то строка «очередность» проверяется в первую очередь.

Какие ошибки допускают в платежных поручениях на уплату налогов и взносов и как их исправить

При заполнении платежных поручений на уплату налогов и страховых взносов компании нередко допускают ошибки.

Ошибки в платежном поручении на перечисление налога, в результате которых деньги в бюджет не поступили

Когда налог придется перечислить заново

Налог не считается уплаченным, если в платежном поручении налогоплательщик неправильно указал номер счета Федерального казначейства и наименование банка получателя (подп. 4 п. 4 ст. 45 НК РФ). В этом случае налогоплательщику придется повторно заплатить налог (письма ФНС России от 06.09.13 № ЗН-3-1/3228 и от 12.09.11 № ЗН-4-1/14772@). Указав в платежном поручении правильные реквизиты получателя платежа (номер счета УФК, ИФНС России) и правильное наименования банка, в котором открыт счет УФК. При этом проверяющие могут начислить пени (ст. 75 НК РФ) и привлечь к ответственности за неуплату налога (ст. 122 и 123 НК РФ).

Поскольку деньги все же поступили в бюджет, то некоторые суды приходят к выводу о том, что налоговый платеж считается уплаченным. Ошибка в номере счета УФК еще не означает, что налог не уплачен (постановление ФАС Московского округа от 03.04.12 № А40-42830/11-99-19).

Иногда налог может не поступить в бюджет по вине банка. Например, если кредитное учреждение допустило ошибку при формировании реквизитов платежного поручения (наименование и номер счета получателя платежа). В этом случае компания вправе обратиться с исковым заявлением в судебные органы о возмещении банком причиненного ущерба (абз. 9 ст. 12 и ст. 15 ГК РФ). Поскольку обязанность по уплате налога признают неисполненной.

Инспекция может начислить пени (письмо ФНС России от 02.09.2013 № ЗН-2-1/595@). Ведь налоговый орган пересчитывает пени в том случае, если обязанность по уплате налогов (сборов) исполнена. Пункт 7 статьи 45 НК РФ не содержит положений, позволяющих инспекторам осуществить уточнение реквизитов счета Федерального казначейства и при этом пересчитать пени.

Как вернуть налог, если в платежном поручении допущена ошибка

Если компания допустила ошибку в счете УФК или в наименовании банка получателя, то уточнить платеж не получится. Поскольку налог не считается уплаченным (подп. 4 п. 4 и абз. 2 п. 7 ст. 45 НК РФ). Если платеж не исполнен, то за возвратом перечисленной суммы налога нужно обратиться в банк. Если деньги списаны с расчетного счета, но на счет Федерального казначейства нужного региона так и не поступили, налог можно вернуть в порядке статьи 78 НК РФ.

За возвратом нужно обратиться в налоговую инспекцию по месту своего учета. Как правило, в этом случае деньги поступают на счет казначейства другого субъекта РФ. Чтобы вернуть налог, нужно подать заявление (приложение № 8 к приказу ФНС России от 03.03.15 № ММВ-7-8/90@ «Об утверждении форм документов, используемых налоговыми органами при осуществлении зачета и возврата сумм излишне уплаченных налогов, сборов, пеней, штрафов»).

В течение 10 дней со дня получения указанного заявления инспекция обратится в УФНС России по месту зачисления платежа. К обращению контролеры должны приложить копию заявления налогоплательщика о возврате платежа.

Не позднее следующего рабочего дня УФНС России перешлет эти документы в региональное управление казначейства. После чего региональное УФК перечислит налогоплательщику ошибочный платеж. И в течение трех рабочих дней известит об этом инспекцию, в которой зарегистрирована компания (письма Минфина России от 02.11.11 № 02-04-10/4819 и от 10.08.11 № 02-04-09/3641).

Ошибки в платежках на уплату налога, несмотря на которые деньги в бюджет поступили

Когда налоговый платеж можно уточнить

Приложение № 1 к Положению о правилах осуществления перевода денежных средств (утв. Банком России от 19.06.12 № 383-П) содержит перечень и описание реквизитов платежного поручения. Итак, если ошибки допущены в реквизитах «Банк получателя» (поле 13) и «Счет получателя» (поле 17), налог придется перечислить еще раз.

Если ошибки допущены в других реквизитах, то платеж можно уточнить. Например, если налогоплательщик неверно указал статус, ИНН и КПП плательщика (поля 101, 60 и 102), ИНН и КПП получателя (поля 61 и 103), КБК (поле 104), ОКТМО (поле 105), период, за который уплачивается налог или авансовый платеж по нему (поле 107), назначение платежа (поле 24) и т. д. Полный перечень ошибок в платежках, которые можно исправить, приведен в пункте 7 статьи 45 НК РФ и в приложении № 2 к приказу ФНС России от 02.04.07 № ММ-3-10/187.

Как оформить заявление на уточнение налогового платежа

Чтобы уточнить реквизиты в платежном поручении на перечисление налога, нужно подать заявление в инспекцию в произвольной форме (см. образец ниже). А также платежки и другие документы, которые подтвердят перечисление налога в бюджет.

Эти бумаги являются основанием для принятия решения об уточнении платежа (приложение № 2 к приказу ФНС России от 02.04.07 № ММ-3-10/187). В заявлении указывают, какая именно ошибка была допущена в платежке, и просят инспекторов уточнить платеж (абз. 2 п. 7 ст. 45 НК РФ).

Чтобы принять решение, налоговики могут провести сверку расчетов компании с бюджетом (п. 7 ст. 45 НК РФ). Решение об уточнении платежа принимается в течение 10 рабочих дней с момента получения от организации заявления и соответствующих документов. Или с момента подписания акта сверки расчетов с бюджетом (п. 6 ст. 6.1, абз. 5 п. 7 ст. 45 и абз. 2 п. 4 ст. 78 НК РФ, письмо Минфина России от 31.07.08 № 03-02-07/1-324).

В течение пяти рабочих дней контролеры должны уведомить налогоплательщика о принятом решении (абз. 6 п. 7 ст. 45 и п. 6 ст. 6.1 НК РФ). Поскольку контролеры уточняют платеж на тот день, когда компания фактически уплатила налог, то они должны пересчитать пени, которые были начислены за период со дня уплаты налога до дня принятия решения об уточнении платежа (абз. 5 п. 7 ст. 45 НК РФ).

Уточнение реквизитов в платежке на перечисление налога может производиться только в пределах одного и того же налога (письмо ФНС России от 26.10.15 № ЗН-4-1/18643). Это относится в том числе к уточнению наименования КБК (письмо ФНС России от 22.12.11 № ЗН-4-1/21889). В то же время суды указывают, что при указании неверного КБК налог считается уплаченным. И уточнение платежа возможно, даже если указан КБК другого налога (например, постановления ФАС Северо-Западного от 27.07.10 № А56-41798/2009, Дальневосточного от 30.03.09 № Ф03-1121/2009 и Западно-Сибирского от 08.10.29 № А45-8082/2009 округов).

Если инспекторы отказали компании в уточнении платежа по КБК, который относится к другому налогу, то организация вправе обжаловать это решение в вышестоящем налоговом органе или в суде (ст. 137 и п. 1 ст. 138 НК РФ).

Ошибки в платежках на уплату страховых взносов

Когда страховые взносы придется перечислить заново

Если страховые взносы не поступили в бюджет соответствующего внебюджетного фонда, уточнить платежное поручение нельзя. Это произойдет в случаях, если в платежке неправильно указан номер счета казначейства и наименование банка получателя денежных средств (подп. 4 п. 6 ст. 18 Федерального закона от 24.07.09 № 212‑ФЗ, далее — Закон № 212-ФЗ).

По аналогии с налоговыми платежами за возвратом средств нужно будет обратиться в банк (если платеж не исполнен) или в отделение фонда (если деньги списаны со счета, но не поступили на счет казначейства нужного региона).

Когда платеж по страховым взносам можно уточнить

Страхователь может уточнить основание платежа, отчетный период, статус плательщика, ИНН, КПП плательщика и получателя, а также вправе исправить ошибочные КБК или ОКТМО (образец заявления см. ниже). Полный перечень ошибок, которые можно исправить в платежках на перечисление взносов, приведен в части 8 статьи 18 Закона № 212‑ФЗ.

Нельзя уточнить платеж на уплату взносов в ФФОМС, если из-за ошибки в КБК они были зачислены в бюджет ПФР, и наоборот (подп. 4 п. 6 ст. 18 Закона № 212‑ФЗ и приложение к постановлению Правления ПФР от 11.05.12 № 113п).

Как оформить заявление на уточнение платежа по страховым взносам

Если по ошибочной платежке были уплачены страховые взносы в ПФР или ФФОМС, заявление об уточнении платежа нужно подать в территориальное отделение ПФР, по месту нахождения которого уплачивались взносы. Если по ошибочному платежному поручению были уплачены взносы в ФСС РФ, заявление нужно подать в территориальное отделение ФСС, по месту нахождения которого уплачивались взносы. В ПФР заявление подается по рекомендованной форме (приложение к письму Пенсионного фонда РФ от 06.04.11 № ТМ-30-25/3445).

Заявление в ФСС РФ подается в произвольной форме. В заявлении нужно указать реквизиты платежного поручения, в котором допущена ошибка, реквизит, который заполнен неверно, и верное его значение. А также приложить платежку, в которой допущена ошибка.

На основании заявления ревизоры примут решение об уточнении платежа (утв. постановлением Правления Пенсионного фонда РФ от 11.05.12 № 113). И пересчитают пени (п. 11 ст. 18 Закона № 212‑ФЗ). Перед принятием соответствующего решения ревизоры могут провести сверку по уплаченным страховым взносам (п. 9 и 11 ст. 18 Закона № 212‑ФЗ).

Как уточнить невыясненный платеж? С 1 декабря новые правила работы налоговиков, если в платежке ошибки

Уточнить свои налоговые платежи можно по правилам, прописанным в ст. 45 НК РФ. Так, данной нормой установлено, что при обнаружении налогоплательщиком ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджет, он вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату им указанного налога и его перечисление на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика.

С 01.12.2017 вступает в силу Приказ ФНС России от 25.07.2017 № ММВ-7-22/579@, которым утвержден порядок работы налоговых органов с невыясненными платежами (далее – Порядок).

В соответствии с п. 1 ст. 45 НК РФ налогоплательщик (в том числе юридические лица и индивидуальные предприниматели) обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено НК РФ, в установленный законодательством срок. Неисполнение (ненадлежащее исполнение) обязанности по уплате налога является основанием для направления налоговым органом в его адрес требования об уплате налога.

Об исполнении и неисполнении обязанности по уплате налога

Согласно пп. 1 п. 3 ст. 45 НК РФ обязанность по уплате налога считается исполненной с момента предъявления в банк поручения на перечисление в бюджет на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа.

В силу п. 7 ст. 45 НК РФ поручение на перечисление налога заполняется в соответствии с правилами, установленными Положением о правилах осуществления перевода денежных средств.

Подпунктом 4 п. 4 ст. 45 НК РФ установлен ряд случаев, когда обязанность по уплате налога не признается исполненной. К ним, в частности, относится неправильное указание налогоплательщиком в поручении на перечисление суммы налога:

– номера счета Федерального казначейства;

– наименования банка получателя, повлекшего неперечисление этой суммы в бюджет.

При этом если в платежном поручении неправильно указан КБК или статус плательщика налога, это не является основанием для признания обязанности по уплате налога неисполненной (письма Минфина России от 19.01.2017 № 03‑02‑07/1/2145, ФНС России от 10.10.2016 № СА-4-7/19125@).

Таким образом, если ошибка налогоплательщика не привела к неуплате налога, то он вправе уточнить свой платеж. Процедура уточнения невыясненного платежа прописана в п. 7 ст. 45 НК РФ.

Как работают налоговики с невыясненными платежами?

– платежи по расчетным документам, в полях которых не указана (неверно указана) информация налогоплательщиком (либо банком при формировании электронного платежного документа);

– платежи, которые невозможно однозначно определить к отражению в информационных ресурсах налоговых органов.

Вся информация о работе с невыясненными платежами собирается в ведомости невыясненных поступлений. В ней налоговики отражают:

– платежи, отнесенные казначейством на соответствующий КБК по учету невыясненных поступлений;

– платежи, оформленные налогоплательщиками с нарушением Правил № 107н, что привело к невозможности отражения их в карточках расчетов с бюджетом либо информационных ресурсах налоговых органов, в которых производится учет соответствующих поступлений;

– платежи, которые не могут быть однозначно классифицированы для отражения в карточках конкретных налогоплательщиков;

– платежи, по которым у налогоплательщиков не открыты карточки расчетов с бюджетом.

Хотите уточнить платеж? Сообщите об этом в ИФНС!

Документ, переданный налоговикам, должен содержать обращение с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. К заявлению необходимо приложить подтверждающие произведенный платеж документы.

Обратная связь с налоговиками

Форма соответствующего информационного сообщения представлена в приложении 2 к Порядку. В сообщении контролеры укажут, что поручение на перечисление налога оформлено с нарушением установленных Правилами № 107н требований, при этом будет названо конкретное произведенное налогоплательщиком нарушение. Нарушения могут быть следующего характера:

– отсутствие либо указание несуществующего (неверного) КБК, кода ОКТМО;

– не указан (неверно указан) ИНН плательщика;

– несоответствие ИНН наименованию плательщика;

– отсутствие либо неверное указание КПП плательщика;

– указание несуществующего (неверного) ИНН получателя;

– отсутствует, указан несуществующий (неверный) КПП получателя;

– налогоплательщик не состоит на учете в налоговом органе;

– уплата налога производится за третьих лиц;

– отсутствие либо неверное указание основания платежа или номера счета получателя и его наименования;

– отсутствие открытой карточки расчета с бюджетом налогоплательщика;

отсутствие либо неверное указание статуса плательщика, налогового периода.

После получения информационного сообщения о необходимости уточнения реквизитов поручения на перечисление налога плательщик представляет в инспекцию заявление о необходимости данного уточнения.

При поступлении в налоговый орган заявления налогоплательщика об уточнении вида и принадлежности платежа налоговый орган в течение 10 рабочих дней с даты поступления указанного заявления выносит соответствующее решение (форма заявления утверждена Приказом ФНС России от 29.12.2016 № ММВ-7-1/731@).

В случае если ошибка в расчетном документе возникла по вине банка при формировании электронного платежного документа, налоговый орган после сверки расчетов с плательщиком вправе сделать запрос в данное кредитное учреждение с целью получения копии расчетного документа, оформленного плательщиком на бумажном носителе.

Порядок проведения сверки регламентирован п. 3 Приказа ФНС России от 09.09.2005 № САЭ-3-01/444@ «Об утверждении Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами».

Итог взаимодействия с ИНФС по невыясненным платежам

О принятом решении об уточнении платежа налогоплательщика уведомят в течение пяти дней после принятия данного решения.

Уточнение реквизитов на уплату страховых взносов

Во-первых, уточнение реквизитов в расчетных документах по уплате страховых взносов не производится в том случае, если сведения об этой сумме учтены на индивидуальном лицевом счете застрахованного лица. Это закреплено в п. 9 ст. 45 НК РФ.

Во-вторых, порядок уточнения реквизитов в платежных документах зависит от даты совершения платежа.

Если платеж совершен за расчетные (отчетные) периоды, истекшие до 01.01.2017, денежные средства по которым поступили в ПФР (до передачи администрирования страховых взносов ФНС), то заявление об уточнении реквизитов необходимо представить в отделение ПФР.

ПФР в течение пяти рабочих дней рассмотрит его и вынесет соответствующее решение, которое направит в ИФНС. Одновременно с данным решением осуществляется и передача суммы пени, подлежащей уменьшению либо доначислению, пересчитанной по состоянию на 01.01.2017. На основании полученных от ПФР сведений налоговики отразят решение и сумму пени в лицевом счете плательщика.

Если же денежные средства поступили после 01.01.2017, то заявление должно быть подано в налоговую инспекцию. Контролеры в таком случае направляют в ПФР запрос с приложением копий заявления плательщика и платежного документа.

ПФР в течение пяти рабочих дней рассмотрит заявление и направит в инспекцию сообщение о возможности (или об отсутствии таковой) проведения соответствующих мероприятий по уточнению реквизитов. А ИНФС на основании данного сообщения примет решение об уточнении платежа. Пересчет пеней при этом будет осуществлен налоговиками в автоматизированном режиме с даты фактической уплаты платежа.

Налоговое законодательство наделяет налогоплательщиков правом уточнить в ИФНС свои ошибочные налоговые платежи (как и платежи по страховым взносам), выставляя при этом одно условие: ошибка в оформлении платежного документа на перечисление налога (страховых взносов) не должна повлечь неперечисления денежных средств в бюджет.

С 01.12.2017 вступает в силу Приказ Минфина России от 25.07.2017 № ММВ-7-22/579@, которым утвержден порядок работы налоговых органов с невыясненными платежами. С указанной даты контролеры во взаимодействии с налогоплательщиками будут руководствоваться положениями данного документа.

Помимо этого, в целях правильного заполнения расчетных документов ФНС планирует проводить масштабную работу по информированию налогоплательщиков о значениях реквизитов, необходимых для заполнения полей платежных документов, путем размещения соответствующей информации на стендах в территориальных налоговых органах. Сведения о реквизитах соответствующих счетов Федерального казначейства можно получить в ИФНС и при постановке на учет (п. 6 ст. 32 НК РФ). Также напомним, что на сайте высшего налогового ведомства можно найти любой реквизит, необходимый для заполнения расчетных документов.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

(1).jpg)