если забыли выписать счет фактуру на аванс в прошлом периоде

Счет-фактура на аванс полученный не попал в книгу покупок и книгу продаж за прошлый период

Вопрос задал Юлия Ш. (Коломна)

Ответственный за ответ: Босых Татьяна (★9.51/10)

Добрый день! В 2020 году обнаружили дебетовое сальдо на счете 76АВ, которых быть не должно. Стали смотреть : эти суммы не попали в книгу покупок. Ошибки есть и в 2 и в 3 квартале за 2019. Например, счет-фактуры, выписанные на аванс, не попали в книгу продаж в 3 кв. Как составить доп листы за этот период? Как провести корректировку?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (5)

Добрый день! Счета-фактуры на аванс сформированы по оплате. А уже потом проведена была реализация более ранним числом, чем производились оплаты. Счета-фактуры на аванс попали в книгу продаж, но не попали в книгу покупок. Что с этим делать? И почему они не попадают в книгу покупок в следующие отчетные периоды?

1. И почему они не попадают в книгу покупок в следующие отчетные периоды?

Организация имеет право принять НДС к вычету с авансов, полученных от покупателей, на дату отгрузки товаров (работ, услуг) покупателю (п. 6 ст. 172 НК РФ). У вас нарушена последовательность оформления документов. Поэтому и не происходит зачет аванса от покупателя. Принятие НДС к вычету при зачете авансов, полученных от покупателей У вас в книге продаж отразился НДС с реализации, которая была оформлена более ранним числом, чем оплата.

2. Счета-фактуры на аванс попали в книгу продаж, но не попали в книгу покупок. Что с этим делать?

В вопросе вы писали; «Например, счет-фактуры, выписанные на аванс, не попали в книгу продаж в 3 кв.» Уточните, пожалуйста в книге продаж (например в 3 кв. ) отражены и счет-фактура на реализацию, и счет фактура на аванс?

Добрый день! Прилагаю книгу покупок за 4 кв и книгу продаж га 3 кв. В книге продаж отразились все счета-фактуры на аванс в 3 кв. В книге покупок за 3 кв. ничего не отразилось, в книгу покупок в 4 кв. попал один счет-фактура, выданный на аванс.

«1С:Бухгалтерия 8» (ред. 3.0). Как сформировать дополнительный лист книги продаж, если счет-фактуру на аванс в предыдущем квартале ошибочно не выставили (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.41.64.

Автоматическое формирование счетов-фактур на авансы, полученных от покупателей, в программе «1С:Бухгалтерия 8» редакции 3.0 выполняется с помощью обработки Регистрация счетов-фактур на аванс. Доступ к ней осуществляется из раздела Банк и касса. Регистрация счетов-фактур может выполняться за один день или за период. Список платежных документов заполняется автоматически по кнопке Заполнить. При заполнении списка анализируются остатки авансов, полученных от покупателей, на каждую дату за указанный период. По умолчанию дата выписки счета-фактуры устанавливается на дату соответствующего остатка аванса. Регистрация новых выставленных счетов-фактур осуществляется по кнопке Выполнить. Список счетов-фактур на авансы с отбором за указанный период можно просмотреть по гиперссылке Открыть список счетов-фактур на аванс.

Выставленный датой предыдущего квартала счет-фактура на аванс должен попасть в дополнительный лист книги продаж за предыдущий квартал. Для этого в регистре НДС продажи нужно вручную установить соответствующий признак. Из формы документа Счет-фактура выданный на аванс или из формы списка Счета-фактуры выданные по кнопке Показать проводки и другие движения документа следует перейти в форму Движения документа и установить флаг Ручная корректировка.

На закладке НДС продажи нужно в графе Запись дополнительного листа установить значение Да и указать дату предыдущего квартала в графе Корректируемый период.

Теперь «забытый» счет-фактура на аванс попадет в дополнительный лист книги продаж за предыдущий квартал и в уточненную декларацию по НДС.

Тема: Забыли выставить счет-фактуру на аванс

Опции темы

Поиск по теме

Забыли выставить счет-фактуру на аванс

это нужно делать через доп листы?

Нумерацию не надо трогать

Нумерацию не надо трогать

Забыли выставить или забыли начислить?

Доплатить налог и пени нужно до подачи уточнёнки, чтобы не оштрафовали.

Доплатить налог и пени нужно до подачи уточнёнки, чтобы не оштрафовали.

Да, так и сделали! Всем спасибо!

Подскажите пожалуйста, в этом случае нужно создавать в 1С счет-фактуру(которую не сделали) той датой, которой она должна была быть выставлена?

тогда датой, когда она должна была быть, доплатить налог и пени и уточненку сдавать. нумерацию можно вклинить ххх/1

Но разве можно лезть в закрытый период?

А я бы оставил все как есть. Камералкой отловить это невозможно. А на момент выездной (если она случится в ближайшие три года) этот аванс уже закроется реализацией и еще вопрос, будет ли он отловлен.

Если бы нельзя было исправлять ошибки в закрытом периоде, то тогда не было бы такого понятия как уточненная декларация

ха.. берерте оборотку по 62.02 и простым нажатием пары кнопок на калькуляторе видите где у вас косяки по авансовым сч-фактурам..Правда при условии,что у вас ставка НДС по всем сделкам одинаковая

[/quote] [quote]

Аноним, да и без детализации видно..ту же главную книгу запросит и в путь.. регистры бухгалтерского и налогового учета вести должны.. итоги там быть должны..

На основании какого НПА «должны»? Пусть сам инспектор итоги считает с калькулятором.

Аноним, не надо недооценивать противника.. в налоговой не только дураки работают

Ну так и я тоже в школе учился.

Счет-фактура на аванс за прошлый период.

Добрый день! Помогите пожалуйста со следующей проблемой: при подготовке декларации по НДС за 3 квартал 2017 года, обнаружила, что не выставила счет- фактуру на аванс во втором квартале. отгрузки по данной предоплате во втором квартале не было. т.е. аванс переходящий в 3 квартал. как теперь исправлять ошибку, как выставить ту пропущенную авансовую счет-фактуру и в целом как действовать дальше.

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

Добрый вечер. Подскажите пожалуйста, а в 1с 8.2 есть такая же возможность провести документ Отражение начисления НДС?

Добрый вечер, Ольга.

Мы консультируем по программе Бухгалтерия 3.0. У меня нет базы редакция 2.0.

Знаю, что в Бухгалтерия ред. 2.0 есть документ Восстановление НДС. Находится он в меню Операции – Регламентные документы НДС.

я веду несколько организаций. по одной ещё работаем в 8.2. В базе 8.3, благодаря вам, у меня все получилось сделать. Еще раз СПАСИБО. Еще один аргумент для скорейшего перехода на 8.3.

Добрый день, Ольга.

Всегда рады Вам помочь.

Да, переходите на ред. Бухгалтерия 3.0.

Удачи Вам.

Как в 1С аннулировать ошибочную регистрацию авансового счета-фактуры в книге продаж

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

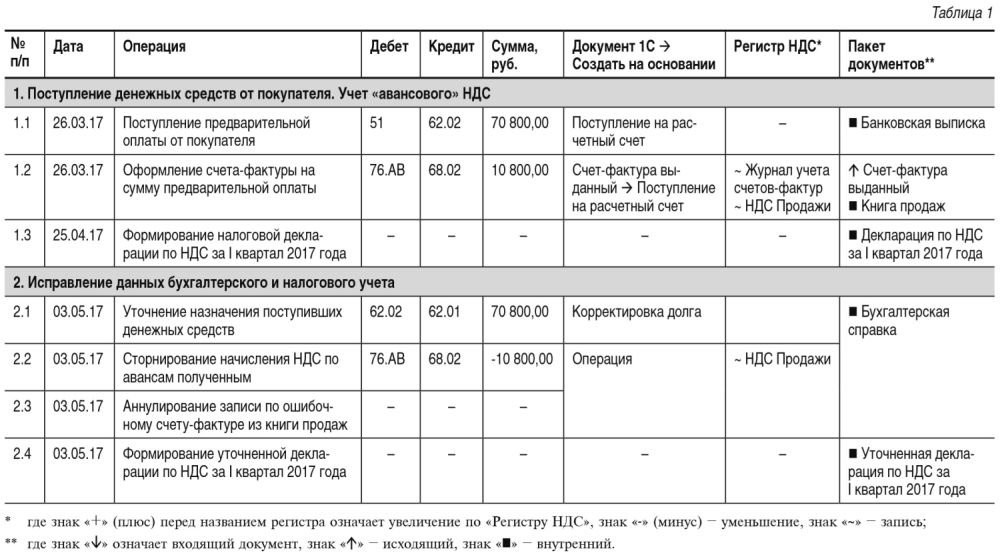

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

Кроме того автоматически будут проставлены:

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

Счет-фактура

Данные

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения)

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения)

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения)

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения)

Прочерки (п. 4 Правил заполнения)

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

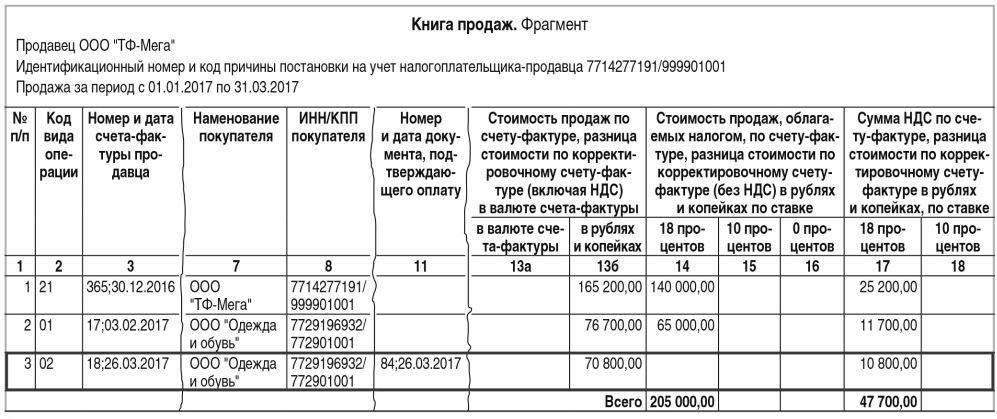

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

В документе Корректировка долга указываются следующие значения: