есть ли в китае ипотека

Как в Китае обеспечивают население жильем и какие ставки по ипотеке

Немало интересных мифов ходит в Рунете о Китае. Якобы, и жилье для китайцев роскошь — даже комнатушку в городе не каждый трудящийся может себе позволить. И налоги там — мама, не горюй… Мы тут наивно думаем, что у них все для человека, а на деле — все из человека.

Так ли это? Давайте посмотрим на заботу о населении на примере государственной программы обеспечения людей квадратными метрами. И под какой процент доступна ипотека населению Китая.

Благодаря госпрограмме в Китае строится новое доступное жилье

Система работает через Фонд жилищного обеспечения

Проще говоря — жилищный фонд. Это такая же государственная организация, как пенсионный фонд или фонд медицинского страхования. Что-то вроде долгосрочных жилищных сбережений.

В капиталистических странах как? Хочешь купить жилье — копи на него деньги или возьми ипотеку. Свобода воли, свобода выбора. Не хочешь зарабатывать на жилье — живи в приюте для бездомных, как в США. Не хочешь брать ипотеку — наслаждайся бабушкиной хрущевкой, как в России.

В Китае все иначе. Там взносы на жилье носят принудительный характер. Их просто высчитывают из зарплаты, как и все прочие социальные сборы. Все, кто работает в городах легально, увильнуть от программы не могут.

Я не случайно написал — в городах. В сельской местности жилищных фондов нет.

Современное жилье в Китае постепенно вытесняет ветхие сооружения

Цена участия

Все зависит от региона. Правила «О регулировании взносов в Фонд жилищного обеспечения», утвержденные в 2019 году, требуют вносить не менее 5% от среднемесячной зарплаты за прошлый год с работника и работодателя.

В реальности чем богаче регион, чем дороже в городе жилье — тем выше взносы. Например, в Пекине придется заплатить максимальный сбор, 12% от заработной платы.

Деньги вкладчиков фонда хранятся на специальном счете в банке. Формально они являются собственностью человека, но воспользоваться ими на свое усмотрение нельзя. С собранных средств фонд финансирует строительство жилья и выдает ипотечные ссуды.

На что можно потратить деньги?

Можно взять льготный кредит на квартиру или дом. Его выдадут из резервов жилищного фонда, а ежемесячные отчисления с зарплаты станут чем-то вроде ипотечного платежа.

Ставки низкие! На ссуды сроком до 5 лет — 2,75%; свыше 5 лет — 3,25%. Это примерно в 2 раза дешевле коммерческих кредитов: без участия государственного жилищного фонда ипотека обойдется в 5-6% годовых. Для такой покупки на счете должно быть накоплено 30% от стоимости жилья, если оно коммерческое.

Благодаря Жилищному фонду свои квартиры получили десятки миллионов семей

Но чаще деньги уходят не на покупку недвижимости. Система устроена так, что пользоваться средствами можно почти на любые цели, связанные с собственным или арендованным жилищем.

Можно с этих денег платить за арендованное жилье, если у семьи трудный период и зарплаты недостаточно. Можно потратить их на ремонт или реконструкцию своей недвижимости. Если хочется иметь индивидуальный дом, можно брать из накоплений на стройматериалы и оплату строительных услуг.

Есть и случаи, когда можно забрать все накопленные за всю жизнь взносы целиком. Это разрешено при выходе на пенсию, эмиграции в другую страну, потере трудоспособности.

Вот такое принудительное обеспечение жильем в Китае. Думаю, в России подобная система вряд ли бы прижилась… Ее бы не восприняли как форму государственной заботы, а назвали жилищным рабством.

Благодарю за внимание и лайки! Подписывайтесь на канал «Кризистан», если вам нравится читать об экономике и социальном развитии других стран.

Китайский гигант Evergrande попал в долговой котлован. Ждем обвала акций и облигаций?

Второй по величине девелопер КНР попал в долговую яму и рискует затащить туда других. Как это скажется на российском рынке и чем сейчас защитить свои активы?

В Китае назревает масштабный кризис на рынке недвижимости. Помимо Evergrande, оказавшегося в шаге от банкротства, на грани коллапса еще две крупные девелоперские компании. Modern Land, строившая дома в полусотне городов Китая, обратилась к инвесторам с просьбой перенести погашение облигационного платежа на сумму 250 млн долларов с конца октября 2021 года на январь 2022 года. Компания объяснила это решение тем, что хочет улучшить управление ликвидностью (то есть свободными деньгами) и «избежать любого потенциального дефолта по платежам». Пропустила выплаты по кредитам на сумму 315 млн долларов и девелоперская группа Fantasia Holdings, строившая недвижимость люксового сегмента.

Японская финансовая компания Nomura Holdings оценила общий объем долгов китайских застройщиков в 5 трлн долларов, а вероятность дефолта в 40%. Все это симптомы опасного явления — пузыря на рынке недвижимости с долгом больше, чем у американских компаний перед мировым коллапсом в 2008 году.

Почему у китайских застройщиков неприятности?

После мирового экономического кризиса 2008 года правительство КНР решило, что драйвером развития национальной экономики будет строительная отрасль. К этому моменту рост за счет экспорта товаров, произведенных на китайских фабриках, практически исчерпался, да и отношения с западным миром ухудшились.

Еще до пандемии в Китае стоимость активов в сфере недвижимости и строительства достигла 52 трлн долларов США. Инвестиции в этот сектор оценивались в 10% ВВП страны. Например, в США они составляют 4%.

При этом застройщики возводили дома в основном по государственной программе переселения жителей из сел в города, то есть недвижимость продавали с минимальной наценкой в 5% к себестоимости. Девелоперы едва окупали затраты на строительство. В то же время спрос на жилье в последние годы оставался невысоким: 60% населения в 2019 году уже и так жило в городах. Все это привело к появлению пустующих городов-призраков.

Но застройщики продолжали возводить дома и набирать кредиты. Некоторые даже не стеснялись займов на теневом рынке, то есть заключали подпольные сделки с официально существующими банками, но не регистрировали их в Народном банке Китая (выполняет функции Центробанка) и Комиссии по регулированию банковской деятельности, либо брали деньги у трастовых фондов. На какое-то время правительство отпустило ситуацию, но потом самым большим должникам перекрыли доступ к кредитованию. Среди тех, кого отрезали от денег, оказался Evergrande.

Самые доходные акции за прошлый год

Кому и за что должен Evergrande?

Второй по величине девелопер Китая — это крупный холдинг, у которого 1 300 проектов почти в 300 городах страны. На его стройках трудятся до 3 млн человек. А общая сумма его обязательств — 1,97 трлн юаней (305 млрд долларов США), это 2% ВВП Китая. В числе кредиторов Evergrande — 170 банков и 120 финансовых организаций.

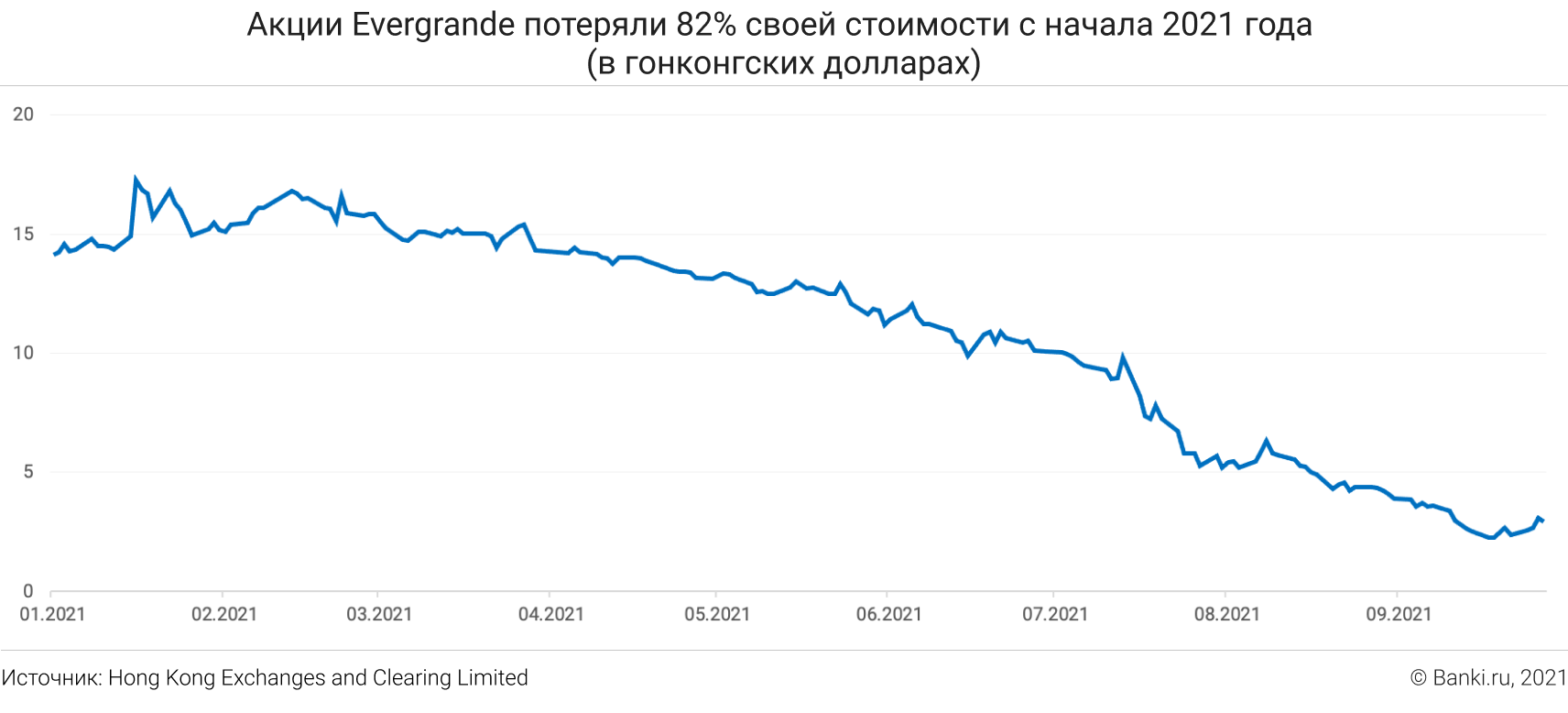

Только за последнее время девелопер пропустил сроки выплат по кредитам двум крупнейшим банкам и дважды отложил платежи по долларовым облигациям на сумму 83,5 млн долларов. Торги акциями компании на Гонконгской бирже приостановили 4 октября 2021 года.

В случае банкротства застройщик заморозит строительство более 1,5 млн квартир.

Глава департамента финансовых рынков Народного банка Китая Цзоу Лань признал, что Evergrande погряз в долгах из-за плохого управления, бездумно расширялся, не следил за рыночной ситуацией, в итоге его финансовые показатели серьезно просели. Девелопер владел множеством непрофильных активов. В том числе сетью отелей, футбольным клубом «Гуанчжоу», куда одного за другим приглашали звездных тренеров из Европы, и автомобильной компанией China Evergrande New Energy Vehicle Group, которая планирует наладить выпуск электрокаров, с тем чтобы производить до 1 млн машин в год к 2022 году.

Evergrande безуспешно пытается продать свои активы в Гонконге и материковом Китае, чтобы реструктурировать долги. Госкомпания Yuexiu Property отказалась покупать штаб-квартиру девелопера в Гонконге стоимостью 1,7 млрд долларов из-за финансового состояния компании.

Вместе с тем Лань оценил влияние задолженности Evergrande на финансовый сектор страны как контролируемое.

Как кризис строек повлияет на китайскую экономику?

Параллели между американским ипотечным кризисом 2008 года и проблемами китайских застройщиков напрашиваются сами собой. Но аналитики, опрошенные Банки.ру, считают, что пока рано говорить о начале глобальных экономических потрясений.

Нужно дождаться конкретных действий правительства КНР по спасению застройщика или, наоборот, бездействия, которое в итоге приведет к распродаже на фондовых биржах, считают в инвестиционной компании «Финам».

«Китай вплотную приблизился к рецессии, многие аналитики уже заявляют о стагфляции (росте цен при общем экономическом спаде. — Прим. ред.). И именно на этом фоне банкротство крупнейших девелоперов может являться спусковым крючком для формирования панических настроений на глобальных площадках», — говорит Ярослав Кабаков, директор по стратегии «Финама».

Не спешить с выводами предлагают и в «БКС Мир инвестиций». «Пока не ясно, когда власти будут спасать компанию, но и допускать кризиса не в их интересах. Он повлияет не только на важнейшую часть экономики — стройку, но и на финансовый и трудовой рынки», — считает Павел Гаврилов, эксперт по фондовому рынку инвестиционной компании.

Тем не менее последствия проблем китайских девелоперов в каком-то виде уже отражаются и на мировой экономике, и на российской. «Такие процессы происходят в момент замедления темпов роста второй по величине экономики в мире, роста цен на энергоносители, дефицита электроэнергии, нарушения цепочки поставки комплектующих. Все это усиливает общее падение спроса, увеличивая расходы на топливо и товары первой необходимости», — объясняет Ярослав Кабаков.

Самый плохой сценарий для России

Как устроена ипотека

Стоит ли брать и как уменьшить риски

Ипотекой в обиходе называют долг перед банком за квартиру или дом, где живет заемщик. С юридической точки зрения это не так.

Ипотека — это вид залога. Залогом выступает недвижимость, которая остается в пользовании у должника. Если он не возвращает долг, кредитор имеет право продать залог, чтобы получить назад свои деньги. Недвижимость можно заложить не только по кредитному договору, но и по договору купли-продажи, аренды или подряда. Все это будет ипотекой.

Кредит, который выдается по такой схеме, называется ипотечным кредитом. Часто понятия «ипотека» и «ипотечный кредит» употребляют как синонимы. В статье мы тоже так делаем.

На практике заем берут для покупки жилья, которое и становится залогом. Пока заемщик не выплатит долг, он не может в полной мере распоряжаться купленной недвижимостью — например, продать ее или подарить.

Процентная ставка по ипотечному кредиту обычно ниже, чем по другим видам займов. Ведь риск не получить свои деньги обратно для кредитора очень низкий. Если должник не сможет вовремя вносить платежи, заложенную недвижимость продадут, а вырученные средства уйдут в счет погашения долга. Если у должника несколько кредиторов и ему нечем платить, то первым в очереди на деньги от продажи квартиры будет тот, кто выдал ипотеку.

Что вы узнаете

Ипотека, кредиты и залог

Законодательное регулирование. Основной документ, который регулирует ипотечное кредитование в России, — Федеральный закон «Об ипотеке (залоге недвижимости)».

Роль ипотеки в экономике. Ипотека положительно влияет на экономику страны по следующим причинам:

В чем разница между ипотекой и кредитом. Кредит — это заем, а ипотека — залог, обеспечивающий этот заем. Формально схема такая: вы взяли кредит, а в залог оставили недвижимость, купленную на этот кредит. При этом вы пользуетесь заложенной недвижимостью. Такая форма залога и есть ипотека.

Поэтому, строго говоря, нельзя взять ипотеку. Можно взять ипотечный кредит.

Чем отличаются ипотека и залог. Ипотека — это залог, но понятие залога более широкое. Заложить можно практически любое имущество. Ипотека — это когда в залог оставляют недвижимость.

Поэтому ипотечным кредитом называют тот кредит, который обеспечен недвижимостью. Обременение заложенной квартиры регистрируют в Росреестре. При стандартном кредите тоже бывает залог — например, автомобиль или золото, — но о таком залоге никуда не сообщают, достаточно письменного договора залога.

Как работает ипотека

В целом ипотечный кредит выдают по одной и той же типовой схеме:

Это упрощенная схема. В ипотеке, как и в любом банковском продукте, много нюансов. Условия кредита отличаются в разных банках и зависят от многих факторов, например:

Стоит ли брать ипотеку

Финансовые эксперты советуют не брать ипотеку, если взнос отнимает больше половины зарплаты. Ипотека — это надолго. Если уже сразу выплачивать кредит трудно, то через несколько лет будет еще труднее. Из-за инфляции цены на все вокруг вырастут, и сохранить привычный образ жизни, выплачивая кредит, не получится.

Если ежемесячные платежи составляют меньше половины дохода или у заемщика есть перспективы роста зарплаты, то ипотека выгодна.

О долгосрочной ипотеке

Плюсы и минусы ипотеки. Плюсы ипотеки:

Ипотека или кредит. Процентная ставка по ипотеке ниже, так как риски банка минимальны. Ведь в случае чего жилье всегда можно продать.

Но иногда заемщику удобнее взять именно обычный потребительский кредит, а не ипотечный. Например, если не хватает небольшой суммы — 15—20% от всей стоимости жилья. Потребительский кредит оформят быстрее, и вероятность его выдачи выше, чем ипотеки.

Ипотека или копить. Если у вас своя квартира, рассмотрите возможность накопить на новую недвижимость. Деньги, которые пошли бы на первоначальный взнос, можно положить на вклад под проценты. Ту часть зарплаты, которую пришлось бы отдавать банку, тоже можно откладывать на депозит.

Ипотека или аренда. Если сумма платежей по ипотеке выше, чем ежемесячная арендная плата, накопить на жилье выгоднее, чем взять его в ипотеку. Деньги, которые пошли бы на ежемесячный взнос, можно разделить на две части: за одну снимать квартиру, другую откладывать.

Допустим, у Олега 400 тысяч рублей накоплений. Ежемесячно с зарплаты остается 30 тысяч рублей свободных денег. Вместо того чтобы платить их банку по ипотеке, можно снимать квартиру за 10 тысяч, а остальные 20 тысяч откладывать.

Понравившаяся квартира стоит 2 млн рублей. Банк дает ипотеку под 10%, а депозиты принимает под 6%. Рассмотрим оба варианта: копить или брать кредит.

Накопить на квартиру получится через 5 лет и 2 месяца. За это время на вкладе накопится 2 млн рублей, включая 360 тысяч, которые начислит банк в виде процентов. В 620 тысяч обойдется аренда квартиры в течение всего этого срока.

Погасить ипотеку получится через 5 лет и 10 месяцев. 400 тысяч уйдут как первоначальный взнос, а 1,6 млн Олег возьмет в кредит и будет каждый месяц отдавать банку по 30 тысяч. В итоге переплата по кредиту составит 518 тысяч рублей.

В нашем примере самостоятельно копить на квартиру выгоднее. Но эта схема не учитывает рост цен. За пять лет недвижимость может сильно подорожать. Аренда жилья тоже растет. Расходы на ремонт через пять лет тоже могут быть выше.

Что выгоднее — копить и снимать или купить жилье в ипотеку

Участники ипотечной системы

В схеме с нецелевым кредитом, например потребительским, обычно участвует всего две стороны — заемщик и кредитор. В случае с ипотекой сложнее, ведь параллельно проходит сделка по покупке недвижимости.

Заемщик оформляет кредит, берет деньги в банке на покупку жилья. Заемщиков может быть несколько, например муж и жена.

Залогодатель предоставляет кредитору недвижимость для обеспечения долга. Им может быть как заемщик, так и созаемщик.

Залогодержатель, он же кредитор — юридическое лицо, которое выдает заем под залог недвижимости. Это не обязательно банк. Например, ипотечный заем может выдать фонд по поддержке молодых семей.

Продавец недвижимости. На первичном рынке это компания-застройщик или физическое лицо по договору уступки права требования. Договор уступки — это когда участник долевого строительства решил не брать квартиру. Тогда он продает свое право требования жилья от застройщика.

На вторичном рынке продавцы недвижимости — это собственники, физические или юридические лица.

Орган регистрации прав на недвижимое имущество — Росреестр. Регистрирует сделку перехода права на недвижимость от продавца к покупателю и обременение в виде ипотеки.

Страховая компания страхует заложенную недвижимость, а также жизнь и здоровье заемщика.

Поручитель — физическое или юридическое лицо, которое поручается за заемщика. Если тот перестает платить, долг переходит на поручителя. Поручитель требуется, если банк сомневается в платежеспособности заемщика: например, у него уже когда-то были просрочки по другим кредитам. Поручительство снижает риск невозврата долга.

Ипотечные агентства и ипотечно-инвестиционные компании, которые скупают закладные. В этом случае заемщик должен уже не банку, а этому агентству. Например, у « Дом-рф » целое направление по скупке закладных.

Оценщик оценивает стоимость недвижимости перед заключением договора. Часто банк работает только с конкретными оценщиками.

Виды ипотеки

Закон об ипотеке определяет два основания, по которым она возникает: в силу закона и в силу договора.

Ипотека в силу закона возникает, если отношения кредитора и заемщика подпадают под законодательное определение ипотеки. Это такие случаи:

Ипотека в силу закона — это когда в залог оставляют приобретаемое жилье.

Ипотеку в силу закона регистрируют одновременно с переходом права собственности на жилье на основании кредитного договора или договора целевого жилищного займа. Заявление на регистрацию ипотеки может подать как залогодатель, так и залогодержатель.

Ипотека в силу договора означает, что заемщик закладывает уже имеющееся в собственности имущество.

Ипотеку в силу договора регистрируют после перехода права собственности, на основании договора об ипотеке. Заявление на регистрацию ипотеки должны подать залогодатель и залогодержатель вместе.

Специальные ипотечные программы

Государство готово помочь некоторым гражданам купить жилье — добавить денег на первоначальный взнос или компенсировать банкам проценты по ипотеке. Таких программ несколько.

Ипотека c господдержкой появилась из-за того, что в 2014 году курс валют подскочил. Валютные ипотечники — те, кто брал ипотечный кредит в иностранной валюте, внезапно стали должны банку больше, чем рассчитывали изначально. Некоторым повезло — они получили господдержку. Заемщики обращались в банки за реструктуризацией, после чего им списывали 30% долга.

Молодые семьи могут получить субсидию на строительство или покупку жилья. Купить можно в том числе в ипотеку. Семьям без детей оплачивают 30% от стоимости жилья, с детьми — 35%. Чтобы стать участником госпрограммы, претенденты должны соответствовать трем критериям:

Ипотека для семей с детьми. Семья, в которой после 1 января 2018 года родился второй или последующий ребенок, может взять ипотеку под 6%, а жители Дальнего Востока — под 5%. На практике в большинстве банков ставке еще ниже — от 4%. По этой же программе можно рефинансировать старый ипотечный кредит.

Льготную ипотеку во всех регионах, кроме Дальнего Востока, дают только на первичное жилье.

Субсидия на погашение ипотеки для многодетных семей. Государство заплатит до 450 000 Р в счет долга по ипотеке для семей с тремя и более детьми. Право на господдержку имеют мать или отец, у которых с 2019 по 2022 год включительно родился третий или последующий ребенок. Причем не важно, на что семья взяла ипотеку: на квартиру в новостройке или на вторичном рынке, на земельный участок для строительства дома или заключила договор о долевом участии.

Военная ипотека. В России действует государственная программа субсидирования ипотеки для военных. Военнослужащий может купить строящееся или готовое жилье. Пока человек служит, ипотеку за него будет выплачивать государство. Квартиру или дом разрешается купить в любой точке страны, а не только в том регионе, где находится военная часть.

Чтобы участвовать в программе, надо выполнить три условия: служить по контракту, быть гражданином РФ и попасть в специальный реестр участников программы.

Ипотека для молодых специалистов. На региональном уровне существуют программы поддержки специалистов определенных профессий: учителей, врачей, ученых.

В Московской области дают «Социальную ипотеку». Правительство области погашает 50% стоимости жилья сразу, а вторые 50% выплачивает в течение срока кредита. Участник программы платит только проценты по ипотечному кредиту.

Участвовать в программе «Соципотека» могут врачи, фельдшеры скорой помощи, учителя начальных классов, математики, русского и английского языка и молодые ученые.

Какие программы социальных ипотек действует в вашем регионе, надо узнавать в местной администрации.

Специальные предложения от застройщиков. Часто банки предлагают ипотеку по сниженной на 1—2% ставке за жилье от аккредитованных застройщиков. Выдавая аккредитацию, банк как бы признает, что застройщик надежный и покупатель стопроцентно получит свою квартиру. Значит, ипотечный кредит будет точно обеспечен залогом.

Для аккредитации банк проверяет репутацию и финансовые отчеты строительной компании. Кроме того, изучает документы, связанные с домом: разрешение на строительство, право собственности или договор аренды на землю и проектную документацию. Обычно банк связан с аккредитованным застройщиком: кредитует строительство и обслуживает счета компании.

Чаще всего такое снижение ставки по ипотеке — это скрытая скидка от застройщика. Банк снижает ставку, а недополученную выгоду ему возмещает застройщик. Тем самым он как бы продает жилье дешевле.

Что нужно выяснить перед тем, как брать ипотечный кредит

Сколько денег накоплено на первоначальный взнос. У каждого банка свои требования к минимальной сумме первоначального взноса, но обычно это 10—15% от стоимости жилья. Размер взноса влияет на решение о выдаче кредита и на процент по займу: чем больше взнос, тем ниже ставка. Банк понимает, что у заемщика все хорошо с финансами, а значит, можно не закладывать риски в процент по займу.

Кроме того, больший первоначальный взнос снижает переплату, поскольку размер самого кредита меньше.

Минимальная сумма ипотечного кредита и ее расчет зависят от банка. Чаще всего это 300 тысяч рублей. Чем меньше сумма займа, тем ниже процентная ставка — потенциальные потери в случае невозврата кредита тоже снижаются.

Финансовые возможности заемщика для погашения. Банк считает, сколько человек платит по кредитам, и учитывает другие обязательные платежи. Оптимально, когда кредитная нагрузка не превышает 50% от дохода. Если зарабатывать 100 тысяч рублей, то ежемесячно допускается платить по кредитам до 50 тысяч.

Увеличивают сумму дохода созаемщики и поручители и регулярные поступления: платежи от сдачи в аренду, доход с дополнительной работы, дивиденды.

Факторы, от которых зависит сумма кредита:

Виды процентных ставок:

Способы погашения. Обычно банк списывает сумму ежемесячного платежа по кредиту со счета клиента. Это может быть счет по вкладу, счет банковской карты или текущий счет. В некоторых банках для погашения ипотеки открывают отдельный текущий счет или заводят специальную карту, но суть та же : каждый месяц отсюда снимают деньги. Клиент может положить больше денег, чем надо, но спишут только сумму платежа. Если к указанной в договоре дате на счете не окажется нужной суммы, это будет считаться просрочкой. Пополнять счет, с которого списывают платежи, можно разными способами:

Если заемщик хочет погасить часть кредита досрочно, ему придется предупредить об этом банк: написать заявление в отделении, через мобильное приложение или личный кабинет на сайте.

Типы платежей. Ипотечный кредит состоит из двух частей: основной долг и плата за его использование — проценты. Что и как погашается, определяется типом платежа.

Аннуитетный платеж — это когда весь долг и все проценты складываются в одну большую сумму и делятся на срок кредита. В результате каждый месяц заемщик платит банку одну и ту же сумму. Но сначала в этой сумме большую часть составляют проценты, а ближе к концу — основной долг. Аннуитетный платеж лучше выбирать, когда размер ежемесячного платежа критичен. Например, если доход неустойчивый или большая его часть уходит на ипотеку.

Дифференцированный платеж — это когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчета, сколько человек еще должен банку. В результате в первые месяцы кредита заемщик платит сильно больше, в последние — сильно меньше, но основной долг снижается равномерно. В итоге заемщик отдает банку меньше процентов. Дифференцированный лучше выбирать, когда даже самый большой платеж для вас некритичен.

Размер комиссионных. Кроме процентов по кредиту банк может прописать в договоре комиссии за другие услуги. Некоторые прямо запрещены законом. Например, нельзя брать деньги за рассмотрение заявки или сам факт выдачи кредита. Как уверяют в Высшем арбитражном суде, банк имеет право взимать комиссию только за оказание самостоятельной услуги клиенту. Самостоятельная услуга — та, которая может существовать в отрыве от других. А рассмотрение заявки или выдача кредита привязаны к услуге кредитования.

Условия расторжения договора. Гражданский кодекс разрешает расторгнуть договор в трех случаях:

Условия страхования. Банк может потребовать:

Выясните, на сколько повысится процентная ставка, если отказаться от одного из рисков.

Условия отличаются в зависимости от схемы страхования: агентской или коллективной. При агентской схеме полис оформляют со страховой компанией, при коллективной — с банком.