ежемесячные авансовые платежи по налогу на прибыль назначение платежа

Платежное поручение на авансовый платеж по налогу на прибыль 2020

Организации, уплачивающие налог на прибыль, обязаны перечислять в течение года авансовые платежи. Эти платежи также, как и налог, зачисляются в два бюджета: федеральный и региональный. Рассмотрим, как составить платежное поручение на перечисление авансового платежа по налогу на прибыль в 2020 году.

Авансовые платежи по налогу на прибыль: сроки уплаты в 2020 году

Сроки уплаты авансов по налогу на прибыль зависят от того, какой способ расчета применяет компания. Всего их 3:

Уплачиваются до 28 числа месяца, следующего за отчетным кварталом.

За каждый месяц квартала авансы платятся до 28 числа текущего месяца, доплата по итогам квартала делается не позднее 28 числа месяца, следующего за прошедшим кварталом. Например, за 1 квартал 2020 года авансы нужно заплатить за март — до 30.03.2020 (28.03 выпадает на субботу), за апрель — до 28.04.2020, за май — до 28.05.2020. Доплату за 1 квартал нужно сделать до 28.04.2020.

Перечисляются в срок не позднее 28 числа месяца, следующего за отчетным периодом.

Подробнее ознакомиться со сроками уплаты авансовых платежей по налогу на прибыль в 2020 году можно в этой статье.

Если крайний срок уплаты авансового платежа выпадает на выходной или праздник, он переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

Рассмотрим, как заполнить платежное поручение на авансовый платеж по налогу на прибыль в 2020 году.

Платежное поручение на перечисление авансового платежа: образец 2020

Авансовые платежи по налогу на прибыль также, как и налог, платятся в 2 бюджета:

Приведем образцы заполнения платежки для каждого вида бюджета.

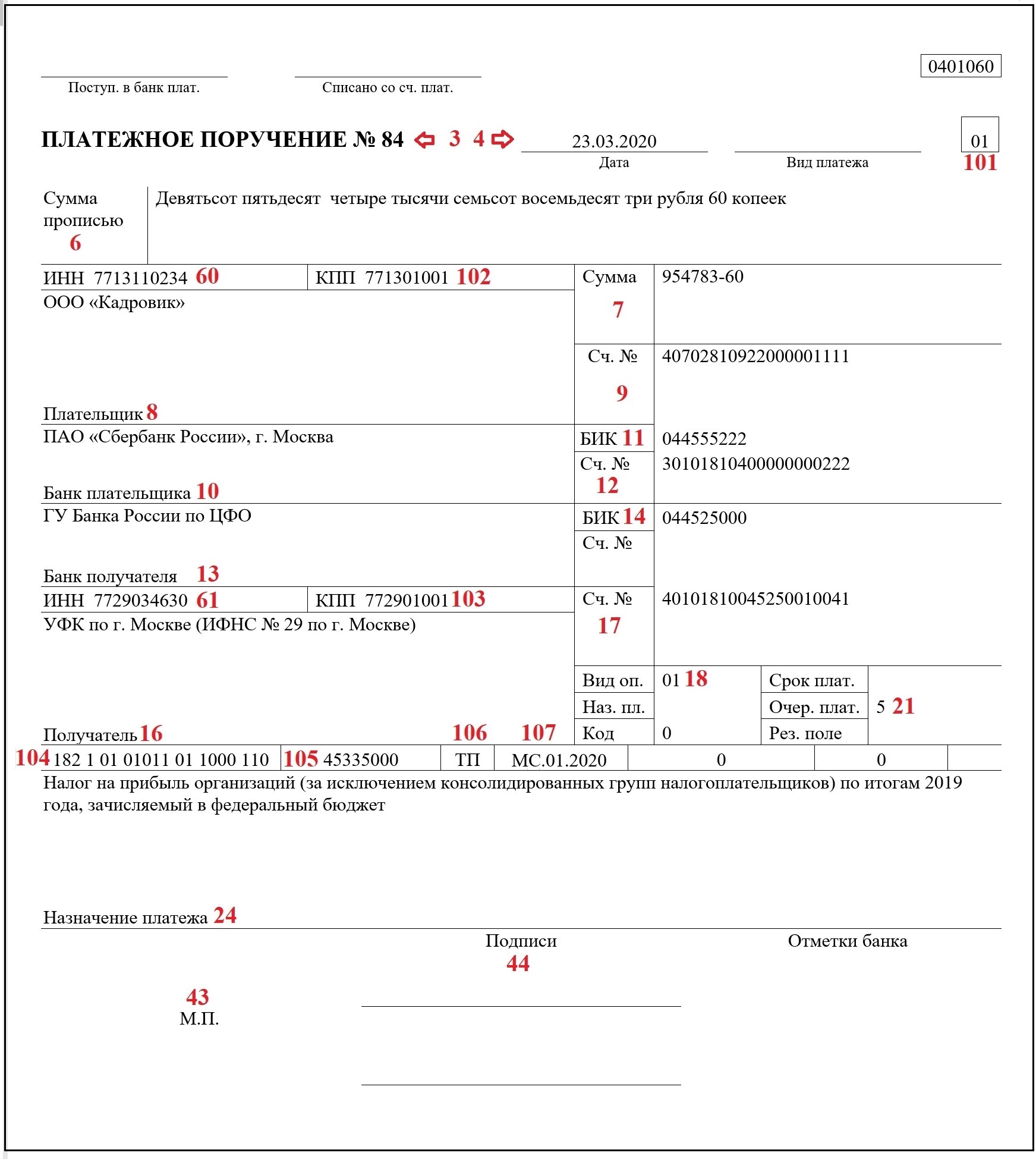

Платежка на авансовый платеж по прибыли в федеральный бюджет: образец

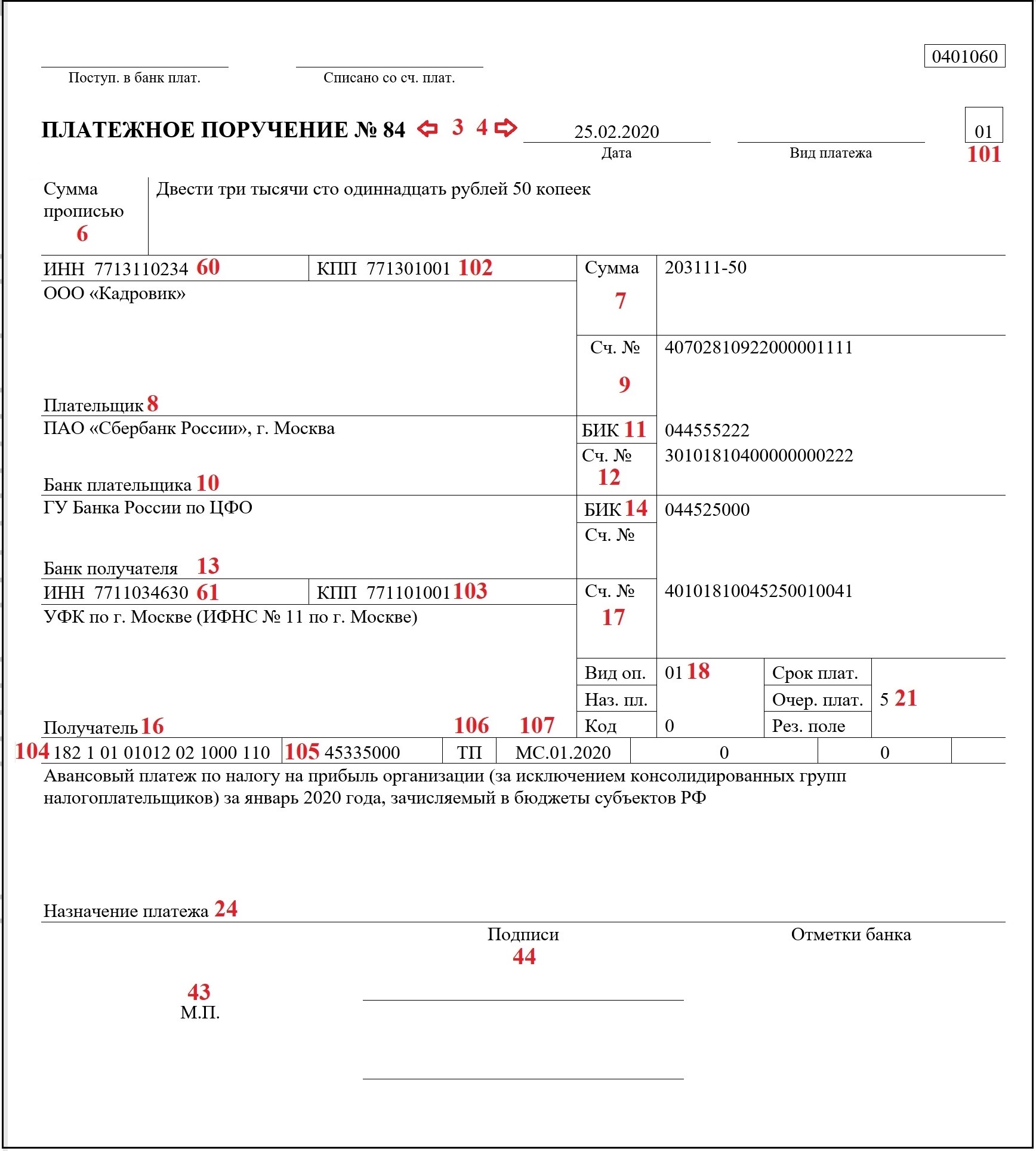

Платежка по авансовому отчету в региональный бюджет: образец

Обобщим информацию из указанных документов, в таблице.

Название реквизита

Примечание

Например: «28022020»

Например: «Двести три тысячи сто одиннадцать рублей 50 копеек»

Если сумма без копеек, на конце поставьте знак «=» или «-00»

Например: «203111=» или «203111-00»

УФК по ___ (название региона, в котором уплачивается аванс).

В скобках приводим название ИФНС, в которую направляется платеж.

Например: УФК по г. Москве (ИФНС № 11 по г. Москве)

Если платится ежемесячный платеж, то период запишите так:

«МС.02.2020»

Чем грозит ошибка в КБК в платежном поручении

Неверное указание кода бюджетной классификации не препятствует поступлению средств в бюджет. Это значит, что налог поступил в бюджет, но попал в невыясненные платежи. Если ошибка допущена только в КБК, а все остальные реквизиты платежного поручения заполнены верно, обязанность по уплате налога считается исполненной.

Пени и штрафные санкции в этом случае на организацию не налагают, но «потерявшийся» налог нужно найти — подав заявление об уточнении платежа. Уточнить платеж может и ИФНС, если обнаружит ошибку в платежном поручении, но лучше не рассчитывать на это и подать заявление на розыск платежа самостоятельно.

Инструкция: платим налог на прибыль авансом

Авансовые платежи по налогу на прибыль для юридических лиц в 2021 году — это часть от суммы взноса, которую обязаны платить все налогоплательщики на ОСНО. Срок перечисления — 28-е число месяца, следующего за отчетным периодом (месяцем или кварталом).

Кто платит авансы в бюджет

Плательщиками налога на прибыль организаций (ННПО) признаются все экономические субъекты, применяющие общий режим обложения, — ОСНО. Это все компании, учреждения и предприятия, получающие прибыль от ведения бизнеса. Причем учреждения бюджетной сферы не исключение.

Это правило актуально для итогового транша ННПО в бюджет. А кто является плательщиком ежеквартального авансового платежа по налогу на прибыль в 2021 году? Это все те же налогоплательщики на ОСНО. Исключений не предусмотрено. Все юрлица, применяющие основной режим обложения, обязаны выплачивать авансы в казну. При определенных условиях плательщик обязан перейти на ежемесячные перечисления.

Действующая редакция НК РФ предусматривает несколько вариантов уплаты налога на прибыль организаций. Так, чиновники определили, что, помимо основного платежа по итогам налогового периода (календарного года), организации обязаны выплачивать поквартальные и(или) помесячные авансы по ННПО.

Используйте бесплатно инструкции КонсультантПлюс, чтобы правильно заполнить отчеты и платежки по налоговым платежам. Бланки и образцы прилагаются.

От чего зависит периодичность платежей

Периодичность перечисления авансовых траншей в бюджет определяется в зависимости от категории налогоплательщика. Мы подытожили в таблице, кто платит ежемесячные авансовые платежи по налогу на прибыль (ст. 286 НК РФ):

Периодичность зачисления авансовых платежей по ННПО

Налоговая инспекция не уведомляет налогоплательщиков о возникновении права на ежеквартальные авансовые платежи. Компания самостоятельно определяет систему авансовых расчетов с ФНС.

Ежемесячно и ежеквартально

Все остальные организации, не указанные в перечне, приведенном выше. Например, это фирма с годовым объемом выручки более 60 миллионов рублей.

Организациям доступны ежеквартальные авансы по прибыли — в 1-м квартале, за полугодие, 9 месяцев, 12 месяцев, если выручка превысила 60 миллионов рублей в 2020-м.

Учтите, что при возникновении обязательств зачислять авансовые транши в бюджет помесячно и поквартально ФНС не уведомляет налогоплательщика. Фирма самостоятельно определяет вариант расчетов с бюджетом.

Помесячно, с фактической прибыли

Вправе применять любой экономический субъект, использующий ОСНО. Если фирма выбрала ежемесячное авансирование, то придется сдавать ежемесячные декларации по ННПО.

Требуется уведомить ИФНС в установленном порядке о переходе на оплату авансов по фактическим показателям.

Вот формула, как рассчитать среднеквартальную выручку для авансовых платежей по прибыли за 2021 г., — учитывайте в расчете только выручку от реализации товаров (работ, услуг). Внереализационные доходы в расчете не участвуют.

Особенно интересен вопрос, как правильно платить авансовые платежи, если в течение года меняется средняя квартальная выручка, которая то превышает ежеквартальный лимит 15 млн, то нет. Как только лимит превышен, вы обязаны перейти на ежемесячные авансы. Но в следующем квартале вправе сделать новый расчет. И если окажется, что ежеквартальный лимит не превышен, вправе вновь уплачивать авансы по НП один раз в квартал.

Обособленные подразделения исчисляют фискальные обязательства в индивидуальном порядке.

Исключения для бюджетников

Российские бюджетные учреждения имеют значительные преимущества в авансировании по налогу на прибыль. Рассмотрим особенности, как платить авансовые платежи по налогу на прибыль в 3 квартале 2021 г. таким организациям. Чиновники определили, что все организации бюджетного или автономного типа вправе перечислять аванс один раз в квартал. Причем общая сумма дохода за предшествующие четыре квартала не имеет никакого значения.

Если бюджетное учреждение — это театр, библиотека, музей или концертная организация, то такие субъекты вправе перечислять налоги по прибыли только один раз в год по итогам налогового периода. То есть театры, музеи, библиотеки и концертные организации освобождены от исчисления и уплаты ежеквартальных и ежемесячных авансов.

А вот казенным учреждениям повезло меньше. Если организация казенного типа обязана уплачивать ННПО, то периодичность перечислений по этому налоговому обязательству определяется по общим принципам. То есть в зависимости от общей суммы дохода, полученной в предшествующих четырех кварталах.

Сроки уплаты в 2021 году

Сроки перечисления, в том числе даты ежемесячных авансовых платежей по налогу в 3 квартале, установлены статьей 287 НК РФ. По общему правилу если организация продолжает работать в день, когда установлен крайний срок оплаты, то срок для нее не меняется. Если организация официально не работает, то для нее срок переносится на первый рабочий день.

Все налогоплательщики обязаны своевременно уплачивать средства в бюджет. Актуальная таблица, кто платит и какого числа ежемесячные авансы по налогу на прибыль в 2021 году, для налогоплательщиков:

За какой период платим аванс

Способы уплаты

Квартальные и ежемесячные в течение квартала

Только квартальные

01.03.2021 (28.02.2021 — воскресенье)

30.08.2021 (28.08.2021 — суббота)

29.11.2021 (28.11.2021 — воскресенье)

Как платить

Инструкция, как платить налог на прибыль авансовыми платежами в 2021 году:

Инструкция по заполнению платежки, КБК и актуальные образцы для скачивания: «Образец платежного поручения: налог на прибыль».

Исчисляем поквартальный платеж

Пошаговая инструкция, как за сентябрь 2021-го рассчитать налог на прибыль, если организация платит авансовые платежи помесячно:

Шаг 1. Высчитываем авансовую сумму за отчетный период по формуле:

Шаг 2. Считаем авансовую сумму к уплате в государственную казну по формуле:

Шаг 3. Составляем платежное поручение и оплачиваем обязательство в бюджет.

Итоговые обязательства по налогу на прибыль, подлежащие уплате в бюджет, уменьшаются на величину уже перечисленных авансовых траншей. Если по итогам года компания получит убытки, то платеж за 4-й квартал — нулевой.

Как рассчитать размер ежемесячного аванса

Рассчитываем ежемесячное начисление авансовых платежей по налогу на прибыль по инструкции:

Такой расчет обязателен к применению всеми коммерческими фирмами и казенными учреждениями, чья выручка превысила 100 миллионов рублей в год. При условии что юридическое лицо не относится к льготным категориям, перечисленным в п. 3 ст. 286 НК РФ.

Пример расчета

Приведем пример расчета ежемесячных авансовых платежей по налогу на прибыль за 9 месяцев 2021 года для юридических лиц:

Казенное учреждение «Механический завод» — на ОСНО. Налогооблагаемая база за 9 месяцев — 100 000 000 рублей. Сумма авансов, уплаченных за 9 месяцев 2021-го, — 13 500 000 рублей. Сумма прибыли за 6 месяцев составляла 60 000 000 рублей.

Считаем общую сумму: АПотч.пр. = 100 000 000 × 20 % = 20 000 000 рублей.

Исчисляем АП к уп. = 20 000 000 — 13 500 000 = 6 500 000 рублей.

Следовательно, КУ «Механический завод» обязано перечислить в ИФНС авансирование за 3-й квартал в сумме 6 500 000 рублей.

Кроме того, необходимо рассчитать ежемесячные авансовые платежи, уплачиваемые предприятием за 4-й квартал.

Считаем сумму налога на прибыл за 3-й квартал: 100 000 000 × 20 % – 60 000 000 × 20 % = 8 000 000 рублей.

Ежемесячный авансовый платеж в 4-м квартале: 1/3 × 8 000 000 = 2 666 667 рублей.

Платежи с фактической прибыли

Решили перейти на помесячный способ расчетов по фактическим показателям прибыли — придется уведомить ФНС в установленном порядке. Применять такой вариант взаиморасчетов с бюджетом вправе любое учреждение или коммерческая фирма. В таком случае ежемесячные платежи по налогу на прибыль считаются, исходя из фактически полученной прибыли за отчетный период.

Компании придется подавать в ИФНС ежемесячные декларации по налогу на прибыль. Отчетными периодами признаются месяц, два месяца, три и далее. Сумма к уплате в казну исчисляется как облагаемая база, помноженная на ставку налога. Сумма аванса к перечислению рассчитывается как разница между начисленным платежом за период с начала года и уже выплаченными суммами.

Если возникла переплата

Часто результатом бизнеса отчетного периода становится убыток. Эта ситуация характерна, когда полученные доходы ниже понесенных затрат на ведение бизнеса. Вот пример, как образуется переплата у предприятий.

Компания в 1-м полугодии 2021 года оплатила авансов по налогу в сумме 400 000 рублей. В 3-м квартале авансовый транш составил 450 000 рублей.

А вот сумма налога к уплате за 9 месяцев 2021 года, рассчитанная нарастающим итогом с начала налогового года, составила 600 000 рублей. У фирмы появится переплата в размере 250 000 рублей.

Компания вправе вернуть переплату, обратившись с соответствующим заявлением в ФНС, либо оставить ее в бюджете и зачесть в счет платежей за будущие расчетные периоды.

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Образцы по налогу на прибыль к 28 октября

Не позднее 28 октября нужно уплатить авансы по налогу на прибыль:

Ежемесячный аванс также платят вновь созданные фирмы, если их выручка превысила 15 млн руб. за 3 квартал или 5 млн руб. за сентябрь 2021.

Чтобы вы могли быстрее разобраться с заполнением платежных поручений и учесть все последние нововведения в них, приводим ссылки на образцы платежек с построчными комментариями по их заполнению. Образцы подготовили эксперты «КонсультантПлюс». Пробный онлайн-доступ к К+ вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид платежа | Ссылка на пробный онлайн доступ к К+. Бесплатно |

| Квартальный аванс в федеральный бюджет | Образец платежки от К+ |

| Квартальный аванс в бюджет субъекта РФ | Образец платежки от К+ |

| Ежемесячный аванс в федеральный бюджет (обычные авансы) | Образец платежки от К+ |

| Ежемесячный аванс в бюджет субъекта РФ (обычные авансы) | Образец платежки от К+ |

| Ежемесячный аванс в федеральный бюджет (авансы из фактической прибыли) | Образец платежки от К+ |

| Ежемесячный аванс в бюджет субъекта (авансы из фактической прибыли) | Образец платежки от К+ |

Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода, читайте здесь.

Также до 28.10.2021 включительно нужно представить декларацию по налогу на прибыль за 9 месяцев или за январь-сентябрь (при уплате налога по фактической прибыли). Образец заполнения декларации также есть в К+. Скачайте его бесплатно:

Уплата аванса по налогу на прибыль за 2 квартал 2021 года

Авансы по прибыли за 2 квартал 2021 года обязаны перечислять все плательщики этого налога. Но периодичность уплаты и порядок их расчета могут быть разными. Какие учесть нюансы при расчете авансов и оформлении платежных поручений на их перечисление?

Платежные сроки для авансов по прибыли

Первый важный вопрос: как часто необходимо перечислять авансы по прибыли? Уплата авансов по налогу на прибыль за 2 квартал 2021 года происходит в разные сроки в зависимости от применяемого компанией способа.

Кратко напомним законодательно установленные общие способы и периодичность уплаты «прибыльных» авансов (ст. 286, ст. 287 НК РФ):

Первые два способа уплаты АПНП могут использовать любые организации, а третий доступен только тем компаниям, у которых доходы от реализации за предыдущие 4 квартала в среднем не превышали установленный лимит, либо новички с выручкой не более 5 млн руб. за месяц или 15 млн руб. за квартал (п. 3 ст. 286, п. 5 ст. 287 НК РФ).

Среднеквартальный лимит на 2020 год повышался с 15 до 25 млн руб. Но в 2021 году все вернулось к прежним правилам.

В соответствии с п. 7 ст. 6.1 НК РФ сроки уплаты, попадающие на выходные, праздники или нерабочие дни, сдвигаются на ближайший рабочий день.

С учетом этого сроки уплаты авансов по прибыли за 2 квартал 2021 года будут такими:

Платеж

Срок уплаты

Налог на прибыль (обычные ежемесячные и ежеквартальные авансы)

Аванс по налогу на прибыль за апрель 2021 года

Аванс по налогу на прибыль за май 2021 года

Аванс по налогу на прибыль за июнь 2021 года

Аванс по налогу на прибыль за 2 квартал (полугодие) 2021 года

Налог на прибыль (авансы по фактической прибыли)

Аванс по налогу на прибыль за апрель 2021 года

Аванс по налогу на прибыль за май 2021 года

Аванс по налогу на прибыль за июнь 2021 года

Определяем сумму платежа

Второй важный вопрос: как определить сумму АПНП? Разобраться с ним нам помогут примеры.

Пример 1

ООО «ЭкоСервис» уплачивает АПНП ежеквартально (без ежемесячных перечислений). С начала года прибыль ООО «ЭкоСервис» составила:

1 769 376 руб. × 20% — 171 268 руб. = 182 607 руб.

(1 769 376 руб. — 856 340 руб.) × 20% = 182 607 руб.

При способе исчисления АПНП, который использует ООО «ЭкоСервис», в расчете участвует фактически полученная за отчетный период прибыль.

Пример 2

ПАО «Сириус Форте» уплачивает АПНП ежемесячно с доплатой по завершении квартала. Для исчисления каждого ежемесячного платежа внутри 2 квартала понадобится всего 1 показатель — АПНП за 1 квартал. У ПАО «Сириус Форте» он равен 965 442 руб.

Расчет ежемесячного АПНП во 2 квартале:

965 442 / 3 = 321 814 руб.

Данный способ исчисления ежемесячных АПНП не предусматривает участия в расчетах показателя фактически полученной компанией во 2 квартале прибыли, а определяет сумму внутриквартальных АПНП исходя из АПНП предыдущего квартала (п. 2 ст. 286 НК РФ). Поэтому отсутствие прибыли внутри квартала не избавляет компанию от перечисления ежемесячных АПНП. А фактически полученная квартальная прибыль будет участвовать только в исчислении суммы доплаты по итогам полугодия.

Пример 3

ООО «Елисеевские пекарни» перечисляет ежемесячные АПНП исходя из фактической прибыли. Данные по прибыли для расчета:

АПНП за апрель: (24 667 224 руб. — 21 109 130 руб.) × 20% = 711 619 руб.

АПНП за май: (39 881 013 руб. — 24 667 224 руб.) × 20% = 3 042 758 руб.

АПНП за июнь: (36 030 652 руб. — 39 881 013 руб.) × 20% = 0

Данный способ ежемесячной уплаты АПНП позволяет не уплачивать аванс, если компания получила убыток в отчетном периоде (в отличие от способа, рассмотренного в примере 2).

Оформляем платежное поручение: что учесть

Третий важный вопрос: как оформить платежное поручение на перечисление АПНП? От правильности составления этого документа зависит своевременность попадания в бюджет налогового платежа.

Лучше не опаздывать с перечислением АПНП и не занижать сумму к уплате. Оштрафовать за это не могут, но начисления пеней не избежать.

Итоги

Уплата авансов по прибыли за 2 квартал 2021 года производится в разные сроки. Эти зависит от того, как компания считает авансы. При попадании крайней даты платежа на нерабочий день авансовые перечисления можно произвести в ближайший после него рабочий день. Но для авансов за 2 квартал таких переносов нет.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь