ифнс проверка заявления об уплате косвенных налогов

Как написать заявление по косвенным налогам в 2020-2021 годах?

Заявление по косвенным налогам: понятие и назначение

Заявление о ввозе товаров и уплате косвенных налогов (далее — заявление) — это один из главных документов:

Сколько государств в настоящее время входят в ЕАЭС, узнайте из материала.

Основное назначение заявления — подтверждение факта уплаты косвенных налогов и обмен этими сведениями с налоговиками той страны, с территории которой ввезен товар.

В какой бюджет зачисляются косвенные налоги, рассказываем здесь.

Структура заявления

В составе заявления 3 раздела и 1 приложение:

Проверьте, правильно ли вы заполнили заявление по косвенным налогам с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Заполняйте разнообразные налоговые заявления с помощью материалов нашего сайта:

Алгоритм заполнения заявления

При оформлении заявления используйте следующий алгоритм:

С построчным заполнением налоговых и иных отчетов помогут разобраться публикации:

Как избежать ошибок при оформлении и представлении заявления?

Чтобы избежать ошибок, связанных с оформлением и представлением заявления:

Ошибки в заявлении могут повлечь отказ от контролеров регистрации заявления и, как следствие, негативные налоговые последствия для продавца и покупателя (невозможность принятия к вычету импортного НДС и подтверждения нулевой ставки налога).

На нашем сайте вы найдете полезную информацию о видах ошибок и методах их исправления:

Как распределяются экземпляры заявления?

От импортера потребуется (п. 1 Правил заполнения заявления — приложение № 2 к Протоколу об обмене информацией между налоговыми органами стран — участниц ЕАЭС от 11.12.2009):

Для чего применяется ЭЦП, полученная в Федеральном казначействе, узнайте из публикации.

Распределение бумажных вариантов заявления:

О способах представления контролерам разнообразных отчетов узнайте из материалов:

Итоги

Если вы ввезли товары из Белоруссии, Казахстана, Киргизии или Армении, оформите заявление о косвенных налогах. Оно удостоверяет факт ввоза товаров из ЕАЭС и уплаты косвенных налогов.

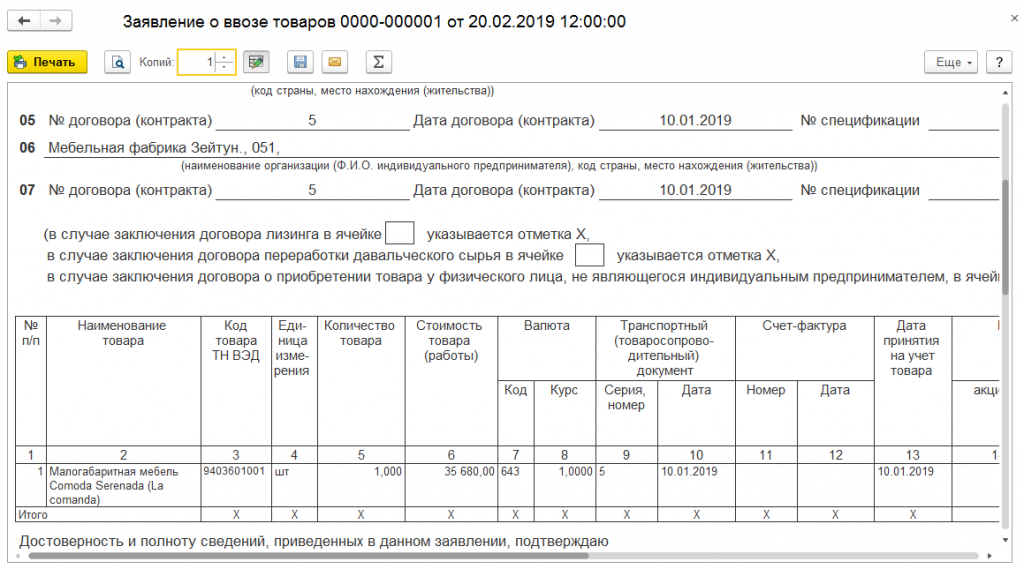

В документе 3 раздела и приложение. Раздел 2 предназначен для проставления отметок налоговым органом, а в остальных импортер отражает сведения о покупателе, поставщике, товарах и т. д.

Заявление представляется налоговикам вместе с декларацией и иными документами.

Заявление о ввозе товаров в 1С

Поставка товаров из других стран является актуальной для многих организаций, но она сопряжена с такими нюансами, как подача отчётов в налоговую инспекцию, уплата таможенных и налоговых платежей. При импорте товаров из стран, входящих в ЕАЭС, необходимо оформить заявление о ввозе товара и уплатить НДС.

Косвенные налоги при импорте из ЕАЭС

Прежде всего организация, осуществляющая импорт товаров, заполняет и подаёт заявление в налоговую службу страны, в которую товар будет ввезен. Если данное заявления составлено правильно, экспортёр сможет применять НДС по ставке 0%, к тому же оно влияет на сумму налога, который необходимо будет выплатить. Таким образом, суть заявления сводится к расчёту и вычету НДС на ввоз и фиксации факта вывоза товара.

Для того, чтобы правильно оформить документ, можно воспользоваться соответствующей функцией программы «1С:Бухгалтерия». Специально для учёта начисляемого при импорте товаров НДС, начиная с версии 3.0.35, присутствует возможность составить «Заявление о ввозе товаров». Далее приводится алгоритм настройки программы и порядок заполнения документа.

Как настроить программу?

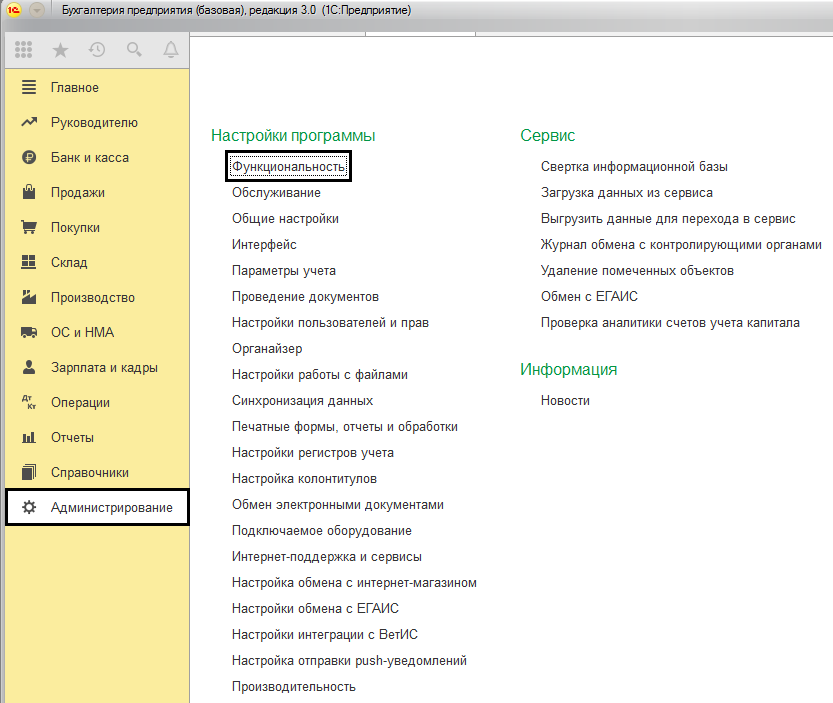

Для того, чтобы ведение учёта импортируемых товаров стало возможным, необходимо открыть раздел «Администрирование», затем «Настройки программы. В данном меню нужно выбрать пункт «Функциональность».

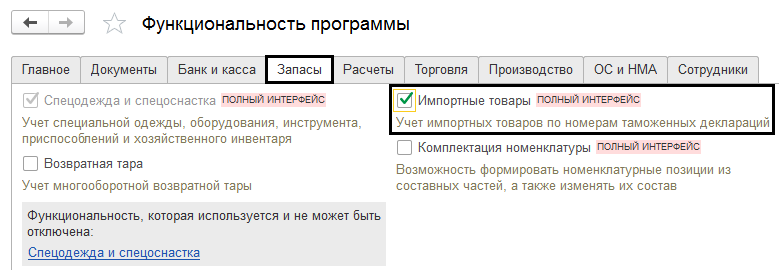

Во вкладке «Запасы» отмечаем галочкой «Импортные товары»

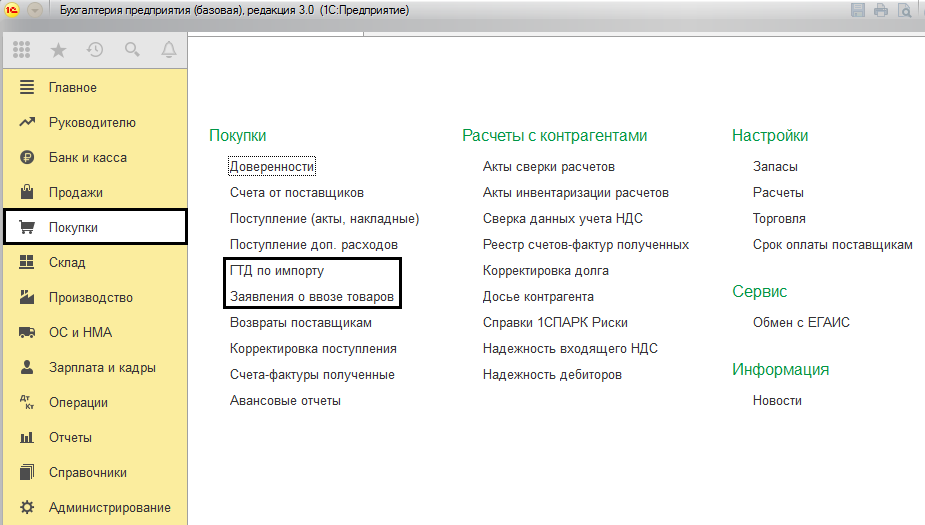

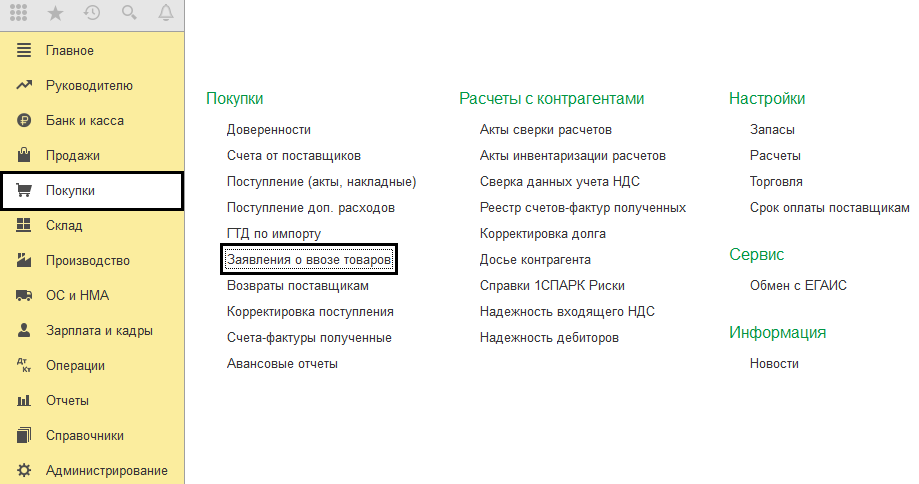

После выполнения этих действий, документы, которые относятся к импортным товарам, появятся в разделе «Покупки». Обратите внимание: после того, как вы включите функции и приступите к их использованию, обратный процесс, то есть отключение, станет невозможным.

Проверка базы 1С на ошибки со скидкой 50%

Как оформить поступление импортного товара?

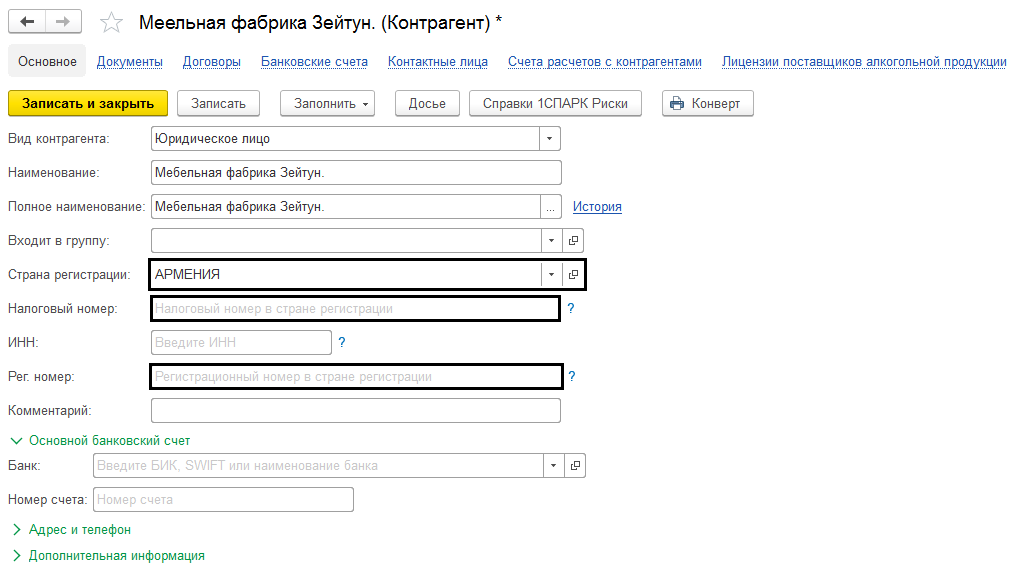

Прежде чем переходить к заполнению заявления, необходимо отразить в «1С:Бухгатерия» поступление импортного товара. При выборе страны-поставщика, в карточке контрагента импортёра появляются дополнительные поля, на которые следует обратить внимание, в частности, если страна-импортёр не Россия. В таком случае требуется заполнить такие поля, как налоговый и регистрационный номера в стране регистрации. Эта информация в дальнейшем будет использована для заявления о ввозе товара.

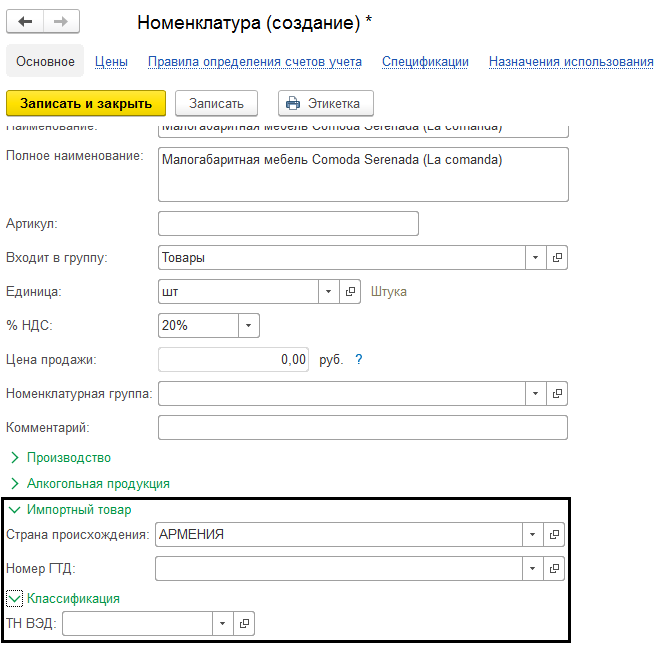

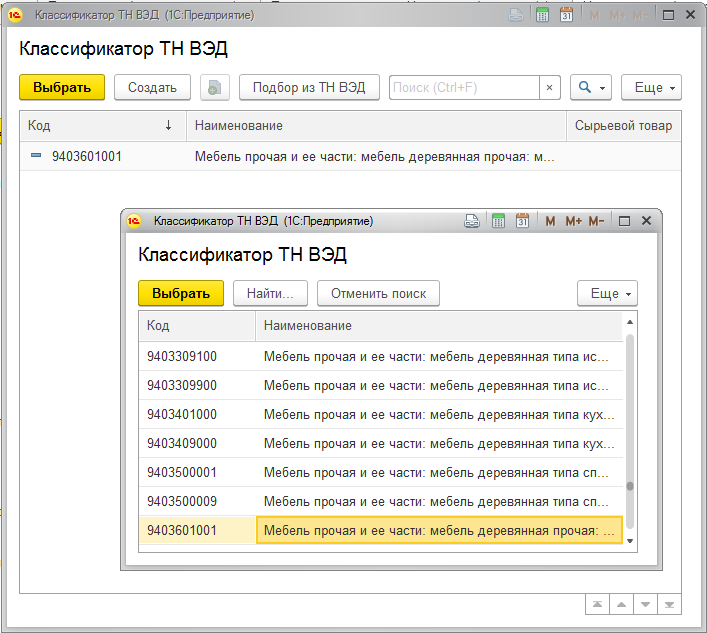

Кроме того, когда вы будете заполнять данные о товаре, в справочнике «Номенклатура» потребуется указать страну его происхождения, номер грузовой таможенной декларации и код по классификатору ТН ВЭД.

*ТН ВЭД – товарная номенклатура внешнеэкономической деятельности.

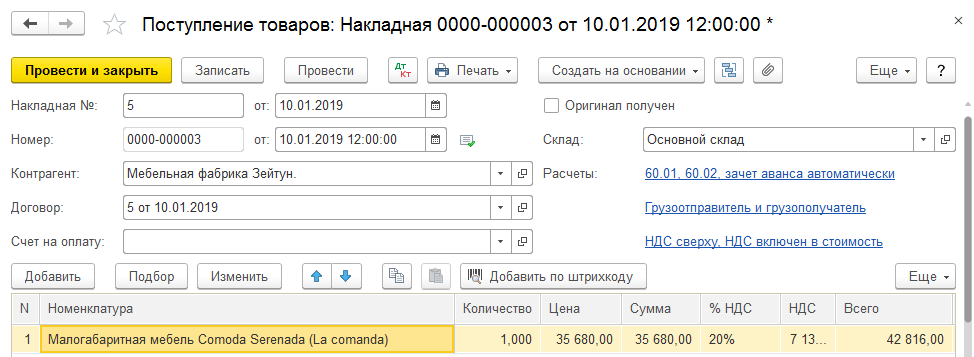

Чтобы отразить поступление товара, необходимо перейти в меню Покупок и выбрать пункт «Поступление (акты, накладные)».

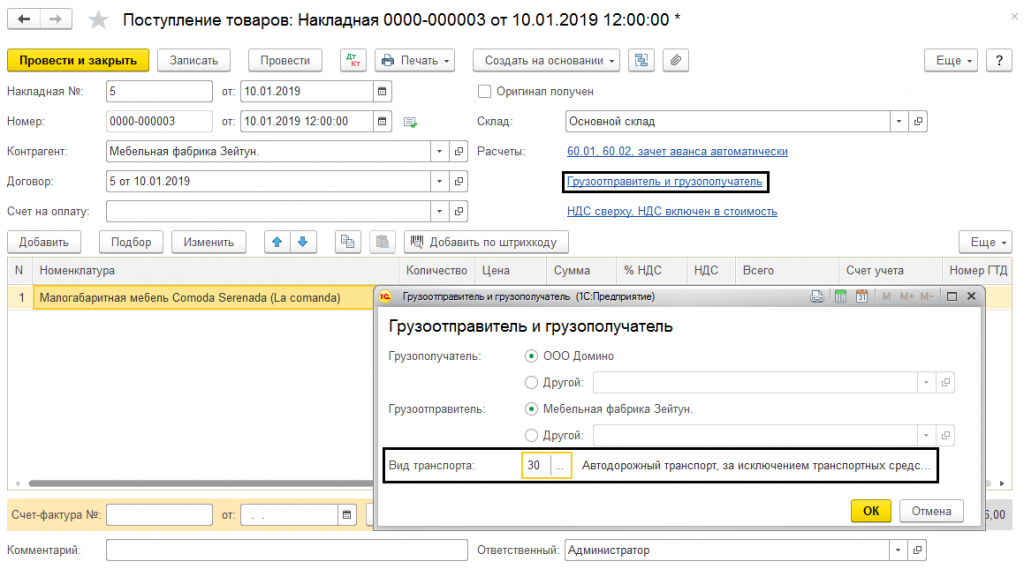

Обязательно нужно указать данные об отправителе и получателе груза, а также о виде транспорта.

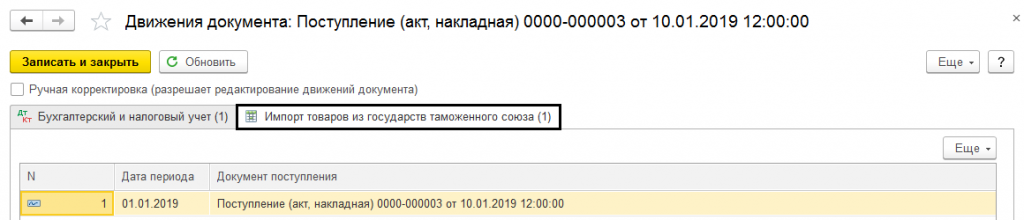

После проведения документа, помимо бухгалтерских проводок, будет сформирована запись в регистр «Импорт товаров из государств таможенного союза». Движения документа можно отслеживать с помощью кнопки Дт/Кт.

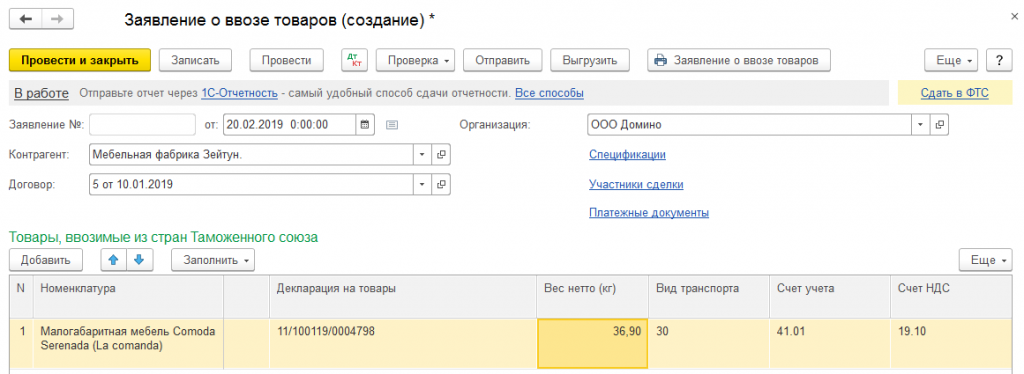

Как оформить «Заявление о ввозе товаров»?

Заявление о ввозе товаров имеет строгий регламент и подаётся вместе с налоговой декларацией не позднее 20 числа следующего после ввоза товаров месяца. В заявлении указывается общий объём поставок за месяц (отчётный период).

В программе «1С:Бухгатерия» его можно составить либо сформировав его в разделе Покупок, либо ввести, используя данные документа на поступление товаров.

Рассмотрим оба варианта:

Для формирования заявления необходимо перейти в раздел «Покупки».

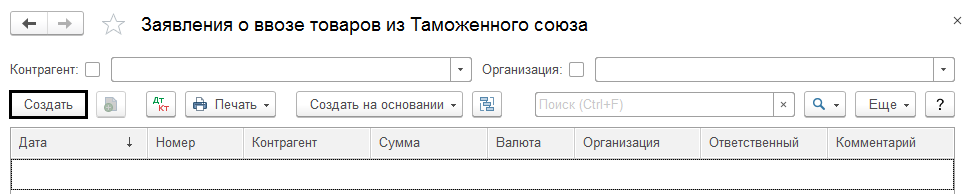

В меню, которое откроется, выберите пункт «Создать».

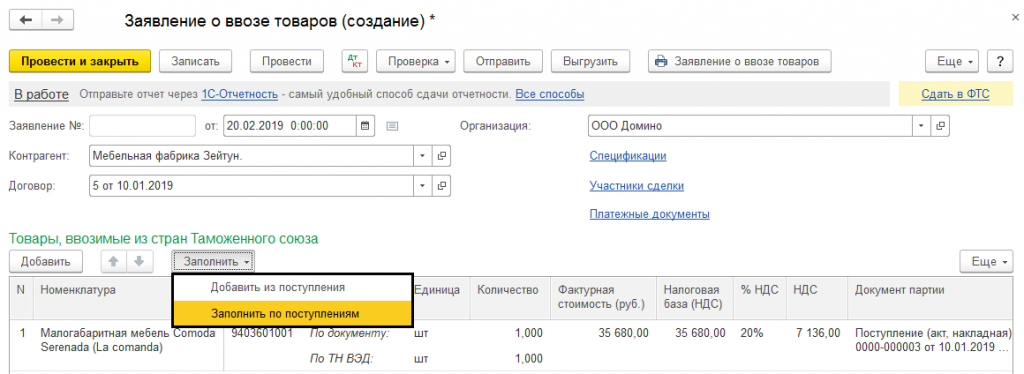

После внесения данных о договоре и контрагенте, переходим к пункту «Заполнить» и выбираем команду «Заполнить по поступлениям», после чего подбираем необходимые документы поступления.

Так как данный способ позволяет подобрать все необходимые документы по данному контрагенту, он является удобным. Информация из документов автоматически переносится в заявление и, после его заполнения, остаётся только проверить данные и, если они не полны, ввести недостающие.

Обязательными являются следующие поля: код по ТН ВЭД, вес товара, реквизиты декларации на товар, код вида транспорта. Если покупка осуществлялась через комиссионера, необходимо указать участников сделки и реквизиты спецификации. Для этого воспользуйтесь гиперссылкой «Спецификации», «Участники сделки».

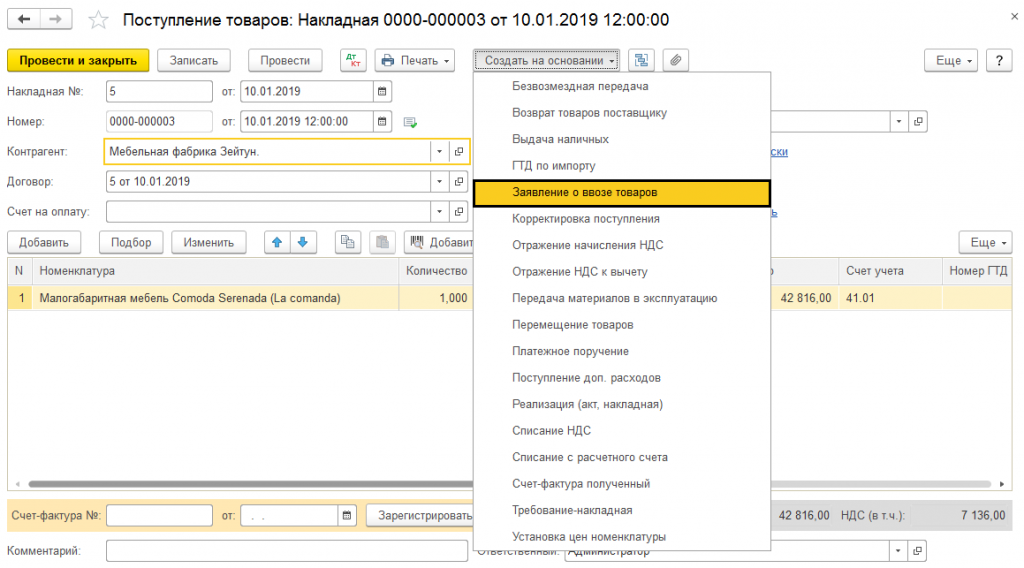

Как ввести «Заявление о ввозе товаров» из документа поступления?

Для ввода заявления из документов поступления, в меню «Создать на основании» нужно выбрать соответствующий документ из приведенного списка.

Этот способ обеспечивает заполнение в заявлении только тех данных, которые были в выбранном документе.

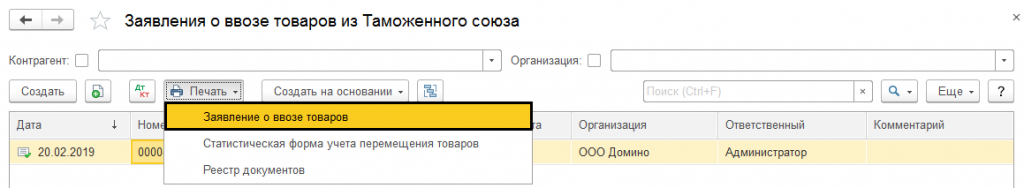

В налоговые органы необходимо предоставить документ в электронном варианте и четыре печатных экземпляра, которые можно получить, нажав «Печать» в заявлении или через журнал «Заявление о ввозе товаров».

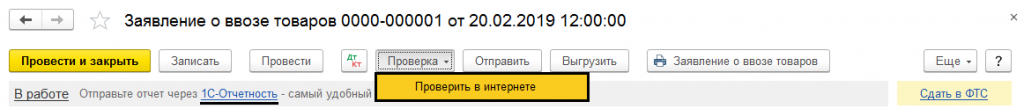

Проверить заявление и отправить его можно, не выходя из программы, если подключен сервис «1С-Отчетность», посредством кнопок «Проверка» и «Отправить».

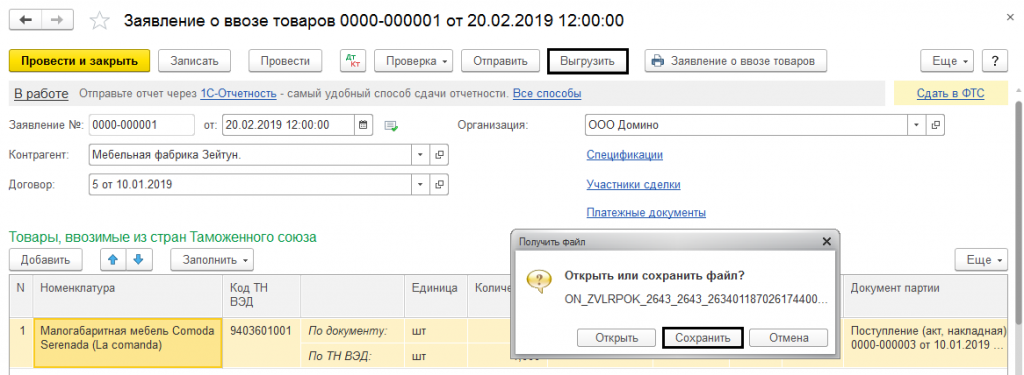

При помощи кнопки «Выгрузить» можно сохранить файл в папку, которую укажет пользователь.

Файл будет сохранён в формате XML.

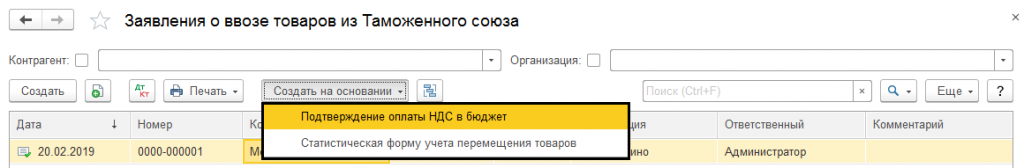

Такие документы, как «Подтверждение оплаты НДС» и «Статистическая форма учета перемещения товаров» могут быть созданы на основании «Заявления о ввозе товаров» через журнал регистрации заявлений (меню «Создать на основании».

После рассмотрения заявления, сотрудник налоговой службы ставит печать и подпись – отметки о принятии. В случае обнаружения ошибок, неточностей и недостоверной информации, заявление могут отказать регистрировать в налоговой службе. Если неточности обнаружил налогоплательщик, он может отозвать заявление для внесения исправлений.

Заявление о ввозе товаров от покупателя из ЕАЭС

Заявление о ввозе товаров от покупателя из ЕАЭС

При осуществлении экспорта в страны ЕАЭС: Белоруссия, Казахстан, Армения и Киргизия, нужно подтверждать 0% ставки НДС и предоставить вместе с пакетом документов по сделке заявление о ввозе товаров и уплате косвенных налогов.

В будущем в ЕАЭС планируется создание единой базы по налоговым и таможенным органам и за счет этого упрощение процедур, но пока экспортёрам приходится запрашивать необходимые документы у контрагентов.

Риски неполучения заявления о ввозе товаров и уплате косвенных налогов:

При импорте товара из России иностранный покупатель из ЕАЭС должен сдать заявление о ввозе товаров и уплате косвенных налогов в налоговые органы, получить отметку о принятии налоговой и передать экземпляр российскому поставщику.

Не всегда удается её получить в том же квартале: ведение бухгалтерского учёта в этих странах ещё сложнее и дороже, чем в России и в практике встречаются случаи, когда бухгалтер «забыл» вовремя оплатить импортный НДС или сдать заявление в налоговые органы, либо есть ошибки в реквизитах или заявлении. Нужно обратить пристальное внимание иностранного заказчика на необходимость в срок оплатить и подать заявление, иначе нулевую ставку не удастся применить по этой сделке в текущем квартале.

Бывает, заказчик не предоставляет какие-либо документы преднамеренно. На практике могут быть разные обстоятельства: фирма обанкротилась или ликвидировалась, либо по своим каким-то убеждениям.

В каждой стране есть базы налогоплательщиков: перечень компаний, их руководителей, учредителей и аффилированных лиц. В России налоговая инспекция требует проверять контрагента на благонадежность.

Уведомление такого вида нужно получить, чтобы убедиться, что НДС уплачен контрагентом

Проверка контрагента в Казахстане

Что касается Казахстана, сложность в том, что доступ к этим данным возможно только через собственный БИН (аналог российского ИНН), то есть ваша компания должна быть зарегистрирована в Казахстане либо придётся запрашивать услугу по предоставлению данных у юридических фирм или адвокатов, что тоже будет являться дополнительными расходами.

Итак, где следует проверить казахстанского контрагента:

Если есть какие-либо сомнения, то юристы советуют в таких случаях не только прописывать в договоре штраф на сумму НДС при непредоставлении документов в течение 45 дней после совершения отгрузки, но и брать расписку с руководителя организации об обязательстве предоставления требуемых документов на сумму НДС. Также обязательно нужно указать в контракте место Арбитражного суда – лучше по своему месту нахождения, иначе будут большие дополнительные расходы.

В случае возникновения спорной ситуации нужно обращаться в суд. После получения исполнительного листа можно через министерство юстиции ждать взыскания с должника, либо самостоятельно передать его адвокату, у которого есть проверенные судебные исполнители для более вероятного получения причитающейся суммы.

Возможен вариант обращения непосредственно в налоговую службу Казахстана с уведомлением о неуплате налога контрагентом. Такой способ малоэффективен, потому что потребуется подтверждать факт неуплаты актом сверки с налоговой или декларацией, иначе налоговая не отреагирует.

Также некоторые страховые компании предлагают услугу страхования обязательств по договору и ещё банковская гарантия. Эти способы в некоторых случаях могут дать дополнительные гарантии успешного прохождения сделки и последующего возврата НДС.

Для того чтобы снизить вероятные риски при продажах в Казахстан и другие страны, следует осуществить комплексный подход и предусмотрительность на всех этапах сделки.

Компания ООО «ИФК «Титан74» предлагает российским поставщикам делегировать тяготы внешнеэкономической деятельности.

Ифнс проверка заявления об уплате косвенных налогов

приказом ФНС России

от «__» _______ 2019 г. N ___

КОНТРОЛЯ ЗАЯВЛЕНИЯ О ВВОЗЕ ТОВАРОВ И УПЛАТЕ КОСВЕННЫХ

НАЛОГОВ ПРИ ЕГО ПРИЕМЕ В НАЛОГОВОМ ОРГАНЕ

1. Проверка файла заявления на отсутствие вирусов.

2. Проверка файла заявления на соответствие XSD схеме.

4. Указанный в разделе 1 заявления Покупатель должен состоять на учете в налоговом органе, в который представляется Заявление.

5. Дата формирования заявления (ДатаДок) должна быть меньше или равна, чем дата принятия заявления в налоговом органе.

ПРИМЕЧАНИЕ: для заявлений, представленных по ТКС, из-за разницы в часовых поясах отправителя и получателя допускается, что дата формирования заявления (ДатаДок) больше на один календарный день, чем дата принятия заявления в налоговом органе.

7. Наличие актуальных значений в соответствующих классификаторах (справочниках).

8. Месяц (с учетом года) даты принятия товара на учет (ДатаПрин) должен быть меньше, чем месяц (с учетом года) даты принятия заявления в налоговом органе.

ПРИМЕЧАНИЕ: для заявлений, представленных по ТКС, из-за разницы в часовых поясах отправителя и получателя допускается, что месяц (с учетом года) даты принятия товара на учет (ДатаПрин) равен месяцу (с учетом года) даты принятия заявления в налоговом органе, при условии, что месяц (с учетом года) даты отправки заявления в налоговый орган больше, чем месяц (с учетом года) даты принятия товара на учет (ДатаПрин).

9. При представлении налогоплательщиком корректирующего заявления (при увеличении цены товара) или заявления взамен ранее представленного проверяется наличие ранее представленного заявления. При представлении заявления взамен ранее представленного должно указываться предыдущее зарегистрированное в налоговом органе заявление, независимо от результатов его проверки.

10. Форматно-логический контроль файла на соответствие иным требованиям формата и правилам заполнения заявления.

Уведомление о ввозе прослеживаемых товаров из ЕАЭС: как заполнить и подать

Уведомление о ввозе товаров, подлежащих прослеживаемости, компании и ИП подают при импорте прослеживаемого товара из стран ЕАЭС. Эта обязанность появилась с 8 июля 2021 года. Расскажем, в каких случаях и как заполнять уведомление.

Кто подает уведомление о ввозе прослеживаемых товаров

Организации и предприниматели, которые ввозят прослеживаемые товары из стран ЕАЭС. Перечень таких товаров утвержден Постановлением от 01.07.2021 № 1110. Система налогообложения значения не имеет.

В Евразийский экономический союз (ЕАЭС) входят:

Если товар ввозится из других стран, уведомление подавать не нужно.

Важно! Уведомление о ввозе не заменяет заявление о ввозе и уплате косвенных налогов. Это самостоятельные документы со своими реквизитами и значением. Если ввозите прослеживаемые товары, нужно подавать обе формы.

Как подать уведомление

Уведомление о ввозе подаётся в ИФНС по месту учета. Сделать это следует в течение пяти рабочих дней с даты принятия товаров на учет (Постановление Правительства РФ от 01.07.2021 № 1108. Представить уведомление можно только в электронном виде.

Как заполнить уведомление

Форма и порядок заполнения регламентированы письмом ФНС РФ от 14.04.2021 № ЕА-4-15/5042@ (форма по КНД 1169008).

Уведомление заполняется на основании сопроводительных документов. Это могут быть любые документы, подтверждающие приобретение и перемещение товаров: инвойс, договор (контракт) и т.п.

На каждую номенклатурную единицу товара понадобится отдельное уведомление. Если товар в сопроводительном документе разбит на несколько строк, но имеет один код ТН ВЭД и единицу измерения, то его можно включить в одно уведомление.

Номер уведомления. Организации и ИП присваивают номер самостоятельно по правилам внутреннего учета. Нумерация может быть как сквозной, так и периодической.

Дата уведомления. Дату ставьте текущую, так как это дата представления документа. Если вы подаете корректировку, дата и номер должны совпадать с теми, что указаны в первичном уведомлении.

Регистрационный номер партии товара (далее — РНПТ). В первичном уведомлении указывать не нужно. Указывайте его, только если подаете корректировочное уведомление, когда инспекция уже присвоила РНПТ на товар.

Сведения о товаре. В этом блоке указываются реквизиты продавца (из стран ЕАЭС) и реквизиты сопроводительного документа. Идентификационный код — аналог российского ИНН для налогоплательщиков из других стран ЕАЭС, содержит от 8 до 14 символов.

Код по ТН ВЭД. Правильность кода ТН ВЭД для прослеживаемых товаров можно проверить на сайте ФНС в разделе «Сервисы прослеживаемости товаров». Если кода нет в справочнике, проверьте, актуален ли он: у кодов есть сроки действия. Перечень кодов утвержден Постановлением Правительства РФ от 01.07.2021 № 1110.

Количество в сопроводительном документе. Это число может отличаться от количества, подлежащего прослеживаемости, если в сопроводительном документе указывается количество, отличное от «штук» (например, коробки, упаковки). Для системы прослеживаемости весь товар указывается в штуках.

Всё! Теперь налоговая присвоит товарам РНПТ

На основании уведомления о ввозе инспекция присваивает РНПТ — регистрационный номер партии товара. С помощью РНПТ налоговики будут отслеживать движение товаров. Указывать РНПТ нужно в счетах-фактурах, УПД, отчёте об операциях с прослеживаемыми товарами и в декларации по НДС. Мы подробно рассказывали об этом в статье «Прослеживаемость товаров с 2021 года: за чем будут следить и как с этим жить».

Налоговая сообщает РНПТ участнику оборота товаров не позднее следующего календарного дня с даты получения уведомления. Вам придет электронная квитанция о присвоении регистрационного номера партии прослеживаемого товара.

В квитанции указывается информация о номере и дате уведомления, на которое сформирован РНПТ.

Организации и предприниматели, импортирующие прослеживаемые товары из государств, которые не входят в состав ЕАЭС, формируют РНПТ самостоятельно. Для этого нужно знать номер грузовой таможенной декларации (код таможенного органа/дата регистрации декларации/порядковый номер) и номер партии товаров (графа 32). Налоговую о присвоении РНПТ уведомит таможенная служба.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.