имеет ли право цб рф регулирования деятельности коммерческих банков в рф

Правовой статус и функции

Статьей 75 Конституции Российской Федерации установлен особый конституционно—правовой статус Центрального банка Российской Федерации, определено его исключительное право на осуществление денежной эмиссии (часть 1) и в качестве основной функции — защита и обеспечение устойчивости рубля (часть 2). Статус, цели деятельности, функции и полномочия Банка России определяются также Федеральным законом 10 июля 2002 года № 86—ФЗ «О Центральном банке Российской Федерации (Банке России)» и другими федеральными законами.

В соответствии со статьей 3 Федерального закона «О Центральном банке Российской Федерации (Банке России)» целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации; обеспечение стабильности и развитие национальной платежной системы; развитие финансового рынка Российской Федерации; обеспечение стабильности финансового рынка Российской Федерации.

Ключевым элементом правового статуса Банка России является принцип независимости, который проявляется прежде всего в том, что Банк России выступает как особый публично—правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Он не является органом государственной власти, вместе с тем его полномочия по своей правовой природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения. Функции и полномочия, предусмотренные Конституцией Российской Федерации и Федеральным законом «О Центральном банке Российской Федерации (Банке России)», Банк России осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. Независимость статуса Банка России отражена в статье 75 Конституции Российской Федерации, а также в статьях 1 и 2 Федерального закона «О Центральном банке Российской Федерации (Банке России)».

Нормотворческие полномочия Банка России предполагают его исключительное право по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и другими федеральными законами. Банк России в соответствии со статьей 104 Конституции Российской Федерации не обладает правом законодательной инициативы, однако его участие в законодательном процессе, помимо издания собственных правовых актов, обеспечивается также и тем, что проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, должны направляться на заключение в Банк России.

Банк России является юридическим лицом. Уставный капитал и иное имущество Банка России являются федеральной собственностью, при этом Банк России наделен имущественной и финансовой самостоятельностью. Полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России, осуществляются самим Банком России в соответствии с целями и в порядке, которые установлены Федеральным законом «О Центральном банке Российской Федерации (Банке России)». Изъятие и обременение обязательствами имущества Банка России без его согласия не допускаются, если иное не предусмотрено федеральным законом. Финансовая независимость Банка России выражается в том, что он осуществляет свои расходы за счет собственных доходов. Банк России вправе защищать интересы в судебном порядке, в том числе в международных судах, судах иностранных государств и третейских судах.

Государство не отвечает по обязательствам Банка России, так же, как и Банк России — по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами. Банк России не отвечает по обязательствам кредитных организаций и некредитных финансовых организаций, за исключением случаев, когда Банк России принимает на себя такие обязательства, а кредитные организации и некредитные финансовые организации не отвечают по обязательствам Банка России, за исключением случаев, когда кредитные организации и некредитные финансовые организации принимают на себя такие обязательства.

В своей деятельности Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации (далее — Государственная Дума), которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России (по представлению Председателя Банка России, согласованному с Президентом Российской Федерации); направляет и отзывает представителей Государственной Думы в Национальном финансовом совете в рамках своей квоты, а также рассматривает основные направления единой государственной денежно—кредитной политики и годовой отчет Банка России и принимает по ним решения. На основании предложения Национального финансового совета Государственная Дума вправе принять решение о проверке Счетной палатой Российской Федерации финансово—хозяйственной деятельности Банка России, его структурных подразделений и учреждений. Кроме того, Государственная Дума проводит парламентские слушания о деятельности Банка России с участием его представителей, а также заслушивает доклады Председателя Банка России о деятельности Банка России при представлении годового отчета и основных направлений единой государственной денежно—кредитной политики.

Функции Банка России

Банк России осуществляет свои функции в соответствии с Конституцией Российской Федерации, Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и иными федеральными законами. Согласно статье 75 Конституции Российской Федерации, основной функцией Банка России является защита и обеспечение устойчивости рубля, а денежная эмиссия осуществляется исключительно Банком России. В соответствии со статьей 4 Федерального закона «О Центральном банке Российской Федерации (Банке России)», Банк России выполняет следующие функции:

Банк России

Это независимый банк, который стоит над другими банками и регулирует финансовый рынок России.

Центральный банк, или ЦБ, — это высшее звено банковской системы России и главная финансовая структура страны, от которой зависит стабильность и устойчивость рубля. У него есть исключительное право выпускать деньги и ценные бумаги: акции, облигации.

Центрального банка нет формы правовой организации, как у коммерческих банков — ООО или АО. По Конституции Российской Федерации у него особый статус: независимое юридическое лицо, которое действует в интересах государства. Центральный банк сам обеспечивает свою работу, а 75% всех его доходов уходят в федеральный бюджет.

Рассказываем, чем он занимается, как зарабатывает деньги и кто может взять в нем кредит.

Зачем нужен Центральный банк

Главная цель Банка России — защитить рубль и обеспечить его устойчивость. Например, чтобы цена рубля оставалась стабильной, Центробанк продает и покупает валюту.

Центральный банк развивает и укрепляет банковскую систему: например, проводит проверки банков, контролирует микрофинансовые организации, вместе с правительством проводит мероприятия по повышению уровня финансовой грамотности населения и предпринимателей.

При этом Центробанк не может вмешиваться в операции кредитных организаций, а только контролирует соблюдение закона.

Что делает Центральный банк

Центробанк — главный регулятор финансового рынка России. Он занимается эмиссией рубля — выпуском наличных денег.

Банк России подчиняется правилам Международного валютного фонда, поэтому может выдавать кредиты другим странам, а России — нет: давать кредит своему государству запрещено. Еще Центробанк кредитует банки в кризисных ситуациях и при стабилизации курсов.

Контролирует банки. Банк России регулирует работу кредитных организаций, например банков, брокеров и страховых компаний: проводит проверки, налагает санкции за нарушения закона. Только он имеет право:

Регулирует денежно-кредитную политику. Вместе с правительством Центробанк разрабатывает и регламентирует денежно-кредитную политику — это действия, которые помогают контролировать темпы инфляции. Например, изменение ключевой ставки или поддержание стабильного курса рубля.

Определяет курс валют. Каждый день Центробанк устанавливает официальный курс валюты. На него ориентируются в национальных сделках и при управлении бюджетом страны.

Официальный курс не используют для продажи валюты населению. Он нужен в бухгалтерском учете, при расчетах таможенных платежей и налогов.

Курс бывает фиксированным и плавающим. В России применяется плавающий курс: это значит, что он меняется. На него влияют торги на биржах, операции межбанковского валютного рынка, политические и экономические явления. Такой курс нужен, чтобы сдерживать инфляцию.

Официальный курс валют ежедневно публикуют на сайте Центробанка. Он напрямую влияет на рост цен и уровень благосостояния населения.

Устанавливает ключевую ставку. Ключевая ставка — это минимальный процент, под который коммерческие банки могут взять деньги в долг или сдать на хранение в Центробанк. Это основной инструмент денежно-кредитной политики, с ее помощью Банк России поддерживает оптимальный уровень инфляции. Банки опираются на ключевую ставку, когда устанавливают проценты по кредитам и депозитам: если растет ставка, проценты повышают. И наоборот.

На чем зарабатывает ЦБ

Центробанк не выдает кредиты и не открывает депозитные счета физлицам. Вот благодаря чему он зарабатывает:

Большую часть денег Центральный банк получает от деятельности с ценными бумагами. Например, в 2020 году Банк России получил больше 98% прибыли на продаже акций ПАО «Сбербанк».

C кем сотрудничает Центральный банк

Центральный банк сотрудничает с Международным валютным фондом, правительством своего государства и коммерческими банками внутри страны.

С Международным валютным фондом. Центробанк — это хранилище части ресурсов Международного валютного фонда на территории России. В валютно-финансовой сфере эта организация — ведущая на международном уровне. Управляющий в Международном валютном фонде от России — министр финансов, а его заместитель — председатель Банка России. Мировое сотрудничество нужно, чтобы стабилизировать валютные курсы, увеличить количество международных партнеров и развивать системы расчетов.

С органами власти. Центральный банк — независимая организация. Он сдает отчеты в Госдуму, но не выполняет ее указания. Центробанк помогает власти: вместе с правительством разрабатывает кредитно-денежную политику.

В Центральном банке хранятся золотовалютные резервы и средства бюджетов всех уровней: местного, муниципального, регионального и федерального. При этом он не дает кредиты на пополнение бюджетов в случае дефолта, не несет ответственность за долги государства и не обслуживает частные структуры. Это координатор и консультант власти.

С коммерческими банками. Центральный банк обеспечивает стабильную работу и развитие банковского сектора, поддерживает устойчивость системы без вмешательства в оперативную деятельность банков.

Центральный банк устанавливает ключевую ставку и курс валют, а это влияет на работу всех банков. Он выдает и отзывает лицензии, консультирует по вопросам порядка создания новых банков и контролирует соблюдение законов.

Структура Банка России

У Банка России есть центральный аппарат в Москве, территориальные и вспомогательные учреждения. Их много, в 2020 году штат Центробанка России составил 45 746 сотрудников. Чтобы было проще представить масштабы, это чуть меньше населения Фарерских островов.

Банком России управляют:

В Банке России есть еще одна важная должность, она приравнивается к заместителю председателя, — главный аудитор. Это человек, который контролирует, соответствует ли работа Центробанка законодательству.

Банковское регулирование и банковский надзор

Банковское регулирование и банковский надзор – функции Банка России. Задачами регулирования и надзора в банковском секторе являются поддержание стабильности банковской системы и защита интересов вкладчиков и кредиторов.

Для выполнения этих функций в ЦБ создан Комитет банковского надзора. Его руководитель назначается председателем Банка России. С сентября 2011 года эту должность занимает Алексей Симановский, сменивший Геннадия Меликьяна, который, в свою очередь, возглавил комитет после убийства Андрея Козлова.

— обязательные для кредитных организаций и банковских групп правила проведения банковских операций;

— нормативы бухгалтерского учета и отчетности;

— правила организации внутреннего контроля, составления и представления бухгалтерской и статистической отчетности, а также другой информации.

Кроме того, ЦБ устанавливает следующие финансовые нормативы для кредитных организаций:

— предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации, а также перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала;

— максимальный размер риска на одного заемщика или группу связанных;

— максимальный размер крупных кредитных рисков;

— нормативы ликвидности кредитной организации;

— размеры валютного, процентного и иных финансовых рисков;

— минимальный размер резервов, создаваемых под риски;

— нормативы использования собственных средств (капитала) кредитной организации для приобретения акций (долей) других юридических лиц (не более 25% от собственных средств);

— максимальный размер кредитов, банковских гарантий и поручительств, предоставленных кредитной организацией или банковской группой своим участникам (акционерам).

Базовые нормативы прописаны в федеральном законе: максимальный размер риска на одного заемщика не может превышать 25% размера собственных средств банка. Максимальный размер крупных кредитных рисков (сумма кредитов, гарантий и поручительств в пользу одного заемщика, составляющая более 5% средств) должен быть не больше 800% от капитала. Банк не может вкладывать более 25% своих собственных средств в акции и доли других юридических лиц. Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных кредитной организацией своим участникам (акционерам), ограничен 50%. Остальные нормативные показатели определяются Банком России самостоятельно.

Для контроля соблюдения законов и нормативов ЦБ наделен правом проведения проверок кредитных организаций, по результатам которых он может применять следующие санкции:

— взыскать с кредитной организации штраф до 1% от уставного капитала;

— потребовать осуществления мероприятий по ее финансовому оздоровлению, в том числе изменения структуры активов, замены руководителей, осуществления реорганизации;

— изменить на срок до шести месяцев установленные для кредитной организации обязательные нормативы;

— ввести запрет на осуществление кредитной организацией отдельных банковских операций, а также на открытие филиалов на срок до одного года;

— назначить временную администрацию на срок до шести месяцев;

— ввести запрет на осуществление реорганизации кредитной организации;

— предложить учредителям увеличить размер собственных средств кредитной организации до размера, обеспечивающего соблюдение обязательных нормативов.

Высшей мерой наказания для банка, которую может применить ЦБ, является отзыв лицензии, за ним должна последовать ликвидация банка.

Кроме того, в ряде случаев Банк России может направить в кредитную организацию своего уполномоченного представителя.

Статья 56

Статья 56. Банк России является органом банковского регулирования и банковского надзора. Банк России осуществляет постоянный надзор за соблюдением кредитными организациями и банковскими группами законодательства Российской Федерации, нормативных актов Банка России, установленных ими обязательных нормативов и (или) установленных Банком России индивидуальных предельных значений обязательных нормативов. Банк России осуществляет анализ деятельности банковских холдингов и использует полученную информацию для целей банковского надзора за кредитными организациями и банковскими группами, входящими в банковские холдинги.

(часть первая в ред. Федерального закона от 02.07.2013 N 146-ФЗ)

(см. текст в предыдущей редакции)

Главными целями банковского регулирования и банковского надзора являются поддержание стабильности банковской системы Российской Федерации и защита интересов вкладчиков и кредиторов. Банк России не вмешивается в оперативную деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами.

С 01.01.2022 в ч. 3 ст. 56 вносятся изменения (ФЗ от 02.07.2021 N 359-ФЗ). См. будущую редакцию.

(в ред. Федерального закона от 23.07.2013 N 251-ФЗ)

(см. текст в предыдущей редакции)

Положение о Комитете банковского надзора и его структура утверждаются Советом директоров.

(часть четвертая в ред. Федерального закона от 25.12.2008 N 276-ФЗ)

(см. текст в предыдущей редакции)

Руководитель Комитета банковского надзора назначается Председателем Банка России из числа членов Совета директоров.

Коммерческий банк: что это такое

Кредитная организация функционирует с целью извлечения прибыли. Аббревиатура АКБ указывает на то, что банк является коммерческим. Что означает «коммерческий банк», и существуют ли некоммерческие кредитные организации, — расскажет сервис Brobank.ru.

Подробное толкование термина

Коммерческий банк — кредитная организация, деятельность которой направлена на систематическое извлечение прибыли (дохода). Термин «коммерция» возник от лат. commercium — торговля. То есть, такая организация может что-то продавать, оказывать услуги, заниматься посреднической деятельностью.

Кредитные организации изначально являются коммерческими, так как кредитование по своей природе предполагает получение дохода с процентов. Помимо этого, банки занимаются привлечением вкладов, проведением расчетно-кассовых операций, выпуском банковских карт, операциями на рынке ценных бумаг.

Все указанные направления имеют коммерческую составляющую. Любой продукт или услуга банка создается для получения с клиентов платы. Коммерческие банки, как правило, одновременно работают с физическими и юридическими лицами.

В данном случае можно с уверенностью говорить о том, что коммерческий банк — частная кредитная организация, функционирующих по типу бизнес-предприятия. Главная цель любого бизнеса — систематический доход и увеличение оборотов.

Организационная структура коммерческих банков

В кредитной организации главным органом, отвечающим за ряд практических вопросов, является собрание акционеров. В его задачи входит: утверждение устава, формирование годового отчета, выбор Совета директоров, назначение Президента.

Президент банка руководит Советом директоров (или Правлением). В свою очередь, Совет директоров отвечает за формирование высших органов управления кредитной организации.

Организационная структура банка состоит из ряда функциональных подразделений. Количество таких подразделений зависит от масштабов деятельности кредитной организации. Структура блоков управления банка:

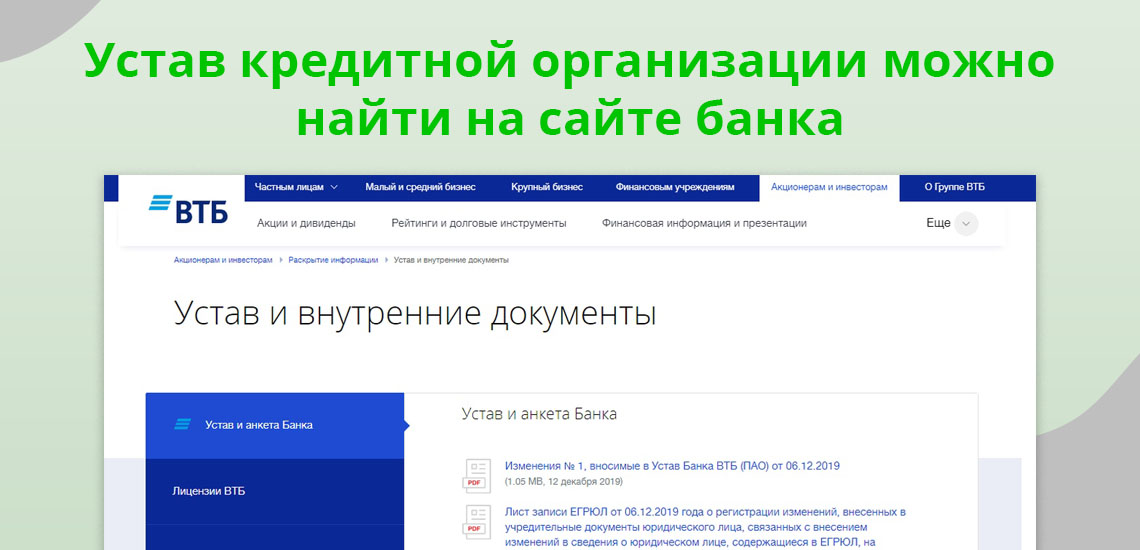

Это примерная структура условного банка. Наиболее полная и подробная информация указывается в уставе кредитной организации. Эта информация признается общедоступной, поэтому банки выкладывают действующие уставы на своих официальных сайтах.

Какие услуги оказывают коммерческие банки

Понять, какие услуги оказывает КБ можно, посетив официальный сайт выборочной кредитной организации. На титульной странице интернет-ресурса размещается линейка продуктов и услуг для физических и юридических лиц. В их числе:

Чем больше банк, тем длиннее его линейка продуктов и предложений для потенциальных клиентов. В крупных кредитных организациях только банковских карт может насчитываться более одного десятка.

| Макс. сумма | 2 000 000 Р |

| Ставка | От 4,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 19-75 лет |

| Решение | За 15 минут |

Из чего складывается прибыль коммерческого банка

Совокупный доход кредитной организации — маржа. Если рассуждать более доступными категориями, то маржа — это разница между процентными ставками по вкладам и потребительским кредитам. Ставка по кредитам традиционно выше, и именно это дает возможность банку стабильно зарабатывать.

Разница между ставками по вкладам и кредитам — это не единственное направление, по которому банк получает прибыль. Совокупный доход складывается из следующих видов деятельности:

Все указанные направления преследуют основную цель кредитной организации. Основной показатель, прямо определяющий размер маржи — количество действующих клиентов. Больше клиентов — выше прибыль банка.

Какие банки считаются некоммерческими

Некоммерческий банк — взаимоисключающие термины. На рынке действует небанковские кредитные организации (Яндекс.Деньги, Элплат и другие), которые, исходя из наименования, не являются банками. Эти организации отличаются от банков тем, что имеют право проводить ограниченное количество операций. При этом их деятельность лицензируется ЦБ РФ.

В Российской Федерации действует только один некоммерческий банк — Центральный Банк. Выполняя функции главного регулятора, ЦБ РФ не преследует цель получения прибыли. Банк России не выдает кредиты физическим лицам и организациям, не выпускает банковские карты, не действует на рынке недвижимости. Поэтому он и признается некоммерческим.

Банк России является монополистом в сегменте денежно-кредитной политики России. Прибыль (маржа) от деятельности имеется, но все финансовые потоки, проходящие через ЦБ РФ, поступают в бюджет Российской Федерации.

При этом так называемые государственные банки изначально являются коммерческими. Сбербанк, Россельхозбанк, Газпромбанк, ВТБ, Промсвязьбанк, и ряд других на возмездной основе предлагают клиентам продукты и услуги. Прибыль или ее часть, получаемая в результате такой деятельности, поступает в бюджет государства. В этих банках государство реализует свои цели и проекты.

Регулирование деятельности коммерческих банков

Единственным уполномоченным органом и главным регулятором в банковском секторе является Центральный Банк Российской Федерации. Именно ЦБ РФ уполномочен выдавать банкам лицензии, а также аннулировать (отзывать) право на ведение банковской деятельности.

ЦБ РФ признается гарантом прозрачности российского банковского сегмента. Главный регулятор разрабатывает правила и нормативы, вносит предложения о принятии тех или иных законов, совместно с Правительством РФ реализует целевые программы государства.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: