имущественный вычет новые правила

Россиянам упростили получение налогового вычета: как будет работать схема

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

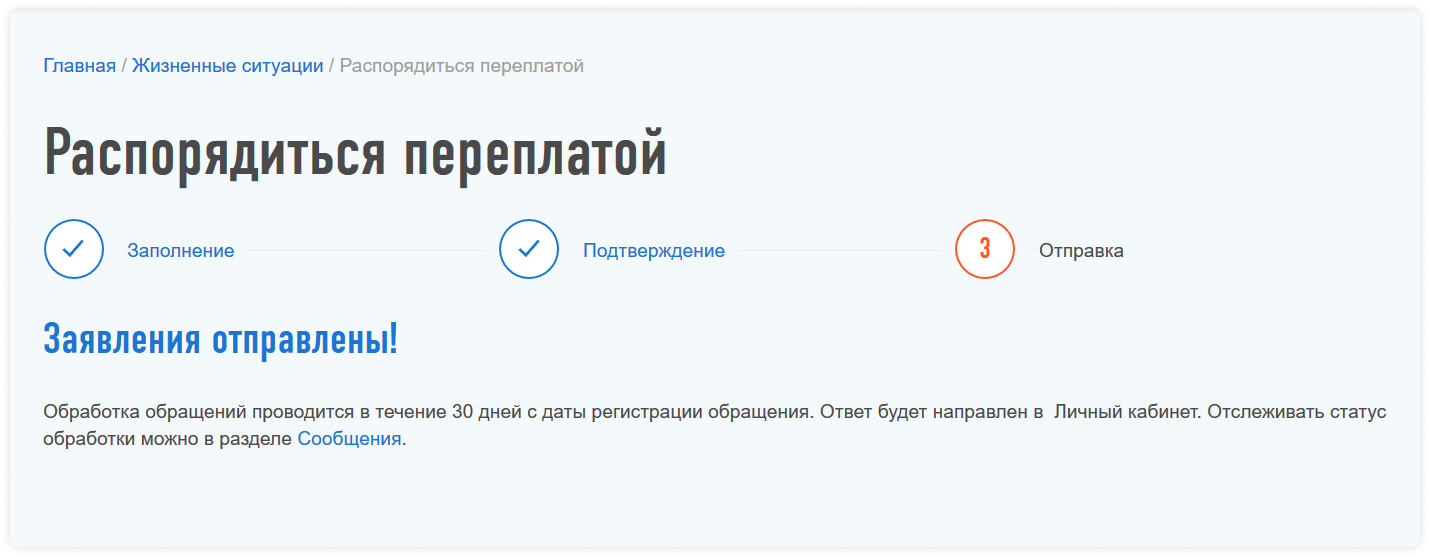

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

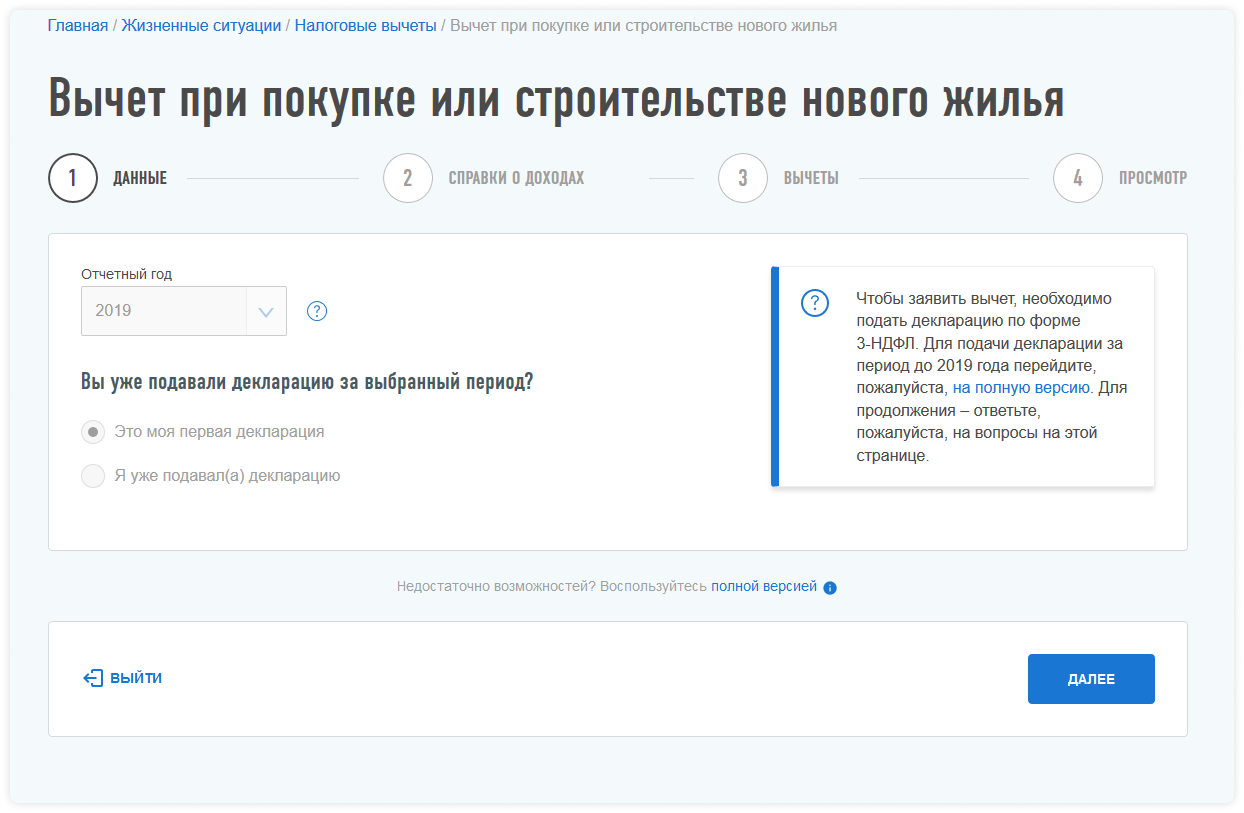

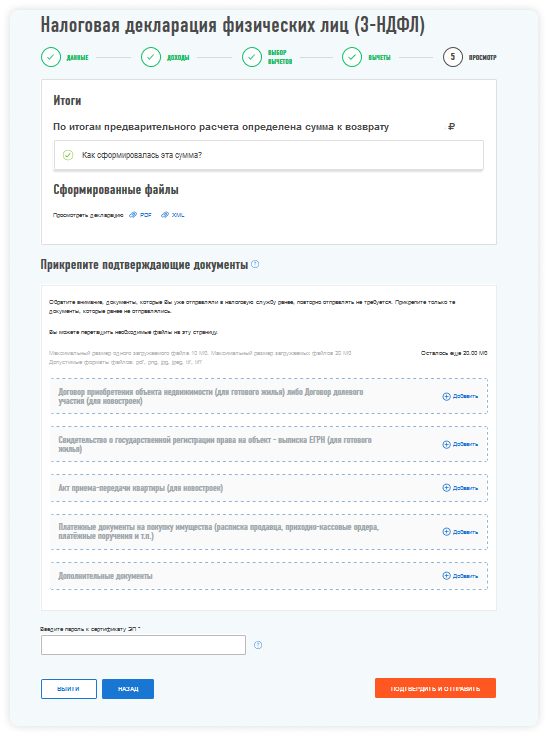

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

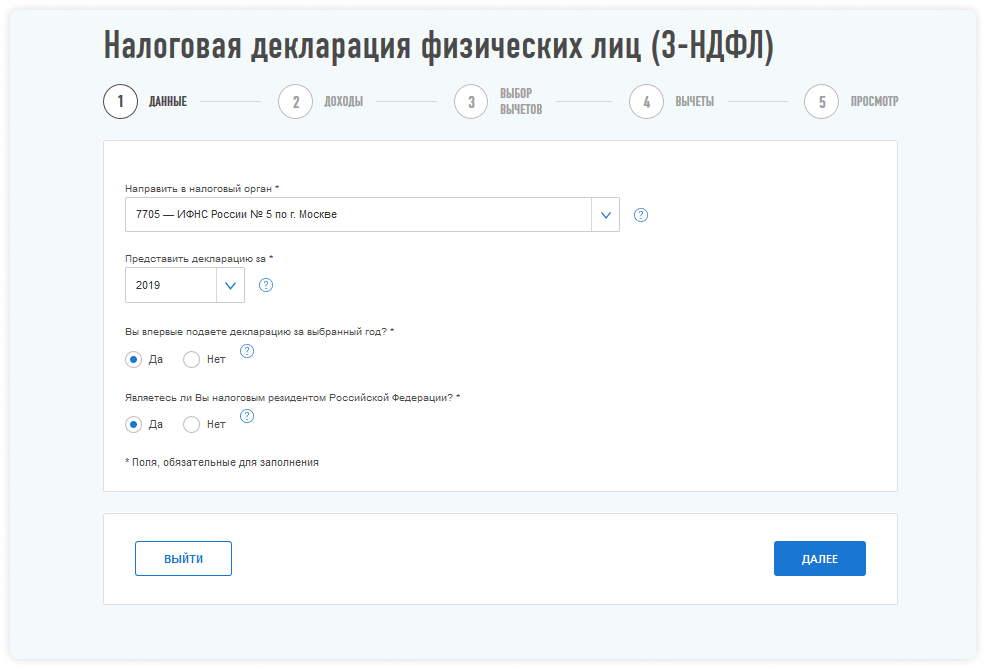

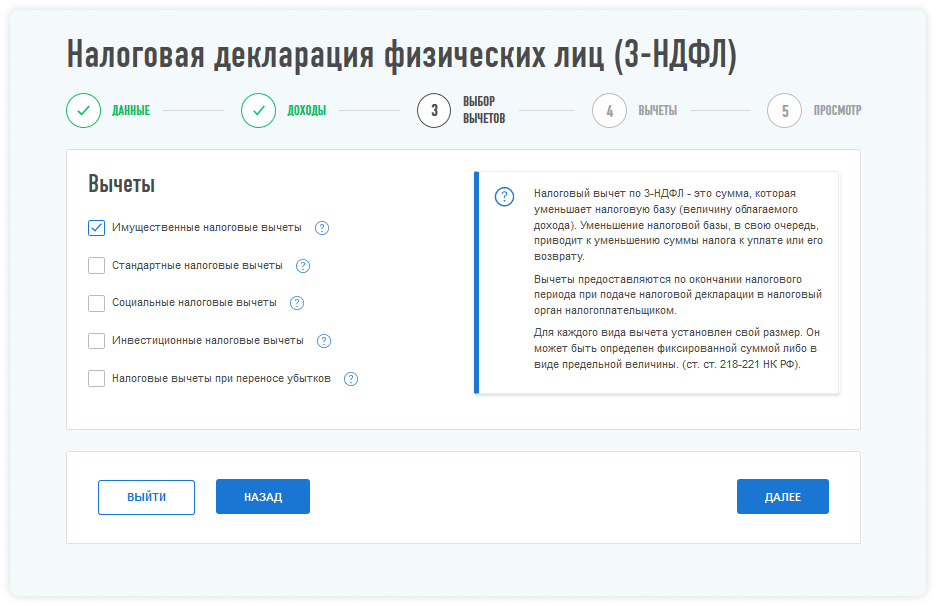

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

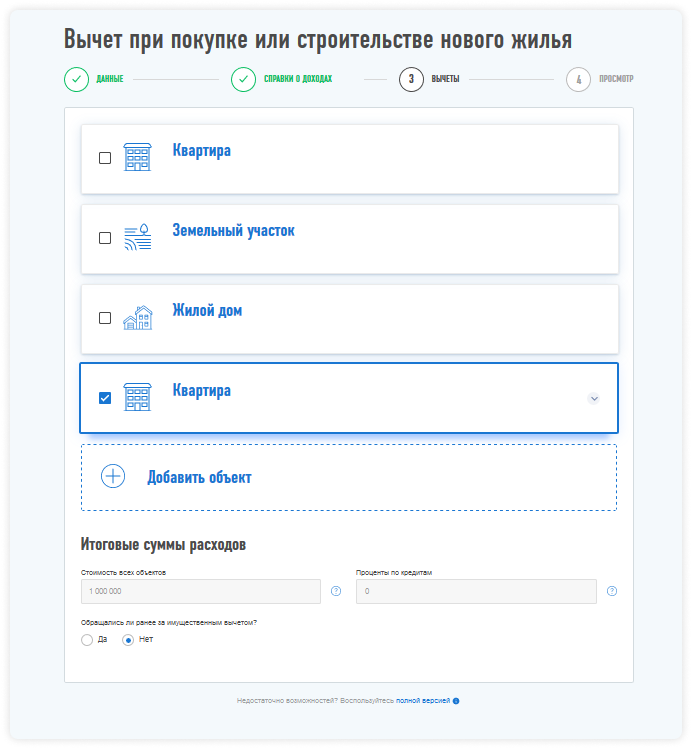

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

Новые правила для вычетов по НДФЛ: как изменятся получение вычета в ИФНС и у работодателя

В Налоговый кодекс внесен ряд поправок, касающихся вычетов по НДФЛ: имущественных, социальных и инвестиционных (Федеральный закон от 20.04.21 № 100-ФЗ). Теперь четко прописано, когда у участников долевого строительства возникает право на возврат налога. Работников, получающих имущественный и социальный вычет у налогового агента, освободили от необходимости приносить в бухгалтерию подтверждающие документы. Ввели упрощенную процедуру получения вычетов, которая заменяет собой сдачу декларации 3-НДФЛ. Некоторые новшества вступят в силу уже через месяц.

Как получить имущественный и социальный вычет

В настоящее время существует два способа.

Первый — после подачи декларации 3-НДФЛ (п. 2 ст. 219 НК РФ и п. 7 ст. 220 НК РФ). Ее нужно сдать в инспекцию после окончания года, в котором возникло право на вычет. В декларации следует отразить доходы и заявить сумму вычета. Инспекторы проведут камеральную проверку (в общем случае в срок не более 3 месяцев) и, если не будет выявлено нарушений, перечислят деньги налогоплательщику.

Второй — через работодателя. Данный способ применяется в отношении имущественного вычета при покупке жилья или земли, и при уплате банковских процентов (п. 8 ст. 220 НК РФ). А также в отношении социального вычета на обучение, лечение и добровольное страхование жизни (п. 2 ст. 219 НК РФ). Физлицо может обратиться в бухгалтерию, не дожидаясь окончания года, в котором возникло право на вычет. В этом случае работодатель будет выплачивать зарплату с учетом вычета. То есть, не станет удерживать НДФЛ. Подробнее см. « Работник обратился за получением вычета по НДФЛ к работодателю: что должен сделать бухгалтер » и « Работник обратился за имущественным и социальным вычетами: как их предоставить?»

А с 21 мая текущего года (то есть спустя месяц после официального опубликования комментируемого закона), появится третий получения имущественного вычета вариант — упрощенный (см. « Имущественный вычет можно будет получить без заполнения декларации 3‑НДФЛ »). Он подразумевает, что вместо декларации физлицо заполняет заявление в личном кабинете на сайте ФНС. Упрощенному порядку получения вычета посвящена новая статья 221.1 НК РФ. Расскажем о нем подробнее.

Упрощенный порядок получения имущественного вычета

Он распространяется на имущественный вычет в сумме расходов на строительство или покупку жилой недвижимости или доли в ней, и на покупку земельных участков или доли в них (подп. 3 п. 1 ст. 220 НК РФ). А также в сумме расходов на уплату процентов по ипотеке (подп. 4 п. 1 ст. 220 НК РФ).

Согласно упрощенному порядку, для получения вычета не нужно сдавать декларацию или обращаться к работодателю. Вместо этого следует заполнить заявление в личном кабинете на сайте ФНС.

Камеральная проверка такого заявления продлится в общем случае 30 календарных дней с даты подачи. Этот срок может быть увеличен до трех месяцев, если контролеры заподозрят признаки налогового нарушения (новая редакция п. 2 ст. 88 НК РФ).

Данные для проверки ИФНС почерпнет из сведений, которые ей предоставили банки и налоговые агенты. И только в случае, когда указанной информации окажется недостаточно, физлицу придется подать подтверждающие документы (они перечислены в новой редакции подп. 6 п. 3 ст. 220 НК РФ).

Заявление на вычет следует подать по окончании налогового периода, в котором возникло соответствующее право. Однако заявить вычет можно не более чем за три года, предшествующие году подачи этого документа.

Если камеральная проверка заявления не выявит нарушений, инспекторы вынесут решение о предоставлении вычета. После этого проверят, нет ли у налогоплательщика задолженности по налогам. Если есть, вычет (полностью или частично) направят на покрытие недоимки. Если долгов перед бюджетом нет — всю сумму переведут налогоплательщику на счет, указанный в заявлении. В любом случае с момента принятия решения по проверке до даты поступления средств на счет должно пройти не более 20 рабочих дней (п. 5 и п. 6 ст. 221.1 НК РФ).

ВАЖНО

Упрощенный порядок будет действовать с 21 мая 2021 года. Но применять его можно в отношении вычетов, право на которые возникло с 1 января 2020 года. Это следует из части 3 статьи 3 комментируемого Закона № 100-ФЗ.

Другие новшества по имущественному вычету

Напомним: физлица, построившие жилье, купившие жилье и (или) землю для строительства жилья, вправе получить имущественный вычет в размере расходов на такое строительство или такую покупку (подп. 3 п. 1 ст. 220 НК РФ). Максимально возможный размер вычета — 2 млн руб. Если человек не израсходовал всю сумму вычета в отношении одного объекта имущества, он может использовать остаток при покупке или создании другого объекта (подп. 1 п. 3 ст. 220 НК РФ).

Указанные нормы действуют сейчас, и будут действовать после вступления в силу комментируемых поправок. Но появится ряд уточнений и дополнений.

Момент возникновения права на вычет

В настоящее время в Налоговом кодексе не обозначен момент, когда физлицо получает право на имущественный вычет. Исключение сделано лишь для земельного участка, предоставленного под индивидуальное жилищное строительство. В этом случае вычет предоставят после получения свидетельства о праве собственности на жилой дом, расположенный на участке (подп. 2 п. 3 ст. 220 НК РФ). Заметим, что данное правило не вполне отвечает духу времени. Свидетельства о собственности сейчас не выдают. Вместо них собственники получают выписки из Росреестра (ЕГРН).

В 2022 году появится ясность, когда возникает право на вычет при покупке и строительстве различных объектов (новая редакция подп. 2 п. 3 ст. 220 НК РФ). А приобретению квартир и комнат в строящемся доме посвящена отдельная норма. Это новый подпункт 2.1 пункта 3 статьи 220 НК РФ. Он действует в отношении объектов, переданных застройщиком и принятых участником долевого строительства с 1 января 2022 года (см. табл.).

В какой момент появляется право на вычет (новая редакция п. 3 ст. 220 НК РФ)

Объект

Когда появляется право на вычет

Купленное налогоплательщиком недвижимое имущество (доли в нем), кроме квартир и комнат в строящемся доме

Дата регистрации права собственности на имущество.

Квартиры, комнаты (доли в них) в строящемся доме

Дата передачи объекта застройщиком и принятия его участником долевого строительства по передаточному акту или иному документу.

Обратиться за вычетом можно после регистрации права собственности на квартиру, комнату (доли в них).

Купленный налогоплательщиком участок земли под индивидуальное жилищное строительство (или доли в нем)

Дата регистрации права собственности на жилой дом (доли в нем), расположенный на таком участке.

Построенный налогоплательщиком жилой дом

Дата регистрации права собственности на дом (доли в нем).

Какие документы предъявить для вычета

Подкорректирован перечень документов, необходимых для подтверждения права на вычет (в общем случае их сдают только при обычной, а не упрощенной процедуре получения вычета). В настоящее время нужны бумаги о праве собственности, а в январе 2022 года и далее они не понадобятся.

Список документов будет выглядеть следующим образом (новая редакция подп. 6 п. 3 ст. 220 НК РФ):

Как получить вычет у работодателя (имущественный и социальный)

Комментируемый закон сохраняет возможность получить вычеты до окончания налогового периода через работодателя. Это относится к вычетам: имущественному (на строительство или приобретение жилья, покупку земли и уплату процентов по ипотеке) и социальному (на лечение, обучение и добровольное страхование жизни). Но внесен ряд изменений.

Сейчас человек должен самостоятельно получить у налоговиков уведомление о праве на вычет и принести его в бухгалтерию. С января 2022 года начнет действовать следующий алгоритм (новые редакции п. 2 ст. 219 НК РФ и п. 8 ст. 220 НК РФ):

Как получить инвестиционный вычет

Сейчас инвестиционный вычет можно получить, подав по итогам года декларацию по форме 3-НДФЛ (подп. 4 п. 2 ст. 219.1 НК РФ).

Еще один вариант — получить вычет от налогового агента, в частности, от профессионального участника рынка ценных бумаг. Этот вариант применим к вычетам при продаже ценных бумаг и при операциях, учитываемых на индивидуальном инвестиционном счете (подп. 4 п. 2 и подп. 3 п. 4 ст. 219.1 НК РФ).

Начиная с 21 мая 2021 года появится и третий вариант — упрощенный. Он предназначен только для вычета в сумме денежных средств, внесенных физлицом в налоговом периоде на индивидуальный инвестиционный счет (ИИС). Процедура здесь точно такая же, как в случае с имущественным вычетом. Нужно направить заявление через личный кабинет на сайте ФНС и ждать окончания «камералки» (новая ст. 221.1 НК РФ). В общем случае она продлится 30 календарных дней (новая редакция п. 2 ст. 88 НК РФ). Если проверка не выявит нарушений, максимум через 20 рабочих дней деньги переведут на счет налогоплательщика. Если есть задолженность по налогам — сначала погасят ее, а оставшуюся сумму перечислят физлицу.

СПРАВКА

Упрощенная процедура будет применяться в отношении инвестиционных вычетов, право на которые возникло с 1 января 2020 года.

Другие поправки, касающиеся инвестиционного вычета

Перечислим другие поправки в части инвестиционного вычета, внесенные комментируемым законом:

Налоговый вычет в 2021 году: что нужно знать при покупке квартиры

Россияне, которые платят налог на доход физических лиц (НДФЛ), после покупки жилья могут вернуть часть уплаченных налогов из бюджета. При этом не важно, каким способом приобретена недвижимость, на собственные средства или в ипотеку.

Рассказываем что нужно знать о налоговом вычете при приобретении квартиры.

Налоговый вычет за квартиру:

Как получить налоговый вычет за квартиру: видео

Как рассчитать налоговый вычет за квартиру

Налоговые резиденты России (живут в стране не менее 183 дней в течение года и уплачивают налог с зарплаты) могут получить у государства 13% от стоимости приобретенной недвижимости. Если собственник квартиры не работает или платит налоги как ИП на упрощенной системе налогообложения, вернуть налог с помощью имущественного вычета нельзя, потому что он не уплачивается в бюджет.

Налоговый вычет за квартиру каждому человеку дают один раз. Существует лимит, с которого будет исчисляться налоговый вычет: 2 млн руб. — для строительства или покупки жилья, 3 млн руб. — при погашении процентов по ипотеке. Таким образом, сумма имущественного налогового вычета может составить до 650 тыс. руб.: 260 тыс. руб. — за покупку квартиры и 390 тыс. руб. — уплаченные проценты по ипотеке.

Если стоимость квартиры меньше 2 млн руб., то вычет рассчитывают в зависимости от суммы покупки, а остаток можно перенести на покупку других объектов. Вычет от уплаты процентов по ипотеке возвращается одноразово и действует в отношении одного объекта недвижимости.

Пример расчета суммы НДФЛ к возврату

Если квартира стоит 1,5 млн руб., то вычет по расходам на ее покупку составит 1,5 млн руб. — можно вернуть 13%, то есть 195 тыс. руб. уплаченного НДФЛ.

При стоимости квартиры в 2 млн руб. можно вернуть 260 тыс. руб. налога.

Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн руб., а налог к возврату составит 260 тыс. руб.

Уплаченные проценты по ипотеке учитываются отдельно. НДФЛ вернут с той суммы, которая уже перечислена банку.

Бывают случаи, когда использовать весь вычет за год не получается. В таком случае остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ. Растягивать вычет можно на любой период, пока государство не вернет 13% со всей суммы расходов на квартиру.

Вернуть средства за жилье, которое приобреталось в браке, может каждый из супругов. В сумме семья сможет получить до 1,3 млн руб. Также, если родители платят за долю ребенка, они могут вернуть НДФЛ с этой суммы расходов. Стоимость доли ребенка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. Родители все равно вернут налог максимум с 2 млн руб. Просто расходы на долю ребенка учтутся как расходы родителей. Когда ребенку исполнится 18 лет и он в будущем купит свою квартиру, право на собственный вычет у него сохранится в полном объеме.

В каких случаях НЕЛЬЗЯ получить налоговый вычет за квартиру:

Срок получения вычета

Обратиться за получением налогового вычета при приобретении жилья на вторичном рынке можно сразу после регистрации сделки. Если квартира приобреталась в новостройке, подать документы можно после сдачи дома в эксплуатацию и подписания акта приема-передачи жилья. Сумма налогового вычета не может превышать уплаченных вами за год налогов или ежемесячных платежей по НДФЛ.

Вернуть налог можно только за календарный год, в котором появилось право на него, и за последующие годы. Получить налоговый вычет за недвижимость за годы, предшествующие году возникновения права на вычет, нельзя. Ограничений по срокам получения вычета нет: если вы приобрели жилье в прошлом году, но не оформили вычет сразу, сделать это можно сейчас, и через десять лет, и через 20 лет после покупки квартиры. Но стоить помнить, что вернуть подоходный налог получится не более чем за три последних года.

Новостройку оплатили в 2016 году, а право собственности на нее оформили только в 2018-м. Право на вычет появилось в 2018 году. В 2020 году собственник подает декларации за 2019 и 2018 годы. Ему вернут НДФЛ, уплаченный в эти и последующие годы, а за 2017-й не вернут, потому что тогда еще не было права на вычет.

Квартира куплена в 2017 году и тогда же оформлено на нее право собственности, а оформить вычет решили в 2020 году. Вернуть налог можно за 2019, 2018 и 2017 годы.

Единственным исключением из этого правила является перенос вычета пенсионерам. Они могут получить вычет не только за тот год, когда приобрели недвижимость и оформили право собственности на нее, и последующие годы, но и за три предыдущих года.

Например

Пенсионер в 2019 году купил квартиру и в том же году вышел на пенсию. Соответственно, налог на доходы он уже не платит и вернуть его за последующие годы не сможет, так как в бюджет ничего не перечисляет. Однако он имеет право заявить вычет за 2018, 2017 и 2016 годы и вернуть НДФЛ, который заплатил до выхода на пенсию и приобретения жилья. Таким правом обладают и работающие пенсионеры: даже если они платят НДФЛ, все равно могут вернуть налог за три года до покупки квартиры.

Список документов для налогового вычета

Для начала нужно заключить сделку по покупке жилья. Затем получить в налоговой инспекции уведомление о том, что вы имеете право на вычет. И это право требуется документально подтвердить и доказать, что вы совершили покупку.

Для оформления имущественного вычета при покупке квартиры необходимы документы:

При получении вычета по ипотечным процентам нужно предоставить:

Все документы можно предоставить в копиях, однако лучше всегда иметь при себе оригиналы.

Как получить налоговый вычет через налоговую

Для того чтобы получить имущественный вычет, можно обратиться в налоговую инспекцию. В этом случае нужно дождаться окончания года, в течение которого была куплена недвижимость. Этот способ подойдет тем, кто хочет получить большую сумму сразу. Полученные средства можно направить на ремонт квартиры, покупку мебели, крупные покупки или досрочное погашение жилищного кредита.

Инструкция для получения имущественного налогового вычета через налоговую:

1. Заполнить налоговую декларацию (по форме 3-НДФЛ).

2. Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3. Подготовить копии документов, подтверждающих право на жилье:

4. Подготавливаем копии платежных документов:

5. При приобретении имущества в общую совместную собственность подготавливаем:

6. Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

Как получить налоговый вычет через работодателя

Получить имущественный налоговый вычет можно и через работодателя. Документы стоит подавать сразу, не дожидаясь конца года. В этом случае не нужно подавать декларацию по форме 3-НДФЛ. Вычет предоставят на основании уведомления. Налоговая инспекция выдает такой документ по заявлению. Работодатель не будет удерживать НДФЛ с зарплаты, пока не выплатит полагающийся лимит компенсации. Эти средства можно направить на погашение ежемесячных ипотечных платежей.

Инструкция для получения имущественного налогового вычета через работодателя:

Какие налоговые вычеты можно получить в 2021 году

Кому положены и как подтвердить

С помощью налоговых вычетов можно ощутимо сэкономить и поправить семейный бюджет.

Уже можно подавать декларацию в налоговую инспекцию и возвращать налог, уплаченный за прошлый год. При этом многие люди имеют право сразу на несколько вычетов, но сложно разобраться, какие нужны документы и как все оформить.

В этой статье я сделала подборку основных типов вычетов: кому положены, в какой сумме и как их подтвердить.

О чем расскажу в статье:

Что такое вычеты

Почти все мы платим НДФЛ — с зарплаты и других доходов. Если вы потратились на лечение, учебу, купили квартиру или пополнили индивидуальный инвестиционный счет (ИИС), то имеете право на вычет — возврат части уплаченного НДФЛ. Вычет можно получить двумя способами:

Получить вычет могут только те, у кого есть официальный доход, с которого платится НДФЛ по ставке 13%. Еще нужно быть резидентом РФ — проживать в России не менее 183 дней в календарном году. В 2020 году можно было стать резидентом, если прожить в стране 90 дней. Для этого нужно подать заявление в инспекцию до 30 апреля 2021 года. Нерезиденты воспользоваться вычетом не могут.

Чем раньше подать декларацию по итогам года, тем быстрее вернут деньги из бюджета.

Срок подачи декларации — до 30 апреля следующего года. Это касается только тех, кто обязан задекларировать свои доходы: например, если человек сдавал в аренду имущество или продал квартиру, которая находилась в собственности менее минимального срока владения — трех или пяти лет в зависимости от ситуации.

А те, кто хочет просто воспользоваться налоговым вычетом, например вернуть 13% от сумм за обучение или лечение, могут подать декларацию в течение трех лет с того года, как оплатили расходы. А вычетом на покупку жилья можно воспользоваться и спустя три года, и через десять лет после покупки — ограничений по срокам для этого вычета нет.

Какие бывают типы вычетов

По доходам за 2020 год можно воспользоваться следующими видами вычетов:

По доходам, которые получили с 2021 года, можно будет также воспользоваться новыми видами вычетов. О них мы расскажем в отдельных статьях.

Как победить выгорание

Что изменилось в вычетах в 2021 году

26 января 2021 года первое чтение в Госдуме прошел законопроект, который упростит процедуру получения некоторых вычетов: воспользоваться вычетом можно будет «в один клик». Это новшество коснется, скорее всего, вычетов на лечение и обучение, имущественного вычета при покупке жилья, расходов на уплату процентов по ипотеке, а также инвестиционных вычетов по операциям на ИИС. Но пока этот закон не принят, продолжает действовать старый порядок.

До 2021 года применять вычеты можно было ко всем доходам, которые облагаются по ставке 13%, кроме дивидендов. С 2021 года доходы физлиц разделяются на налоговые базы — неосновную и основную:

К доходам из основной налоговой базы вычеты можно будет применять свободно, из неосновной — только три вычета:

Но эти новшества нужно будет учитывать при заявлении вычетов на расходы, которые были в 2021 году, то есть при подаче декларации в начале 2022 года. Пока же отчитываемся перед налоговой за 2020 год в старом порядке — только по тем доходам, которые облагаются по ставке 13%.

Имущественные налоговые вычеты

Имущественные вычеты может получить человек, который совершал операции с недвижимостью. В частности:

Полный перечень операций, по которым можно получить имущественный вычет, а также порядок их предоставления прописан в статье 220 НК РФ.

Рассмотрю вычеты, которые вызывают больше всего вопросов.

При покупке квартиры в новостройке или на вторичном рынке можно воспользоваться вычетом по расходам на приобретение жилья.

Если квартиру приобретать в ипотеку, то государство вернет еще больше: кроме вычета на жилье можно воспользоваться и вычетом на проценты.

Кому положены. Вычет может получить человек, который приобрел квартиру и заплатил за нее полностью или частично. От расходов будет зависеть сумма вычета. По квартирам, которые получены по наследству или подарены, получить вычет нельзя: за них приобретатель ничего не платил.

Получить вычет можно только после того, как оформлен правоустанавливающий документ на квартиру.

В случае новостройки — когда дом сдан и подписан акт приема-передачи.

На вторичном рынке — свидетельство о праве собственности или выписка из ЕГРН.

Если квартира приобретена в браке, то она считается совместной собственностью. Не важно, на кого оформлена квартира, кто за нее платил, — вычет могут получить оба супруга.

Если квартиру приобрели супруги, то вычеты могут быть распределены между ними по заявлению в любых пропорциях независимо от того, на кого оформлена квартира и кто за нее платил.

Кроме того, распределять вычет нужно, только если второй супруг тоже хочет получить вычет по этой квартире. Если такого желания второй супруг не изъявляет, то вычет получит только один супруг, без заявления о распределении вычета.

Неиспользованный остаток вычета на проценты нельзя переносить на другие объекты. Он дается только на один объект. То есть неиспользованный остаток вычета просто сгорит.

Вычет на проценты также можно распределять между супругами по их заявлению. При этом не важно, на кого оформлен кредитный договор и кто платит банку. В отличие от вычета на покупку квартиры, заявление можно писать каждый год и перераспределять проценты.

Проверьте, сколько вам вернут при покупке квартиры, в нашем калькуляторе:

Документы. Воспользоваться вычетом можно двумя способами:

Если квартира в новостройке, то в инспекцию необходимо представить такие документы:

Если квартира куплена на вторичном рынке, то подтвердить право на вычет можно такими документами:

Для получения вычета на проценты, уплаченные банку, представляются такие документы:

Если вычет заявляется супругами, то необходимо представить заявление о распределении вычета.

Нюансы, о которых мы писали в Т—Ж:

Если квартира находилась в собственности пять лет, а в определенных случаях — три года, при ее продаже не нужно платить налог и подавать декларацию.

Если продать квартиру раньше этого срока, то придется отчитаться перед налоговой инспекцией. Что касается налога, либо его можно уменьшить, либо его совсем может не быть — если воспользоваться имущественным вычетом.

Кому положены. Вычетом могут воспользоваться продавцы квартир. Им также можно воспользоваться при продаже долей, жилых домов, комнат, включая приватизированные жилые помещения, садовых домов или земельных участков или доли в этом имуществе.

При продаже квартиры, которая находится в общей долевой или совместной собственности, вычет в 1 000 000 Р распределяется между совладельцами квартиры пропорционально их доле. Либо это делается по договоренности между совладельцами долей, не выделенных в натуре.

Вычет на продажу квартиры, в отличие от вычета на покупку квартиры, можно применять неограниченное количество раз. То есть его можно использовать хоть каждый год.

Вычет в размере документально подтвержденных расходов на покупку квартиры. Когда все документы на руках, лучше применить этот вычет.

Чтобы посчитать, какой налог нужно заплатить при продаже квартиры, воспользуйтесь нашим калькулятором:

Документы. Для применения вычета 1 000 000 Р нужно подать в инспекцию декларацию и приложить к ней копию договора купли-продажи.

Если доход от продажи квартиры уменьшать на расходы, которые были при покупке этой квартиры, то дополнительно нужно представить копии документов по предыдущей сделке:

Стандартные налоговые вычеты

Кому положены. Стандартные налоговые вычеты делятся на две категории: вычеты на себя и на детей.

Вычеты на себя. Вычет предоставляется определенным категориям физлиц. Например, инвалидам с детства, инвалидам первой и второй групп, «чернобыльцам», родителям и супругам военнослужащих, погибших при исполнении военных обязанностей, и другим. Перечень лиц, которые могут претендовать на стандартный налоговый вычет, есть в законе.

Вычет на ребенка (на детей). Эти вычеты предоставляются обоим родителям. На вычет также могут претендовать усыновители, опекуны, попечители, приемные родители. Важно, чтобы ребенок находился на их обеспечении.

Вычет предоставляется с месяца, в котором родился ребенок, и до конца того года, в котором он достиг 18 или 24 лет, если продолжает учиться очно.