ипотека для самозанятых тинькофф

«Как самозанятому оформить ипотеку»

Когда трудоустроен у работодателя, получить кредит или оформить ипотеку просто: достаточно соблюсти условия банка и взять на работе справку 2-НДФЛ. У ИП тоже нет проблем: он может предоставить декларацию за последний налоговый период, книгу учета доходов или выписку по расчетному счету.

Самозанятому сложнее: у него нет работодателя, деклараций или расчетного счета. Расскажем, в какой банк обратиться самозанятому, как подать заявку и какие документы собрать, чтобы ипотеку точно одобрили.

Выбрать банк

Самозанятость существует всего год, и то пока в рамках эксперимента. Из-за этого многие банки пока настороженно относятся к самозанятым.

Чтобы вам одобрили ипотеку, лучше обращаться только в крупные банки. Например, Сбербанк активно работает с самозанятыми: разрешает им учитывать доходы от самозанятости в мобильном приложении банка и готов рассматривать поступления на карту самозанятого как зарплату. Еще много знают о самозанятости банки Москвы, Татарстана и Московской и Калужской областей, в которых эксперимент по самозанятости идет уже год.

А вот банки регионов, которые только недавно присоединились к эксперименту или вообще в нем не участвуют, могут отказать самозанятому, потому что пока не очень разбираются в этом статусе.

Лучше всего не останавливаться на одном банке, а подать заявки в 5–6 — так шанс получить ипотеку гораздо выше.

Проверить чек-листы банков и подойти по условиям

Обычно банки обращают внимание на 4 главных пункта.

1. Срок регистрации самозанятого

При официальном трудоустройстве банки обычно требуют 2–3 года рабочего стажа и минимум полгода постоянного места работы. С самозанятостью ситуация похожая: вам не одобрят ипотеку, если вы зарегистрировались всего пару месяцев назад, — придется подождать полгода или даже год.

Например, ИП одобряют ипотеку, только если он уже год–два работает как предприниматель. С самозанятостью ситуация будет похожей.

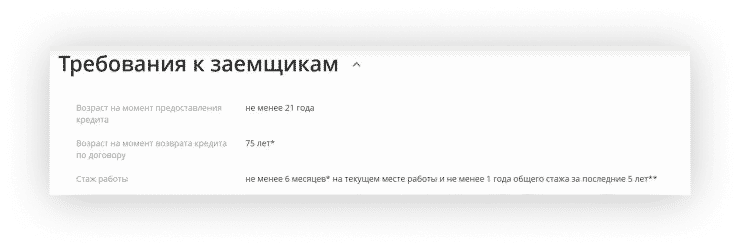

Такие условия выдвигает Сбербанк к заемщику-физлицу. Самозанятому тоже лучше позаботиться о стаже

2. Стабильный доход

Если в один месяц вы заработали на самозанятости 100 000 рублей, в другой — 10 000, а в третий вообще ничего не заработали, банку это не понравится. Для него важен не общий доход, а стабильность — ведь платить по ипотеке придется каждый месяц.

Точную сумму заработка назвать нельзя, но обычно банки придерживаются правила: размер ипотечной выплаты должен быть не больше 40–60% от ежемесячного дохода. К примеру, чтобы одобрили регулярный платеж 20 000 рублей, ваш доход должен быть в районе 40 000 рублей ежемесячно.

3. Хорошая кредитная история

Важно, чтобы у вас не было просроченных кредитов и серьезных кредитных задолженностей, иначе ипотеку не одобрят. Идеально, если вы уже брали несколько кредитов и стабильно их выплачивали, — так банк будет знать, что вы надежный заемщик.

Если у вас пока нет кредитной истории, шанс одобрения заявки на ипотеку чуть ниже. Нулевая история лучше, чем плохая, но хуже, чем никакая. Поэтому если хотите взять ипотеку через два года, уже сейчас позаботьтесь о кредитной истории. Например, возьмите кредит и выплатите его в срок. Или оформите у банка кредитную карту, пользуйтесь кредитными деньгами и возвращайте их, пока не истечет беспроцентный период, — так вы улучшите кредитную историю и не переплатите банку проценты.

4. Банковская карта в банке, где вы хотите взять кредит

Если вы получаете деньги от самозанятости на карту того же банка, где планируете взять ипотеку, это сильно повышает шанс одобрения. В таком случае банку доступны все движения личных средств по вашему счету, чтобы убедиться в вашей платежеспособности.

Учтите, что и ИП, и самозанятым ипотеку дают гораздо охотнее, чем кредиты. Это связано с тем, что при ипотеке у банка есть гарантии: квартира находится под залогом. Так что даже если вам обычно не одобряют кредиты, можно попробовать оставить заявку на ипотеку.

Есть вариант ипотеки, который вообще не требует соблюдения этих условий, — ипотека с первоначальным взносом 50%. Такую ипотеку часто дают просто по паспорту, без подтверждения доходов и серьезной проверки кредитной истории. Пока самозанятому, особенно «новенькому», получить такую ипотеку проще всего.

Получить справку о доходах

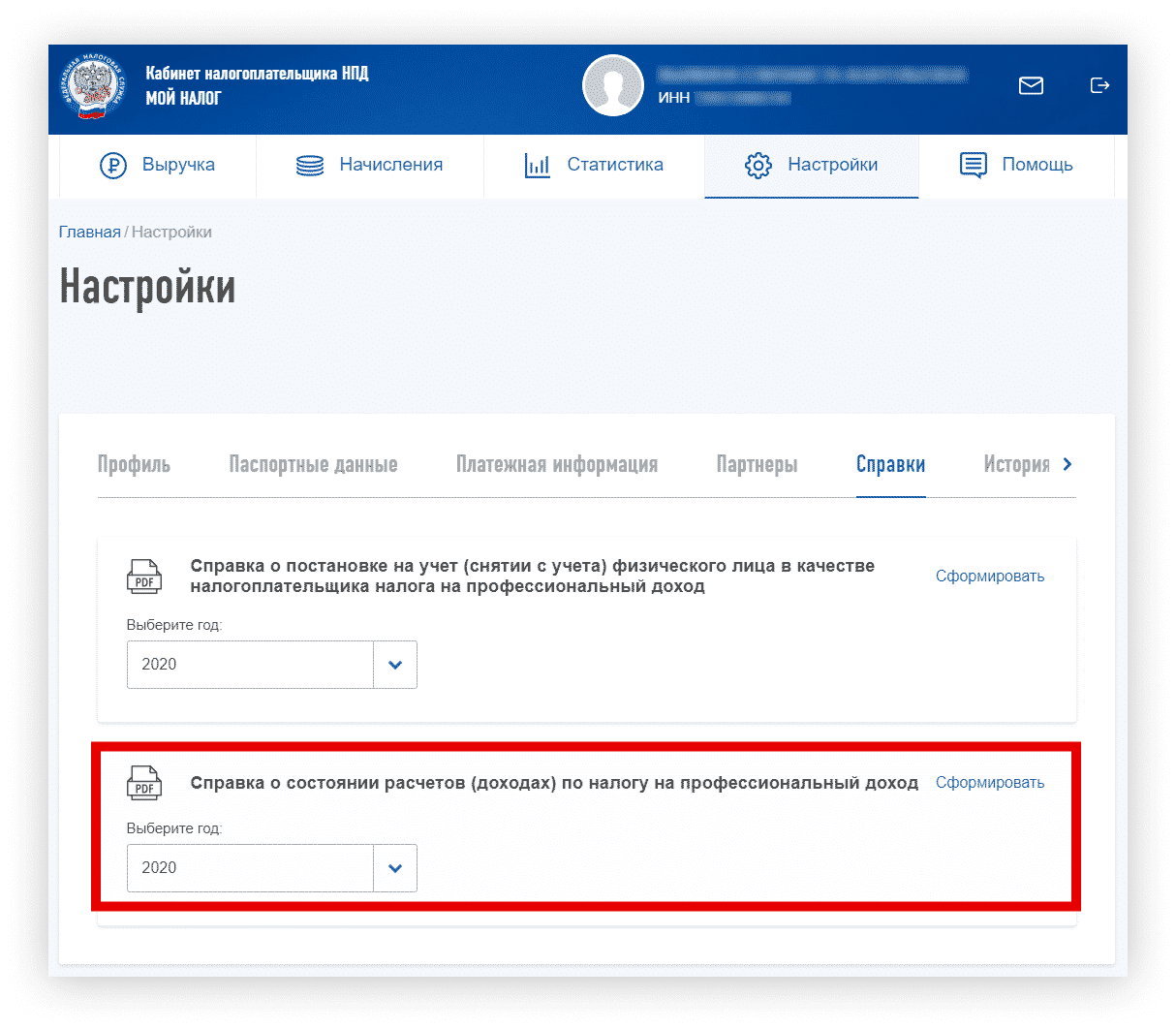

Если вы не готовы внести первоначальный взнос в размере 50% от стоимости квартиры, нужно будет подтверждать доход. Для этого у самозанятых есть специальная справка. Ее можно получить в интернете двумя способами:

Если вы получаете деньги на карту, кроме справки о доходах, можно взять в банке выписку со счета — она тоже подтвердит платежеспособность.

Краткая инструкция по получению ипотеки для самозанятого

Я самозанятый. Как получить кредит?

Я репетитор. Встал на учет в налоговую как самозанятый гражданин — у нас налоговые каникулы и можно ничего не платить по закону.. Но мне непонятно, как будут учитываться мои доходы при попытке получить автокредит или ипотеку в банке. И будут ли они вообще учитываться?

Получить кредит самозанятым можно. Только условия по нему, вероятно, будут менее выгодными. Или нужно будет все-таки платить налоги. Что выгоднее — считайте сами.

Поскольку у меня нет перед глазами вашей кредитной истории и информации о вас как о потенциальном заемщике, я расскажу вам общие моменты, которые смогут повысить шансы на получение кредита.

Кто такие самозанятые

Самозанятый — это гражданин, который оказывает ту или иную услугу без привлечения других людей и работников. Это, например, репетиторы, няни, домработницы.

Так как же взять кредит?

Учитывая, что, по разным данным, число самозанятых граждан в РФ составляет от 13 до 17 миллионов человек, кредиторы не могут игнорировать эту категорию населения.

Действительно, далеко не все банки готовы рассматривать граждан, которые не могут подтвердить свой доход. Но важно понять, какой именно кредит вас интересует. Например, получить кредитную карту можно даже без справки о доходах. Правда, и начальный лимит карты в таком случае может быть небольшим.

В Тинькофф-банке можно получить кредит наличными до 2 млн рублей без подтверждения дохода.

Поскольку в письме вы упомянули автокредит и ипотеку, я делаю вывод, что вас интересуют крупные кредиты. Сразу скажу: для автокредита банки не всегда требуют справку о доходах. Можете сами в этом убедиться, проверив блок «Требования к заемщикам» для автокредита на сайтах двух-трех банков.

Поскольку вы не можете подтвердить свой доход стандартной справкой 2- НДФЛ или хотя бы справкой от работодателя, условия по кредиту могут быть хуже. Например, вам могут предложить более высокую процентную ставку или первоначальный взнос. Клиент без подтвержденного дохода — риск для банка.

Как вам получить кредит

Обратиться в свой банк. Если в каком-то банке у вас уже есть вклад или дебетовая карта, в первую очередь рассматривайте его для получения кредита. У этого банка уже есть информация о вас. Если вы себя хорошо зарекомендовали, банк будет заинтересован в надежном заемщике, пусть и с неофициальным доходом.

Предоставить выписку со счета. Некоторые банки могут попросить выписку со счета, на который поступают деньги, за последние 3—6 месяцев. Так банк увидит регулярные поступления и поймет ваш примерный доход.

Владеть ценным имуществом. Квартира, машина или земельный участок в собственности увеличат шансы на получение кредита.

Назначить созаемщика или поручителя. Человек, готовый нести ответственность за кредит вместе с вами, повышает шансы на одобрение кредита. То же самое касается и поручителя — человека, который в случае чего возьмет на себя выплаты. Если вы не уверены, что вам одобрят кредит, ищите кого-то на эти роли.

Самому выступить поручителем. Если у вас есть родственник или супруг, у которого есть возможность подтвердить свой официальный доход, кредит можно оформить на него, а вы выступите поручителем. В этом случае условия могут быть выгоднее. Но такие решения нужно хорошо обдумать, мы уже писали почему.

Платить налог на профессиональный доход. У репетиторов есть налоговые каникулы. Им можно вообще не платить налоги. Но это не мешает репетитору зарегистрироваться на новом налоговом режиме и платить 4% со всех поступлений за уроки. Тогда можно будет подтвердить доход.

В приложении, которое формирует чеки и рассчитывает налог, есть справка о доходах. Банк ее примет и учтет при рассмотрении заявки. Этот режим заработает с 2019 года, но за несколько месяцев в приложении может накопиться сумма, которая позволит избежать отказов в банках. У репетиторов, которые пользуются льготой, так не получится. Но вы сами решите, стоит ли вам платить налог и сколько можно будет сэкономить на ставке по кредиту, благодаря наличию справки. В любом случае закон вы не нарушаете.

Обязательно проверьте свою кредитную историю перед подачей заявки.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как самозанятым подтвердить доходы при оформлении кредита

ФНС объяснила банкам и самозанятым, как быть с подтверждением доходов, когда нужно оформить кредит. Это разъяснения для тех, кто платит налог на профессиональный доход, который еще называют налогом на самозанятость.

Если вы применяете этот спецрежим как ИП или просто физлицо, теперь стало проще взять кредит: справку можно получить через интернет, а банки должны принимать ее как официальный документ о сумме заработка.

Инструкция для самозанятых: как подтвердить доход для банка

Если платите налог на профессиональный доход и планируете брать кредит, можно официально подтвердить свой заработок для банка. Вот как это сделать:

Справки формируются моментально, ответ приходит в виде документа с электронной подписью ФНС. Документ можно отправить по электронной почте или сохранить.

Эти способы подходят и для подтверждения регистрации в качестве самозанятого. Банк может проверить постановку на учет и без справки — через сервис на сайте ФНС.

Расскажите тем, кто планирует брать кредит, но официально не работает:

Поделиться инструкцией в вотсапе

Кого это касается?

Разъяснения ФНС касаются тех, кто официально зарегистрировался как самозанятый — то есть применяет налог на профессиональный доход. Это льготный налоговый режим, который появился в 2019 году. Пока он применяется в четырех регионах: Москве, Московской и Калужской областях и Республике Татарстан.

Если работать на этом режиме, с учетом вычета можно платить налог по ставке 3 или 4%. А когда вычет закончится, с поступлений от физлиц надо будет платить 4%, а от ИП и юрлиц — 6%. Деклараций, фиксированных страховых взносов и онлайн-касс на этом режиме нет. Чеки для клиентов можно формировать в приложении, а для регистрации не придется идти в налоговую инспекцию.

Еще это касается банков, в которые самозанятые обращаются за кредитами. Теперь понятнее, какой документ нужно представить, чтобы подтвердить свои доходы при оформлении ипотеки или кредитной карты.

В чем была проблема с подтверждением доходов?

Когда потенциальный заемщик подает заявку на кредит, банк может попросить его подтвердить доходы. Это можно сделать разными способами:

Эти варианты помогают официально подтвердить доход: на документах стоит печать работодателя или налоговой. Банки понимают, что это за формы, откуда они взялись и как их проверить.

С самозанятыми были проблемы. Они не подают декларации, деньги им могут поступать на личную карту, ни книги учета доходов, ни онлайн-кассы нет. И справку 2-НДФЛ самозанятым тоже никто не даст: это документ для расчета другого налога, который удерживает работодатель. Нет работодателя — нет и подтверждения.

Из-за этого банки отказывали самозанятым в кредитах. Получалось, что человек легализовался, честно платит налоги и показывает государству свои доходы, а взять кредит не может.

На самом деле самозанятые могут взять официальную справку о своих доходах, причем быстрее и проще, чем все остальные заемщики. Но некоторые банки такие справки не принимали — причем даже те, что сами предлагают сервисы для самозанятых. Теперь ФНС объяснила, как должно быть.

Как подтверждать доходы на НПД?

Чтобы подтвердить доходы от самозанятости, нужно сформировать справку в приложении «Мой налог» или в личном кабинете. Для этого не придется идти в налоговую, писать заявление и ждать, пока будет готов документ.

Все можно сделать через интернет за несколько минут.

Через приложение. У самозанятых есть специальное мобильное приложение «Мой налог». Через него можно быстро зарегистрироваться, отправлять чеки клиентам и в налоговую, проверять начисления и следить за своими доходами. Там же формируются две справки:

Ответ на запрос приходит моментально. Справку можно отправить на электронную почту или сохранить. Есть электронная подпись налоговой — подтверждение, что это официальный документ из государственной базы

Через личный кабинет. У самозанятых есть свой личный кабинет. Это не то же самое, что личный кабинет налогоплательщика, куда приходят налоговые уведомления и где формируются декларации 3-НДФЛ.

Правильная ссылка для самозанятых: lknpd.nalog.ru

Также в приложении и личном кабинете можно сформировать справку о статусе самозанятого — что он реально зарегистрирован на этом режиме. Хотя банк и сам может это проверить через специальный сервис.

ФНС объяснила, что эти справки можно использовать для подтверждения дохода и регистрации. Эту информацию даже официально довели до Банка России.

Диалог с банком по поводу подтверждения доходов может выглядеть примерно так:

— Я самозанятый, применяю налог на профессиональный доход.

— Могу прямо сейчас сформировать справку и отправить на электронную почту. Или проверьте мой статус на сайте ФНС. Вот ИНН.

— Чем подтвердите свои доходы?

— Есть справка из налоговой, она с электронной подписью ФНС. Сформирую прямо сейчас в приложении «Мой налог» и отправлю, куда скажете.

— Ничего не знаем про такие справки, это не подтверждение дохода, давайте 2-НДФЛ.

— В письме от 13.09.19 № ЕД-4-20/18515 ФНС объяснила банкам, что эти справки официально подтверждают доход самозанятых. Центробанк тоже в курсе: ему направили отдельное письмо от 9.08.2019 № СД-3-3/7361@. Куда я могу отправить официальную справку о доходах для проверки?

Если самозанятый работает по трудовому или гражданско-правовому договору

Самозанятость можно совмещать с основной работой. Например, можно быть поваром в кафе с трудовым договором и официальной зарплатой и одновременно выпекать торты на заказ как самозанятый. Это разные виды доходов, но банку можно представить сведения о каждом из них:

Так же с гражданско-правовым договором. Там нет трудовой книжки, но заказчик тоже удерживает НДФЛ, сдает в налоговую сведения о доходах и платит страховые взносы. Чем больше доходов удастся подтвердить, тем выше шансы на одобрение кредита.

Раньше у тех, кто ведет бизнес без регистрации и налогов, было мало шансов взять ипотеку или автокредит. Или приходилось платить повышенные проценты. Теперь с этим проще: платить налоги от подработок или небольшого бизнеса может быть выгоднее, чем переплачивать банку из-за повышенной ставки.

Цитата из статьи:

«Диалог с банком по поводу подтверждения доходов может выглядеть примерно так:»

Может, где-то в параллельной реальности и может, но конкретно к банку «Тинькофф» это применимо примерно никак. В нашей реальности диалог с милой барышней-оператором был таким:

.

— Вы официально трудоустроены?

— Я самозанятый, плачу налог на профессиональный доход

— Т.е. Вы предприниматель, у Вас ИП?

— Нет, я «самозанятый»

— Ну, у вас своя фирма, ООО?

— Нет

— То есть, получается, вы нигде официально не трудоустроены?

— Я самозанятый, плачу НПД

. и дальше по кругу. В итоге она так и не поняла, о чём я вообще толкую и, видимо, записала меня в безработные, потому как одобрили только 30% от запрошенной суммы.

К слову, и в ЛК «Тинькофф», в разделе о работе, тоже нет вида деятельности «Самозанятый», не могу сведения о работе указать при всем желании.

Так что всё это работает только в одну сторону: вывести людей из тени и пополнить тем самым бюджет. Никаких преференций НПД не даёт.

А вы в курсе, что Тинькофф банк сам кладёт болт на справку о доходах самозанятого и не учитывает такой доход? Зачем Екатерина Мирошкина написала эту залепуху?

А у меня вопрос! Почему самозанятый платит 4 % от дохода, а если я физ лицо и торгую на брокерском счете и получаю доход, то плачу 13% НДФЛ. И торгуя на брокерском счете я не являюсь самозанятым?

Дмитрий, потому что ты платишь 13% от чистой прибыли, а НПД это 4-6% с оборота! Или ты хочешь заплатить 4% от оборота брокерского счета? )))

Дмитрий, так зарегистрируйтесь и платите 4%

В реальности банку абсолютно пофиг на эту справку, я проверял, приносил её. И это правильно. Чтобы создать такой «доход», достаточно просто оплатить 3% от него, а деньги сказать что клиенты передали наличными. Серьёзно, у меня самого как самозанятого доход 500 тысяч за полгода, но если бы я захотел просто его нарисовать а не реально получить, то мне бы это обошлось в 15 тысяч рублей примерно (столько налогов я заплатил).

В моём случае правда это всё реально платили разные люди мне на карту, но это как-то надо проверять, а справка по сути выдаётся с моих же слов, с того что я сам в приложении вобью.

Sergey, а вот интересно, если кто то просто в редакторе в этой справке нолики пририсует, банк или кто то другой это сможет проверить?

расскажите реальный случай выдачи банками кредита под справку о доходах самозанятого. Не надо теоретизировать и сказки рассказывать.

Пока, по состоянию на октябрь месяц банки чхать хотели на эти справки. Как и на письма с разъяснениями ФНС.

Так что пока никакого смысла из тени выходить ради кредита нет. Не смотря на сказки минимтров и экономистов

Статья расписана идеально, причем от лица банка, который не принимает сам такую справку))))

Никита, ну сегодня у человека работа официальная и зарплата 50 тыр, а через неделю его уволили. Банки не рискуют?

А,то что банки не одобряют кредиты и уж тем более не дают ипотеку самозанятым,вас не смущает.

У меня другой вопрос.

Учитывая, что люди готовы купить справки 2-НДФЛ, могут ли быть нарисованные доходы и что об этом говорит закон?

То есть в теории самозанятый может писать доход в 50-100 тысяч. Чтобы взять ипотеку, например. Это будет стоить 18. 40 тысяч рублей за год (налоги). Например, если не хватает дохода на основном месте работы, а человек ожидает повышение зарплаты. Ну или просто чёрная з/п. С точки зрения законодательства будет нарушение?

Максим, в этом случае надо будет год рисовать движение по счету ИП

Ivan, нет. 3-4 % и всё. Даже если ИП.

Максим, так надо же будет еще в фонды платить.

Кредит все равно не одобрят. Их не дают ни ИП ни, тем более, самозанятым не дадут.

Julia, мне дали, но на основании дохода по официальной зарплате, а доход как замозанятого просто проигнорировали.

Филькина грамота эта справка. Банки смотрят на отчисления в ПФР, а у самозанятых этих отчислений нет.

Ипотека для самозанятых в 2021 году

На сегодняшний день в нашей стране есть очень много людей, которые не могут подтвердить наличие регулярных денежных поступлений справкой с места работы, поскольку не имеют официального трудоустройства. Чтобы легализовать свои доходы, такие граждане могут получить статус самозанятого, платить налоги и без опасений вести свое дело.

Однако, даже узаконив свои отношения с ФНС, самозанятые граждане продолжают сталкиваться с проблемами, которые подстерегают безработных лиц и предпринимателей. В частности, это касается вопросов кредитования в российских банках.

Кто такой самозанятый

С 01.01.2019 года самозанятыми считаются граждане, к которым применяется специальный налоговый режим под названием «Налог на профессиональный доход». Такой вариант подходит россиянам, работающим на себя (дизайнеры, частные репетиторы, фотографы, домработницы, няни, владельцы сдаваемой в аренду недвижимости и т.п.).

Ставка налога зависит от того, кому самозанятый оказывает свои услуги (физическим лицам – 4%, юридическим лицам – 6%). Такой гражданин должен осуществлять свою деятельность в любом из участвующих в проекте регионов.

Чем самозанятый отличается от ИП

И самозанятые, и предприниматели работают на себя, они сотрудничают как с физическими лицами, так и с компаниями, а также обязаны платить налоги. Тем не менее, самозанятые граждане отличаются от ИП:

Дают ли ипотеку самозанятым?

Самозанятому лицу получить карту с небольшим кредитным лимитом гораздо проще, чем оформить кредит на покупку автомобиля или квартиры. Поскольку в сложившихся условиях финучреждения не считают таких граждан надежными плательщиками, то выдвигают более жесткие требования и гораздо внимательнее рассматривают их денежные поступления.

Даже если дела у самозанятого идут хорошо, а своя деятельность приносит стабильный и высокий доход, нужно готовиться к несколько предвзятому отношению со стороны кредитора, привыкшего доверять классическим документам и консервативным системам.

На сегодняшний день самозанятые могут подтвердить свои доходы справкой из специального приложения «Мой налог». Однако необходимо помнить, что ипотечные кредиты для таких граждан не настолько выгодны, как для наемных сотрудников. Причина заключается в том, что самозанятые лица не платят НДФЛ (они уплачивают налог на профессиональный доход), поэтому не могут получить вычет по данному налогу.

Получить вычет по НДФЛ самозанятый сможет только в двух случаях:

И в том, и в другом случае при покупке недвижимости в ипотеку самозанятый сможет получить вычет за последние 3 года. Получив кредит, такой заемщик сможет не платить налоги с зарплаты по трудовому договору до тех пор, пока не израсходует весь вычет. Однако налоги с доходов, которые гражданин получает как самозанятый, платить придется все равно.

Еще одной проблемой является повышенная процентная ставка по ипотеке. Так, во многих финучреждениях предприниматели и самозанятые могут получить кредит на не очень выгодных условиях.

Как взять ипотеку самозанятому?

Как правило, при рассмотрении заявки на ипотечный кредит, банк обращает внимание на такие параметры:

Чтобы доказать свою платежеспособность, самозанятый должен предоставить первоначальный взнос, размер которого может достигать 50% стоимости приобретаемого жилья. Также можно заручиться поддержкой поручителей и созаемщиков, имеющих постоянный доход (который можно подтвердить соответствующей справкой) и положительную кредитную историю, и предоставить в качестве обеспечения по ипотеке имеющееся в наличии недвижимое имущество.

В крайнем случае придется оформить кредит на своего супруга или близкого родственника, который имеет достаточный доход и может предоставить справку 2-НДФЛ или по форме банка. Не самым выгодным вариантом может стать оформление кредитной карты или получение нескольких потребительских кредитов на небольшие суммы в разных финучреждениях (завышенные ставки, небольшой срок и отображение всех поданных заявок и оформленных ранее займов в кредитной истории, которую будут анализировать кредиторы).

Какие банки выдают?

В 2021 году гражданам, ведущим свое дело, доступно множество программ ипотечного кредитования, которые действуют в различных банках. Самый оптимальный вариант – займ по двум документам, при котором не требуется справка о доходах самозанятого для ипотеки.