ипотека в швейцарии процент

Navigation

Функция поиска

Как взять ипотеку в Швейцарии и при этом не умереть с голоду?

Приобрести жильё в собственность становится в Швейцарии все сложнее: для этого требуется все более толстый кошелёк. © Keystone / Salvatore Di Nolfi

Разбирается во многих вопросах, но лучше всего – в федеральной политике. Работал в Швейцарском информационном агентстве ATS и на «Радио Фрибур».

Традиционно высокие цены на недвижимость в Швейцарии продолжают расти. Согласно данным Райффайзенбанка, во втором квартале текущего года цены на дома поднялись примерно на 5%, на квартиры — на 1,6%. При этом ставки по ипотечным кредитам в настоящее время находятся в Швейцарии на исторически низком уровне. Никогда еще не было так выгодно брать кредит на покупку собственности, как сейчас. Но сегодня одного только ипотечного кредита в стране уже недостаточно для того, чтобы обеспечить себе возможность владеть объектом недвижимости.

Гора долгов

Швейцарский рынок имеет еще одну особенность: ипотечные долги выплачиваются тут крайне медленно. Во многих странах ипотечный долг гасится в течение одного поколения, на что уходит от 20 до 25 лет. В Швейцарии, однако, зачастую этот процесс затягивается, а долги, которые связаны с приобретенной собственностью, а вовсе не с самим покупателем, передаются в наследство следующему поколению.

Тому есть две причины: во-первых, цены на недвижимость выросли настолько, что вернуть теперь ипотечный кредит в обозримые сроки в принципе очень трудно. Во-вторых, налоговая система сама стимулирует человека брать кредиты и не избавляться уж очень быстро от долгов по ипотеке, особенно благодаря тому, что проценты по ипотечным кредитам можно вычитать из налогооблагаемой базы.

А это ведет к тому, что в Швейцарии регистрируется сейчас один из самых высоких в мире показателей по персональной задолженности физических лиц. В конце прошлого 2018 года общий объем только ипотечной задолженности в Конфедерации превысил символический лимит в один триллион франков.

«По причине нормативных ограничений и быстрого роста цен потенциальные покупатели, если они хотят быть в состоянии финансировать свою ипотеку, обязаны теперь вкладывать в недвижимость куда больший, чем раньше, собственный капитал с целью обеспечения первоначального взноса, обладая при этом постоянно растущим уровнем своих доходов», — говорит Мартин Нефф (Martin Neff), главный экономист Райффайзенбанка, третьего по величине банка в Швейцарии.

Доля жителей Швейцарии, обладающих объемом активов, достаточным для того, чтобы купить дом, варьируется в зависимости от кантона от 18 до 44%. Таковы, по крайней мере, расчеты банка. Кроме того, по словам М. Неффа, у претендента должна быть достаточно высокая зарплата для покрытия текущих расходов, связанных с покупкой дома, что «в большинстве случаев оказывается трудным, а иногда и непреодолимым препятствием». Вот конкретный пример: согласно расчетам М. Неффа, купить дом стоимостью один миллион франков (доля собственного капитала для первоначального взноса составляет при этом 200 000 франков) может только человек, чей доход составляет не менее 176 000 франков в год.

Условия для получения швейцарской ипотеки

В Швейцарии банк обычно финансирует приобретение собственного дома на 80%. Оставшиеся 20%, то есть собственный капитал (Eigenkapital), должны быть внесены самим покупателем недвижимости. До 1 июля 2013 года собственный капитал мог быть полностью профинансирован покупателем за счет накоплений на счету своего пенсионного фонда в рамках так называемой «второй опоры» пенсионной системы (что это такое, как устроена эта система и какие еще бывают опоры, см. здесь по ссылке).

Однако теперь это правило отменено, и в настоящее время не менее половины от собственного первоначального взноса должно поступать из других источников (личные сбережения, частные целевые пенсионные накопления, семейные банковские займы). Правительство потребовало введения этой меры, с тем чтобы ограничить риск возникновения «пузыря» на рынке недвижимости и одновременно сохранить пенсионные активы граждан.

В итоге покупка недвижимости стала еще более сложной задачей, ведь не забудем, что наряду с 10% собственного капитала из собственных средств должны покрываться ещё и другие расходы, связанные с покупкой дома, объем которых может составлять до 4% от стоимости объекта, причем покрывать их за счет пенсионного фонда тоже нельзя. Так что для покупки объекта недвижимости в 1 миллион франков покупателю необходимо иметь здесь и сейчас не менее 140 000 франков «реальных» собственных средств.

Банк также рассчитывает, сколько может стоить кредит. Он опирается при этом на базовую процентную ставку в 5% (средний показатель по Швейцарии за несколько последних лет), при досрочном погашении долга набегает еще 1% от стоимости недвижимости в год, и столько же могут составлять расходы на техническое обслуживание дома. Ипотека, таким образом, предоставляется в Швейцарии только в том случае, если все эти расходы в совокупности не превышают 33% валового годового дохода покупателя.

В нашем примере банк будет исходить из общей финансовой нагрузки, ложащейся на покупателя, в размере 60 000 франков в год. Считаем:

40 000 франков, то есть 5% от кредита в 800 000 франков, в качестве выплаты обратно банку;

+ 10 000 франков — на техобслуживание дома, то есть еще 1% от 1 миллиона франков.

Чтобы покрыть эти расходы, доход домохозяйства должен быть как минимум в три раза выше, что примерно соответствует минимальной годовой зарплате, рассчитанной Райффайзенбанком, в размере 176 000 франков.

Показать больше

В Швейцарии можно купить дом всего за 1 франк!

Этот контент был опубликован 20 июля 2019 года 20 июля 2019 года Дом за 1 франк? В Швейцарии? Нет, это не фейковые новости, а святая правда. Ремонтировать, правда, дом придется за отдельные деньги.

Как устроено ЖКХ в Швейцарии?

Этот контент был опубликован 10 августа 2021 года 10 августа 2021 года «Как в Швейцарии устроена система ЖКХ? Как выстроены отношения рядовых жителей с поставщиками коммунальных ресурсов». Спрашивали? Отвечаем!

Статья в этом материале

Эта статья была автоматически перенесена со старого сайта на новый. Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу community-feedback@swissinfo.ch Приносим извинения за доставленные неудобства.

Комментарии к этой статье были отключены. Обзор текущих дебатов с нашими журналистами можно найти здесь. Пожалуйста, присоединяйтесь к нам!

Где самая маленькая ставка по ипотеке

Оказывается, есть на Земле страны, где человек может выплачивать ипотеку без напряга и риска оказаться в долговой яме. И, конечно, эта страна — Швейцария:

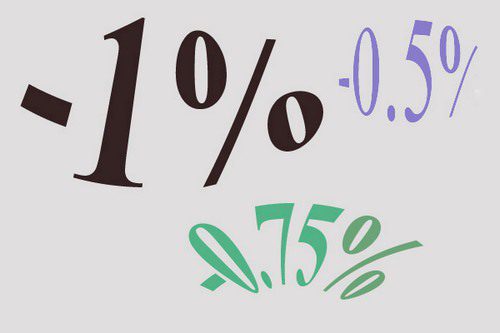

В конце 2015г ставка по десятилетнему ипотечному кредиту в Швейцарии составила всего 1,9 % годовых.

Ипотека в Швейцарии — самая выгодная в мире

Приобретать ипотеку в Швейцарии сверхприбыльно. В этой стране доказали, что ипотека может быть выгодна и банкам, у которых достаточно свободных денежных средств, и заемщикам, у которых денег не хватает.

Сравните ее с нашей «льготной» ставкой в 12 % — швейцарские ипотечные кредиты выйдут фактически бесплатными:

Условия ипотеки в Швейцарии

Таким образом при росте цен на недвижимость (а они растут там последние 10 лет) на 2‑процентовой ипотеке в Швейцарии даже можно заработать.

(Но только не верьте тем, кто уговаривает вас «заработать» сегодня на 12-процентовых кабальных ипотеках, оберегаемых угрюмыми бандитскими рожами коллекторов).

При этом банк тоже ничего не теряет: за 100 лет даже на 2% годовых можно получить приличное наращивание капитала в размере двух выданных кредитов.

Выходит, швейцарские банки – не эдакие наивные добрячки. Просто они стратеги: никуда не спешат и не бьются в истерике в жажде быстрой и легкой прибыли.

Небольшой процент по ипотеке и большие налоги на недвижимость привели к большой заинтересованности швейцарцев в пожизненной ипотеке:

В Швейцарии гораздо выгоднее оплачивать 50-летний или даже 100-летний кредит за ипотеку, чем жить в собственном доме или квартире. И причины этому– налоговый вычет, который существенно снижает стоимость ипотеки, и возможность длительное время оплачивать одни лишь проценты по кредиту. Поэтому большинство швейцарцев предпочитают сегодня жить в ипотечной или съемной, а не в приобретенной в собственность недвижимости.

Швейцарские банки – уже не самые надежные.

Но есть и обратная сторона столь заманчивых низких процентных ставок в швейцарских банках:

Заработать, например, положив деньги на депозит, не удастся: швейцарские банки были так долго настолько надежны, что теперь им нужно платить, чтобы они сохраняли деньги своих клиентов.

Впрочем, надежность хранения денежных средств в банках Швейцарии в последнее время резко подверглась сомнению. Причин в этом несколько:

Возможно ли иностранцам взять ипотеку в Швейцарии?

Представьте себе, возможно.

При отсутствии кредитной истории можно рассчитывать на финансирование банками половины и выше необходимой суммы.

Банк скорее всего запросит:

Однако в реальности далеко не все банки Швейцарии рискуют связываться с иностранцами, так как андеррайтинг заемщика обходится им недешево. В основном позволить себе такую волокиту и дополнительные расходы могут крупные или средние банки, и то ради таких же крупных и выгодных клиентов или инвесторов. Взять небольшую сумму под мизерный процент в Швейцарии среднестатистическому простому иностранцу может оказаться проблематично. Вся работа с иностранцами осуществляется в private banking – специализированном банковском отделе.

А может быть переехать в Швейцарию?

Более легкий способ получения ипотеки – иммиграция, но это долгий процесс:

Если вы не попадаете ни под одно из этих трех льготных условий предоставления ПМЖ, то скорее всего получить это право сможете после 10 лет легального проживания в Швейцарии.

Несмотря на весьма привлекательные маленькую ипотечную ставку и выгодные условия кредитования, шансы быстро получить ипотеку в Швейцарии иностранцу также довольно маленькие, если только он не миллионер, или у него нет детей (супруга) – граждан этой страны.

Однако для находчивых и привыкших к долгосрочной стратегии людей ничего невозможного нет.

Видео: Недвижимость в Швейцарии.

Ипотека под 2%: могут ли россияне взять дешевый жилищный кредит в Европе

Ипотечные ставки в России сейчас находятся на минимальных значениях за всю историю заимствований. Этому способствовала мягкая денежно-кредитная политика Центробанка (на последнем заседании регулятор взял паузу в понижении ставок) и льготные кредитные программы. Например, квартиру в новостройке сейчас можно купить по ставке от 5,9% годовых.

Несмотря на это, пока российская ипотека остается дорогой по сравнению с европейскими странами. Ставки по жилищным кредитам в Европе в среднем составляют 2–3%. В России по такой ставке действует пока только дальневосточная ипотека.

Вместе с экспертами рассказываем, в каких странах самая дешевая ипотека и доступна ли она иностранцам, в частности россиянам.

Ипотека в Европе: ставки и условия

Самые низкие ипотечные ставки в странах Европы — в Германии, Испании, Великобритании. Для иностранцев жилищные кредиты доступны в большинстве европейских стран. «Среди популярных у российских покупателей недвижимости стран самые низкие ставки в Германии, Финляндии, Испании — здесь заемщик с хорошей историей может рассчитывать на 1–2% годовых. Чуть выше, но все равно низкие проценты в Италии, Чехии, Словении — 2–3%, а вот в Черногории и Латвии ставки сравнительно высоки — 4–6%», — рассказала аналитик Prian.ru Анастасия Фалей.

Многие жилищные кредиты в Европе выдаются с плавающими ставками, привязанными к Euribor — это европейская межбанковская ставка предложения. Она в последнее время постоянно снижалась, что сделало ипотеку дешевле. При этом ипотечная ставка может существенно отличаться для разных получателей и разных объектов — каждый случай изучается индивидуально. Но в целом они не превышают 3%.

Условия по ипотеке в европейских банках схожи с российскими. Например, для получения такого кредита потребуется первоначальный взнос. Его размер варьируется от 20% до 50% стоимости жилья и зависит от качества объекта и надежности заемщика. Европейские банки тщательно проверяют кредитную историю заемщиков, текущие доходы, наличие залога, а также сам объект недвижимости — его ликвидность, рыночную стоимость и перспективность.

«Например, в Германии и Словении проще взять в кредит сравнительно крупную сумму, например €500 тыс., на покупку доходного объекта коммерческой недвижимости с заключенным на десять лет договором аренды, чем €50 тыс. на приобретение вторичного жилья в небольшом городе. Кстати, многие инвесторы используют оценку банка в качестве своеобразного сигнала: если банк предлагает условия по кредиту хуже среднего (выше первый взнос или процентная ставка), значит он нашел в объекте серьезные риски», — отметила Анастасия Фалей.

Также при оформлении ипотеки есть дополнительные расходы — открытие кредитной линии, дополнительные сборы и страховки. Банки снижают свои риски с помощью обязательного страхования и комиссий за выдачу займов. В результате при использовании ипотеки расходы покупателя увеличиваются на 1–2% от цены недвижимости.

Могут ли россияне получить ипотеку в Европе

Граждане России наравне с местными жителями могут воспользоваться ипотечными программами при покупке жилья за рубежом. Россияне часто используют кредиты при покупке недвижимости в Германии, Чехии, Испании. Местные банки работают с нерезидентами, но требования к ним выше, а условия хуже. Ставки для россиян, как правило, на 1–2% выше, чем для местных или иностранцев с ВНЖ, а собственного капитала требуют больше.

Также могут возникнуть сложности с подтверждением платежеспособности. Даже «белые», но нестабильные (например, доход сильно меняется в зависимости от нерегулярных премий) зарплаты могут вызывать вопросы. Например, в Италии или Греции иностранец без официальных доходов, полученных в еврозоне, кредит не получит.

Какие нужны документы

Екатерина Шабалина, юрист Tranio:

— Ситуация индивидуальна и зависит и от того, кто заемщик (например, россиянин, но проживающий в Европе, или россиянин, живущий в России), и от внутренней политики каждого отдельного банка.

Если систематизировать, то обычно от иностранца практически все банки запрашивают:

1. Личные документы:

2. Данные о финансовом положении:

Могут попросить доказательства уплаты налогов в стране налогового резидентства потенциального заемщика.

3. Сведения об объекте, который потенциально рассматривается под ипотеку, и документация, относящаяся к объекту.

Примеры стран с низкими ставками

Ипотека в Испании — один из самых популярных финансовых инструментов. Заемными средствами при покупке жилья здесь пользуются не только местные жители, но и иностранцы. По оценкам Tranio, ипотеку в Испании оформляет каждый второй покупатель жилья. Ставки находятся на уровне 2–3%. Они бывают фиксированные, плавающие или смешанные. Ипотека оформляется с максимальным сроком на 30 лет, сумма первоначального взноса варьируется от 20% до 50%. Ограничения по возрасту заемщика — 80 лет на момент возврата кредита.

«Иностранцы в Испании могут без проблем получить ипотеку, условия почти такие же, как и у местных. Единственное, первоначальный взнос для нерезидентов будет выше. Только местным разрешено делать первоначальный платеж в 20% в отличие от иностранцев», — отметила аналитик Tranio Саглара Оконова.

Ипотека на 110%

До кризиса 2008–2009 годов в Испании выдавали кредиты на 110% от цены объекта — мало того, что банк был готов полностью финансировать стоимость квартиры, так он еще и соглашался оплатить все сопутствующие расходы. В результате люди набирали по два — четыре объекта, так как рассчитывали на долгий рост рынка и не нуждались в первоначальном взносе. При возникновении проблем все эти объекты возвратились к банкам. С последствиями такой политики в Испании не могут разобраться до сих пор: чуть ли не каждый месяц появляются новости о массовых распродажах недвижимости, скопившейся на балансе у банков, хотя основной пул проблемных активов уже реализован.

Ипотека в немецких банках является одной из самых дешевых в Европе. Для граждан Германии ставки составляют 1–2%. Для иностранцев ставки по кредитам выше, в среднем от 3% годовых. Но каждый заемщик рассматривается в индивидуальном порядке. В первую очередь банки проверяют кредитную историю и платежеспособность потенциального заемщика. По немецким законом заемщику необходимо зарабатывать столько, чтобы на оплату ипотеки уходило не больше трети от общего ежемесячного дохода. Важным фактором является наличие первоначального взноса, сумма сделки и ликвидность самой недвижимости. Заемщик должен внести первоначальный взнос для иностранных покупателей, как правило, это 40–50% от стоимости объекта.

По данным Tranio, ставки на ипотеку в Великобритании варьируются от 1,95% до 3,5%. Нерезиденты могут получить ипотечный кредит в Великобритании почти на тех же условиях, что и граждане страны. До кризиса банки выдавали ипотечные кредиты с небольшим первоначальным взносом — от 10%. Сейчас необходимо внести первую сумму в размере от 15–25%. Ипотека выдается сроком на 25–30 лет. «Что касается востребованности среди иностранцев, то ипотеку спрашивают довольно часто, но сегодня получить ее не так просто. Банки требуют много документов, и новичку сделать это сложнее, если нет предыдущей истории хотя бы в Европе. Но все равно это по-прежнему реально и возможно», — отметила аналитик Tranio.

В Финляндии ставки по ипотеке находятся на уровне 2% годовых. Оформить жилищный кредит может и иностранец, ставки для него будут немного выше — от 3%. Иностранцу проще получить ипотеку при наличии доходов или банковского счета в стране, а также вида на жительство. Зарубежные претенденты могут столкнуться с дополнительными сложностями. Некоторые банки требуют дополнительные документы у заемщика: вид на жительство или поручителя — гражданина Финляндии. Иностранных заемщиков проверяют скрупулезнее.

Первоначальный взнос — 25–50% от стоимости недвижимости. Ипотека выдается сроком до 35 лет. Сумма ежемесячных выплат не должна превышать 30% от месячного дохода заемщика.

Когда в России будет ипотека под 2%

Екатерина Щурихина, младший директор по банковским рейтингам агентства «Эксперт РА»:

— Динамика ипотечных ставок в России зависит в том числе от стоимости фондирования для банков и ключевой ставки. В свою очередь, Банк России устанавливает ключевую ставку, ориентируясь в том числе на целевые значения инфляции. В Европе в течение длительного времени наблюдаются низкая инфляция (а в отдельных странах и дефляция) и околонулевые или отрицательные процентные ставки. Соответственно, и ипотечные ставки находятся на низком уровне.

Для достижения в России ставок по ипотеки на уровне 2–3% по массовым продуктам необходим длительный период стабильного развития и низкой инфляции, что пока представляется маловероятным. Однако и сейчас у заемщика есть возможность получить низкую ставку по ипотеке в размере 2–3% при использовании ряда госпрограмм субсидирования ставок (дальневосточная ипотека, сельская ипотека).

Где самые высокие и низкие ставки по ипотеке

Япония: низкая ставка на 35 лет

Самая низкая ипотечная ставка на протяжении многих лет сохраняется в Японии, и сейчас она меньше 1,4%. Доступность кредита объясняется низкой инфляцией, а также высокой стоимостью жилья. Японцы активно пользуются услугой, поскольку снимать жилье дорого, а выплаты по ипотеке можно растянуть на 35 лет. Для того чтобы получить одобрение банка на кредит, необходимо быть резидентом страны или иметь вид на жительство, а также получать определенный уровень доходов. Максимальный размер займа — 90% от стоимости жилья. В Японии действует закон, согласно которому продавец обязан предоставлять историю квартиры или дома. Если в жилье происходили убийства или самоубийства, оно пользуется пониженным спросом, однако для несуеверных это возможность купить собственность по сниженной цене.

Финляндия: плавающая и фиксированная ставки

В число стран с рекордно низкой ипотекой входит и Финляндия (до 1,5% годовых). В ипотечном секторе работает множество банков — как государственных, так и частных. Существует два типа кредитования: с плавающей и фиксированной ставкой. Первая зависит от показателей EURIBOR (Европейская межбанковская ставка предложения), что и объясняет нынешний низкий процент в Финляндии. Средняя продолжительность кредита составляет 20 лет, а максимальная доходит до 35 лет. При этом заемщик должен быть не старше 65 лет, получать стабильную зарплату. Как правило, банки предоставляют кредит на 75% от стоимости жилья, но при предоставлении дополнительных финансовых гарантий эта цифра может увеличиться до 100%. Ипотека в Финляндии доступна и для иностранцев, однако для них средняя процентная ставка возрастет до 3–3,5% годовых.

Швейцария: ипотека в наследство

В Швейцарии также можно выбрать тип ставки, однако заемщики, как правило, предпочитают фиксированную, средний размер которой составляет чуть больше 1,5% годовых. Здесь существует минимальный размер кредита — 50 тыс. франков (примерно 3,3 млн руб.). Для получения ипотеки нужно иметь успешную кредитную историю, пусть даже при покупке на незначительные по сравнению с жильем суммы. В Швейцарии практикуется пожизненная ипотека, которая выдается сроком на 100 лет. В этом случае после смерти заемщика квартира вместе с кредитом отходит его наследникам. Если они отказываются платить за жилье, то оно продается, выплаченная сумма отдается наследникам, а долг возвращается банку.

Франция: на контроле у государства

Не превышает 2% средняя процентная ставка по ипотеке во Франции. Длительность кредита доходит до 20 лет, при этом на момент его погашения заемщику должно быть не больше 85 лет. Сумма кредита составляет 65–70%. Примечательно, что французские банки обращают внимание на соотношение доходов заемщика и ежемесячной выплаты. Она не может превышать треть доходов. Во Франции, как и в других европейских странах, можно выбрать между плавающей и фиксированной ставкой. Кроме того, рынок ипотечного кредитования находится под контролем государства, чтобы не допустить возникновения кредитного пузыря, который может обрушить экономику.

Аргентина: только на одну квартиру

Список стран с самой высокой ипотечной ставкой возглавляет Аргентина (28% годовых). Такой высокий показатель объясняется неразвитым рынком ипотечного кредитования, который, по сути, находится в руках государства. При этом сама Аргентина получает займы от Всемирного банка в рамках программы стимуляции развивающихся рынков. Срок ипотеки составляет 20 лет, первые три года ставка и сумма фиксированные. Кредит покрывает 80% от стоимости жилья. При расчете ежемесячной выплаты учитывается совокупный доход семьи (ежемесячный платеж — 30% от этого дохода). При этом кредит может получить только тот, у кого еще нет в собственности жилья.

Нестабильная экономическая ситуация и неразвитый рынок кредитования жилья повлияли на высокий уровень ипотечной ставки в Венесуэле — более 20% годовых. Также в списке стран с самыми высокими процентами на кредит при покупке жилья — Украина (20% годовых), Иран и Турция (19% в обеих странах). Среди европейских стран лидеры антирейтинга (помимо Украины) — Белоруссия (14% годовых) и Молдова (12%). Процентные ставки — по данным сервиса Numbeo (при кредитовании на 20 лет).

Украина и Белоруссия: все только начинается

На Украине максимальный срок кредита составляет десять лет, а минимальный первоначальный взнос — минимум 30%, что вместе с высокой процентной ставкой делает кредиты непопулярными и замедляет развитие рынка ипотеки. В Белоруссии закон об ипотеке появился только в 2013 году: до этого банки не могли выселять должников из квартир, что делало для финансовых организаций выдачу кредита невыгодной. Сейчас в Белоруссии можно получить ипотеку на 15–20 лет, которая будет покрывать до 80% стоимости жилья. При этом процент будет плавающим и зависимым от ставки рефинансирования.