Irr что это

Irr что это

Расчет внутренней нормы доходности

Ни один инвестор не вкладывает средства слепо, не проведя предварительных исследований: он должен быть уверен, что они окупятся или, как минимум, их удастся вернуть. Для этого оценивается потенциальная рентабельность инвестиционного проекта. Конечно, это нельзя сделать иначе как комплексно, применяя ряд специально разработанных показателей, важнейший из которых – внутренняя норма доходности.

Рассмотрим, в чем особенности метода инвестиционных исследований, основанного на вычислении внутренней нормы доходности – IRR.

Что такое внутренняя норма доходности?

Никто не может рассчитать с вероятностью 100%, какой доход удастся получить от вложенных средств. Слишком много переменных факторов, могущих повлиять на реализацию бизнес-проекта, профинансированного инвестором. Однако можно максимально снизить риск неточностей, если применить не абсолютную, а относительную оценку.

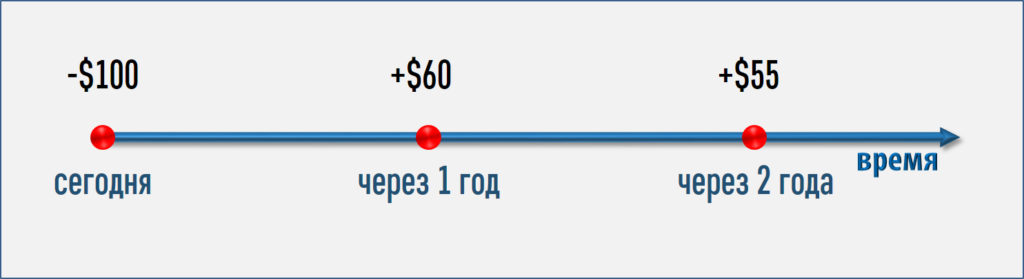

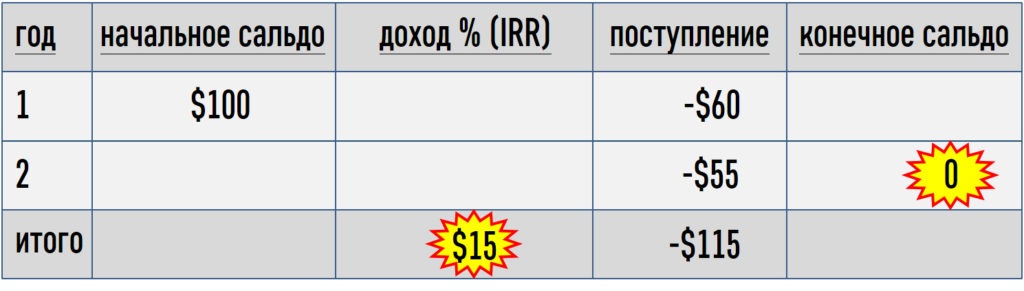

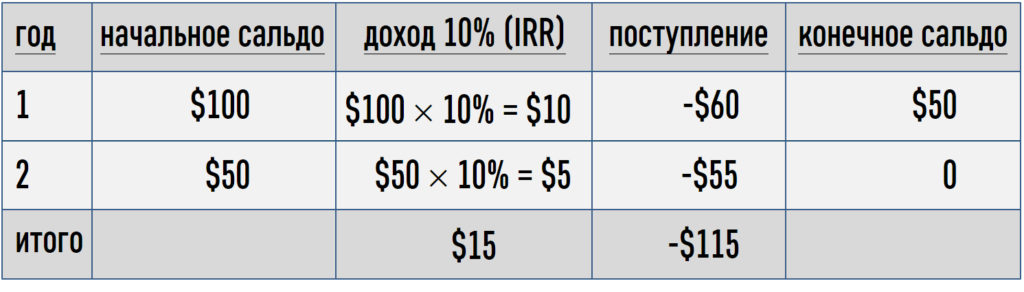

Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД). Норма заключается в том, что все денежные потоки данного инвестиционного проекта в сумме взаимозачтутся. Иначе говоря, расходы на инвестиционный проект в какой-то момент времени уравновешиваются полученными доходами (говорят, что проект «вышел в ноль»).

ВАЖНО! Слово «внутренняя» в определении данной нормы инвестиционных вложений означает ее зависимость от свойств самого проекта, а не от внешних факторов.

Внутреннюю норму доходности специалисты могут именовать по-разному. Встречаются следующие наименования:

ВНИМАНИЕ! Эту норму можно счесть предельной, поскольку выход за ее пределы уже означает для инвестора убыток.

Показатели для расчета IRR

Математически расчет внутренней нормы доходности не так уж сложен, но формула включает много дополнительных показателей, которые необходимо учитывать. Среди них:

ВАЖНАЯ ИНФОРМАЦИЯ! Было бы очень просто рассчитать внутреннюю норму доходности, зная все необходимые показатели. Однако на практике невозможно определить точные величины денежных потоков и однозначно вычислить ставку дисконтирования. Поэтому для каждого отдельного проекта оценивают степень зависимости NPV от процентной ставки.

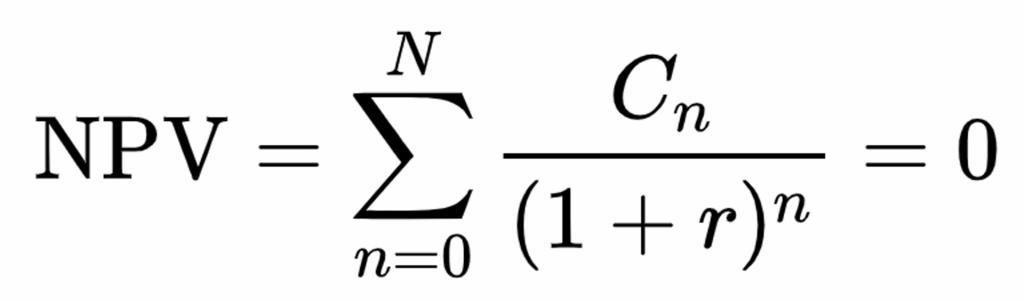

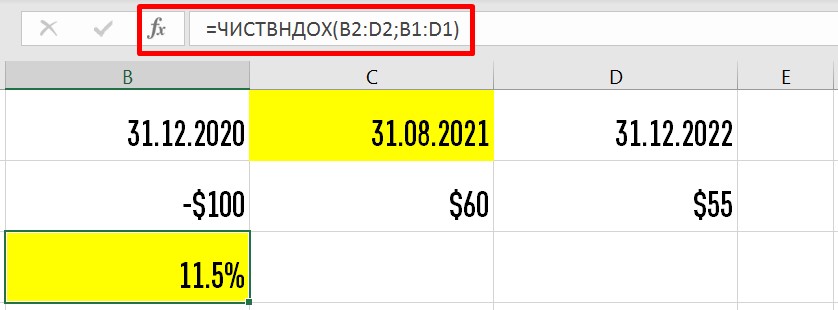

Формула расчета внутренней нормы рентабельности

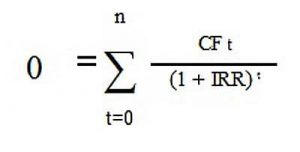

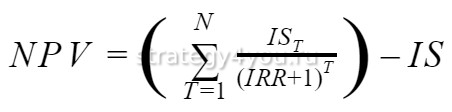

IRR – это такая величина R, при которой NPV равен нулю. Поэтому этот показатель можно вывести из формулы расчета приведенной суммы денежных потоков.

Способы вычисления ВНД

Посчитать значение внутренней нормы доходности вручную не представляется возможным, так как, если вывести из него значение IRR, оно получится множителем 4 степени. Вычислить этот показатель можно несколькими способами:

Достоинства и недостатки метода IRR

Для оценки инвестиционных возможностей главным образом применяются два метода – вычисление NPV и IRR. Метод определения внутренней нормы доходности относителен, поэтому не может претендовать на высокую точность, однако обладает рядом преимуществ:

Недостатки метода IRR:

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

Внутренняя норма доходности (IRR, ВНД): что это такое, формула расчета, типы

Под IRR проекта понимают величину ставки дисконта, при достижении которой общая сумма вложений в проект (денежные потоки или чистая приведенная стоимость, что обозначается как NPV) равна нулю.

Перед тем, как выполнять расчет IRR, сначала считают NPV (приводят общую сумму инвестиций к цене «на сегодня»), а после уже высчитывают норму доходности. Другие названия IRR – внутренняя ставка доходности, внутренняя норма дисконта, коэффициент эффективности (окупаемости), иногда называют просто «внутренняя норма».

Что это такое IRR инвестиционного проекта простыми словами и зачем он нужен

Расчет ВНД позволяет учитывать специальный поправочный коэффициент – ставку дисконта, которая демонстрирует уровень эффективности использования капитала в сравнении с иными вариантами вложений в бизнес за аналогичный временной отрезок.

Основные цели расчета внутренней нормы доходности:

Как рассчитать правильно показатель IRR

Формула и пример расчета в экономике

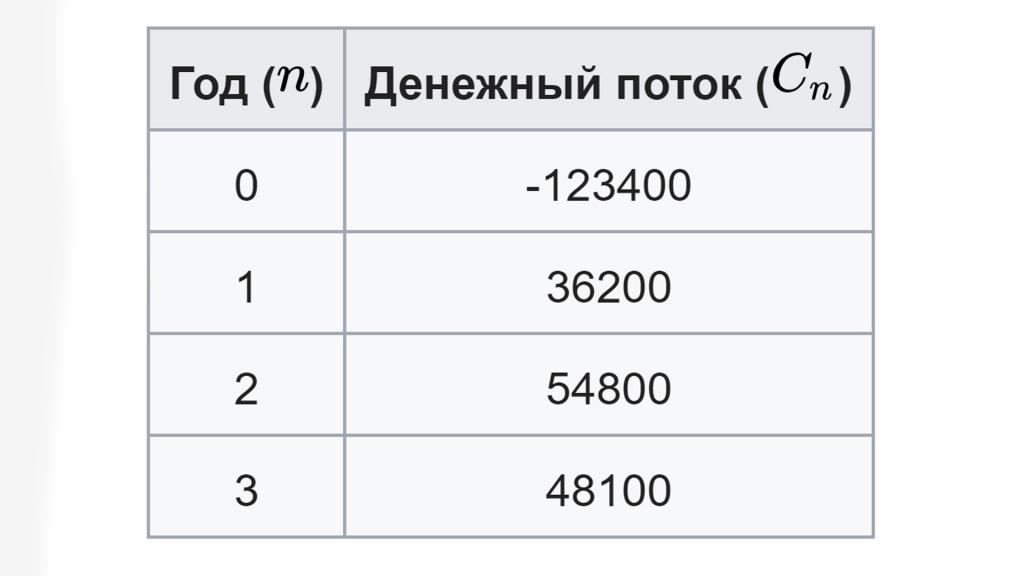

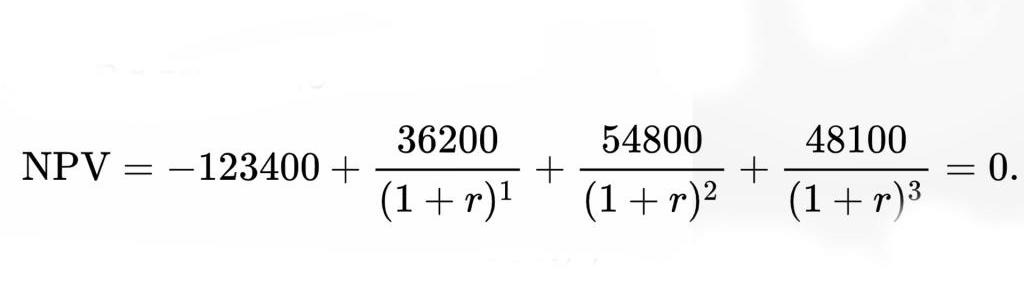

Для расчета IRR формула исходная представлена в виде уравнения:

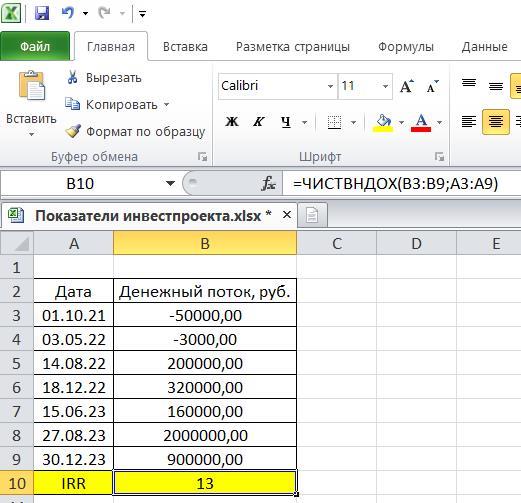

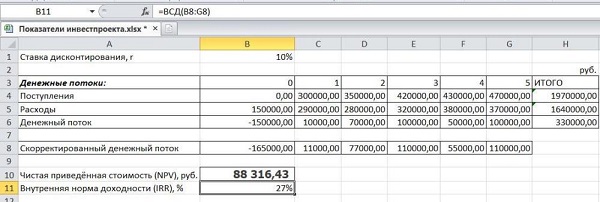

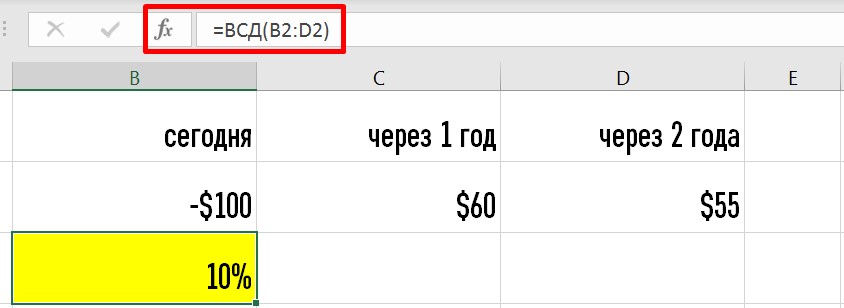

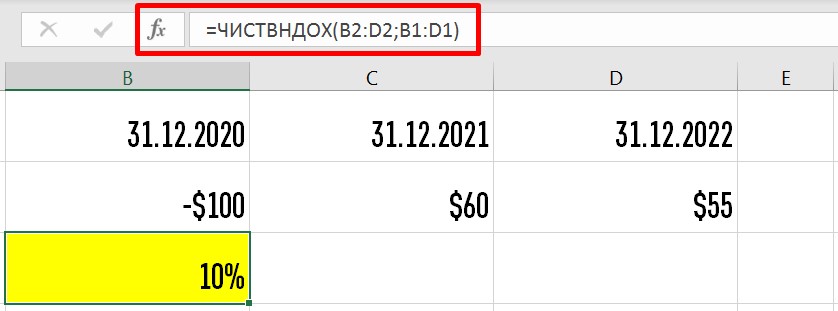

Расчет в таблице Excel

Когда рассчитывается внутренняя норма доходности, формула используется далеко не всегда. Посчитать внутреннюю норму рентабельности можно и в Excel, где есть встроенная функция ВСД.

Как рассчитывается средняя норма рентабельности в Excel:

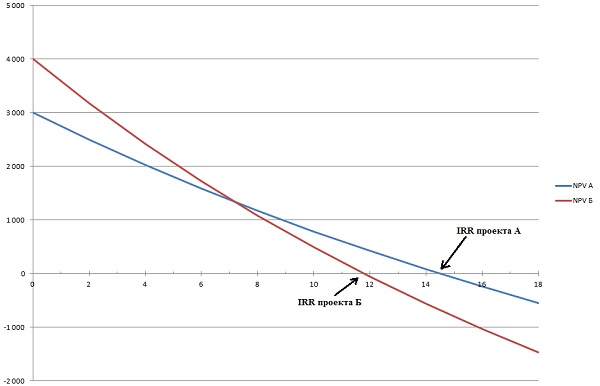

Графический метод определения IRR

Анализ полученных данных

До того, как рассчитать внутреннюю норму, необходимо понять, в чем заключается экономический смысл данного показателя и как правильно интерпретировать его. Когда ставка IRR найдена, нужно ее расшифровать. Очевидно, что чем больше показатель, тем быстрее окупается проект. А вот отрицательный IRR показывает, что проект явно убыточный и не окупится.

Но значения могут быть совершенно разными и мало знать, окупится проект или нет. Желательно получить максимум информации из показателя. Эксперты утверждают, что оптимального значения IRR нет – для каждого проекта он свой и есть смысл анализировать лишь цифры в сравнении.

Сравнивать показатель допускается также с минимальным значением ожидаемой прибыльности компании-инвестора.

Преимущества и недостатки показателя IRR

Сам по себе показатель IRR дает мало пользы. Поэтому до того, как рассчитать IRR в Excel или на графике, нужно знать, зачем это делать.

Основные минусы показателя IRR:

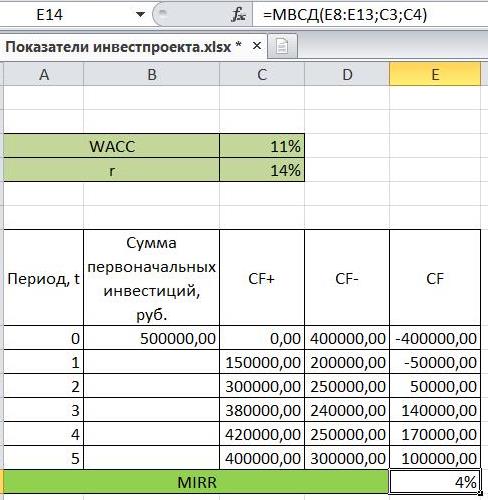

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Определенные недостатки внутренней нормы доходности могут нивелироваться более сложным вариантом формулы. Модифицированный вариант устраняет все неопределенности, появляющиеся из-за нескольких вливаний инвестиций в нестандартных условиях.

Как должен измеряться показатель MIRR:

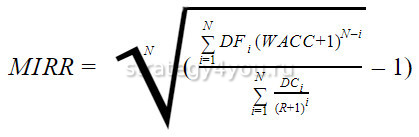

Формула модифицированной внутренней нормы доходности:

Недостаток формулы – малая вероятность стабильности показатели ставки реинвестирования в течение всего рассматриваемого периода.

Как пользоваться показателем IRR для оценки эффективности инвестиционного капитала проекта

Рассчитав IRR, инвестор получает верхнюю планку допустимой стоимости заемного капитала, который вкладывается. Если цена капитала выше, чем IRR, проект убыточен. Если для компании стоимость капитала ниже найденного IRR проекта, компания сможет существовать за разницу между процентами банковского займа и прибыльностью вложений.

Пример 1: срочный вклад в «Сбербанке»

В нашем примере проценты планируется снимать в конце года, поэтому капитализации не будет и получится 9% в год – сумма получается 6 000 000 х 0.09 = 540 000 дохода в год. По завершении третьего года можно будет снять проценты за него и основную сумму, закрыв депозит.

Вклад в банке считается инвестиционным проектом, для него можно рассчитать IRR. IRR для инвестиции в депозит равна процентной ставке депозита – 9%. И если 6 000 000 рублей были накоплены или остались в наследство, их можно вкладывать (ведь стоимость капитала – 0). Если же деньги планируется взять в кредит в банке и вложить в другой, то процентная ставка заемных средств должна быть ниже 9%, если выше – проект не окупится.

Пример 2: покупка квартиры с целью заработка на сдаче ее в аренду

IRR проекта при условии покупки и сдачи в аренду квартиры в течение 3 лет, а потом продажи, равна 6%. То есть, если брать заемные средства на реализацию проекта, процент должен быть меньше 6%, чтобы получать прибыль. И на протяжении 10, 15 лет IRR меняться не будет, исключением является лишь ситуация с подорожанием квартиры.

Внутренняя норма доходности – важный и интересный показатель, который при правильном использовании можно применять достаточно эффективно для просчета прибыльности разных инвестиционных проектов, особенно когда речь идет об их сравнении и выборе наиболее доходного.

IRR: что такое и как рассчитать

Что такое IRR проекта простыми словами

Что такое NPV и IRR

Как Вы уже поняли, NPV непосредственно связано с IRR. Всё очень просто. IRR показывает, можем ли мы, в принципе, ожидать что-то от проекта (в смысле, прибыль) или нам стоит отложить идею, осознав, что ничего от неё не получим. А NPV определяет, чего конкретно мы добьёмся от проекта, какой доход нас ждёт.

Что такое IRR инвестиционного проекта

Дальше необходимо выяснить, что такое IRR инвестиционного проекта. Если у Вас в приоритете именно такой проект, в который просто вкладываете средства исключительно с целью получения прибыли, то IRR тут чрезвычайно важный показатель. Он является своеобразным просчётом успешности проекта на несколько месяцев или даже лет вперёд. Это, на наш взгляд, наиболее верная стратегия в разработке крупных бизнес планов.

Успешность проекта, а следовательно, и удовлетворительный показатель IRR зависят от его продвижения. Например, множество проектов, достигшие отличных показателей в бизнесе среди серьёзных конкурентов, вели свои сайты. Они добились высоких результатов благодаря сотрудничеству с поисковым продвижением в Яндексе, и благодаря ему всё больше интернет-пользователей заходили на эти сайты и были заинтересованы проектом.

Сообразно с этим, IRR демонстрировал перспективные возможности развития инвестиционного проекта. А вкладчики получали достойную прибыль от него.

Хочется отметить, что достаточно высоких результатов в инвестиционном бизнесе добились люди, которые детально изучили вопрос что такое франшиза в бизнесе, что помогло им сотрудничать с иностранными бизнес партнёрами. Их проекты стали намного качественными и успешными, по сравнению с отечественными.

Что показывает IRR

Исходя из нашего объяснения, становится очевидно, что показывает IRR. Он, в первую очередь, демонстрирует нам, может ли проект стать успешным, насколько можно вложиться в него и как это отразится на будущей прибыли. Но, помимо этого, тут стоит обратить внимание и на популярность Вашей бизнес идеи, насколько она будет полезна и актуальна среди людей.

Безусловно, чтобы продвигаться вперёд в этом направлении, важно сделать так, чтобы проект развивался и следовал современным тенденциям. Несомненно, тут не обойтись без грамотно оформленного сайта, являющийся визитной карточкой любой бизнес идеи. В этом может помочь оптимизация, она сделает Ваш сайт более востребованным, современным. Это отразится на проекте и, как правило, на показателе IRR.

IRR что это в экономике

А сейчас настало время узнать про IRR и что это в экономике. Она наиболее точно нам покажет его значение. Здесь важно понимать, что этот показатель считается одобряемым инвесторами, если он отображает окупаемость бизнес проекта. Тогда, принимают решение продолжать разрабатывать дело дальше.

Расчёт IRR даёт возможность прогноза получения определённого процента от проекта, исключив проценты банка. Таким образом, это является чистой прибылью, Вашим доходом.

Мы понимаем, что очень сложно детально разобраться в IRR, особенно новичкам в сфере бизнеса. Но как раз-таки для них это будет наиболее актуально. Почему так? Объясняем. Сейчас чрезвычайно много возможностей для развития своего дела. Сюда включаются различные бизнес идеи 2020 года, которых нет в России, или недостаточно распространённых для нашей общественности. Таковыми являются и разработка мобильных приложений, и открытие интернет-магазинов, и создание онлайн школ или курсов.

IRR отрицательный: что это значит

Бывают такие случае, когда в расчётах мы получаем IRR отрицательный, но что это значит. К сожалению, это говорит нам о том, что процент, получаемый от банка, будет слишком низкий. Такой расклад заводит любой бизнес проект в тупик, он не даёт никаких результатов. Почему так происходит? Потому что прибыль от проекта мы получить не можем, она уходит в минус. То есть, ни о каких перспективах развития здесь речи быть не может.

Как следствие, многие фирмы и компании в целях спасти свой проект, обращаются за помощью к профессионалам. Они помогают оптимизировать его проверенными способами. Конечно, всё это осуществляется не сразу, а постепенно, направленно на результат.

Чтобы продвинуть или вообще восстановить проект, может быть предложен способ повышения популярности сайта проекта на основе того, из чего состоит объявление в РСЯ для только начинающих развиваться и собирать аудиторию интернет-ресурсов.

Дальнейшая работа проводится в соответствии с тем, чтобы сделать веб-сайт более удобным и комфортным для интернет-пользователей. Другими словами, нужно разработать все детали сайта так, дабы пользователь не заблудился на сайте, пришёл за тем, что ему нужно. И цель проекта будет выполнена. Тут профессионалы могут объяснить, как добавить хлебные крошки на вебстранице и помочь это осуществить. Здесь, наверное, уже не стоит говорить, на сколько это поможет поднять IRR.

В заключение данной познавательной для Вас статьи, хотим ещё раз подчеркнуть важность IRR и NPV показателей. Они напрямую связанных с успешностью любых бизнес проектов. Поэтому необходимо не только знать, но и понимать их основную суть. Возможно, это поможет далеко продвинуться в своём деле или найти то, что Вам действительно интересно.

Внутренняя норма доходности (IRR) — что это такое, формула и расчет

Здравствуйте, уважаемые читатели проекта Тюлягин! Сегодня мы с вами поговорим о еще одном важном финансовом показателе, который активно используется при инвестициях и фундаментальном анализе. Речь идет о внутренней нормы доходности или также известный как IRR. Сегодня вы узнаете что это за показатель, какая у него формула для расчёта и как его легко рассчитать в Excel, а также в каких случаях необходимо использовать показатель IRR и какие он имеет ограничения и недостатки.

Содержание статьи:

Что такое внутренняя норма доходности (IRR)?

Внутренняя норма доходности (IRR) — это показатель, используемый в финансовом анализе для оценки прибыльности потенциальных инвестиций. Внутренняя норма доходности — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков равной нулю при анализе дисконтированных денежных потоков. Расчет IRR основывается на той же формуле, что и NPV.

Формула и расчет IRR внутренней нормы доходности

Формула и расчет, использованные для определения показателя IRR, следующие:

IRR — Внутренняя норма доходности

NPV — Чистая приведенная стоимость

Сt — Чистый приток денежных средств за период t

Co — Общие первоначальные инвестиционные затраты

t — число временных периодов

Чтобы рассчитать IRR с помощью формулы, нужно установить NPV равным нулю и совершить расчет для ставки дисконтирования, которая является показателем IRR. Однако из-за трудности формулы, внутреннюю норму доходности не легко рассчитать аналитически, и поэтому вместо этого необходимо рассчитывать либо методом проб и ошибок, либо с помощью ПО, запрограммированного для расчета IRR. Так например это легко можно сделать в Excel.

Вообще говоря, чем выше внутренняя норма доходности (IRR), тем более желательными должны быть инвестиции. IRR одинакова для инвестиций любых типов, и поэтому IRR может использоваться для ранжирования нескольких перспективных инвестиций или проектов на относительно равномерной основе. В целом, при сравнении вариантов инвестирования с аналогичными другими характеристиками, инвестиция с самой высокой IRR, скорей всего будет считаться лучшей.

Как рассчитать IRR в Excel

Использование функции ВСД в Excel упрощает расчет IRR. Excel сделает за вас всю необходимую работу, получив экономию времени и сил в расчёте. Все, что вам нужно сделать, это объединить ваши денежные потоки, включая первоначальные затраты, а также последующие поступления, с функцией ВСД. Функцию ВСД можно найти, щелкнув значок «Вставка формул» (fx) в категории финансовые.

Вот простой пример анализа IRR с известными денежными потоками, которые являются ежегодно периодическими (с интервалом в один год). Предположим, компания оценивает прибыльность проекта «Буревестник». Проект «Буревестник» требует финансирования в размере 25 000 000 рублей, и ожидается, что он принесет 10 000 000 рублей в виде денежных потоков после уплаты налогов в первый год и вырастет на 5 000 000 рублей в каждый из следующих четырех лет.

| 2021 | 2022п | 2023п | 2024п | 2025п | 2026п |

|---|---|---|---|---|---|

| Первоначальные вложения | |||||

| Денежный поток после уплаты налогов | 10000000 | 15000000 | 20000000 | 25000000 | 30000000 |

| IRR 56.72% |

Первоначальные вложения всегда отрицательны, потому что они представляют собой отток. Каждый последующий денежный поток может быть положительным или отрицательным, в зависимости от оценок того, что проект обеспечивает или требует вливания капитала в будущем. В данном случае IRR составляет 56,72%, что довольно много.

Имейте в виду, что IRR — это не фактическая долларовая стоимость проекта. Именно годовой доход делает чистую приведенную стоимость равной нулю.

Excel также предлагает две другие функции, которые можно использовать при расчёте IRR: ЧИСТВНДОХ и МВСД. ЧИСТВНДОХ используется, когда модель денежных потоков не имеет точных годовых периодических денежных потоков. МВСД — это показатель нормы доходности, который также включает интеграцию стоимости капитала, а также безрисковую ставку.

Excel включает функции ВСД, ЧИСТВНДОХ и МВСД для использования в анализе IRR.

Когда стоит использовать показатель IRR

Существует несколько формул и концепций, которые можно использовать при поиске ожидаемой прибыли. IRR обычно лучше всего подходит для анализа потенциальной доходности нового проекта, который компания рассматривает для реализации.

Вы можете воспринимать внутреннюю норму доходности как темпы роста инвестиций, которые, как ожидается, будут генерироваться ежегодно. Таким образом, показатель IRR наиболее похож на совокупный среднегодовой темп роста (CAGR). В действительности, инвестиции обычно не имеют одинаковой нормы доходности каждый год. Обычно фактическая норма доходности, которую приносит данная инвестиция, будет отличаться от ее предполагаемой IRR.

В планировании капитала один из популярных сценариев IRR — это сравнение прибыльности открытия новых операций с прибыльностью расширения существующих. Например, энергетическая компания может использовать IRR при принятии решения о том, открыть ли новую электростанцию или отремонтировать и расширить ранее существующую. Хотя оба проекта могут повысить ценность компании, вполне вероятно, что один из них будет более логичным решением, как предписано IRR.

Внутренняя норма доходности и другие показатели

Большая часть анализа внутренней норма доходности (IRR) будет проводиться совместно с расчетами средневзвешенной стоимости капитала (WACC) и чистой приведенной стоимости (NPV). IRR обычно является относительно высоким значением, что позволяет достичь чистой приведенной стоимости (NPV), равной нулю. Большинство компаний требуют, чтобы расчет IRR был выше средневзвешенной стоимости капитала (WACC). Анализы также обычно включают расчеты чистой приведенной стоимости (NPV) с различными предполагаемыми ставками дисконтирования.

Теоретически любой проект с показателем IRR, превышающим его стоимость капитала, должен быть прибыльным. При планировании инвестиционных проектов фирмы часто устанавливают требуемую норму доходности (RRR), чтобы определить минимально приемлемый процент возврата, который должны приносить рассматриваемые инвестиции, чтобы быть окупаемыми. RRR будет выше, чем WACC.

Любой проект с IRR, превышающим RRR, скорее всего, будет считаться прибыльным, хотя компании не обязательно будут осуществлять проект только на этой основе. Скорее всего, они будут реализовывать проекты с наибольшей разницей между IRR и RRR, так как они, вероятно, будут наиболее прибыльными.

IRR можно также сравнить с преобладающими ставками доходности на рынке ценных бумаг. Если фирма не может найти ни одного проекта с IRR, превышающей доход, который может быть получен на финансовых рынках, она может просто инвестировать деньги в рынок. Рыночная доходность также может быть фактором при установлении требуемой нормы доходности.

IRR и совокупный среднегодовой темп роста (CAGR)

CAGR измеряет годовой доход от инвестиций за определенный период времени. IRR — это также годовая норма доходности. Тем не менее, CAGR обычно использует только начальное и конечное значения, чтобы обеспечить расчетную годовую норму прибыли. IRR отличается тем, что включает в себя несколько периодических денежных потоков, что отражает тот факт, что приток и отток денежных средств часто происходят постоянно, когда дело касается инвестиций. Еще одно отличие состоит в том, что CAGR достаточно прост в вычислении и расчётах.

IRR и рентабельность инвестиций (ROI)

Компании и аналитики также смотрят на окупаемость инвестиций при принятии решений по бюджетированию капиталовложений. ROI (рентабельность инвестиций) сообщает инвестору об общем росте инвестиций от начала до конца. Это не годовая норма доходности. IRR сообщает инвестору, каков годовой темп роста. Эти два числа обычно будут одинаковыми в течение одного года, но они не будут совпадать в течение более длительных периодов времени.

Рентабельность инвестиций — это процентное увеличение или уменьшение инвестиций от начала до конца. Он рассчитывается путем деления разницы между текущим или ожидаемым будущим значением и исходным начальным значением на исходное значение и умножения на 100.

Показатели рентабельности инвестиций можно рассчитать практически для любого вида деятельности, в которую были вложены инвестиции, и измерить результат. Однако окупаемость инвестиций не обязательно является самым полезным для длительных периодов времени. ROI также имеет ограничения при составлении бюджета капиталовложений, когда основное внимание уделяется периодическим денежным потокам и доходам.

Ограничения использования и недостатки IRR

IRR обычно лучше всего подходит для анализа проектов капиталовложений. Его можно неправильно истолковать, если использовать вне соответствующих сценариев. В случае положительных денежных потоков, за которыми следуют отрицательные, а затем положительные, IRR может иметь несколько значений. Более того, если все денежные потоки имеют одинаковый знак (т. е. проект никогда не приносит прибыли), то никакая ставка дисконтирования не приведет к нулевой чистой приведенной стоимости (NPV).

IRR является очень популярным показателем для оценки годовой доходности проекта. Однако он не обязательно предназначен для использования в одиночку. IRR обычно является относительно высоким значением, что позволяет достичь NPV, равного нулю. Сама внутренняя норма доходности — это всего лишь единичная расчетная цифра, которая дает значение годовой доходности на основе оценок. Поскольку оценки как IRR, так и NPV могут сильно отличаться от фактических результатов, большинство аналитиков предпочтут сочетать анализ IRR со сценарным анализом. Сценарии могут показывать различные возможные значения NPV на основе различных предположений.

Как уже упоминалось, большинство компаний полагаются не только на анализ IRR и NPV. Эти расчеты обычно также изучаются вместе с WACC и RRR компании, которые подлежат дальнейшему рассмотрению.

Компании обычно сравнивают анализ IRR с другими альтернативами. Если другой проект имеет аналогичную внутреннюю норму доходности (IRR) с меньшим первоначальным капиталом или более простыми посторонними соображениями, тогда можно выбрать более простые инвестиции, несмотря на внутреннюю норму доходности.

В некоторых случаях могут возникнуть проблемы при использовании IRR для сравнения проектов разной продолжительности. Например, краткосрочный проект может иметь высокую внутреннюю норму доходности, что делает его отличным вложением. И наоборот, более длительный проект может иметь низкую внутреннюю норму доходности, а доходность будет медленной и стабильной. Показатель ROI может обеспечить некоторую ясность в этих случаях, хотя некоторые менеджеры могут не захотеть использовать более длительные проекты.

Инвестирование на основе внутренней нормы доходности IRR

Правило внутренней нормы доходности — это ориентир для оценки того, продолжать проект или инвестировать. В правиле IRR говорится, что, если внутренняя норма доходности по проекту или инвестициям превышает минимально требуемую норму прибыли, обычно это стоимость капитала, тогда проект или инвестиции могут быть реализованы.

И наоборот, если IRR по проекту или инвестиции ниже стоимости капитала, то лучшим вариантом может быть отказ от проекта. В целом, несмотря на некоторые ограничения IRR, это отраслевой стандарт для анализа проектов капиталовложений.

Вместо вывода

Что означает внутренняя норма доходности?

Внутренняя норма доходности (IRR) — это финансовый показатель, используемый для оценки привлекательности конкретного инвестиционного проекта. Когда вы рассчитываете IRR для инвестиции, вы фактически оцениваете норму возврата этих инвестиций после учета всех прогнозируемых денежных потоков вместе с временной стоимостью денег. При выборе из нескольких альтернативных инвестиций инвестор затем выбирает инвестицию с самой высокой IRR, если она превышает минимальный порог инвестора. Главный недостаток IRR заключается в том, что он во многом зависит от прогнозов будущих денежных потоков, которые, как известно, трудно предсказать.

IRR — это то же самое, что ROI?

Хотя IRR иногда неофициально называют «окупаемостью инвестиций» проекта, это отличается от того, как большинство людей используют эту фразу. Часто, когда люди говорят о рентабельности инвестиций, они просто имеют в виду процентную отдачу от инвестиций в конкретный год или за определенный период времени. Но этот тип ROI не отражает тех нюансов, что и IRR, и по этой причине IRR обычно предпочитается профессионалами в области инвестиций.

Еще одно преимущество IRR заключается в том, что его определение является математически точным, тогда как термин ROI может означать разные вещи в зависимости от контекста.

Что такое «хорошая» внутренняя норма доходности?

«Хорошая» или «плохая» IRR будет зависеть от стоимости капитала и альтернативных издержек инвестора. Например, инвестор в недвижимость может реализовать проект с IRR 26%, если сопоставимые альтернативные инвестиции в недвижимость предлагают доход, скажем, 20% или ниже. Однако это сравнение предполагает, что риски и усилия, связанные с этими сложными инвестициями, примерно одинаковы. Если инвестор может получить немного более низкую IRR от проекта, который является значительно менее рискованным или трудоемким, то он может с радостью принять этот проект с более низкой IRR.

А на этом сегодня все про внутреннюю норму доходности (IRR). Добавляйте статью к себе в закладки и делитесь ей в социальных сетях. В следующих статьях мы продолжим изучение финансовых показателей. Успешных вам инвестиций и до новых встреч на проекте Тюлягин!

Быстрый обзор инвестиционных показателей, а также очень простой способ расчёта инвестиционных коэффициентов

В конце статьи ссылка на файл XLS с примерами расчёта NPV и IRR. Наиболее часто инвесторов интересует расчёт следующих показателей в бизнес-плане.

Рассмотрим подробнее каждый из них.

Каждый показатель рассчитывается за определенный период времени.

Средняя заработная плата полицейского в США, в пересчёте на рубли — 4 миллиона в год.

Средняя заработная плата высококвалифицированного специалиста в России (в столицах, при хорошем работодателе, извините) — 1 миллион рублей в год.

Зачем создавать компанию, размер которой будет менее, чем состояние среднестатистического специалиста? Инвесторы рискуют деньгами, фаундеры — деньгами, силами и временем. Пожалуй, компания должна зарабатывать не менее, чем несколько хороших специалистов. Тогда её создание становится очевидно целесообразным.

Если в планах проекта — стать «единорогом», на каком-то очевидном этапе развития, для начала, она должна стать просто стабильной компанией — самоокупаемой и приносящей понятный доход.

Как спрогнозировать доход проекта?

Взять 10 компаний из отрасли, коррелировать исходные данные рассчитываемого бизнес-плана с учётом масштаба рассматриваемых компаний, взять средние показатели — с наибольшей вероятностью плановые показатели будут соответствовать полученным значениям. Почему этот простой подход упрямо работает всегда — отдельный вопрос. Если интересно, переспросите в комментариях, расскажу отдельно.

Период, на который рассчитывается бизнес-план.

Обычно для быстрорастущих проектов, к примеру в информационных технологиях — 1 год. Для более капитальных, строительство или производство — 3 года. Применять более длительный горизонт планирования целесообразно в проектах, которые реализуются в государствах со стабильным законодательством и экономикой.

Что касается детализации планирования.

Если компания уже работает свыше года, полезной будет месячная детализация.

Для стартапов на начальной стадии имеет смысл применять квартальные расчёты. У проектов в возрасте до 1 года обычно бывают проблемы с менеджментом, поэтому их показатели категорически не стабильны. В течение одного-двух месяцев стартап может испытывать проблемы, а на третьем месяце выровнять, нагнать и перегнать плановые показатели. Поэтому целесообразно планировать и контролировать показатели по кварталам.

Временной период в месяцах, по окончанию которого компания должна выйти в положительный баланс, и принести прибыль, в сумме превышающую объём вложений.

Как показывает опыт, для IT-проектов, когда фактическое значение этого показателя превышает 3 месяца, с вероятностью свыше 99% компания не будет прибыльной и закроется в ближайшей перспективе. И наоборот.

Временной период в месяцах от начала деятельности до месяца, в котором прибыль будет соответствовать среднемесячному плановому значению (прибыль за год поделить на 12).

Здесь всё просто — это сумма денег, которую нужно потратить для реализации проекта.

Речь идёт не о стоимости доли, предлагаемой для покупки конкретному инвестору. Это не наружный, а сугубо внутренний показатель.

Вложения должны включать в себя:

Постоянные и переменные расходы прогнозируются исходя из периода окупаемости проекта. Обязательно должны быть свободные средства, не менее 20% от инвестиционных затрат.

Нормой является превышение прогнозируемых расходов в 2 раза. Вне зависимости от эмоциональной оценки, это общеизвестный факт.

Объем необходимых вложений определяется, как сумма расходов на период до выхода на плановые показатели, плюс запас.

Это деньги, заработанные компанией, за вычетом всех расходов.

Отношение прибыли к расходам.

Отношение прибыли ко вложениям (IC — Invested Capital).

Net Present Value — сколько деньги будут стоить по истечению периода времени, с учётом ключевой ставки, инфляции и рисков.

Методическая литература предлагает красивую формулу.

CF — денежный поток (Cash Flow) во времени,

i — ставка дисконтирования.

Ставка дисконтирования рассчитывается как сумма ключевой ставки, ставки инфляции и премии за риск.

Ключевая ставка Центробанка, текущее значение — 7,25%.

Инфляция — 4%. Вынужден использовать официальные источники, извините.

Премия за риск — 15%. Это дополнительный доход, который инвестор хочет получить как альтернативу безрисковых вложений (к примеру, банковскому вкладу).

Методика определения премии за риск используемая при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации

Вложения при интенсификации производства на базе освоенной технологии: 3–5%

Увеличение объема продаж существующей продукции: 8–10%

Производство и продвижение на рынок нового продукта: 13–15%

Вложения в исследования и инновации: 18–20%

Конечно, следует заметить, что это не единственная методика, но по определённым причинам мы берём ее за основу.

Таким образом, для расчёта NPV на сегодняшний день в России применяется ставка дисконтирования, равная сумме ключевой ставки, инфляции и премии за риск: 7,25% + 4% + 15% = 26,25%.

Рассчитать NPV можно, не погружаясь в математику, с помощью электронных таблиц.

Для расчёта используется функция ЧПС(Ставка; Значение1<; Значение2:ЗначениеN>).

Два первых параметра — ставка дисконтирования и первое значение — являются обязательными. Остальные параметры опциональны.

Поступления CF передаётся в функцию, как положительные значения, а вложения IC — со знаком минус.

Internal Rate of Return — внутренняя норма доходности. Процентная ставка, при которой NPV равна нулю.

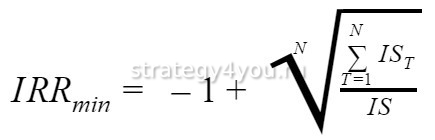

Формула для расчёта

Один стажёр напугал меня рассказом о подходе к расчёту, которому его обучили в институте. Преподаватель рекомендовал подбирать значения экспериментально. Конечно, численные методы решения уравнений — это здорово, но, как мне кажется, не для этого случая.

Для расчёта IRR есть функция ЭКВ.СТАВКА в электронных таблицах.

Формат: ЭКВ.СТАВКА(N, C0, CN), где:

N — количество периодов

C0 — стоимость инвестиций на текущий момент

CN — стоимость инвестиций в будущем

Скачать XLS с примерами расчёта NPV и IRR: https://shemabiznesa.ru/example

Интересуют ответы вопросы о стартапах и инвестициях? Задавайте в комментариях, с энтузиазмом расскажу в новых постах.

Во втором случае 33 млн вместо 39 соответственно (если не дисконтировать отток нулевого периода). Ну и IRR поменяется тоже.

Еще не могу припомнить ни одного бизнеса (кроме распилов, наркотраффика, работорговли и проч.) который бы давал в первые два года 180-200% вложений а в третий аж 320%. И это при 10 млн вложений.

По расчётам, надо проверить. Есть подозрения и соответствующая гипотеза! Было бы круто, если бы можно было вносить исправления в статью. Хорошо, что можно отредактировать файл на моём сервере =)

Большой рост бывает у IT-стартапов. У меня было 2 компании, которые выросли на миллионы процентов менее, чем за год, в 2011 и в 2014.

Еще раз благодарю!

Добрый день!

Очень полезная статья!

Есть небольшой вопрос по ROI

За какой период обычно берут выручку?

Ведь насколько я понимаю, рост ROI прямопропорционален прибыли при неизменных вложениях.

Исследования по финансовому менеджменту всегда производятся в масштабе 1 год.

Для бизнес-планирования могут рассматриваться большие сроки, кратные году.

в эксель файле в первом примере NPV 9,9 млн, а должен быть 6,2

еще формулой NPV подразумевается дисконтирование первого периода

хотя вложения первого года обычно идут нулевым периодом и не дисконтируются

Смотря, какая отрасль и на сколько детально нужно будет смотреть за динамикой показателей, можно и за месяц и за квартал взять, а лучше за пол года или год.

Что такое IRR инвестиционного проекта, как его правильно рассчитать и почему он так важен?

Приветствую! Продолжаем цикл статей о предварительной оценке инвестиций. И сегодня мы поговорим об IRR инвестиционного проекта – методе, который используют почти все инвесторы.

Чем мне нравится IRR? Тем, что позволяет сравнить между собой несколько инвестпроектов с разными сроками и разными суммами вложений. Причем, все исходные данные обычно доступны инвестору еще на этапе принятия решения.

Сложные формулы не понадобятся – все расчеты за пару секунд делаются в Excel.

Что такое IRR и какой в нем смысл?

IRR – сокращение от английского термина Internal Rate of Return. На русский этот показатель переводится как «внутренняя норма доходности» (или ВНД). Тот же термин часто называют внутренней нормой рентабельности.

IRR – это ставка процента привлеченных средств, при которой приведенная стоимость всех денежных потоков от проекта (NPV) равна нулю. Простыми словами: именно при такой ставке процента Вы сможете полностью «отбить» первоначальную инвестицию. Ваш проект выйдет «в ноль» — он не принесет ни убытков, ни прибыли.

Зачем рассчитывать IRR?

Важный момент! IRR позволяет сравнивать между собой проекты с разным периодом вложений и выбрать более доходный проект в долгосрочной перспективе.

Минусы IRR:

Как рассчитать?

Формула

Рассчитать IRR без подручных средств не получится. Поэтому многие прикладные программы (в том числе, и Excel) имеют уже встроенную функцию расчета ВНД.

Сама же формула внутренней нормы доходности выглядит так.

Если мы знаем размер денежных потоков по годам, а NPV примем за ноль, то в формуле останется всего одна неизвестная – искомый показатель IRR. Его-то нам и нужно оттуда «достать».

Второй вариант той же формулы выглядит так:

С помощью калькулятора

Рассчитать IRR с помощью калькулятора можно, если в нем есть функция степени. Скажем, если Вам нужно найти ВНД для пятилетнего проекта, то одно из значений придется возводить в пятую степень.

Для удобства в Сети появилась масса наглядных онлайн-калькуляторов, где можно задать исходные данные и тут же получить результат.

Excel

В программе Excel делать расчет IRR еще проще. В таблице есть удобная встроенная функция: «Формулы» — «Финансовые» — «ВСД».

Чтобы использовать эту функцию, нужно в строку «значения» подставить ссылки на ячейки таблицы с суммами денежных потоков.

На что обратить внимание?

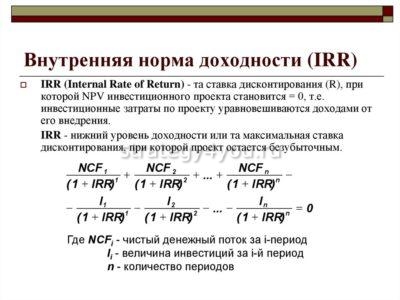

С помощью графика

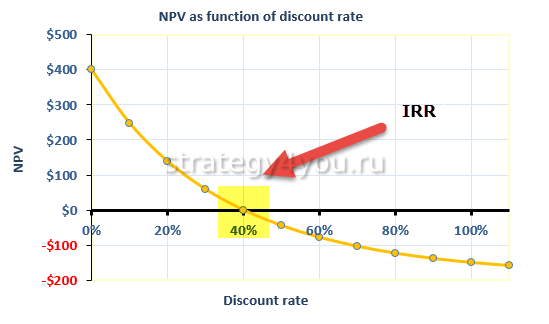

До появления ПК инвесторы пользовались старым-добрым графическим методом. Чертим классическую систему координат. По оси ординат откладываем значение NPV, по оси абсцисс – ставки дисконтирования денежных потоков.

Теперь произвольно берем две ставки дисконтирования так, чтобы одно значение NPV было положительным (точка А), а второе – отрицательным (точка Б). Соединяем эти точки прямой. Место, где она пересекает ось ординат, и будет искомым значением IRR.

Для ценных бумаг

Инвестиции в ценные бумаги всегда требуют предварительных расчетов. Чаще всего приходится просчитывать рентабельность вложений в облигации. Для этого нужно знать размер купонного дохода, номинальную и текущую стоимость бонда, а также время до погашения.

Как интерпретировать полученный результат?

В любом инвестиционном проекте есть отток денег (первоначальные чистые инвестиции) и их приток (доход от вложений в будущем).

IRR, по сути, показывает эффективную барьерную ставку. Например, процент по кредиту, при котором мы не получим ни прибыли, ни убытка, а просто выйдем «в ноль». Если стоимость привлеченного инвестором капитала больше IRR, то проект принесет убыток, если меньше – прибыль.

Ну, а если Вы инвестируете собственные, а не заемные средства, то IRR сравнивают со ставкой рефинансирования или со ставкой по вкладу в госбанке. И решают, стоит ли вкладывать деньги в проект, который чуть выгоднее банковского депозита?

Примеры расчетов

Приведем пару примеров расчета IRR.

Вклад в банке

Самый простой для расчета вариант. Олег решил разместить 100 000 рублей на вкладе Сбербанка «Сохраняй» на три года без капитализации процентов. Годовая процентная ставка по вкладу — 4,20% годовых.

| CF0 | -100 000 |

| CF1 | 4200 |

| CF2 | 4200 |

| CF3 | 100 000 + 4 200 = 104 200 |

Расчет функции ВНД в Excel показывает, что IRR = 4,2% = ставке процента. Такой инвестиционный проект будет выгоден при любой депозитной ставке.

Но лишь при одном условии: Олег размещает в банке собственные средства. Если бы он планировал взять в одном банке кредит и положить их на депозит в Сбербанк, то ставка IRR оказалась бы ниже ставки по кредиту. И такая инвестиция стала бы заведомо убыточной.

Покупка облигации

Олег решил не размещать деньги на депозите, а купить на 100 000 рублей облигации Роснефти серии 002Р-05. Номинал облигаций составляет 1000 рублей, а их текущая стоимость – 1001,1 рубль. Облигации погашаются через 10 лет. Купонная доходность – 7,3% годовых. Объем покупки: 100 облигаций на сумму 100 110 рублей (по текущей цене).

| CF0 | — 100 110 |

| CF1 | 7300 |

| CF2 | 7300 |

| CF3 | 7300 |

| CF4 | 7300 |

| CF5 | 7300 |

| CF6 | 7300 |

| CF7 | 7300 |

| CF8 | 7300 |

| CF9 | 7300 |

| CF10 | 100 000 + 7 300 = 107 300 |

Подставляем значения в формулу Excel. Получаем IRR = 7,28% (чуть меньше, чем предложенный купонный доход в 7,3% годовых). Так получилось, потому что КД применяется к номинальной стоимости облигаций, а Олег покупал бонды по более высокой цене.

Вложения в МФО

На первый взгляд, кажется, что расчет IRR примитивен и не имеет смысла. Но это только потому, что мы инвестируем конкретную сумму, потом каждый год получаем одну и ту же доходность, а в конце срока – возвращаем обратно первоначальные вложения.

Но не всегда все так просто. Вернемся к примеру с МФО. Олег решил инвестировать в микрофинансовую организацию «Домашние деньги». Минимальная сумма инвестиций начинается с 1,5 млн. рублей. Эти деньги Олег берет у знакомого под 17% годовых.

Норму доходности инвестиционного проекта примем на уровне 20% в первый год и 15% — во второй.

Теперь наша таблица выглядит так.

| CF0 | -1 500 000 |

| CF1 | 300 000 |

| CF2 | 225 000 + 1 500 000 = 1 725 000 |

Подставляя значения в таблицу Excel, получаем, что IRR инвестиционного проекта равен 17,7%. Это значит, что если ставка по заемным средствам для Олега будет меньше — проект принесет прибыль. И предложение знакомого (17% годовых) выглядит не так привлекательно, как хотелось бы.

Покупка квартиры

Олег решил купить квартиру в Воронеже за 1 000 000 рублей и сдавать ее в аренду в течение пяти лет за 15 000 рублей в месяц. Олег оптимист и уверен, что через пять лет квартиру можно будет продать за 1 300 000 рублей.

| CF0 | — 1 000 000 |

| CF1 | 180 000 |

| CF2 | 180 000 |

| CF3 | 180 000 |

| CF4 | 180 000 |

| CF5 | 180 000 +1 300 000 = 1 480 000 |

Подставив значения в формулу, получим, что IRR равен 23%. Совсем неплохо! Если, конечно, Олегу удастся сдавать квартиру за 15 000 рублей каждый месяц и продать ее через пять лет за 1,3 млн. рублей.

Вывод о сроках окупаемости

Дополнить расчет IRR можно таким показателем как срок окупаемости. В упрощенном виде мы делим первоначальные инвестиции на годовой доход. Скажем, вложения в облигации Роснефти полностью окупятся только через 13,7 года, а инвестиции в квартиру в Воронеже под сдачу в аренду – через 5,5 лет.

Как регулярность денежных потоков влияет на расчет IRR?

При ежемесячных потоках денежных средств

Функция ВСД в Excel позволяет рассчитать IRR проекта, если между денежными поступлениями – одинаковые промежутки времени (год, месяц, квартал).

При неравных промежутках времени между потоками

Если же денежный поток поступает в разные даты, то тогда используйте функцию ЧИСТВНДОХ. Она позволяет дополнительно подвязывать ячейки с датами поступлений.

Какие еще показатели эффективности можно использовать в оценке?

Конечно, IRR – далеко не единственный метод оценки проектов, связанных с инвестициями.

Очень часто потенциальные инвесторы рассчитывают такой показатель как чистый дисконтированный доход (ЧДД) или NPV. Он позволяет определить чистый доход от бизнес-плана. Рассчитывается как разница между суммой дисконтированных денежных потоков и общей суммой инвестиций.

В случаях, когда вложения делаются не разово, а несколькими суммами, используется показатель MIRR – модифицированная внутренняя норма рентабельности. Здесь реинвестирование осуществляется по безрисковой ставке. За базу можно, например, взять не такие уж большие проценты по срочному вкладу в долларах в Сбербанке.

Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!

Внутренняя норма доходности – что это простыми словами, как найти

Внутренняя норма доходности – это ставка, при которой достигается окупаемость инвестиционного проекта с учетом приведения будущих денежных потоков к стоимости на сегодняшний день. Иными словами, это доходность, обеспечивающая нулевой финансовый результат, после которого проект начнет приносить прибыль.

Внутренняя норма доходности, обозначаемая аббревиатурой IRR (англ. Internal Rate of Return), знакома нам по статьям «Оценка эффективности инвестиционных проектов» и «Дисконтирование денежных потоков». А сегодня мы разберем этот показатель более подробно. В частности, разберем разные способы его определения и применение на практике.

Что такое внутренняя норма доходности (ВНД)

Внутренняя норма доходности инвестиционного проекта рассчитывается в целях:

Итак, ВНД – это определенный процент, начисляемый на доход, при котором вложения полностью окупаются, но прибыли еще нет. Иными словами, это некий порог, после которого проект начинает себя оправдывать.

Внутренняя норма доходности инвестиций показывает, сколько денег нужно заработать (в процентах от вложений), чтобы входящие и исходящие денежные потоки были равны. Иными словами, при этой ставке обеспечивается равенство поступлений и расходов с учетом разницы стоимости денег во времени.

Для чего используется IRR

Расчет внутренней нормы доходности необходим в целях определения рентабельности инвестиций и оптимальной ставки по займу. Поскольку нередко инвесторы используют финансовый рычаг, плата за пользование кредитом должна находиться в разумных пределах.

Простыми словами, ВНД используется для того, чтобы понимать:

Вычисление ВНД производится с помощью математических функций и графиков, где задаются исходные параметры. Какие именно – разберемся далее.

Показатели для расчета IRR

Если брать формулу расчета внутренней нормы доходности, то необходимы только два показателя:

Но денежные потоки определяются с учетом дисконтирования. Мы знаем, что на 1000 руб. сегодня можно купить больше, чем через 3 года. Следовательно, для расчета денежного потока (CF) нужна еще ставка дисконтирования, или ожидаемая норма доходности.

Эта величина рассчитывается различными способами и для ее вычисления необходимо принимать во внимание:

Последний показатель, в зависимости от цели и вида инвестиций, представляет собой значение, при котором обеспечивается минимальный доход при минимальном риске или его отсутствии. В качестве безрисковой ставки иногда используется процент по депозитным вкладам, ключевая ставка ЦБ, доходность по государственным облигациям и др.

Как видите, исходных данных для расчета понадобится довольно много. Но основная сложность не в этом. Ошибки чаще всего бывают именно в определении ставки дисконтирования, а точнее – в прогнозировании рисков. Как минимизировать погрешность и исключить подобные неточности?

Как правильно рассчитать показатель IRR

Прежде всего, следует учитывать специфику деятельности компании, в которую инвестируются средства. Не лишним будет анализ конкурентов, статистические данные по ставкам банков (кредиты и депозиты), процент инфляции. Для более глубокого анализа и для долгосрочных проектов рекомендуется принимать во внимание среднюю величину экономического цикла.

Многие подумают, что найти внутреннюю норму доходности самостоятельно, без помощи финансовых аналитиков невозможно. Однако это не так. Для лучшего понимания разделим процесс вычисления IRR на несколько этапов. Далее, в зависимости от срока вложений и исходных данных, выберем подходящий способ. А начнем с формулы.

Формула расчета внутренней нормы рентабельности

Формула ВНД выражается через показатель NPV, который приравнивается к нулю:

\( CF0-…CFn \) – денежный поток за каждый год существования проекта;

\( 0-…n \) – номер года.

А теперь приведем эту формулу к общему виду:

Расчет IRR вручную довольно затруднителен, поскольку здесь используется метод подбора и функция возведения в степень. Как можно решить это уравнение? Есть три метода.

Способы вычисления ВНД

Рассчитать внутреннюю норму доходности можно любым удобным способом:

Последний метод, безусловно, является путем наименьшего сопротивления при отсутствии времени и навыков использования функций электронных таблиц и построения графиков. Достаточно лишь корректно указать исходные параметры. А мы остановимся на двух первых методах.

Как рассчитать ВНД в Excel

Для определения ВНД инвестиционного проекта в Excel используется функция ВСД (внутренняя ставка доходности).

С помощью этой функции величина денежного потока корректируется с учетом ставки дисконта.

Скорректированный денежный поток определяется так:

\( CF \) – денежный поток;

\( r \) – ставка дисконтирования.

При этом обязательно должны быть соблюдены условия:

в диапазоне значений DACF должна быть хотя бы одна положительная и одна отрицательная величина;

Ставка дисконтирования – 12%

| Денежные потоки: | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ИТОГО | |

|---|---|---|---|---|---|---|---|---|---|---|

| Поступления | 0,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 19208,00 | 26891,20 | 37647,68 | 52706,75 | 171973,63 |

| Расходы | 62500,00 | 0,00 | 0,00 | 0,00 | 0,00 | 3000,00 | 0,00 | 0,00 | 0,00 | 3000,00 |

| Денежный поток | -62500,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 16208,00 | 26891,20 | 37647,68 | 52706,75 | 168973,63 |

| Денежный поток нарастающим итогом | -62500,00 | -57500,00 | -50500,00 | -40700,00 | -26980,00 | -10772,00 | 16119,20 | 53766,88 | 106473,63 | X |

| Номер года | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| Дисконтированный денежный поток | -62500,00 | 4464,29 | 5580,36 | 6975,45 | 8719,31 | 9196,85 | 13623,92 | 17029,90 | 21287,37 | 86877,44 |

| Скорректированный денежный поток | -70000,00 | 5600,00 | 7840,00 | 10976,00 | 15366,40 | 18152,96 | 30118,14 | 42165,40 | 59031,56 | |

| Маржа безопасности | -58035,71 | -52455,36 | -45479,91 | -36760,60 | -27563,75 | -13939,83 | 3090,07 | 24377,44 | ||

| Срок окупаемости, лет | 7 | |||||||||

| Чистая приведенная стоимость (NPV), USD | 24377.44 | |||||||||

| Внутренняя норма доходности (IRR), % | 19% |

Графический метод определения IRR

Если подставлять в формулу расчета NPV различные значения r, то мы получим график зависимости чистой приведенной стоимости от ставки дисконта. Пересечение кривой NPV с осью Х будет являться значением IRR.

На графике определена внутренняя норма доходности проектов А и Б:

Расчет внутренней нормы доходности в Excel для несистематических поступлений

При нерегулярных поступлениях денег функция ВСД не работает, поскольку ставка дисконта для каждого периода будет изменяться. Для несистематических поступлений расчет ВНД инвестиционного проекта выполняется с использованием функции ЧИСТВНДОХ:

Анализ полученных данных (нормы и правила IRR)

Нормативного значения показателя не существует. Но есть некоторые правила, на которые необходимо ориентироваться:

Критическим значением ВНД является так называемая альтернативная стоимость капитала. Это доходность, которая может быть получена от инвестиций в альтернативные проекты.

Но, как вы понимаете, альтернативная стоимость капитала – величина довольно абстрактная. Поэтому для упрощения расчетов в российских компаниях в качестве критического значения IRR применяется ставка дисконтирования.

Таким образом, при значении IRR, равным ставке дисконтирования, показатель NPV равен нулю.

Пример анализа IRR российских компаний (таблица)

| Наименование компании (проекта) | Ставка дисконтирования, % | IRR, % | Выводы |

|---|---|---|---|

| Альфа | 11 | 11 | Инвестиции окупятся, но прибыли не принесут |

| Бета | 10 | 14 | Проект принесет прибыль |

| Гамма | 12 | 9 | Проект является убыточным |

Как пользоваться показателем IRR для оценки инвестиционных проектов

Внутренняя норма доходности используется не только для анализа инвестиций в бизнес. Рассмотрим примеры для частного инвестора, приобретающего активы на фондовом рынке:

Понятно, что по акциям невозможно предугадать размер дивидендов. Но можно использовать статистические данные за предыдущие периоды. Этот метод анализа не подходит для ценных бумаг с высокой волатильностью.

Показатель IRR можно сравнивать не только со ставкой дисконтирования. Если инвестор планирует использовать заемные средства, можно сопоставить значение IRR со ставками по банковским депозитам. Также следует сравнить внутреннюю и ожидаемую норму доходности – это позволит принять решение об использовании финансового рычага.

Достоинства и недостатки метода IRR

Преимущества использования метода:

Например, IRR проекта, равная 9% при ставке рефинансирования 7,5%, оставляет некий запас в 1,5% до момента, когда инвестиции станут убыточными. Если Центробанк повысит ключевую ставку до 8%, этот запас сократится до 1%. Следовательно, нужно будет предпринимать определенные действия: бросить больше средств на погашение займов, искать новые рынки сбыта и т.д.

Модифицированная внутренняя норма доходности (MIRR)

MIRR – это ВНД, скорректированная с учетом реинвестирования полученной прибыли. Например, дивиденды или купонный доход можно реинвестировать, а полученную прибыль использовать на развитие проекта.

Формула расчета MIRR достаточно сложна, поэтому мы разберем алгоритм расчета по шагам:

\( N \) – количество периодов (лет) проекта.

Расчет модифицированной внутренней нормы доходности в Excel

В редакторе Excel для вычисления MIRR используется функция МВСД:

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Модифицированный метод минимизирует погрешности, возникающие по причине нерегулярных реинвестиций. А классический метод расчета ВНД предполагает регулярный приток и отток денежных средств.

MIRR учитывает две ставки: WACC для учета поступлений и r – для расходов. Это позволяет соотнести прирост стоимости капитала с издержками, скорректированными с учетом инфляции и рисков, присущих проекту.

Пример расчета IRR

Рассчитаем внутреннюю норму доходности для проекта на 5 лет.

IRR рассчитаем при помощи функции ВСД, взяв диапазон ячеек, содержащих данные о скорректированных денежных потоках. Эти значения получены путем умножения суммы чистого денежного потока на ставку дисконта, увеличенную на 1, или на 100%. Например:

А для расчета NPV используем функцию ЧПС:

Как видите, ВНД почти в три раза превышает ставку дисконтирования. Следовательно, проект является прибыльным.

Примеры применения ВНД

Пример 1. Здесь мы используем данные из расчетов, приведенных выше, и сократим срок проекта до трех лет. Тогда ВНД будет равна 8%. Как можно интерпретировать полученный результат:

Как нетрудно заметить, внутренняя норма доходности инвестиционного проекта зависит от его длительности. Из расчета выше мы видим, что через 5 лет проект полностью окупается, а 3 года – недостаточный срок.

ВНД также используется для понимания целесообразности использования заемных средств. Вот простой пример из жизни.

Пример 2. Исходные данные:

Если предположить, что через 3 года гражданин решит продать эту недвижимость и стоить она будет столько же – 5 млн руб., то внутренняя норма доходности составит 4%. Расчет выполнен с применением функции ВСД в Excel.

Таким образом, доходность инвестиций можно охарактеризовать так:

Как мы помним, под ВНД следует понимать доходность на момент окупаемости вложений. Соответственно, за 3 года инвестиции в недвижимость себя не оправдают.

Следовательно, у инвестора есть два варианта:

Заключение

Внутренняя норма доходности представляет собой процентную ставку, при которой чистая приведенная стоимость проекта равна нулю. Иными словами, ВНД (или IRR) – это доходность на тот момент, когда входящие денежные потоки покрывают расходы.

ВНД используется для расчета срока окупаемости различных видов инвестиций, а также в целях определения уровня рентабельности с учетом привлечения заемного капитала.

Метод IRR имеет свои особенности. В частности, при отсутствии отрицательных денежных потоков расчет невозможен. Кроме того, при нерегулярных поступлениях денег, а также при реинвестировании прибыли применяются модификации метода.

IRR должна превышать ставку дисконтирования и ставку по кредитам. В противном случае проект не является рентабельным.

Внутренняя норма доходности: взгляд изнутри

Внутренняя норма доходности (IRR) часто используются компаниями для анализа центров прибыли и решить между капитальными проектами. Но этот бюджетный показатель также может помочь вам оценить определенные финансовые события в вашей жизни, такие как ипотека и инвестиции.

IRR – это процентная ставка (также известная как ставка дисконтирования ), которая приведет серию денежных потоков (положительных и отрицательных) к чистой приведенной стоимости (NPV), равной нулю (или к текущей стоимости вложенных денежных средств). Использование IRR для получения чистой приведенной стоимости известно как метод дисконтирования денежных потоков финансового анализа.

IRR использует

Как мы упоминали выше, IRR – ключевой инструмент в корпоративных финансах. Например, корпорация будет оценивать инвестиции в новый завод по сравнению с расширением существующего завода на основе IRR каждого проекта. В таком случае каждый новый капитальный проект должен давать IRR, превышающую стоимость капитала компании. Как только это препятствие будет преодолено, проект с самой высокой IRR будет более разумным вложением при прочих равных условиях (включая риск).

IRR также полезен для корпораций при оценке программ обратного выкупа акций. Очевидно, что если компания выделяет значительную сумму на выкуп своих акций, анализ должен показать, что собственные акции компании являются более выгодным вложением, т. Е. Имеют более высокую IRR, чем любое другое использование средств, например создание новых торговых точек. или приобретение других компаний.

Сложности расчета IRR

Формула IRR может быть очень сложной в зависимости от сроков и колебаний сумм денежных потоков. Без компьютера или финансового калькулятора IRR можно рассчитать только методом проб и ошибок.

Одним из недостатков использования IRR является то, что предполагается, что все денежные потоки реинвестируются с одинаковой ставкой дисконтирования, хотя в реальном мире эти ставки будут колебаться, особенно для долгосрочных проектов. Однако IRR может быть полезен при сравнении проектов с равным риском, а не в качестве прогноза фиксированной доходности.

Общая формула IRR, которая включает чистую приведенную стоимость, выглядит следующим образом:

An Example of an IRR Calculation

Here’s how the above formula for IRR works using this example:

IRR and the Power of Compounding

IRR and Investment Returns

Another common use of IRR is in the computation of portfolio, mutual fund or individual stock returns. In most cases, the advertised return will include the assumption that any cash dividends are reinvested in the portfolio or stock. Therefore, it is important to scrutinize the assumptions when comparing returns of various investments.

What if you don’t want to reinvest dividends, but need them as income when paid? And if dividends are not assumed to be reinvested, are they paid out or are they left in cash? What is the assumed return on the cash? IRR and other assumptions are particularly important on instruments like whole life insurance policies and annuities, where the cash flows can become complex. Recognizing the differences in the assumptions is the only way to compare products accurately.

The Bottom Line

As the number of trading methodologies, alternative investment plans, and financial asset classes has increased exponentially over the last few years, it is important to be aware of IRR and how the assumed discount rate can alter results, sometimes dramatically.

Many accounting software programs now include an IRR calculator, as do Excel and other programs. A handy alternative for some is the good old HP 12c financial calculator, which will fit in a pocket or briefcase.

Что такое внутренняя норма доходности. Объясняем простыми словами

Внутренняя норма доходности (ВНД, IRR) — это инструмент, позволяющий вычислить ставку дисконтирования, при которой инвестор получит назад все вложения, то есть выйдет в ноль с учетом временной стоимости денег.

Дисконтирование — это метод расчётов, который позволяет инвестору сравнить «несравнимые» проекты, объясняет руководитель направления «Экономика компании» ГК «Институт Тренинга — АРБ Про» Зоя Стрелкова. Например, решить, что для него выгоднее: вложить деньги в новый завод, инвестировать в IT-стартап или просто разместить на депозите.

Метод основан на том, что имеющиеся у вас сегодня деньги ценнее, чем гипотетические деньги завтра, подчёркивает она. Потому что ими уже можно распоряжаться. А будущие деньги — ещё под вопросом. Поэтому, когда инвестору показывают расчёт будущих денежных потоков, он первым делом начинает их «ухудшать» с помощью специальных коэффициентов.

Например, у инвестора есть вариант — просто положить деньги под 5% на депозит с нулевым риском. Остальные проекты обещают больший доход, но риски там отнюдь не нулевые. Чтобы оценить доходность предлагаемого проекта, надо учесть, что, выбрав этот вариант, инвестор теряет возможность положить деньги на депозит и получать гарантированные 5% годовых. Так что для начала надо вычесть из обещанных будущих денежных потоков рискованного проекта то, что вы можете получить без всякого риска (то есть те 5% годовых, которые вы могли бы спокойно накапливать на депозите). Процент, на который мы «ухудшаем» оценку суммы будущих денежных потоков проекта, называется коэффициентом дисконтирования.

Как правило, в этот момент предлагаемый проект всё равно выглядит доходнее, чем депозит. Но этого недостаточно, продолжает Стрелкова. Инвесторы продолжают ухудшать ожидаемый денежный поток от проекта, отнимая более высокие проценты.

Задача — вычислить, при каком коэффициенте дисконтирования рассматриваемый проект становится «нулевым», то есть перестает иметь смысл: сколько вложите — столько и получите, с учётом упущенных возможностей использовать деньги по-другому. Этот процент и называется внутренней нормой доходности, ВНД. Чем больший ВНД «выдерживает» проект, тем он интереснее для инвестора, констатирует эксперт. И, как правило, рискованнее.

Пример употребления на «Секрете»

«Модель включала подробный анализ формирования выручки, подразумевала существенный рост рентабельности и денежных потоков, позволяла выводить операционные показатели компании из показателей рынка и считать IRR, что было очень полезно для потенциального инвестора».

IRR: что это такое, как рассчитать, для чего используется, примеры

Внутренняя норма прибыли является некой мерой инвестиций. Так, что это такое IRR и как рассчитать его? Термин «внутренняя норма» относится к тому фактору, который исключает внешние параметры, такие как инфляция, стоимость капитала или различные финансовые риски.

IRR также называется дисконтированной доходностью денежных потоков.

А в контексте сбережений и кредитов термин имеет следующее значение — «эффективная процентная ставка».

Определение

Внутренняя норма доходности (IRR) — это показатель, используемый в бюджетировании капитала для оценки прибыли потенциальных инвестиций.

IRR формула — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков от конкретного проекта равной нулю. Расчеты IRR основаны на той же формуле, что и NPV. Эквивалентно, при которой чистая приведенная стоимость будущих денежных потоков равна первоначальной инвестиции. А также ставка дисконтирования, при которой общая приведенная стоимость затрат (отрицательные денежные потоки) равна выгоде (положительные).

Говоря интуитивно, IRR формула предназначена для учета временных предпочтений денег и инвестиций. Доход, полученный в данный момент времени, стоит больше, чем те же дивиденды, вырученные позднее. Поэтому последние будут иметь более низкий IRR, чем первый, если все другие факторы равны.

Если говорить об инвестициях с фиксированным доходом, то проценты по этому вкладу выплачиваются вкладчику по определенной схеме за каждый период времени, а первоначальный депозит ни увеличивается, ни уменьшается. Здесь будет IRR, равный процентной ставке.

Инвестиции, которые имеют ту же общую прибыль, что и предыдущие вклады, но задерживают возврат на один или несколько периодов времени, будут иметь более низкую IRR.

Использование внутренней нормы доходности

Рентабельность. Корпорации используют IRR во главе бюджета, чтобы сравнить доходность по инвестиционным проектам с денежной точки зрения. Например, предприятие будет сопоставлять вклады в новый завод с расширением существующего на основе IRR каждого проекта. Чем выше норма доходности, тем желательнее осуществить план. Если все варианты требуют одинакового объема первоначальных инвестиций, проект с самым высоким IRR будет считаться лучшим и выполняться первым.

Максимизация чистой приведенной стоимости

Что это такое IRR и как рассчитать его? Внутренняя норма доходности является показателем прибыльности, эффективности и качества инвестиций. Это отличается от чистой приведенной стоимости, которая является показателем общего дохода, и величины, добавленной в результате осуществления вложений.

Применяя метод внутренней нормы прибыли для максимизации стоимости фирмы, любые инвестиции будут взяты, если их доходность, измеряемая IRR, превышает минимально допустимый размер выгоды. Подходящей минимальной ставкой для максимизации добавленной стоимости для фирмы является цена капитала, то есть внутренняя норма доходности нового капитального проекта должна быть выше, чем актив компании. Это связано с тем, что инвестиции с внутренней нормой прибыли, которая превышает размер общего дохода, имеют положительную чистую приведенную стоимость.

Фиксированный оклад. Обязательства

Как внутренняя норма прибыли, так и чистая приведенная стоимость могут применяться как к ответственности, так и к инвестициям. Для обязательства более низкая внутренняя норма прибыли предпочтительнее более высокой.

Управление капиталом

Корпорации используют внутреннюю норму доходности для оценки вкладов и программ их выкупа. Это происходит, если возврат капитала акционерам имеет более высокую внутреннюю норму прибыли, чем кандидаты на капитальные вложения или проекты приобретения по текущим рыночным ценам. Финансирование новых программ путем привлечения долга может также включать измерение стоимости обязательства с точки зрения доходности к погашению (внутренней нормы прибыли).

Частный капитал

IRR, что это такое и как рассчитать

Учитывая совокупность пар (время, денежный поток), участвующих в проекте, внутренняя норма прибыли следует из чистой приведенной. IRR, для которой эта функция равна нулю, является внутренним размером дохода.

Учитывая пары (n, Сn), где n неотрицательное целое число, общее количество периодов N и NPV (чистая приведенная стоимость), IRR определяется r в следующей ниже формуле.

Именно данная формула позволяет ответить на вопрос, как рассчитать IRR.

Обратите внимание, что в теореме C0(≤0) начальные инвестиции в проекте. Значение n обычно дается в годах, но расчет может быть упрощен, если r рассчитывается с использованием периода, в котором определена основная часть проблемы (например, с использованием месяцев, если большая часть денежных потоков происходит с такими интервалами), и после этого переводится в годовой период.

Любое фиксированное время может использоваться вместо настоящего (например, конец одного интервала аннуитета). Полученное значение равно нулю тогда и только тогда, когда можно рассчитать IRR, а npv равно нулю.

В случае, когда денежные потоки являются случайными переменными, например, в случае пожизненного аннуитета, ожидаемые значения вводятся в приведенную выше формулу.

Часто показатель r удовлетворяет вышеуказанному уравнению, но не может быть найден аналитически. В этом случае должны использоваться численные или графические методы.

Как рассчитать IRR, пример показан на фото выше.

Если инвестиции могут быть заданы последовательностью денежных потоков, тогда IRR r дана изначально так, как показано на изображении ниже.

В этом случае ответ составляет 5,96 % (в расчете, что r = 0,0596).

Как рассчитать IRR инвестиционного проекта

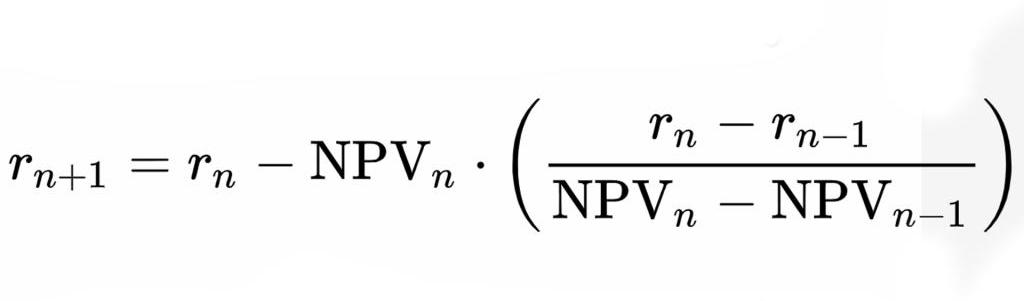

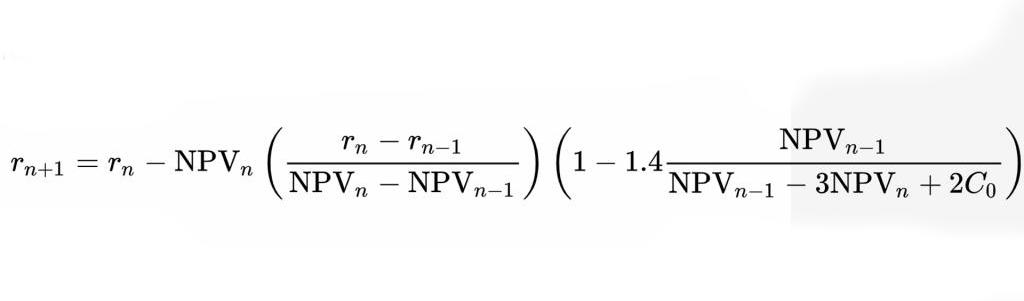

Поскольку вышеизложенное является проявлением общей проблемы нахождения корней уравнения NPV(r) = 0, то есть много способов, которые могут быть использованы для оценки r. Например, используя секущий метод.

В показанной на изображении формуле rn считается n е приближением IRR.

Значение r можно найти с произвольной степенью точности. Различные пакеты учета могут предоставлять функции для разных подлинностей.

Стоит отметить, что все эти формулы позволяют произвести расчет IRR в excel.

Здесь показано, что она почти в 10 раз точнее, чем секущая формула для широкого диапазона процентных ставок и первоначальных предположений. Например, используя поток платежей <—4000, 1200, 1410, 1875, 1050>и начальные догадки r1= 0,25, а также r2 = 0,2 секвентальная формула с коррекцией дает оценку IRR 14,2 % (погрешность 0,7 %) по сравнению с IRR = 13,2 % (неточность 7 %) из метода секущих.

При применении итеративного либо секущего метода улучшенная формула всегда сходится к правильному решению.

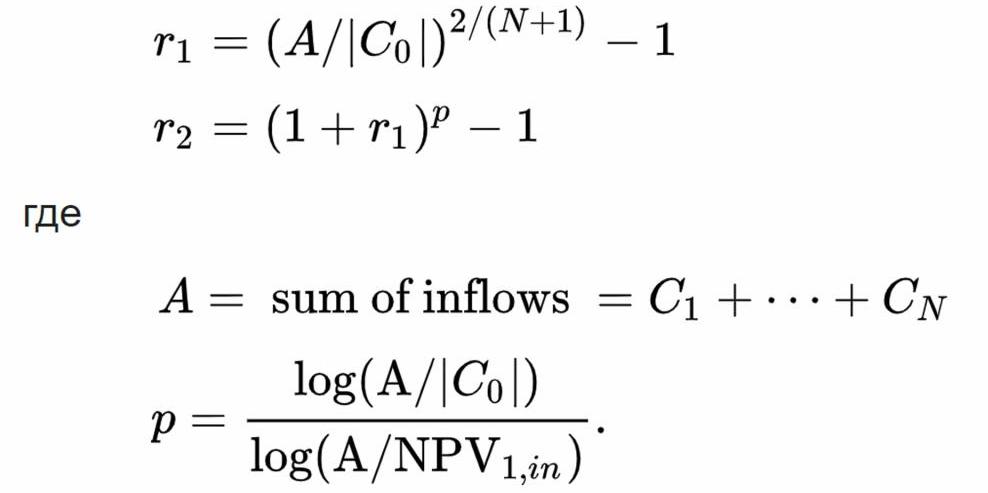

И первый и второй вариант опирается на первоначальные предположения о IRR. Можно использовать следующие начальные догадки.

Точные даты движения денежных средств

Поток С может произойти в любое время после начала проекта. t не может быть целым числом, он все еще должен быть дисконтированным фактором.

Теперь вопрос, что это такое IRR и как рассчитать его, полностью раскрыт.

Интегрированная норма доходности (IntRR)

Чтобы устранить недостаток краткосрочной и долгосрочной важности, стоимости и рисков, связанных с природным и социальным капиталом, в традиционном расчете IRR компании оценивают свои экологические, социальные и управленческие результаты. Происходит это с помощью подхода интегрированного управления к отчетности о том, что расширяет IRR до объединенной нормы прибыли.

Это позволяет компаниям ценить свои инвестиции не только за их финансовую отдачу, но и за долгосрочную экологическую и социальную сторону. Делая акцент на этих показателях в отчетности, лица, принимающие решения, имеют возможность определить новые области для создания стоимости, которые не раскрываются в традиционной финансовой отчетности.

Социальные затраты на углерод — это одно из значений, которое может быть включено в расчеты интегрированной нормы прибыли, чтобы охватить ущерб, наносимый обществу выбросами парниковых газов в результате инвестиций.

Внутренняя норма доходности

Хотя IRR является очень популярным показателем при оценке прибыльности проекта, он может вводить в заблуждение, если используется один. В зависимости от первоначальных инвестиционных затрат, проект может иметь низкую IRR, но высокую NPV, а это означает, что, хотя скорость, с которой компания видит отдачу от этого проекта, может быть медленной, цель добавляет ей большую общую стоимость.

Аналогичная проблема возникает при использовании IRR для сравнения идей различной длины. Например, у проекта короткой продолжительности может быть высокий IRR, что делает его отличной инвестицией, но также может быть, низкий NPV. И наоборот, более длинный проект может иметь малую IRR, получать прибыль медленно и стабильно, но со временем он может принести компании большую ценность.

Еще одна проблема, связанная с IRR, относится не только к самой метрике, но и к неправильному использованию нормы. Люди могут предположить, что, когда положительные денежные потоки генерируются в ходе проекта (а не в конце), деньги будут реинвестированы с доходностью проекта. Это редко может быть так.

Скорее, когда положительные денежные потоки реинвестируются, это будет происходить со скоростью, которая больше напоминает стоимость капитала. Просчет с использованием IRR, таким образом, может привести к убеждению, что проект более прибыльный, чем он есть на самом деле. Это наряду с тем фактом, что длинные проекты с колеблющимися денежными потоками могут иметь несколько различных значений IRR, побудило использовать другую метрику, называемую модифицированной внутренней нормой доходности. MIRR корректирует IRR для исправления этих проблем, включая стоимость капитала, как скорость, с которой реинвестируются денежные потоки.

Возможно, все предоставленные формулы кажутся сложными, но рассчитайте IRR проекта и поймете, как это легко.

Внутренняя норма доходности (IRR)

Внутренняя норма доходности традиционно являет собой второй по значимости критерий принятия инвестиционных решений, который вполне может посоперничать с чистой приведенной стоимостью за право считаться наиболее популярным методом отбора или отсеивания «неблагонадежных» инвестиционных проектов.

Финансовые учебники весьма благосклонно оценивают данный показатель, рекомендуя его к широкому употреблению.

Задача сегодняшней публикации – с рентгеновской беспристрастностью расщепить на составляющие понятие внутренней нормы доходности и предоставить заинтересованному читателю непредвзятый обзор преимуществ и недостатков данного метода, прежде всего, с точки зрения его практического применения.

Норма доходности: предварительные сведения

По традиции освежим в памяти некоторые важные правила, вытекающие из теории чистой приведенной стоимости.

В частности, одно из таких правил указывает на необходимость реализации инвестиционных возможностей, предлагающих большую доходность, нежели размер наличествующих альтернативных издержек.

Сей тезис можно было бы признать абсолютно верным, если бы не многочисленные ошибки, связанные с его истолкованием.

Сталкиваясь с краткосрочными инвестициями, трудностей с трактовкой данного утверждения и выбором альтернатив, как правило, не возникает.

Сложности появляются, когда мы захотим «натянуть» это правило на долгосрочные инвестиции.

Почему так происходит, сейчас мы и разберем.

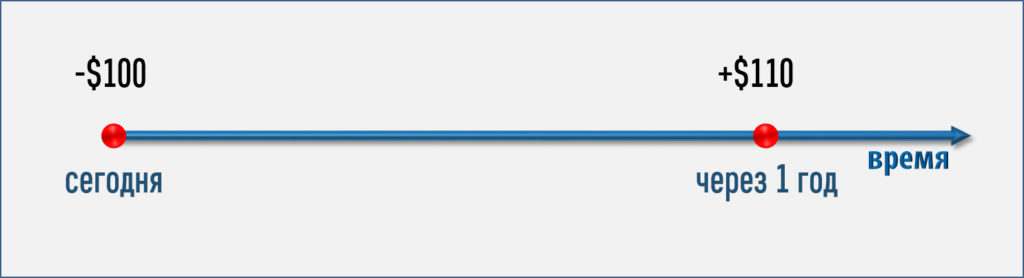

Расчет истинной доходности инвестиций, приносящих денежный поток единожды в течение года, прост, если не сказать примитивен:

где D – искомая доходность,

C1 – валовая отдача от инвестиций,

C0 – размер начальных инвестиций.

Другой способ нахождения того же показателя предполагает «плясать» от чистой приведенной стоимости. Достаточно записать формулу нахождения чистой приведенной стоимости и попытаться найти значение ставки дисконтирования, при которой значение NPV окажется равным нулю:

Решая это простейшее уравнение, находим r:

Фактически оба наших выражения воплощают единую идею.

Коэффициент r знаменует собой норму доходности, то есть ставку дисконтирования, соответствующей нулевому значению чистой приведенной стоимости.

На знак «минус» перед дробью в правой части формулы особого внимания не обращаем; его наличие объясняется отрицательным значением C0, используемым в формуле расчета ЧПС.

Что такое внутренняя норма доходности

Когда заходит речь о нахождении истинной доходности долгосрочных инвестиций, многие инвесторы и финансовые менеджеры приходят в смятение, которое легко объяснимо.

Увы, простого и удобного инструмента, который позволял бы вручную, на коленках, без излишних умственных затрат рассчитывать искомое значение, до сих пор не придумано…

Для решения этой задачи используется специальный коэффициент, именуемый внутренней нормой доходности, который по сложившейся традиции обозначается как IRR.

Для вычисления этого показателя нужно решить «простейшее» уравнение:

Для случаев, когда T равно 1, 2 и даже 3, уравнение худо-бедно решаемо, и можно вывести относительно простые выражения, позволяющие рассчитать значение IRR посредством подстановки соответствующих данных.

Для случаев, когда T > 3, такие упрощения уже не проходят и на практике приходится прибегать к специальным вычислительным программам либо подстановкам.

Пример расчета внутренней нормы доходности

Теорию легче всего усваивать на конкретных примерах.

Представим, что размер наших первоначальных инвестиций составляет 1500 долл.

Денежный поток по истечении 1-го года будет равен 700 долл., 2-го года – 1400 долл., 3-го года – 2100 долл.

Подставив весь этот набор значений в нашу последнюю формулу, придадим уравнению следующий вид:

Для начала рассчитаем значение NPV при IRR = 0:

Поскольку мы получили ПОЛОЖИТЕЛЬНОЕ значение NPV, искомая внутренняя норма доходности тоже должна быть БОЛЬШЕ нуля.

Рассчитаем теперь значение NPV, скажем, при IRR = 80 % (0,80):

На этот раз мы получили ОТРИЦАТЕЛЬНОЕ значение. Это значит, что и внутренняя норма доходности должна быть МЕНЬШЕ 80 %.

Ради экономии времени мы самостоятельно рассчитали NPV при исходных данных для значений IRR, варьирующихся в пределах от 0 до 100, после чего построили следующий график:

Как следует из графика, при значении IRR, приблизительно равном 60%, NPV будет равняться нулю (то есть пересекать ось абсцисс).