Irr как считать

Irr как считать

Внутренняя норма доходности инвестиционных проектов

Поэтому разрабатываются и используются инструменты, позволяющие провести первичный расчёт рисков и, в некоторой степени, минимизировать вероятность вложения средств в низкодоходные или убыточные проекты.

Чаще всего при выполнении финансового анализа используется показатель, оперирующий приведёнными денежными потоками. Его именуют внутренняя ставка доходности (иное обозначение, норма доходности (международное обозначение, IRR).

Говоря простым языком, при такой ставке инвестор, вкладывающий в проект собственные средства, сможет, в лучшем случае, их возместить.

Выполняя финансовый анализ проекта сначала считают показатель NPV (приводят величину общей суммы инвестиций к стоимости «на сегодня»). Только после этого определяют величину ставки IRR инвестиционного проекта. Этот показатель может именоваться по-разному (но, в любом случае, в наименовании первым словом будет «внутренняя»):

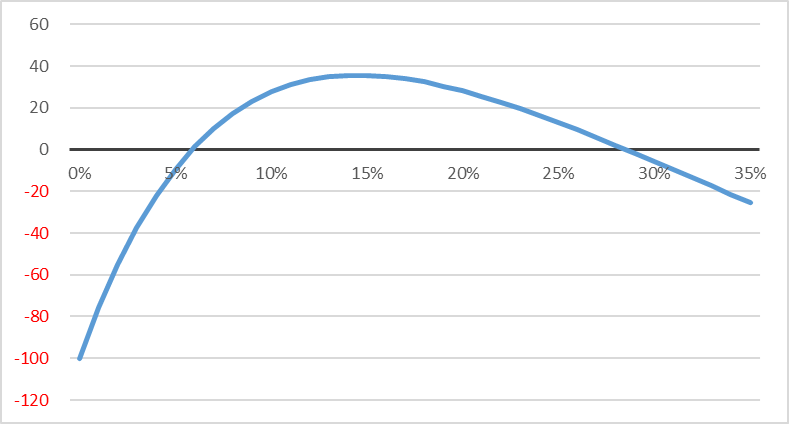

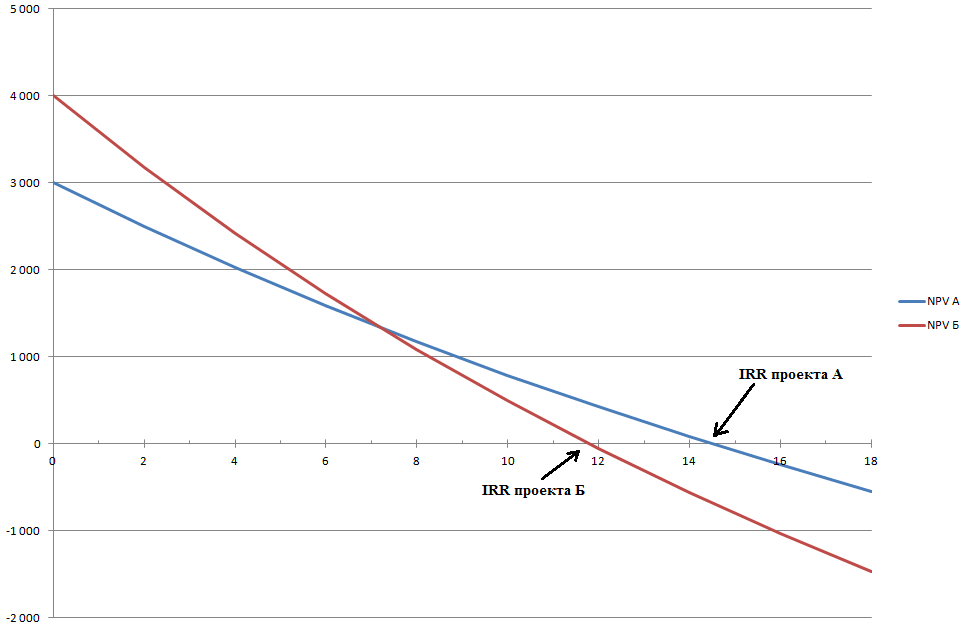

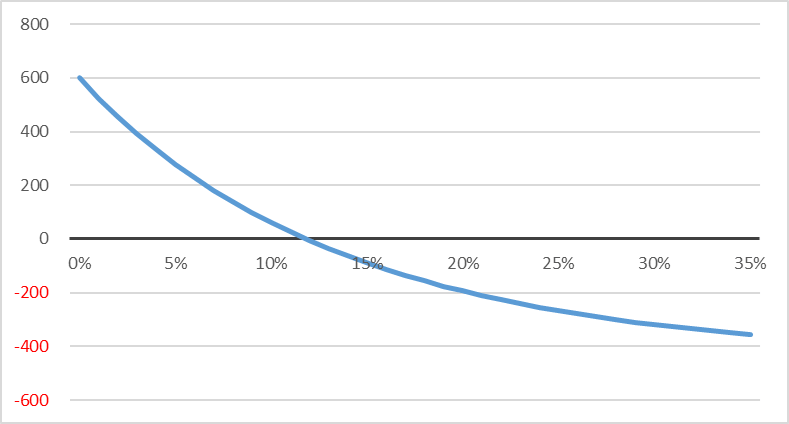

Внутренняя норма доходности, вместе с величиной NPV, рассматриваются как взаимодополняющие критерии, позволяющие оценить эффективность реализации инвестпроекта. Графическая зависимость между ними приведена на рисунке.

Рассчитанную величину IRR рассматриваемого проекта сопоставляют с аналогичными значениями рыночной ставки доходности (на момент сравнения). При этом обязательно дополнительно учитываются такие факторы, как сроки реализации проекта и возможные риски.

В качестве контрольной величины используется ставка усреднённого банковского депозита. Рентабельным будет считаться проект, имеющий величину внутренней нормы доходности, превышающую средние величины ставок по инвестпроектам (вариант, по вкладам).

Необходимость рассчитать величину ставки ВНД возникает при различных направлениях денежных потоков:

Присоединяйтесь к более 3 тыс. наших подписчиков. 1 раз в месяц мы будем отправлять на ваш email дайджест лучших материалов, опубликованных у нас на сайте, на странице в LinkedIn и Facebook.

IRR: формула расчета, экономический смысл

Статья рассматривает особенности расчета и используемую формулу показателя IRR. Также в статье описан экономический смысл IRR, и что характеризует данный показатель.

Определение и формула внутренней нормы доходности IRR

Внутренняя норма доходности IRR – (с английского — Internal Rate of Return), один из главных показателей, используемых при оценке привлекательности того или иного инвестиционного проекта.

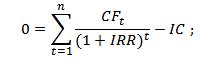

Что же представляет из себя показатель IRR – это такая процентная ставка, при применении которой в качестве коэффициента дисконтирования, в формуле расчета чистого дисконтированного дохода, ЧДД будет равен нулю. Если говорить проще, то это определенная граница окупаемости инвестиций, по аналогии с точкой безубыточности компании. При таком значении ставки процента дисконтирования, финансовая организация или частный инвестор смогут гарантировано возвратить свои вложения, с нулевой прибылью.

Формула и примеры расчета IRR позволят понять специфику определения этого показателя.

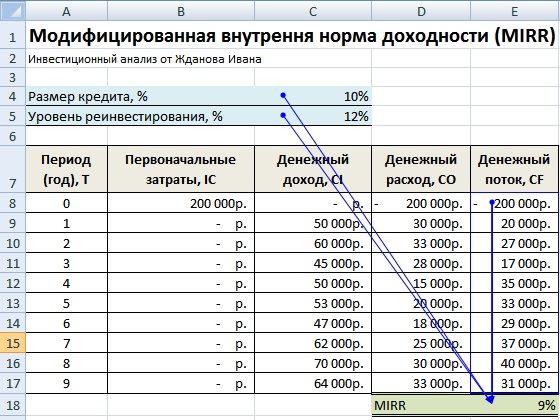

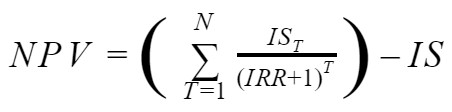

Общий вид формулы расчета IRR:

Изучим пример расчета IRR:

Далее последовательно приближаемся к определению величины внутренней нормы доходности, в несколько шагов.

После произведения нехитрых вычислений, получаем значение IIR равное 10% — это минимальная границы внутренней нормы прибыли для рассматриваемого проекта

Получим значение IRR по максимальной границе, равное 44%. Эти значения говорят о том, что внутренняя норма доходности проекта должны находиться в диапазоне от 10% до 44%.

Что характеризует полученный показатель IRR в 23%. Это та максимальная доходность, которую обеспечит проект, то есть, если условия предоставления капитала содержат ставки, выше рассчитанной IRR, то предприниматель не сможет вернуть его и получить прибыль. И наоборот, все источники финансирования, стоимость привлечения которых составляет менее 23% потенциально способны обеспечить прибыльность проекта.

IRR или внутренняя норма доходности – один из составляющих элементов сложной системы оценки инвестиционных проектов, позволяющий определить ставки, под которые предприниматель может привлекать капитал. И от корректности финансовых показателей зависит будущее проекта, поэтому скачивайте с нашего сайта полноценный готовый бизнес-план, включающий расчеты основных экономических и финансовых показателей. Или заказывайте индивидуальный бизнес-план «под ключ», полностью раскрывающий потенциал ваших предпринимательских талантов и организуемой компании.

Экономический смысл IRR

Чтобы раскрыть экономический смысл IRR, важно понимать, какие моменты он характеризует:

Помимо экономического смысла, важно понимать, какие достоинства и недостатки несет использование показателя внутренней нормы доходности в качестве критерия оценки инвестиционных проектов.

Плюсы, которые делают использование IRR эффективным:

Недостатки и минусы использования внутренней нормы доходности:

Также обратите внимание на PBP инвестиционного проекта с формулой расчета показателя. Этот индикатор поможет вам еще более четко оценить все перспективы и возможности вашего проекта.

Расчет IRR в Excel пример

Современные средства автоматизации, различные табличные редакторы позволяют существенно упростить расчеты в рамках любых экономических процессов и моделей. Расчет IRR в Excel позволит ускорить и повысить точность вычислений, за счет использования встроенного редактора формул, содержащего и финансовый блок инструментов.

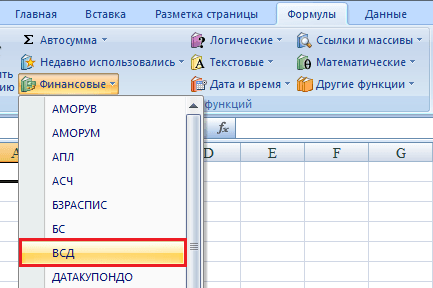

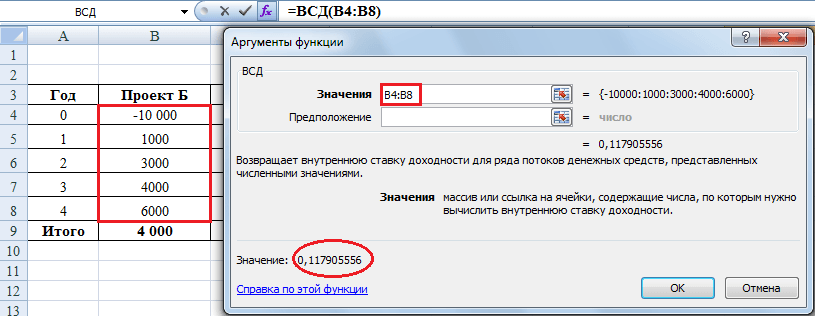

Основная функция, которая будет использоваться при расчете IRR в Excel – это ВСД (внутренняя ставка дисконта). Для доступа к ней нужно выбрать пункт «Финансовые» в разделе с формулами и найти описанную функцию.

Для того, чтобы рассчитать внутреннюю норму доходности, надо сформировать таблицу с данными, которые будут выступать в качестве параметров функции. Столбец таблицы заполняется значениям доходности инвестиций используется в качестве входных параметров для расчета IRR в Excel. Формулу завязываем на определенную ячейку и получаем гибкий инструмент расчета нескольких вариантов внутренней нормы доходности.

Ограничения использования Excel для расчета IRR:

Что характеризует показатель IRR и как сопоставлять его с другими финансовыми показателями

Как уже было описано, IRR используется для оценки привлекательности инвестиционных проектов, с точки зрения максимальной ставки привлечения средств на его реализацию, чем ниже реальная ставка – тем больше прибыльность проекта.

На практике, показатель внутренней нормы доходности используется в совокупности и сравнении с другими, одним из которых является средневзвешенная стоимость капитала (WACC).

Соответственно, в зависимости от отношения этих индикаторов, оценивается привлекательность проекта:

Аналогично описанным ситуациям, сравнение показателя внутренней нормы доходности можно проводить с другими показателями – ставками процентов по кредитам и вкладам, стоимости обслуживания инвестиций и т.д., чтобы получить возможность сопоставить проекты.

Наша компания занимается разработкой бизнес-планов на разные тематики. Так, вы можете заказать у нас, например, типовой бизнес-план из отрасли розничных продаж одежды и обуви или любой вопрос в зависимости от ваших предпочтений.

Обеспечение достаточной для получения прибыли нормы внутренней доходности – важная задача планирования, решение которой позволит защитить выгодность вложений в проект и привлечь внешнее финансирования. От профессионализма проектирования зависит многое, и стоит доверить этот процесс квалифицированным специалистам. У нас на сайте вы можете скачать готовый полноценный структурированный бизнес-план, с основными расчетами финансовых и экономических показателей эффективности проекта. Он позволит в короткие сроки открыть свое дело и занять достойную долю рынка. Также у вас есть возможность заказать индивидуальный бизнес-план «под ключ», в котором будет полностью раскрыта специфика организации и развития бизнеса конкретного предприятия или компании в определенной сфере экономической деятельности.

Как анализировать внутреннюю норму доходности (IRR)?

Каждый раз, когда вы предлагаете капитальные затраты, вы можете быть уверены, что старшие руководители захотят выяснить их рентабельность (ROI).

Разберемся, как работает IRR и в каких случаях его лучше использовать.

Что такое внутренняя норма доходности?

Обычно этот показатель используется финансовыми аналитиками в сочетании с чистой приведенной стоимостью или NPV. Это связано с тем, что оба метода похожи, но используют разные переменные.

С помощью NPV вы определяете ставку дисконтирования для своей компании, а затем вычисляете текущую стоимость инвестиций с учетом этой ставки (здесь подробнее о NPV).

Но для IRR вы рассчитываете фактический доход по денежными потоками проекта, а затем сравниваете его с барьерной ставкой вашей компании (т.е. с минимальным ожидаемым уровнем доходности вашей компании). Если IRR выше, то инвестиции выгодны.

Как рассчитывается IRR?

Это не простой расчет. Например, предположим, что вы предлагаете инвестиции в размере 3 000 д.e., которые принесут 1 300 д.e. за каждый год из следующих 3 лет.

Вы не можете просто использовать общий денежный поток в размере 3 900 д.е (1 300 * 3) для определения нормы доходности, поскольку он распространяется на период, превышающий эти 3 года.

Вместо этого вам придется использовать итеративный процесс, в котором вы будете пытаться использовать разные барьерные ставки (или годовые процентные ставки), пока ваш NPV не будет равен нулю.

Как компании используют его?

Компании обычно используют как NPV, так и IRR для оценки инвестиций.

NPV говорит вам больше об ожидаемой рентабельности, но при этом финансовые аналитики «часто полагаются на IRR в презентациях для нефинансовых людей».

Это связано с тем, что IRR гораздо более прост и интуитивно понятен.

Когда вы говорите: «Если у меня есть проект, где IRR составляет 14%, а наша корпоративная барьерная ставка составляет 10%», ваша аудитория думает: «О, я понимаю. Мы получаем на 4% больше прибыли от этого проекта».

Если бы вы сказали, что NPV в этом проекте составляет 2 млн. д.е., ваша аудитория весьма вероятно попросит напомнить о том, что такое NPV, и может запутаться, прежде чем вы хотя бы частично объясните значение того, что «текущая стоимость будущих денежных потоков от этих инвестиций с использованием нашей 10% барьерной ставки превышает наши первоначальные инвестиции на 2 миллиона д.е.».

Недостатком этого показателя является то, что IRR гораздо более концептуальна, чем NPV. Используя NPV, вы оцениваете денежный доход компании: если предположить, что все предположения верны, этот проект принесет 2 млн. д.е. IRR не дает вам реальных денежных цифр.

Точно так же IRR не затрагивает вопросы масштаба. Например, IRR 20% не говорит вам ничего о сумме денег, которую вы получите. Это 20% от 1 миллиона д.е.? Или от 1 д.е.? Не обязательно быть математиком, чтобы понять, что между этими цифрами есть большая разница.

Какие ошибки делают люди при использовании IRR?

Самая большая ошибка заключается в том, чтобы использовать исключительно IRR.

Использование только этого показателя может привести к тому, что вы будете принимать плохие решения о том, куда инвестировать с трудом заработанные деньги вашей компании, особенно при сравнении проектов, имеющих разные сроки.

Скажем, у вас есть годичный проект с IRR 20% и 10-летний проект с IRR 13%. Если вы основываете свое решение только на IRR, вы можете поддержать 20%-ный проект IRR.

Но это было бы ошибкой. Вам выгоднее IRR 13% в течение 10 лет, чем 20% в течение одного года, если ваша корпоративная барьерная ставка будет составлять 10% в течение этого периода.

Вы также должны быть осторожны с тем, как IRR учитывает временную стоимость денег. IRR предполагает, что будущие денежные потоки от проекта реинвестируются в IRR, а не в стоимость капитала компании, и поэтому этот показатель не так точно отражает связь с капиталом и временной стоимостью денег, как NPV.

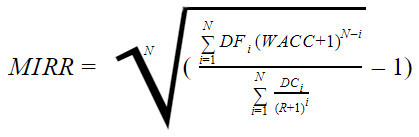

Модифицированная внутренняя норма доходности (MIRR), предполагающая, что положительные денежные потоки реинвестируются в капитал фирмы, более точно отражает стоимость и рентабельность проекта.

Тем не менее, следует всегда использовать IRR в сочетании с NPV, чтобы получить более полную картину того, какую отдачу принесут ваши инвестиции.

Внутренняя норма доходности (IRR). Формула и пример расчета в Excel

Разберем такой показатель как внутренняя норма доходности инвестиционного проекта, определим экономический смысл и рассмотрим подробно пример его расчета с помощью Excel.

Внутренняя норма доходности инвестиционного проекта (IRR, Internal Rate of Return). Определение

Внутренняя норма доходности (англ. Internal Rate of Return, IRR, внутренняя норма прибыли, внутренняя норма, внутренняя норма рентабельности, внутренняя норма дисконта, внутренний коэффициент эффективности, внутренний коэффициент окупаемости) – коэффициент, показывающий максимально допустимый риск по инвестиционному проекту или минимальный приемлемый уровень доходности. Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Внутренняя норма доходности формула расчета

CFt (Cash Flow) – денежный поток в период времени t;

IC (Invest Capital) – инвестиционные затраты на проект в первоначальном периоде (тоже являются денежным потоком CF0 = IC).

t – период времени.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Применение внутренней нормы доходности

Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

| Значение IRR | Комментарии |

| IRR>WACC | Инвестиционный проект имеет внутреннюю норму доходности выше чем затраты на собственный и заемный капитал. Данный проект следует принять для дальнейшего анализа |

| IRR IRR2 | Инвестиционный проект (1) имеет больший потенциал для вложения чем (2) |

Следует заметить, что вместо критерия сравнения WACC может быть любой другой барьерный уровень инвестиционных затрат, который может быть рассчитан по методам оценки ставки дисконтирования. Данные методы подробно рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета». Простым практическим примером, может быть сравнение IRR с безрисковой процентной ставкой по банковскому вкладу. Так если инвестиционный проект имеет IRR=10%, а процент по вкладу=16%, то данный проект следует отклонить.

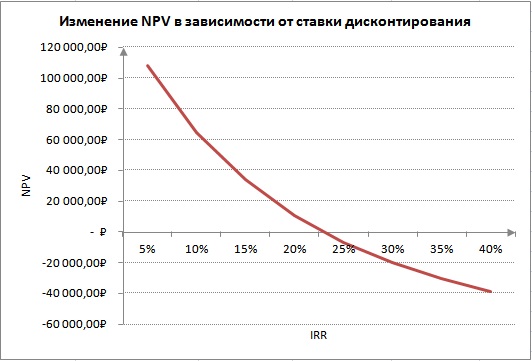

Внутренняя норма доходности (IRR) тесно связана с чистым дисконтированным доходном (NPV). На рисунке ниже показана взаимосвязь между размером IRR и NPV, увеличение нормы доходности приводит к уменьшению дохода от инвестиционного проекта.

Изменение чистого дисконтированного дохода в зависимости от внутренней нормы доходности

Внутренняя норма доходности занимает второе место в инвестиционном анализе проектов, другие показатели оценки проектов более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI«.

Мастер-класс: «Как рассчитать внутреннюю норму доходности бизнес плана»

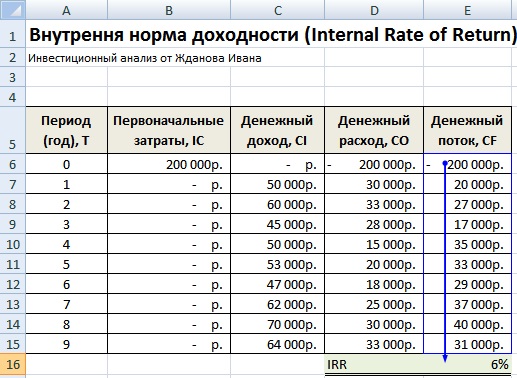

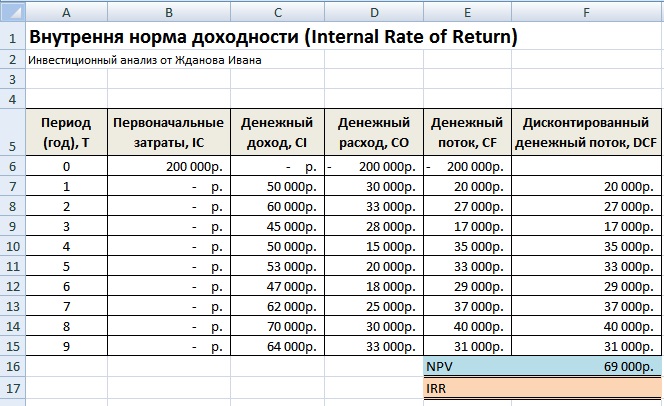

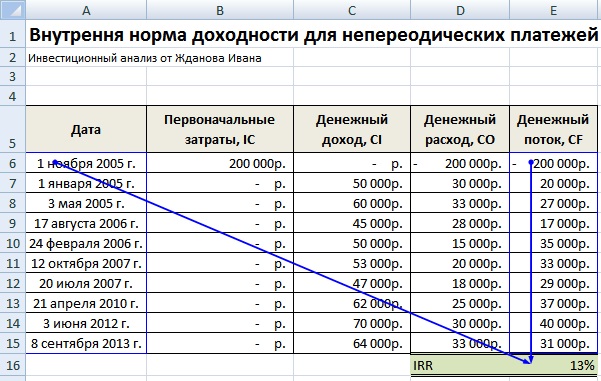

Расчет внутренней нормы доходности (IRR) на примере в Excel

Рассмотрим пример расчета внутренней нормы доходности на примере с помощью Excel, разберем два способа построения с помощью функции и с помощью надстройки «Поиск решений».

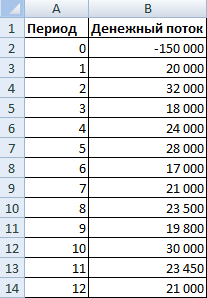

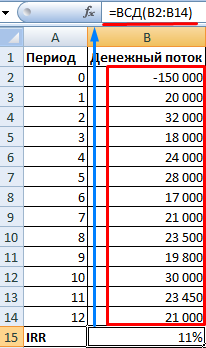

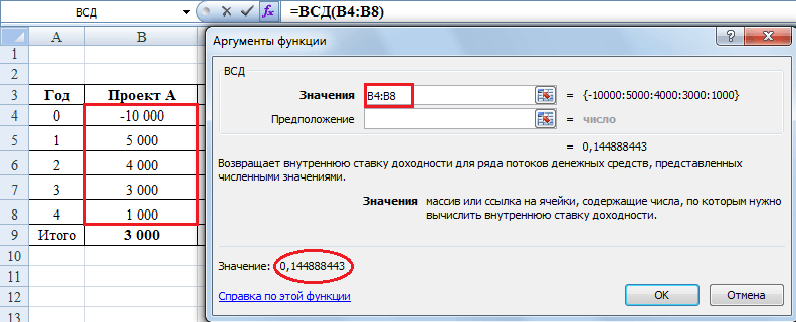

Пример расчета IRR в Excel c помощью встроенной функции

В программе есть встроенная финансовая функция, позволяющая быстро произвести расчет данного показателя – ВСД (внутренняя ставка дисконта). Следует заметить, что данная формула будет работать только тогда, когда есть хотя бы один положительный и один отрицательный денежный поток. Формула расчета в Excel будет иметь следующий вид:

Внутренняя норма доходности (E16) =ВСД(E6:E15)

Внутренняя норма доходности. Расчет в Excel по встроенной формуле

В результате мы получили, что внутренняя норма доходности равняется 6%, далее для проведения инвестиционного анализа, полученное значение необходимо сопоставить со стоимостью капитала (WACC) данного проекта.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

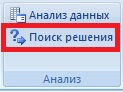

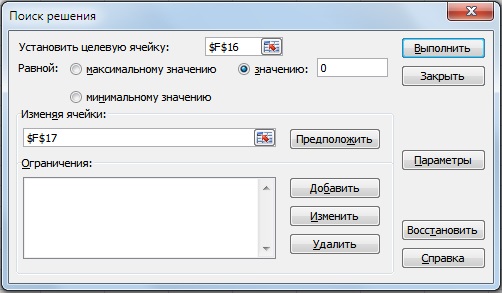

Пример расчета IRR через надстройку «Поиск решений»

Второй вариант расчета подразумевает использование надстройки «Поиск решений» для поиска оптимального значения ставки дисконтирования для NPV=0. Для этого необходимо рассчитать чистый дисконтированный доход (NPV).

На рисунке ниже показаны формулы расчета дисконтированного денежного потока по годам, сумма которых дает чистый дисконтированный доход. Формула расчета дисконтированного денежного потока (DCF) следующая:

Дисконтированный денежный поток (F) =E7/(1+$F$17)^A7

Чистый дисконтированный доход (NPV) =СУММ(F7:F15)-B6

На рисунке ниже показан первоначальный вид для расчета IRR. Можно заметить, что ставка дисконтирования, используемая для расчета NPV, ссылается на ячейку, в которой нет данных (она принимается равной 0).

Внутренняя норма доходности (IRR) и NPV. Расчет в Excel в помощью надстройки

Сейчас наша задача состоит в том, чтобы отыскать на основе оптимизации с помощью надстройки «Поиск решений», то значение ставки дисконтирования (IRR) при котором NPV проекта будет равен нулю. Для этого открываем в главном меню раздел «Данные» и в нем «Поиск решений».

При нажатии в появившемся окне заполняем строки «Установить целевую ячейку» – это формула расчета NPV, далее выбираем значение данной ячейки равной 0. Изменяемый параметр будет ячейка со значением внутренней нормы доходности (IRR). На рисунке ниже показан пример расчета с помощью надстройки «Поиск решений».

Поиск значения IRR для NPV=0

После оптимизации программа заполнит нашу пустую ячейку (F17) значением ставки дисконтирования, при которой чистый дисконтированный доход равен нулю. В нашем случае получилось 6%, результат полностью совпадает с расчетом по строенной формуле в Excel.

Результат расчета внутренней нормы доходности (IRR)

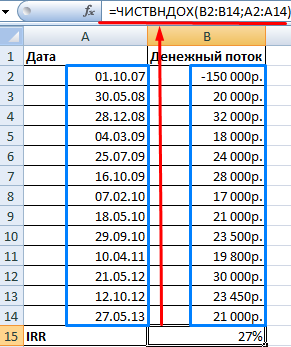

Расчет внутренней нормы доходности в Excel для несистематических поступлений

На практике часто случается, что денежные средства поступают не периодично. В результате ставка дисконтирования для каждого денежного потока будет меняться, это делает невозможным использовать формулу ВСД в Excel. Для решения данной задачи используется другая финансовая формула ЧИСТВНДОХ (). Данная формула включает в себя массив дат и денежные потоки. Формула расчета будет иметь следующий вид:

Расчет внутренней нормы доходности в Excel для несистематических платежей

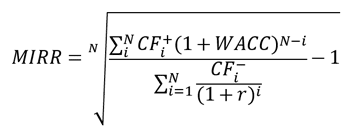

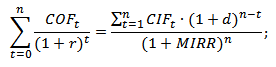

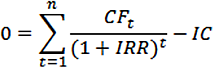

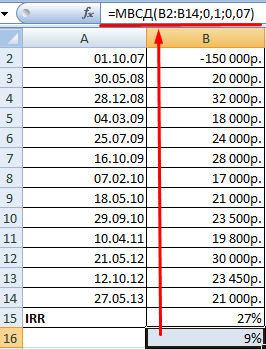

Модифицированная внутренняя норма доходности (MIRR)

В инвестиционном анализе также используется модифицированная внутренняя норма доходности (Modified Internal Rate of Return, MIRR) – данный показатель отражает минимальный внутренний уровень доходности проекта при осуществлении реинвестиций в проект. Данный проект использует процентные ставки, полученные от реинвестирования капитала. Формула расчета модифицированной внутренней нормы доходности следующая:

MIRR – внутренняя норма доходности инвестиционного проекта;

COFt – отток денежных средств в периоды времени t;

CIFt – приток денежных средств;

r – ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;

d – процентная ставка реинвестирования капитала;

n – количество временных периодов.

Расчет модифицированной внутренней нормы доходности в Excel

Для расчета данной модификации внутренней нормы прибыльности можно воспользоваться встроенной функцией Excel, которая использует помимо денежных потоков еще размер ставки дисконтирования и уровень доходности при реинвестировании. Формула расчета показателя представлена ниже:

Преимущества и недостатки внутренней нормы доходности (IRR)

Рассмотрим преимущества показателя внутренней нормы доходности для оценки проектов.

Во-первых, возможность сравнения различных инвестиционных проектов между собой по степени привлекательности и эффективности использования капитала. К примеру, сравнение с доходностью по безрисковым активам.

Во-вторых, возможность сравнения различных инвестиционных проектов с разным горизонтом инвестирования.

К недостаткам показателя относят:

Во-первых, недостатки в оценке внутренней нормы доходности заключаются в сложности прогнозирования будущих денежных платежей. На размер планируемых платежей влияет множество факторов риска, влияние которые сложно объективно оценить.

Во-вторых, показатель IRR не отражает размер реинвестирования в проект (данный недостаток решен в модифицированной внутренней норме доходности MIRR).

В-третьих, не способность отразить абсолютный размер полученных денежных средств от инвестиции.

Резюме

В данной статье мы рассмотрели формулу расчета внутренней нормы доходности (IRR), разобрали подробно два способа построения данного инвестиционного показателя с помощью Excel: на основе встроенных функций и надстройки «Поиск решений» для систематических и несистематических денежных потоков. Выделили, что внутренняя норма доходности является вторым по значимости показателем оценки инвестиционных проектов после чистого дисконтированного дохода (NPV). Вариацией IRR является ее модификация MIRR, которая учитывает также доходность от реинвестирования капитала.

Автор: к.э.н. Жданов Иван Юрьевич

Расчет IRR в Excel с помощью функций и графика

IRR (Internal Rate of Return), или ВНД – показатель внутренней нормы доходности инвестиционного проекта. Часто применяется для сопоставления различных предложений по перспективе роста и доходности. Чем выше IRR, тем большие перспективы роста у данного проекта. Рассчитаем процентную ставку ВНД в Excel.

Экономический смысл показателя

Другие наименования: внутренняя норма рентабельности (прибыли, дисконта), внутренний коэффициент окупаемости (эффективности), внутренняя норма.

Коэффициент IRR показывает минимальный уровень доходности инвестиционного проекта. По-другому: это процентная ставка, при которой чистый дисконтированный доход равен нулю.

Формула для расчета показателя вручную:

На практике нередко коэффициент IRR сравнивают со средневзвешенной стоимостью капитала:

Часто IRR сравнивают в процентами по банковскому депозиту. Если проценты по вкладу выше, то лучше поискать другой инвестиционный проект.

Пример расчета IRR в Excel

Быстро рассчитать IRR можно с помощью встроенной функции ВСД. Синтаксис:

Возьмем условные цифры:

Первоначальные затраты составили 150 000, поэтому это числовое значение вошло в таблицу со знаком «минус». Теперь найдем IRR. Формула расчета в Excel:

Расчеты показали, что внутренняя норма доходности инвестиционного проекта составляет 11%. Для дальнейшего анализа значение сравнивается с процентной ставкой банковского вклада, или стоимостью капитала данного проекта, или ВНД другого инвестиционного проекта.

Мы рассчитали ВНД для регулярных поступлений денежных средств. При несистематических поступлениях использовать функцию ВСД невозможно, т.к. ставка дисконтирования для каждого денежного потока будет меняться. Решим задачу с помощью функции ЧИСТВНДОХ.

Модифицируем таблицу с исходными данными для примера:

Обязательные аргументы функции ЧИСТВНДОХ:

Формула расчета IRR для несистематических платежей:

Существенный недостаток двух предыдущих функций – нереалистичное предположение о ставке реинвестирования. Для корректного учета предположения о реинвестировании рекомендуется использовать функцию МВСД.

Предположим, что норма дисконта – 10%. Имеется возможность реинвестирования получаемых доходов по ставке 7% годовых. Рассчитаем модифицированную внутреннюю норму доходности:

Полученная норма прибыли в три раза меньше предыдущего результата. И ниже ставки финансирования. Поэтому прибыльность данного проекта сомнительна.

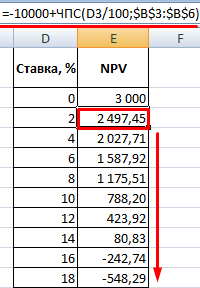

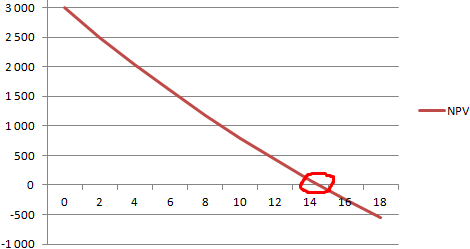

Графический метод расчета IRR в Excel

Значение IRR можно найти графическим способом, построив график зависимости чистой приведенной стоимости (NPV) от ставки дисконтирования. NPV – один из методов оценки инвестиционного проекта, который основывается на методологии дисконтирования денежных потоков.

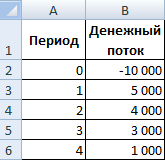

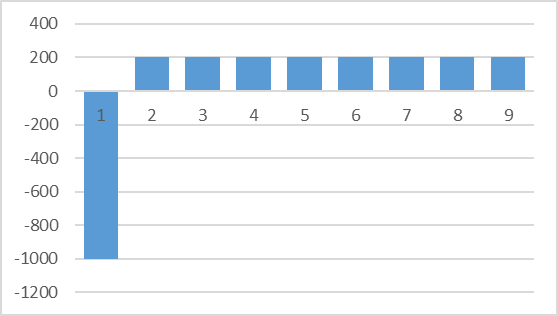

Для примера возьмем проект со следующей структурой денежных потоков:

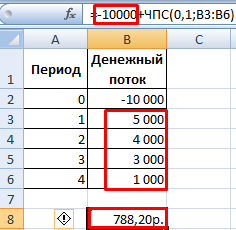

Для расчета NPV в Excel можно использовать функцию ЧПС:

Так как первый денежный поток происходил в нулевом периоде, то в массив значений он не должен войти. Первоначальную инвестицию нужно прибавить к значению, рассчитанному функцией ЧПС.

Функция дисконтировала денежные потоки 1-4 периодов по ставке 10% (0,10). При анализе нового инвестиционного проекта точно определить ставку дисконтирования и все денежные потоки невозможно. Имеет смысл посмотреть зависимость NPV от этих показателей. В частности, от стоимости капитала (ставки дисконта).

Рассчитаем NPV для разных ставок дисконтирования:

Посмотрим результаты на графике:

Напомним, что IRR – это ставка дисконтирования, при которой NPV анализируемого проекта равняется нулю. Следовательно, точка пересечения графика NPV с осью абсцисс и есть внутренняя доходность предприятия.

Внутренняя норма доходности (IRR) инвестиционного проекта – что это такое и как рассчитать

Формулы и примеры расчетов IRR

Рассчитать IRR можно четырьмя способами: по формуле, пользуясь встроенной функцией Excel, графическим методом и с помощью онлайн-калькулятора.

Практика инвестирования показывает, что для правильной оценки перспектив финансирования проекта необходимы предварительные расчеты. Важнейшим показателем служит внутренняя норма доходности. Норма эта учитывает приведенные значения сумм капитала и входящих денежных потоков, и в конечном счете определяет точку безубыточности инвестиции.

Статья посвящена экономическому смыслу понятия IRR и тому, как рассчитать этот показатель.

Что такое IRR инвестиционного проекта и зачем он нужен

Объяснить, что это такое – внутренняя норма доходности (IRR), можно легко и простыми словами. Отечественная и мировая экономика давно применяет этот показатель, хотя называется он по-разному: внутренним коэффициентом окупаемости (ВКО), внутренней ставкой дохода предприятия (ВСДП), внутренней нормой доходности (ВНД) и т. д.

С английского языка термин переводится как «внутренняя ставка возврата» (Internal Rate of Return, сокращенно IRR), что, вероятно, наиболее точно характеризует смысл и сущность понятия.

Под внутренней нормой прибыльности понимается предельная ставка доходности проекта, обеспечивающая дисконтированную самоокупаемость.

Все кажется понятным, но лаконичность этой формулировки требует некоторых пояснений.

Все денежные потоки вокруг проекта, а именно входящие (прибыли от коммерческой деятельности со знаком плюс) и исходящие (затраты на реализацию со знаком минус), должны в сумме давать ноль, что показывает их взаимную компенсацию, то есть самоокупаемость.

Слово «дисконтированная» означает, что каждый чистый денежный поток необходимо привести к разным процентным ставкам, действующим на протяжении периода инвестирования. Имеются в виду банковские проценты, индекс инфляции, уровень девальвации (в случае валютных вложений) и т. д.

Внутренняя норма окупаемости инвестиций учитывает специальный поправочный коэффициент. Это ставка дисконта, показывающая, насколько эффективно используется капитал по сравнению с другими вариантами вложений в бизнес за тот же временной период.

Исходя из приведенного выше определения можно сформулировать цели вычисления внутренней нормы доходности.

Первый способ применения показателя IRR – оценка прибыльности инвестиции. Чем выше значение, тем предпочтительней данный проект.

Второе приложение показателя – определение максимальных годовых ставок привлечения заемного капитала. Особенно важное значение IRR приобретает в случае банковского кредитования финансирования проекта. Если процентная ставка по займу выше запланированной рентабельности, разница между суммами исходящих и входящих денежных потоков приобретет отрицательное значение, что означает убыток.

Как рассчитать внутреннюю норму доходности

Расчет IRR можно производить четырьмя способами: вручную по формуле, пользуясь встроенной функцией Excel, графическим методом и с помощью онлайн-калькулятора.

Уравнение с нулевой суммой будет приведено ниже.

Математический способ – наиболее простой для понимания, но технически бывает довольно сложным.

В форму Excel необходимо внести нужные данные о затратах и предполагаемых уровнях доходности инвестиции, используя в качестве источника бизнес-план.

График зависимости IRR от сумм дисконтированного дохода наиболее нагляден. Диаграмма строится в равных промежутках времени, откладываемых по оси абсцисс. По ординате откладываются суммы дисконтированного дохода и приведенных расходов. Точка безубыточности рассчитывается как пересечение линии графика с нулевым уровнем.

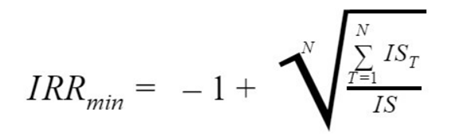

Формула внутренней нормы доходности и пример расчета

Исходной формулой для вычисления внутренней нормы доходности служит следующее уравнение:

Предельно низкая внутренняя норма прибыльности соответствует значению NPV, равному нулю. Иными словами, текущая стоимость, рассчитанная по ставке доходности IRR, должна соответствовать самоокупаемости.

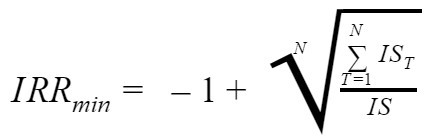

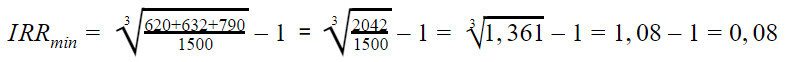

После преобразования приведенной выше формулы можно найти минимальный показатель внутренней нормы прибыльности:

Для наглядности применения этой формулы имеет смысл рассмотреть пример расчета.

Объект инвестирования – недвижимость – квартира, сдаваемая в аренду. На ее приобретение должна быть потрачена сумма 1,5 млн руб. Прогнозируется поступление арендной платы по следующему графику:

Суммы входящих потоков и стоимость квартиры приведены в денежном выражении (тысячах рублей). При подстановке данных в формулу получается:

При внутренней норме доходности равной 8% использование заемного капитала, привлеченного по более высокой ставке, нерентабельно. Даже обычный депозитный вклад в банке, как финансовый инструмент, может принести предпринимателю бо́льшую прибыль, чем сдача квартиры в аренду на таких условиях.

Расчет внутренней нормы доходности в таблице Excel

Приведенная выше формула расчета показателя IRR понятна и удобна, но если проектов несколько и условия более сложны, задача становится излишне трудоемкой. К счастью, есть инструмент определения эффективности инвестиций в Excel. Пример с пояснениями того, как посчитать внутреннюю норму прибыльности, будет рассмотрен ниже.

В программе Эксель есть встроенная функция ВСД – ею и надлежит пользоваться. При этом следует придерживаться простых правил и выполнить несложную последовательность действий.

Для расчета IRR в Excel необходимо:

Графический метод определения внутренней нормы доходности IRR

Графический метод расчета внутренней нормы прибыли отличается от ранее описанных большей наглядностью и приблизительностью. Для построения диаграммы также необходимы вычисления, но требования к их точности ниже. Впрочем, это не имеет большого значения потому, что исходные данные тоже страдают существенным «разбегом».

Суть метода состоит в возможности определить величину предельного показателя IRR как точки пересечения линии графика с осью ординат, то есть нулевым значением доходности. Графики зависимости приведенной стоимости от ставки дисконтирования строятся вручную или с использованием возможностей функции диаграмм Excel. Их может быть несколько, и проект того из них, у которого значение предельной доходности инвестиции окажется дальше от нулевой точки, будет признан более предпочтительным.

Онлайн-калькуляторы внутренней нормы доходности

Существуют и другие способы, как найти IRR инвестиционного проекта даже не прибегая к таблицам Excel. В интернете доступны специализированные калькуляторы, в которые встроены готовые алгоритмы. Пользователю не нужно вникать в то, по каким формулам и как считают внутреннюю норму прибыльности эти инструменты: достаточно внести суммы денежных потоков.

Анализ полученных данных

Итак, внутренняя норма окупаемости инвестиций вычислена, и теперь требуется ее расшифровка. Понятно, что проект с большим показателем окупается быстрее, однако этот же смысл имеет и всем известный критерий прибыли, то есть средняя норма рентабельности. Отрицательный IRR явно указывает на убыточность вложения, и означает, что его сумма превышает экономический эффект.

Может ли быть внутренняя норма окупаемости больше 100 процентов? Теоретически да, но на практике такое случается крайне редко. Каково же в таком случае нормальное значение IRR?

Однозначного ответа на вопрос о том, какой должен быть этот показатель нет. Определение его приемлемого уровня возможно только в сравнении. IRR обязательно должен быть больше ставки дисконтирования RT. Если это не так, то проект вряд ли стоит того, чтобы в него инвестировать средства. Более подробно:

Сравнение возможно также с уровнем минимальной ожидаемой доходности компании-инвестора, а она в каждой фирме своя.

Преимущества и недостатки показателя IRR

Внутренняя норма прибыльности, к сожалению, сама по себе и в отрыве от других показателей не может исчерпывающе характеризовать доходность инвестиции.

Во-первых, она не учитывает эффекта рефинансирования получаемого дохода за счет прибыли.

Во-вторых, будучи величиной относительной, IRR не демонстрирует сумм в денежном выражении, а проценты не всегда отражают нужную инвестору информацию.

В-третьих, вложения дополнительных средств требуют повторных расчетов, в связи с чем возникает несколько значений одного и того же показателя IRR.

Вместе с тем, у нормы прибыльности как характеристики ожидаемой эффективности инвестиции есть и несомненные достоинства.

Показатель незаменим при сравнении нескольких проектов в разных временных периодах независимо от сумм финансирования.

Ставка дисконтирования может не браться в учет, так как в формулах она не фигурирует.

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Некоторые недостатки показателя IRR могут быть нивелированы несколько усложненным вариантом формулы. Внутренняя норма рентабельности в модифицированном варианте предполагает устранение неопределенностей, возникающих при нескольких траншах инвестирования в нестандартных условиях.

Методология расчета модифицированной внутренней нормы доходности MIRR основана на следующих положениях:

В конечном виде формула модифицированной внутренней нормы прибыли выглядит так:

Несколько большая математическая громоздкость формулы обеспечивает высокую точность расчетов за счет того, что в ней учитывается возможность реинвестирования прибыли по ставке дисконтирования. Применение Excel снижает трудоемкость при использовании функции МВСД (MIRR).

При сравнении взаимоисключающих проектов возможно использование методики MIRR, если суммы первоначальных вложений приблизительно равны, а горизонты инвестирования имеют примерно одинаковую продолжительность.

Недостатком этой формулы является низкая вероятность стабильности значения ставки реинвестирования на протяжении всего инвестиционного периода.

МСФО, Дипифр

Внутренняя норма доходности. Формула расчета IRR инвестиционного проекта.

В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя и интерпретации полученных результатов.

IRR — что это такое? Формула IRR.

IRR или внутренняя норма доходности — это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта (т.е. NPV) равна нулю. Это означает, что при такой ставке процента инвестор сможет возместить свою первоначальную инвестицию, но не более того. О том, как пользоваться показателем IRR для одобрения инвестиционных проектов рассказывается чуть дальше в этой статье. Для начала надо научиться рассчитывать величину внутренней нормы доходности IRR, или, как ее еще называют, внутренней нормы рентабельности.

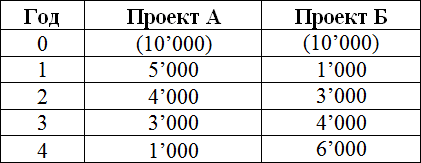

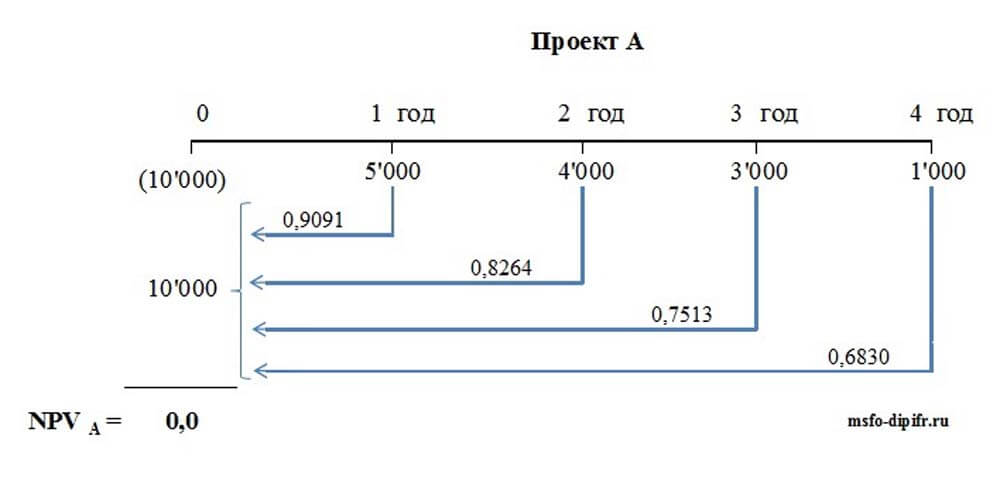

Математика расчета IRR довольно простая. Лучше всего рассмотреть ее на элементарных примерах. Для расчета показателя NPV инвестиционного проекта в одной из более ранних статей на этом сайте были использованы проекты А и Б с одинаковой суммой первоначальной инвестиции (10,000), но с разными по величине притоками денежных средств в последующие 4 года. Удобно будет воспользоваться этими примерами и для изучения формулы расчета показателя IRR.

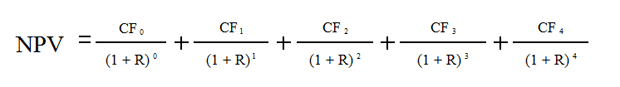

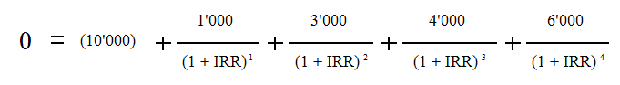

Приведенная (к сегодняшнему моменту) стоимость всех денежных потоков для четырехлетних проектов будет вычисляться по формуле:

где NPV — чистая приведенная стоимость, CF — денежные потоки (Cash Flows), R — % ставка, стоимость капитала, 0,1,2,3,4 — количество периодов времени от сегодняшнего момента.

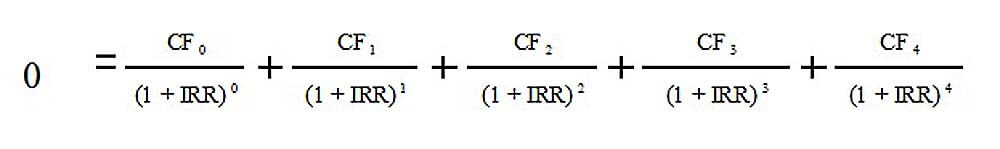

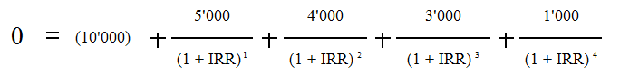

Если приравнять NPV к нулю, а вместо CF подставить денежные потоки, соответствующие каждому проекту, то в уравнении останется одна переменная R. Ставка процента, которая будет решением данного уравнения, т.е. при которой сумма всех слагаемых будет равна нулю, и будет называться IRR или внутренней нормой доходности.

Для проекта А уравнение примет вид:

Для проекта Б можно написать аналогичную формулу для расчета IRR, только денежные потоки будут другими:

Чтобы было еще понятнее, можно нанести денежные потоки от проекта на шкалу времени и представить дисконтирование наглядно. Скажем, для проекта А расчет внутренней нормы доходности можно представить в таком виде:

В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит так:

Расчет внутренней нормы доходности с помощью программы Excel — примеры

Вручную с помощью обычного калькулятора найти значение IRR для проектов А и Б невозможно, потому что в данном случае получается уравнение 4-й степени (в нем будет множитель IRR 4 — ставка процента в четвертой степени). Проблему решения такого уравнения n-ой степени можно устранить или с помощью финансового калькулятора, или, что проще, можно воспользоваться встроенной функцией в программе Excel. Эта функция находится в разделе Формулы —> Финансовые, и называется она ВСД (внутренняя ставка доходности).

Для проекта А значение IRR, как видно из рисунка ниже, составит 14,48%.

Чтобы воспользоваться функцией ВСД, в строку «значения» нужно поставить ссылки на ячейки таблицы с суммами денежных потоков. Ячейку «предположение» можно не заполнять, этот аргумент, является необязательным. Выводимое значение 0,144888443 — это и будет искомая IRR, т.е. внутренняя норма доходности данного проекта. Если перевести эту величину в проценты, то она равна 14,48% с точностью до двух знаков после запятой.

Для проекта Б значение IRR согласно Excel равно 11,79%.

Приведу важные пояснения по этой функции из раздела «справка» с моими дополнениями:

Другими словами функция ВСД программы Excel будет искать значение IRR подбором, последовательно подставляя в формулу различные величины % ставки, начиная со значения в ячейке «предположение» или с 10%. Если функция ВСД не сможет получить результат после 20 попыток, выдается значение ошибки #ЧИСЛО! Поэтому в некоторых случаях, например, если вы будете считать IRR для ежемесячных потоков за несколько лет, лучше поставить в ячейку «предположение» ожидаемую вами величину ежемесячной процентной ставки. Иначе Excel может не справиться с расчетом за 20 попыток.

Графический метод расчета IRR

До появления персональных компьютеров обычно использовался графический метод определения IRR. Ниже представлены графики изменения NPV для проектов А и Б в зависимости от ставки процента. Для построения графиков нужно найти значение NPV, подставляя в формулу NPV различные значения ставки дисконтирования. Что такое дисконтирование и как дисконтировать денежные потоки, можно прочитать в одной из моих предыдущих статей.

Как пользоваться показателем IRR для оценки инвестиционных проектов?

Любой инвестиционный проект предполагает наличие первоначальной инвестиции (оттока денежных средств), которая приведет к поступлениям денежных средств в будущем (в идеальном случае). Что же показывает внутренняя норма доходности инвестиционного проекта? Она показывает ставку кредита, при которой мы не получим убытка от нашей инвестиции, т.е. результатом всех денежных притоков и оттоков в сумме будет ноль — ни прибыли, ни убытка. В этом случае наша инвестиция в проект окупится будущими поступлениями денежных средств от проекта, но в конечном итоге мы ничего не заработаем.

Правило оценки инвестиционных проектов:

Если величина IRR проекта больше стоимости капитала для компании (т.е. WACC), то проект следует принять.

Другими словами, если ставка кредита меньше ставки инвестирования (внутренней нормы доходности проекта), то заемные деньги принесут добавочную стоимость. Потому что такой инвестиционный проект заработает больший процент дохода, чем стоимость капитала, которая необходима для первоначальной инвестиции.

Например, если вы берете кредит в банке под 14% годовых для того, чтобы вложить средства в бизнес-проект, который принесет вам 20% годовых дохода, то вы на этом проекте заработаете. Если же ваши расчеты окажутся неверны, и внутренняя норма доходности вашего проекта будет ниже 14%, то вам придется отдать банку больше денежных средств, чем вы получите от проекта. То есть вы понесете убыток.

Сам банк поступает точно так же. Он привлекает деньги от населения, скажем, под 10% годовых (ставка по депозиту), а выдает кредиты под 20% годовых (цифра взята «с потолка»). До тех пор, пока ставка по принимаемым банком депозитам будет меньше, чем ставка по выдаваемым банком кредитам, банк будет жить на эту разницу.

Рассчитав показатель IRR, мы узнаем верхний допустимый уровень стоимости заемного капитала, который предполагается инвестировать. Если стоимость капитала (по которой компания может привлечь финансовые ресурсы) выше, чем внутренняя доходность проекта (IRR), то проект принесет убытки. Если стоимость капитала для компании ниже, чем IRR проекта, то компания в каком-то смысле будет работать как банк — жить на разницу между процентными ставками банковского кредитования и рентабельности инвестиции.

Чтобы логика расчета IRR стала еще понятнее, приведу несколько примеров из жизни, с которыми может столкнуться (и сталкивается) обычный человек.

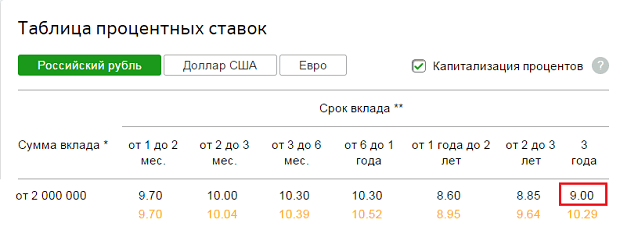

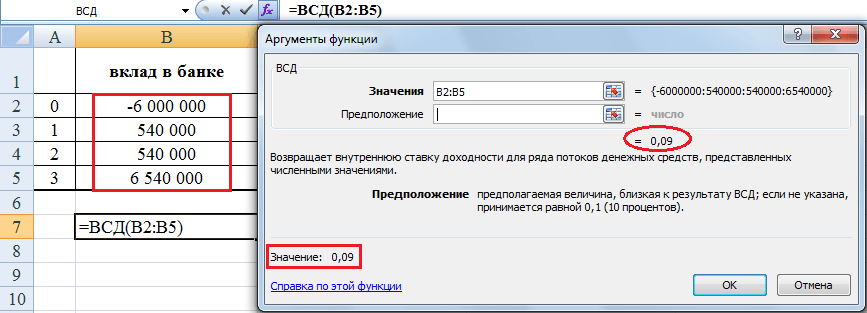

Пример 1 — срочный вклад в Сбербанке

Допустим, у вас есть в наличии 6,000,000 рублей. Прямо сейчас можно сделать срочный вклад в Сбербанк, скажем, на три года. Сумма большая, поэтому нужен самый надежный банк в России. Сбербанк в данный момент предлагает ставку для вкладов свыше 2 млн. рублей на три года в размере 9,0 % годовых без капитализации и 10,29% годовых с ежемесячной капитализацией. Что такое капитализация вклада можно прочитать по ссылке.

Вклад в банке — это тоже инвестиционный проект, поскольку сначала делается первоначальная инвестиция (отрицательный денежный поток), а потом собираются денежные притоки от нашего проекта. Банковский депозит — это финансовый инструмент, и самый простой способ инвестирования, доступный для обычного человека. Раз это инвестиционный проект, то можно рассчитать его внутреннюю норму доходности. Наверное, многие уже догадались, чему она будет равна.

Внутренняя норма доходности (IRR инвестиции) в банковский депозит равна процентной ставке по этому депозиту, т.е. 9%. Если 6,000,000 рублей достались вам в наследство после уплаты налогов, то это означает, что стоимость капитала для вас равна нулю. Поэтому такой инвестиционный проект будет выгоден при любой депозитной ставке. Но взять кредит на 6 миллионов в одном банке и положить эти деньги на депозит в другой банк с прибылью не получится: ставка кредита всегда будет заведомо выше ставки инвестирования. Это принцип работы банковской системы.

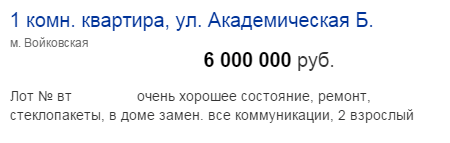

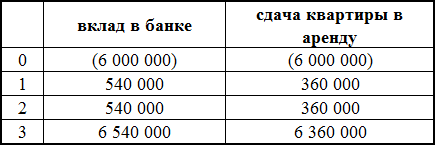

Пример 2 — покупка квартиры с целью заработка на сдаче ее в аренду

Свободные денежные средства можно использовать и по-другому, а именно купить квартиру в Москве, сдавать ее в аренду три года, а в конце третьего года продать эту квартиру, чтобы вернуть основной капитал. Денежные потоки от такого проекта будут очень похожи на потоки денежных средств от срочного вклада в банке: примем, что арендная плата для простоты расчета уплачивается арендатором квартиры сразу за год в конце каждого года, а стоимость квартиры в рублях через три года останется такой же, как и сейчас. Я намеренно упрощаю ситуацию, более сложные расчеты вы сможете сделать самостоятельно.

Я выбрала в Интернете первую же попавшуюся квартиру за 6 млн. рублей на СЗ Москвы. Аренда подобной однокомнатной квартиры стоит 30,000 рублей в месяц. Налоговые последствия данных сделок для простоты не учитываются.

Итак, арендная плата за год составит 30,000*12 = 360,000 рублей. Чтобы было нагляднее, денежные потоки от обоих проектов — вклад в Сбербанке и сдача 1-комнатной квартиры в аренду на северо-западе Москвы — показаны вместе в таблице ниже:

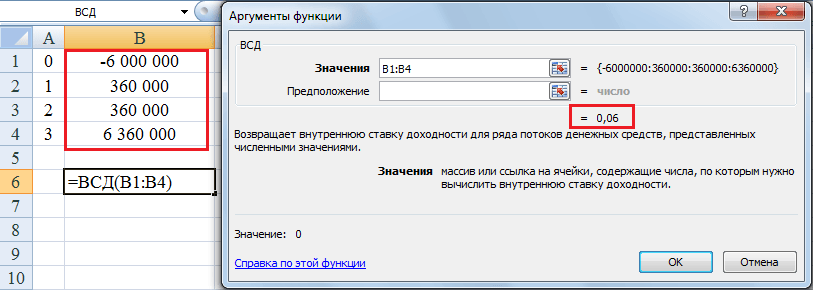

Даже без вычисления IRR видно, что сейчас банковский депозит является более доходным вариантом. Легко доказать это, если рассчитать внутреннюю норму доходности для второго проекта — она будет ниже, чем IRR по депозиту. При сдаче данной однокомнатной московской квартиры в течение трех лет при условии ее продажи в конце третьего года IRR инвестиции составит 6,0% годовых.

Если у вас нет наследства в сумме 6 млн рублей, то брать эти деньги в кредит, чтобы сдавать квартиру в аренду неразумно, так как ставка кредитования сейчас заведомо выше, чем 6,0% внутренней доходности данного проекта. Причем IRR не зависит от количества лет сдачи квартиры в аренду — внутренняя норма доходности останется такой же, если вместо трех лет сдавать ее в аренду 10 лет или 15.

Если учесть ежегодное подорожание квартиры в результате инфляции, IRR данного проекта будет выше, Например, если в первый год (2015) рублевая стоимость квартиры вырастет на 10%, во второй (2016) на 9%, а в третий (2017) на 8%, то к концу третьего года ее можно будет продать за 6,000,000*1,10*1,09*1,08 = 7,769,520 рублей. Такое увеличение денежного потока в третий год проекта даст IRR, равную 14,53%. Поэтому если бы мы могли предсказать будущие рублевые цены на квартиры с большой точностью, то наш проект стал бы более реальным. Но все равно невыгодным в нынешней ситуации, когда ставка рефинансирования ЦБ равна 17%, и, соответственно, все банковские кредиты слишком дороги.

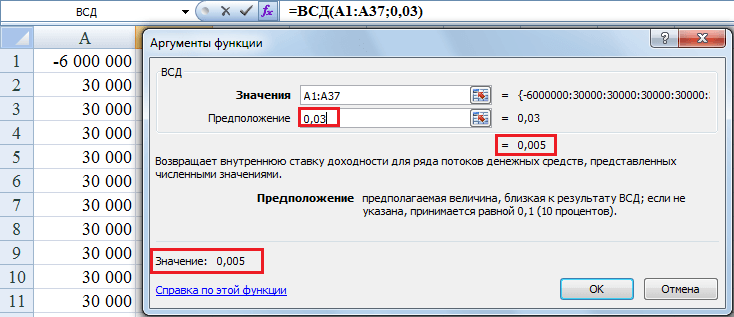

Расчет IRR при ежемесячных потоках денежных средств

Если вы захотите получить этот результат самостоятельно, обязательно заполните ячейку «предположение» — поставьте туда 0,03, иначе вы получите на выходе ошибку #ЧИСЛО!, потому что Excel не хватит 20 попыток, чтобы рассчитать IRR.

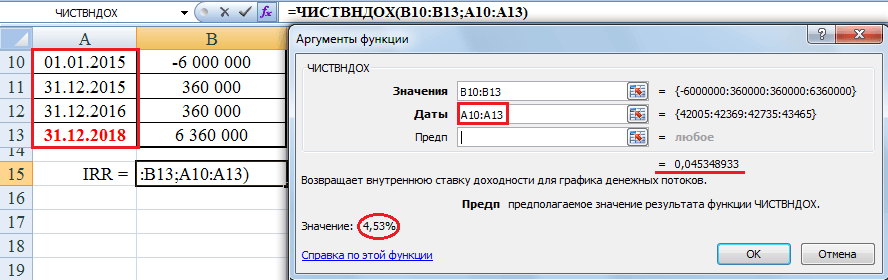

Расчет IRR при неравных промежутках времени между денежными потоками

Excel предоставляет возможность рассчитать внутреннюю норму доходности проекта и в том случае, если денежные потоки от проекта поступают через неравные промежутки времени. Для расчета IRR такого проекта надо использовать функцию ЧИСТВНДОХ и в качестве аргумента указать не только ячейки с денежными потоками, но и ячейки с датами их поступлений. Например, если мы перенесем срок продажи квартиры вместе с последней арендной платой на конец четвертого года (с 31.12.17 на 31.12.18), а в конце третьего года у нас не будет поступлений денежных средств, то IRR упадет с 6% до 4,53% годовых. Обратите внимание, что рассчитать внутреннюю норму доходности в данном случае можно будет только с помощью функции ЧИСТВНДОХ, потому что фукция ВСД даст тот же результат, который и был — 6%, т.е. изменение периода времени ВСД не учтет.

«Куда идем мы с Пятачком, большой, большой секрет…»

(Мнение автора может не совпадать с мнением правительства)

И как будут зарабатывать банки, если инвестиционных проектов с такой высокой доходностью просто не существует? А чтобы платить нам выросшие проценты по вкладам, банки должны где-то зарабатывать средства для этого.

Россия смогла бы выдержать и более низкий курс рубля по отношению к основным валютам, но справиться еще и с высокой процентной ставкой в экономике — это уже перебор.

В 2014 году мы неоднократно слышали, что ЦБ РФ занимается таргетированием инфляции. И делалось это с благими намерениями — чем ниже инфляция, тем легче добиться окупаемости инвестиций. Но получается, что хотели «как лучше», а получилось «как всегда». При дорогой валюте, как сейчас, в России могло бы успешно развиваться собственное производство, импортозамещение стало бы реальностью. Но нет, мы не ищем легких путей, а что хуже всего, мы не учимся на своих ошибках. И живем, как в том анекдоте:

«В прошлом году посеяли 100 га пшеницы. Все поел хомяк…В этом году собираемся засеять 200 га пшеницы. Нехай хомяк подавится!»

Не вписались в рынок — небольшая заметка о том, к чему привели высокие ставки по кредитам в 2014-15 годах. Хотя, конечно, сложно судить, что было бы лучше: еще более низкий курс рубля, но не такие высокие процентные ставки по кредитам для компаний, или то, что у нас в итоге получилось.

март 2018 «Эксперты не исключают кризиса плохих долгов в ближайшие годы. Об этом, в частности, заявил директор Центра структурных исследований РАНХиГС, экс-замминистра экономического развития Алексей Ведев. По его словам, это может случиться в ближайшие полтора-два года «с большой вероятностью».

Сейчас у банков накоплен портфель кредитов в 11 трлн рублей, размещенных под запредельные 16% годовых, с 2 триллионами рублей процентных платежей ежегодно, отметил Ведев. Это очень тяжелая нагрузка на заемщиков, на экономику. При этом основная задолженность приходится на слабо обеспеченные слои населения. «Ситуация близка к катастрофичной!», — считает он.

Другие статьи на этом сайте из рубрики «Финансы»:

Внутренняя норма доходности (IRR)

Опубликовано 22.05.2020 · Обновлено 16.12.2021

Что такое Внутренняя норма доходности (IRR)?

Внутренняя норма доходности – это показатель, используемый в финансовом анализе для оценки прибыльности потенциальных инвестиций. Внутренняя норма доходности – это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков равной нулю при анализе дисконтированных денежных потоков. Расчет IRR основывается на той же формуле, что и NPV.

Ключевые моменты

Формула и расчет IRR

Формула и расчет, использованные для определения этого числа, следующие.

где:

Ct=Чистый приток денежных средств в течение периода t

C0=Общие первоначальные инвестиционные затраты

IRR=Внутренняя норма доходности

t=Количество временных периодов

Как рассчитать IRR

Используя формулу, нужно установить NPV равным нулю и решить для ставки дисконтирования, что и является IRR.

Первоначальные инвестиции всегда отрицательны, поскольку представляют собой отток средств.

Каждый последующий денежный поток может быть положительным или отрицательным, в зависимости от оценки того, что проект обеспечит или потребует вливания капитала в будущем.

Однако из-за характера формулы IRR не может быть легко рассчитан аналитически, вместо этого его необходимо рассчитывать итеративно методом проб и ошибок или с помощью программного обеспечения, запрограммированного на расчет IRR (например, с помощью Excel)1.

Как рассчитать IRR в Excel

Использование функции IRR в Excel упрощает расчет IRR. Excel делает всю необходимую работу за вас, получая ставку дисконтирования, которую вы ищете. Все, что вам нужно сделать, это объединить ваши денежные потоки, включая первоначальные затраты, а также последующие притоки, с помощью функции IRR.1 Функцию IRR можно найти, нажав на значок вставки формул (fx).2

В данном случае IRR составляет 56,72%, что является довольно высоким показателем.

Excel также предлагает две другие функции, которые могут быть использованы в расчетах IRR: XIRR и MIRR. XIRR используется в тех случаях, когда модель денежных потоков не имеет годовых периодических денежных потоков. MIRR – это показатель доходности, который включает интеграцию стоимости капитала и безрисковой ставки.

Понимание IRR

Конечной целью IRR является определение ставки дисконтирования, при которой приведенная стоимость суммы ежегодных номинальных денежных поступлений равна первоначальным чистым денежным затратам на инвестиции. В поисках определения ожидаемой доходности можно использовать несколько методов, но IRR часто идеально подходит для анализа потенциальной доходности нового проекта, который рассматривает компания.

Считайте, что IRR – это темп роста, который, как ожидается, инвестиции будут приносить ежегодно. Таким образом, он может быть наиболее похож на совокупный годовой темп роста (CAGR). В действительности, как правило, инвестиции не будут иметь одинаковый уровень доходности каждый год. Как правило, фактическая норма прибыли, которую в конечном итоге приносит данная инвестиция, отличается от расчетного IRR.

Для чего используется IRR?

При планировании капиталовложений одним из популярных сценариев использования IRR является сравнение рентабельности создания новых производств и расширения существующих. Например, энергетическая компания может использовать IRR при принятии решения об открытии новой электростанции или реконструкции и расширении существующей электростанции. Хотя оба проекта могут увеличить стоимость компании, скорее всего, один из них будет более логичным решением, как предписывает IRR. Обратите внимание, что поскольку IRR не учитывает изменение ставок дисконтирования, он часто не подходит для долгосрочных проектов, ставки дисконтирования которых, как ожидается, будут меняться.

IRR также полезен для корпораций при оценке программ выкупа акций. Очевидно, что если компания выделяет значительные средства на выкуп своих акций, то анализ должен показать, что собственные акции компании являются лучшей инвестицией, то есть имеют более высокий IRR, чем любое другое использование средств, например, создание новых торговых точек или приобретение других компаний.

Люди также могут использовать IRR при принятии финансовых решений – например, при оценке различных страховых полисов по их страховым взносам и выплатам в случае смерти. Общее мнение таково, что полисы с одинаковыми страховыми взносами и высоким IRR гораздо более предпочтительны. Обратите внимание, что страхование жизни имеет очень высокий IRR в первые годы действия полиса – часто более 1 000%. Затем он снижается с течением времени. IRR очень высок в первые годы действия полиса, потому что если бы вы сделали только один ежемесячный взнос, а затем внезапно умерли, ваши бенефициары все равно получили бы единовременное пособие.

Еще одно распространенное использование IRR – анализ доходности инвестиций. В большинстве случаев рекламируемая доходность предполагает, что любые процентные выплаты или денежные дивиденды реинвестируются обратно в инвестиции. Что если вы не хотите реинвестировать дивиденды, но нуждаетесь в них как в доходе, когда они выплачиваются? И если предполагается, что дивиденды не будут реинвестированы, выплачиваются ли они или остаются в наличности? Какова предполагаемая доходность денежных средств? IRR и другие допущения особенно важны для таких инструментов, как аннуитеты, где денежные потоки могут стать сложными.

Наконец, IRR – это расчет, используемый для определения взвешенной по деньгам нормы доходности инвестиций (MWRR). MWRR помогает определить норму прибыли, необходимую для начальной суммы инвестиций с учетом всех изменений денежных потоков в течение инвестиционного периода, включая доходы от продажи.

Использование IRR с WACC

Большинство анализов IRR проводится в сочетании с представлением средневзвешенной стоимости капитала компании (WACC) и расчетами NPV. IRR, как правило, имеет относительно высокое значение, что позволяет получить NPV, равное нулю. Большинство компаний требуют, чтобы расчет IRR был выше WACC. WACC – это показатель стоимости капитала фирмы, в котором каждая категория капитала пропорционально взвешена. В расчет WACC включаются все источники капитала, включая обыкновенные акции, привилегированные акции, облигации и любые другие долгосрочные долговые обязательства.

Теоретически, любой проект, IRR которого превышает стоимость капитала, должен быть прибыльным. При планировании инвестиционных проектов компании часто устанавливают требуемую норму прибыли (RRR), чтобы определить минимально приемлемый процент прибыли, который должны приносить инвестиции, чтобы быть оправданными. RRR будет выше, чем WACC.

Любой проект с IRR, превышающим RRR, скорее всего, будет считаться прибыльным, хотя компании не обязательно будут реализовывать проект только на этом основании. Скорее, они будут рассматривать проекты с наибольшей разницей между IRR и RRR, так как они, вероятно, будут наиболее прибыльными.

IRR можно также сравнить с преобладающими ставками доходности на рынке ценных бумаг. Если фирма не может найти ни одного проекта с IRR, превышающим доходность, которую можно получить на финансовых рынках, то она может просто предпочесть инвестировать деньги на рынке. Рыночная доходность также может быть фактором при установлении RRR.

Анализ также обычно включает расчеты NPV при различных предполагаемых ставках дисконтирования.

IRR по сравнению со сложным годовым темпом роста

CAGR измеряет годовую доходность инвестиций за определенный период времени. IRR также является годовой нормой прибыли. Однако в CAGR обычно используется только начальное и конечное значение для получения расчетной годовой нормы прибыли.

IRR отличается тем, что в нем используются несколько периодических денежных потоков, что отражает постоянный приток и отток денежных средств, когда речь идет об инвестициях. Еще одно отличие заключается в том, что CAGR достаточно прост, чтобы его можно было легко рассчитать.

IRR по сравнению с рентабельностью инвестиций (ROI)

Компании и аналитики могут также обращать внимание на рентабельность инвестиций (ROI) при принятии решений о капитальных вложениях. ROI говорит инвестору об общем росте инвестиций от начала до конца. Это не годовая норма прибыли. IRR говорит инвестору о годовом темпе роста. Эти два числа обычно совпадают в течение одного года, но не будут совпадать в течение более длительных периодов времени.

ROI – это процентное увеличение или уменьшение инвестиций от начала до конца. Он рассчитывается путем взятия разницы между текущей или ожидаемой будущей стоимостью и первоначальной начальной стоимостью, деления на первоначальную стоимость и умножения на 100.

Показатели ROI могут быть рассчитаны практически для любого вида деятельности, в которую были вложены инвестиции и результат которой может быть измерен. Однако ROI не всегда является наиболее полезным для длительных временных периодов. Он также имеет ограничения при составлении бюджета капиталовложений, где основное внимание часто уделяется периодическим денежным потокам и доходам.

Ограничения IRR

IRR, как правило, идеально подходит для использования при анализе проектов капитального бюджетирования. Он может быть неверно истолкован или неправильно интерпретирован, если используется вне соответствующих сценариев. В случае положительных денежных потоков, за которыми следуют отрицательные, а затем положительные, IRR может иметь несколько значений. Более того, если все денежные потоки имеют одинаковый знак (т.е. проект никогда не принесет прибыли), то никакая ставка дисконтирования не даст нулевой NPV.

В рамках своего применения IRR является очень популярной метрикой для оценки годовой доходности проекта. Однако он не обязательно предназначен только для использования. IRR обычно имеет относительно высокое значение, что позволяет получить NPV, равное нулю. Сам IRR – это всего лишь один расчетный показатель, который дает значение годовой доходности, основанное на оценках. Поскольку оценки IRR и NPV могут резко отличаться от фактических результатов, большинство аналитиков предпочитают сочетать анализ IRR с анализом сценариев. Сценарии могут показать различные возможные NPV, основанные на различных предположениях.

Как уже упоминалось, большинство компаний не полагаются только на анализ IRR и NPV. Эти расчеты обычно также изучаются в сочетании с WACC и RRR компании, что обеспечивает дальнейшее рассмотрение.

Компании обычно сравнивают анализ IRR с другими компромиссами. Если другой проект имеет аналогичный IRR при меньшем первоначальном капитале или меньшем количестве посторонних соображений, то, несмотря на IRR, может быть выбрана более простая инвестиция.

В некоторых случаях могут возникнуть проблемы при использовании IRR для сравнения проектов разной продолжительности. Например, проект небольшой продолжительности может иметь высокий IRR, что делает его отличной инвестицией. И наоборот, более длительный проект может иметь низкий IRR, получая прибыль медленно и стабильно. Метрика ROI может внести некоторую ясность в этих случаях, хотя некоторые менеджеры могут не захотеть ждать более длительного срока.

Инвестирование на основе IRR

Правило внутренней нормы доходности – это руководство для оценки того, стоит ли продолжать проект или инвестицию. Правило IRR гласит, что если IRR по проекту или инвестиции больше минимальной RRR – обычно стоимости капитала, то проект или инвестицию можно продолжать.

И наоборот, если IRR проекта или инвестиции ниже стоимости капитала, то лучшим вариантом действий может быть отказ от проекта или инвестиции. В целом, несмотря на некоторые ограничения IRR, он является отраслевым стандартом для анализа проектов капитального бюджетирования.

Пример IRR

Предположим, что компания рассматривает два проекта. Руководство должно решить, следует ли продвигать один из них, оба или ни один. Стоимость капитала составляет 10%. Модели денежных потоков для каждого из них выглядят следующим образом:

Компания должна рассчитать IRR для каждого проекта. Первоначальные затраты (период = 0) будут отрицательными. Решение для IRR – это итерационный процесс с использованием следующего уравнения:

0 = Σ CFt ÷ (1 + IRR)t

CF = чистый денежный поток

IRR = внутренняя норма доходности

t = период (от 0 до последнего периода)

Используя приведенные выше примеры, компания может рассчитать IRR для каждого проекта следующим образом:

IRR Проект A:

IRR проекта A = 16,61 %

IRR проекта Б:

IRR проекта B = 5,23 %

Учитывая, что стоимость капитала компании составляет 10%, руководству следует продолжить реализацию проекта А и отклонить проект Б.

Что означает внутренняя норма доходности?

Внутренняя норма доходности (IRR) – это финансовая метрика, используемая для оценки привлекательности конкретной инвестиционной возможности. Когда вы рассчитываете IRR для инвестиции, вы фактически оцениваете норму прибыли этой инвестиции после учета всех ее прогнозируемых денежных потоков вместе с временной стоимостью денег. При выборе среди нескольких альтернативных инвестиций инвестор выбирает инвестицию с самым высоким IRR при условии, что он выше минимального порога инвестора. Основной недостаток IRR заключается в том, что он в значительной степени зависит от прогнозов будущих денежных потоков, которые, как известно, трудно предсказать.

Является ли IRR тем же самым, что и ROI?

Хотя IRR иногда неофициально называют “возвратом на инвестиции”, он отличается от того, как большинство людей используют эту фразу. Часто, когда люди говорят о рентабельности инвестиций, они просто имеют в виду процентную прибыль, полученную от инвестиций за определенный год или за определенный период времени. Но этот тип ROI не отражает тех же нюансов, что IRR, и по этой причине IRR обычно предпочитают профессионалы в области инвестиций.

Еще одним преимуществом IRR является то, что его определение математически точно, в то время как термин ROI может означать разные вещи в зависимости от контекста или говорящего.

Что такое хорошая внутренняя норма доходности?

Является ли IRR хорошей или плохой, зависит от стоимости капитала и альтернативных издержек инвестора. Например, инвестор в недвижимость может заняться проектом с 25% IRR, если сопоставимые альтернативные инвестиции в недвижимость предлагают доходность, скажем, 20% или ниже. Однако это сравнение предполагает, что рискованность и усилия, связанные с осуществлением этих сложных инвестиций, примерно одинаковы. Если инвестор может получить немного меньший IRR от проекта, который значительно менее рискованный или требует меньше времени, то он может с радостью согласиться на проект с более низким IRR. Однако в целом, при прочих равных условиях, более высокий IRR лучше, чем более низкий.

Правило внутренней нормы доходности является вторым методом выбора среди альтернативных инвестиционных предложений.

Например, при изучении облигаций мы сталкиваемся с IRR под видом доходности к погашению (YTM, от англ. ‘yield to maturity’). Также IRR рассматривается как взвешенная ставка доходности для инвестиционных портфелей.

Необходимо помнить о предостережении в отношении интерпретации IRR: даже если наши прогнозы о движении денежных средств верны, мы получаем сложную норму прибыли, равную IRR, на срок инвестирования, но только при условии, что мы сможем реинвестировать все промежуточные денежные потоки, как это происходит в расчете IRR.

Предположим, что IRR для проекта составляет 15%, но мы последовательно реинвестируем деньги, полученные от проекта, по более низкой ставке. В этом случае мы получим доходность менее 15%. (Этот принцип может работать и в нашу пользу, если мы можем реинвестировать по ставкам выше 15%.)

Определение и формула IRR.

Определение IRR можно изобразить математически следующим образом:

Опять же, ставка IRR в Формуле 2 должна быть сопоставима с периодами денежных потоков. Например, если денежные потоки ежеквартальные, в Формуле 2 используется квартальная ставка IRR. Сама итоговая ставка IRR рассчитывается на годовой основе.

Для некоторых простых проектов денежный поток \( \CF_0 \) при \(t = 0\) (в текущий момент времени) отражает единственный разовый отток капитала или первоначальные инвестиции; а денежные потоки после \(t = 0\) являются положительными денежными притоками от инвестиций.

В таких случаях мы можем сказать, что:

Таким образом, мы можем преобразовать уравнение Формулы 2 в форму, которая полезна в таких случаях:

В большинстве практических ситуаций финансовые аналитики используют программное обеспечение, электронные таблицы или финансовые калькуляторы для решения этого уравнения для IRR, поэтому вам следует ознакомиться с такими инструментами.

В реальных ситуациях при составлении бюджета капиталовложений первоначальные инвестиции (которые имеют знак минус) могут сопровождаться последующими притоками (которые имеют знаки плюс) и оттоками (которые имеют знаки минус) денежных средств.

В этих случаях инвестиционный проект может иметь более одного IRR. Возможность множественных решений является теоретическим ограничением IRR.

Правило IRR.

Правило принятия инвестиционных решений, использующее IRR или правило IRR (англ. ‘IRR rule’), гласит следующее:

«Принимайте проекты или инвестиции, для которых IRR превышает альтернативную стоимость капитала».

Правило IRR использует альтернативную стоимость капитала в качестве барьерной ставки (англ. ‘hurdle rate’), которую ставка IRR проекта должна превышать, чтобы проект был принят инвестором.

Обратите внимание, что:

Имея в виду все вышесказанное, рассмотрим два примера с использованием внутренней нормы доходности.

Пример оценки программы исследований и разработок с использованием правила IRR.

Теперь определим внутреннюю норму доходности программы НИОКР. Для этого нужно сделать следующее:

Решение 1-й части:

Нахождение IRR эквивалентно нахождению ставки дисконтирования, которая делает NPV равной 0. Поскольку денежные потоки программы НИОКР являются перпетуитетом, вы можете представить уравнение NPV как:

Решение 1-й части:

Мы можем рассчитать IRR следующим образом:

Полученная ставка 15% соответствует определению IRR.

В исходном примере 1 вы обнаружили, что ставка дисконтирования в 15% сделала NPV программы НИОКР равной 0. Следовательно, в соответствии с определением внутренней нормы доходности, IRR программы НИОКР должна составлять 15%.

Пример совместного применения правила IRR и правила NPV.

Японская компания Kageyama Ltd. рассматривает вопрос об открытии нового завода по производству конденсаторов, используемых в сотовых телефонах. Завод потребует инвестиций в размере ¥1,000 млн.

Ожидается, что завод будет генерировать денежные потоки в размере ¥294.8 млн. в год в течение следующих 5 лет. Согласно финансовой отчетности, альтернативная стоимость капитала Kageyama для такого проекта составляет 11%.

Определите, принесет ли проект выгоду акционерам Kageyama:

Решение 1-й части:

Денежные потоки включают первоначальный отток в размере ¥1,000 млн. и обычный аннуитет из пяти денежных притоков в размере ¥294.8 млн.

\( \dst \PV = A \left [1- \dst <1 \over (1 + r)^N>\over r \right] \)

Таким образом, подставив в формулу суммы, указанные в миллионах японских иен, мы получим:

Поскольку NPV проекта является положительной суммой в ¥89.55 млн., это капиталовложение должно принести выгоду акционерам Kageyama.

Решение 2-й части:

Расчетаем IRR проекта, используя Формулу 2, приведенную выше:

Положительная NPV этого проекта говорит нам, что внутренняя норма доходности должна быть больше, чем 11%.

Рассчитав значение с помощью финансового калькулятора или функции ВСД в Excel, мы обнаруживаем, что IRR составляет 0,145012 или 14,50%.

В таблице ниже приведены сочетания клавиш для большинства финансовых калькуляторов.

Зависимость NPV от ставки дисконтирования» width=»70%»/>

Зависимость NPV от ставки дисконтирования» width=»70%»/> денежный поток» width=»70%»/>

денежный поток» width=»70%»/>