исковое заявление о доплате страхового возмещения

Как подать иск на виновника ДТП

Порядок обращения в суд

Дорожно-транспортное происшествие невольно делает его участников субъектами правоотношений по возмещению причиненного ущерба. Ответственность каждого водителя подлежит страхованию (Федеральный закон от 25.04.2002 № 40-ФЗ), поэтому процедура взаимодействия со страховщиком регулируется указанным нормативным актом.

Перед тем как подать иск на виновника ДТП или иного ответчика, необходимо соблюсти ряд действий:

Кому предъявлять исковые требования

Лицо, которому предъявляются исковые требования о взыскании ущерба при ДТП, влияет на выбор суда, в котором будет разрешаться спор и нормы процессуального права, подлежащие применению.

Возможны следующие разновидности ответчиков по рассматриваемой категории дел:

Для быстрого разрешения спора следует точно определить, к кому вы собираетесь обратиться с исковыми требованиями.

Как составить иск

При составлении заявления избирается официальный стиль изложения. Законом официально не установлен образец иска, поэтому следует руководствоваться нормами ст. 131, 132 ГПК РФ и ст. 125, 126 АПК РФ.

Рекомендуется придерживаться следующих принципов при написании иска:

В текст заявления включите следующую информацию:

Какие документы приложить к иску дополнительно

Исковое заявление содержит в себе перечень прилагаемых документов, на основании которых истец основывает требования и подтверждает определенные действия. Перечень не является закрытым, поэтому истец вправе предоставить любой документ, имеющий отношение к делу, подтверждающий его правовую позицию.

Среди обязательных документов, прилагаемых к иску, выделяют следующие:

Для юридических лиц обязательно предоставление:

В зависимости от обстоятельств дела исковое заявление пострадавшего в ДТП дополняется следующими документами:

Перед тем как подать иск в суд о возмещении материального ущерба от ДТП, отдельное внимание следует уделить отправлению досудебной претензии. Факт отправки следует подтвердить квитанцией об отправке либо уведомлением о вручении письма. Рекомендуем сделать опись вложения и зафиксировать перечень отправления с указанием номера, даты и темы документа.

Суд вынес решение. Что делать дальше

Если исковые требования удовлетворены и решение вступило в законную силу, необходимо обратиться в суд с заявлением о выдаче исполнительного листа. После получения исполнительного листа вы можете обратиться в службу судебных приставов или банк, в котором открыт расчетный счет должника.

Рекомендуем делать первоначальное обращение в банк должника. При наличии на счетах денежных средств так получить сумму долга удастся быстрее.

Защита прав потребителей в городе Ростове-на-Дону

несвоевременное осуществение страховых выплат

Исковое заявление

17.06.2013 г. я обратилась в Страховую компанию с заявлением о прямом возмещении убытков по ОСАГО с приложением к заявлению всех необходимых документов, предусмотренных п. 44 Правил обязательного страхования гражданской ответственности владельцев транспорта. Согласно п. 45 Правил, я также предоставила поврежденный автомобиль для осмотра или проведения независимой экспертизы (оценки), с целью выяснения обстоятельств причинения вреда транспорту и определения размера убытков, подлежащих возмещению. Однако, Страховая компания отказала мне в проведении осмотра моего поврежденного автомобиля и не организовала проведение независимой экспертизы (оценки). Я вынуждена была в порядке п. 46 Правил воспользоваться своим правом и обратилась в Общественную организацию специалистов судебно-технической экспертизы с просьбой провести экспертизу (оценку) по определению суммы ущерба в связи с повреждением принадлежащего мне автомобиля.

За несоблюдение обязанностей своевременного осуществления страховых выплат, страховщик за каждый день просрочки обязан выплатить заявителю неустойку (пени) в размере одной семьдесят пятой ставки рефинансирования ЦБ РФ (действующей на тот день, когда страховщик был должен выдать страховую выплату) от страховой суммы. Сумма неустойки (пени), подлежащей выплате, не может превышать размер страховой суммы по виду возмещения вреда застрахованному (п. 70 в ред. Пост. Правит. РФ от 29.02.2008 N 131). Таким образом, неустойка составила (120000*8,25/100/75)*5 = 660 руб. (Шестьсот шестьдесят) руб.

Не удовлетворив в досудебном порядке мое законное требование (в установленный законом срок не осуществлена страховая выплата), ответчик нарушил мои права потребителя.

Таким образом, по спорам, вытекающим из договора личного страхования, истец как потребитель освобождается от уплаты госпошлины. С ответчика, за несоблюдение добровольного порядка удовлетворения требований потребителя, судом (при удовлетворении исковых требований потребителя) взыскивается штраф в размере пятидесяти процентов от присужденной потребителю суммы.

Статья 15 Закона о защите прав потребителей говорит о том, что моральный вред, причиненный потребителю, вследствие нарушения прав потребителя продавцом (исполнителем), должен возмещаться причинителем вреда (при наличии его вины). Размер возмещения определяется в суде и он не зависит от размера возмещения материального вреда.

Действия ответчика доставили мне нравственные страдания, выразившиеся в том, что я понимаю, что меня обманывают и испытываю постоянные нервные переживания. В результате нарушения ответчиком моих прав я вынуждена обращаться за их защитой в суд, что само по себе отрицательно сказывается на моем моральном состоянии. Сумму морального вреда я оцениваю в 1 000 рублей (См.: образец искового заявления о возмещении морального вреда потребителю.)

Согласно п. 6. ст. 13 ФЗ «О защите прав потребителей» при удовлетворении судом законных требований потребителя, суд взыскивает с ответчика штраф (50% от суммы, присужденной потребителю) за несоблюдение в добровольного порядка удовлетворения требований потребителя.

В связи с изложенным, в соответствии со ст. 15, 931, 1064 ГК РФ; ст. 3, 29 ГПК РФ; ст. 12, 14.1 ФЗ от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности …….»; п. 70, 77 Правил обязательного страхования гражданской ответственности владельцев трансп. средств, утвержденных Пост. Прав. РФ № 263 от 07.05.2003 г., ст. 13,15,17 ФЗ «О защите прав потребителей»,

Взыскать со Страховой компании в мою пользу:

1. Страховую выплату в сумме 16 393 (шестнадцать тысяч триста девяносто три) рубля.

2. Расход за проведение экспертизы в размере 2000 (Две тысячи) рублей.

3. Неустойку в размере 660 рублей.

4. Моральный вред в сумме 1 000 рублей.

5. Штраф в размере 50% от присужденной мне суммы.

В целях обеспечения по делу доказательств в процессе подготовки дела к судебному разбирательству, прошу суд истребовать из ОГИБДД материалы о дорожно-транспортном происшествии, совершенном 13.06.2013 г.

1. Две копии искового заявления

2. Копия страхового полиса

3. Копия заявления о прямом возмещении убытков по ОСАГО

4. Копия претензии от 22.06.2013 г.

5. Копия справки о дорожно-транспортном происшествии

6. Копия определения об отказе в возбуждении дела об административном правонарушении в отношении 1-го участника ДТП

7. Копия определения об отказе в возбуждении дела об административном правонарушении в отношении 2-го участника ДТП

8. Отчет № ______ по определению суммы ущерба в связи с повреждением транспортного средства от 17.06.2013 г.

9. Копия квитанции об оплате услуг за оценку ущерба автомобиля.

Исковое заявление по ОСАГО о взыскании страховой суммы и штрафных санкций

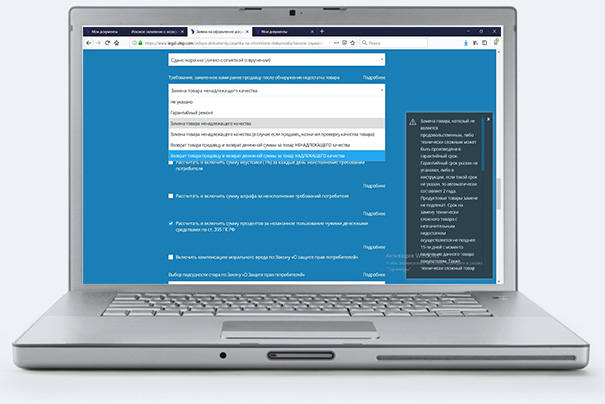

Заполните несложную анкету или отправьте нам фото документов

Система автоматически создаст нужный документ

Бесплатно просмотрите готовый документ

Получите готовый иск о взыскании возмещения по ОСАГО

Аналогичные вопросы вам будет задавать юрист на консультации, что бы создать документ. При заполнении нашей анкеты вы экономите свое время и деньги с достижением лучшего результата.

Автоматизированная система «Правовой корабль» содержит более 700 000 различных алгоритмов для создания сложных правовых документов, основанных на 100% действующем законодательстве, актуальной судебной практике, производит все математические расчеты и учитывает личные обстоятельства каждого клиента. Система не использует шаблон, а конструирует уникальные документы.

Вы сможете совершенно бесплатно проверить изготовленный по вашей заявке документ и убедиться в качестве нашей услуги.

Вам останется только направить документы в суд. Используйте нашу инструкцию и у вас все получится.

Преимущества

Отправьте фото документов по WhatsApp и наш юрист оформим для Вас заявление +7-928-043-11-74

Исковое заявление по ОСАГО или обращение к Финансовому уполномоченному.

Начните честно заполнять нижеуказанную анкету документа и наша Система подберет все необходимые требования и описания по закону, а также проведен все необходимые математические расчета по закону об ОСАГО и Защите прав потребителей.

Обращение к Финансовому уполномоченному по ОСАГО.

— в случае неисполнения претензии потребителя по указанной категории споров со страховыми компаниями, вам придется пройти обязательную процедуру обращения к Финансовому уполномоченному. Уполномоченный вправе принять решение о возмещении в пользу потребителя суммы страховой премии, неустойки и компенсации морального вреда. В полномочия Финансового омбудсмена не входит право взыскания в пользу потребителя штрафа в размере 50% от всех, присужденных сумм.

— все споры по искам о возмещении ОСАГО должны пройти обязательное обращение в Финансовому уполномоченному независимо от суммы спора.

— если вас не устроит решение или ответ Финансового уполномоченного, то вы вправе также обратиться в суд с исковым заявлением.

— срок рассмотрения обращений к Финансовому омбудсмену не может превышать 15 рабочих дней (если не прошло более 180 дней с момента нарушения ваших прав), и не более 30 календарных дней в иных случаях.

— наша Система за несколько минут изготовит для вас правильный документ и проведет все необходимые математические расчеты.

Очень хорошая помощь.

Исковое заявление суд принял и жду результат.

Суд выиграла благодаря вашему иску. Расчеты правильные и иск грамотный. У юристов очень дорого. Спасибо большое. Всем советую!

СПАСИБО! Все понравилось! Буду пользоваться))))!

Как получить страховую выплату после ДТП

Если страховая отказала, но правда на вашей стороне

В июле 2018 года я попал в ДТП на личном автомобиле не по своей вине.

Урон был незначительный, поэтому мы со вторым участником оформили аварию без сотрудников ГИБДД — по европротоколу.

Расскажу, как подать в суд на страховую компанию, если не согласны с ее решением, как оценить ущерб, составить исковое заявление и получить свои деньги от страховой.

Как должно быть по закону

После ДТП у участников происшествия есть два варианта: самостоятельно оформить аварию по европротоколу или вызвать сотрудников ГИБДД, чтобы те составили протокол.

Чтобы оформить аварию по европротоколу, водителям нужно заполнить единственный документ — извещение о ДТП. Его выдают страховые компании при покупке полиса ОСАГО. Извещение водители заполняют на месте и спокойно разъезжаются. При этом авария должна соответствовать требованиям европротокола:

Чтобы получить страховую выплату по европротоколу, пострадавший водитель должен обратиться в любое отделение страховой компании, где у него оформлен полис ОСАГО. Отделения обычно можно найти на сайте страховой. В страховую компанию нужно предоставить:

Виновник ДТП, в свою очередь, должен уведомить об аварии свою страховую.

Если пострадавший водитель обращается в страховую компанию с правильно оформленным европротоколом, страховая должна рассчитать стоимость ущерба и дать направление на восстановительный ремонт.

Есть случаи, когда страховщик может не выдавать направление на ремонт и, соответственно, не выплачивать компенсацию:

Этот перечень — исчерпывающий. По другим основаниям отказать в выплате нельзя.

Как было у меня

Ущерб был незначительный: помяты крыло и бампер, разбита фара. Повреждения покрывались лимитом возмещения по европротоколу — на ремонт нужно было порядка 100 тысяч рублей.

В день подачи документов по ДТП представитель страховой осмотрел автомобиль и составил внутренний акт повреждений. 1 августа мне выдали направление на ремонт.

В день, когда я получал направление на ремонт, мне неожиданно позвонил начальник отдела урегулирования убытков страховой компании. Он сообщил, что им нужно больше времени для рассмотрения моего случая. Тогда я позвонил в автосервис, который был указан в направлении на ремонт. Там мне сообщили, что автомобиль на ремонт не примут до официального одобрения страховой компании.

В итоге я получил письмо от страховой компании о признании случая нестраховым: направления на ремонт как будто бы не было. Страховая ссылалась на то, что второй водитель не признал себя виновным в ДТП, — это было неправдой.

Я был не согласен с решением страховой. Чтобы доказать свою правоту, я сначала написал претензию, а потом обратился в суд. Вот что нужно делать, если окажетесь в такой же ситуации.

В первую очередь надо дождаться официального письма от страховой, в котором она обязана объяснить причины отказа в выплате по ОСАГО. Мне об отказе сначала по телефону сообщил специалист страховой компании, который принимал документы. Официальное письмо от страховой пришло по почте 15 сентября 2018 года.

В выплате страховой суммы и ремонте автомобиля мне отказали из-за того, что второй участник ДТП якобы не признал себя виновным в аварии. Но у меня на руках осталась копия европротокола. В нем были точно определены пострадавшая сторона — я, и виновная сторона — второй участник. Это подтверждали наши подписи в протоколе.

Ситуация получилась абсурдная, и я решил отстаивать свою правоту дальше.

Чтобы предъявить требования страховой компании, нужна точная сумма понесенного ущерба. Для ее расчета необходимо обратиться в специализированную организацию и получить официальный отчет, где указывается стоимость ремонта автомобиля. Важно, чтобы у организации имелись все необходимые лицензии на проведение экспертизы.

На оценку приглашаются все заинтересованные участники ДТП. В моем случае это страховая компания и второй участник ДТП. В итоге приехал только второй участник, а страховая компания проигнорировала приглашение.

нужно было потратить на ремонт, согласно отчету об оценке ущерба

Когда я получил экспертное заключение, подготовил в адрес страховой компании досудебную претензию. По закону об ОСАГО претензия обязательна: без нее суд вернет иск или оставит его без рассмотрения.

С 1 июня 2019 года споры по ОСАГО до подачи иска в суд должны рассматриваться еще и финансовым уполномоченным. На сайте финансового уполномоченного есть форма для подачи обращения. Но в любом случае сначала нужно писать претензию в страховую, а затем уже идти к финансовому уполномоченному.

В претензии необходимо указать обстоятельства аварии и почему вы правы. А также потребовать от страховой компании компенсировать стоимость ремонта автомобиля по экспертному заключению и прочие затраты: стоимость услуг по оценке, почтовые расходы. В досудебной претензии нужно указать банковские реквизиты, по которым страховая сможет перечислить деньги, если согласится с претензией.

Я отправил досудебную претензию 7 сентября заказным письмом с извещением о вручении в центральный офис страховой компании, который находится в Москве. Претензию можно подать и лично, обратившись в любой офис страховой компании, — принципиальной разницы нет, поэтому выбирайте удобный для себя способ.

После претензии страховая компания может сразу выплатить требуемую сумму, чтобы не доводить дело до суда. На это по закону у нее есть 10 дней после получения претензии. Мне страховая 26 сентября ответила, что не меняет своего решения и выплачивать ничего не будет. Тогда я решил обратиться в суд.

Исковое заявление. Чтобы подготовить исковое заявление, можно нанять юриста. Он же поможет вести дело в суде. Я решил все делать сам, потому что понимал, что прав в основных моментах дела. Все-таки я больше заинтересован в выигрыше, чем юрист, — в моем случае это было важнее, чем знание тонкостей закона.

В иске я описал все обстоятельства ДТП и неправомерные действия страховой. Предоставил в суд все документы и показал, что они оформлены правильно, а страховая компания этого не учла. Я просил суд взыскать со страховой:

В иске я также мог просить взыскать со страховой почтовые расходы, но чеки с почты не сохранил, поэтому не стал требовать возместить эти затраты. Если бы я обратился к юристу, то расходы на него тоже включил бы в требования.

К иску я приложил все имеющиеся документы, относящиеся к ДТП: копию европротокола, досудебную претензию, отказ страховой в выплате по ОСАГО, ответ страховой на досудебную претензию.

Так как дело касалось защиты прав потребителей, госпошлину я не уплачивал.

Через месяц после подачи искового заявления суд назначил предварительное заседание на 16 ноября — об этом я узнал из судебной повестки, которую получил по почте. На предварительном заседании присутствовал только я. Судья расспросил меня обо всех обстоятельствах дела и назначил дату основного заседания — 10 декабря.

На основном заседании снова присутствовал только я. Страховая компания никаких контраргументов не приводила. В отзыве на иск написала, что не признает случай страховым, так как извещение о ДТП оформлено ненадлежащим образом — не стояли подписи участников аварии. Но наши подписи были на месте. Суд исследовал представленные мною доказательства: извещение о ДТП, мои обращения в страховую и ответы на них.

Решение суда. Суд вынес решение в мою пользу, но почти вполовину снизил сумму штрафа за нарушение прав потребителей, ссылаясь на п. 82 постановления Пленума Верховного суда РФ № 58.

Оказалось, что по закону об ОСАГО размер штрафа — это 50% от разницы между суммой страхового возмещения и размером выплаты, которую страховщик выплатил добровольно до возбуждения дела в суде. В моем случае сумма страхового возмещения составила 64 383,63 Р — это стоимость восстановительного ремонта согласно оценке. Добровольно страховая ничего не выплачивала.

В итоге мне присудили 153 794,67 Р :

Решение суда вступает в силу через месяц после составления в окончательной форме. В течение этого срока любая из сторон может подать апелляционную жалобу. Так и произошло: страховая компания на 30 день после решения суда первой инстанции подала апелляцию.

Апелляционную жалобу рассматривал Самарский областной суд. По почте также пришла повестка, заседание было назначено на 8 апреля 2019 года. В областном суде мое дело рассматривала судебная коллегия из трех судей.

Чтобы получить деньги по решению, необходим исполнительный лист. Его нужно забирать в суде первой инстанции. Я позвонил в суд, и мне назвали примерную дату изготовления исполнительного листа. В итоге получил его спустя полтора месяца после заседания областного суда — 13 мая 2019 года.

Есть три варианта взыскать деньги по исполнительному листу. Для этого можно передать его:

Я решил передать исполнительный лист в банк — это самый быстрый способ. Информацию о банке, в котором у страховой компании есть расчетный счет, можно найти на ее сайте — я так и сделал.

Заявление на выплату написал в ближайшем офисе банка 13 мая 2019 года. К нему приложил исполнительный лист и банковские реквизиты, по которым хотел получить выплату. Через три рабочих дня после подачи заявления банк перечислил 153 794,67 Р на мой банковский счет.

мне перечислил банк с расчетного счета страховой компании

Р при стоимости ремонта 64 383,63 Р » loading=»lazy» data-bordered=»true»>

Итоги моего спора со страховой

Весь процесс от ДТП до получения денег занял у меня 10 месяцев: в аварию я попал в июле 2018, а деньги пришли в мае 2019 года. На судебные разбирательства ушло 6,5 месяца: я подал иск к страховой 2 ноября 2018 года, в декабре суд вынес решение, а в апреле 2019 года апелляционный суд оставил его в силе. Исполнительный лист я получил 13 мая 2019 года.

Иск о взыскании страхового возмещения и процентов по КАСКО

ИСКОВОЕ ЗАЯВЛЕНИЕ

О взыскании страхового возмещения и процентов за неисполнение денежного обязательства по договору страхования “Автокаско”

10 января 2015 года между истцом и ответчиком был заключен договор страхования автотранспорта в отношении автомобиля LEXUS LX-470 (далее – договор страхования). 15 января 2015 года к данному договору было составлено дополнительное соглашение, согласно которому в случае непредставления документов из государственных органов страховое возмещение выплачивается за причиненный ущерб в размере не более 500 тыс. руб.

В пределах срока действия договора страхования автомобилю был причинен ущерб неизвестными лицами во время его пребывания на месте парковки, в связи с чем истец обратился к ответчику за получением страхового возмещения. Для оценки размера причиненного автомобилю ущерба истцом была проведена экспертиза стоимости ремонта транспортного средства в ООО «Эксперт». Согласно полученному заключению стоимость ремонта автомобиля истца составила 450 тыс. руб.

Для получения страхового возмещения истцом были представлены в ответчику заявление на выплату страхового возмещения и экспертное заключение о стоимости ремонта. Учитывая возможность получения страхового возмещения в сумме до 500 тыс. руб. без представления справок из ГИБДД, согласно дополнительному соглашению, таковые мной представлены не были.

Однако размер ущерба истцу было предложено получить частично в сумме 250 тыс. руб. В выплате оставшейся суммы истцу было отказано. Как пояснил ответчик, отказ в выплате оставшейся части возмещения связан с наличием многочисленных повреждений автомобиля. В то же время, как следует из текста дополнительного соглашения, наличие на автомобиле многочисленных повреждений не является основанием для отказа в возмещении в пределах 500 тыс. руб.

В соответствии с п.7.1 договора страхования страховое возмещение выплачивается Страховщиком в течение 15-ти календарных дней по риску «Ущерб» с момента представления необходимых документов.

Таким образом, не выплачивая Истцу часть страхового возмещения в сумме 200 тыс. руб., ответчик допускает неправомерное использование принадлежащих истцу денежных средств.

Как было разъяснено в п.24 Информационного Письма Президиума ВАС РФ от 28.11.2003 n 75 «Обзор практики рассмотрения споров, связанных с исполнением договоров страхования», обязательство страховщика по выплате страхового возмещения является денежным, и за его неисполнение (ненадлежащее исполнение) страховщик несет ответственность на основании статьи 395 ГК РФ.

За просрочку исполнения денежных обязательств согласно статье 395 ГК РФ начисляются проценты за неправомерное пользование чужими денежными средствами, если иное не предусмотрено законом или договором.

Расчет суммы процентов по ст.395 ГК РФ в связи с просрочкой исполнения денежного обязательства Страховщиком представлен в приложении 1 к исковому заявлению.

На основании изложенного и в соответствии со ст.395 ГК РФ

ПРОШУ:

1. Взыскать с Ответчика в пользу Истца неосновательно удерживаемое страховщиком страховое возмещение в сумме 200 тыс. руб.

2. Взыскать с Ответчика в пользу Истца проценты за просрочку исполнения денежного обязательства.

3. Взыскать с Ответчика в пользу Истца расходы на проведение экспертизы транспортного средства.

4. Взыскать с Ответчика сумму уплаченной Истцом госпошлины за рассмотрение искового заявления.

Приложения:

1. Договор страхования

2. Дополнительное соглашение к договору страхования

3. Уведомление Ответчика

4. Экспертное заключение о стоимости ремонта

5. Договор на проведение экспертизы транспортного средства и др.

Обратите внимание! Договор страхования относится к обязательствам, срок исполнения которых определяется моментом востребования, в связи с чем течение срока исковой давности в этих отношениях начинается со дня наступления страхового случая, влекущего обязанность страховщика по выплате страхового возмещения.

Страховщик не вправе отказать страхователю в выплате страхового возмещения по причине непредставления страхователем паспорта транспортного средства (ПТС), поскольку законом не предусмотрено такое основание для отказа в выплате.

Страхователь имеет право отказаться от услуги по ремонту транспортного средства по направлению страховщика и потребовать выплаты страхового возмещения в денежном выражении.

Вне зависимости от условий договора страхования (выплата страхового возмещения или выдача направления на ремонт) у страховщика в любом случае возникает денежное обязательство. Отличие заключается лишь в конечном получателе денежных средств (в первом случае – сам страховщик или иное лицо, имеющее право на получение возмещения согласно договору, а во втором – станция техобслуживания, осуществляющая ремонт застрахованного транспортного средства).

При просрочке выплаты страховщиком проценты за пользование чужими денежными средствами взыскиваются с него за период с момента возникновения обязанности по выплате страхового возмещения по день фактической выплаты такого возмещения.

Основным исковым требованием по договору страхования “Автокаско” является требование о выплате страхового возмещения.

Дополнительные требованиями могут быть:

В качестве ответчика в спорах, связанных с выплатой страхового возмещения, выступает страховщик, поскольку в соответствии с условиями договора страхования именно страховщик берет на себя обязанность возместить страхователю понесенные им убытки при наступлении страхового случая (ст. 929 ГК РФ).

При участии в спорах данной категории необходимо иметь в виду, что отношения, связанные с ответственностью за нарушение прав граждан по договору добровольного страхования имущества, не урегулированы специальным законом – поэтому к спорным правоотношениям подлежит применению Закон РФ “О защите прав потребителей”.

При исчислении срока исковой давности по делу о взыскании страхового возмещения следует учитывать позицию Верховного Суда РФ, выраженную в п. 9 Постановления Пленума ВС РФ от 27.06.2013 N 20. Двухгодичный срок давности по спорам, вытекающим из правоотношений по имущественному страхованию (ст. 966 ГК РФ), исчисляется с момента, когда страхователь узнал или должен был узнать об отказе страховщика от выплаты возмещения по договору или о выплате такого возмещения в неполном объеме, а также с момента истечения срока выплаты страхового возмещения, предусмотренного законом или договором.

В отношении компенсации страхователю морального вреда, причиненного неисполнением либо ненадлежащим исполнением страховщиком своих обязательств, следует учитывать следующее. При решении судом вопроса о компенсации потребителю морального вреда достаточным условием для удовлетворения данного требования является установленный факт нарушения прав потребителя.

Страховщик может быть освобожден от выплаты страхового возмещения исключительно в случаях, установленных законом (ст. ст. 961, 963, 964 ГК РФ).

Согласно п. 1 ст. 943 ГК РФ правила страхования, утвержденные страховщиком, являются неотъемлемой частью договора страхования и не должны содержать положений, противоречащих законодательству и ухудшающих положение страховщика по сравнению с правилами, установленными законом. Противоречащие закону положения правил страхования являются ничтожными.