исполнение поручений на сделки с финансовыми инструментами альфа что это такое

Альфа Директ

О брокере Альфа Директ

АО АЛЬФА-БАНК — российский банк, который оказывает брокерские услуги на финансовом рынке под брендом Альфа-Директ.

Кратко об Альфа Банке

Альфа-Банк имеет лицензию на брокерскую деятельность, выданную Федеральной комиссией по рынку ценных бумаг. Кроме этого, Альфа-Банк является учредителем ООО «Альфа-Форекс» — форекс-дилера с лицензией Банка России.

Собственный капитал банка составляет 719,5 млрд рублей (согласно отчету за 3 квартал 2020 г.).

Открытие счёта в Альфа Директ

Открыть брокерский счет в Альфа-Банке можно как в его офисах, так и онлайн. Клиенты банка могут сделать это с помощью интернет-банка «Альфа-Клик», а все остальные — с помощью портала «Госуслуги».

Торговые возможности Альфа Директ

Альфа-Банк дает прямой доступ на Московскую и Санкт-Петербургскую биржи, то есть на российский фондовый, валютный и срочный рынок, а через свою дочернюю компанию «Альфа-Форекс» предоставляет возможность заключать сделки с валютными парами на forex.

Таким образом, на биржевом рынке клиентам Альфа-Банка доступны сделки с российскими финансовыми инструментами (акции, биржевые ПИФы, облигации, фьючерсы) и акциями иностранных компаний, торгующимися на Московской и Санкт-Петербургской биржах. Лицам, имеющим статус квалифицированного инвестора, также доступны иностранные ETF, сделки с которыми заключаются на Санкт-Петербургской бирже (без этого статуса можно торговать только иностранными ETF, торгующимися на Московской бирже).

Кроме этого, квалифицированные инвесторы могут покупать и продавать через Альфа-Банк финансовые инструменты, торгующиеся на иностранных биржах, но заявки на такие сделки подаются не через торговый терминал, а путем устных или письменных поручений, что может приводить к значительным задержкам в их исполнении.

Торговый терминал и приложение Альфа Директ

У Альфа-Банка есть собственная торговая платформа «Альфа-Директ» в десктопной и мобильной версиях. По отзывам пользователей, настольный терминал и мобильное приложение «Альфа-Директ» гораздо удобнее и современнее традиционного для российского фондового рынка терминала QUIK. Впрочем, торговать через QUIK Альфа-Банк тоже позволяет.

Комиссии Альфа Директ

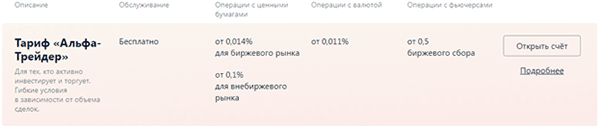

Базовая комиссия за сделки с акциями по тарифу «Альфа-Трейдер» по состоянию на март 2021 года составляет 0,049% от объема сделки, а абонентская плата за обслуживание отсутствует.

Всем клиентам Альфа-Директ доступна маржинальная торговля, но размер максимального кредитного плеча, которое готов предоставить брокер, отличается для каждой ценной бумаги. Стандартное кредитное плечо, как правило, не превышает 1:3. Клиентам с депозитом свыше 3 млн рублей доступно повышенное плечо — оно примерно в два раза выше стандартного.

Обслуживание в Альфа Директ

Поддержка пользователей Альфа-Директ осуществляется по бесплатной телефонной линии, по электронной почте, а также в очном режиме в отделениях Альфа-Банка. Самым оперативным каналом связи со службой поддержки является чат в мобильном приложении.

Для клиентов с депозитом от 10 млн рублей доступны услуги «персонального брокера». Торгуя через личного консультанта, клиент может давать ему все торговые поручения по телефону, не пользуясь торговым терминалом. Однако комиссия за сделки в рамках этой услуги в разы выше стандартной.

Как и в случае любого российского брокера:

Большим недостатком Альфа-Банка является то обстоятельство, что с дивидендов по американским акциям, купленным на Санкт-Петербургской бирже через этого брокера, в США удерживается налог в 30%, а не в 10%, как при торговле через других российских брокеров.

Артур Андреев

Редактор Selectinvest

Альфа-Банк Инвестиции: обзор брокерского счета

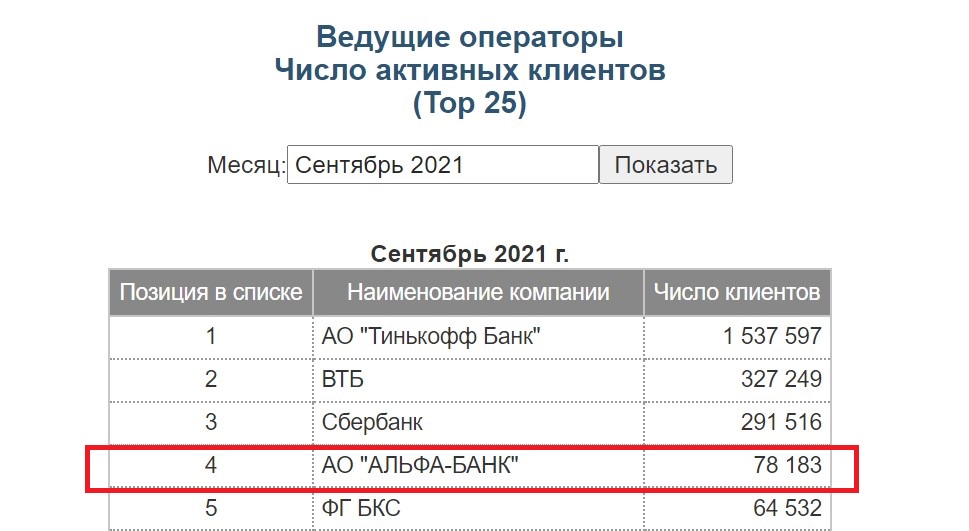

Брокер Альфа занимает 4 строку рейтинга Московской биржи по количеству активных клиентов по данным за сентябрь 2021 года. Такое положение связано с постоянной работой компании на повышение качества обслуживания действующих и привлечение новых инвесторов. Как открыть брокерский счет в Альфа-банке и в чем преимущества сотрудничества для опытных и начинающих участников фондового рынка, разобрался специалист сервиса Бробанк.ру.

Как открыть брокерский счет или ИИС в Альфа-Инвестиции

Открыть брокерский счет или ИИС в Альфа-Инвестиции можно дистанционно или лично:

Если есть авторизованный аккаунт на Госуслугах, тогда его можно использовать для подтверждения личности и подать дистанционную заявку.

Брокерские счета могут открыть российские граждане с 18 лет. Если потенциальному клиенту исполнилось 14 лет, он может открыть счет с согласия родителей, опекунов или других законных представителей.

Через Альфа-Инвестиции клиенты получают доступ к двум российским биржам: Московской и Санкт-Петербургской. Проводить сделки на иностранных биржах у этого брокера не получится.

Обратите внимание, открыть ИИС в Альфа банке вы сможете только в том случае, если у вас нет других индивидуальных инвестиционных счетов у этого же или любых других российских брокеров. В Альфа-банке вы можете передать брокерский счет и ИИС в доверительное управление, тогда вашими инвестициями будут заниматься опытные аналитики.

От Альфа-Директ к Альфа-Инвестиции: что изменилось

Альфа-Инвестиции – это новое название более раннего продукта Альфа-Директ. Новая версия запущена в апреле 2021 года. Сейчас наименование Альфа-Директ используют, когда хотят обособить работу в торговом терминале брокера Альфа, хотя его тоже переименовали. Поменялось не только имя, произошли и другие перемены:

После проведения ребрендинга брокер Альфа отметил, что итоговое число клиентов перевалило за 1 млн. Большинство действующих клиентов также оценили удобство нового приложения.

Мобильное приложение Альфа-Инвестиции

Инвестировать у брокера Альфа-Инвестиции можно несколькими способами – через мобильное приложение, личный кабинет на сайте и торговый терминал. Наиболее востребованный вариант – мобильное приложение, у которого дружественный и интуитивно понятный интерфейс, а также доступ к большинству тех же функций, что и с сайта или торгового терминала. Торговый терминал Альфа-Инвестиции чаще используют опытные инвесторы и трейдеры, которым нужен расширенный функционал и наглядные инструменты для сделок на бирже.

Полный курс по работе в мобильном терминале Альфа-Инвестиции доступен по этой ссылке. Знания представлены в видео-формате, их можно изучать в любое удобное для вас время.

Регистрация

Скачать мобильное приложение Альфа-Инвестиции можно в Google Play и App Store. Также приложение загружается по QR-коду на официальной странице Альфа-Инвестиции.

В Альфа-Инвестиции можно покупать валюту, но условия брокера не самые привлекательные для частных инвесторов с небольшим капиталом, так как минимальный лот 1000 единиц. К примеру, в Тинькофф Инвестициях или у ВТБ Мои Инвестиции можно покупать доллары и евро по 1 шт. Кроме того, перечень валют для покупки-продажи на бирже меньше, чем у ближайших конкурентов. Это рубли РФ, доллары США, английский фунты стерлингов и евро. У некоторых других российских брокеров в перечень также входят японские иены, гонконгские доллары, китайские юани, швейцарские франки и турецкие лиры.

Как провести сделку

Чтобы провести сделку на фондовой бирже, на брокерский счет или ИИС в Альфа-Инвестиии нужно положить деньги. Это можно сделать несколькими способами:

Самые удобные и быстрые способы – интернет-банк и мобильное приложение. При пополнении брокерского счета или ИИС из стороннего банка, деньги могут поступать в срок от 1 до 3 рабочих дней.

Как зарабатывать на инвестициях

В Альфа-Инвестиции можно вкладывать деньги в более чем 3 000 российских и зарубежных бумаг:

Брокер помогает новичкам освоить знания, связанные с торговлей на фондовой бирже. Если вникать в инвестиции не хочется, можно передать брокерский счет в управление, купить паи ПИФа, подключить программу ИЖС или вложить деньги в структурные ноты.

Альфа-Инвестиции берет в управление не только брокерские счета, но и ИИС. Доступны две стратегии:

Минимальная сумма для начала инвестирования по этим готовым стратегиям ограничена по сроку – от 3 лет и по сумме – от 10 тысяч рублей.

Информацию обо всех способах доверительного управления капиталом в Альфа-Инвестиции можно узнать по этой ссылке.

Тарифы в Альфа-Инвестиции

У Альфа-Инвестиций 3 тарифных плана для разного типа инвесторов и трейдеров:

| Наименование услуги | Инвестор | Трейдер | Советник | Персональный брокер |

| Плата за ежемесячное обслуживание | Бесплатно | Бесплатно, если нет операций в месяце, иначе 199 рублей | От 0,5% годовых от суммы инвестированных средств | Бесплатно |

| Сделки с ценными бумагами | 0,3% (кроме фьючерсов) | От 0,014% для биржевого и от 0,1% для внебиржевого рынка | 0,1% для биржевого и 0,2% для внебиржевого рынка | От 0,014% для биржевого и от 0,5% для внебиржевого рынка |

| Сделки с валютой | 0,3% (кроме фьючерсов) | От 0,014% | 0,1% | От 0,011% |

| Операции с фьючерсами | От 0,5 от биржевого сбора | Не менее 0,5 биржевого сбора | 1 биржевой сбор | 10 рублей за контракт |

| Обработка поручения брокеру отправленного по телефону | 300 рублей за одно поручение | 300 рублей за одно поручение | Бесплатно | Бесплатно |

| Сделки принудительного сокращения обязательств (задолженности) | 300 рублей за финансовый инструмент в день | 300 рублей за финансовый инструмент в день | Бесплатно | Бесплатно |

От размера капитала напрямую зависит выбор тарифного плана:

Зачисление и вывод между брокерскими и текущими счетами Альба-банка бесплатны. Доступ к личному кабинету, мобильному приложению и торговому терминалу также бесплатный. Для ИИС доступны только тарифы «Инвестор» и «Трейдер».

Плюсы и минусы оформления брокерского счета в Альфа-Инвестиции

Основные преимущества сотрудничества с Альфа-Инвестиции:

Недостатки сотрудничества с брокером Альфа:

Однако команда Альфа-банка работает со всеми негативными отзывами и постоянно дорабатывает сервис, поэтому постепенно приложении становится более удобным и стабильным в использовании.

Подходит ли Альфа-Инвестиции для начинающих

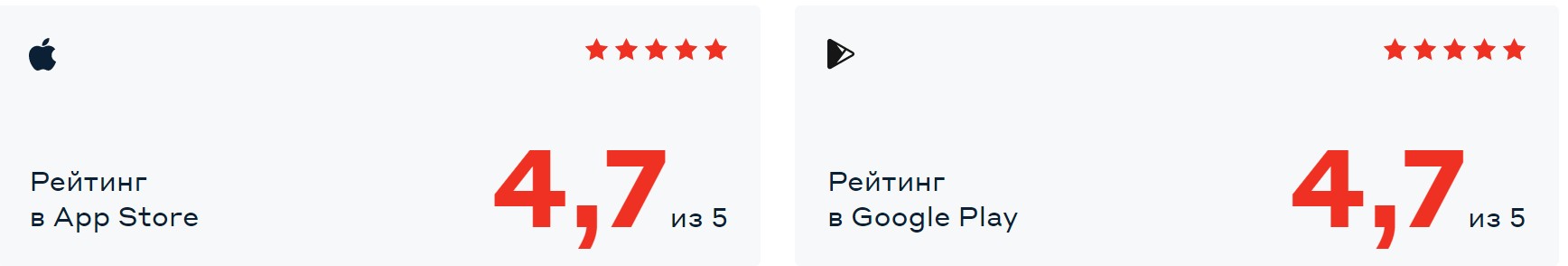

По оценкам и отзывам самих пользователей брокер Альфа-Инвестиции подходит для новичков. Об это же свидетельствуют и высокий рейтинг мобильного приложения, который опубликован на сайте компании.

Однако фактические цифры немного не совпадают с заявленными на сайте. Оценка в Google Play 4,5 балла и в App Store – 4,6. Основной негатив пользователей связан с тем, что не отображаются комиссии, исчезает история сделок и приходится долго ждать вывод средств с брокерских счетов.

Договор РЕПО: это не так сложно, как кажется. Рассказываем все нюансы

Что такое РЕПО?

Договор РЕПО (от англ. REPO — Repurchase Agreement (соглашение выкупа) ) — это сделка продажи ценных бумаг с обязательством выкупить их в определенный срок по заранее оговоренной цене. С ее помощью продавец получает возможность быстро занять деньги. Кроме того, продавец и покупатель могут обменяться ценными бумагами. Сделки РЕПО можно использовать, чтобы открывать короткие позиции — то есть трейдеры торгуют ценными бумагами, которые они одалживают у брокера.

Посмотрим на сделку подробнее. Договор делится на две части.

Сделки РЕПО бывают прямые и обратные. Если человек продает ценные бумаги по первой части договора, а потом обязуется их выкупить, то это сделка прямого РЕПО. Если он покупает ценные бумаги с обязательством их продать в будущем, то это сделка обратного РЕПО.

Риски сделок РЕПО

Один из рисков, связанных со сделками РЕПО, заключается в неисполнении второй части договора. К концу его срока у продавца может не оказаться денег либо у покупателя не будет ценных бумаг, которые он должен был вернуть. Однако если продавец не вернет деньги с процентами и не выкупит ценные бумаги, то покупатель сам может продать их, чтобы компенсировать потери. Но если бумаги подешевеют, то покупатель может выручить за них меньше, чем занял продавцу.

Как снизить эти риски?

Существует два способа минимизации рисков — дисконт и взносы. Дисконт — это разница между рыночной стоимостью ценных бумаг и суммой сделки РЕПО. Как в примере с Иннокентием, который продал брокеру 1 тыс. акций за ₽3 млн вместо ₽3,8 млн. Это дополнительная гарантия того, что трейдер захочет выкупить свои бумаги обратно и таким образом выполнит условия сделки. Такой дисконт, как в примере с Иннокентием, называется начальным.

Компенсационный взнос — это деньги или ценные бумаги, которые одна сторона должна передать другой, если стоимость бумаг изменилась. По сути, это частичное исполнение обязательств по второй части сделки РЕПО, чтобы снизить риски неисполнения договора. Если цена акций изменилась, то одна сторона может потребовать от другой провести переоценку обязательств, но такие требования должны быть прописаны в договоре.

Например, если акции начнут расти в цене, то такая ситуация станет невыгодна продавцу бумаг и он может потребовать у их покупателя компенсацию либо деньгами, либо частью акций. Ведь теперь за то же число акций он мог бы получить больше денег.

А если, наоборот, стоимость бумаг упадет, то в невыгодной ситуации оказывается покупатель акций, так как получается, что он отдаст за них больше, чем мог бы, исходя из рыночной цены. И продавец может не захотеть выкупать их обратно. Таким образом, он тоже может потребовать компенсацию деньгами или акциями.

Кроме того, существует маржинальный взнос — сумма денежных средств или ценных бумаг, которые одна сторона должна передать другой, чтобы снизить риски неисполнения второй части договора. Однако в отличие от компенсации это не предоплата и не предпоставка по второй части сделки.

Переоценка по договору РЕПО

В сделках РЕПО есть верхняя и нижняя переоценки. Продавец ценных бумаг может провести верхнюю переоценку, если стоимость этих бумаг поднялась выше определенного уровня. Избыток маржи, то есть обеспечения по сделке, должен достичь или подняться выше уровня переоценки.

Нижнюю переоценку проводит покупатель, если цена бумаг опустилась ниже установленного уровня. Дефицит маржи должен достичь или подняться выше уровня переоценки. До заключения сделки РЕПО стороны договариваются, каким будет этот уровень, а также устанавливают, как рассчитывать избыток и дефицит маржи.

После того как настал момент переоценки, первоначальные покупатель и продавец согласуют, как будут действовать дальше. Они могут досрочно исполнить обязательства по договору РЕПО, то есть первый продает ценные бумаги, а второй выкупает их с процентами. Однако сумма выкупа будет уже не той, что прописана в договоре. Ее рассчитывают заново с учетом того, что сделка закрывается раньше срока. При желании продавец и покупатель могут заключить новый договор РЕПО.

Другой вариант — после переоценки одна из сторон может потребовать выплатить маржинальный взнос в виде денег или ценных бумаг. На сумму такого взноса, если он выплачивался деньгами, также могут начислять проценты. Однако всю сумму с процентами можно вернуть, если договор будет полностью исполнен. Это относится и к ценным бумагам, если они были взносом. Если вместо этого продавец или покупатель потребует выплатить компенсацию, то ее вернуть уже нельзя.

Кому принадлежат дивиденды и купоны?

Обзор брокера Альфа-Инвестиции

Главное Hide

Это не первое инвестиционное предложение Альфа Банка: сервис «Капитал» открывает доступ к покупке паев и сбору инвестиционного портфеля, а «Поток» дает простую платформу для выдачи займов малому бизнесу под особыми условиями. Но если вас интересует трейдинг в классическом понимании, где доступны акции крупных компаний и ETF фонды, а от ваших быстрых решений напрямую зависит доходность, Альфа-Инвестиции — тот инструмент, который вам нужен.

Общие сведения

Мобильное приложение Альфа-Инвестиции позволяет торговать более чем 3 тысячами ценных бумаг Московской биржи и Санкт-Петербургской биржи, среди которых:

Брокерское обслуживание у Альфа Банка одно из самых комфортных в российском сегменте. Отсутствие комиссий на ввод и вывод средств, мягкие тарифы и квалифицированная служба информационной поддержки — это преимущества, которые отмечают даже инвесторы, перешедшие от Альфа-Инвестиций к другим брокерам.

Здесь возникает закономерный вопрос: в чем подвох, почему брокер Альфа Банка остается в нижней половине российского топ-10, имея немногим более 160 тысяч клиентов и совсем скромные показатели по ежедневной торговой активности? Проблема становится очевидна на старте торговли.

При искусственно ограниченном доступе к инструментам биржи — что не новость для российских брокеров, выросших из российских же банков, — Альфа-Инвестиции дополнительно портит впечатления пользователя стремлением к автоматизации, с которой у банка на пятый год работы сервиса все до сих пор не просто. Физические лица, которые впервые пробуют инвестировать через приложение, жалуются на роботов, которые торгуют в убыток, на слишком щедрое кредитное плечо и общий недостаток информации.

К Альфа-Инвестициям нужно привыкать, и это их главный недостаток. Пока конкурирующие брокеры стараются обучать малых инвесторов безопасным способам заработать денег, Альфа Банк продолжает концентрироваться на своих продуктах для инвестиций под присмотром специалистов. Как результат, в приложении недоступны инструменты для биржевой торговли, признанные экспертами недостаточно надежными, а автоматизация процессов приводит новичков к неожиданному результату.

Тарифы брокера

Для клиентов банка, которые хотят попробовать торговлю на бирже, и не готовы платить за доступ к управлению финансовыми инструментами, Альфа-Инвестиции будут одной из лучших стартовых площадок. По состоянию на осень 2021 года доступны 4 тарифа:

Выбор тарифа зависит от того, насколько вы доверяете экспертам сервиса Альфа-Инвестиции. Для абсолютного большинства активных участников рынка со средним или высоким ежедневным оборотом оптимальным будет тариф «Трейдер»: минимальные комиссии на большинство операций плюс «превращение» в бесплатный инвестиционный кошелек на месяцы, когда вы не ведете торговлю.

Как открыть брокерский счет

Чтобы начать торговать на бирже и собирать собственный инвестиционный портфель, нужно иметь брокерский счет. Он действует не так, как обычный банковский счет, и вместе с финансовыми средствами хранит акции, облигации и другие инструменты биржевой торговли. В зависимости от брокера, для такого счета могут действовать специальные условия: например, более выгодные обменные курсы или «невидимое» кредитное плечо для быстрого заключения крупных сделок.

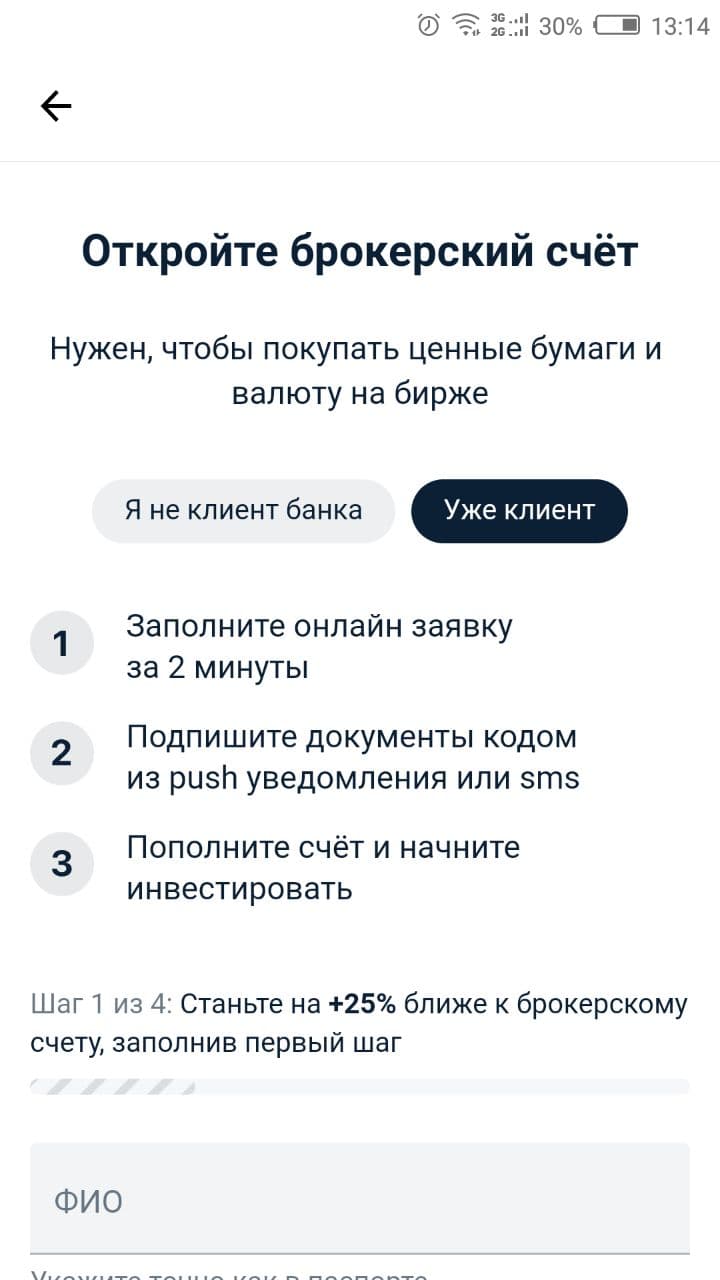

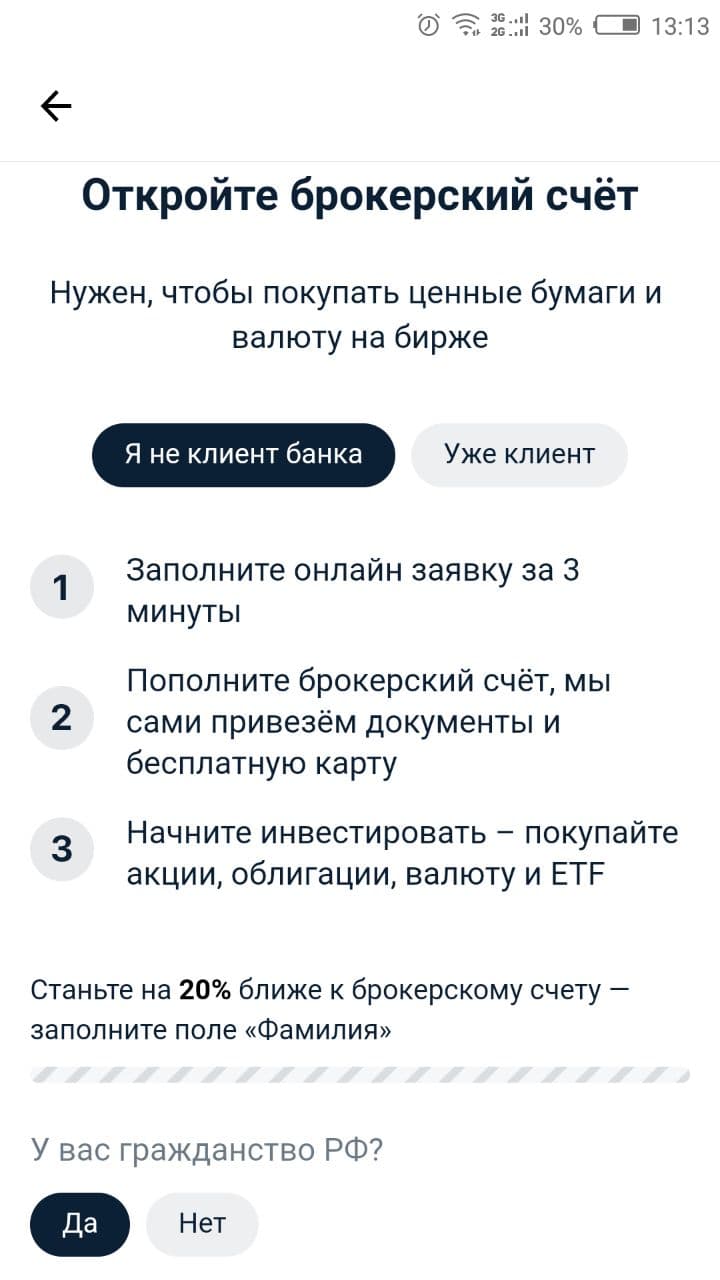

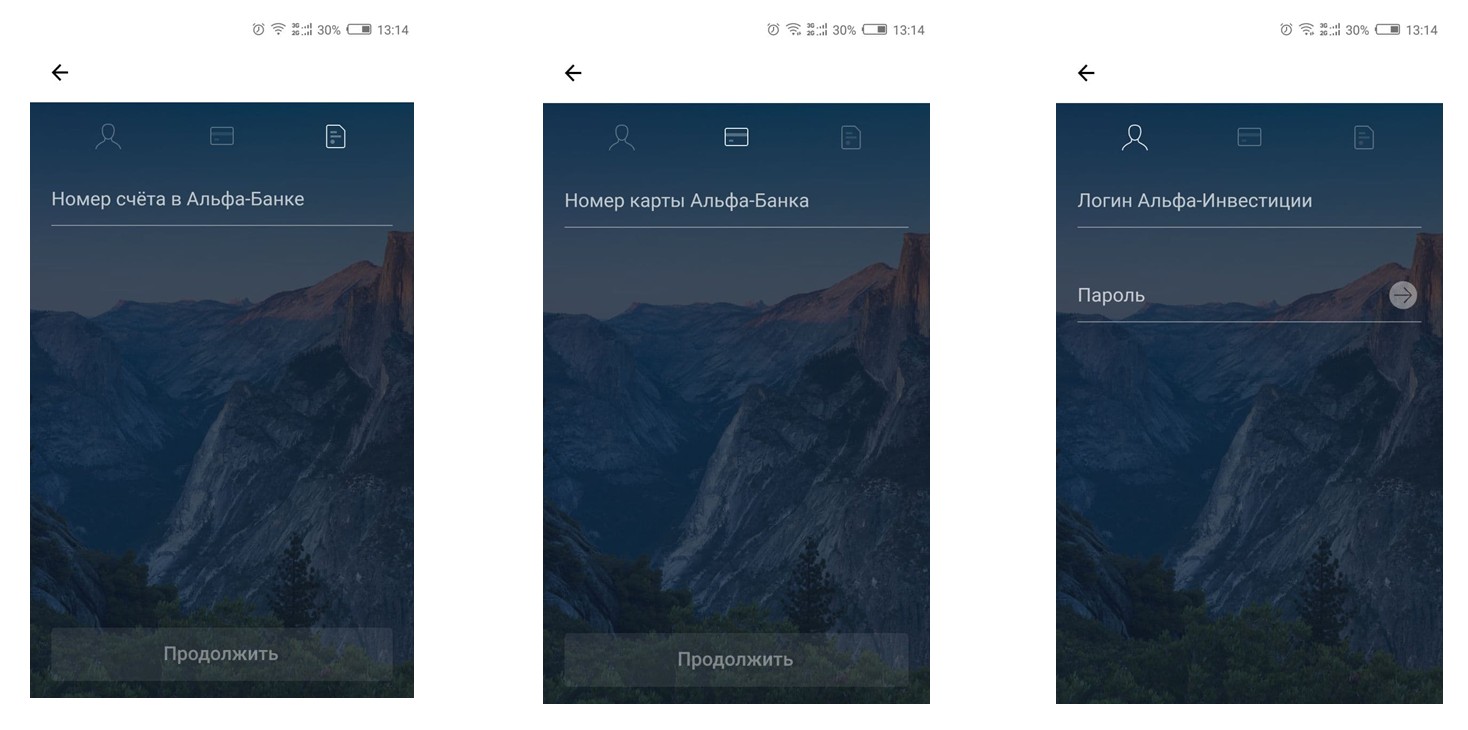

Сервис Альфа-Инвестиции дает возможность открыть счет за несколько минут, без посещения офиса банка. Чтобы заключить договор дистанционно, необходимо быть клиентом Альфа Банка, либо иметь аккаунт на Госуслугах — для защищенной первой авторизации с подтверждением личности.

Преимущества счета от этого брокера:

Чтобы открыть новый счет, заполните простую форму, затем скачайте официальное приложение и проведите первое пополнение. Приступить к торговле можно будет немедленно. Будьте внимательны: для новых пользователей есть подводные камни в виде слишком широкого кредитного плеча, о котором банк не предупреждает заранее. В приложении от Альфа Банка легче совершить случайную сделку на суммы от миллиона рублей и выше, чем в любом другом инвестиционном сервисе.

Как создать ИИС

От обычного брокерского счета ИИС — или индивидуальный инвестиционный счет — отличается механизмом вывода средств мягкими условиями налогообложения. Для держателей ИИС доступно две программы налогообложения.

Первая программа с вычетом до 52 тысяч год (13%) может оформляться ежегодно и подходит для малых трейдеров или инвесторов, которые планируют держать ИИС не более 3 лет. Вторая программа дает больше выгоды активным трейдерам, так как компенсирует налог 13% без ограничений. Она доступна только для периодов от 3 лет и более, и оформляется при закрытии счета.

Открыть ИИС в Альфа-банке так же просто, как обычный брокерский счет. Заполните форму, подпишите документы — и приступайте к торговле. Обратите внимание: на такой счет вы сможете вносить только рубли. Валюту для покупки иностранных бумаг можно будет купить в приложении по специальному выгодному обменному курсу.

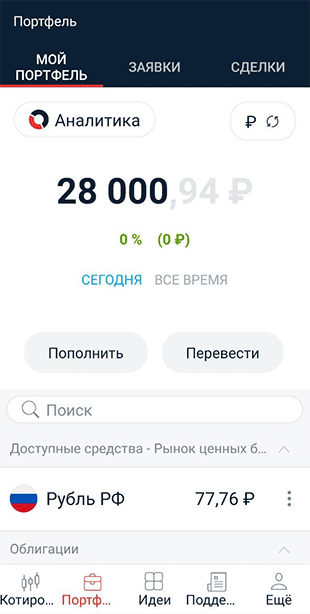

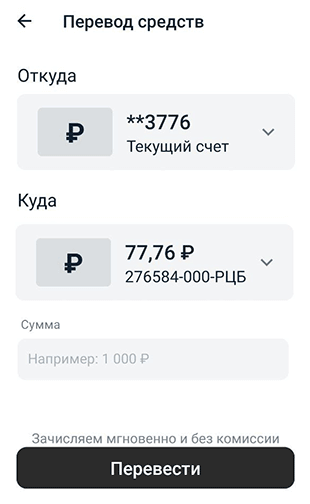

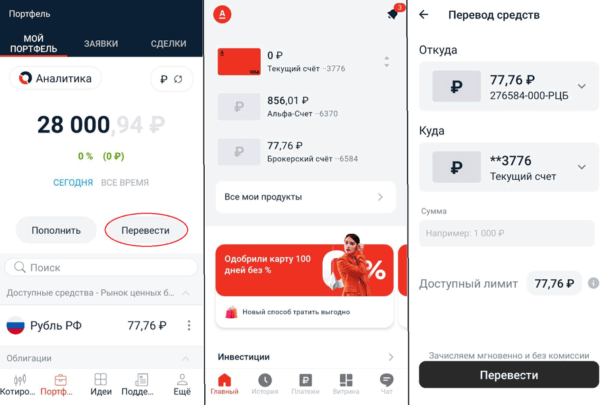

Как вывести деньги

Чтобы вывести деньги с брокерского счета, в приложении Альфа-Инвестиции перейдите в раздел управления средствами — «Портфель», затем выберите опцию «Перевести». Убедитесь, что выключена опция увеличения лимита вывода за счет плеча, чтобы не оказаться случайным должником Альфа Банка.

Эта опция предназначена не для быстрого кредитования, а для обеспечения ускоренного вывода средств по сделкам, которые уже прошли, но не закрылись по расчетам. Удобно, если вы больше не собираетесь торговать в этот же день, так как пропадает барьер в 1-2 дня после заключения сделки. Тем не менее, для безопасности лучше все же отключить.

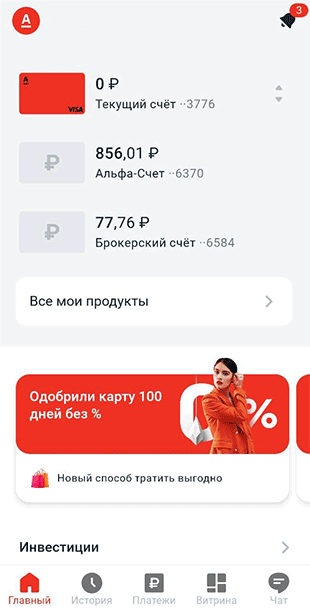

Если у вас установлено приложение Альфа Банка, вы можете использовать его для упрощенного вывода денег на карту. Брокерский счет доступен для управления вместе с остальными счетами, но с урезанным функционалом по сравнению с сервисом Альфа-Инвестиции: пополнить счет или запросить вывод можно, а посмотреть акции или включить кредитное плечо нельзя. В остальном перевод средств ничем не отличается от обычных операций для мобильного банкинга.

Комиссия на все операции у Альфа-Инвестиций — 0%, однако если вы выводите деньги на счет другого банка, корреспондент может брать собственную комиссию. Среднее время зачисления средств — до 3-5 минут, но иногда вывод занимает до 5-6 часов. Если деньги не поступили в течение одного рабочего дня, звоните в поддержку.

Средства с ИИС выводятся только при закрытии индивидуального счета — это стандарт для инвестиционных счетов данного типа.

Как закрыть счет у брокера

На данный момент закрыть брокерский счет в Альфа-Инвестициях можно только при личном обращении в банк. Условия:

Закрытие счета занимает не более 5 рабочих дней, обычно — не более одного рабочего дня.

Держатели счета ИИС могут не ходить в офис Альфа Банка, а закрыть счет дистанционно через приложение Альфа-Инвестиции. Единственное условие — отсутствие долгов и активных сделок любого типа на счету. При закрытии счета можно будет выбрать тип налогового вычета (для счетов от 3 лет и старше) и реквизиты, на которые будут выведены средства в полном объеме.

Альфа Директ — сервис для инвестиций и заработка денег на них: подробный обзор

Приветствую, друзья! Сегодня я хочу рассказать вам об инвестиционном сервисе под названием Альфа Директ от Альфа Банка. В этой статье вы узнаете, какое у него есть отличие от аналогичных приложений, как открыть счёт и как зарабатывать.

Сам я не так давно перешёл на Тинькофф Инвестиции из-за спец предложений для новых пользователей, однако это не значит, что я остался недоволен приложением от Альфа Банка, наоборот: Альфа Директ – это достойная конкуренция подобным инвестиционным сервисам, но давайте обо всём по порядку.

Что такое Альфа Директ?

Альфа Директ – это брокер, через инвестиционные сервисы которого можно покупать и продавать акции, облигации, драгоценные металлы, ПИФы и валюту. Клиенту доступны как отечественные инвестиционные инструменты, покупка которых осуществляется через Московскую биржу, так и иностранные – через Санкт-Петербургскую биржу.

Сам брокер принадлежит Альфа Банку, который осуществляет свою деятельность в России, Украине, Беларуси и Казахстане. Все операции Директа проходят в режиме онлайн, а приложение доступно как на телефон (скачать можно на IOS и Android), так и на компьютер – в качестве терминала, однако на данный момент лишь для устройств на базе Windows.

Краткий обзор Альфа Директ

Приложение довольно комфортно в использовании, у него есть свои минусы и плюсы, но обо всём по порядку:

Условия пользования и тарифы

В Альфа Директе есть два тарифа: «S» и «Альфа-Трейдер». Главная разница между этими двумя тарифами, как это обычно бывает, является размер комиссии:

Тарифный план «S»

Этот тариф установлен по умолчанию. Он отлично подходит для новичков, имеет единую комиссию на инвестиционные сделки, а также бесплатную инвест-аналитику. Комиссия за операцию с ценными бумагами и валютой составляет 0.З%, а депозитарный сбор – отсутствует.

Тарифный план «Альфа-Трейдер»

Данные тариф немного посерьёзнее: там комиссия за сделки составит 0,049%, если денежный оборот на брокерском счету менее 100 тыс. руб. в сутки. При торговле валютами комиссия составит 0,051% при обороте менее 50 млн. руб. в сутки.

Налоги

С налогами всё просто: у резидентов РФ банк удерживает 13% с дохода от сделок, у нерезидентов – 30%, так что делать вам ничего не нужно. Однако исключением является торговля на валютном рынке – при выгодном обмене налог придётся заплатить самостоятельно. Более подробную информацию по налогам вы можете посмотреть в специальном видео-руководстве от Альфа Банка.

Акции и подарки

К сожалению, на данный момент в Альфа Директ отсутствуют какие-либо промо-акции или подарки для новых пользователей. Видимо, в них компания не сильно заинтересована.

Плюсы и минусы

У приложения есть как и слабые стороны, так и сильные, которые выделяют Директ на фоне конкурентов.

Как пользоваться

Доступ к инвестиционному сервису осуществляется либо через мобильное приложение, либо через Терминал на персональном компьютере. Для последнего на сайте компании представлена обширная и понятная инструкция, хотя новичкам я бы рекомендовал инвестировать со смартфона.

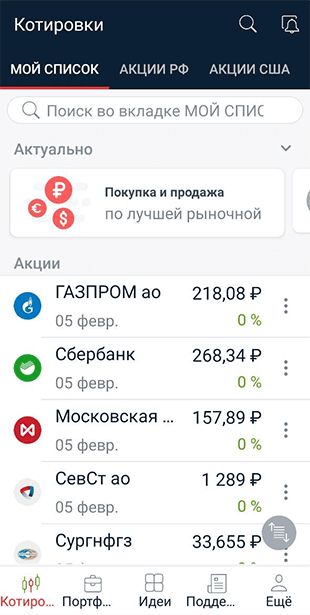

В мобильном приложении Альфа Директ всё немного проще. Интерфейс у него, конечно, по сравнению с аналогами чуть менее понятен, однако к нему можно быстро привыкнуть: здесь есть вкладка с покупкой ценных бумаг – «Котировки», и уже приобретенные продукты – вкладка «Мой портфель». Во вкладке «Идеи» можно найти советы по вложению в те или иные инвестиционные инструменты, однако, как я уже говорил ранее, лучше думать своей головой или по крайней мере почитать информацию в интернете, и сделать свои выводы.

Шаг #1. Регистрация

Как я уже упомянул, счёт можно открыть с 14 лет и это является большим плюсом. Процесс регистрации в сервисе будет зависеть от того, являетесь ли вы клиентом Альфа Банка, если да – всё можно проделать онлайн, подтвердив свою личность кодом из СМС. В противном случае брокерский счёт можно открыть в любом отделении банка и там же оформить карту. Также счёт можно открыть через Госуслуги РФ, имея идентифицированный аккаунт в сервисе.

Для вашего удобства рекомендую оформить кредитную карту 100 дней без процента. Имея эту карту вы без проблем сможете открыть брокерский счёт, а также пополнять и выводить с него средства без комиссии, к тому же условия у карты очень привлекательны. Оформите её сейчас и доставка курьером на дом будет бесплатной.

Итак, возвращаясь к регистрации, для того, чтобы открыть брокерский счёт, переходите по ссылке ниже

Далее перед вами открывается вот такая страница, вводите на ней свои данные и вновь нажимаете на кнопку «Открыть счёт».

После чего просто следуете дальнейшим инструкциям.

Шаг #2. Пополняем баланс

Как я говорил ранее, пополнить баланс брокерского счёт можно только с карты Альфа Банка. Для этого заходим в Альфа Директ, переходим во вкладку «Портфель» и нажимаем кнопку «Пополнить».

Нас перекинет в основное приложение банка, где нужно будет нажать на брокерский счёт:

И в следующем окне ввести необходимую сумму зачисления, после чего нажать «Перевести»:

После этого средства будут успешно зачислены на счёт.

Шаг #3. Как зарабатывать на Альфа Директе

В приложении представлен большой выбор инвестиционных инструментов. В отдельной вкладке также доступен электронный инвестиционный помощник, который «советует», куда можно вложить деньги. Звучит интересно, однако на деле таким способом заработать у вас вряд ли выйдет – скорее всего вы просто выйдете в ноль, а поэтому лучше думать своей головой и следить за новостями в экономическом и политическом секторах.

Если на это нет ни желания, ни сил, ни времени, то можно вложиться в фонды и облигации. Заработок от таких инвестиционных инструментов хоть и невелик, однако риски минимизированы. Фонды представляют из себя пакет сразу из нескольких десятков или даже сотен акций разных компаний, поделенных между пользователями, что обеспечивает постоянный рост фонда и низкий порог входа. Облигации подразумевают выдачу своих денег «в кредит» компании, которая обязывается выплатить его с процентами по истечению определенного времени.

Однако сейчас я бы вообще не рекомендовал новичкам начинать инвестировать – все аналитики в один голос твердят, что в течение в 2021 года фондовый рынок ждёт обвал. И как только это произойдёт – смело можете вкладывать в ценные бумаги.

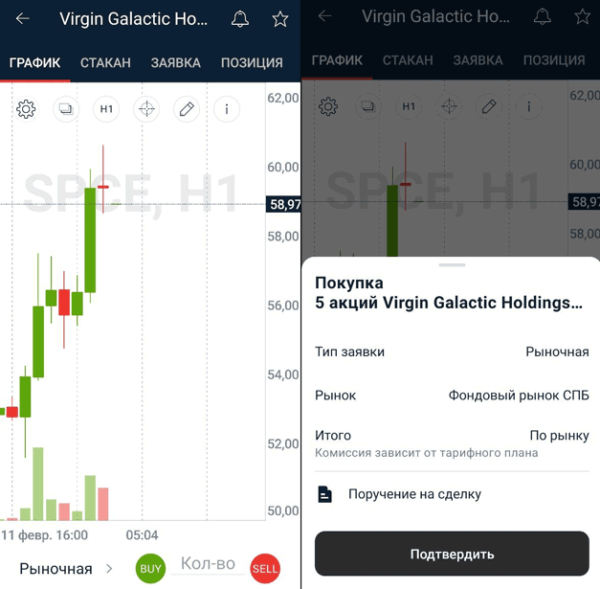

Шаг #4. Покупаем акции

Чтобы купить ценную бумагу, нужно перейти во вкладку «Котировки» и выбрать интересующий нас продукт:

В поле снизу ввести необходимое количество, нажать кнопку «Buy» и подтвердить оплату.

После этого вы станете обладателем приобретённой ценной бумаги, которая будет отображаться в вашем портфеле и которую в любой момент можно будет продать.

Шаг #5. Выводим прибыль

Вывести средства с брокерского счёта всё также можно лишь на карту Альфа Банка. Для этого переходим в «Мой портфель» – «Перевести». Нас вновь перекинет в основное приложение банка, откуда можно точно также вывести деньги с брокерского счёта себе на карту, введя нужную сумму и нажав «Перевести», после чего средства будут зачислены.

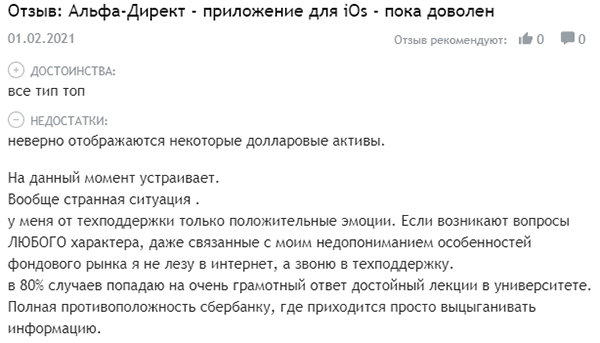

Отзывы

Положительных отзывов у брокера Альфа Директ, увы, не так много. Хвалят в основном работу техподдержки и обилие инвестиционных инструментов.

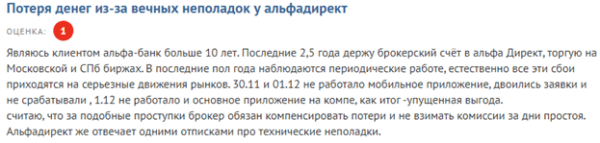

Отрицательных отзывов у Директа хватает. Связаны они, как правило, с техническими проблемами сервиса и высокой комиссией.

Возможно, решение таких проблем лишь вопрос времени, но сейчас они могут создать трудности, и непохоже, что у Альфы есть грандиозные планы по улучшению своего продукта.

Аналоги

На рынке представлено не так много инвестиционных сервисов и приложений. Одними из самых популярных являются:

В целом, какого-то определенного топа нет – все имеют свои достоинства и недостатки. При этом необязательно отдавать предпочтение кому-то одному – иметь несколько брокерских счетов никто не запрещал.

Заключение

В целом приложение Альфа Директ имеет полное право на существование. Подходит оно больше, как мне кажется, уже продвинутым пользователям. У новичков при виде такого обилия инвестиционных инструментов может появиться страх, однако для них в приложении присутствуют встроенные уроки и вебинары.

Открыть счёт, попробовать приложение и сравнить его с аналогами не возбраняется, деньги в любой момент можно вывести, а счёт – закрыть. Если вам понравилась статья, поделитесь ею с друзьями! Не забудьте подписаться на наш блог и всего вам хорошего!