изготовление основного средства в бюджетном учете

Формирование стоимости основных средств в учете бюджетного и автономного учреждения при их при создании (строительстве) собственными силами

Основные средства могут быть созданы самим учреждением. Например здания — построены. В такой ситуации в первоначальную стоимость ОС включают все затраты, связанные со стройкой. Например стоимость израсходованных материалов, заработную плату персонала, занятого в строительстве, и начисления с нее (взносы на обязательное соцстрахование и страхование по «травме»), расходы по эксплуатации строительных машин и оборудования, их амортизация и т. д.

Инструкция не содержит перечня затрат, которые должны включаться в первоначальную стоимость объекта строительства. Поэтому учреждение вправе его определить самостоятельно с учетом требований других нормативно-правовых документов. В частности:

— Положения по бухгалтерскому учету долгосрочных инвестиций, утвержденного Минфином России утв. письмом Минфина России от 30.12.1993 № 160;

— Методики определения стоимости строительной продукции на территории Российской Федерации МДС 81—35.2004 утв. пост. Госстроя России от 05.03.2004 № 15/1.

Мнение специалиста

Таким образом, любые затраты, так или иначе связанные со строительством, но не отвечающие условиям включения в первоначальную стоимость объектов капитального строительства, могут учитываться бюджетным учреждением в составе расходов текущего финансового года (п. п. 47, 295 Инструкции по применению Единого плана счетов). В то же время до завершения строительства целесообразно учитывать такие затраты на дополнительных забалансовых счетах в порядке, предусмотренном учетной политикой (п. 332 Инструкции).

М. Миллиард, эксперт службы Правового консалтинга ГАРАНТ

В. Пименов, рецензент службы Правового консалтинга ГАРАНТ

Затраты по строительству предварительно накапливаются на соответствующем аналитическом счете счета 0 106 00 000 «Вложения в нефинансовые активы». После окончания строительства и приемки объекта их сумму списывают на счет 0 101 00 000 «Основные средства» (соответствующие аналитические счета).

Сумму «входного» НДС по стройматериалам, работам подрядчиков и услугам сторонних организаций, связанных со строительством, учреждение вправе принять к вычету при выполнении следующих условий:

— объект строительства будет использоваться в операциях учреждения, облагаемых НДС;

— указанные ценности оприходованы, работы выполнены, услуги оказаны;

— на ценности, работы и услуги, использованные в процессе строительства, есть счета-фактуры компаний-контрагентов;

— расходы по строительству не оплачиваются за счет субсидии федерального бюджета (например, если финансирование стройки ведется за счет собственных доходов учреждения) (пп. 6 п. 3 ст. 170 НК РФ).

Если данные условия не соблюдаются, то сумму «входного» НДС относят на увеличение стоимости построенного объекта.

Налог, начисленный учреждением с расходов по строительству, также может быть принят к вычету. Однако и в этом случае должны соблюдаться следующие условия (п. 6 ст. 171 НК РФ):

— объект строительства будет использоваться в операциях учреждения, облагаемых НДС;

— по объекту строительства будет начисляться амортизация, учитываемая при налогообложении прибыли.

При этом в общем случае имущество бюджетных учреждений «налоговой» амортизации не подлежит (пп 1 п. 2 ст. 256 НК РФ). Исключение предусмотрено только по тем ценностям (в том числе и объектам капитального строительства), которые будут использоваться в предпринимательской деятельности организации. Таким образом, вычет начисленного налога возможен при условии, что строительство выполняется в рамках деятельности, приносящей доход и облагаемой НДС. В противном случае сумма начисленного налога учитывается в первоначальной стоимости построенного объекта.

Пример

Учреждение ведет строительство здания для собственных нужд. Строительство ведется смешанным способом (то есть силами работников учреждения и подрядчиков) за счет средств от приносящей доход деятельности учреждения. Здание будет использоваться в основной деятельности учреждения, не облагаемой НДС.

Стоимость материалов, израсходованных на стройку, составила 2 360 000 руб. (в том числе НДС — 360 000 руб.). Затраты по эксплуатации строительных машин и оборудования (обеспечение их электроэнергией, обслуживание и т. д.), а также по услугам сторонних организаций, занятых в строительстве, составили 59 000 руб. (в том числе НДС — 9000 руб.).

Расходы на выплату зарплаты рабочим равны 150 000 руб. С нее были начислены взносы по обязательному социальному страхованию (в том числе по «травме») в размере 45 750 руб. Стоимость услуг подрядной организации, привлеченной для ведения строительства, составила 3 540 000 руб. (в том числе НДС — 540 000 руб.).

Операции по строительству здания склада будут отражены в учете учреждения записями (для упрощения примера забалансовый учет денежных средств учреждения не приводится):

Дебет 2 105 24 340 (2 105 34 340) Кредит 2 302 34 730

– 2 360 000 руб. — оприходованы особо ценные и прочие материалы, предназначенные для строительства (в том числе «входной» НДС по ним);

Дебет 2 302 34 830 Кредит 2 201 11 610

– 2 360 000 руб. — оплачены особо ценные и прочие материалы с лицевого счета учреждения в казначействе;

Дебет 2 106 11 310 Кредит 2 105 24 340 (2 105 34 340)

– 2 360 000 руб. — списана стоимость материалов, отпущенных на строительство;

– 59 000 руб. — расходы по услугам сторонних организаций, связанных со строительством, списаны на увеличение его стоимости (с учетом «входного» НДС по ним);

– 59 000 руб. — оплачены услуги сторонних организаций, связанных со строительством, с лицевого счета учреждения в казначействе;

Дебет 2 106 11 310 Кредит 2 302 11 730

– 150 000 руб. — начислена заработная плата рабочим, занятым в строительстве;

Дебет 2 106 11 310 Кредит 2 303 02 730 (2 303 06 730, 2 303 07 730, 2 303 10 730,

– 45 750 руб. — начислены взносы по обязательному социальному страхованию (в том числе «по травме») с заработной платы рабочих, занятых в строительстве;

Дебет 2 106 11 310 Кредит 2 302 31 730

– 3 540 000 руб. — учтены затраты на работы по строительству, выполненные силами подрядной организации (с учетом «входного» НДС по ним);

Дебет 2 302 31 830 Кредит 2 201 11 610

– 3 540 000 руб. — оплачены работы подрядной организации по строительству с лицевого счета учреждения в казначействе.

Общая сумма расходов по строительству, облагаемая НДС, составила:

2 360 000 + 59 000 + 150 000 + 45 750 = 2 614 750 руб.

С указанных затрат нужно начислить НДС в размере:

2 614 750 руб. × 18 % = 470 655 руб.

Сумма налога вычету не подлежит. Поэтому ее включают в первоначальную стоимость построенного объекта. Эти операции отражают записью:

Дебет 2 106 11 310 Кредит 2 303 04 730

– 470 655 руб. — начислена сумма НДС с расходов по строительству, выполненному собственными силами учреждения.

Общая стоимость построенного объекта составит:

2 360 000 + 59 000 + 150 000 + 45 750 + 3 540 000 + 470 655 = 6 625 405 руб.

При отражении стоимости построенного объекта в составе основных средств в учете учреждения делают запись:

Дебет 2 101 12 310 Кредит 2 106 11 310

– 6 625 405 руб. — учтена стоимость построенного объекта в составе основных средств.

Создание основного средства из материалов в 1С: Бухгалтерии государственного учреждения 8 редакции 2.0

Большинство бухгалтеров сталкивается в своей работе с тем, что нужно каким-то образом учитывать основные средства. Особенно эта тема актуальна для государственных учреждений, так как они всегда имеют большое количество собственности, которая подходит под определение «Основные средства». Эту статью хочу посвятить вопросу создания основных средств из материалов в программе 1С: Бухгалтерия государственного учреждения 8, редакция 2.0.

Довольно часто возникает потребность создавать, конструировать, производить основное средство из имеющихся в собственности материалов. Ярким примером может служить сборка компьютера из запасных частей: материнской платы, видеокарты, корпуса, комплекса охлаждения и т.д..

Последовательность действий в данном случае будет такая: необходимо списать материалы на нужны учреждения, затем, если есть дополнительные затраты, аккумулировать их на счете «Капитальные вложения», а после – создать основное средство, которое нужно сначала принять к учету, а затем ввести в эксплуатацию.

Рассмотрим всю цепочку непосредственно в программе 1С: БГУ 8 редакции 2.0.

Первый этап – это списание материалов на нужны учреждения (подразумевается, что на счете 105 необходимые материалы уже имеются в достаточном количестве).

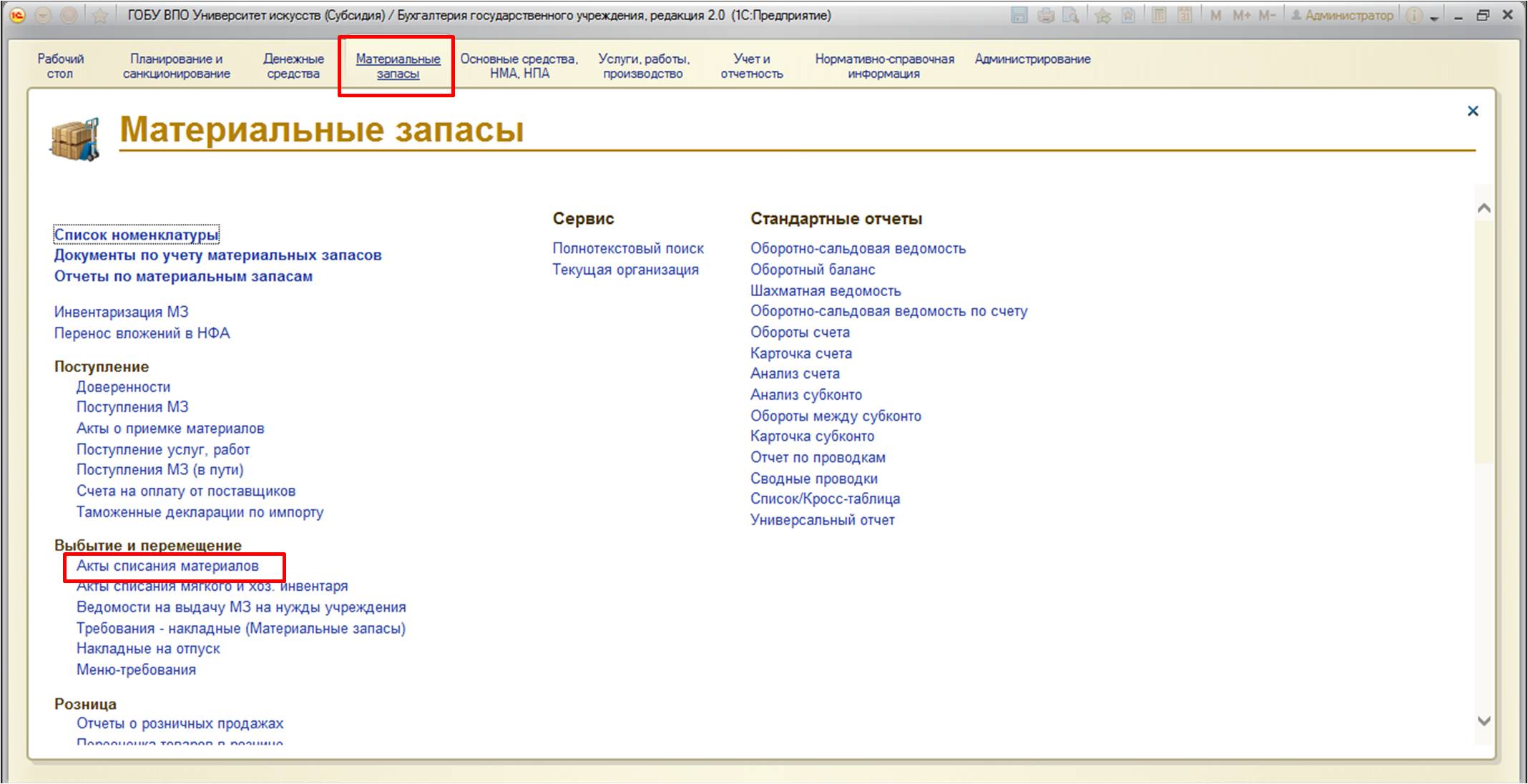

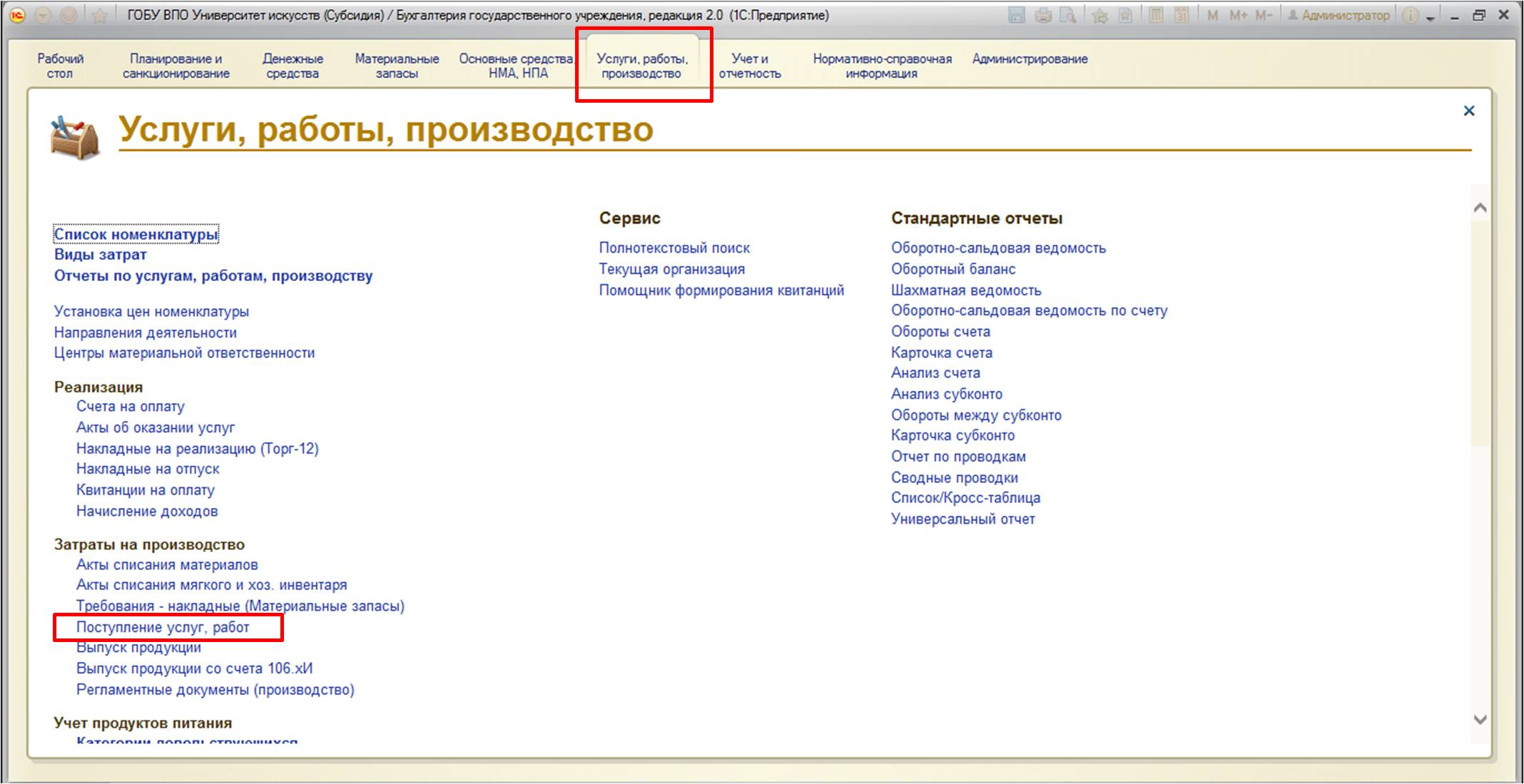

Найти документ можно:

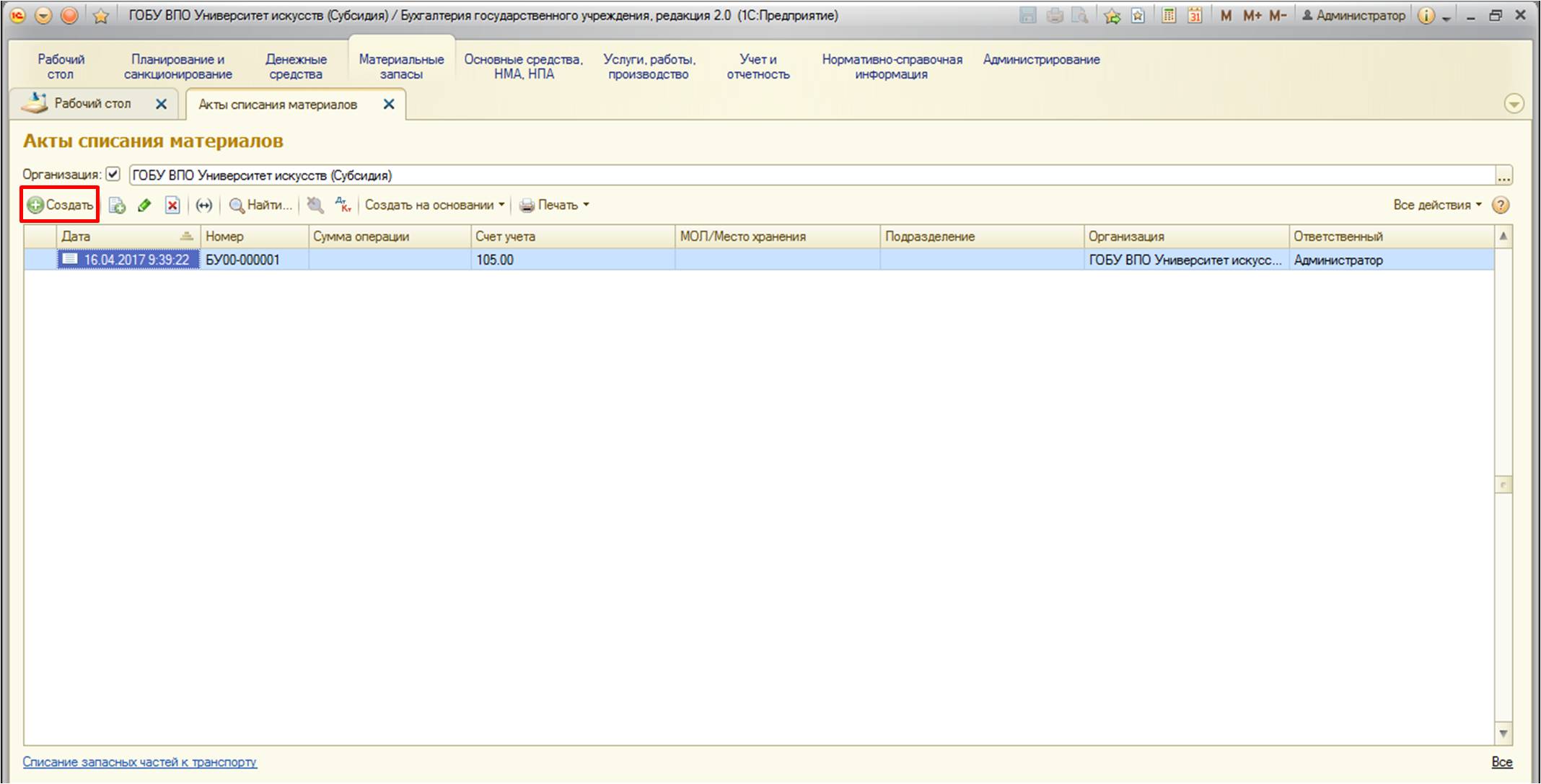

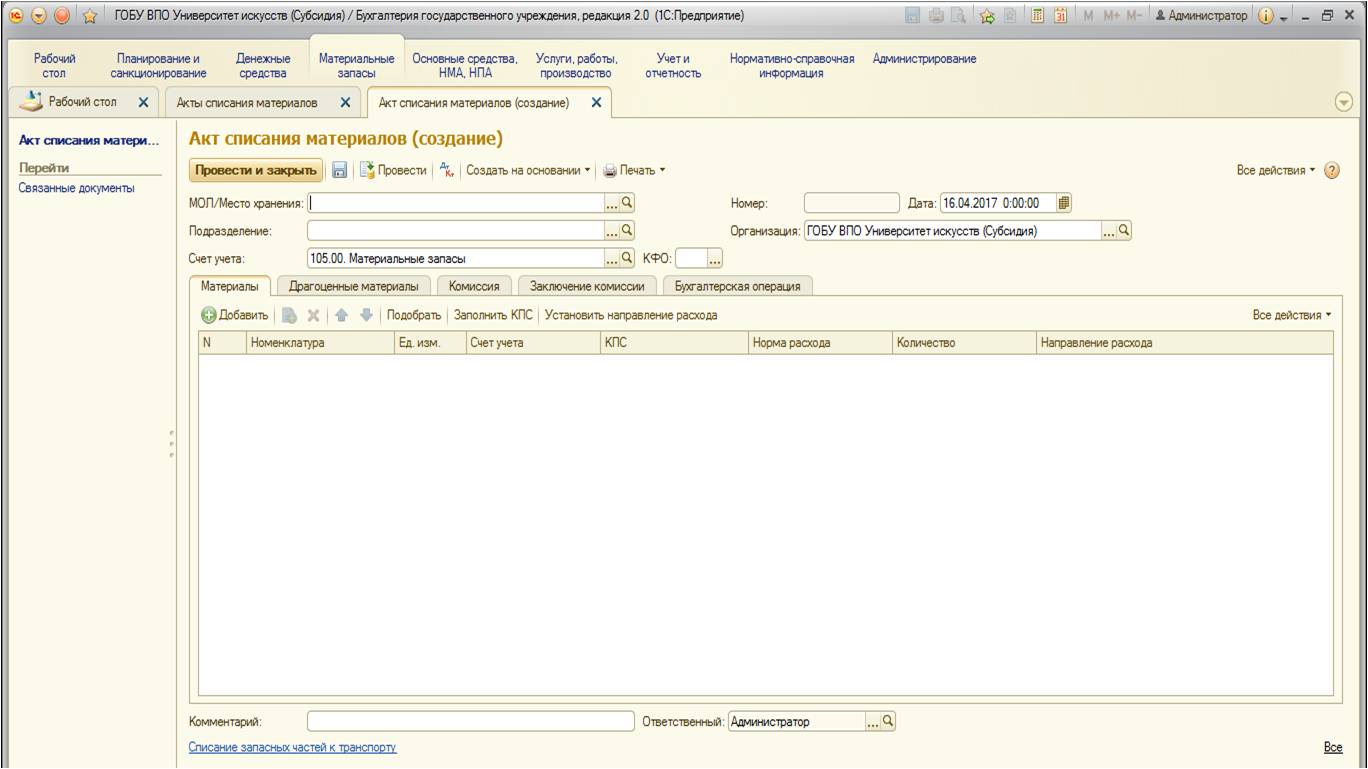

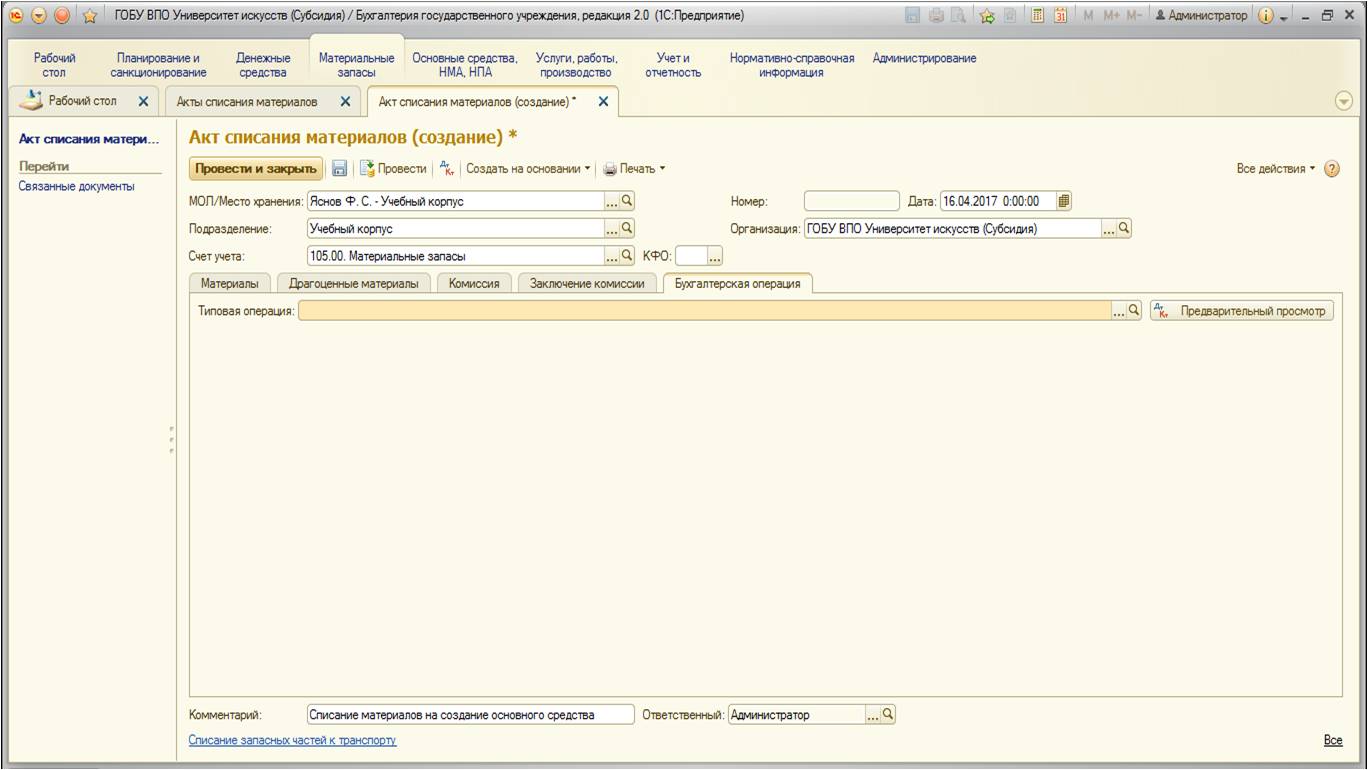

Создадим новый документ:

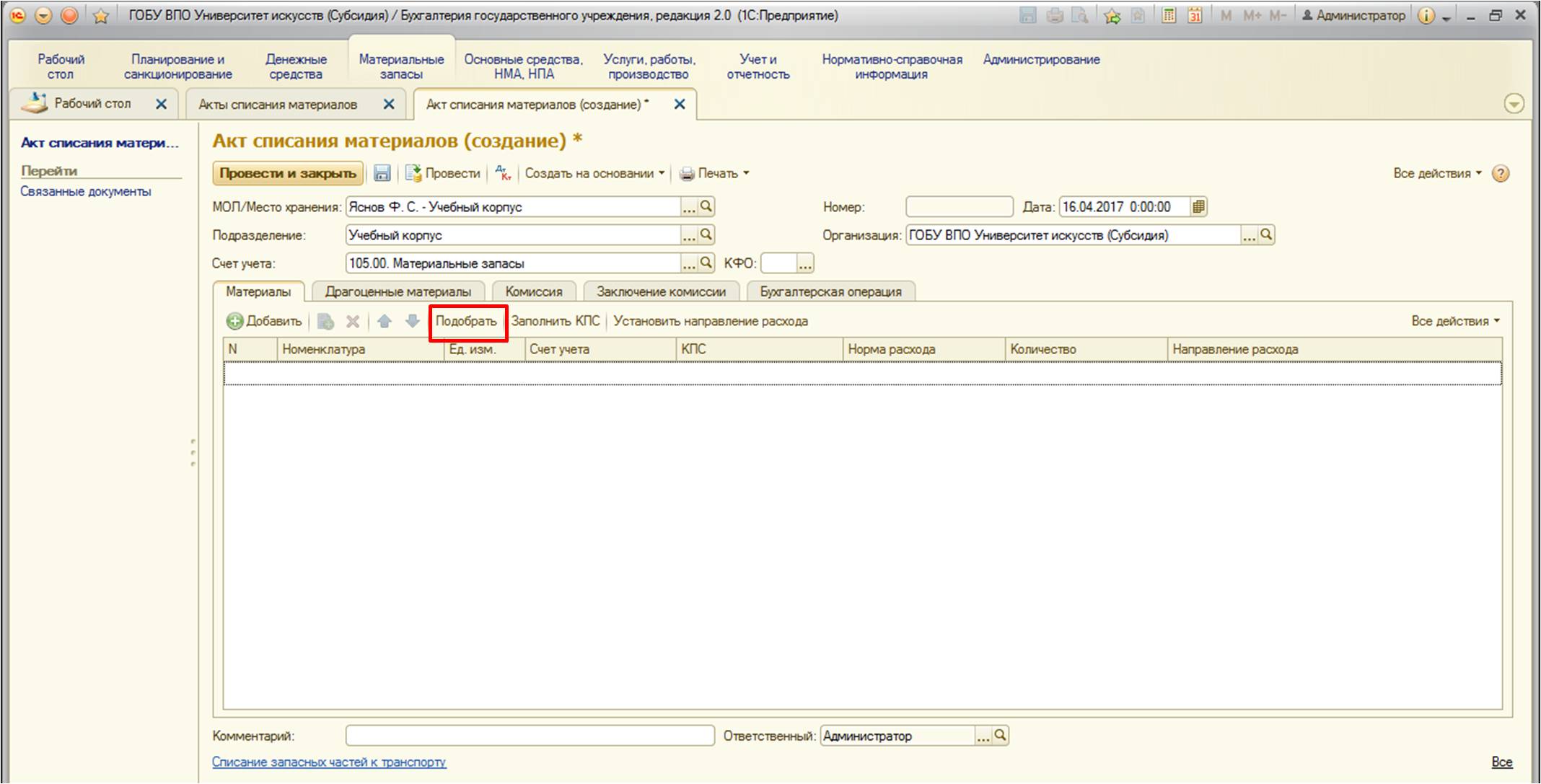

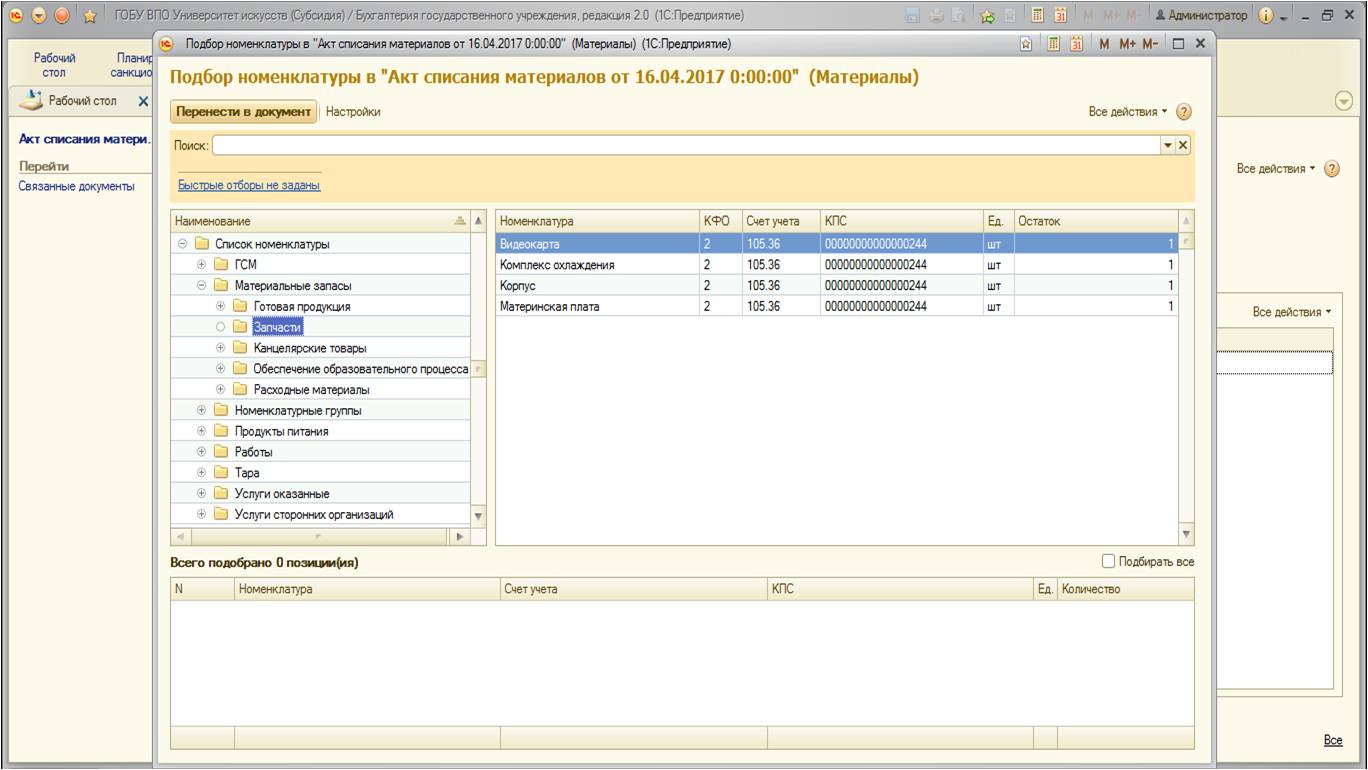

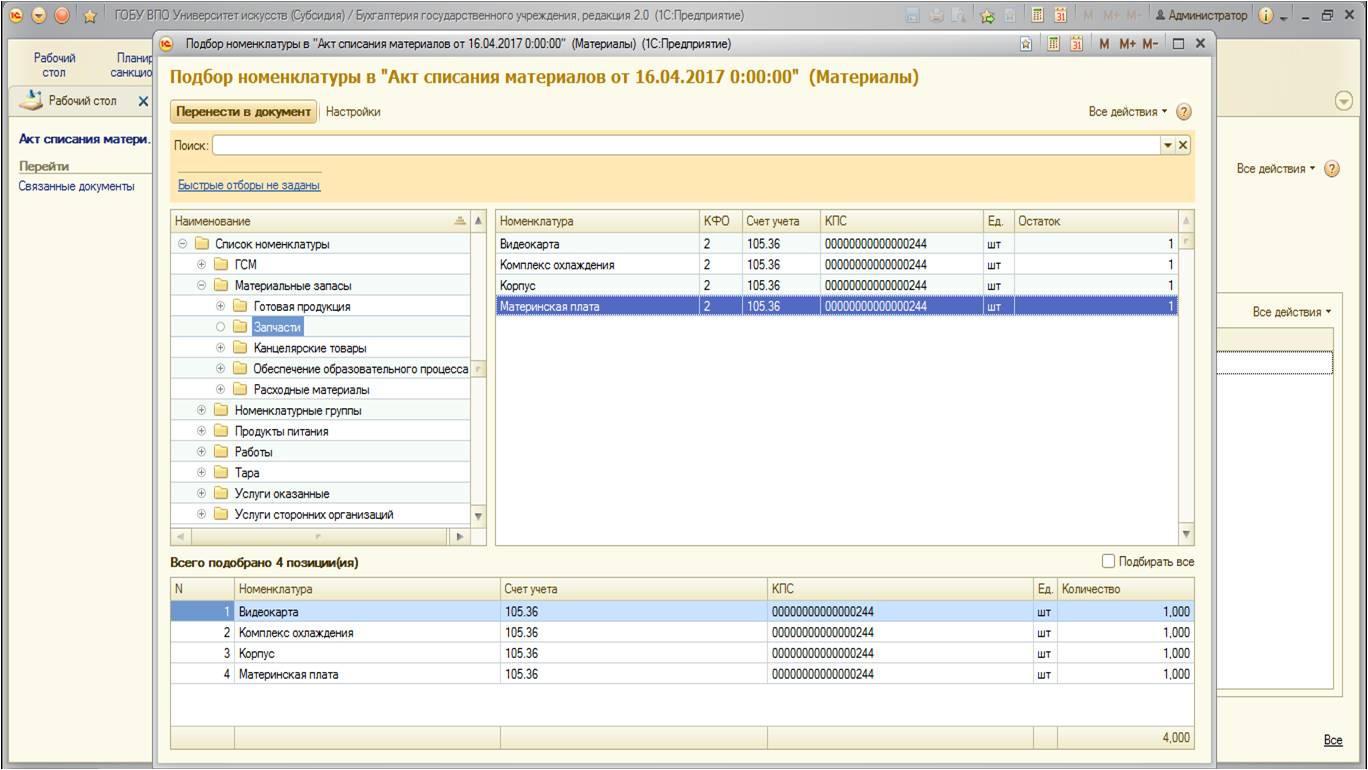

Используем удобный механизм подбора номенклатурных позиций, который позволяет видеть актуальные остатки для выбранного МОЛ/подотчетного лица (советую использовать именно его, помимо удобства он корректно отражает количественные остатки, что позволит сразу проверить правильность учета в этой части):

Форма представляет собой: в левой части дерево папок номенклатурных позиций, в право – сами позиции с указанием счета учета и остатков. Для выбора требуемых материалов щелкаем два раза на каждой из позиций:

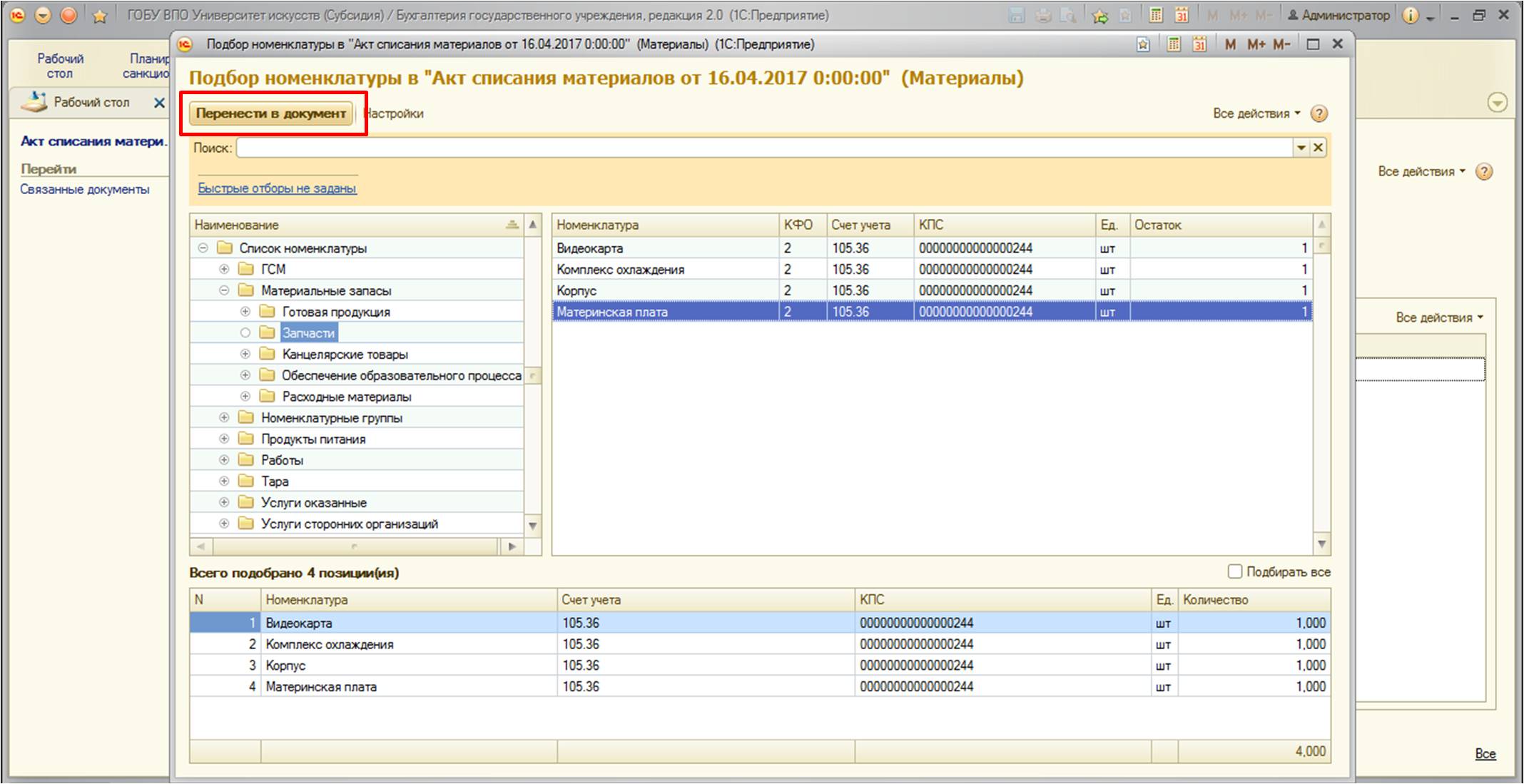

После перенесем в документ:

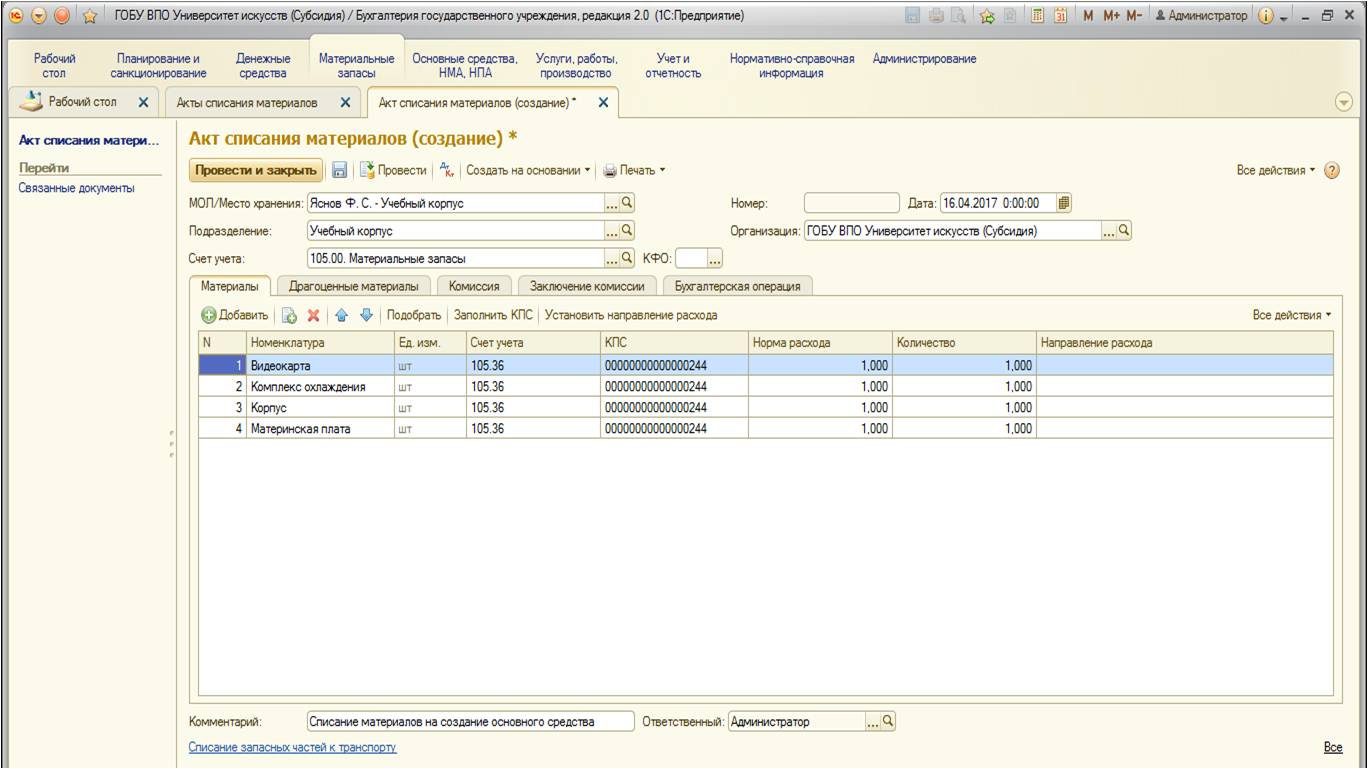

Документ примет следующий вид:

На вкладках «Комиссия» и «Заключение комиссии» необходимо указать номер и дату документа, подтверждающего состав комиссии, заключение комиссии.

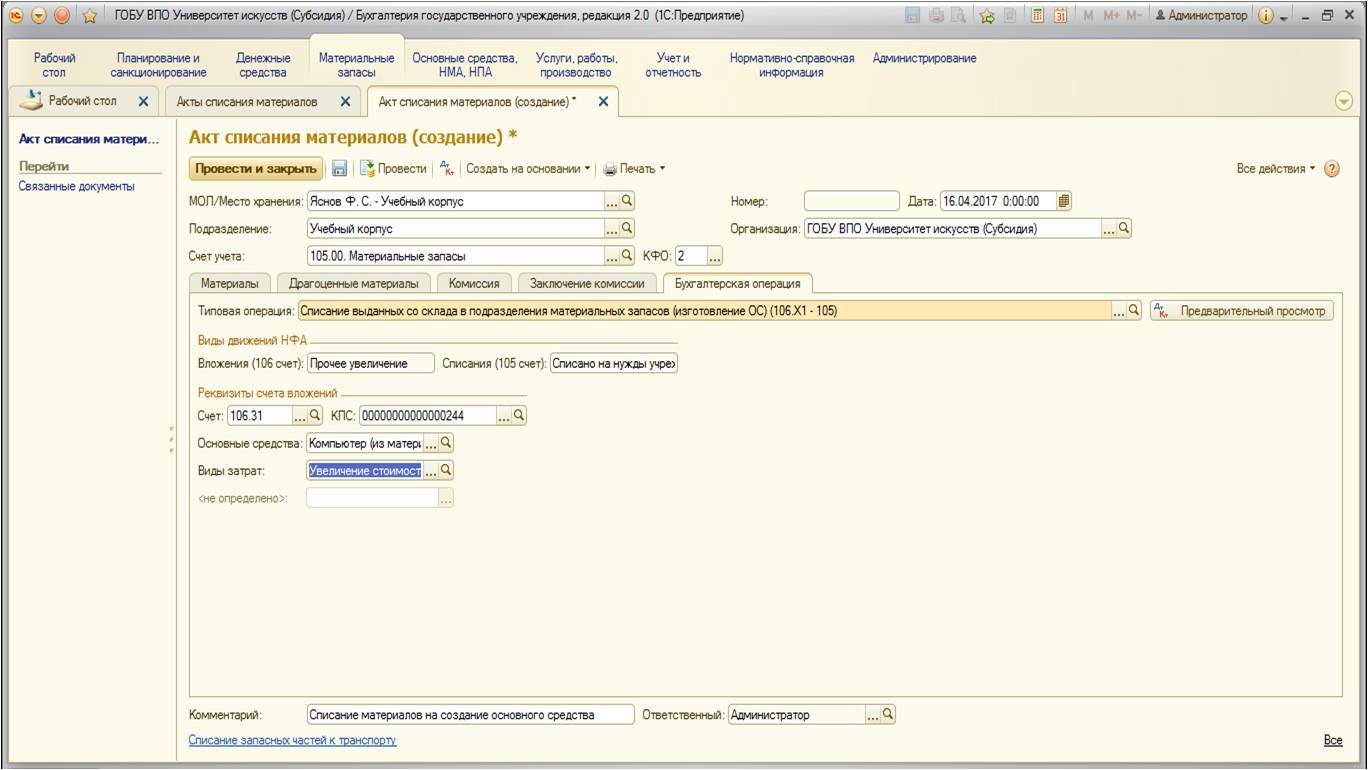

Далее перейдем на вкладку «Бухгалтерская операция»:

На этой вкладке выберем типовую операцию и заполним остальные поля:

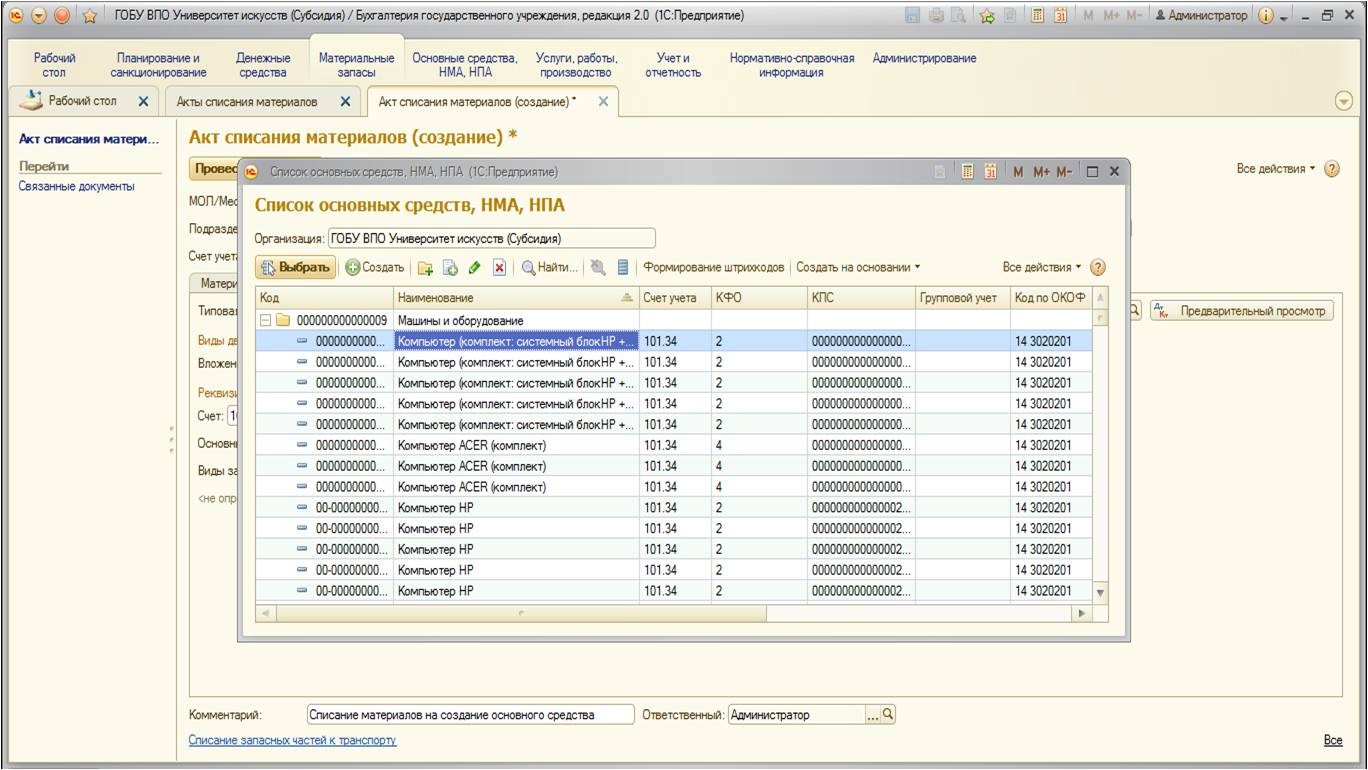

В реквизите «Основные средства» необходимо указать создаваемое основное средство. В выборе появится список ОС учреждения:

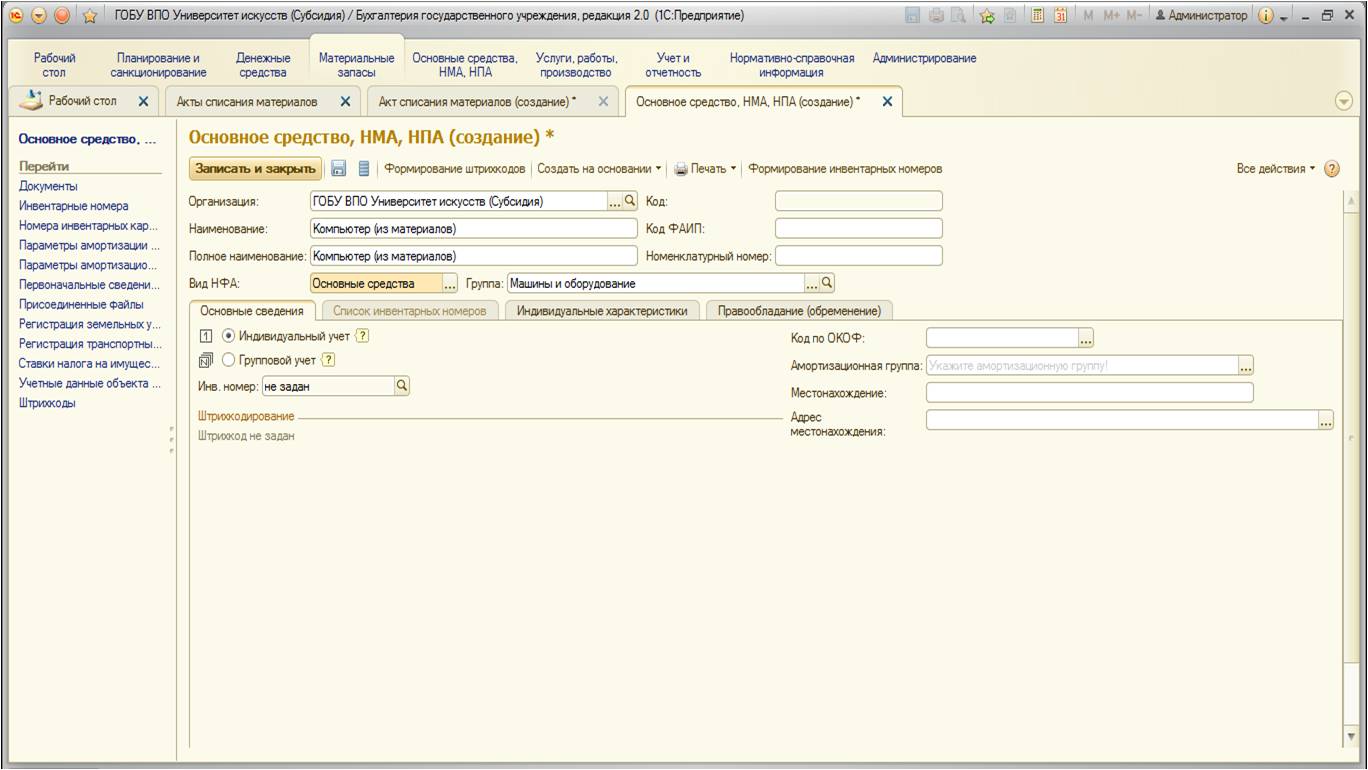

Создадим новое основное средство:

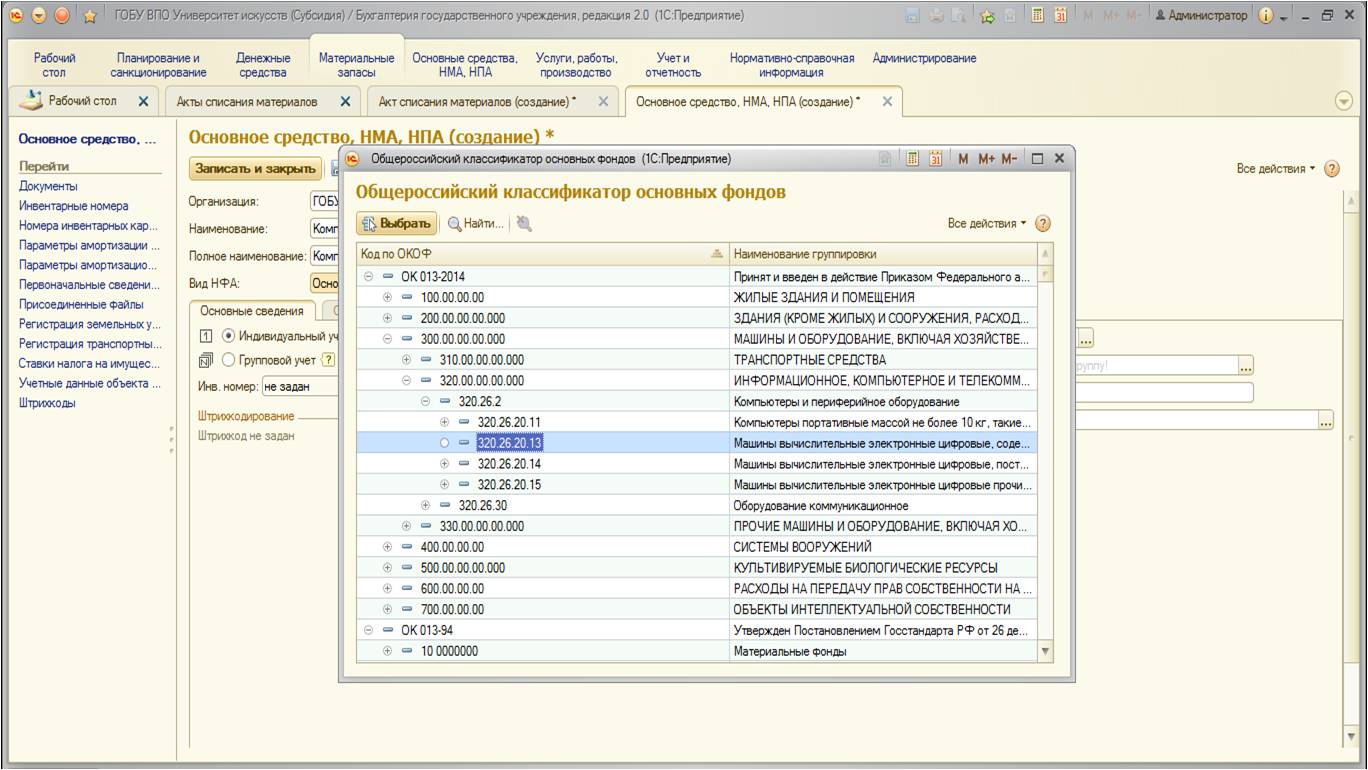

При создании можно указать код по справочнику ОКОФ:

После заполнения вкладка выглядит следующим образом:

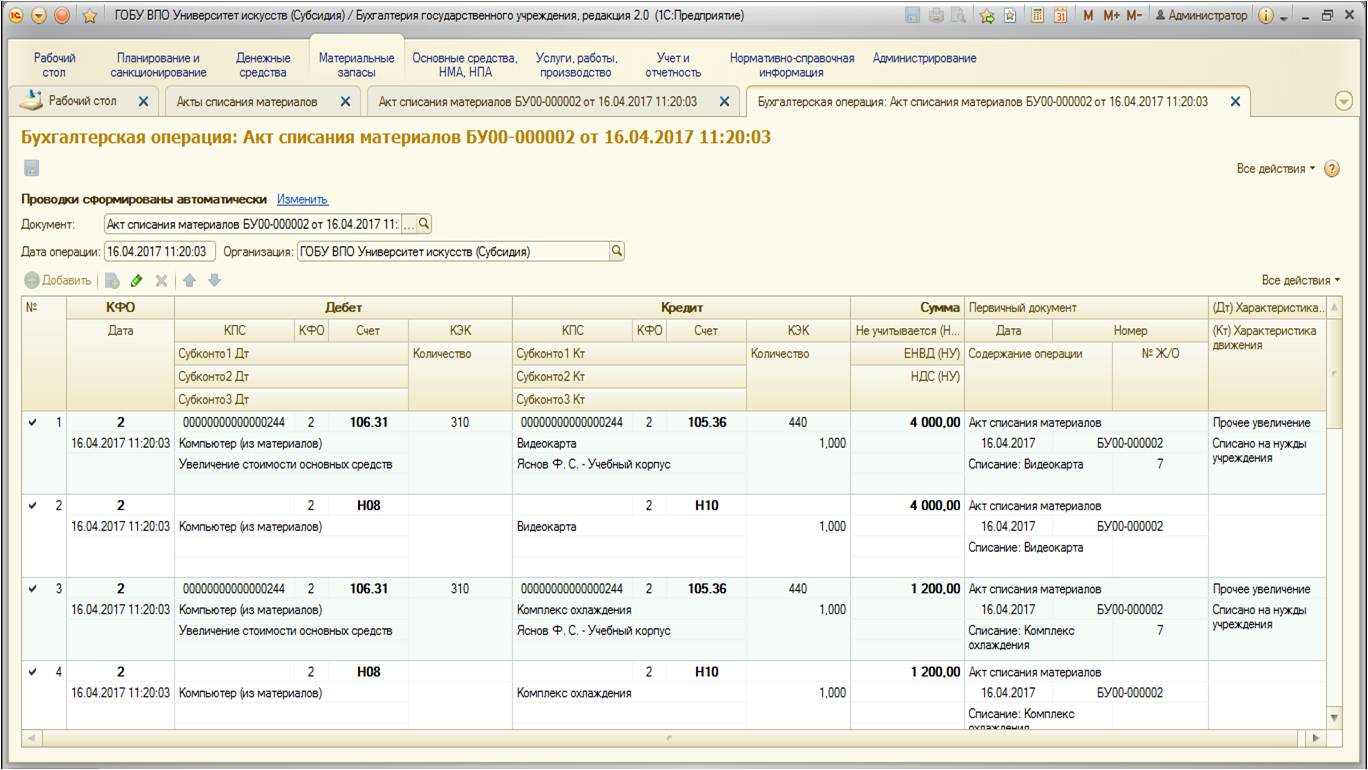

После проведения документ формирует следующие проводки:

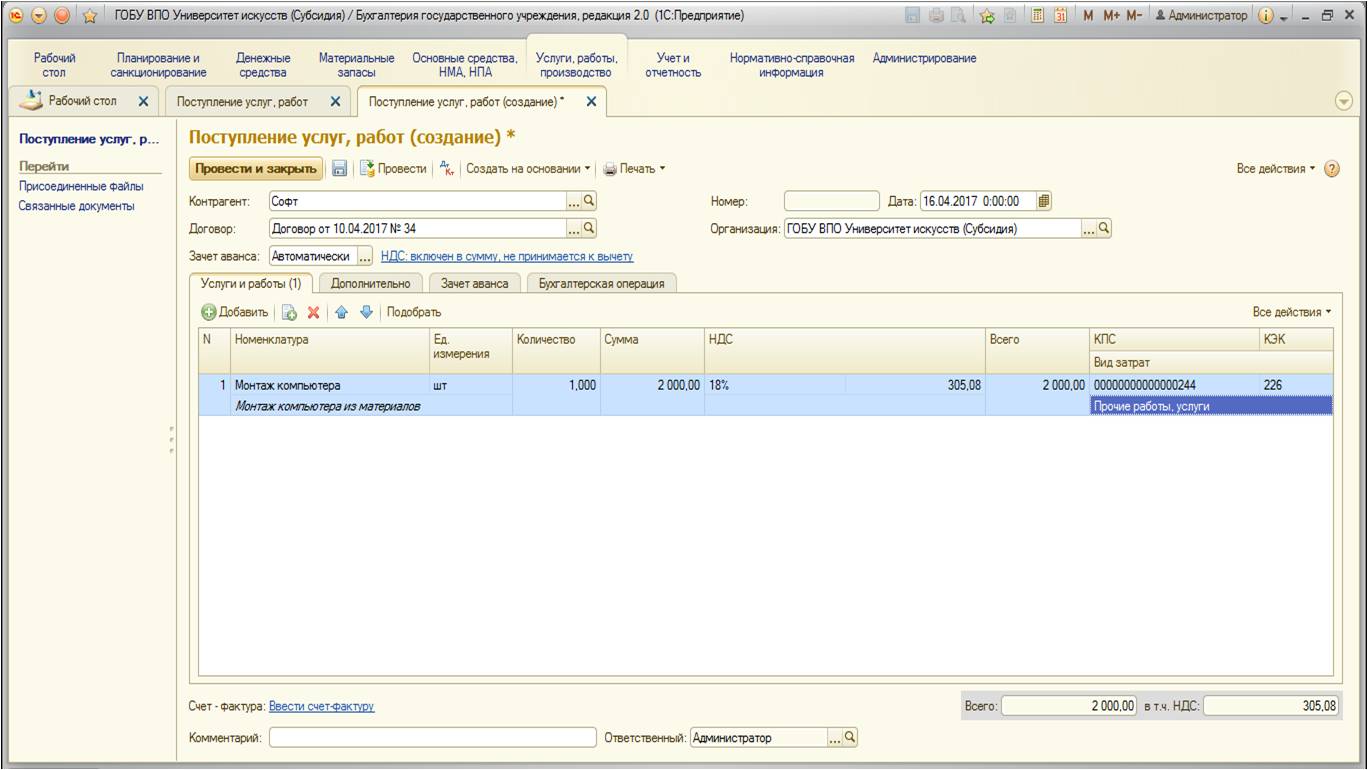

Заполненный документ выглядит следующим образом:

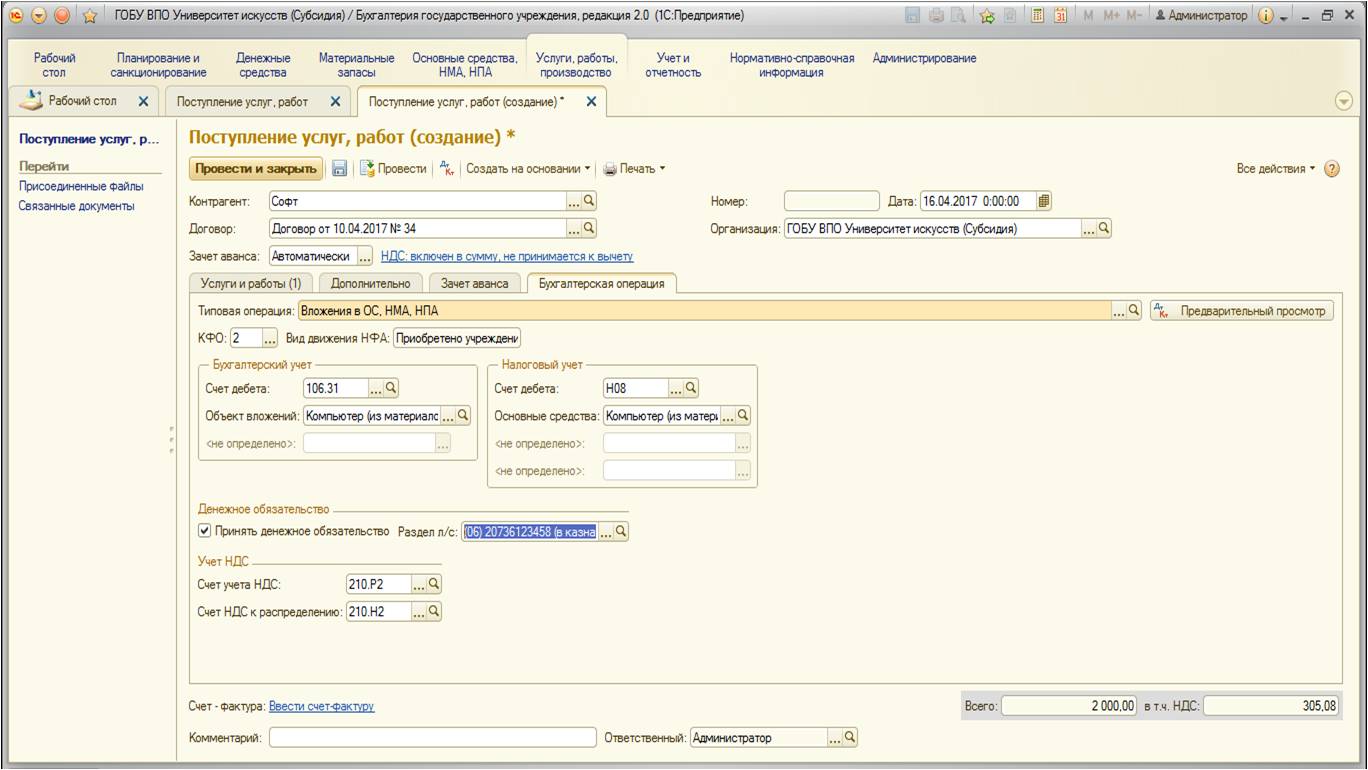

Перейдем на вкладку «Бухгалтерская операция». Заполним данные:

Обратите внимание, что в качестве счета дебета необходимо выбрать тот счет, на который заранее списали материалы. Объектом вложений выбрать ранее созданное нами основное средство. Важный нюанс: при заполнении документов обращайте внимание на КФО и КПС, которые выбираете. Они должны быть одинаковы для всех материалов, услуг и других затрат, которые составят будущую стоимость основного средства.

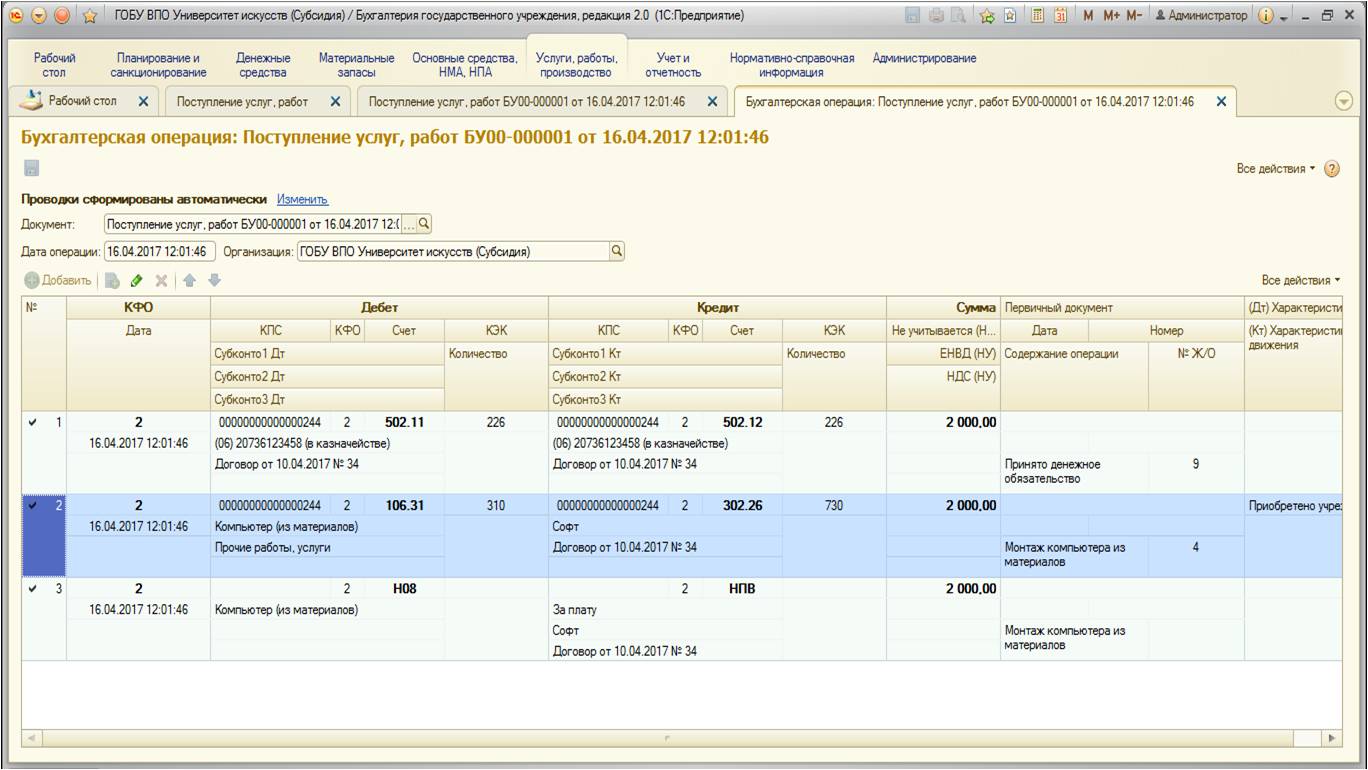

После проведения документ формирует следующие движения по счетам:

Стоимость услуг по монтажу – 2 000руб.

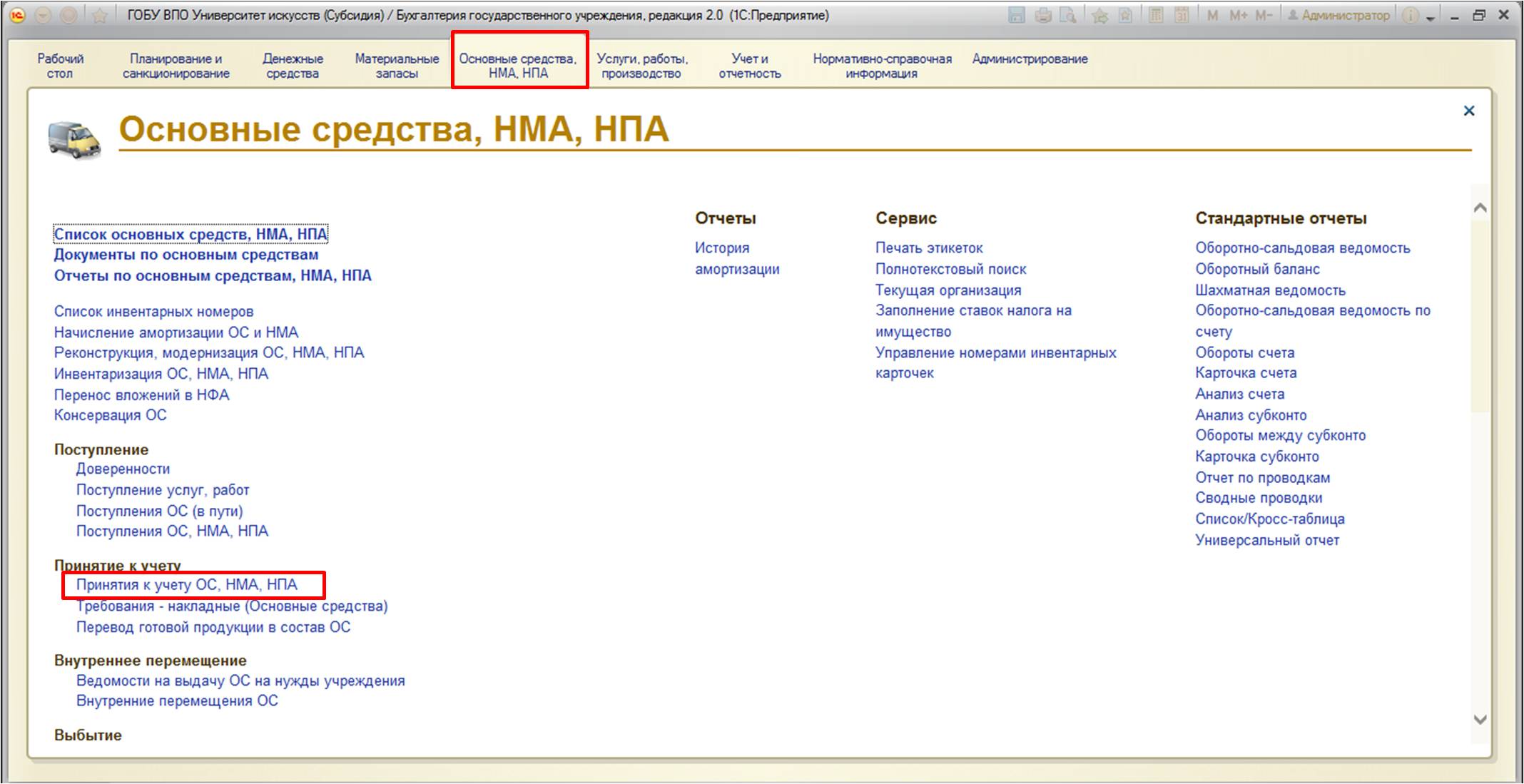

После того, как все затраты были собраны, необходимо принять к учету основное средство:

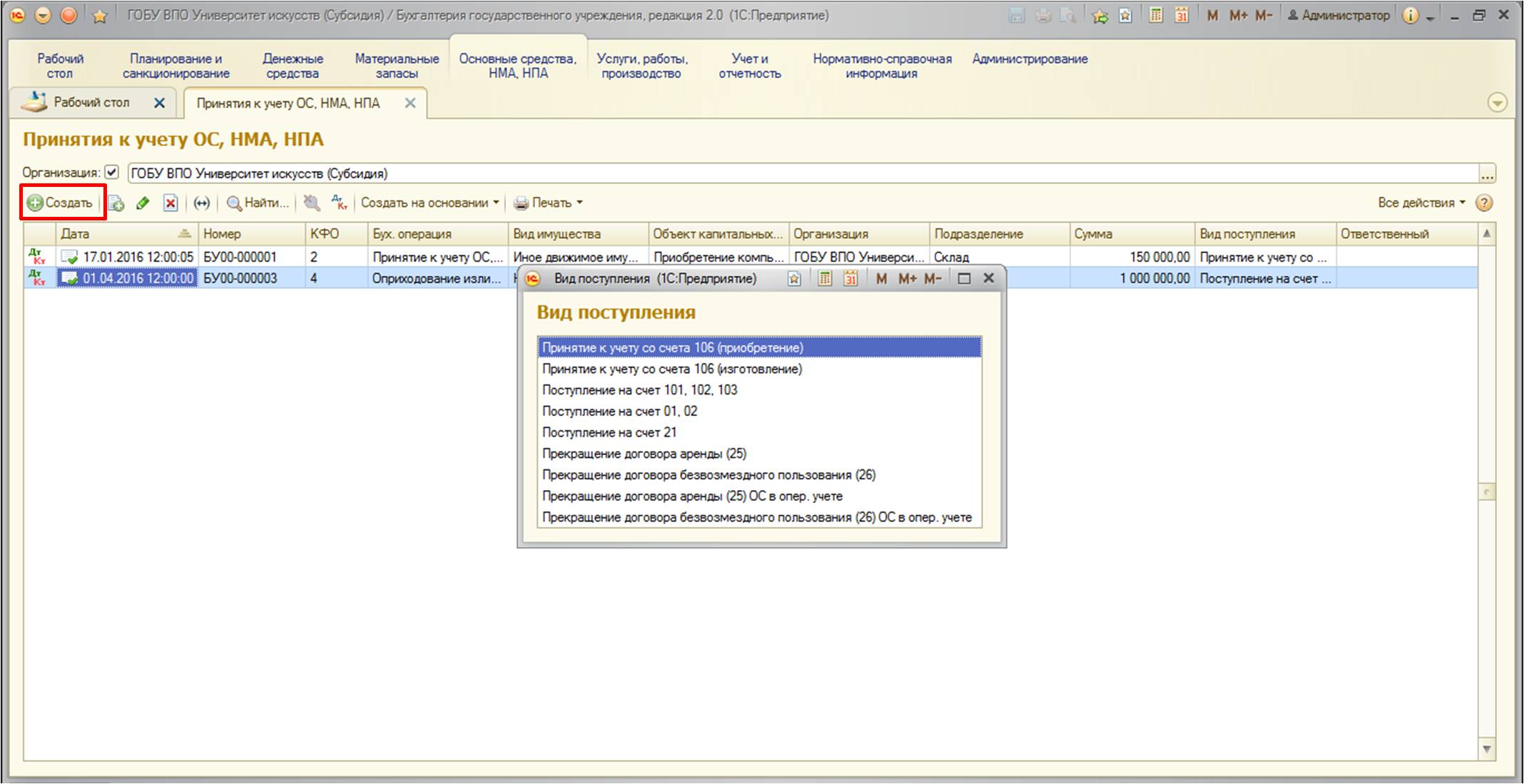

При создании нового документа появится диалоговое окно для выбора вида документа:

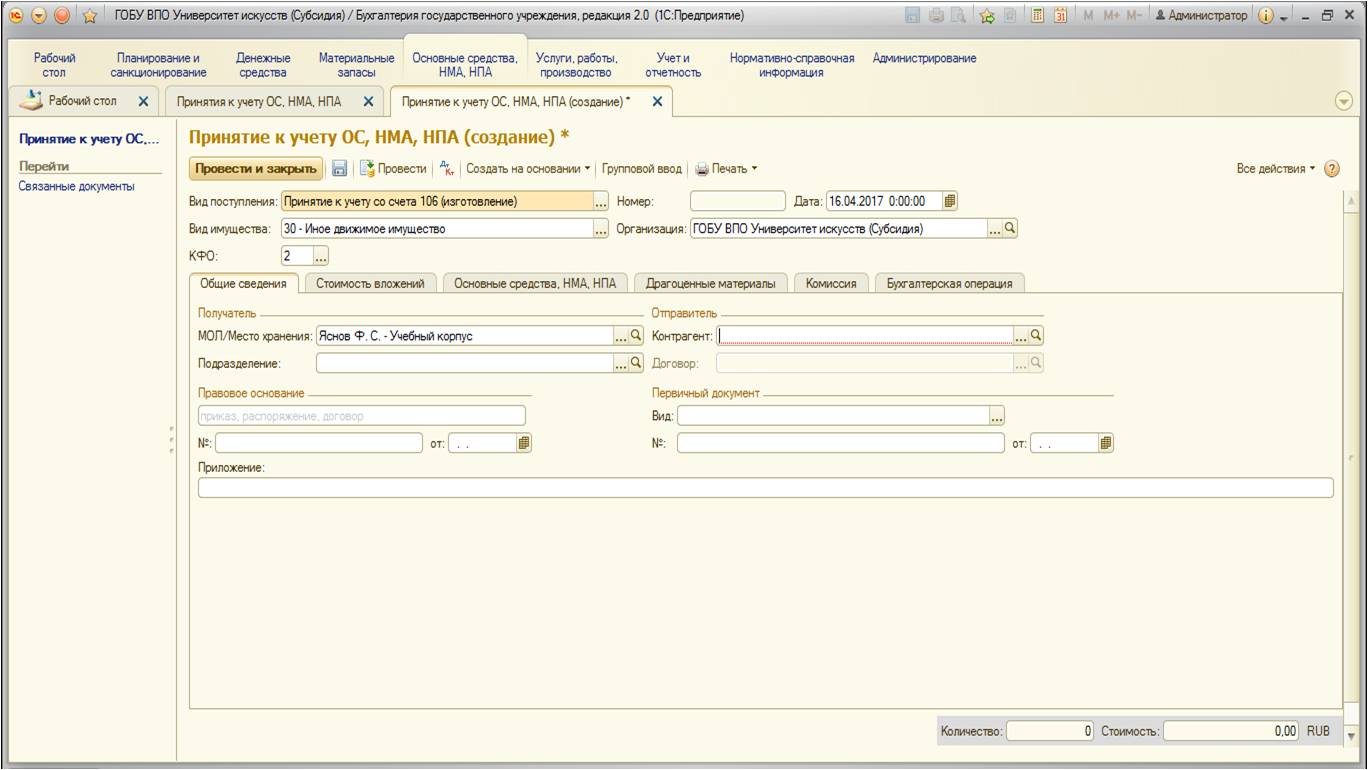

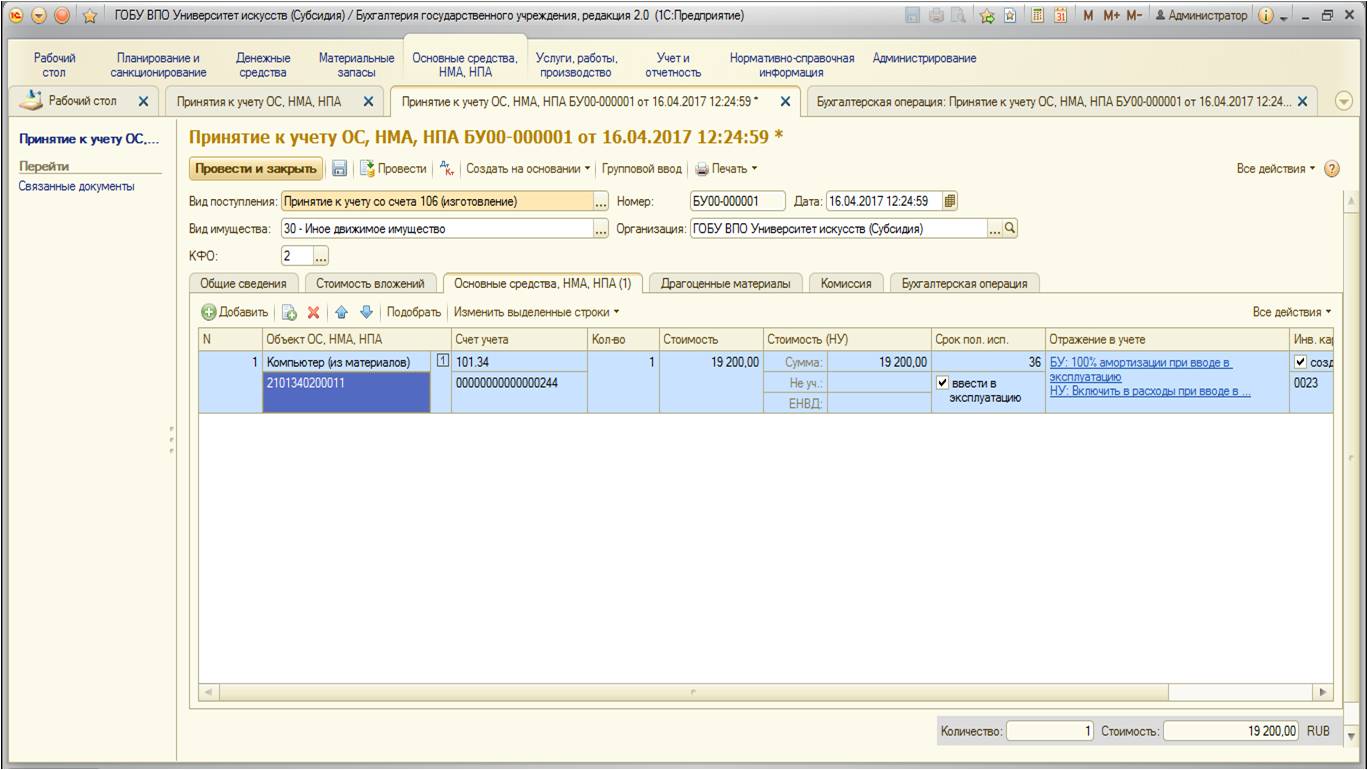

В нашем примере необходимо выбрать «Принятие к учету со счета 106 (изготовление)». После создания нужно заполнить шапку и первую вкладку документа:

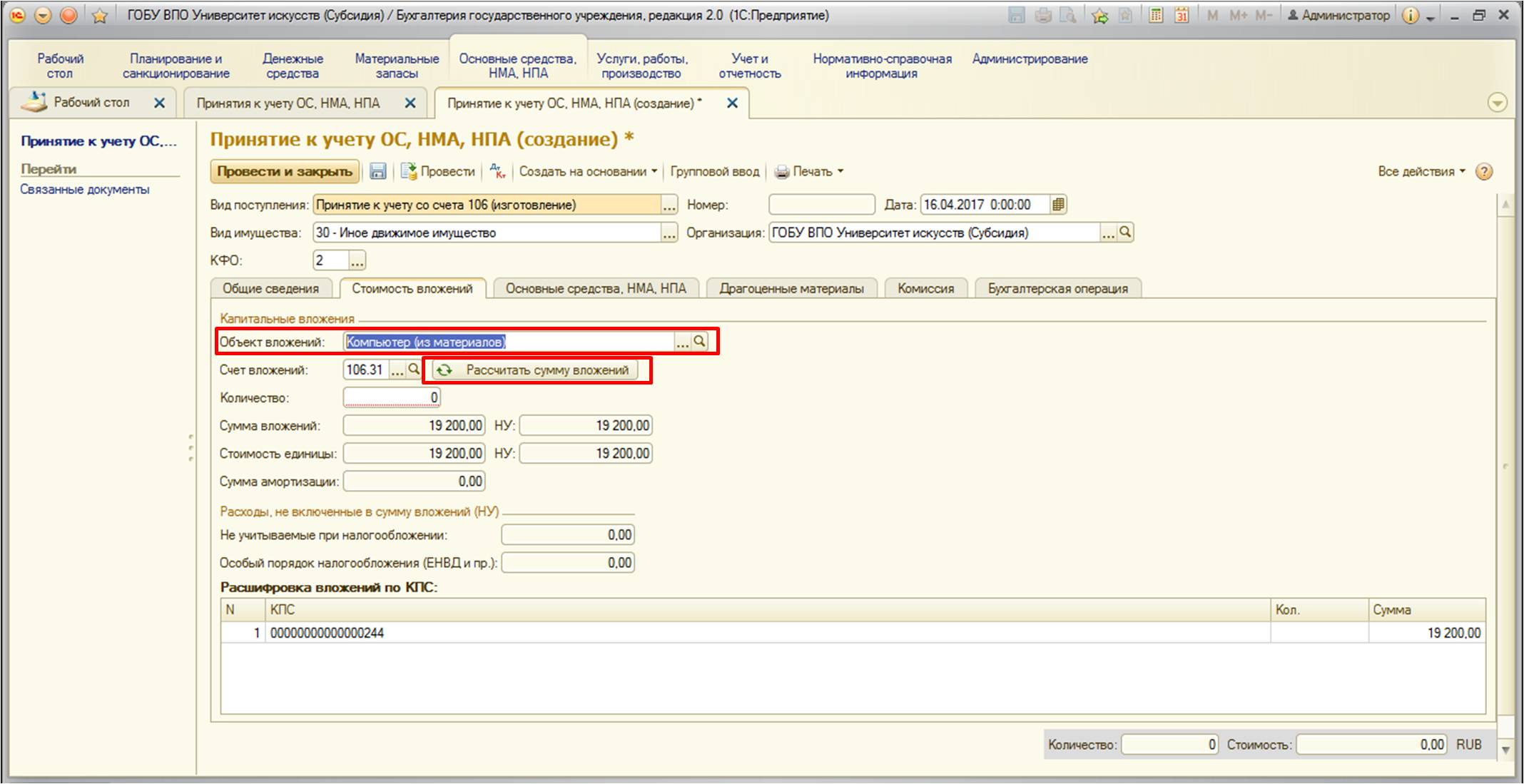

После перейдем на вкладку «Стоимость вложений», выберем наше основное средство и сформируем стоимость с помощью кнопки:

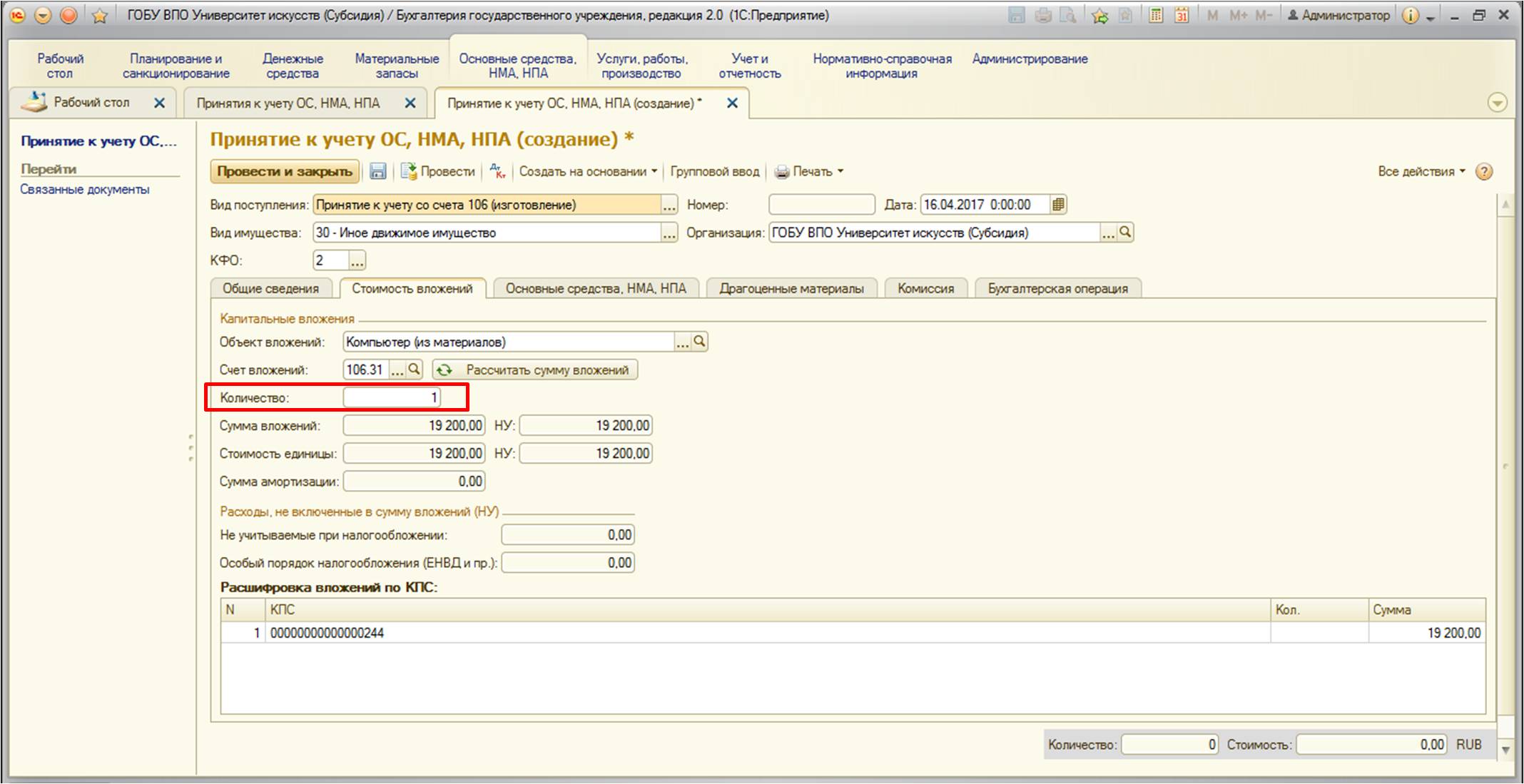

Также не забудьте проставить количество, чтобы оно было отражено в учете корректно.

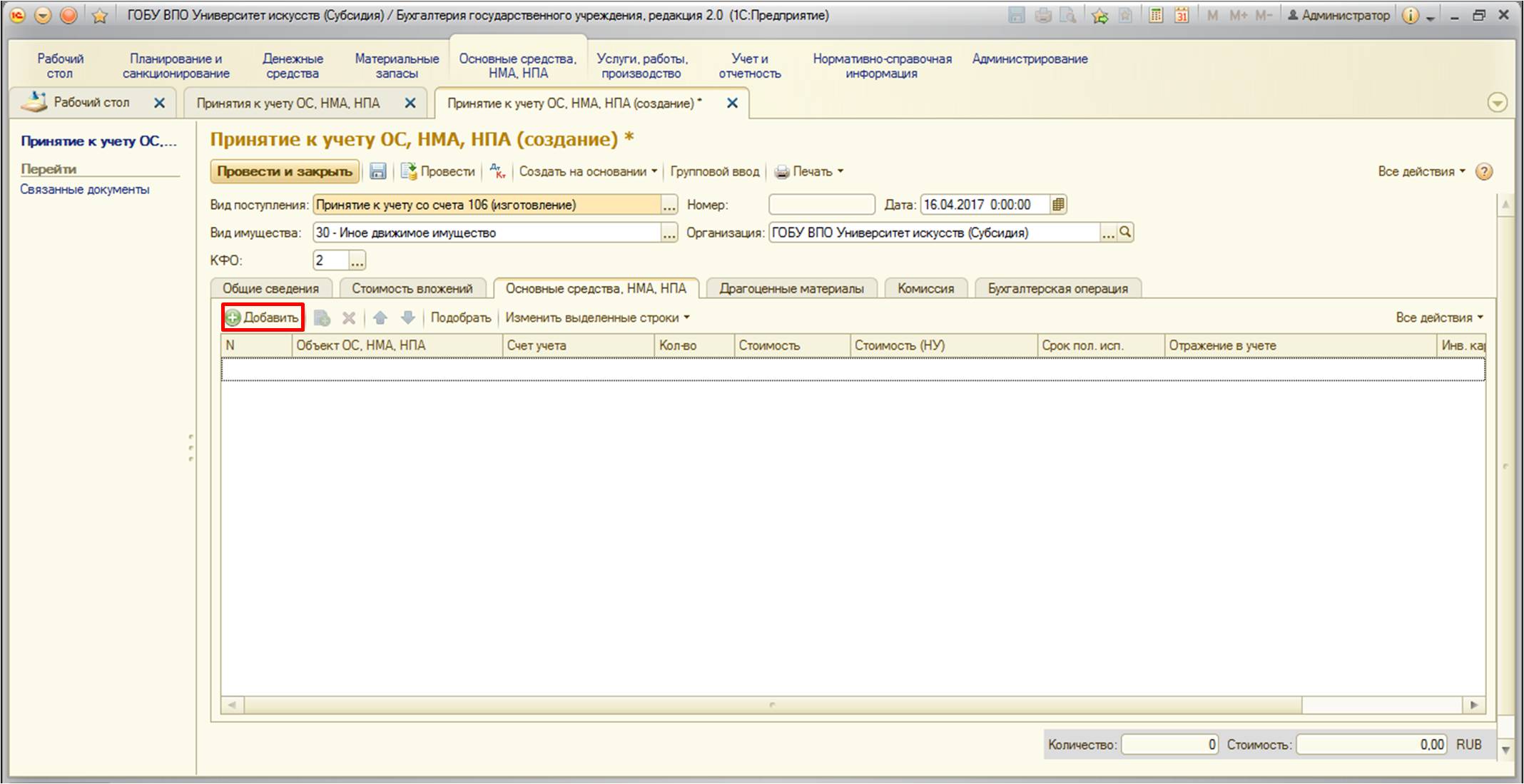

После перейдем на вкладку «Основные средства, НМА, НПА». На этой вкладке воспользуемся кнопкой:

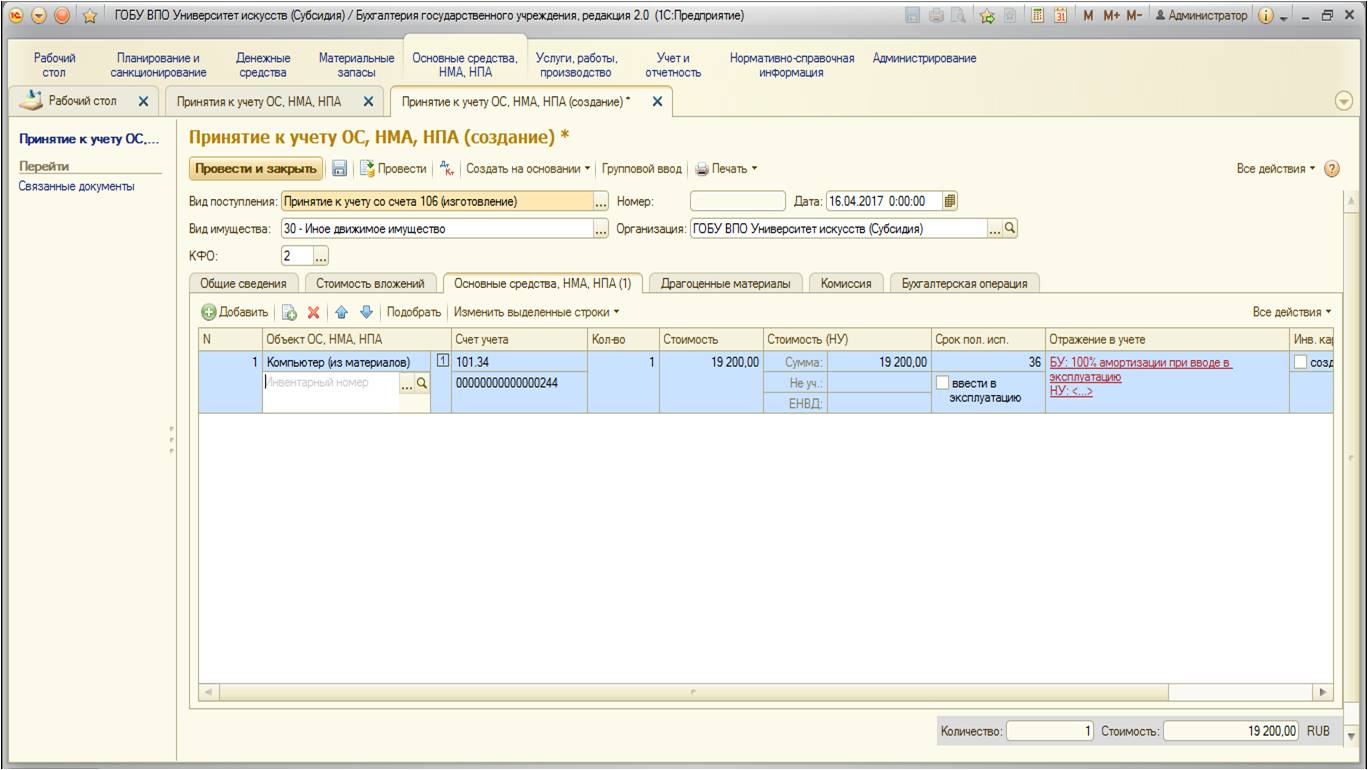

Здесь указываются данные основных средств: счет учета, счет затрат амортизации, инвентарные номера самого средства и инвентарной карточки:

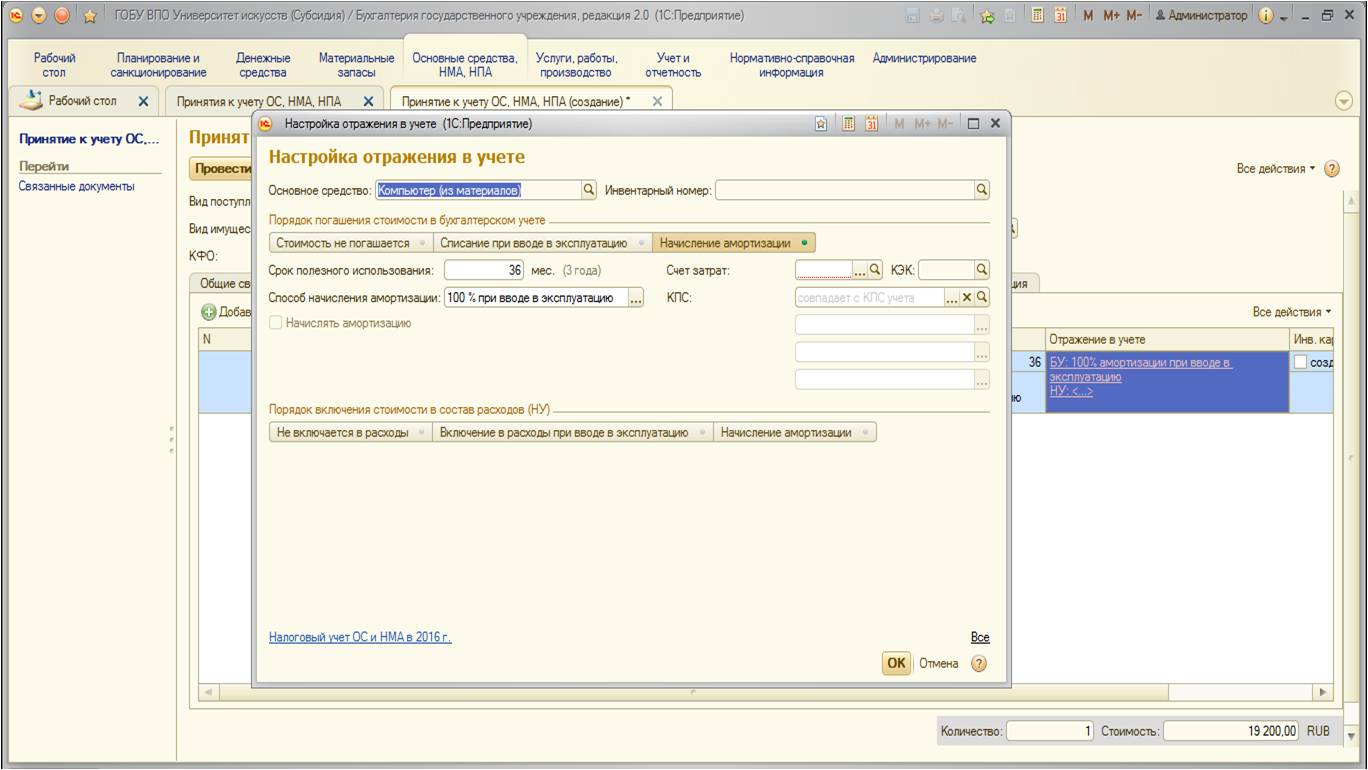

Рассмотрим заполнение колонки «Отражение в учете». При редактировании открывается следующее окно:

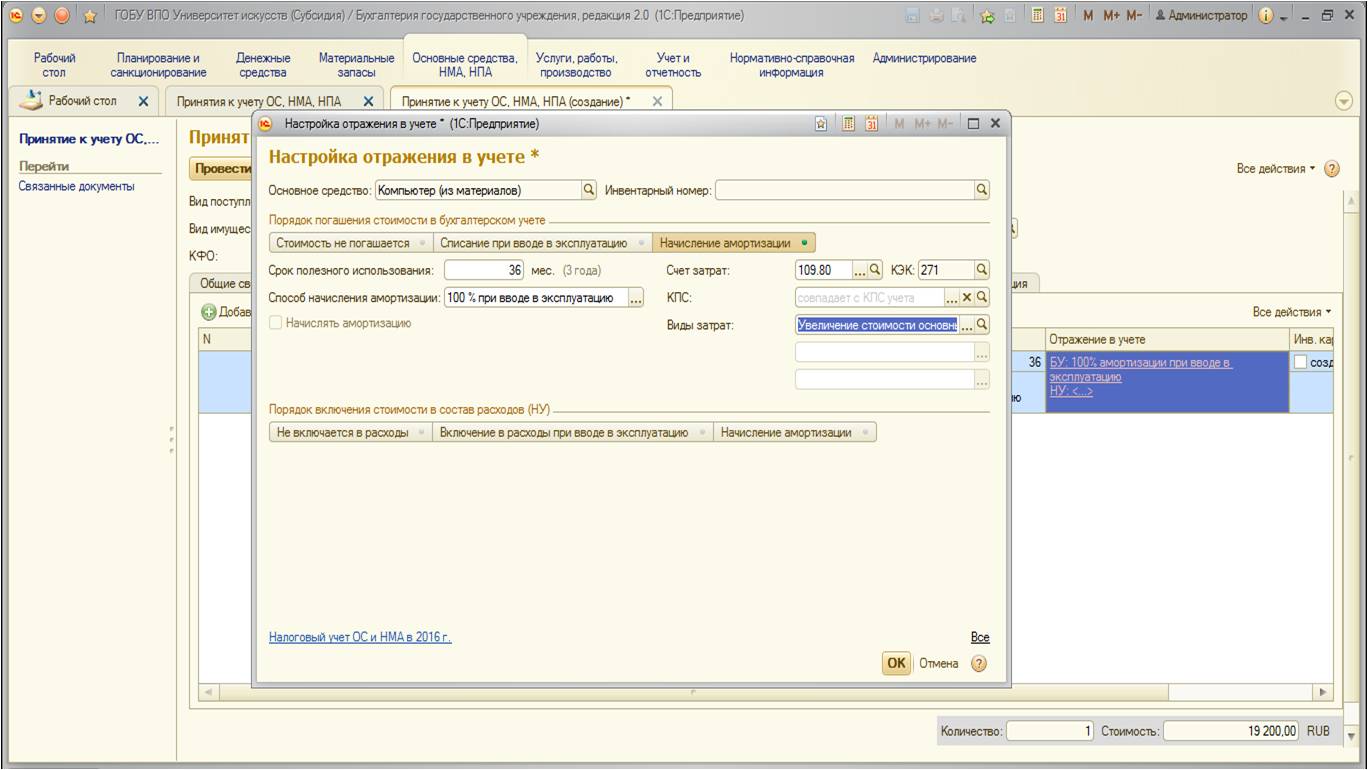

Укажем счет затрат, КЭК, виды затрат. Так как наше основное средство стоимостью меньше 40 тысяч рублей – отнесение затрат в сумме 100 процентов амортизации при операции ввода в эксплуатацию:

После заполнения вкладки документ выглядит так:

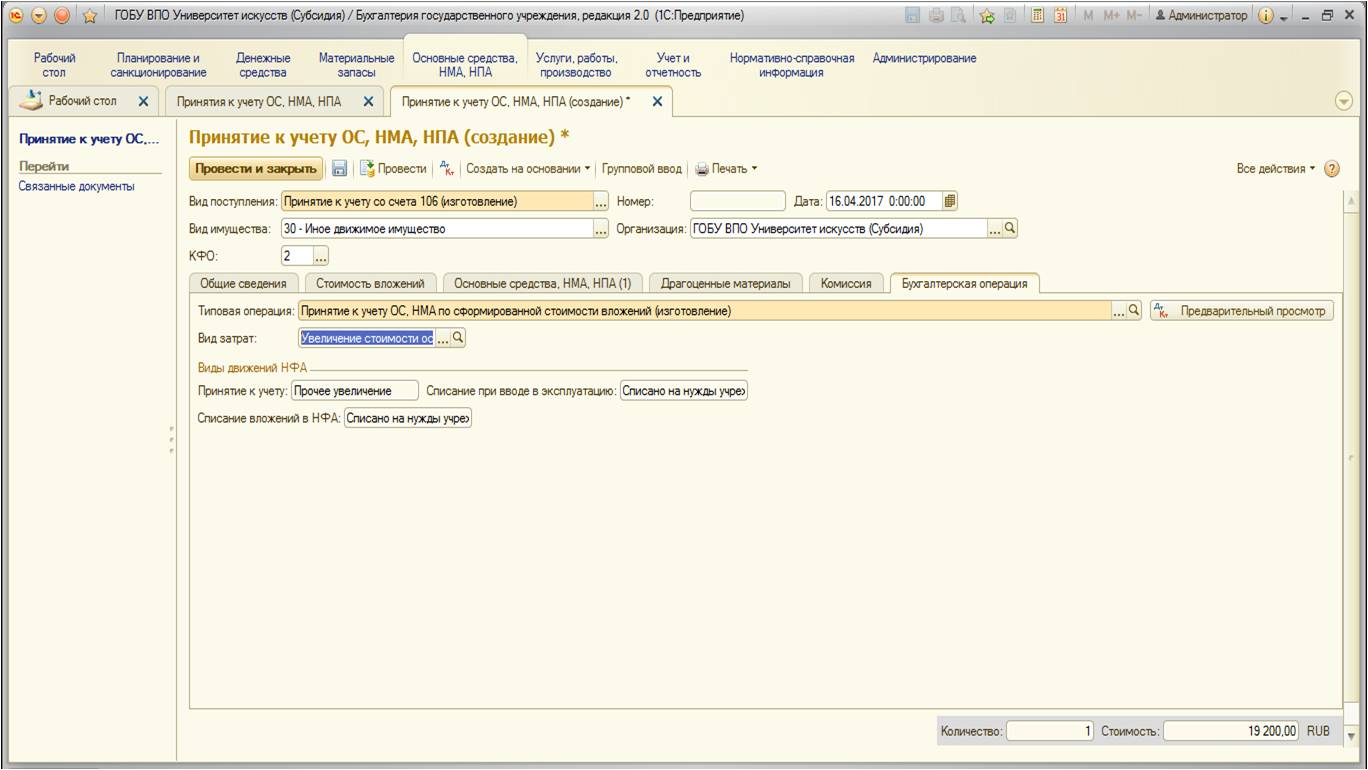

Также заполним последнюю вкладку:

После проведения документ формирует следующие движения по счетам:

Данным документом приняли ОС к учету, ввели в эксплуатацию, отнесли сто процентов амортизации на счет затрат.

На этом описание создания основного средства из материалов с использованием услуг сторонних организаций по монтажу можно считать законченным.

Автор статьи: Светлана Батомункуева

Понравилась статья? Подпишитесь на рассылку новых материалов

Изготовление основного средства из материальных запасов в 1С: БГУ

При учёте основных средств в государственных учреждениях могут возникать вопросы, как отразить ту или иную нестандартную ситуацию. В этой статье рассмотрим пример изготовления основного средства из материальных запасов (пошив костюмов) и отражение всех необходимых операций в программе 1С: Бухгалтерия государственного учреждения редакции 2.0.

Итак, по условиям примера в бюджетном учреждении на складе имеются ткани, закупленные по КФО 2. Учреждение заключает трудовое соглашение с физлицом на пошив костюмов из этих материалов. При этом оплата труда и страховых взносов производится по КФО 4. Костюмы принимаются к учёту как основные средства.

В справочник ОС добавляем новую позицию, заполняем наименование основного средства, полное наименование. Выбираем вид НФА – «Основные средства», правильно указываем тип НФА – в нашем примере «Инвентарь (производственный и хозяйственный)». Так как планируется пошив нескольких одинаковых костюмов, устанавливаем признак группового учёта.

На складе учреждения имеются все необходимые для пошива костюмов материалы. Они были закуплены по КФО 2.

Для списания материалов на изготовление основных средств воспользуемся документом «Акт списания материалов».

В шапке документа заполняем необходимые поля: Дата, МОЛ/место хранения, Счёт учёта, КФО. Для выбора требуемых материалов удобно воспользоваться режимом подбора.

Двойным щелчком мыши переносим нужные позиции в нижнее окно, указываем количество и нажимаем кнопку «Перенести в документ».

После этого информация отражается на закладке «Материалы».

Для правильной детализации КЭК 440 в карточке номенклатуры должны быть корректно заполнены тип номенклатуры и счёт учёта.

Заполняем закладки «Комиссия» и «Заключение комиссии».

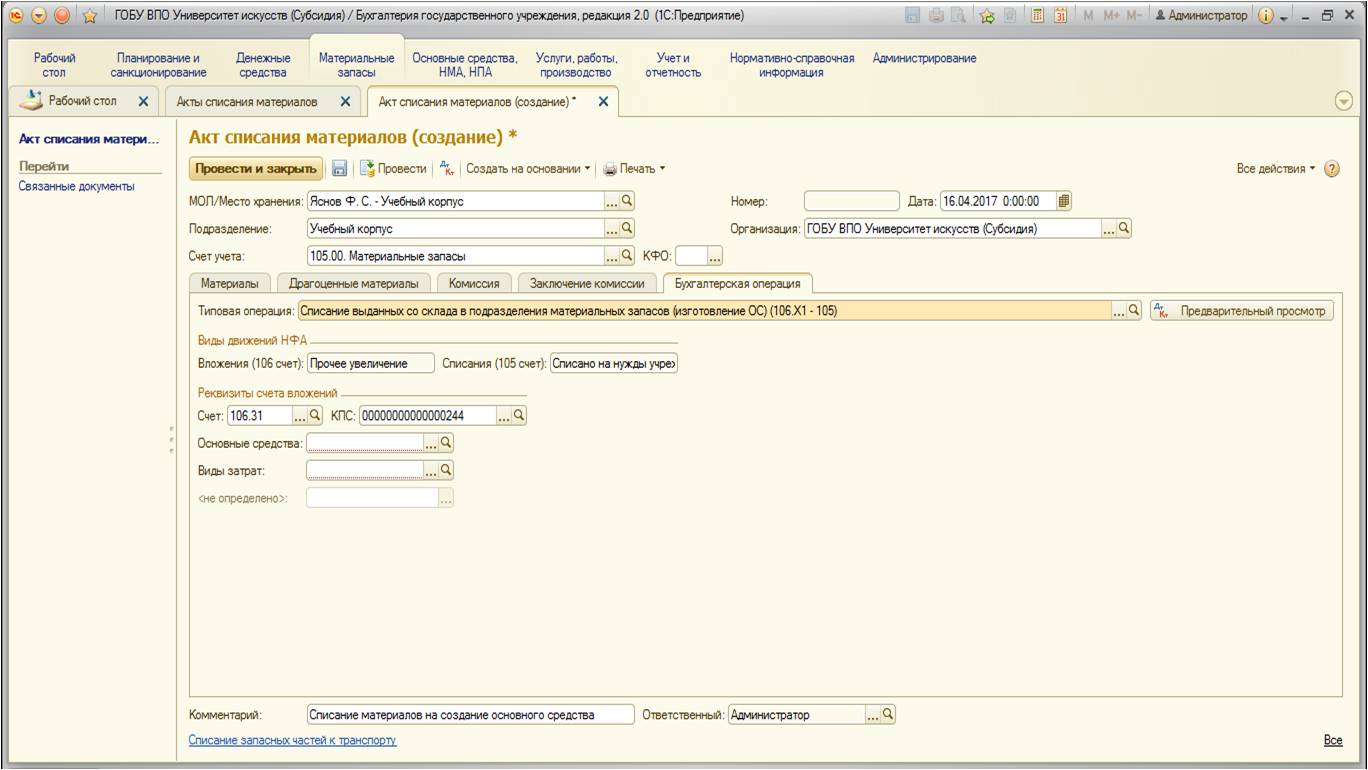

На вкладке «Бухгалтерская операция» важно правильно выбрать типовую операцию – «Списание выданных со склада в подразделения материальных запасов (изготовление ОС) (106.Х1-105)»

После этого становятся доступны поля группы «Счёт и аналитика вложений». Заполняем счёт, КПС, выбираем созданное ранее основное средство и вид затрат.

После проведения документа появляется возможность распечатать Акт о списании материальных запасов.

Факт заключения трудового соглашения отражаем документом «Регистрация обязательств и сведений по договорам».

Для начислений по этому договору удобно воспользоваться документом «Отражение зарплаты в учёте».

Заполняем суммы начислений, удержаний и взносов. Указываем КФО, КПС, КЭК, по которым будет производиться оплата.

Выбираем счёт списания расходов 106.31 и его аналитику.

На закладке «Бухгалтерская операция» указывается типовая операция, ставится флаг «Принять денежное обязательство» и выбирается раздел лицевого счёта.

После проведения документа можно распечатать бухгалтерскую справку.

Для проверки сформируем оборотно-сальдовую ведомость по счёту 106.31.

Мы видим, что суммы вложений собраны на счёте 106.31, при этом часть суммы – на КФО 2, другая часть – на КФО 4.

Расходы на содержание основных средств будут осуществляться за счёт субсидий на выполнение госзадания, поэтому будем принимать их к учёту по КФО 4.

Воспользуемся документом «Перенос вложений в НФА».

В шапке документа указываем дату и счёт вложений. Заполняем реквизиты списания и реквизиты оприходования – КФО, КПС, счёт переноса.

Заполнять таблицу на вкладке «Капитальные вложения» удобно с помощью режима «Подбор».

Количество основных средств на этот момент ещё не определено, поэтому цена и сумма совпадают.

На закладке «Бухгалтерская операция» указывается типовая операция – «Перенос вложений в НФА на другой КФО, КПС».

После проведения документа можно сформировать бухгалтерскую справку.

На последнем этапе создаём документ «Принятие к учёту ОС, НМА, НПА».

В момент создания обращаем внимание на вид поступления – «Принятие к учёту со счёта 106 (изготовление)».

В шапке документа заполняем необходимые поля, на закладке «Общие сведения» – данные о получателе и отправителе.

На закладке «Стоимость вложений» выбираем объект вложений – созданное нами основное средство.

После этого указываем количество, нажимаем кнопку «Рассчитать сумму вложений», при этом становится известной стоимость единицы вложений.

На закладке «Основные средства» с помощью режима «Подбор» указываем основное средство. В нашем случае это тот же объект справочника, который мы использовали для учёта вложений.

Заполняем поля в таблице. В качестве счета затрат указываем 109.60 и его аналитику.

При необходимости отразить этим же документом ввод ОС в эксплуатацию, ставим соответствующий флаг.

Заполняем вкладку «Комиссия».

На закладке «Бухгалтерская операция» указываем типовую операцию «Принятие к учету ОС, НМА, по сформированной стоимости вложений (изготовление)».

После проведения распечатываем бухгалтерскую справку к документу.

Мы видим, что основные средства приняты к учёту на счёт 101.36 по КФО 4 на всю сумму затрат, собранных на 106.31. Так как стоимость единицы ОС менее 10 000 рублей, при вводе в эксплуатацию они списываются и в дальнейшем учитываются на забалансовом счёте 21.

Автор статьи: Анна Власова

Понравилась статья? Подпишитесь на рассылку новых материалов

Бюджетный учет основных средств в 2021 году (нюансы)

Основные средства в бюджетном учете — 2020-2021: вводная информация

В соответствии с п. 21 приказа № 157н понятие «бюджетный учет основных средств» применяется только к определенным государственным организациям. Например, казенным учреждениям, госорганам, внебюджетным фондам. Помимо единого плана счетов, в бюджетном учете должен применяться специальный план счетов (приказ Минфина России от 06.12.2010 № 162н).

Остальные госучреждения, ведя бухгалтерский и налоговый учет ОС в 2020-2021 годах, кроме единого плана счетов, используют планы счетов, утвержденные приказом Минфина России от 16.12.2010 № 174н (бюджетные учреждения) или от 23.12.2010 № 183н (автономные учреждения) и другие нормативные акты.

Например, ФСБУ «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257. Что учесть учреждениям при применении данного стандарта, разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно изучите обзорный материал.

О нормативных документах, регулирующих бухучет в бюджетных структурах, читайте здесь.

В данной статье мы будем ссылаться на приказ № 157н как на основу бюджетного учета. С начала 2018 года организации госсектора должны руководствоваться новым федеральным стандартом «Основные средства», утв. приказом Минфина от 31.12.2016 №257н (далее Стандарт). Эти документы раскрывают общие принципы бухгалтерского учета ОС, а также логику составления проводок.

Согласно п.8 Стандарта для отнесения актива к основным средствам должны выполняться следующие критерии:

Если актив не соответствует хотя бы одному из вышеприведенных критериев, он учитывается на забалансовых счетах. Информация о таких материальных ценностях раскрывается в бухгалтерской отчетности.

ОБРАТИТЕ ВНИМАНИЕ! В состав основных средств не входят объекты, отнесенные согласно п. 99 приказа № 157н к материальным запасам. Например, орудия лова, бензомоторные пилы и т. д.

Каждому инвентарному объекту как единице учета основных средств должен быть присвоен номер. И на каждый объект заводится инвентарная карточка.

Для учета основных средств предусмотрен синтетический счет 010100000 «Основные средства». Номер счета бюджетного учета состоит из 26 цифр, и только 18–26 разряды используются в бухучете учреждения. В зависимости от группы и вида ОС, а также сути их движения в номере счета меняется код в 22–26 разряде.

Ниже рассмотрена схема формирования номера счета бухучета в бюджетной организации, а также расшифрованы на примере коды разрядов. Подробную расшифровку разрядов также можно найти в п. 21 инструкции к плану счетов (приказ № 157н).

Номер разряда счета

Группа объекта учета

Вид поступлений, выбытий объекта учета

Пример: счет 110118310 «Увеличение стоимости прочих основных средств — недвижимого имущества учреждения»

1 — за счет средств бюджета

101 —основные средства

1 —недвижимое имущество

8 — прочие основные средства

310 — увеличение стоимости ОС

О создании рабочего плана счетов в бюджетной организации читайте здесь.

Учет основных средств при поступлении в бюджетные учреждения

ОС приходуются учреждениями по фактической стоимости, в которую входит (п. 15 Стандарта):

ОБРАТИТЕ ВНИМАНИЕ! Если объект ОС будет использоваться в бюджетной деятельности, то сумма входящего НДС включается в первоначальную стоимость.

В учете основных средств для отражения поступления выделены отдельные аналитические счета, в 24–26 разрядах которых используется код 310 для каждого вида ОС. Этот код обозначает увеличение стоимости ОС.

Рассмотрим в таблице основные проводки по учету поступления ОС на примере бюджетного учреждения (приказ 174н).

Проводка

Описание проводки в учете основных средств

Дт 010600000 «Вложения в нефинансовые активы»

Кт 020800000 «Расчеты с подотчетными лицами» (020831660), 030200000 «Расчеты по принятым обязательствам» (030231730)

Дт 010600000 «Вложения в нефинансовые активы»

Кт 030200000 «Расчеты по принятым обязательствам», 020800000 «Расчеты с подотчетными лицами», 010400000 «Амортизация», 030300000 «Расчеты по платежам в бюджеты», 010500000 «Материальные запасы»

Создание объекта ОС собственными силами

Дт 010110310 «Основные средства-недвижимое имущество учреждения»

Кт 010611310 «Вложения в недвижимое имущество»

Ввод в эксплуатацию построенного здания

Дт 010100000 «Основные средства» (010110310, 010120310, 010130310)

Дт 010600000 «Вложения в нефинансовые активы»

Ввод в эксплуатацию купленного, изготовленного хоз. способом ОС

Дт 010100000 «Основные средства» (010110310, 010120310, 010130310)

Кт 030404310 «Внутриведомственные расчетыпо приобретению основных средств»

Объект ОС получен от другого бюджетного учреждения, имеющего того же распорядителя ресурсов бюджета

Дт 010100000 «Основные средства» (010110310, 010120310, 010130310)

Кт 040110190 «Доходы текущего финансового года»

Прочие безвозмездные поступления ОС

О том, как формируется учетная политика бюджетного учреждения, читайте в материале «Пример учетной политики в бюджетном учреждении (нюансы)».

Амортизация ОС

Госучреждения начисляют амортизацию ОС линейно в течение срока их службы. Также действует правило ежемесячных начислений в размере 1/12 годовой суммы. Амортизационные начисления начинают отражать в месяце, следующем за месяцем ввода объекта в эксплуатацию.

Срок полезного использования определяется исходя из:

При начислении амортизации основных средств в бюджетном учете применяется следующий порядок:

Амортизация отражается на синтетическом счете 010400000 «Амортизация».

В бюджетном учреждении по приказу 174н для записи проводок по амортизационным отчислениям предназначены аналитические счета, оканчивающиеся на 410, которые используются в следующей транзакции: Дт 040120271 «Расходы на амортизацию основных средств и нематериальных активов», 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» (010960271, 010970271, 010980271, 010990271) Кт 010400000 «Амортизация» (010410410, 010420410, 010430410, 010440410, 010460410, 010490410).

Операции по начислению амортизации на объекты учета операционной аренды отражаются по дебету счета 040120224 «Расходы на арендную плату за пользование имуществом», 040120229 «Расходы на арендную плату за пользование земельными участками и другими обособленными природными объектами», соответствующих счетов аналитического учета счета 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» (010960224, 010960229, 010970224, 010970229, 010980224, 010980229) и кредиту соответствующих счетов аналитического учета счета 010440000 «Амортизация прав пользования активами».

Учет выбытия ОС

Для учета основных средств при их выбытии также используются отдельные счета аналитического учета счета 010100000 «Основные средства», заканчивающиеся на 410 и обозначающие уменьшение стоимости соответствующих ОС.

Подборку практических рекомендаций по списанию определенных видов ОС в учете бюджетников смотрите в аналитическом обзоре от экспертов КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры. А в этой публикации вы найдете образец приказа о списании ОС в бюджетном учреждении.

Рассмотрим в таблице основные проводки по учету выбытия ОС на примере бюджетного учреждения (приказ 174н).

Проводка

Описание проводки в учете основных средств

Дт 040120271 «Расходы на амортизацию основных средств и нематериальных активов», 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» (010960271, 010970271, 010980271)

Кт 010100000 «Основные средства» (010110410, 010120410, 010130410))

Дт 21 «Основные средства стоимостью до 10 000 рублей включительно в эксплуатации»

Ввод в эксплуатацию ОС стоимостью до 10 000 руб.

Дт 040120281 «Расходы по безвозмездным перечислениям капитального характера государственным (муниципальным) учреждениям», 040120251 «Расходы на безвозмездные перечисления бюджетам бюджетной системы РФ»

Кт 010100000 «Основные средства» (010110410, 010120410, 010130410)

Безвозмездная передача объекта (по балансовой стоимости)

Дт 010400000 «Амортизация» (010410410, 010420410, 010430410)

Кт 010100000 «Основные средства» (010110410, 010120410, 010130410)

Дт 040110172 «Доходы от операций с активами»

Кт 010100000 «Основные средства» (010110410, 010120410, 010130410)

Итоги

Бюджетный учет основных средств имеет сложную структуру счетов и их кодирования. Однако инструкции, перечисленные в статье, содержат подробные разъяснения и перечни возможных проводок, которые могут помочь бухгалтеру. Ведение бюджетного учета основных средств строго регламентировано. Все движения ОС должны быть оформлены первичными документами и отражены в учете бухгалтерскими проводками.