как через сбис отправить заявление на возврат налога

Сверились с бюджетом — верните или зачтите переплаты

Бухгалтеры уже давно не копаются в десятках громоздких таблиц из налоговой. СБИС сам получает выписки и сводит их в единую таблицу, в которой сразу видны все расхождения. Понятно, когда и откуда возникла та или иная недоимка или переплата, а любую сумму можно прокомментировать.

СБИС идет еще дальше. Теперь прямо из сводной таблицы со сверкой можно оформить возврат или зачет излишне уплаченного налога.

Вернем переплаты:

. по одной

Одним кликом отправьте заявление в налоговую на возврат переплаты, даже не закрывая окна сверки. Разбираться в логике заполнения не нужно. СБИС все сделает за вас — сформирует заявление и отправит в ФНС.

. или все сразу

Переплаты сразу по нескольким налогам или организациям? Отметьте их все — СБИС одновременно отправит столько заявлений, сколько нужно.

Зачтем недоимки переплатами:

. каждую отдельно

Обнаружился долг перед бюджетом? СБИС автоматически предложит подходящие переплаты, чтобы его закрыть. Не нужно «прочесывать» весь список в поисках. Если переплат недостаточно, отобразит только доступную сумму.

. или по холдингу в целом

СБИС подберет все возможные переплаты для всех недоимок. Не согласны с автоматическим распределением — отредактируйте. Останется только кликнуть «Зачесть», и все заявления тут же улетят в налоговую.

Судьба заявлений — под контролем

Все отправленные заявления сохраняются в журнале сверки. А пока вы ждете изменений от налоговой, оставьте пояснение об этом у всех сумм разом.

Получить имущественные налоговые вычеты

Граждане РФ, которые уплачивают НДФЛ по ставке 13%, могут вернуть себе часть этого налога или всю сумму целиком с помощью имущественных вычетов.

Кто имеет право на вычеты

Налогоплательщики, которые осуществляли операции с имуществом: продажа имущества, покупка жилья (дома, квартиры, комнаты и другого), строительство жилья или приобретение земельного участка для этих целей.

Как получить вычеты

Вычеты на приобретение жилья можно получить либо у работодателя, либо в налоговой инспекции. Остальные — только в НИ.

Подготовьте и представьте работодателю документы:

Когда подавать документы

Представьте документы в течение того года, за который хотите получить вычет.

Если документы поданы до ноября, то работодатель обязан сделать перерасчет и вернуть излишне удержанный налог за весь год. В декабре перересчет сделан не будет. В этом случае можно получить вычет в налоговой инспекции.

Подготовьте и представьте документы инспектору:

Их можно отнести на бумаге или отправить через личный кабинет на nalog.ru.

Когда подавать документы

В налоговой инспекции вычет за истекший календарный год можно получить в течение трех лет после его окончания. Например, в 2020 году можно получить вычеты за 2017, 2018 и 2019 годы.

Размер вычетов

Вид вычета

Размер вычета

Продажа жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в них

В размере дохода от продажи, но не более 1000000 руб. либо в размере фактических расходов на покупку имущества

Продажа иного имущества (гаражи, автомобили, нежилые помещения и прочее)

В размере дохода от продажи, но не более 250000 руб. либо в размере фактических расходов на покупку имущества

В размере фактических расходов на покупку (строительство), но не более 2000000 руб.

В размере фактических расходов на погашение процентов по целевым займам (кредитам), израсходованным на приобретение жилья, но не более 3000000 руб.

Возврат налоговых переплат по новым правилам с 1 октября 2020 года

Правила зачета или возврата сумм излишне уплаченных налогов, сборов, страховых взносов, пеней, штрафов прописаны в 78-ой статье НК РФ. Согласно данной статьи, у налогоплательщика есть право вернуть излишне уплаченные средства.

Как можно распорядиться переплатой :

Кроме того, 78 статья НК устанавливает заявительный характер возврата переплаты, прописывает все процедурные сроки возврата или зачета уплаченных налогов и сборов.

В октябре 2019 года был принят Федеральный закон № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», согласно которому в вопросе возврата переплаты приняты как послабления, так и усложнения.

С 29 октября 2019 года стало действовать новое положение о зачете или возврате переплаты при проведении камеральной проверки. Уточнены сроке принятия решения при проведении такой проверки. (Подробнее о них читайте в статье ниже).

С 1 октября же 2020 года в НК начал действовать и ряд других изменений, (согласно № 325-ФЗ), которые коснутся возврата переплаты налогов из налоговой.

Как изменятся правила возврата налоговой переплаты:

Как было : зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам. Сумма излишне уплаченных страховых взносов подлежит зачету по соответствующему бюджету государственного внебюджетного фонда Российской Федерации, в который эта сумма была зачислена, в счет предстоящих платежей плательщика по этому взносу, задолженности по соответствующим пеням и штрафам за налоговые правонарушения.

Как стало с 1 октября 2020 года: использовать переплату в счет будущих платежей или погасить задолженность можно по разным налогам, а не только по тем, по которым была совершена переплата. Не будет привязано зачисление переплаты и к бюджету. Вне зависимости от того, в какой бюджет РФ переведена излишняя уплата, зачесть ее можно как в федеральный, региональный, так и местный бюджеты. К примеру, чаще всего встречаемой переплатой в федеральный бюджет по налогу на прибыль можно покрыть расходы на уплату региональных налогов или штрафов.

Как было: возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки или задолженности.

Как было: зачет или возврат производится налоговым органом по месту учета налогоплательщика.

Как стало с 1 октября 2020 года: производить зачет или возврат переплаты сможет любой налоговый орган, а не только инспекция по месту учета налогоплательщика. Однако, заявление о возврате нужно будет подавать все же по месту учета налогоплательщика.

Важно: зачет или возврат суммы излишне уплаченного налога должен быть произведен на полную сумму, без каких-либо удержанных процентов.

Что делать, если обнаружена переплата?

Если переплату обнаруживает налоговая инспекция, но она должна сообщить налогоплательщику о переплате. Причем, сообщить она должна довольно оперативно – в течение 10 дней с момента обнаружения переплаты.

Если налогоплательщик предполагает, что у него была переплата, то он имеет право предложить налоговой службе провести совместную сверку расчетов по налогам, сборам, страховым взносам, пеням и штрафам. Нужно подать в ИФНС заявление о необходимости провести сверку. В течение 5 дней налоговая должна подготовить акт сверки.

В случае наличия переплаты нужно подать заявление (о проведении зачета или о возврате денег) в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. То есть средства не возвращаются автоматически, возврат или зачет в счет оплаты будущих платежей или погашения задолженности носит заявительный характер. Заявление на возврат переплаты в налоговую может быть подано в бумажном виде, а также в электронном виде с усиленной квалифицированной электронной подписью. Заявление можно подать в произвольной форме или на бланке, рекомендованном ФНС. К заявлению необходимо прикрепить платёжные поручения и документы, подтверждающие переплату. Если переплата образовалась по причине ошибки в налоговой декларации, сначала нужно сдать уточнённый расчёт. По уточнённой декларации может быть инициирована и проведена налоговой инспекцией камеральная проверка.

После подачи заявления налоговая в течение 10 дней должна вынести решение о зачете (или незачете) излишне уплаченного налога в счет предстоящих платежей или о возврате средств на счет плательщика. Если по «уточненке» была инициирована камеральная проверка, то решение будет вынесено по итогу проведения данной проверки. О принятом решении ИФНС обязана сообщить налогоплательщику в течение 5 дней (со дня принятия решения).

Если решение по возврату или зачету налоговых переплат вынесено положительное – то в течение одного месяца со дня подачи заявления или со дня окончания камеральной проверки по уточнённой декларации деньги должны быть возвращены.

Важно: налоговая рассматривает заявление о возврате или зачете переплаты не более чем за 3 года со дня уплаты указанной суммы налога.

Почему могут отказать в возврате излишне уплаченного налога?

Чаще всего встречаются две причины отказа: не определены налоговые периоды, за которые образовалась спорная переплата по налогам, и заявитель не предоставил документы, подтверждающие переплату.

Какие документы могут подтвердить переплату:

Электронный сервис СБИС Сверка сверит все налоги и взносы компании, позволит сработать на опережение и не допустить переплаты по налогам и сборам. В сервисе возможна автосверка расчетов с бюджетом, сводный расчет по налогам, штрафам и пени, а также комплексная камеральная проверка отчетов. Кроме того, сервис дает возможность сверки сотрудников в РСВ, СЗВ-М, сверки НДС с контрагентами, сверки 6-НДФЛ. А СБИС Электронная отчетность призван автоматизировать процесс подготовки и сдачи отчетности, гарантирует правильность форм отчетности, точность отчетной информации и соблюдение сроков сдачи отчетности в контролирующие органы.

О том, как СБИС автоматизирует работу вашей фирмы, вам готовы рассказать наши специалисты.

Как через сбис отправить заявление на возврат налога

+7 (812) 600-13-50

+7 (495) 777-31-91

Субсидия в связи с коронавирусом 2021

Субсидии в связи с коронавирусом 2021

С ноября 2021 субсидий стало 2 – одна выдается в связи с региональными ограничениями, другая – в связи с нерабочими днями, утвержденными Президентом РФ. Обратите внимание – ссылки на сайт ФНС на проверку возможности получения субсидий разные!

Субсидия в связи с региональными ограничениями

Организации и ИП, работающие в регионах, в которых введены ограничительные меры из-за COVID-19, могут получить компенсацию.

Сколько выплатят

Если ковидные ограничения действуют 2 недели, выплатят по 6 396 ₽ на каждого сотрудника, если 4 недели — по 12 792 ₽. Количество сотрудников определяется по данным СЗВ-М за июнь 2021.

Для ИП без работников размер субсидии также составит 6 396 ₽ или 12 792 ₽.

Кому выплатят

Получатели субсидии должны соответствовать следующим критериям:

Проверьте, положена ли вам выплата №1, на сайте ФНС

Ссылка в данный момент не работает. Мы направили обращение в тех. поддержку ФНС. Пожалуйста, воспользуйтесь ссылкой №2.

Как получить деньги

Оформите субсидию в течение двух месяцев со дня введения ограничений. Для этого отправьте заявление в налоговую по месту нахождения организации или месту жительства ИП по почте, через личный кабинет налогоплательщика или в электронном виде — через СБИС.

Сроки

Субсидия в связи с нерабочими днями

Кому выплатят

Сколько выплатят

Данная субсидия предоставляется субъектам МСП и СОНКО однократно.

Сроки

Налоговые органы будут принимать заявления с 1 ноября по 15 декабря 2021 года.

Проверьте, положена ли вам выплата №2, на сайте ФНС

Как заполнить заявления в СБИС Онлайн

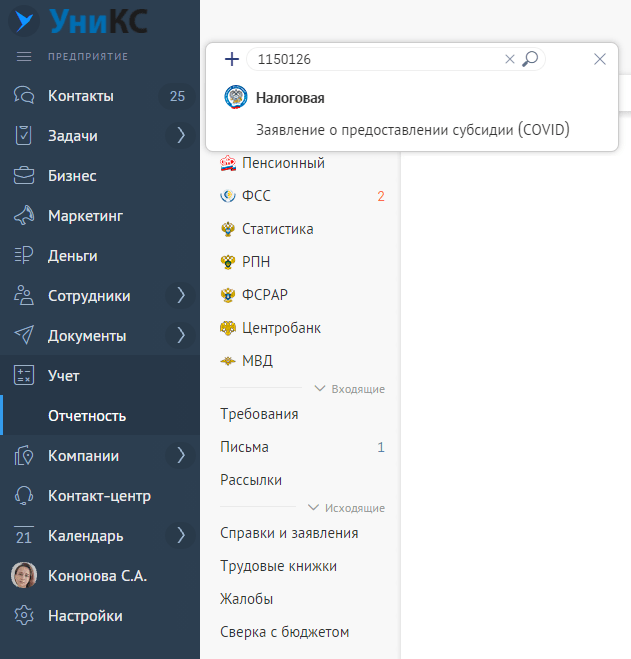

Форма «Заявление о предоставлении субсидии (COVID)» (КНД 1150126 или КНД 1150127) находится в разделе «Отчетность» или «Учет/Отчетность».

По кнопке “Создать” в поисковой строке введите код КНД или начните набирать слово “субсидия” — найдется форма заявления.

Заполните заявление и отправьте как обычный отчет.

Заявление на возврат платежей: рекомендации по составлению и подаче

Обоснование права на возврат

Право любого из налогоплательщиков (налоговых агентов) на зачет и возврат излишне уплаченных налоговых платежей предусмотрено в НК РФ (гл. 12). Что для этого нужно сделать? Обратиться в налоговую инспекцию с заявлением на возврат в течение 3 лет с момента образования переплаты (пп. 7, 14 ст. 78 НК РФ).

Форма такого заявления утверждена законодательно. С 23.10.2021 при его оформлении следует применять бланк, приведенный в приказе ФНС от 14.02.2017 № ММВ-7-8/182@ (приложение 8) в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Непосредственно в самом бланке присутствуют и указания на основные моменты, которыми нужно руководствоваться при его заполнении.

Скачать бланк заявления на возврат можно бесплатно, кликнув по картинке ниже:

Как составляется заявление на возврат страховых взносов, читайте в Готовом решении от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Рекомендации по заполнению заявления

Действующий бланк заявления предназначен для его оформления по всем типам налоговых платежей, в отношении которых возникает переплата, и может быть использован любым из плательщиков налогов (юрлицом, ИП, физлицом). В его составе – 3 страницы, предназначенные для отражения:

Данные, указанные в заявлении, можно подкрепить копиями подтверждающих документов:

Первую страницу составленного заявления подписывает либо сам налогоплательщик, либо его представитель (п. 1 ст. 26 НК РФ). Здесь же указывается текущая дата составления и номер контактного телефона. Если составитель документа использует печать, то ее оттиск может быть проставлен рядом с подписью.

Образцы заполнения с 23.10.2021 заявлений на возврат разных налогов вы можете найти в КонсультантПлюс. Например, образец по НДС. Смотреть материалы К+ можно бесплатно, оформив пробный доступ.

Последствия отсутствия платежных реквизитов

Если для возврата платежей вы указали платежные реквизиты, ранее неизвестные налоговой службе, то перечисление должно быть произведено согласно указанным данным. Отказ в возврате денежных сумм со ссылкой на отсутствие данные в базе налоговиков не правомерен (постановление ФАС Уральского округа от 25.05.2009 № Ф09-3320/09-С3).

Если вы не указали в заявление реквизиты для возврата денежных сумм, то налоговая должна вернуть деньги на имеющиеся в ее базе счета.

Таким образом, если налоговой службе известны ваши платежные реквизиты, то отказать в перечислении переплаты они не в праве, иначе такое решение можно оспорить в суде (постановление ФАС Уральского округа от 19.01.2010 № Ф09-11154/09-С2).

Однако если вы не указали реквизиты в заявлении и в базе налоговой инспекции они также отсутствуют, то это является основанием для отказа в возврате денежных сумм. Суды в данных ситуациях на стороне налоговиков (постановление 8-го арбитражного апелляционного суда от 15.12.2010 № А70-4076/2010, оставлено в силе постановлением ФАС Западно-Сибирского округа от 28.03.2011 № А70-4076/2010).

Способы предоставления заявления на возврат

Можно воспользоваться несколькими способами предоставления заявления в налоговую службу:

Все возможные варианты подачи приведены в пояснениях на самом бланке заявления.

Особенности подачи заявления через ЛК налогоплательщика

Способ передачи данных через ЛК стал общедоступным с 01.07.2015 (п. 1 ст. 11.2, абз. 1 п. 6 ст. 78 НК РФ, п. 1, подп. «в» п. 12 ст. 1, ч. 4 ст. 5 закона «О внесении изменений…» от 04.11.2014 № 347-ФЗ). Юрлицами он мог использоваться и раньше.

Представление сведений через личный кабинет налогоплательщика как физического лица, в том числе ИП, так и юридического сопровождается электронной квитанцией о приеме (абз. 4 п. 2 ст. 11, п. 2 ст. 11.2, подп. 4.1 п. 1 ст. 32 НК РФ, подп. «а» п. 4 ст. 1, ч. 4 ст. 5 закона № 347-ФЗ).

Однако в НК РФ не указана обязанность инспекции по передаче электронных квитанций о приеме заявлений на возврат, представленных через личный кабинет. Ввиду того, что квитанция о приеме документов может быть не выдана налоговой инспекцией, у налогоплательщика не будет возможности подтвердить передачу данных. Узнать о том, что ИФНС получила переданный им документ, он сможет только по истечении 15 рабочих дней (10 дней на принятие решения и 5 дней на информирование) с даты подачи заявления, когда налоговая служба исполнит свою обязанность по извещению налогоплательщика о результатах рассмотрения поданного заявления (пп. 8, 9 ст. 78 НК РФ).

Об иных вопросах, связанных с применением ст. 78 НК РФ, читайте в этом материале.

Итоги

Плательщик налогов любого типа (юрлицо, ИП, физлицо) вправе вернуть числящуюся за ним переплату по налоговым платежам. Для этого нужно обратиться в ИФНС с заявлением установленной формы, подать которое туда можно любым из существующих для обращения в налоговый орган способов.