Как к сумме прибавить ндс 20 процентов

Как к сумме прибавить ндс 20 процентов

Калькулятор НДС

Что такое НДС

Впервые НДС был введён в 1958 году во Франции и сейчас активно применяется в различных странах мира. В России он введен в 1992 году. В Евросоюзе этот налог называется VAT (Value Added Tax), а в США этого налога нет, вместо него действует налог с продаж.

Какой НДС в России?

В настоящее время действуют 3 ставки налога:

История НДС в России

| Дата | Изменение |

| 1 января 1992 года | Введен налог на добавленную стоимость в размере 28%. |

| 1993 | Размер налога снижен до 20% |

| 2004 | Ставка НДС была снижена до 18% |

| 2019 | Стандартная ставка вновь была повышена до 20% |

Вычисление НДС

Воспользуйтесь следующими формулами для того, чтобы вычислить НДС, найти сумму с учетом налога или сумму без учета налога.

Как начислить НДС, формула

Чтобы получить НДС, необходимо сумму без НДС умножить на ставку (например, 18%) и разделить на 100. Чтобы получить сумму с учетом налога сложите сумму без НДС и полученное значение налога.

Например, если сумма равна 1000 рублей, а ставка равна 18%, тогда НДС будет равен 1000 × 18/100 = 180 рублей, а сумма вместе с налогом равна 1000 + 180 = 1180 рублей.

Как выделить НДС, формула

Чтобы выделить НДС из суммы, необходимо сумму разделить сумму на (1-НДС/100), из полученного результата вычесть исходную сумму и умножить результат на минус 1.

Как к сумме прибавить НДС 20%

Содержание статьи

НДС 20%

С 1 января 2019 года все операции, на которых начислялся налог на добавленную стоимость в размере 18%, подлежат обложению 20%. Это положение регламентируется статьей 1 закона «О внесении изменений в законодательные акты РФ о налогах и сборах» № 303-ФЗ, утвержденного в августе 2018 года. При этом льготные ставки в 10% и 0% для отдельных товаров и услуг остались без изменений.

Для компаний и индивидуальных предпринимателей, являющихся плательщиками НДС в соответствии с выбранной системой налогообложения, необходимость в уплате добавленной стоимости возникает в следующих случаях:

Реализация или передача, предоставление услуг, активов и т.д. на платной или безвозмездной основе, в любом случае сопровождается изменением объема финансовых средств на счетах организации.

От уплаты налога на добавленную стоимость избавлены предприятия в стратегических сырьевых, энергетических отраслях, специализирующиеся на логистических операциях по импорту различной продукции и сырья.

Данная ставка распространяется на следующие товары и услуги:

Как к сумме прибавить НДС 20%

Формула выделения НДС 20 процентов:

СУММА НДС 20% = СУММА * 20 / 120

С помощью этой формулы можно выделить НДС 20% из исходной суммы.

Формула начисления НДС 20 процентов:

СУММА НДС 20% = СУММА * 0.2

С помощью этой формулы можно начислить НДС 20% на исходную сумму.

Процент налога на добавленную стоимость в размере 20 процентов регулируется налоговым кодексом РФ.

В помощь может придти программа Excel, которая позволяет автоматизировать операции расчёта и сэкономить огромное количество времени. В течение нескольких минут можно составить простейшую таблицу с формулами и модернизировать её под свои нужды.

НДС калькулятор онлайн

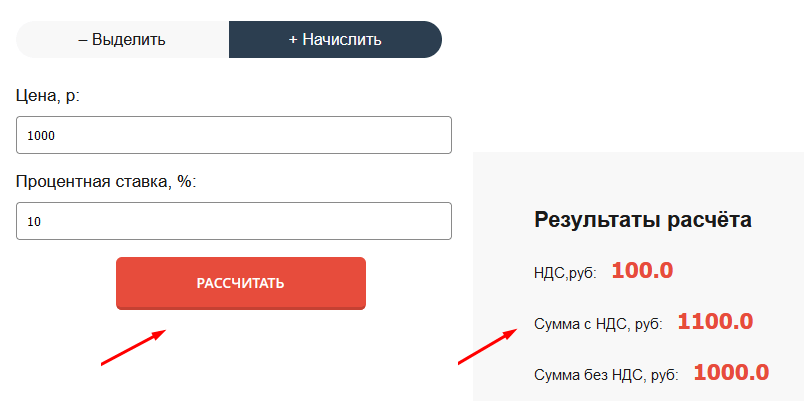

Введите сумму и нажмите «Выделить» или «Начислить».

Результаты расчета НДС на калькуляторе

Формула расчета

Чтобы выделить НДС 20% из суммы, нужно цену с НДС умножить на 20 и разделить на 120.

Пример выделения НДС из 1000

1000 х 20/120 = 166,66

НДС равен 166,66, сумма без НДС: 1000-166,66 = 833,34

Чтобы начислить НДС, нужно цену без НДС умножить на 0.2 (получим сумму налога) и к получившемуся результату прибавим эту же цену без НДС.

Пример начисления НДС на 1000

1000 х 0.2 + 1000 = 1200

НДС равен 200, сумма с НДС: 1000 + 200 = 1200

Что такое НДС

НДС или Налог на добавленную стоимость — косвенный налог, взимаемый с конечного потребителя товара или услуги. В зависимости от группы товаров НДС облагается по ставке 18%, 10% или 0%. НДС постепенно выплачивается на всех стадиях производства товара или услуги, например, добывающая компания А при продаже сырья перерабатывающей компании Б уплачивает НДС со всей суммы продажи, компания Б при продаже своего товара платит НДС с разницы стоимости произведенного товара и сырья, компания продавец В, перепродающая товар компании Б при продаже конечному покупателю уплачивает НДС со стоимости, добавленной к цене товара, приобретенного у компании Б и т.д.

В зависимости от вида продукции процентная ставка может различаться.

НДС калькулятор онлайн

Налог на добавленную стоимость — это один из самых распространенных показателей, который приходиться рассчитывать на всех предприятиях, работающих по общей схеме уплаты налогов. Он отображает, какая часть стоимость товара, услуги или работы изымается в государственный бюджет.

Для простого выделения сбора и созданы онлайн-калькуляторы. Они позволяют провести расчетные процедуры быстро, точно и без вникания в математические тонкости.

Выделить и начислить НДС

Найти сумму налогового сбора несложно, достаточно воспользоваться нашим онлайн-калькулятором:

Добавлена сумма НДС прописью

Если вам необходимо получить сумму прописью, то в основное окно впишите нужный показатель. Вводить его можно как с копейками, так и без. По умолчанию копейки обозначаются двумя нулями. Затем на сайте выберите тип сбора и вариант отображения суммы прописью отобразится у Вас на экране. Результат можно отправить на почту или сохранить его на компьютере, дабы не возвращаться к нему во время последующих вычислений.

Пример расчета НДС

Простая программа на нашем сайте позволяет выполнить расчет бесплатно буквально за несколько секунд.

Пример без использования калькуляторов. Предположим, товар с НДС 550 рублей. Требуется выделить налог из цены. Для этого необходимо умножить число на 20 (процент на дополнительную стоимость) и разделить на 120:

Исходя из этого, цена товара без налога будет на 91,66 рубль ниже:

Калькулятор НДС

С помощью калькулятора НДС вы можете производить следующие расчеты:

Выделить НДС

Для того чтобы выделить НДС, необходимо указывать стоимость, в которой уже заложен НДС.

Например, у нас есть стоимость товара или услуги и она составляет 1000 руб. Эта стоимость уже включает в себя НДС по ставке 18%. В данном случае нам нужно выделить НДС. Для этого в поле «Стоимость товара или услуги» введите стоимость, в нашем случае это 1000. В поле «НДС %» введите нужный процент, в нашем случае это 18%. Результат расчета будет следующим: «НДС 18%» 152,54 руб., «Стоимость без НДС» 847,46 руб.

Начислить НДС

Чтобы начислить НДС, необходимо указывать стоимость товара или услуги без НДС.

Пример. У нас есть стоимость товара 1000 руб. Требуется начислить НДС 18%. Для этого нужно ввести значение НДС в поле «Стоимость товара или услуги» введите стоимость 1000 руб. В поле «НДС %» 18. Результат расчета будет следующим: «НДС 18%» 180 руб., «Стоимость без НДС» 1180 руб.

Для предприятий и предпринимателей, работающих с НДС, расчет данного налога является одним из основных. При неправильном расчете данного налога стоимость товаров или услуг будет неверной, что в дальнейшем может привести к неправильному исчислению и уплате НДС. Калькулятор НДС поможет вам правильно и быстро начислить или выделить НДС.

Нало́г на доба́вленную сто́имость (НДС) — косвенный налог, форма изъятия в бюджет государства части стоимости товара, работы или услуги, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации.

Калькулятор НДС

Как пользоваться калькулятором

Когда нужен калькулятор НДС

С помощью этого калькулятора вы легко можете:

Калькулятор НДС пригодится при расчетах по вычислению налога на добавленную стоимость либо при расчетах стоимости товара с учетом либо без учета НДС. Поскольку ставка НДС – это изменяемая законодательством РФ величина, калькулятор предусмотрел возможность произведения расчетов исходя из ставки, действующей на нужный вам период времени.

Как работает калькулятор

Для начала расчета следует установить, какая ставка НДС вам потребуется. До 1 января 2019 года стандартная ставка НДС равна 18%. Если требуется рассчитать прогнозируемый НДС, начиная с 2019 года, то следует выбрать ставку 20%.

Также в зависимости от того, что именно вам нужно рассчитать, после ввода цифр для получения результата следует нажать на одну из двух кнопок-опций, а именно «Выделить НДС» или «Начислить НДС». Можно обойтись и без этого выбора, нажав на любую из опций, так как в любом случае калькулятор покажет конечные результаты по обеим опциям, но выделенным как результат будет та цифра, которая будет соответствовать нажатой вами кнопке.

Пониженная ставка НДС

Калькулятор производит расчеты и исходя из пониженной ставки НДС, равной 10%.

Пониженная ставка налога на добавленную стоимость применяется в отношении товаров, исчерпывающий список которых приводится ст. 164 НК РФ. Так, группирование товаров с возможностью применения 10%-ной ставки, производится законодателем в следующем порядке:

Память калькулятора

Открытый на любом из ваших гаджетов калькулятор позволит производить вычисления и без подключения к Интернету. Для того чтобы калькулятор был всегда под рукой, удобным будет привязать его к любой из предпочитаемых вами соцсетей, для чего потребуется всего лишь кликнуть по опции «Сохранить калькулятор».

Очистить окно калькулятора можно кликом по кнопке «Сбросить». Если произведенные ранее расчеты важны для вас, то их вполне можно сохранить, кликнув на надпись «Копировать в буфер». Благодаря этой опции, впоследствии можно редактировать расчеты и переносить сохраненные в основные.

Сфера применения калькулятора

Калькулятор пригодится всегда, когда есть необходимость в расчете стоимости товаров либо услуг, либо исчисления процента прибыли после уплаты НДС.

Налог на добавленную стоимость – это обязательный платеж, считающийся косвенным налогом, подлежащим зачислению в бюджет, и включенный в конечную стоимость товара либо услуги. Соответственно, расчеты по НДС – это обязательный атрибут деятельности любого производственно-коммерческого либо индивидуального предприятия. Отчеты по НДС – это обязательные документы, подлежащие ежеквартальной сдаче в налоговые органы.

Плательщиками НДС помимо уже перечисленных организаций являются:

Освобождение от уплаты НДС

Получить освобождение от уплаты НДС, в соответствии с положениями статьи 145 НК РФ, могут предприятия и организации, соответствующие обоим нижеперечисленным условиям:

При этом пункт 5 ст. 145 НК РФ директивно устанавливает утрату права на освобождение от НДС сразу после проведения любой операции с подакцизными товарами, даже при условии ведения раздельного учета операций.

Обязательным условием для предприятий, получивших освобождение, будет ведение книги продаж. Выписки из книги подлежат ежеквартальному представлению финансовым органам для подтверждения права предприятия пользоваться освобождением. Одновременно с выпиской представлению в ФНС подлежит также и выписка из бухгалтерского баланса, свидетельствующая о непревышении максимально допустимой для освобождения от НДС прибыли. Данное условие диктуется Приказом Министерства РФ по налогам и сборам от 4.07.2002 года.

НДС калькулятор онлайн

Оперативно и точно рассчитать НДС в онлайн калькуляторе предлагаем с помощью нашего сервиса calcon.ru

Расчет НДС 20 от суммы на нашем онлайн калькуляторе произвести просто. Для этого:

Определенную наценку может прибавить реализатор часть от нее пойдет в государственный бюджет. Налог на добавленную стоимость изначально включен в цену товара или услуг производителем или продавцом и оплачивается покупателем. Формулы для неавтоматизированного расчета достаточно сложны, особенно для начинающих, поэтому программисты создали специальные программы в режиме онлайн. Они простые, понятные и всем доступные.

Как максимально быстро и безошибочно вычесть размер налога к уплате? Этот вопрос всегда актуален для таких категорий:

Возможность мгновенных математических расчетов ощутимо экономит ваше время и помогает в работе.

Опция «сумма прописью с НДС» поможет мгновенно перевести значение, записанное цифрами, в значение прописью согласно всем правилам орфографии.

Как выделить НДС из суммы?

Разберемся на конкретном примере: скажем, вы финансовый директор компании и приобрели у поставщика товар на 1500 руб. Требуется выделить налог из стоимости. Требуется умножить число (1500 руб.) на 20 (процент) и разделить на 120:

Стоимость товара без НДС: 1500-250=1250 руб.

НДС калькулятор онлайн

С помощью этого сайта вы сможете выделить НДС или начислить НДС в несколько нажатий.

Наберите число и нажмите «Enter».

Просто введите сумму, выберите операцию выделения или начисления НДС, ставку

и нажмите кнопку «Вычислить» чтобы рассчитать НДС.

Зачем?

Расчет НДС является важным аспектом ведения бухгалтерии любого предприятия, работающего с общей системой налогообложения (ОСН). Для некоторых начинающих предпринимателей выделение НДС является незнакомой процедурой, плата за ошибку в которой может оказаться высокой. Этот сайт поможет быстро выделить или начислить НДС, не вникая в тонкости математических вычислений.

Как начислить НДС?

Начислить НДС еще проще. Если ставка НДС 18%, то умножьте сумму без НДС на 0.18 и вы получите сумму налога, а умножив на 1.18 вы получите сумму с учетом налога.

Редакция и владелец сайта не несут ответственности за ущерб или упущенную выгоду, причинённые в результате использования или невозможности использования информации с этого сайта. Вы пользуетесь этим сайтом на свой страх и риск.

Калькулятор НДС онлайн

НДС калькулятор онлайн дает возможность произвести расчет 20, 18 или 10 процентов налога от суммы. Благодаря данному сервису вам не составит труда узнать стоимость без НДС от указанной суммы в пару кликов, а именно рассчитать НДС через калькулятор, начислить или извлечь его из суммы.

Результаты расчета стоимости с НДС можно посмотреть сразу-же после ввода требуемых вами цифр. Более того, самостоятельно выбрать необходимую ставку процентов НДС в калькуляторе. Для того, чтобы высчитать 20 процентов НДС из суммы в калькуляторе онлайн, вам нужно ввести желаемую цифру, а также ставку и сервис автоматически произведет расчет.

Как посчитать НДС от суммы на калькуляторе

Как считать НДС 20% от суммы в нашем калькуляторе? — Прочитав краткую инструкцию, вы поймете, что здесь нет каких-либо трудностей.

Для того, чтобы произвести расчет 20 процентов НДС онлайн от суммы через калькулятор, вам нужно выбрать команду «Выделить НДС» или «Начислить НДС», поскольку программа моментально отображает все вычисления после ввода цифр. Если вы хотите посчитать сумму без НДС в количестве 10 или 18%, вам следует указать параметры вручную в строке «Ставка НДС».

Мы рассмотрели, как высчитать 20% НДС от суммы через калькулятор. Теперь давайте более подробно разберем пример расчета, как выделить и начислить добавленную сумму НДС через формулу.

Формула расчета НДС

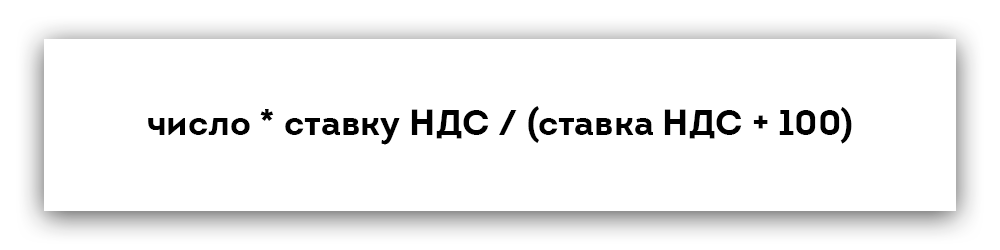

Чтобы самостоятельно посчитать цену без НДС без применения калькулятора вам следует умножить выбранную цифру на необходимый процент НДС и разделить на данный процент, прибавив к нему 100.

Прибавить НДС к сумме без калькулятора тоже не составляет труда. Для того, чтобы найти НДС от суммы вам потребуется умножить желаемую цифру на необходимый процент, а затем просто прибавить цифру, от которой вы первично искали налог на добавленную стоимость.

Мы рассмотрели теоретическую часть формулы НДС онлайн-калькулятора под 10, 18 или 20%. На первый взгляд, данный алгоритм может выглядеть непонятным и сложным. Для того, чтобы развеять данное ошибочное суждение, давайте разберем способы вычета или начисления налога на добавленную стоимость при помощи нескольких простых примеров.

Выделить НДС из суммы

Чтобы рассчитать, вычесть или выделить НДС от суммы, используется следующая формула:

Формула: как выделить НДС через онлайн калькулятор

Теперь вы знаете, как считать НДС от суммы на калькуляторе и без него, для полного понимания всех процессов остается только рассмотреть, как его прибавить к сумме.

Начислить НДС

Как же посчитать НДС от суммы на калькуляторе вручную при начислении. Расчет НДС 20, 18 или 10 процентов онлайн калькулятор производит по следующей формуле

Формула: как начислить НДС через онлайн калькулятор

Мы рассмотрели, как найти, выделить, посчитать, вычесть, отнять или прибавить цену с НДС без помощи онлайн-калькулятора.

Что такое НДС простыми словами

Мы написали краткую справку для всех, кого заинтересовала информация о том, что значит НДС, чему он равен, и для чего он нужен. Скорее всего, данную аббревиатуру слышал практически каждый человек, включая тех, кто не имеет никакого отношения к бухгалтерии или предпринимательству, так как указанный термин можно наблюдать в любом чеке, полученном в магазине.

Следовательно, при совершении покупки каждый из нас платит данный налог. Самое важное, что нужно знать — НДС включен в стоимость любого продукта, который продается, если его цена превышает себестоимость. Логично, что она в 99,9% является выше, поскольку иначе нет никакого смысла заниматься бизнесом. Следовательно, расчет размера налога производится, основываясь на показателе разницы между себестоимостью товара или услуги и их ценой, указанной при продаже.

Расшифровка НДС

НДС расшифровывается, как: Налог на Добавленную Стоимость. Мы рассмотрели, как переводится НДС и что он означает, для полного понимания следует ознакомиться с его краткой историей, а также предназначением.

Когда появился налог на добавленную стоимость

В нашей стране налог на добавочную стоимость впервые появился в 1992 году. Первоначально его ставка доходила до 28%, однако в последствии была снижена до 20%. На сегодняшний момент основной процентной ставкой на территории РФ является 20%. Более лояльная ставка НДС 10% применяется для медицинской, детской продукции, печатных изданий и книг.

Для чего нужен

Как вы уже могли понять, предприниматель платит данный налог после продаже своей продукции, которая может являться товаром, работой, услугой или имущественным правом. К примеру, если компания продала чехол для телефона или здание, находящееся в собственности — она должна совершить уплату налога на добавленную стоимость.

В случае, если сделка совершается безвозмездно, например, одна организация безвозмездно отдает другой земельный участок или дарит по накопительным баллам в магазине какой-либо девайс потребители при покупке более дорого товара — с любой из данных сделок придется уплатить НДС по рыночной стоимости.

Если продукция была ввезена на территорию России из-за рубежа с целью продажи, так же придется уплачивать данный налог.

И все-таки для чего-же его ввели и куда он поступает в конечном счете. Данный налог поступает в федеральный бюджет и составляет около 50% от всех поступлений по сборам на сегодняшний день. Получаемые финансы расходуются на государственные и национальные нужды, а именно:

Калькулятор НДС онлайн

Быстрая навигация по странице

Пользуйтесь интернет-сервисом для определения суммы НДС

Уплата налога на добавленную стоимость является важным финансовым аспектом функционирования любого государственного, частного предприятия или учреждения, оказывающего населению платные услуги. Как правило, на территории Российской Федерации в соответствии с действующей системой налогообложения применяется единая его ставка, которая составляет 20 % от суммы реализованных товаров и услуг. Но для того, чтобы правильно рассчитать объем налога, необходимо учесть виды произведенных материальных благ и специфику работы предприятия.

Например, вы можете сплачивать десять процентов, если выпускаете детские товары или ряд товаров для обеспечения деятельности медицинских учреждений. Нулевая ставка устанавливается для производителя, эффективно работающего на экспорт.

Кому и почему важно знать сумму такого налога?

НДС относится к косвенным налогам, который сплачивается покупателем (потребителем) за приобретенный товар (полученные услуги). Его важно вычислить как предпринимателям, так и пользователям. В первом случае сумму налогов нужно выделить для того, чтобы правильно посчитать запланированную прибыль. Так как НДС относится к обязательным уплатам, пополняющим государственный бюджет, его систематическое внесение является условием ведения хозяйственной деятельности любым предпринимателем. Благоприятный прогноз ее рентабельности должен составляться с учетом обязательных расходов. Высчитать объем такого налога важно, в том числе, и для покупателя (потребителя). Он должен быть осведомлен о суммах, дополнительно оплаченных за полученные услуги или товар в пользу государства.

В правильном и бесперебойном функционировании системы налогообложения в первую очередь заинтересовано само государство. Благодаря сбору НДС:

Выборочный подход со стороны государства к определению суммы такого налога для отдельных предпринимателей с учетом вида выпускаемого ними товара позволяет:

Как определить сумму налога?

Чтобы определить сумму налога на добавленную стоимость, нужно первоначальную сумму разделить на число, равное единице плюс проценты НДС. Например, если налог составляет 15 процентов, то сумма делится на 1,15. Затем из суммы, которая получилась, вычесть первоначальную сумму, умножить это число на единицу и округлить его до копеек.

Для начисления НДС нужно первоначальную сумму умножить на его процентную ставку, разделенную на 100. В нашем случае на 0,15. Таким способом вы получите сумму налога.

Как узнать сумму налога на добавленную стоимость?

Если под рукой есть Интернет, вам поможет бесплатно и безошибочно начислить НДС калькулятор онлайн. Для этого нужно всего лишь прописью внести необходимую числовую информацию в созданные окна. Нажатием нескольких клавиш клавиатуры компьютера возможно быстро получить нужный результат и не переживать за отсутствие знаний бухгалтерии. Воспользоваться такой функцией способен любой человек, желающий иметь интересующие его сведения.

Калькулятор НДС онлайн удобен тем, что:

НДС онлайн калькулятор поможет легко справиться с поставленной задачей начинающим специалистам, что убережет от высокой платы за допущенные погрешности.

Калькулятор НДС 20 процентов

Самый просто способ определить сумму налога и не допустить при этом неприятной ошибки — воспользоваться онлайн-сервисом. Вводим необходимую сумму, выбираем процентную ставку (в нашем случае это 20%), выбираем операцию — «выделить» или «начислить». В результате отобразится сумма без НДС, размер самого налога и финальная сумма с НДС (пример с начислением налога).

После онлайн расчёта НДС 20 процентов, итоговый результат отображается не только в числовом формате, но и прописью. Это пригодится при заполнении налоговой отчётности. Если регулярно приходится иметь дело с документами, декларациями и уплачивать данный налог — добавьте страницу в закладки. Так у вас всегда будет под рукой эффективный инструмент, который серьёзно облегчит жизнь.

Что такое Налог на добавленную стоимость

Это косвенный налог, который государственные органы взимают с юридических лиц и предпринимателей. Уплачивается он несколько раз — по количеству совершённых операций. Начисляется на услуги и товары. Наиболее распространённая ставка в России — 20 процентов, хотя некоторые товары попадают под сниженную 10-процентную ставку. Также существует льготный тариф в 0%.

Такой платёж — наиболее действенный и простой способ пополнения государственной казны. Полный список услуг и товаров, которые им облагаются, можно узнать на сайте местной Налоговой службы. Если коротко, то онлайн расчёт НДС 20 процентов требуется предпринимателям, которые совершают следующие операции:

Налог обязаны уплачивать:

С первого взгляда может показаться, что налог платят только фирмы и предприниматели. На самом деле вся нагрузка в итоге ложится на конечного покупателя, так как производитель закладывает объём выплат государству в стоимость конечного продукта.

Когда может потребоваться расчёт

Все случаи, когда нужно рассчитывать объём выплат НДС, указаны в статье №164 Налогового кодекса Российской Федерации. Воспользоваться онлайн-сервисом, чтобы начислить или выделить НДС 20 из суммы может потребоваться:

Формулы для расчёта налога

Для определения суммы налога применяется формула:

Пример: нужно выделить налог из 1000 рублей. 1000×20\120 = 833,33 рубля.

Формула для начисления:

Пример: нужно начислить налог на 1000 рублей. 1000×0,20+1000 = 1200 рублей.

До 25 числа каждого месяца компаниям (юрлицам), ИП (индивидуальным предпринимателям) необходимо уплатить Налог на добавленную стоимость. Чтобы правильно рассчитать онлайн НДС 20 процентов — воспользуйтесь удобным калькулятором. Просто укажите конкретную сумму, выберите тип операции («начислить» или «выделить») и получите точный результат. Сервис позволит исключить малейшие ошибки при заполнении деклараций и верно установить цену продукции или услуг для конечного потребителя.

Калькулятор НДС онлайн

Калькулятор НДС

Сумма прописью

Сохраненные результаты

Что такое НДС

НДС — это косвенный налог, он устанавливается в виде надбавки к стоимости товаров или услуг. Собственник продает товары или услуги с учетом надбавки и затем перечисляет ее государству. Таким образом он является налоговым агентом: передает в бюджет налог, который уплачивают покупатели.

В нашей стране размер НДС —20%, 18% или 10%, ставка зависит от деятельности компании. Сумма налога к уплате равна процентной доле (по соответствующей ставке) от налоговой базы минус налоговые вычеты. Если вы работаете с двумя ставками, то налог вычисляется по каждой из них отдельно, затем показатели суммируются.

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Как выделить НДС из суммы

Рассчитайте НДС 10% или 18% бесплатно с помощью нашего онлайн-калькулятора. Чтобы выделить НДС из уплаченной суммы, применяется формула:

Сумма * ставку НДС / (ставка НДС + 100)

Пример 1. Выделим НДС из суммы 56 000 рублей при ставке НДС 10%.

56 000 * 10 / (10 + 100) = 5 090.91 рублей.

Пример 2. Выделим НДС из суммы 246 500 рублей при ставке НДС 18%.

246 500 * 18 / (18 + 100) = 37 601.69 рублей.

Как начислить НДС

Начислить НДС вы также можете на нашем бесплатном калькуляторе или с помощью простой формулы:

Сумма * (ставка НДС + 100) / 100%

Пример. ООО “Крокодил и Ко” изготовляет чемоданы. Цена за штуку без учета НДС — 2000 рублей. Есть заказ на партию 20 штук. Начислим НДС по ставке 18%.

Стоимость всей партии: 20 * 2000 = 40 000 рублей.

Начисляем НДС: 40 000 * (18 + 100) = 47 200 рублей — сумма с НДС.

Вычисляем НДС: 47 200 — 40 000 = 7 200 рублей.

Формула расчета НДС

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Калькулятор НДС 20% онлайн

Наш калькулятор НДС 20% поможет вам онлайн рассчитать сумму налога на добавленную стоимость по новой ставке. С его помощью вы сможете как вычислить НДС из общей суммы, так и начислить его «сверху».

Калькулятор:

C 01.01.2019 ко всем отгрузкам, ранее облагавшимся НДС 18%, применяется новая ставка НДС – 20 процентов. Даже к тем договорам, что заключены в 2018 году и ранее.

Формула расчета НДС 20%

Если вам известна общая сумма, в которую уже включен НДС 20%, подсчитать из нее налог можно по формуле:

НДС 20% = Общая сумма * 20 / 120

Если у вас есть сумма без НДС 20%, то налог нужно начислить «сверху»:

НДС 20% = Сумма без НДС * 0.2

Чтобы не делать расчеты вручную и исключить ошибки, воспользуйтесь нашим онлайн калькулятором. Для этого всего лишь заполните поле Сумма — и за считанные секунды вы получите искомую сумму НДС 20%, а также справочно увидите сумму с НДС и сумму без НДС.

Как рассчитать НДС — простые формулы и калькулятор

НДС (налог на добавленную стоимость) — это налог, который взимается в бюджет государства и составляет часть стоимости товара, работы или услуги. Разберёмся, как правильно рассчитать НДС.

Зачем нужен НДС? С помощью этого налога государство увеличивает налоговое бремя на продавцов и производителей товаров по мере роста стоимости продукта. Конечный потребитель платит продавцу НДС со стоимости приобретаемого им товара или услуги (продавец просто прибавляет сумму налога к стоимости товара).

Ставка НДС

В России НДС впервые был введён в 1992 году. Сейчас основная ставка НДС, действующая на территории России, равна 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

Кто обязан платить НДС?

Налог на добавленную стоимость должны платить:

.

.

.

.

индивидуальные предприниматели (кроме тех, кто работает на упрощённой системе налогообложения (УСН))

.

.

экспортёры или импортёры продукции — после того, как она пересекла таможенную границу.

От уплаты НДС, помимо ИП на упрощёнке, освобождены также предприятия и предприниматели, чья выручка за квартал за минусом начисленного дохода составит меньше 2 млн рублей.

Налог на добавленную стоимость: расчёт

Как мы уже выяснили выше, при реализации товара или услуги, а также при передаче имущественных прав покупатель дополнительно платит 20% к цене товара.

При расчёте НДС могут возникнуть два уточнения. Можно рассчитать налог на добавленную стоимость, если есть сумма без НДС или же сумма с учётом НДС.

Рассмотрим, как вычислить НДС в каждом из случаев.

Как посчитать НДС от суммы

Формулы расчёта НДС достаточны просты. Чтобы вычислить НДС от суммы при реализации товаров, облагаемых этим налогом по ставке 20%, используется следующая формула НДС:

СУММА НДС = СТОИМОСТЬ ТОВАРА, ВКЛЮЧАЯ АКЦИЗЫ, НО БЕЗ НДС × 20%

Пример расчёта НДС от суммы

Предположим, фирма продала товар, облагаемый НДС по ставке 20%, на общую стоимость 50 000 рублей. Соответственно, сумма НДС составит:

50 000 ₽ х 20% = 10 000 ₽

Как из суммы выделить НДС

Иногда НДС нужно начислять не сверх суммы, а наоборот — необходимо выделить НДС, уже находящийся внутри суммы.

В частности, этот расчёт может понадобиться поставщику услуг или продавцу при получении предоплаты. Для этого есть формула:

СУММА НДС = СУММА, ВКЛЮЧАЮЩАЯ НДС × РАСЧЁТНАЯ СТАВКА НДС

Расчётная ставка НДС в 2021 году может принимать два значения: 20/120 и 10/110. Выбор ставки зависит от того, по какой ставке облагается налогом та или иная продажа — 20% или 10%.

Пример того, как выделить НДС 20% из суммы

Фирма получила от клиента предоплату в счёт предстоящего выполнения работ, облагаемых НДС по ставке 20%. Сумма предоплаты составляет 500 000 рублей, в том числе НДС.

Для определения суммы НДС с предоплаты используется расчётная ставка 20/120. НДС с предоплаты в нашем примере будет равен:

500 000 рублей × 20/120 = 83 333 ₽

Как посчитать сумму с НДС

Посчитать сумму с НДС можно и не высчитывая сам налог. Для этого есть следующая формула (учитывая, что ставка НДС — 20%)

СУММА, ВКЛЮЧАЮЩАЯ НДС = СУММА БЕЗ НДС × 1,20

Если ставка НДС 10%, то умножать следует на 1,10.

Налоговые вычеты

Налоговые вычеты — это суммы, на которые можно уменьшить налог. В большинстве случаев это тот НДС, который поставщики указали в счетах-фактурах на товары, приобретённые фирмой. Факт оплаты купленных предметов или оплаченных услуг на вычет налога не влияет.

Вопрос о возврате НДС возникает, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществлённой за этот период реализации.

Это видно в декларации: возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

Схема возврата НДС такова:

.

.

Подача декларации с суммой НДС к возврату.

.

.

Принятие налоговым органом решения о возмещении НДС, если в ходе проверки нарушения не выявлены.

НДС калькулятор онлайн

Онлайн калькулятор для расчета Налог на Добавленную Стоимость

Сумма налога, подлежащая уплате в бюджет, в российском законодательстве определяется как разница между суммой налога, исчисленной по установленной ставке с налоговой базы, определяемой в соответствии с положениями законодательства, и суммой налоговых вычетов (то есть суммы налога уплаченного при приобретении товаров, работ, услуг, используемых в деятельности компании, облагаемой НДС).

Расчет налога осуществляется отдельно по каждой из применяемых ставок. НДС, уплаченный при приобретении товаров, работ, услуг, не подлежащих налогообложению, к вычету не принимается.

Зачем? Расчет НДС является важным аспектом ведения бухгалтерии любого предприятия, работающего с общей системой налогообложения (ОСН). Для некоторых начинающих предпринимателей выделение НДС является незнакомой процедурой, плата за ошибку в которой может оказаться высокой. Этот сайт поможет быстро выделить или начислить НДС, не вникая в тонкости математических вычислений.

Как выделить НДС

Как начислить НДС

Начислить НДС еще проще. Если ставка НДС 20%, то умножьте сумму без НДС на 1,2 и вы получите сумму с учетом налога.

Калькулятор НДС онлайн

О расчете НДС

Наш онлайн сервис «НДС Калькулятор» поможет быстро выполнить выделение или начисление налога на добавленную стоимость — НДС для товара или услуги. Достаточно ввести исходную сумму и выбрать нужную страну из списка. В случае необходимости, измените процентную ставку НДС и укажите валюту. После чего, нажмите кнопку требуемого варианта расчёта.

Для указанной суммы будет начислен или выделен НДС по ставке 20 %. Онлайн расчет налога будет выполнен калькулятором для страны Россия в государственной валюте Российский Рубль.

Доступны горячие клавиши: «Enter» — начислить НДС, «Ctrl+Enter» — выделить НДС.

Результаты расчета НДС

| Операция | Ставка НДС, % | Сумма | НДС | Сумма НДС | Валюта |

|---|---|---|---|---|---|

| Расчет НДС | 20 | 0 | 0 | 0 | Российский Рубль |

| Операция | Расчет НДС |

|---|---|

| Ставка НДС, % | 20 |

| Сумма | 0 |

| НДС | 0 |

| Сумма НДС | 0 |

| Валюта | Российский Рубль |

Суммы НДС прописью

Рассчитан НДС по ставке 20%

Сумма: 0 (ноль) рублей 00 копеек

НДС: 0 (ноль) рублей 00 копеек

Сумма НДС: 0 (ноль) рублей 00 копеек

Калькулятор НДС онлайн

Произвести расчет налога онлайн можно с помощью калькулятора НДС.

С его помощью можно начислить или выделить НДС. Полученный результат отображается на экране прописью или цифрами. В процессе проведения расчетов можно сохранить промежуточный подсчет или скопировать его в память онлайн устройства.

Рекомендации по работе с Калькулятором

Прежде чем начать проводить расчеты рекомендуем выбрать тип подсчета (Начислить или Выделить НДС). Это нужно, потому что калькулятор ндс отображает все проведенные расчеты по мере ввода чисел в калькулятор.

Чтобы изменить режим работы устройства, кликните мышкой или нажмите на соответствующую кнопку. Стоит отметить, что расчеты можно проводить даже в случае отсутствия интернета. Режим «Ставка НДС» или «Режим работы», введенные последними, хранятся в памяти калькулятора.

Чтобы скопировать «Сумму без/с НДС» или «Сумму НДС», необходимо кликнуть по цифрам. В результате выполнения данного действия появится специальное окно. При нажатии на кнопку «Х» калькулятор вернется к начальным настройкам (то есть, выделение НДС по ставке 18%).

Полученный результат отображается прописью или в числовом виде. Вариант прописью удобно копировать из специальных полей. Результат вычислений можно сохранить, используя специальную кнопку. Ненужные результаты можно удалять из расчетов, редактируя таблицу. Если Вам нужно перенести данные в основные расчеты, кликните в таблице по сохраненным результатам.

Также можно отправить ссылку на произведенные расчеты по мессенджеру или е-мейлу, скопировав «Ссылку на результат».

Формула расчета НДС

Чтобы выделить НДС из приведенной суммы, необходимо введенную сумму с НДС умножить на 18 и потом разделить на 118. Попробуем этот метод на примере.

Давайте посчитаем НДС, из 650. Следовательно, 650х18/118 = 99.15. Видим, что НДС равен 99.15. Поэтому, сумма без НДС будет равна — 650-99.15 = 550.85.

Чтобы начислить НДС нужно произвести несколько несложных операций. Нужно Цену без НДС умножить на 0.18 и к получившемуся результату добавить Цену без НДС. Ниже рассмотрим пример.

Начислим НДС на 650: 650х0.18+650=767. НДС в данном случае равен 117. Сумма с НДС составляет 767.

История возникновение НДС

Впервые в России НДС был введен в 1992 году. Правила начисления НДС изначально регулировались специальным законом «О налоге на добавленную стоимость». Немного позже после дополнений и изменений НДС стал регулироваться 21 главой Налогового кодекса. Нужно отметить, что были периоды когда ставка НДС доходила до 28%. Позже законодатели снизили ее до 20%.

На сегодняшний день в России действует ставка в 18% (как основной НДС), а также – 10% (как пониженная ставка). Последняя действует на книжную продукцию, печатные издание, детские и медицинские товары.

Калькулятор НДС онлайн

Калькулятор НДС

Сумма прописью

Сохраненные результаты

Что такое НДС

НДС — это косвенный налог, он устанавливается в виде надбавки к стоимости товаров или услуг. Собственник продает товары или услуги с учетом надбавки и затем перечисляет ее государству. Таким образом он является налоговым агентом: передает в бюджет налог, который уплачивают покупатели.

В нашей стране размер НДС —20%, 18% или 10%, ставка зависит от деятельности компании. Сумма налога к уплате равна процентной доле (по соответствующей ставке) от налоговой базы минус налоговые вычеты. Если вы работаете с двумя ставками, то налог вычисляется по каждой из них отдельно, затем показатели суммируются.

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Как выделить НДС из суммы

Рассчитайте НДС 10% или 18% бесплатно с помощью нашего онлайн-калькулятора. Чтобы выделить НДС из уплаченной суммы, применяется формула:

Сумма * ставку НДС / (ставка НДС + 100)

Пример 1. Выделим НДС из суммы 56 000 рублей при ставке НДС 10%.

56 000 * 10 / (10 + 100) = 5 090.91 рублей.

Пример 2. Выделим НДС из суммы 246 500 рублей при ставке НДС 18%.

246 500 * 18 / (18 + 100) = 37 601.69 рублей.

Как начислить НДС

Начислить НДС вы также можете на нашем бесплатном калькуляторе или с помощью простой формулы:

Сумма * (ставка НДС + 100) / 100%

Пример. ООО “Крокодил и Ко” изготовляет чемоданы. Цена за штуку без учета НДС — 2000 рублей. Есть заказ на партию 20 штук. Начислим НДС по ставке 18%.

Стоимость всей партии: 20 * 2000 = 40 000 рублей.

Начисляем НДС: 40 000 * (18 + 100) = 47 200 рублей — сумма с НДС.

Вычисляем НДС: 47 200 — 40 000 = 7 200 рублей.

Формула расчета НДС

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Как рассчитать НДС 20 процентов от суммы

После вступления в силу решения о повышении НДС на 2 пункта до 20% многие предприниматели задаются вопросом, как вычислить НДС 20 от суммы стоимости товара. На практике, сделать это несложно и рассчитать размер отчисления можно как для товаров с включенным налогом или без него. Рассмотрим подробней возможные варианты.

Если Вы не хотите самостоятельно каждый раз проводить необходимые вычисления, то стоит использовать калькулятор НДС 20%, который есть на этой странице. Калькулятор универсальный, достаточно подставить необходимые значения, чтобы получить точную стоимость с учетом входящего или не входящего в нее вычета. Использование калькулятора упростит и ускорит проведение вычислительных процессов.

Расчетная формула НДС 20 процентов для товаров без включения этой стоимости в сумму сводиться к следующим действиям. Необходимо умножить сумму на размер ставки и разделить все это на 100%. К примеру, мы имеем товар, стоимость которого без налога составляет 250 руб. и знаем, что объем НДС составляет 20 процентов. Действует следующая формула:

250 х 20% / 100% = 50

Таким образом, получаем размер вычета в 50 рублей. Для того, чтобы упростить вычисления можно определить вычет умножив цену товара на 0,20, в результате получаем ту же цифру.

Вычисление налога в 20% от суммы продукции с НДС

Если в конечную стоимость товара уже включен налог, что обычно бывает при получении производителем сырья или распространителем готового товара от производителя, то вычислить объем налога также можно простым способом. Цена изделия с налогом составляет 120% его стоимости. Пример вычисления, цена изделия 3000 руб. действует следующая формула:

3000 / 120% х 20% = 500

Онлайн НДС калькулятор

Калькулятор НДС используется, чтобы начислить сбор, выделить его и рассчитать нужное значение. Этот сбор является федеральным и берется с части добавленной цены на товары и услуги. Согласно действующему законодательству, плательщиками этого взноса

являются компании и ИП, а также лица, которые осуществляют импорт в РФ.

Всего действует несколько основных ставок этого налога, которые составляют 0, 10 и 20%. Первые две являются льготными или пониженными. В большинстве случаев применяется основная ставка в 20%. По пониженному тарифу в 10% исчисляется сбор при реализации большинства социально значимой продукции.

Как пользоваться онлайн-калькулятором

Плательщиками признаются компании и ИП. Всего можно выделить два типа плательщиков – внутреннего и ввозного сбора. Чтобы определить, сколько средств подлежит оплате в бюджет, обязательно требуется определить сумму, которая была исчислена при реализации, вычеты и средства к восстановлению, если в этом есть необходимость.

Вычетам подлежат те части сбора, которые предъявлены плательщику при покупке продукции или услуг. Более подробно положения отображены в статье 171 НК РФ. Вычетам подлежат суммы, предъявленные поставщиками, уплаченные при ввозе товара в РФ и т.д. Чтобы использовать вычет, требуется подготовить ряд документации. К ней относят счет-фактуру, первичные бумаги, которые доказывают принятие товаров к учету.

Возместить можно часть тарифа, который превышает сумму исчисленного платежа. Возмещение обычно осуществляется после того, как проведена камеральная проверка. Ее длительность составляет около 2 месяцев В некоторых случаях этот период может быть продлен до 90 суток.

Восстановлению подлежат суммы сбора, которые ранее были приняты к вычету, если товары не будут применяться в налогооблагаемых процедурах. К примеру, восстановить тариф может быть необходимо при начале использования специального режима.

Перед расчетом нужно определить размер ставки. Основной и наиболее часто используемой является стандартная в 20%. Льготный тариф, размер которого составляет 10%, применяется в отношении продовольственной продукции, товаров для детей, учебной литературы, некоторых медицинских товаров.

Тариф на добавленную стоимость является косвенным. С 2019 года были введены некоторые изменения, которые связаны с повышением основной ставки с 18 до 20%. Рост налога затронул не всех плательщиков – большинство социально значимой продукции облагается сниженной ставкой в 10%.

Чтобы рассчитать размер налога, можно использовать специальный калькулятор процентов. Расчет НДС онлайн делается для каждого взноса отдельно, так как итоговые значения зависят от применяемого процента.

Используя бесплатный НДС калькулятор, можно проводить расчеты НДС онлайн бесплатно за короткий промежуток времени. Допускается выбрать любое значение, даже 18%, которое уже утратило силу, но было актуально до конца 2018 года.

Чтобы использовать калькулятор НДС со ставкой 20 процентов, достаточно выбрать операцию, которую нужно провести – начислить или выделить значение с онлайн калькулятором НДС. После этого в рублях указывается исходная сумма, пишется применяемый процент – он может быть любой.

Чтобы получить грамотные расчеты, достаточно заполнить только эти два окна, программа рассчитывает значения в автоматическом режиме. После того, как все данные введены, нужно нажать требуемую операцию по начислению или выделению. Далее высвечиваются числа в графах первоначальной суммы, ставки тарифа и показателя с учетом налога. Показатели в окошках для удобства указаны как в цифрах, так и прописью.

После расчета можно просмотреть историю операций выполненных ранее. При желании историю можно очистить и начать выполнять расчеты заново.

К примеру, нужно начислить налог на показатель 100 рублей. Его ставка составляет 20%. Итоговое значение будет равно 120. Если из 100 рублей выделить этот же тариф, получится итог без добавленной цены, равный 83,33. Аналогично проводятся расчеты с применением ставки в 18, 10, 0%.

Формула расчета НДС 20%

Расчет НДС проводится по специальным формулам. Используя программу, можно определять сумму автоматически и за короткий промежуток времени, не требуется вручную рассчитывать показатели. Однако, если такой возможности нет, производится вычисление по формуле суммы НДС.

Например, известен показатель С. Надо определить показатель тарифа, который составляет 20%. Тогда значение равно С * 20/100. К примеру, значение составляет 2000. Если 2000*20/100, будет показатель 400.

Можно также рассчитать число с налогом. Например, известна сумма С. Нужно определить параметр с начислением взноса. Формула будет следующей: С+С*20/100. Если используются другие ставки, их размер ставится вместо числа 20. Например, нужно определить, сколько составит сумма с тарифом, если без него она равна 500. Рассчитывается как 500*1,2= 600.

Другая ситуация, когда известна цена с учетом ставки, а нужно узнать показатель без нее. Тогда выводится формула С+(20/100) *С. К примеру, исходная сумма составляет 1120. Тогда согласно выражению 1200/1,2=1000.

Существует способ выделить размер взноса из общей суммы. К примеру, известен показатель с прибавленным тарифом и нужно определить его размер. Для этого применяется сначала способ расчета тарифа без налога. Размер сбора будет вычисляться так: Сумма со сбором – показатель с тарифом/1,2, если ставка составляет 20%. В ином случае используются цифры 1,1, 1,18. Не требуется проводить расчеты, если размер налога имеет нулевой процент.

Выделение НДС

Провести расчет с выделением НДС из суммы можно с применением программы онлайн. Для этого достаточно ввести ставку и выбрать число, с которым будут проводиться операции. Расчет по вычислению НДС и его выделению проводится моментально, процентное значение тарифа на калькуляторе можно менять неограниченное количество раз.

Чтобы выделить показатель налогового сбора из внесенной суммы, используется выражение, где число умножается на ставку добавленной стоимости / (ставка +100). К примеру, требуется выделить налог из значения в 50 000 рублей при использовании 20%. Получается 50 000 * 20 / (20+100) = 8333,33. Другой вариант – нужно выделить показатель сбора из значения в 100 000 при использовании сбора, равного 10%. В таком случае формула со значениями будет выглядеть так – 100 000 * 10 / (10+100) = 9090, 9.

Начисление НДС

Значение НДС начислить можно с использованием этой же программы быстро и бесплатно. Вычесть показатель можно и вручную с использованием несложной формулы: С * (взнос+100) /100%.

Можно разобрать пример начисления и нахождения итогового числа. Следует найти стоимость партии, если сбор начисляется по стандартной ставке в 20%. Цена за партию составила 200 000. Начисляется сбор следующим образом: 200 000 * (20+100) = 240 000. Этот итог с учетом налога. Таким образом, размер взноса к уплате в бюджет составил 40 000 = (240 000 – 200 000).

Использование программы позволяет быстро рассчитать все требуемые числа. Для начала работы достаточно ввести всего два показателя, после этого итоги выводятся в автоматическом режиме. Использование калькулятора позволяет упростить ведение учета и формирование отчетности. Плюс применения программы в том, что она бесплатна и доступна в любое время суток при условии наличия доступа в интернет. Работать можно с любыми ставками и числами без ограничений количества операций.

Что такое НДС

Впервые о потенциальной возможности взимания косвенного налога заговорили в Германии, а непосредственным инициатором подобных изменений стал Вильгельм фон Сименс. В 1919 году его компания понесла колоссальные убытки, поэтому фон Сименс хотел реформировать налоговую систему с целью перекладывания бремени выплат на потребителей. Но вскоре владелец крупной транснациональной корпорации умер, а идея внедрения системы НДС на время была забыта.

Мысль о введении косвенного налога возродилась во Франции в 1954 году, когда финансист Морис Лоре предложил правительству страны схему налогообложения, в которой она функционирует ныне. После недолгого обсуждения было принято решение «обкатки» схемы взимания налога на французской колонии, а именно, в Кот-д’Ивуаре. Финансовый эксперимент имел значительный успех, поэтому Директивой Совета ЕЭС в 1967 году НДС был признан главным косвенным налогом Европы.

НДС в России

В СССР в 1930-1932 гг. начал функционировать налог, взимаемый с оборота. Он вводился на некоторые виды продукции (табачные изделия, товары длительного пользования) и обеспечивал весомую долю доходов бюджета Советского Союза. Конечно, данный налог мог существовать в условиях жесткого регулирования цен государством, поэтому в 80-х годах по причине прогрессирования рыночных отношений его ограниченность стала очевидной.

В 1990 г. система налогообложения претерпела изменения, потому что был введен налог с продаж. Но хоть он и в большей степени соответствовал условиям хозяйствования, однако весь спектр не охватывал. А это значит, что налог, взимаемый в момент приобретения товара либо услуги, также имел ограниченную сферу действия.

В 1992 году вышеперечисленные налоги были заменены на НДС. Порядок его исчисления и уплаты изначально определялся законом «О налоге на добавленную стоимость», а с 2001 года он регулируется главой 21 Налогового кодекса. Наибольшая ставка НДС в России с даты его введения составляла 28%, но потом она была снижена до 20%. Сегодня размер НДС составляет 18%. Кроме того, действуют пониженные 10-процентные ставки: речь идет о продаже медицинских и детских товаров, печатных изданий, книжной продукции, носящей образовательный характер. Кстати, для экспортируемых товаров ставка НДС составляет 0%.

В России налоговый учет ведется с использованием счета-фактуры. Формат данного бланка имеет установленную форму, а порядок его заполнения строго регламентирован. На основании счетов-фактур формируется Книга покупок, а базисом для Книги продаж считаются выданные счета-фактуры. Важным изменением, коснувшимся отчетности, является сдача декларации по НДС в электронном виде. Такое новшество разработано с целью масштабной борьбы с фирмами-однодневками.

А все ли платят косвенный налог? Плательщиками НДС признаются различные организации и частные предприниматели, работающие по обычной системе налогообложения. Плюс ко всему, существует особый вид режима, основной ориентацией которого является снижение налоговой нагрузки на владельцев среднего и малого бизнеса. Получается, что, субъекты, перешедшие на упрощенную систему налогообложения, освобождаются от уплаты ставки.

Уплата НДС

Методика расчета НДС

Если нужно выделить НДС, следует цену с НДС умножить на 18 и разделить на 118.

Например, если сумма составляет 2000 рублей, 2000 умножить на 18 (36 000) и разделить на 118. Получается 305,08 рублей.

Если необходимо начислить НДС на сумму, следует цену без НДС умножить на 0.18 (получаем сумму НДС) и к получившемуся результату прибавить сумму без НДС.

Например, если сумма без НДС составляет 2000 рублей, 2000 умножаем на 0.18, НДС равен 360.00 рублей. К сумме НДС прибавляем сумму без НДС, 360 + 2000.00 получаем 2360.00 рублей.

Калькулятор НДС

Если же рассчитывать НДС вручную неудобно, можно воспользоваться нашим специальным онлайн-сервисом «Калькулятор НДС». Все очень просто: вводится сумма, выбирается операция, ставка, нажимается кнопка расчета. Основным достоинством калькулятора является экономия времени и исключение вероятности ошибки.

Калькулятор НДС

Скачать, сохранить результат

Выберите способ сохранения

Информация

НДС (или налог на добавленную стоимость) – это налог, относящийся к числу косвенных. Он добавляется к стоимости товаров и услуг. Как правило, продавец уже реализует свою продукцию с учётом этой надбавки (добавляя её в стоимость), а после – отдаёт её государству. Иначе говоря, в этом случае продавец выступает налоговым агентом, собирая налог с покупателей и передавая его в государственную казну.

На текущий день в Российской Федерации установлено несколько уровней НДС, зависящее от видов деятельности организаций (налоговых агентов). Согласно 164 статье Налогового кодекса Российской Федерации, при расчёте НДС с 2020 года используются ставки в 0%, 10%, 20%. Сумма, которая должна быть уплачена, равняется доле налоговой базы, за минусом налоговых вычетов. Если так получилось, что организация ведёт свою деятельность сразу двум ставкам, то налоги считаются раздельно, а затем складываются.

НДС: выделить и начислить

Для эффективной работы, молниеносного принятия решения и расчёта выгоды от сделки требуется быстрый расчет начисления и выделения налога.

Чтобы начислить НДС, используется несложная формула:

стоимость × (ставка НДС + 100) / 100%

К примеру, если продукция организации реализуется по стоимости 5000 рублей за условную единицу, то начислить НДС в размере 20% будет несложно:

5000 р. × (20 +100) / 100% = 6000 р.

А сама сумма НДС в этом случае составит 6000 – 5000 = 1000 р.

А чтобы выделить НДС из суммы, нужно воспользоваться немного другой формулой:

стоимость × ставка НДС / (ставка НДС +100)

Обратимся к тому же самому примеру: конечная стоимость для покупателя получилась 6000 р., выделим из неё НДС.

6000 р. × 20% / (20 +100) = 1000 р.

Таким образом, мы видим, что сумма налога в этом случае составляет 1000 рублей.

Впрочем, если бумаги с ручкой у Вам под рукой нет, то в этом деле Вам поможет наш калькулятор НДС онлайн: он быстр и прост в использовании.

Как пользоваться калькулятором?

Выберите в верхнем меню одну из опций: выделить НДС или начислить. Ниже введите стоимость продукции, и далее укажите процентную ставку. Как только все поля будут заполнены, нажмите на кнопку «РАССЧИТАТЬ». Справа от формы мгновенно появятся результаты: сумма самого налога, стоимость с НДС и без него. Уверены, что калькулятор НДС 20 процентов станет Вашим незаменимым помощником в финансовых вычислениях.

И да, это быстро, удобно и абсолютно бесплатно.

Калькулятор НДС

Налог на добавленную стоимость – косвенный государственный налог, которым облагаются все организации, юридические лица, индивидуальные предприниматели, а вместе с ними рядовые потребители товаров и услуг. Именно покупатели оплачивают разницу между ценой реализации от производителя и ценой в розничных или оптовых торговых сетях. А уже продавец перечисляет её в бюджет. НДС является главным сбором каждого государства, формирующим общий бюджет. Поступления составляют до 80%, поэтому пристально контролируются органами ФНС. Понимать механизм и уметь рассчитывать налог – прямая обязанность не только финансовых специалистов, но и всех граждан, заинтересованных в прозрачных коммерческих отношениях.

Как посчитать НДС от суммы

Чтобы разобраться, как правильно выделить НДС из суммы, не надо обладать особыми знаниями или опытом работы в финансовой структуре. Можно понять механизм на самом простом примере.

Индивидуальный предприниматель купил у поставщика для своего магазина запчасть на машину за 1200 рублей. 200 рублей в этой сумме заложено в качестве обязательного сбора. Получается «чистая» стоимость товара составляет 1000 руб. Реализовать деталь владелец магазина планирует за 1500 рублей (стандартная наценка для этой категории продукции 25%). Но в розничную цену тоже необходимо заложить 20% ставку. Значит, ценник будет составлять 1800. При этом в бюджет предприниматель заплатит за вычетом уже заплаченной ставки поставщику: 1800 х 20% — 200 = 160.

Кроме того, законодательством предусмотрена в ряде случаев компенсация, так называемый налоговый вычет. В зависимости от вложений в бизнес (инвестиции в оборудование, открытие новых филиалов, выход на региональный уровень) и личных обстоятельств (покупка жилья в ипотеку, обучение детей, опекунство над родителями или инвалидами) каждый добросовестный плательщик может претендовать на возврат, уплаченных в бюджет средств. Причём это качается не только предпринимателей и юридических лиц, но и рядовых потребителей.

Формула расчета НДС

Для точного расчёта налога на добавленную стоимость применяются формулы, определенные законодательством. Для человека, далекого от бухгалтерии и ведения отчетности, заучивать их нет необходимости. Достаточно изучить принцип действия. Существует несколько формул для выделения сбора на добавленную стоимость:

Цена продукции 15 000 рублей, из неё необходимо продавцу заплатить в бюджет 20%. 15 000 х 20/100 = 3 000. Именно столько будет составлять государственная наценка, которая станет частью общего финансового фонда страны.

Например, партия из 10 комплектов нижнего белья стоит 60 000 рублей, с включенным взносом в бюджет. Чистая цена составляет 48 000 рублей. 12 000 рублей – налог. Несложные вычисления подтверждаются приведенной формулой: 48 000 + 60 000 х 20/100 = 60 000.

Бюджет на закупку чая для специализированного магазина составил 150 000 рублей. Чтобы высчитать цену реализации продукции, необходимо подставить значения в формулу 150 000 / 120 х 100 = 125 000 или 150 000 / 1,2 = 125 000.

Каждый пользователь может начислить НДС на калькуляторе. Достаточно ввести исходные данные, чтобы за секунды получить основную информацию о платежах. Программа работает на актуальных формулах, разработанных ФНС. С помощью инструмента можно выделить или начислить налог на любую сумму. Алгоритм действий предельно прост:

Выделить НДС прописью

Одним из преимуществ онлайн калькулятора налога на добавленную стоимость является вывод результата прописью. Это позволяет пользователю грамотно заполнить финансовые документы, в частности декларации для сдачи в ФНС. Ошибки в официальных отчётах, кассовых ордерах и другой документации недопустимы. Даже единичная опечатка может стать причиной отказа в принятии финансовой отчётности государственными органами. В свою очередь это повлечёт материальные убытки, в частности невозможно будет оформить налоговый вычет или подтвердить уплату сбора за уже приобретенный товар. Штраф – самое мягкое наказание за незначительные на первый взгляд ошибки.

Калькулятор помогает исключить даже вероятность негативного сотрудничества с госструктурами. Преимущества сервиса может оценить, как потребитель товаров и услуг, так и узкопрофильный специалист (менеджер, бухгалтер, аудитор, финансовый консультант). Программа существенно экономит ценное время, и позволяет лишний раз проверить знания в области российского налогообложения.

Определение и общие понятия

Определение ввёл французский экономист Морис Лоре в 1954 году. В 1958 году налог был впервые применен на государственном уровне во Франции, а уже через два года распространился по всей Европе. Внедрение такой формы финансового обложения практически полностью решало дефицит поступлений в бюджет. Главное преимущество – нейтральность в отношении любого производства. Облагается только добавленная стоимость, которую платит конечный покупатель.

Но если копнуть глубже, сбор платят все участники рынка. На простом примере, можно понять суть механизма. Человек покупает в магазине хлеб и платит полную стоимость, в которую уже заложен НДС. Но до этого момента, хлебозавод закупил масло, муку, дрожжи, другие ингредиенты продукции, при этом воспользовался услугами водоканала и регионального поставщика электричества. Каждая позиция сметы содержит государственный сбор. И так можно по цепочке отследить всех производителей и поставщиков, которые реализовали свои товары и услуги, внесли в бюджет взнос, прежде чем хлеб попадёт на стол к конечному потребителю. То есть каждый человек так или иначе участвует в финансовой «пирамиде».

Налог на добавленную стоимость платят все предприниматели, независимо от вида деятельности. Исключение составляют субъекты, использующие УСН, ЕНВД, и предприятия с минимальными оборотами бизнеса (общая выручка не больше 2 млн. рублей в год). Законодательством определено 3 ставки: 20%, 10% и 0%. Чаще всего применяется 20% основная ставка. Пониженная 10% ставка распространяется на детские товары, учебники, продукты питания, отдельные категории медицинских товаров и деятельность по разведению племенных животных. Льготную ставку используют при реализации товаров и услуг, определенных статьей 164 НК РФ.

Калькулятор НДС онлайн

Калькулятор НДС

Сумма прописью

Сохраненные результаты

Что такое НДС

НДС — это косвенный налог, он устанавливается в виде надбавки к стоимости товаров или услуг. Собственник продает товары или услуги с учетом надбавки и затем перечисляет ее государству. Таким образом он является налоговым агентом: передает в бюджет налог, который уплачивают покупатели.

В нашей стране размер НДС —20%, 18% или 10%, ставка зависит от деятельности компании. Сумма налога к уплате равна процентной доле (по соответствующей ставке) от налоговой базы минус налоговые вычеты. Если вы работаете с двумя ставками, то налог вычисляется по каждой из них отдельно, затем показатели суммируются.

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Как выделить НДС из суммы

Рассчитайте НДС 10% или 18% бесплатно с помощью нашего онлайн-калькулятора. Чтобы выделить НДС из уплаченной суммы, применяется формула:

Сумма * ставку НДС / (ставка НДС + 100)

Пример 1. Выделим НДС из суммы 56 000 рублей при ставке НДС 10%.

56 000 * 10 / (10 + 100) = 5 090.91 рублей.

Пример 2. Выделим НДС из суммы 246 500 рублей при ставке НДС 18%.

246 500 * 18 / (18 + 100) = 37 601.69 рублей.

Как начислить НДС

Начислить НДС вы также можете на нашем бесплатном калькуляторе или с помощью простой формулы:

Сумма * (ставка НДС + 100) / 100%

Пример. ООО “Крокодил и Ко” изготовляет чемоданы. Цена за штуку без учета НДС — 2000 рублей. Есть заказ на партию 20 штук. Начислим НДС по ставке 18%.

Стоимость всей партии: 20 * 2000 = 40 000 рублей.

Начисляем НДС: 40 000 * (18 + 100) = 47 200 рублей — сумма с НДС.

Вычисляем НДС: 47 200 — 40 000 = 7 200 рублей.

Формула расчета НДС

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Калькулятор НДС онлайн

Калькулятор НДС

Сумма прописью

Сохраненные результаты

Что такое НДС

НДС — это косвенный налог, он устанавливается в виде надбавки к стоимости товаров или услуг. Собственник продает товары или услуги с учетом надбавки и затем перечисляет ее государству. Таким образом он является налоговым агентом: передает в бюджет налог, который уплачивают покупатели.

В нашей стране размер НДС —20%, 18% или 10%, ставка зависит от деятельности компании. Сумма налога к уплате равна процентной доле (по соответствующей ставке) от налоговой базы минус налоговые вычеты. Если вы работаете с двумя ставками, то налог вычисляется по каждой из них отдельно, затем показатели суммируются.

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Как выделить НДС из суммы

Рассчитайте НДС 10% или 18% бесплатно с помощью нашего онлайн-калькулятора. Чтобы выделить НДС из уплаченной суммы, применяется формула:

Сумма * ставку НДС / (ставка НДС + 100)

Пример 1. Выделим НДС из суммы 56 000 рублей при ставке НДС 10%.

56 000 * 10 / (10 + 100) = 5 090.91 рублей.

Пример 2. Выделим НДС из суммы 246 500 рублей при ставке НДС 18%.

246 500 * 18 / (18 + 100) = 37 601.69 рублей.

Как начислить НДС

Начислить НДС вы также можете на нашем бесплатном калькуляторе или с помощью простой формулы:

Сумма * (ставка НДС + 100) / 100%

Пример. ООО “Крокодил и Ко” изготовляет чемоданы. Цена за штуку без учета НДС — 2000 рублей. Есть заказ на партию 20 штук. Начислим НДС по ставке 18%.

Стоимость всей партии: 20 * 2000 = 40 000 рублей.

Начисляем НДС: 40 000 * (18 + 100) = 47 200 рублей — сумма с НДС.

Вычисляем НДС: 47 200 — 40 000 = 7 200 рублей.

Формула расчета НДС

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Как правильно рассчитать НДС 20 процентов – формула

В начале 2019 года налог на добавленную стоимость был повышен с 18 до 20%. Для людей, занимающихся вопросами бухгалтерии, при расчётах практически ничего не изменилось, то есть формулы остались прежними, теперь надо просто заменить одно значение на другое.

Предприниматели или сотрудники, желающие сами разобраться в сфере подсчёта денег, интересуются, как посчитать НДС 20 от суммы. Важным моментом является то, что при расчётах важна формула. Достаточно разъяснить нюансы в ней, и все расчёты будут правильными. Для подтверждения и убеждения в том, что всё сделано правильно в интернете существуют специализированные калькуляторы. В них можно посчитать и отдельно налог, и стоимость, включающую НДС.

Как уже было отмечено, необходимо обращать внимание на саму схему. В некоторых ситуациях применяется не одна модель расчёта. В этой статье разберём данные моменты, когда применяется одно и другое. Чтобы материал был лучше усвоен, расскажем всё на наглядных примерах.

Формулы и порядок расчёта

Представитель бизнеса знает, что бухгалтерия – один из компонентов компании, без которого нельзя обойтись. Именно здесь происходят денежные операции, и именно поэтому денежные функции должен выполнять квалифицированный и знающий человек.

После внесения изменений в законодательство практически на большинство продукции, оказании платных услуг и выполнении работ действует налог на добавленную стоимость по ставке 20%. Соответственно, в формулах подставляется эта цифра.

Чтобы не возникало ошибок, стоит понимать, как прибавить НДС из суммы, как конкретно высчитывать сам процент, а также, как определить, в стоимость уже вошла надбавка или нет.

Распишем каждый из этих обстоятельств.

НДС от суммы

Так как ставка в начале 2019 года была повышена, в расчётах применяется новая. Иначе использование прошедшей ставки будет считаться незаконным и инспекционный орган сочтёт это как занижение налоговой базы, что может привести к проверкам, штрафным санкциям и даже судебному разбирательству.

Итак, чтобы посчитать НДС 20 от суммы можно применить одну из этих формул:

Все три варианта являются равнозначными, их можно применять дополнительно для собственной проверки. Главный принцип – умножение первоначальной цены какого-либо продукта без НДС, то есть себестоимость, на ставку, и на выбор есть несколько модификаций: 20%, 20/100, 0,2. Каждый для себя выберет то, что будет наиболее удобно и сможет вычислить НДС. Какое бы значение не было подставлено в схему, результат будет одинаковым.

Теперь рассмотрим ситуацию на конкретном примере.

Между компаниями «Металл» и «Мир изделий» заключён договор, в котором указана сумма за отгруженные заготовки без учёта НДС, она равняется 289 408 рублям. По предмету продажи видно, что он относится к основному критерию налогообложения и ставка составляет 20%. Специалист «Металл» при поступлении партии груза произвел расчёты, оформил и заполнил накладную, счёт-фактуру. Далее представлена формула расчёта 20%, по которой были выявлены налог на добавленную стоимость и цена с учетом этой надбавки:

Далее высчитывается стоимость всего груза с учётом налога, для этого прибавляем к общей сумме уже известный нам процент:

Для подтверждения правильности расчёта можно использовать другие модификации схемы, чтобы выявить конкретную стоимость процентной ставки:

НДС в том числе

В прошлом пункте уже была использована вторая схема, при которой можно найти НДС и процент на эту сумму. Здесь преимущественный акцент смещён на прибавление, который определяет конечную стоимость продукции. К сумме плюсуются полученные цифры.

Если обратимся к знакомому примеру исходя из проделанных манипуляций, представитель ПАО «Мир изделий» должен будет уплатить при отгрузке товара 347 289, 60 рублей и включить туда надбавку.

Трудностей при таком расчёте возникнуть не должно, так как имеется только одно действие. Если же вдруг необходимо проверить и обезопасить себя, стоит положиться на современные вычислительные специальные калькуляторы в онлайн, то есть для этого не нужно будет выходить даже из дома и провести операции в пару кликов.

Сравним для наглядности теоретические требования со случаем на практике. И не забываем, что необходима будет формула для расчёта НДС 20 процентов, которая была продемонстрирована выше.

Изначальная стоимость товара без НДС составляет 50 000. Затем узнаём, какая цена будет выставлена в СФ бухгалтером этой фирмы, то есть 50 000 умножаем на 0,2, получаем 10 000. Чтобы узнать общую сумму с НДС в том числе, прибавляем к 50 тысячам начисленный процент в размере 10 тысяч, в результате чего итогом становится 60 тысяч. Именно этот платёж нужно будет внести покупающей стороне поставляющей компании.

Расчёт НДС, который ранее уже был включён в стоимость продукта

Как уже было сказано, не во всех ситуациях применяется только одна формула, размещённая в предыдущих частях. Если в договоре прописаны конкретные параметры товара, а также условия, например, стоимость продукта с прибавлением процента, выделения НДС, или если между предприятиями практикуется предоплата в счёт

будущих отгрузок, существует необходимость провести соответствующие расчёты и вписать корректировки в авансовый СФ, документацию при поставке.

Итак, формула, как рассчитать НДС 20 процентов от суммы, включающей налог, выглядит следующим образом:

Как и в прошлом случае, эти схемы идентичны друг другу, то есть при проверке по обеим формулам результат будет одним и тем же. Не стоит забывать, что есть фактор ошибки, поэтому стоит всё внимательно и правильно рассчитать, узнать точные цифры и аккуратно вносить данные.

Приведём пример. Между предприятиями ООО «Берег» и ООО «Рыбак» был заключён контракт. В нем прописано, что в их систему включаются предоплаченные средства в размере 30% к общей сумме. Процентная ставка, по которой образуется налог, составляет 20%, так как продукция относится к этой группе товаров.

Для подробного ознакомления можно прочитать некоторые статьи НК РФ, где прописаны группы товаров, относящиеся к той или иной категории. Аванс был перечислен «Берегу» суммой 325 100 рублей. Сотрудник этого бренда произвёл расчёт НДС и оформил СФ на

предоплату. Выглядит это следующим образом:

325 100*20/120= 54 183,33 руб. – получаем такую вычисленную плату, составляющую налог на добавленную стоимость.

Можно также использовать второй путь:

325 100/1,2*0,2=54 183,33 руб. Мы отчётливо видим, что результаты совпадают, значит, подсчёты оказались верными, и надбавка производится согласно теперь известному числу.

Начисление налога при ставке в 20 процентов

В интернете существует множество калькуляторов. По ним легко высчитать и выделить НДС, начислить его, и провести другие операции. Для многих опытных или начинающих специалистов, бизнесменов, важно понимать саму суть транзакций, иначе могут быть совершены ошибки при развитии различных направлений в предприятии.

Алгоритм начисления остаётся одним и тем же. До января текущего года долгое время была основная ставка 18% наряду со льготными 10% на некоторые виды товара и 0% при экспорте материала. Несмотря на изменения, в действующие формулы достаточно

подставить 20 процентов, и тогда расчёт НДС будет правильным, и, следовательно, налогооблагаемая система будет в рамках закона.

Чтобы произвести начисление, необходимо воспользоваться определённой моделью:

Как выходит из формул, начислять необходимо к исходной сумме продукции.

Когда выделяем НДС покупателю

Как бы не проходили мимо рядового потребителя все финансовые манипуляции со стороны производителя и посредников, конечный ценник с учётом НДС оплачивается именно покупателем. Налог в размере 20% формируется на всех этапах производства и транспортировки продукта.

Всем сторонам этого процесса важно знать, как начислить НДС, как выделить. Второе действие является общеобязательным на основании Налогового Кодекса Российской Федерации, даже если другая сторона освобождена от уплаты и суммы не вычитываются вовсе или в определённом количестве.

Применяются следующая формула:

Если исходная стоимость была зафиксирована без включения процента, нужно использовать схему:

Чтобы быть уверенным в расчётах, стоит перепроверить операции самостоятельно, обратившись к другим специалистам или с помощью вычислительной техники.

Калькулятор НДС

Чтобы произвести расчет НДС вам нужно указать сумму и выбрать операцию

Как начислить НДС формула

НДС = СУММА × СТАВКА(%)/100