Как сделать компанию акционерной

IPO: как частные компании становятся публичными

О том, что акция — это ценная бумага, которую можно купить и продать на бирже, сегодня знает каждый. Акции меняют свою стоимость: их можно купить дешевле и продать дороже, заработав на разнице. А сколько стоила самая первая акция той или иной компании? Как это общество стало акционерным и оказалось на бирже? Поговорим о том, как устроен процесс IPO, Initial Public Offering, или первое размещение акций на бирже.

Главные правила акционерных обществ

Акционерные общества подчиняются примерно одним и тем же законам во всем мире: у АО почти никогда нет одного владельца, его хозяином является каждый держатель хотя бы одной акции или даже ее части. Соответственно, единолично владеть компанией может только держатель стопроцентного пакета акций, что встречается крайне редко. Как правило, акционерным обществом управляет огромное количество его собственников, которых может быть как несколько человек, так и тысячи.

Акционеры бывают мажоритарными и миноритарными. Первые обладают большими пакетами акций, например, контрольным (50%+1 акция) или блокирующим (25%+1 акция). Контрольный пакет позволяет почти единолично управлять работой компании: все остальные не смогут проголосовать за решение, отличное от хозяина большей части компании. Однако блокпакет позволяет наложить вето на решение совета директоров и заставить его пересмотреть. Остальные акционеры — миноритарии: те, у кого пакеты акций незначительны и не позволяют управлять компанией. Как правило, это либо инвесторы, которые держат акции ради дивидендов, либо спекулянты, которые стремятся заработать на разнице цен.

Зачем компаниям IPO

Зачем компании выпускают акции и дают зарабатывать посторонним людям? Ответ на поверхности — для развития бизнеса. Эмиссия бумаг, то есть их выпуск, является самым эффективным способом привлечь большие суммы в капитал. Важно понимать: не заработать, а именно привлечь инвестиции с помощью продажи бумаг на бирже.

Кроме того, на IPO регулярно выходят технологические стартапы. Это команда, которая, разработала ноу-хау, например, инновационную нейросеть. Если она сможет быстро получить крупные инвестиции, идея может принести грандиозную прибыль, а компания стать новым Goggle или Apple. Если не успеет, идею уведут конкуренты.

Как проходит IPO

Шаг первый: инициация

Чтобы ценные бумаги попали на финансовый рынок, компания должна запустить IPO — первичное предложение акций. Процесс довольно сложный и длительный.

Законодательство (закон N 208-ФЗ «Об акционерных обществах») в сфере ценных бумаг, банкинга и еще нескольких крупных сфер влияет на акционерные общества. Поэтому в первую очередь для организации IPO требуется штат юристов, которые помогут провести процесс гладко.

Далее компании нужно решить, сколько будут стоить ее акции на первом этапе. Для этого капитал предприятия оценивают эксперты, а владельцы устанавливают количество бумаг, которые предприятие планирует выпустить. Исходя из количества акций и стоимости активов и формируется их номинальная стоимость, ведь акции — это именно доли компании.

Например, при выпуске 1000 акций компания стоимостью в 1 000 000 руб. установит номинал бумаги в 1000 руб. За эту сумму будут проданы первые акции. В дальнейшем номинальная стоимость теряет всякий экономический смысл, поскольку рынок сформирует свою цену для бумаг.

К примеру, номинальная стоимость акции Газпрома равна 5 руб. Их рыночная стоимость выше в 32 раза — 160 руб. за акцию*. Если компания объявит дополнительный выпуск ценных бумаг, они не будут продаваться по 5 руб. даже при размещении, а только по рыночной стоимости.

*стоимость указана на 03.11.2020.

Шаг второй: размещение на витрине

Далее компания выбирает андеррайтера. Это юридическое лицо, которое непосредственно занимается распределением и продажей ценных бумаг: агент, который найдет покупателя на первые акции. Андеррайтер обязательно должен иметь лицензию Центробанка на такую деятельность. Когда компания идет на IPO, первичная продажа бумаг может быть довольно сложной. Далеко не всегда выстраивается очередь из желающих стать совладельцами неизвестной компании, на акции попросту можно не найти покупателя. Эти риски на себя берет андеррайтер.

Договор с ним, как правило, заключается в двух вариантах: «Твердое обязательство» (англ. Firm commitment) или «Максимальные усилия» (англ. Best efforts). В первом случае андеррайтер полностью гарантирует продажу ценных бумаг, фактически выкупает их сам и перепродает на биржу. Второй механизм мягче: посредник продает столько бумаг, сколько получится. Разумеется, вознаграждение андеррайтера в первом случае намного выше, а размещение бумаг для акционерного общества — затратнее.

При этом обычно андеррайтингом занимается не одна компания, а синдикат, состоящий, например, из инвестиционных банков, которые располагают большими ресурсами для распространения бумаг.

Шаг третий: проспект эмиссии

Определив андеррайтера, акционерное общество выпускает проспект эмиссии ценных бумаг. Это информационный документ: небольшая брошюра или электронный документ, где отражены все детали выпуска. Форму и содержание этого документа регламентирует Центробанк.

Потенциальный инвестор должен узнать из проспекта эмиссии финансовые показатели будущего акционерного общества: получить доступ к бухгалтерской отчетности за три года или за все время работы организации, если она моложе трех лет. Если эмитент входит в группу компаний, то информация нужна по всей группе. Также в проспекте должны быть отражены параметры выпуска ценных бумаг: объем, срок, условия и порядок размещения.

Федеральный закон N 39-ФЗ «О рынке ценных бумаг» требует отражать «все обстоятельства, которые могут оказать существенное влияние на принятие решения о приобретении эмиссионных ценных бумаг». Поэтому рассматривать его как рекламный буклет — ошибочно.

Интересно, что Комиссия по ценным бумагам и биржам США, например, требует при каждой эмиссии ценных бумаг указывать еще и цель их размещения. Например, расширение бизнеса, слияние и поглощение компании. После завершения процесса достоверность этих сведений проверяют чиновники. В России подобных требований нет, но цель привлечения капитала отражаются в инвестиционном меморандуме, без которого не обходится ни одна эмиссия ценных бумаг. Этот документ не так формализован, как проспект эмиссии, его цель — убедить инвестора в выгоде покупки акций компании. Он содержит сведения, которые считает нужным опубликовать предприятие. Как правило, это общие данные о проекте, описание бизнес-модели, анализ риска.

Последние шаги: Road-show и размещение

Когда все документы готовы, компания начинает привлекать инвесторов. Это делается в ходе так называемых road-show, которые по сути являются рекламной кампанией эмитента. Эта процедура ограничена только фантазией и бюджетом: потенциальным покупателям бумаг показывают презентации, проводят встречи, рассказывают о преимуществах эмитента. Возможна организация экскурсии на производство, выступления на бизнес-форумах, даже прямая реклама в СМИ.

И только по завершении этого процесса наступает само размещение бумаг. Сперва компания выбирает биржу: это могут быть как Московская биржа, так и Лондонская или Гонконгская. На крупных биржах больше шансов найти покупателя на ценные бумаги быстро, но размещение там дороже. Кроме того, эмитент учитывает рынок своей продукции: например, размещать в Китае акции европейской компании не всегда удачная идея, так как она может не найти отклик у инвесторов.

Далее анедррайтер собирает от потенциальных инвесторов заявки на покупку, принимает деньги и выдает ценные бумаги.

Точнее, сейчас физических акций не встретить, а само словосочетание «ценные бумаги» неточно. Данные об акционерах заносятся в цифровой реестр, который ведет реестродержатель, он же — регистратор. Это юрлицо с лицензией Центробанка, которое фиксирует все операции с акциями и другими ценными бумагами.

На этапе сбора заявок цена акций может быть скорректирована, если они продаются плохо. Как правило, для размещения андеррайтер стремится найти якорного инвестора, который выкупит большую часть эмиссии и тем самым «легитимизирует» цену.

После этого акции поступают в свободное обращение на биржу, где их может купить любой участник торгов. Для самой компании наступает новое качество существования: если частное предприятие, кроме бухгалтерской отчетности в налоговую, ничего о себе не рассказывает, то с ПАО все иначе. Общество должно в предусмотренном законом порядке публиковать большой объем сведений о себе: полный список аффилированных лиц, финансовые показатели, существенные факты (под этим словосочетанием законодательство подразумевает любые события, в ходе которых заметно меняются активы, пассивы или финансовые показатели компании). Теперь оно принадлежит не одному или нескольким собственникам, а неограниченному кругу лиц, перед которыми обязано отчитываться о своей деятельности.

Золотая акция

Существует и особенный вид ценных бумаг. Так называемая «золотая акция», в английском языке — golden share. Это явление появилось в Великобритании в 1980-х годах, когда правительство Маргарет Тэтчер занималось приватизацией госкомпаний. В российский обиход они вошли при схожих обстоятельствах.

Суть «золотой акции» в том, что она предлагает особенные права своему держателю. Какие именно — обычно не раскрывается широкой публике, но в первую очередь они касаются возможности наложить вето на решения любых акционеров, влиять на формирование совета директоров и в целом политику организации.

В России понятие «золотой акции» урегулировано Федеральным законом № 178-ФЗ от 21 декабря 2001 г. «О приватизации государственного и муниципального имущества». Закон допускает использование «золотой акции» при приватизации более 75% акций предприятия.

Коротко:

— Компании выходят на IPO, чтобы быстро привлечь большие инвестиции.

— После выпуска акций компания перестает быть частной, ее совладельцем может стать любой участник торгов на бирже.

— Организация IPO — сложный многоступенчатый процесс, занимающий месяцы, а иногда годы.

— На IPO можно хорошо заработать, но стоит учитывать риски

Зачем компании выпускают акции

Акция — это ценная бумага, которая закрепляет за ее владельцем долю компании. Когда инвестор покупает акции, он становится совладельцем бизнеса и получает право на часть прибыли компании в виде дивидендов. А при пакете акций от 10% стоимости уставного капитала инвестор может влиять на принятие решений в компании.

Акции компаний размещаются на фондовых биржах, такое размещение называется листингом, а первичный выход компании на биржу — ай-пи-о, IPO. Иногда компании выходят на биржу повторно — это называется эс-пи-о, SPO. В статье говорим о первичном выходе и разбираемся, зачем компании выпускают акции и делают незнакомцев с биржи совладельцами бизнеса.

Получить финансирование, оценить бизнес или выйти из него

Есть три мотива, по которым компании выходят на фондовый рынок:

Получить финансирование. Компания выходит на биржу и предлагает частным инвесторам купить ее акции. Например, выставляет 50%-ную долю в виде 5 млн акций, каждая из которых продается по 100 рублей. Если все акции компании купят, она получит 500 млн рублей и сможет потратить эти деньги на развитие бизнеса, например выход на новые рынки, исследования или покупку оборудования.

Оценить бизнес. Стоимость всех акций компании, которые вращаются на бирже, называется рыночной капитализацией компании. Она показывает, во сколько рынок оценивает компанию на основе сделок с акциями.

Рыночная капитализация не всегда совпадает с реальным положением дел в компании. Иногда инвесторы дают оценку на основе ожиданий, например, когда предполагают, что в будущем компания начнет приносить прибыль, или наоборот, манипулируют рынком, чтобы снизить стоимость акций. Тогда оценка компании может быть завышенной или заниженной.

Но в любом случае рыночная капитализация показывает, за сколько можно продать долю в компании точнее, чем другие способы, например оценка экспертом или расчет по доходам.

Выйти из бизнеса. Выпуск акций дает инвесторам и собственникам бизнеса возможность продать свою долю и выйти из бизнеса. Например, инвестор на этапе идеи вложил в стартап 10 млн рублей в обмен на 40% доли, через два года компания начала приносить стабильную прибыль, и инвестор захотел выйти из бизнеса. Он может найти другого инвестора, чтобы продать ему долю целиком, или выйти на биржу и продать свои 40% небольшими частями, акциями большому количеству инвесторов.

Но не каждая компания может выпустить акции, а только та, что соответствует требованиям биржи.

Нужно соответствовать требованиям биржи и провести пиар-кампанию

Компания может выпускать акции на любой бирже, например на Гонконгской или Московской фондовой бирже. Привязки к местоположению компании нет. Но у каждой биржи есть требования к эмитентам — так называются компании, которые выпускают акции.

Требования бирж отличаются, дальше будем рассказывать на примере Московской фондовой биржи.

На Московской бирже есть три уровня листинга:

Полные требования к эмитентам и корпоративному управлению есть на сайте биржи. Для примера сравним несколько требований для листинга первого и второго уровней.

Порядок и особенности выпуска акций

В случае, когда компании требуется привлечение инвестиционных средств для развития деятельности, а также повышение своего имиджа, руководство предприятия решает произвести выпуск пакета ценных бумаг – акций. Рассмотрим, как протекает процесс эмиссии и размещения акций и какие последствия он несет для самой компании.

Что такое выпуск акций

Выпуск акций (эмиссия) подразумевает под собой установленный законом порядок действий по размещению и выпуску ценных бумаг, продажи их первым владельцам – юридическим или физическим лицам. Эмиссией занимается руководство определенной компании. Целью эмиссии становится привлечение инвестиций и увеличение уставного капитала компании. Процедура благотворно влияет на успешное функционирование предприятия — не нужно оформлять займы и выплачивать по ним проценты.

Акции выпускаются акционерным обществом (АО), перед руководством предприятия при этом стоит одна из указанных задач:

Размещение возможно в публичном и частном порядке. Публичное акционерное общество (ПАО) может продавать бумаги неограниченному числу потенциальных инвесторов. В частном порядке размещение осуществляется без публичных уведомлений и сопутствующей рекламы и ограничивается суммой до 50 млн. рублей.

Процедура эмиссии, государственная регистрация и ее стоимость

Эмиссия включает в себя ряд действий:

При эмиссии многие общества заручаются поддержкой профессионального участника фондового рынка – андеррайтера. Процедура эмиссии может потребовать специальных знаний и умений, поэтому обращение за помощью к андеррайтеру оправдано. За свои услуги андеррайтер получает вознаграждение.

Цены на регистрацию выпуска ценных бумаг разнятся, в среднем стоимость процедуры составляет от 10 до 100 тысяч рублей. Окончательное значение может меняться в зависимости от дополнительных услуг, оказываемых юридическим лицом.

Порядок и способы размещения акций

Акции могут размещаться следующими способами:

Конвертация проводится в следующих случаях:

В бухгалтерском учете на счете 80 отражаются сведения о показателях уставного капитала и движении денежных средств. Проводка КТ 80 ДТ 75-1 обозначает размер задолженности учредителей. Денежные средства, поступающие в оплату корпоративных прав, отражаются по кредиту 75-1.

Субсчета, позволяющие отразить движение капитала:

Важно! При первичном размещении предприятие должно подготовить специальный документ – проспект акций. Он отражает существенные сведения об эмитенте, его финансовом положении, выпускаемых акциях. Проспект акций должен быть утвержден Советом директоров.

Владельцы и номинальные держатели ценных бумаг

Владелец акций является одним из собственников акционерного общества и обладает правом на часть имущества предприятия и его прибыли. Акционеры получают дивиденды – часть ежегодного дохода общества.

Номинальный держатель не обладает правом собственности на ценные бумаги, но держит их от своего имени. Держатель представляет интересы акционера и защищает его от возможных ошибок при учете прав на ценные бумаги. Номинальным держателем становится брокер или депозитарий. Он должен пройти регистрацию в реестровой системе держателей ценных бумаг.

Первичный выпуск подразумевает реализацию бумаг среди неограниченного числа участников инвестиционного рынка. Объем эмиссии напрямую зависит от размера уставного фонда общества. У каждого акционера определена доля прав на имущество и доходы общества. При дополнительной эмиссии выпускается дополнительный пакет акций, при этом размывается доля конкретного акционера. Дополнительные бумаги могут распределяться среди прежних акционеров и новых инвесторов.

Преимущества и недостатки выпуска акций компанией

Процедура эмиссии на само предприятие окажет влияние как положительного, так и отрицательного характера. Преимущества эмиссии:

Таким образом, эмиссия позволяет компании на выгодных условиях привлекать средства инвесторов. Акционирование позволяет компании зарекомендовать себя как финансово устойчивое предприятие с перспективой дальнейшего успешного развития. Как и любой процесс, эмиссия имеет свои достоинства и слабые стороны, которые необходимо учитывать руководству компании перед принятием решения о выпуске ценных бумаг.

Как стать акционером за 15 минут и жить на дивиденды

На мировых фондовых рынках обращаются акции примерно десяти тысяч компаний. Выбрать, а затем еще и купить их большинству новичков кажется непосильной задачей. В результате, привлекательный и доходный рынок недополучает частные инвестиции, а сами инвесторы — потенциальный доход. TatCenter.ru объясняет, как можно стать акционером за считанные минуты, и почему это — выгодно.

Деньги должны работать

Еще несколько лет назад фондовый рынок был своеобразным « клубом для избранных». Новички, опасаясь сложности процедуры покупки акций, предпочитали классические инструменты вроде банковских депозитов. Последние надежны и практически не несут рисков, однако, главный их недостаток — низкая доходность. К примеру, во второй декаде июля максимальная ставка по вкладам в рублях опустилась до 8,85%, в то время как годовая инфляция по итогам июня в РФ составила 7,5%, а по итогам 2015 года — 12,9%. Средства на вкладе, зачастую, лежат « мертвым грузом» и в лучшем случае их можно сберечь от инфляции.

Осознание, что деньги должны работать, заставляет активных, предприимчивых людей искать доступные инструменты не сбережения, а инвестирования.

Привлекает и доходность. Так, акции Сбербанка в прошлом году показали доходность на уровне 85%, Facebook +35%, Amazon +125%. Почему бы не подарить ценные бумаги на день рождения другу или шефу, у которого « все есть», или самому не причаститься к бизнесу мирового бренда, даже если ты в этом ничего не смыслишь, и получать дивидендный доход?

Если раньше покупка акций американских или российских компаний, казалась сложной и затратной по времени — требовались личный визит в брокерскую компанию для открытия счета, регистрация на бирже, перечисление средств на счет, подключение торговой платформы и проч., — то сегодня купить ценные бумаги можно в интернет-магазине. По аналогии с одеждой и бытовой техникой.

«Меня привлекла простота»

«Меня привлекла простота: не нужно никуда идти, просто выбрал ценную бумагу и оплатил карточкой, — рассказывает программист компании Youdo.com из Казани Кирилл Желтов о первом опыте покупки бумаг в Сети. — Для меня это был эксперимент, я никогда раньше не покупал акции, и решил, наконец, попробовать — узнать, как это работает. Купил небольшой пакет бумаг компании « Лукойл», и потом получил все подтверждающие документы. Приехал домой и сказал, шутя: «Поздравьте меня, я теперь акционер».

48-летний предприниматель из Казани Айрат, в свою очередь, рассказывает, что инвестировать в акции он решил после того, как лицом к лицу столкнулся с кризисом.

«В один момент рубли на банковском депозите, отложенные на обучение сына за границей, уменьшились вдвое. Было принято решение инвестировать оставшиеся деньги в акции иностранных и российских компаний. Опыт предпринимателя подсказывает, что « яйца нужно распределять по разным корзинам». Опыт человека, пережившего ни один кризис, говорит о том, что российский рынок, скорее всего, будет восстанавливаться, можно купить акции дешево. Акции американских компаний — хороший заработок в надежной валюте.

После оплаты и подписания по смс трех документов, в течение нескольких минут пришли на почту документы, подтверждающие открытие брокерского счета и наличие на нем купленных бумаг. Ставка на рост фондовых рынков уже дает положительные результаты».

На самом деле, это не шутка, а утверждение « стал акционером за 15 минут» — не голословно. TatCenter.ru проверил это на собственном опыте.

Тест-драйв интернет-магазина акций

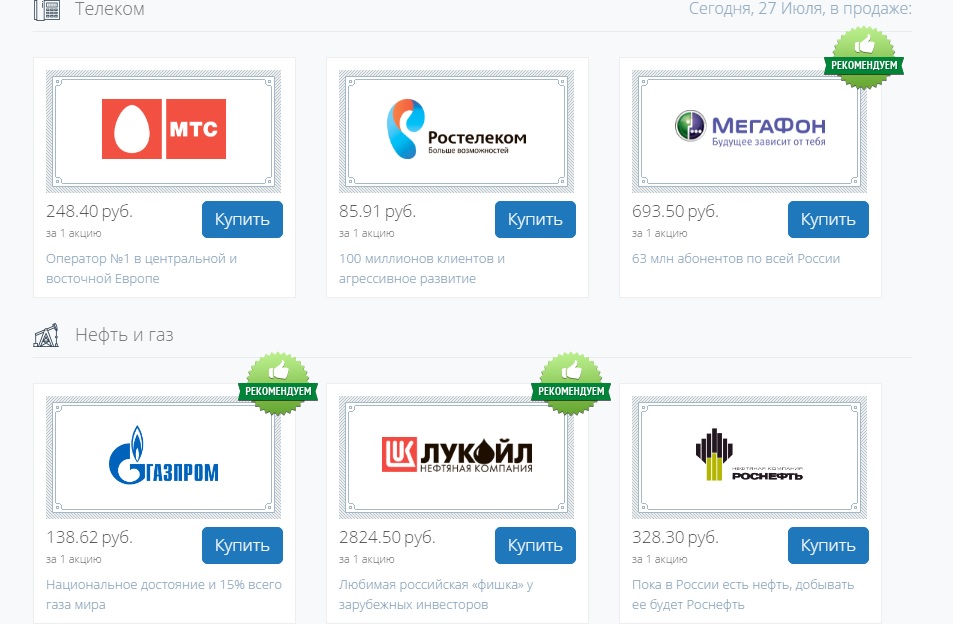

Далее формируем пакет. Акции продаются лотами. В каждом лоте отдельно взятой компании определенное количество акций. Обращайте на это внимание. При покупке исходим из собственных предпочтений, анализа и рекомендаций — по акциям каждого эмитента в магазине предлагается аналитический комментарий, детальная информация по эмитенту и рекомендации четырех источников по выбранной бумаге — покупать, продавать или держать. Все предельно понятно. Кроме того, в описании лота обязательно указаны потенциал роста бумаги и дивидендный доход.

Эксперты рекомендуют при покупке бумаг обращать внимание на отраслевых лидеров рынка. От них, как правило, можно ожидать уверенного роста в силу высокой выручки, инвестиций в новые разработки и доверия со стороны крупных инвесторов и банков, что создает спрос на акции — их котировки уверенно идут вверх.

Бумага понравилась — отправляем ее в корзину. Минимальная сумма покупки — 10 тыс. рублей.

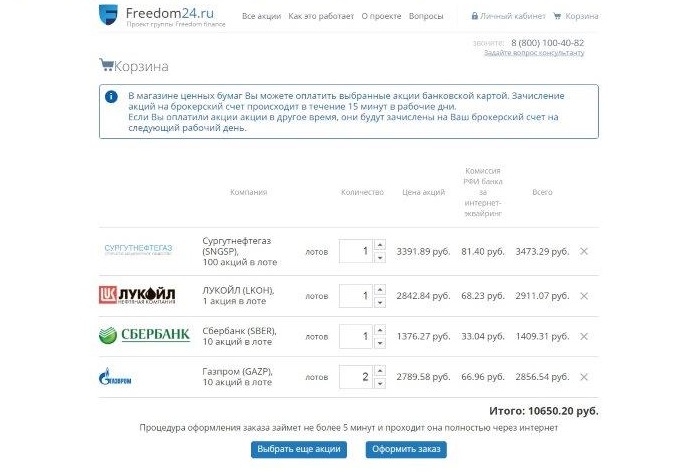

Мы сформировали пакет из акций четырех компаний — «Сургутнефтегаз», «Лукойл», «Газпром» и Сбербанк. В бумагах первой компании привлекает дивидендная доходность — она по привилегированным акциям является самой высокой на рынке и находится на уровне 20%. «Лукойл» понравился тем, что акции компании с января этого года уже выросли на 35% за счет развития новых месторождений и увеличения объема нефтедобычи. «Газпром», согласно закрытому 20 июля реестру акционеров, анонсировал дивидендный доход в размере 7,89 рублей на акцию, то есть она превысила 5% годовых, что, несомненно, является приятным бонусом к приросту курсовой стоимости почти на 20% с начала года. Ну, а акции Сбербанка на фоне увеличения прибыльности бизнеса, выходящего из кризисного шока, просто выросли с января в два раза.

Пакет из 121 акции обошелся нам в 10 650 рублей.

Оплатить выбранные акции в интернет-магазине ценных бумаг можно банковской картой. Зачисление их на брокерский счет происходит в течение 15 минут в рабочие дни. Если бумаги оплачиваются в другое время, они зачисляются на брокерский счет на следующий рабочий день.

После оплаты надо ввести данные в систему, которая заключает электронные договора. Заранее приготовьте сканы паспорта — главная страница с фотографией и страница с регистрацией — они требуются для удаленного открытия счета. Надо знать и номер ИНН.

Когда проходите верификацию и подписываете договора в электронном виде, все действия подтверждаются СМС-кодами. При заключении электронного договора обратите внимание, что все поля должны быть заполнены именно так, как это указано в паспорте. То есть если в паспорте написано, что местом рождения является гор. Казань, то, написав просто Казань, регистрация не пройдет, о чем сообщил вежливый консультант поддержки интернет-магазина. Он же пояснил, что при желании клиент может заказать бумажную версию документов. Однако, для соблюдения российского законодательства достаточно и электронной.

Отслеживать стоимость пакета можно в личном кабинете. А если акции надо продать, подаете заявку брокеру через WEB-терминал в личном кабинете или отдаете поручение трейдерам компании по телефону. После продажи, подписываете поручение и выводите заработанные деньги на свой банковский счет.

Акции — это выгодно

Инвестирование, это не трейдинг, не сиюминутные вложения. Рассчитывать надо на горизонт минимум в один год, предупреждают эксперты. Не следует также инвестировать более четверти своих сбережений. Доход от акций повышенный, а значит — высок и риск.

Заработать при этом можно не только на росте акций в цене, но и на дивидендах. Их платят многие компании. Выплаты американских эмитентов в долларах в среднем ежегодно составляют от 5%, максимальную доходность по дивидендам среди российских компаний- более 20\%, как уже было сказано выше, показали акции компании « Сургутнефтегаз».

В интернет-магазине компании « Фридом Финанс» доступны не все ценные бумаги, торгующиеся на бирже. Однако выбор бумаг качественных эмитентов широк. Кроме того, «погуглив», не трудно понять, что большинство запросов в поисковиках приходится на акции трех самых известных эмитентов. Их акции на полках магазина https://freedom24.ru есть.

Лицензия № 045−13 561−100 000 на осуществление брокерской деятельности от 19 мая 2011 года

Выдана ФСФР России