как учесть обеспечительный платеж по договору аренды

Как арендатору не потерять обеспечительный платёж (депозит)

Обеспечительный платёж — это деньги, из которых арендодатель получит своё, если арендатор не заплатит или испортит помещение. Для арендатора идеально, когда в конце аренды платёж засчитывают за последний месяц или возвращают. Но на деле платёж легко потерять — это зависит от условий договора аренды.

Как работает обеспечительный платёж

Арендатор вносит обеспечительный платёж, если в договоре аренды есть пункт об этом. По закону такой обязанности у арендатора нет. Довод «так делают все, когда снимают недвижимость» не работает без записи на бумаге.

В договорах обеспечительный платёж называют по-разному — депозит, страховой платёж, гарантийный платёж. Суть от этого не меняется.

Обеспечительный платеж работает по правилам из ст. 381.1 ГК РФ. Если арендатор задерживает арендную плату или портит помещение, арендодатель удерживает нужную сумму без писем и судов. Если нарушений не было или от платежа что-то осталось, в конце аренды арендатор получает деньги назад. Проценты за пользование деньгами арендодатель не платит. По сумме платежа договариваются. Обычно она равна ставке за один-два месяца.

В договоре аренды стороны могут изменить и уточнить правила из закона:

✍ Записать больше ситуаций, когда арендодатель списывает деньги. Например, платёж идёт в счёт штрафов за нарушение арендатором режима работы торгового центра. Или платёж покрывает убытки арендодателя при досрочном выезде арендатора;

✍ Сделать обеспечительный платёж невозвратным;

✍ Установить, что платёж списывают в счет арендной платы за последний месяц;

✍ Обязать арендатора пополнять платёж в определенный срок, если арендодатель делает списание;

✍ Записать, в какой срок арендодатель возвращает арендатору деньги после окончания аренды.

Тут важно следующее. В споре по поводу обеспечительного платежа будут работать условия из договора аренды. Даже если арендатор лишается этих денег, ничего не получая взамен. Стороны видели, что подписывают, отказаться теперь нельзя. Это принцип свободы договора из ст. 421 ГК РФ.

Если арендодатель не отдаёт возвратный платёж после окончания аренды, у него возникает неосновательное обогащение по ст. 1102 ГК РФ. На сумму платежа можно насчитать проценты за каждый день задержки. Но, скорее всего, за долгом и неустойкой арендатору придётся идти в суд.

Бывает другая ситуация. Арендатор заплатил, но что-то пошло не так, и в помещение он так и не въехал. В итоге договор разорвали, аренда не состоялась. Тут арендодатель обязан вернуть даже невозвратный депозит — ст. 453 ГК РФ.

Когда обеспечительный платёж остаётся арендодателю

Арендодатель списывает деньги, если арендатор нарушает условия аренды. Получается, для арендатора главное — внимательно прочитать договор и не нарушать обязанности.

Вот самые частые причины потери обеспечительного платежа.

Досрочный выезд из помещения

Если записано, что депозит остаётся как штраф за односторонний отказ арендатора от договора, так оно и будет. Арендатор теряет платёж, даже когда ничего не ломал, а просто нашёл помещение с лучшей проходимостью. Предприниматели могут так договариваться по п. 3 ст. 310 ГК РФ. Верховный Суд подтверждал, что это законно в п. 16 Постановления № 54.

Ещё арендодатель может не возвращать депозит, если попросил арендатора съехать по его вине. Например, за просрочку арендной платы или пожар в помещении.

Однако арендодатель обязан вернуть деньги, если сам выгнал арендатора. Суды поддерживают, вот пример — дело № А41-85970/2019.

Забыли вернуть помещение по акту

Когда аренда заканчивается, арендатор обязан съехать и вернуть помещение по акту. Пока акт не оформили, за каждый день начисляется арендная плата, даже если арендатор уже вывез мебель и отдал ключи — ст. 622 ГК РФ. Арендодатель спишет долг из депозита.

Ущерб помещению

Сломанную дверь или разбитую люстру арендатор чинит за свои деньги. Это его обязанность делать текущий ремонт из ст. 616 ГК РФ. Иначе арендодатель запишет поломки в акт возврата, посчитает сумму ремонта и вычтет из депозита. Для арендодателя депозит — это чужие деньги, и он вряд ли будет искать подрядчика подешевле.

Но арендатор отвечает только за ремонт в границах своего помещения. За общие лестницы, санузлы и коридоры — нет. Ремонтировать и мыть общее имущество в здании обязан собственник — ст. 210 ГК РФ.

Просрочка арендной платы и другие нарушения

Арендатор обязан платить за помещение в срок, который записан в договоре — ст. 614 ГК РФ. За просрочку арендодатель может насчитать пени и вычесть из платежа.

Торговые и офисные центры часто прописывают в договорах правила внутреннего режима и штраф за нарушения. Если сотрудники арендатора в разгар дня закрывают магазин на жалюзи или вносят товар через центральный вход, администрация выписывает штраф. Это тоже минус из депозита.

Что записать в договор, чтобы обеспечительный платёж вернули

Арендатору принципиально проследить, чтобы по условиям договора арендодатель всегда возвращал платёж или засчитывал его в последний месяц аренды. Не все арендодатели согласны переписывать договор не в свою пользу. Но вести переговоры стоит.

Хороший набор пунктов для арендатора выглядит примерно так:

В качестве обеспечения исполнения обязательств Арендатор в течение 3 дней после подписания договора перечисляет на расчётный счёт Арендодателя обеспечительный платёж. Сумма обеспечительного платежа устанавливается в размере одной ежемесячной арендной платы.

Арендодатель обязан вернуть обеспечительный платёж на расчётный счёт Арендатора в течение 3 дней после окончания срока договора аренды или его досрочного расторжения по инициативе любой из сторон.

По требованию Арендатора Арендодатель обязан зачесть обеспечительный платёж в счёт арендной платы за последний месяц.

При удержании из обеспечительного платежа Арендодатель направляет Арендатору письмо с расчётом и обоснованием удержанных сумм.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Что поменялось из-за коронавируса

В 2020 году арендаторы из особо пострадавших отраслей бизнеса могли съехать из помещений досрочно без штрафов, если не договорились с владельцами недвижимости о скидке. Это мера господдержки из ст. 19 Закона № 98-ФЗ от 01.04.2020 г.

Но об интересах владельцев недвижимости тоже подумали. При досрочном съезде пострадавшему арендатору депозит не возвращают. И неважно, что было в договоре аренды. Искать нарушения на стороне арендатора тоже не придётся. Арендатор утрачивает право на обеспечительный платёж полностью. Здесь суды поддерживают арендодателей, пример — дело № А13-7469/2020.

P. S. «Особенно пострадавшие» арендаторы получили право на отсрочку арендной платы. Отсрочка распространяется на платежи с даты введения режима повышенной готовности до даты отмены. Если режим повышенной готовности сняли раньше 1 октября, то ещё на 50% от даты отмены до 1 октября. Выплачивать долг арендаторы должны с 1 января 2021 до 1 января 2023.

Статья актуальна на 08.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Что такое обеспечительный платеж по договору аренды

Обеспечительный платеж в договоре аренды — это своего рода страховая сумма, которую арендующий помещение вносит для компенсации возникающих вследствие ненадлежащего исполнения им договорных обязательств возможных потерь арендодателя.

Что такое обеспечительный платеж

Понятие обеспечительного платежа было добавлено в Гражданский кодекс РФ в 2015 году. Не следует путать это понятие с авансом или залогом. Компания-арендодатель вправе включить условие об обеспечительном платеже в договор аренды с целью компенсировать возможные убытки. Такие убытки связаны:

Во втором случае имеет место упущенная выгода: собственник не успеет найти других арендаторов в короткие сроки и на какое-то время останется без дохода.

Убытки компенсируются обеспечительным платежом, условие о котором включается в контракт. В качестве оплаты обеспечительного платежа, как правило, используются денежные средства.

При оформлении соглашения с арендатором иногда возникает вопрос: каков размер обеспечительного платежа по договору аренды и изменится ли он в течение срока действия контракта? Обычно сумма привязывается к величине арендной платы за определенный период, например месяц или квартал. Стороны вправе договориться и о произвольной сумме.

Как используют

Полученные средства используются:

Как его вернуть

В бизнесе возможны разные ситуации. Например, компания решила переехать в другой офис по причине более удобного местоположения или привлекательной цены. В этом случае следует предупредить арендодателя в сроки, установленные соглашением. Вероятно, руководство захочет вернуть обеспечительный платеж, о чем арендодатель извещается письмом, составленным в произвольной форме. Примерный образец письма выглядит так:

Пункт о возврате обеспечительного платежа по аренде включается в контракт и содержит условия и сроки возврата средств. Если арендатор своевременно сообщил о предстоящем расторжении договора, имуществу не нанесен ущерб, арендная плата перечислена своевременно и в полном объеме — в этом случае арендодатель обязан вернуть деньги в установленные контрактом сроки.

Нередки случаи, когда арендодатель не возвращает обеспечительный платеж, объясняя это различными предлогами. В действительности полученные в качестве гарантии деньги пущены в оборот или израсходованы на другие цели. В качестве обоснования причин, почему обеспечительный платеж не возвращается, обычно приводят следующее:

Бухгалтерский и налоговый учет у арендодателя

В бухгалтерском учете оформляются проводки:

Кроме того, в течение срока действия контракта гарантийный взнос учитывается на забалансовом счете 008 «Обеспечения полученные».

В налоговом учете гарантийный взнос облагается налогом на прибыль, если он учтен в составе выручки арендодателя (арендной платы). В этом же случае взнос подлежит обложению НДС, а если арендодатель применяет УСН, арендная плата включается в доходы. При отсутствии в контракте условия о зачете страхового взноса в составе арендной платы НДС не начисляется.

В налоговом учете обеспечительного платежа у арендатора сумма включается в расходы при исчислении налога на прибыль, если эта сумма учтена в составе арендной платы. НДС, включенный в сумму обеспечения, заявляется к вычету по счету-фактуре, выставленной арендодателем.

Обеспечительный платеж при УСН

Автор: Марина Карманова, главный бухгалтер компании «Консалтинговая группа «Экон-Профи»

Условия договора аренды определяют порядок учета обеспечительного платежа в расходах арендатора и доходах арендодателя, применяющих упрощенную систему налогообложения.

На практике довольно распространена ситуация, когда арендодатель согласно договору аренды получает от арендатора обеспечительный платеж для обеспечения исполнения обязательств (п. 1 ст. 329, ст. 381.1 ГК РФ). Рассмотрим нюансы бухгалтерского и налогового учета обеспечительного платежа у арендатора и арендодателя при применении ими УСН.

Учет обеспечительного платежа у арендодателя

Налоговый учет.

Если в договоре прописано условие возврата обеспечительного платежа после истечения срока аренды, то у арендодателя не возникает доходов, учитываемых при исчислении базы по «упрощенному» налогу. Такой вывод можно сделать из положений Налогового кодекса (подп. 2 п. 1 ст. 251, п. 1.1 ст. 346.15 НК РФ).

Если же договор содержит условие о зачете обеспечительного платежа в счет арендной платы, то арендатор и арендодатель должны будут составить акт о его зачете. При этом арендодателю следует отразить сумму обеспечительного платежа в качестве дохода в книге учета доходов и расходов на дату составления акта (письма Минфина России от 17.12.2015 № 03-11-06/2/73977, от 22.06.2015 № 03-11-06/2/36071, от 28.10.2013 № 03-11-06/2/45451, от 08.04.2013 № 03-11-06/2/11372, ФНС России от 30.12.2014 № ГД-4-3/27235@, УФНС России по г. Москве от 02.09.2010 № 20-14/2/092618@).

Бухгалтерский учет.

Порядок бухгалтерского учета обеспечительного платежа у арендодателя рассмотрим на примере.

Расчеты с арендатором 1:

Расчеты с арендатором 2:

Обеспечительный платеж в учете арендатора

Налоговый учет.

Вопрос налогового учета обеспечительного платежа является актуальным для арендатора, который применяет объект налогообложения «доходы, уменьшенные на величину расходов».

Ситуация практически аналогична рассмотренной выше. При наличии условия о возврате обеспечительного платежа по окончании договора он не может быть учтен арендатором при расчете базы по «упрощенному» налогу в силу того, что не поименован в перечне расходов, приведенном в Налоговом кодексе (п. 1 ст. 346.16 НК РФ).

При этом отметим, что арендатор не должен учитывать данную сумму и в составе доходов в момент возврата (письмо Минфина России от 12.12.2008 № 03-11-04/2/195).

Если же согласно условиям договора между арендатором и арендодателем обеспечительный платеж в последующем будет учтен в составе арендной платы за какой-либо период, то он будет отражен в книге учета расходов и доходов в качестве расхода, связанного с арендной платой за этот период (подп. 4 п. 1 ст. 346.16 НК РФ; письма Минфина России от 03.04.2015 № 03-11-11/18801, от 28.06.2011 № 03-11-06/2/99).

Бухгалтерский учет обеспечительного платежа у арендатора также рассмотрим далее на примере.

Расчеты с арендодателем 1:

Расчеты с арендодателем 2:

Проводки при начислении и уплате арендной платы

Условия, включаемые в договор аренды (в т. ч. обеспечительный платеж)

В аренду друг у друга юрлица берут имущество, предназначенное для длительного пользования. Чаще всего таким имуществом оказывается помещение, оборудование или транспортное средство.

В договоре аренды, обязательно оформляемом письменно (п. 1 ст. 609 ГК РФ), следует отразить:

Все расходы по содержанию переданного в аренду имущества несет арендатор. На него же возлагаются и обязательства по поддержанию имущества в состоянии пригодности к эксплуатации. Но в отношении осуществления капитального ремонта, выполняемого арендатором, в договоре необходимо упоминание о нем, поскольку если право делать этот ремонт не делегируется арендатору, то обязанность его производить ложится на арендодателя (п. 1 ст. 616 ГК РФ).

Договором может предусматриваться уплата при его заключении в адрес арендодателя денежного обеспечения, расцениваемого как страховка от возможного ущерба, причиняемого арендатором. Наличие условия об обеспечительном платеже в договоре аренды потребует дополнительных бухгалтерских проводок как у передающей, так и у получающей стороны.

Из-за эпидемии коронавируса некоторые арендаторы могли получить так называемые «арендные каникулы». Что это означает и какие они влекут последствия для учета, в деталях разъяснили эксперты КонсультантПлюс. Полный пробный доступ к К+ можно получить бесплатно. Если вы арендуете государственное или муниципальное имущество, вам поможет это Готовое решение, а если частное — тогда вам в этот материал.

Проводки при сдаче в аренду помещения или оборудования у арендодателя

Бухгалтерские проводки по аренде помещения у арендодателя будут такими же, как и при передаче в аренду оборудования или транспортного средства, поскольку все эти виды имущества числятся у передающей стороны в составе основных фондов, т. е. на счете 01. Исключение составляют ситуации, когда объект изначально приобретался с целью предоставления его во временное пользование за плату. Такие объекты находят отражение на счете 03, однако на порядок учета операций, связанных с передачей в пользование, принципиального влияния это не оказывает.

Передача имущества в аренду и возврат из нее не требует от арендодателя каких-либо дополнительных бухгалтерских проводок, кроме выделения таких объектов в аналитике на счете обычного их учета.

Начисление платы за аренду осуществляется, как правило, помесячно последним числом и отражается записью Дт 62 Кт 91 (90). Счет 91 используется, если сдача в аренду оказывается не основным видом деятельности для арендодателя, что обычно имеет место чаще.

Одновременно в дебет счета 91 (90) относятся суммы:

Поступление платежей по аренде будет записываться как Дт 51 Кт 62.

Обеспечительный платеж при его получении отражается проводкой Дт 51 Кт 76, а при возврате — Дт 76 Кт 51. Кроме того, при поступлении платежа на его сумму возникает запись на забалансовом счете 008, а в момент возврата обеспечения здесь будет сделана запись о списании. Если же в счет суммы обеспечения засчитывается неуплаченная арендная плата, то это зафиксируется записью Дт 76 Кт 62; погашение иных претензий отразится проводкой Дт 76 Кт 76 с разной аналитикой в корреспонденции этого счета.

Улучшения имущества (как отделимые, так и неотделимые), сделанные с согласия арендодателя и оплачиваемые им арендатору, будут либо включены в учетную стоимость предмета аренды, либо учтутся как самостоятельный объект (Дт 08 Кт 60), стоимость которого будет сопровождаться учетом НДС, начисляемого при передаче арендатором (Дт 19 Кт 60).

Обращаем внимание, что с 2022 года учет аренды будет осуществляться по другим правилам — в соответствии с новым ФСБУ «Аренда».

Важно! Рекомендация от КонсультантПлюс

Для перехода на учет аренды по ФСБУ 25/2018 необходимо внести изменения или дополнения в учетную политику.

Перейти на новые учетные правила по аренде вам поможет Готовое решение от К+. Получите пробный доступ и переходите в материал.

У арендатора проводки по учету факта аренды помещения или оборудования отразят стоимость этого имущества (в оценке, предоставленной арендодателем) за балансом на счете 001. Списать оттуда эту сумму нужно будет в момент возврата.

При начислении арендной платы проводки арендатор сделает такие:

Выбор счета, указываемого по дебету первой из проводок, определит цель использования объекта, ради которой он и брался в аренду. Счет 91 здесь появится в случае передачи имущества в субаренду.

Платеж арендодателю отразится как Дт 60 Кт 51.

Перечисление обеспечительного платежа зафиксируется проводкой Дт 76 Кт 51, а его возврат арендодателем как Дт 51 Кт 76. Одновременно этот платеж при его оплате будет показан на забалансовом счете 009, а при возврате — списан с него. Использование обеспечения на погашение долга по арендным платежам отразится проводкой Дт 60 Кт 76, а возмещение иных претензий — проводкой Дт 76 Кт 76 с разной аналитикой по дебету и кредиту этого счета.

Расходы на содержание и ремонт арендованного имущества будут учитываться так же, как и по объектам, находящимся у арендатора в собственности.

Улучшения, вносимые в арендованный объект, будут отражаться записью Дт 08 Кт 60 (23, 69, 70). В случае компенсации расходов по ним арендодателем появятся проводки по реализации произведенных затрат: Дт 62 Кт 91 (90), Дт 91 (90) Кт 68, Дт 91 (90) Кт 08. Отделимые улучшения, не передаваемые арендодателю, возникнут в учете арендатора как самостоятельная единица основных средств (Дт 08 Кт 60 (23, 69, 70) и Дт 01 Кт 08) с начислением по ней амортизации на протяжении срока действия договора на аренду (Дт 20 (23, 25, 26, 29, 44, 91) Кт 02).

Итоги

Договор на аренду имущества, заключаемый между юрлицами, содержит ряд положений, влияющих на связанные с арендой проводки. К числу таких положений относятся размер платежей за аренду и порядок их оплаты, предоставление или непредоставление возможности передачи в субаренду и внесения улучшений в имущество за счет арендодателя, осуществление капремонта арендатором, использование обеспечения. Основными проводками по начислению платы за аренду становятся:

Платежи по аренде отразятся записями Дт 51 Кт 62 у арендодателя и Дт 60 Кт 51 у арендатора. При применении обеспечительного платежа возникнут дополнительные проводки Дт 51 Кт 76 у арендодателя и Дт 76 Кт 51 у арендатора. Возврат такого платежа зафиксируется обратными записями.

Аренда офисного помещения по ФСБУ 25/2018 (упрощенный учет)

Учет затрат на аренду имущества связан с рядом непростых вопросов. Разобраться в законодательных и учетных тонкостях вам поможет эта статья.

Алгоритм отражения актуален для версии 1С ПРОФ и КОРП. Включать дополнительную Функциональность не требуется.

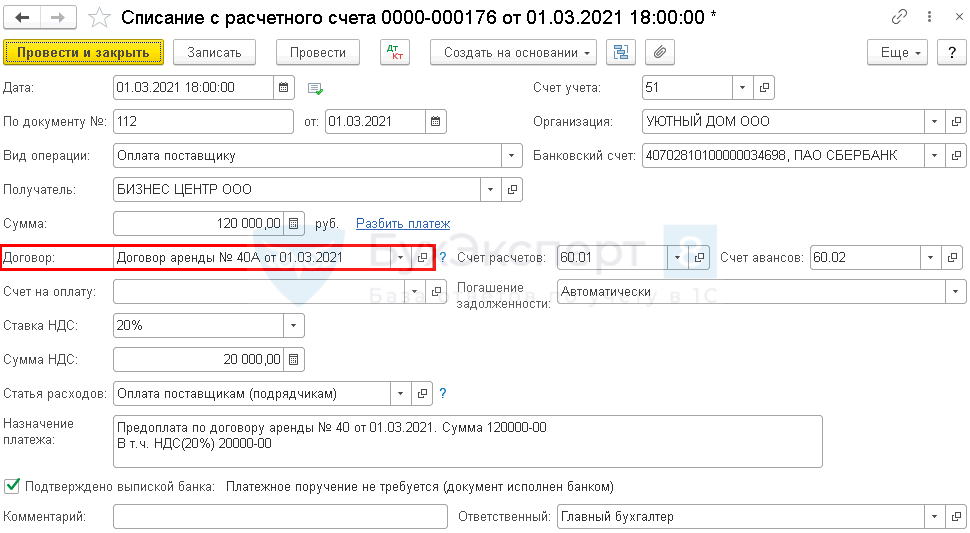

Пошаговая инструкция

Организация заключила договор аренды офисного помещения с арендодателем, согласно которому ежемесячная арендная плата состоит из:

Организация обязана перечислить обеспечительный платеж, который будет зачтен в счет оплаты аренды за последний месяц. Остаток суммы платежа в случае надлежащего исполнения договора будет возвращен арендатору.

01 марта Организация перечислила арендодателю предоплату за первый месяц 120 000 руб. (в т. ч. НДС 20%) и обеспечительный взнос за последний месяц в размере 156 000 руб. (в т. ч. НДС 20%).

В тот же день объект аренды получен от арендодателя по акту приемки-передачи.

31 марта арендодатель выставил документы по аренде за март на сумму 144 000 руб. (в т. ч. НДС 20%).

05 апреля погашена задолженность по арендной плате за март.

Объект облагается налогом на имущество по кадастровой стоимости у арендодателя.

Организация вправе применять упрощенные способы ведения учета и не признает предмет аренды в качестве права пользования активом и обязательство по аренде.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса арендодателю | |||||||

| 01 марта | 60.02 | 51 | 120 000 | 120 000 | Перечисление аванса арендодателю | Списание с расчетного счета — Оплата поставщику | |

| Перечисление обеспечительного платежа арендодателю | |||||||

| 01 марта | 76.09 | 51 | 156 000 | 156 000 | Перечисление обеспечительного платежа арендодателю | Списание с расчетного счета — Оплата поставщику | |

| 009 | — | 156 000 | Учет выданного обеспечительного платежа за балансом | Операция, введенная вручную — Операция | |||

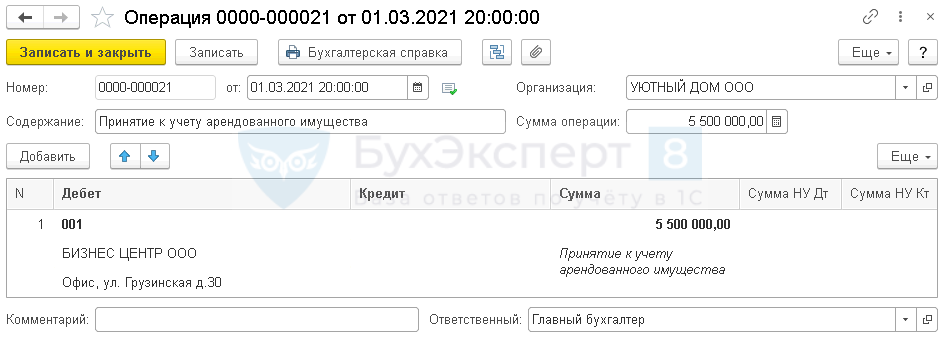

| Принятие к учету арендованного имущества | |||||||

| 01 марта | 001 | — | 5 500 000 | Принятие на забалансовый учет арендованного имущества | Операция, введенная вручную — Операция | ||

| Отражение в учете услуг по аренде | |||||||

| 31 марта | 60.01 | 60.02 | 120 000 | 120 000 | 120 000 | Зачет аванса | Поступление (акт, накладная, УПД)- Услуги аренды |

| 26 | 60.01 | 120 000 | 120 000 | 120 000 | Учет затрат на услуги | ||

| 19.04 | 60.01 | 24 000 | 24 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 31 марта | — | — | 144 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 24 000 | Принятие НДС к вычету | ||||

| — | — | 24 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

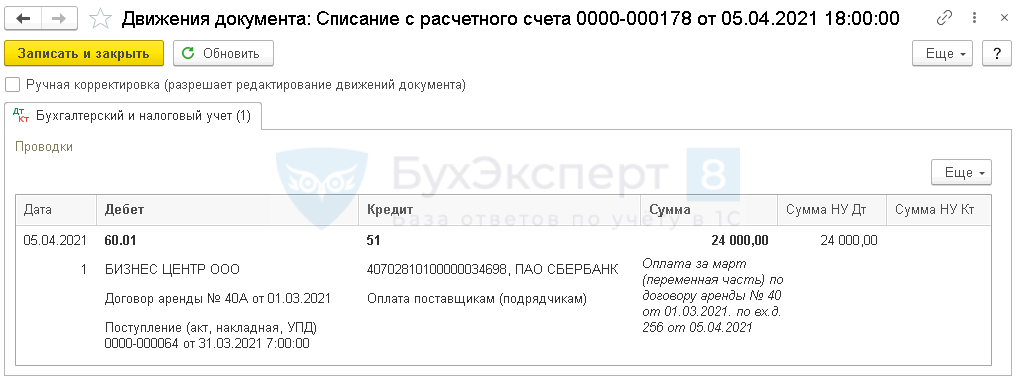

| Перечисление оплаты арендодателю | |||||||

| 05 апреля | 60.01 | 51 | 24 000 | 24 000 | Перечисление оплаты арендодателю | Списание с расчетного счета — Оплата поставщику | |

Перечисление аванса арендодателю

Расчеты с поставщиками и подрядчиками ведутся на счете 60 «Расчеты с поставщиками и подрядчиками» (план счетов 1С). Сальдо по счету показывает:

Получите понятные самоучители 2021 по 1С бесплатно:

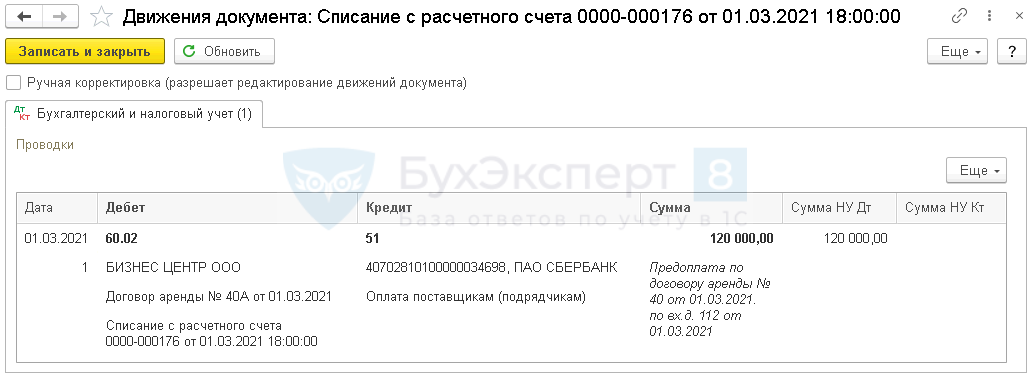

Проводки по документу

Документ формирует проводку:

Если арендодатель выставил авансовый счет-фактуру на предварительную оплату, то Организация может воспользоваться правом на вычет по НДС.

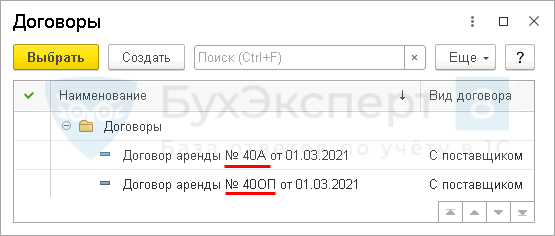

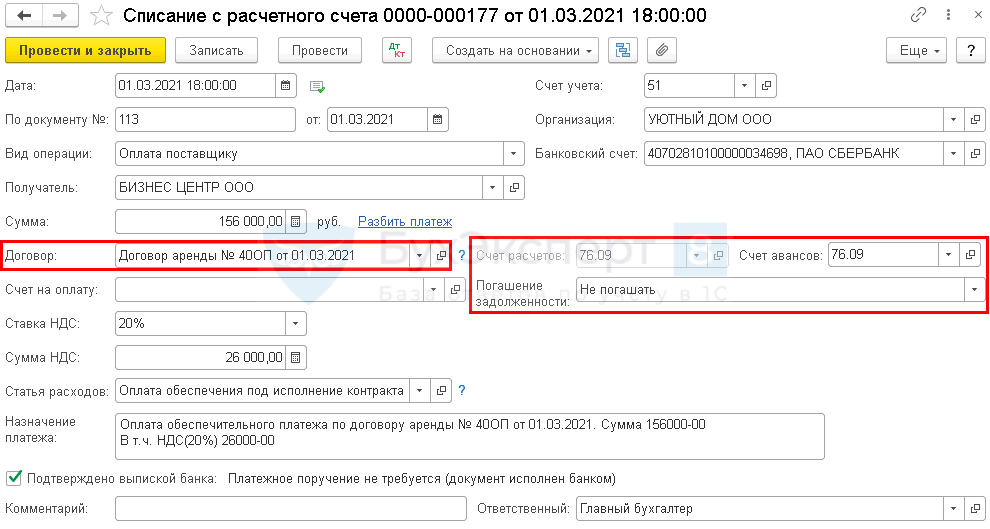

Перечисление обеспечительного платежа арендодателю

Нормативное регулирование

В БУ обеспечительный платеж учитывается по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

В НУ выдача обеспечительного платежа является способом обеспечения исполнения обязательств и не учитывается в качестве расхода при расчете налога на прибыль (п. 32 ст. 270 НК РФ, ст. 381.1 ГК РФ, Письмо Минфина РФ от 31.05.2016 N 03-03-06/1/31325).

Исчисление НДС по обеспечительному платежу не регламентировано НК РФ. Выставление авансового счета-фактуры зависит от правовой квалификации обеспечительного платежа в соответствии с условиями договора, поскольку денежное обеспечение может выполнять две функции: обеспечительную и платежную.

Если, согласно условиям договора аренды, обеспечение выступает:

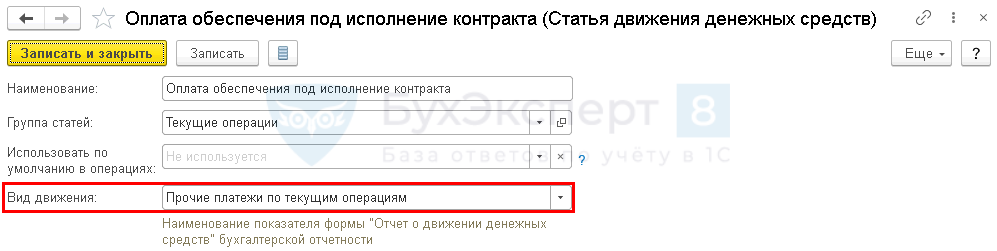

Учет в 1С

В документе указывается:

Проводки по документу

Документ формирует проводку:

Если арендодатель выставил авансовый счет-фактуру на обеспечительный платеж, то Организация должна определить сама, — может ли она воспользоваться правом на вычет по НДС (пп. 2 п. 1 ст. 167 НК РФ, п. 12 ст. 171 НК РФ, Письмо Минфина от 16.08.2016 N 03-07-11/47861).

Учет выданного обеспечительного платежа за балансом

Выданный обеспечительный платеж отражается на забалансовом счете 009 «Обеспечения обязательств и платежей выданные» (план счетов 1С).

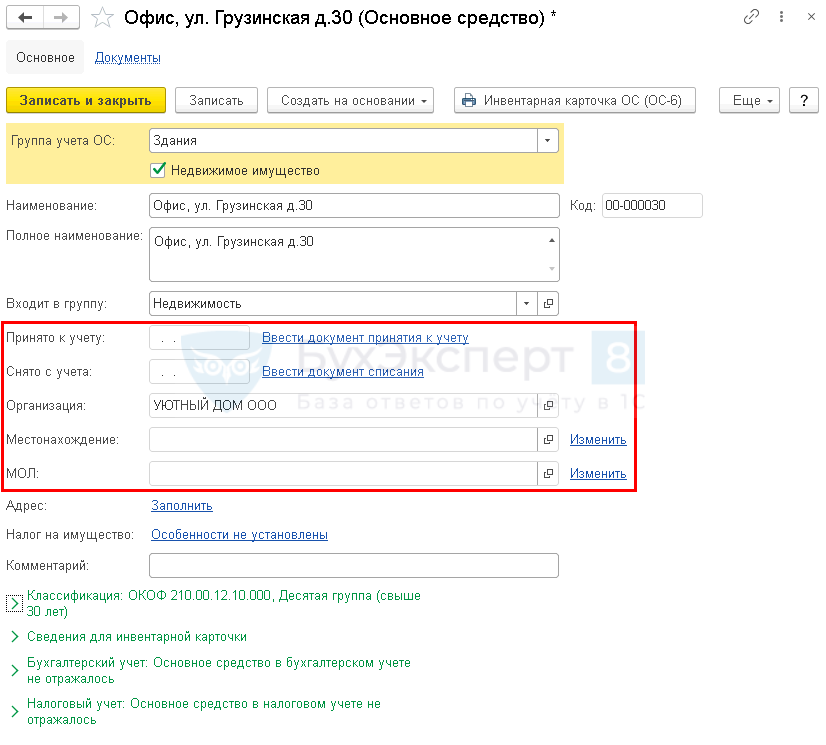

Принятие к учету арендованного имущества

После перехода порядок учета у арендатора может остаться прежним, если предмет аренды НЕ (п. 12 ФСБУ 25/2018)

При этом одновременно должно выполняться одно из условий (п. 11 ФСБУ 25/2018):

Если аренда заканчивается до окончания отчетного периода, в котором началось применение данного стандарта, то к нему также можно применять старые правила (п. 51 ФСБУ 25/2018).

Учет арендованного имущества у арендатора следует организовать на забалансовом счете 001 «Арендованные основные средства» по стоимости, указанной в договоре (план счетов 1С, (абз. 7 п. 32 ПБУ 6/01)). Аналитический учет ведется по каждому арендованному объекту.

ФСБУ 6/2020 такого требования не содержит, но в случае необходимости можно продолжать вести учет арендованного имущества на забалансовом счете.

В программе поддерживается два варианта учета у арендатора (с релиза 3.0.93):

В нашем примере Организация использует упрощенный способ.

Если в договоре или в акте приемки-передачи не указана стоимость арендуемого имущества, и она не согласована в дополнительном соглашении, то рекомендуется установить в учетной политике способ определения стоимости арендованного имущества (п. 7 ПБУ 1/2008), например, исходя из его рыночной стоимости.

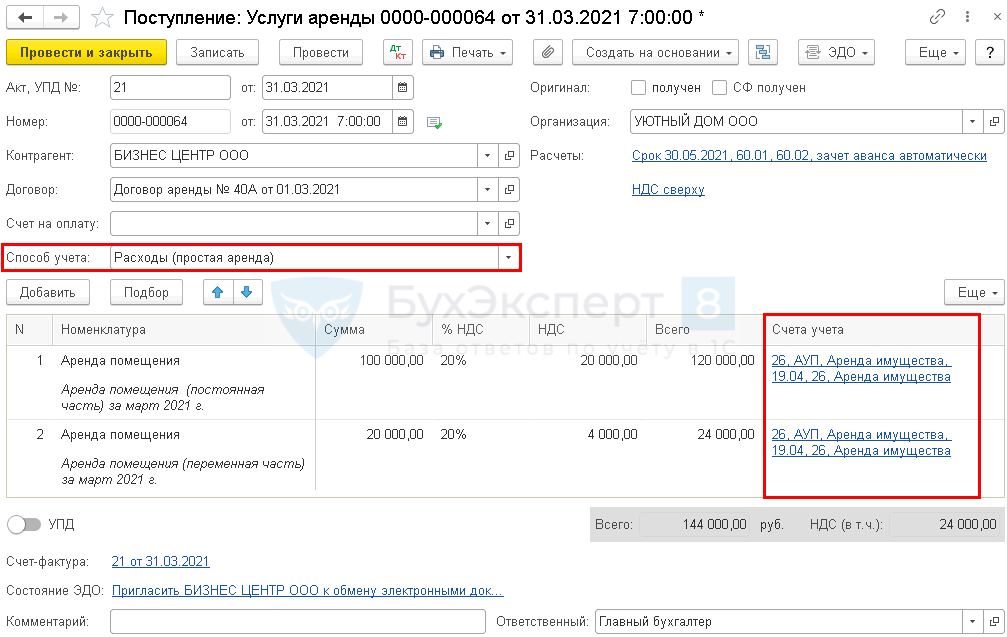

Отражение в учете услуг по аренде

В БУ затраты на аренду офисного помещения (в т. ч. коммунальные услуги в виде переменной части арендной платы) относятся в состав расходов по обычным видам деятельности и учитываются на счете 26 «Общехозяйственные расходы» (п. 5 п. 7 ПБУ 10/99, план счетов 1С).

В НУ такие затраты будут относиться к косвенным расходам, т. е. учитываться как прочие расходы, связанные с производством и реализацией. Такие затраты единовременно учитываются в составе расходов для уменьшения налогооблагаемой базы по налогу на прибыль (пп. 10 п. 1 ст. 264 НК РФ, ст. 318 НК РФ).

Все договоры аренды, заключенные на срок не менее года, подлежат государственной регистрации (п. 2 ст. 609 ГК РФ).

По мнению Минфина РФ, по договорам, заключенным на год и более, арендную плату можно учесть в составе расходов по НУ, только если договор прошел государственную регистрацию или поданы документы на нее (Письма Минфина от 31.10.2016 N 03-03-06/1/63543, от 23.11.2015 N 03-07-11/67890).

В документе укажите:

При аренде можно не составлять ежемесячный акт, если он не предусмотрен договором (Письмо Минфина РФ от 15.11.2017 N 03-03-06/1/75483).

Для документального обоснования расходов на аренду должен быть:

По ссылке Счета учета :

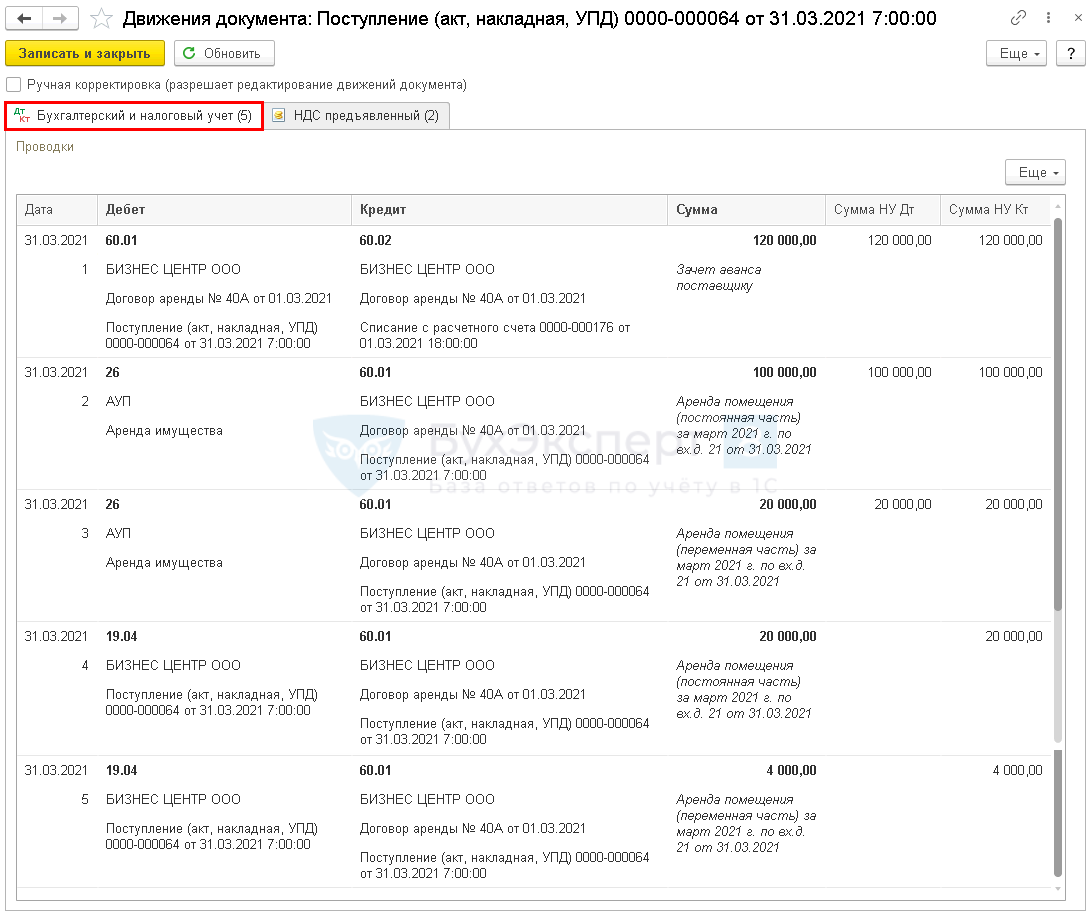

Проводки по документу

Документ формирует проводки:

Если ранее НДС по авансовому счету-фактуре был принят к вычету, то при зачете аванса необходимо его восстановить.

Декларация по налогу на прибыль

Регистрация СФ поставщика

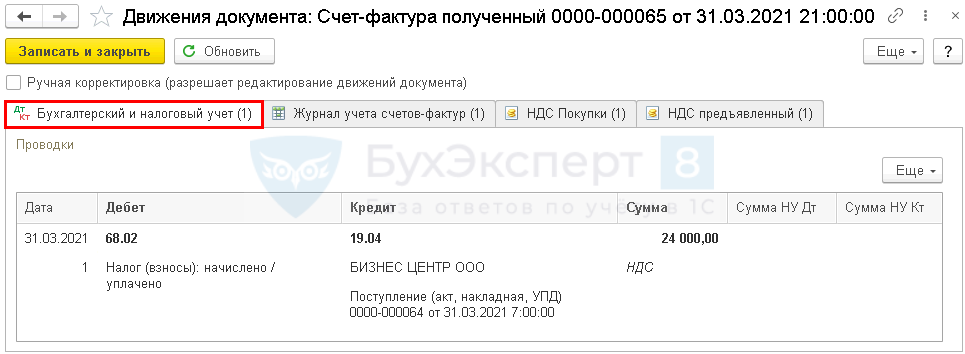

Проводки по документу

Документ формирует проводку:

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 8 «Сведения из книги покупок»:

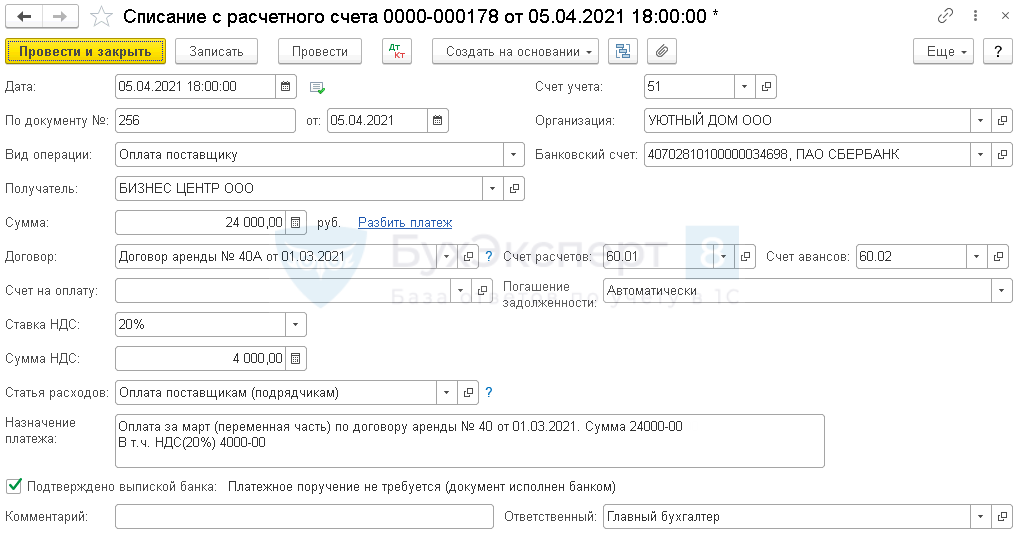

Перечисление оплаты арендодателю

При отражении арендной платы за март общая сумма затрат на аренду (фиксированная и постоянная части) оказалась больше, чем предоплата, т. е. образовалась кредиторская задолженность перед арендодателем по Кт 60.01 «Расчеты с поставщиками и подрядчиками».

В документе указывается:

Проводки по документу

Документ формирует проводки:

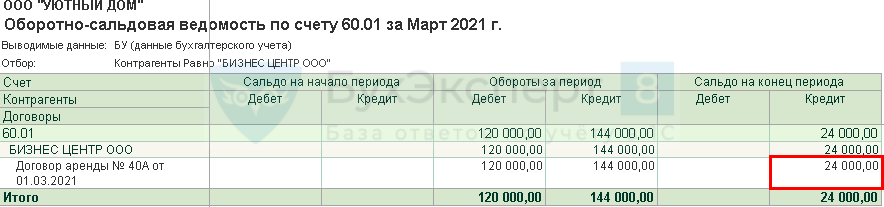

Контроль

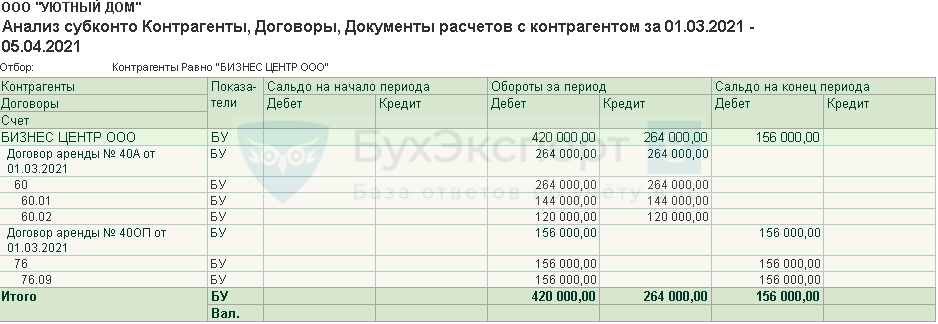

Проверить расчеты с арендодателем в разрезе договоров можно с помощью анализа взаиморасчетов в отчете Анализ субконто в разрезе Контрагентов и Договоров.

Из отчета видно, что по договору аренды № 40А от 01.03.2018 отсутствует конечное сальдо на 05.04.2021, следовательно, расчеты по арендной плате за март выполнены полностью в срок.

Конечное сальдо по договору аренды № 40ОП по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами составляет 156 000 руб., что соответствует сумме обеспечительного платежа, выданного по договору аренды.

Иного сальдо на 05 апреля 2021 по другим счетам расчетов и договорам нет, следовательно, взаиморасчеты в разрезе контрагента и договоров отражены в 1С верно.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(7 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>