как учитывается амортизация при расчете налога на прибыль

Как амортизация основных средств влияет на прибыль

Алексей Жуков, ведущий консультант, руководитель направления АПК Группы компаний «Альт-Инвест»

Амортизация — затратная статья в отчете о финансовых результатах, поэтому она влияет на показатели прибыли, а в некоторых случаях и существенно её снижает. В то же время через налог на прибыль амортизация влияет на зарабатываемый компанией денежный поток. Таким образом, на практике амортизация, в первую очередь, — инструмент снижения налога на прибыль. Чтобы избежать ошибок в расчётах важно понимать, как этот инструмент работает.

Традиционно амортизацию определяют как перенос по частям стоимости основных средств и нематериальных активов по мере их физического или морального износа на стоимость производимой продукции (работ, услуг). Вроде всё просто, но есть нюансы. Неотъемлемое дополнение к определению — некоторые основные средства не амортизируются:

Второй момент, который необходимо учитывать, — подход к определению амортизации. Их два:

Компания имеет право переоценивать основные средства для отображения их по реальной рыночной стоимости (для повышения привлекательности отчетности компании, привлечения инвестиций и т. п.) Это можно делать не чаще одного раза в год. Переоцениваться должны все объекты основных средств, которые включены в группу однородных объектов основных средств. После переоценки компания может и дальше продолжать начислять бухгалтерскую амортизацию на основные средства.

Для расчёта линейного метода используют формулу:

При этом «первоначальная балансовая стоимость актива» — это первоначальная стоимость актива без учета НДС (если компания использует общий режим налогообложения).

Срок полезного использования определяют по амортизационным группам, которые утверждены Постановлением Правительства Российской Федерации от 1 января 2002 года №1.

Всего групп 10, они классифицируют основные средства со сроком использования от 1 до 30 лет.

Или, если применяется специальный коэффициент 2:

Когда мы смотрим на перечень вариантов для ускоренного метода налоговой амортизации, то видим, что часть случаев связана с повышенным износом оборудования, а часть — нет.

Например, в отношении основных средств резидента ОЭЗ ускоренная амортизация разрешена как стимулирующая мера, она позволяет снизить налог на прибыль и никаким образом не участвует в ценообразовании.

Да и вообще, цена формируется по большей части за счет рыночных механизмов, а отдельное производство уже подстраивается под эту уже сформированную рынком цену. Поэтому классическое определение амортизации не всегда уместно, когда мы рассматриваем налоговый подход.

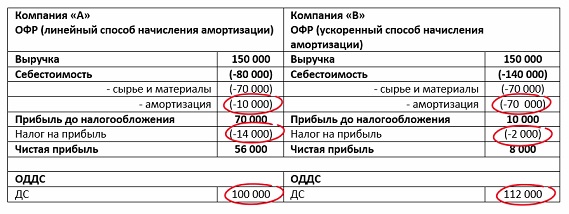

Использование ускоренной налоговой амортизации позволяет существенно снизить налог на прибыль.

У компаний «А» и «В» одинаковая выручка, одинаковые остатки денежных средств на расчетном счете, при этом себестоимость проданных товаров отличается, но только в части амортизации — у компании «А» (-10 000) тыс. руб., у компании «В» (-70 000) тыс. руб. В результате прибыль до налогообложения у компании «А» существенно выше, а следовательно, выше и налог на прибыль (-14 000) тыс. руб., тогда как в компании «В» налог на прибыль (-2 000) тыс. руб.

Нужно понимать, что амортизация — виртуальная статья затрат, она не формирует реального оттока денежных средств. А предприятия чаще всего не формируют амортизационные фонды, не откладывают деньги на восстановление производственных активов.

Компания «В» снизила за счет амортизации чистую прибыль, но сэкономила 12 000 тыс. руб., которые отразились у нее в денежных потоках.

В случае налоговой амортизации не учитывается и переоценка основных средств, т. е. мы не можем на переоцененную стоимость рассчитать новую амортизацию, тем самым снижая налог на прибыль.

Таким образом, налоговую амортизацию рассматривают, прежде всего, как некий «налоговый вычет», за счет которого можно уменьшить налог на прибыль, «раздувая» себестоимость.

Амортизационная премия

Отдельная история, не связанная с методами начисления амортизации, — амортизационная премия. В соответствии с п.9 статьи 258 налогоплательщик имеет право единовременно включать в расходы до 10% первоначальной стоимости основного средства (до 30% первоначальной стоимости основного средства, если оно входит в амортизационные группы 3-7).

Налоговая амортизация для упрощенной системы налогообложения

В данном случае понятия амортизации не существует.

Если предприятие использует упрощенную систему налогообложения «доходы – расходы», мы имеем право списывать затраты на основные средства полностью в текущем периоде. Это существенное преимущество по сравнению с общим режимом налогообложения.

Амортизация основных средств и ПБУ 18/02

Какие ошибки допускают бухгалтеры при начислении амортизации? В чем разница между бухгалтерским и налоговым учетом? Что такое ОНО и ОНА и как их рассчитать? Данные вопросы рассмотрим на практическом примере.

Итоги конкурса для читателей

Прежде всего, подведем итоги конкурса, который проходил в 32-м выпуске журнала.

Мы предлагали читателям решить задачу по бухучету, проверить себя и выиграть приз. Конкурсантам нужно было рассчитать амортизацию в налоговом учете, поставить приобретенный объект основных средств на бухгалтерский учет и ответить еще на ряд вопросов по теме. Задача была составлена по аналогии с той, которую Контур.Академия предлагала студентам на пятой Контур.Олимпиаде. Олимпиада проводится ежегодно среди студентов финансовых специальностей.

Учитесь бесплатно в Контур.Академии. Примите участие в шестой Контур.Олимпиаде и выиграйте денежные призы.

Работы читателей проверял аттестованный аудитор, автор нашего журнала Александр Лавров. Стоит отметить, что не все участники справились с заданием без ошибок.

Основные ошибки при расчете амортизации

Амортизация основных средств: инструкция для бухгалтера

Проанализировав типичные ошибки конкурсантов, Александр Лавров подготовил статью: составил пошаговую инструкцию по начислению амортизация основных средств и ПБУ 18/02, а также подробно разобрал решение конкурсной задачи.

Пять шагов помогут вам безошибочно рассчитать и отразить в учете амортизацию основных средств.

Шаг первый. Определяем первоначальную стоимость. Амортизационная премия

Базовый принцип определения первоначальной стоимости ОС схож в бухгалтерском и налоговом учете: в первоначальную стоимость ОС включаются все фактические затраты, связанные с приобретением (созданием) объекта и доведением его до состояния, пригодного к использованию, за исключением возмещаемых налогов, в том числе НДС (п. 1 ст. 257 НК РФ, п. 8 ПБУ 6/01 «Учет основных средств»).

Как правило, «бухгалтерская» первоначальная стоимость ОС совпадает с «налоговой».

Однако «амортизируемая» стоимость основного средства в бухгалтерском и налоговом учете может отличаться.

Это связано с применением «амортизационной премии» — права организации единовременно включить до 30 % (по некоторым ОС — до 10 %) первоначальной стоимости ОС в расходы в налоговом учете (п. 9 ст. 258 НК РФ).

Отметим, что для целей бухгалтерского учета нормы ПБУ 6/01 «Учет основных средств» не предусматривают механизма, аналогичного «амортизационной премии», поэтому вся стоимость ОС в бухгалтерском учете включается в расходы только через механизм амортизации.

Шаг второй. Определяем срок полезного использования

Срок полезного использования — это срок, в течение которого организация предполагает использовать объект (п. 1 ст. 258 НК РФ, п. 20 ПБУ 6/01). Однако в бухгалтерском учете этот срок может быть любым (более года) для любого объекта ОС, а в налоговом учете срок полезного использования необходимо установить в соответствии с Классификацией, в пределах сроков для соответствующей амортизационной группы.

Таким образом, сроки полезного использования объекта ОС в бухгалтерском и в налоговом учете могут различаться.

Например, если объект относится к 6-й амортизационной группе (имущество со сроком полезного использования свыше 10 лет до 15 лет включительно), то минимальный срок полезного использования, который можно установить для целей налогообложения, составит 121 месяц. Тогда как в бухгалтерском учете можно установить и более короткий период — например 8 лет (96 месяцев).

Для целей налогообложения при применении линейного метода начисления амортизации у организации есть право уменьшить срок, исходя из которого определяется норма амортизации, на срок использования объекта предыдущим собственником (п. 7 ст. 258 НК РФ). В бухгалтерском учете такой возможности нет — однако она и не нужна, так как при установлении срока полезного использования организация не связана амортизационными группами и может сразу установить срок, учитывающий период эксплуатации у предыдущих владельцев.

Шаг третий. Определяем метод (способ) начисления амортизации

Метод начисления амортизации в налоговом учете определяется учетной политикой в отношении всех объектов амортизируемого имущества (п. 1 ст. 259 НК РФ). Иными словами, для всех таких объектов (кроме тех объектов, для которых НК РФ предусмотрено применение линейного метода) налогоплательщик может выбрать, применять ему линейный или нелинейный метод.

В бухгалтерском учете для различных групп ОС можно выбрать разные способы начисления амортизации (п. 18 ПБУ 6/01).

Иными словами, по одному и тому же объекту ОС амортизация может начисляться в бухгалтерском и налоговом учете в разном порядке. То есть разницы могут возникнуть даже при одинаковых первоначальной стоимости и сроке полезного использования и неприменении амортизационной премии.

Шаг четвертый. Рассчитываем суммы амортизации

Механизм расчета сумм амортизации в бухгалтерском и в налоговом учете отличается.

В бухгалтерском учете при применении любого из способов сначала определяется годовая сумма амортизации. А в течение года, вне зависимости от применяемого способа, ежемесячная сумма амортизации всегда составляет 1/12 годовой (п. 19 ПБУ 6/01).

В налоговом учете сначала определяется норма амортизации (при применении линейного метода в отношении каждого объекта исходя из срока его полезного использования, при применении нелинейного метода — нормы установлены Кодексом). Затем первоначальная стоимость основного средства (либо суммарный баланс соответствующей группы/подгруппы) умножается на норму амортизации для определения суммы амортизации.

Шаг пятый. Определяем разницы и отражаем их с учетом ПБУ 18/02

Прежде всего, напомним, что не все организации обязаны применять ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Так, его могут не использовать организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (п. 2 ПБУ 18/02). А это, в частности, все малые предприятия, кроме подлежащих обязательному аудиту (п. 1 ч. 1 ст. 5 Федерального закона от 30.12.2008 № 307-ФЗ).

Таким образом, например, все акционерные общества не вправе отказаться от применения ПБУ 18/02, так как они подлежат обязательному аудиту и поэтому не могут применять упрощенные способы ведения бухгалтерского учета.

Как же отражаются разницы между бухгалтерским и налоговым учетом? Все зависит от того, какая это разница и за счет чего она возникла.

Наиболее распространенные случаи возникновения разниц описаны в таблице.

| Элемент | Причина разниц | Отражение согласно ПБУ 18/02 |

|---|---|---|

| Первоначальная стоимость | Затраты, включенные в БУ в первоначальную стоимость ОС, в НУ вообще не учитываются | По мере начисления амортизации в соответствующих суммах признается ПНО |

| Первоначальная стоимость | Затраты, включенные в БУ в первоначальную стоимость ОС, в НУ признаны единовременно | В момент признания «налоговых» расходов отражается ОНО, которое затем погашается по мере начисления амортизации |

| Амортизируемая стоимость | Применена амортизационная премия | В момент признания «налоговых» расходов отражается ОНО, которое затем погашается по мере начисления амортизации |

| Срок полезного использования | Срок полезного использования в БУ больше, чем в НУ | Сначала признается ОНО, а после прекращения начисления амортизации в НУ это ОНО погашается |

| Срок полезного использования | Срок полезного использования в БУ меньше, чем в НУ | Сначала признается ОНА, а после прекращения начисления амортизации в БУ этот ОНА погашается |

| Методы (способы) начисления амортизации | Используются различные методы (способы) начисления амортизации в БУ и НУ | Признаются ОНА или ОНО (в зависимости от того, больше амортизация в БУ или в НУ), а затем эти ОНА/ОНО погашаются |

Нормативная база, справочники ОКВЭД, ОКОФ, проводок, актуальные показатели. Чтобы получить доступ к материалам, просто зарегистрируйтесь

Практический пример

В завершение рассмотрим практический пример начисления амортизации и отражения возникающих разниц в соответствии с ПБУ 18/02. Именно при решении этой задачи некоторые конкурсанты допускали ошибки.

Ситуация

АО «Берег» 11.07.2016 для производственной деятельности приобрело у ООО «Горизонт» производственный станок, бывший в употреблении, стоимостью 3 500 000 ₽, в том числе НДС 18 %. АО «Берег» перечислило денежные средства за станок продавцу в полном объеме в сентябре 2016 года. Объект основных средств был введен в эксплуатацию в июле 2016 года. АО «Берег» определило срок полезного использования — 10 лет 1 месяц (121 месяц) в налоговом учете, в бухгалтерском учете — 8 лет (96 месяцев). Получив от продавца производственного станка документы, подтверждающие срок полезного использования, АО «Берег» сделало вывод, что продавец эксплуатировал основное средство в течение 21 месяца. Бухгалтер АО «Берег», в налоговом учете установив срок полезного использования, скорректировал его на срок использования станка в ООО «Горизонт».

В налоговом учете при расчете амортизации АО «Берег» применяет амортизационную премию и единовременно списывает в расходы 30 % стоимости основного средства.

Согласно учетной политике, АО «Берег» начисляет амортизацию линейным методом (способом) и в бухгалтерском, и в налоговом учете.

АО «Берег» продолжало эксплуатировать станок до окончания сроков его полезного использования (как бухгалтерского, так и налогового).

Задание

Решение

По вопросу 1. Подтвердить срок эксплуатации производственного станка в ООО «Горизонт» можно актом по форме № ОС-1 (ОС-1а), аналогичным актом в свободной форме либо иными документами, содержащими сведения о сроке использования станка у продавца.

По вопросу 2. Стоимость, исходя из которой следует исчислять амортизацию в налоговом учете, составляет:

2 966 101,69 ₽ (3 500 000 — 533 898,31, где 533 898,31 — НДС).

Определяем срок полезного использования с учетом эксплуатации станка у предыдущего владельца:

121 — 21 = 100 месяцев.

Определяем месячную норму амортизации:

Определяем сумму, которую ООО «Берег» может списать единовременно в налоговые расходы (30 % от стоимости производственного станка):

2 966 101,69 ₽ × 30 % = 889 830,51 ₽

Определяем, какая сумма будет списываться в расходы в течение 100 месяцев:

2 966 101,69 — 889 830,51 = 2 076 271,18 ₽

Определяем ежемесячную сумму амортизации в налоговом учете:

2 076 271,18 × 1 % = 20 762,71 ₽

Определяем сумму амортизации, которую в 2016 году можно включить в расходы по налогу на прибыль:

20 762,71 × 5 месяцев (август — декабрь 2016 года) + 889 830,51 ₽ (амортизационная премия) = 993 644,06 ₽

Определяем, какую сумму амортизации можно включить в расходы в 2017 году:

20 762,71 ₽ × 12 месяцев = 249 152,52 ₽

Аналогично в 2018–2023 годах.

Определяем, какую сумму амортизации можно включить в расходы в 2024 году:

20 762,71 × 11 месяцев (январь — ноябрь) + 0,18 ₽ (не списанный остаток первоначальной стоимости, который будет признан в расходах в декабре) = 228 389,99 ₽.

Таким образом, общая сумма расходов в налоговом учете за все время эксплуатации станка составит 2 966 101,69 ₽ (993 644,06 + (249 152,52 × 7) + 20 762,71 × 11 + 0,18).

По вопросу 3. Ставим на бухгалтерский учет приобретенный объект основных средств.

Проводки, которые следует сделать в июле 2016 года:

Дебет 08 Кредит 60 — 2 966 101,69₽ — отражены затраты на приобретение производственного станка.

Дебет 19 Кредит 60 — 533 898,31 ₽ — отражен НДС.

Дебет 01 Кредит 08 — 2 966 101,69 ₽ — производственный станок введен в состав основных средств.

Вычет НДС не связан напрямую с постановкой ОС на учет, поэтому его не рассматриваем в рамках этой ситуации. Аналогично не рассматриваем и оплату продавцу.

По вопросу 4. В бухгалтерском учете амортизационная премия не применяется, так как такая возможность не предусмотрена нормами ПБУ 6/01.

Рассчитываем амортизацию в бухгалтерском учете.

2 966 101,69 ₽ / 8 лет = 370 762,71 ₽ — годовая сумма амортизации.

370 762,71 ₽ / 12 мес. = 30 896,89 ₽ — ежемесячная сумма амортизации.

По вопросу 5. Прежде всего, отметим, что применение ПБУ 18/02 обязательно, так как АО «Берег» не освобождено от его применения (АО в силу организационно-правовой формы подлежит обязательному аудиту).

В рассматриваемой ситуации необходимость применения ПБУ 18/02 возникает, поскольку АО «Берег» применяет разные сроки полезного использования в налоговом и бухгалтерском учете, а также применяет в налоговом учете амортизационную премию, в то время как в бухгалтерском учете она не применяется никогда.

Бухгалтерские записи в связи с начислением амортизации и применением ПБУ 18/02 будут следующими.

Дебет 20 Кредит 02 — 30 896,89 ₽ — начислена амортизация в бухгалтерском учете.

В бухгалтерском учете в первом месяце начисления амортизации сумма расходов в виде амортизации будет меньше расходов в налоговом учете, которые состоят из налоговой амортизации и амортизационной премии. В результате в учете организации возникают налогооблагаемая временная разница (НВР) и соответствующее ей отложенное налоговое обязательство (ОНО), которое отражается по кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам» (п. 12, 15 ПБУ 18/02).

Определяем налогооблагаемую временную разницу (НВР) и отложенное налоговое обязательство (ОНО):

889 830,51 ₽ + 20 762,71 ₽ – 30 896,89 ₽ = 879 696,33 ₽ — сумма НВР.

879 696,33 × 20 % = 175 939,27 ₽ — сумма ОНО.

Дебет 68 Кредит 77 — 175 939,27 ₽ — отражается ОНО.

По мере начисления амортизации происходит уменьшение возникшей НВР и соответствующего ей ОНО (п. 18 ПБУ 18/02). То есть на последнее число каждого месяца ОНО уменьшается, что отражается записью по дебету счета 77 и кредиту счета 68.

С сентября 2016 по июль 2024 года ежемесячно будут делаться следующие проводки:

Дебет 20 Кредит 02 — 30 896,89 ₽ — начислена амортизация в бухгалтерском учете.

С сентября 2016 по ноябрь 2023 года в бухгалтерском и налоговом учете будет уменьшаться НВР и ОНО до их полного погашения. В этом месяце НВР и соответствующее ОНО уменьшатся до нуля, дальше их уменьшать нельзя (уменьшать просто нечего). Поэтому в этом же месяце на остаток разницы будут признаны ВВР и ОНА, которые далее будут расти до момента прекращения начисления амортизации в бухучете (п. 11, 12, 14, 15 ПБУ 18/02).

Для периода с сентября 2016 по октябрь 2023:

30 896,89 ₽ – 20 762,71 ₽ = 10 134,18 ₽ — сумма уменьшения НВР.

10 134,18 × 20 % = 2 026,84 ₽ — сумма уменьшения ОНО.

Списание ОНО производится следующей проводкой:

Дебет 77 Кредит 68 — 2 026,84 ₽ — отражается уменьшение ОНО.

В ноябре 2023 года:

Остаток ОНО на начало месяца — 1 631,03 ₽. По итогам месяца ОНО погашается полностью, остаток разницы (395,81 ₽) относится на увеличение ОНА.

Проводки ноября 2023 года:

Дебет 77 Кредит 68 — 1 631,03 ₽ — отражается уменьшение ОНО.

Дебет 09 Кредит 68 — 395,81 ₽ — отражается признание ОНА.

С декабря 2023 по июль 2024 года ОНА увеличивается на сумму 2 026,84 ₽ ежемесячно:

Дебет 09 Кредит 68 — 2 026,84 ₽ — отражается увеличение ОНА.

Так как с августа 2024 года амортизация будет начисляться только в налоговом учете, то возникает уменьшение ранее признанной ВВР и уменьшение ОНА (п. 11, 14 ПБУ 18/02).

Определяем ежемесячное уменьшение ОНА:

20 762,71 ₽ × 20 % = 4 152,54 ₽.

С августа 2024 по ноябрь 2024 года включительно следует сделать следующие проводки:

Дебет 68 Кредит 09 — 4 152,54 ₽ — отражается уменьшение ОНА.

В ноябре 2024 года начисление амортизации в НУ также прекращается, все разницы погашаются до нуля.

Александр Лавров, аттестованный аудитор

Елена Рогачева, эксперт справочно-правовой системы Контур.Норматив

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Налог на прибыль: изменения с 2020 года, особенности учета доходов и расходов

Изменены правила смены метода начисления амортизации

Метод начисления амортизации (линейный или нелинейный) устанавливается налогоплательщиком самостоятельно ко всем объектам амортизируемого имущества (за исключением объектов, амортизация по которым всегда начисляется линейным методом) и отражается в учетной политике. Изменить метод начисления амортизации можно с начала очередного налогового периода, но при этом перейти с нелинейного на линейный метод допускается не чаще одного раза в 5 лет. До 01.01.2020 для перехода с линейного метода на нелинейный не нужно было ждать 5 лет (п. 1 ст. 259 НК РФ).

С 01.01.2020 требование об обязательном применении выбранного метода начисления амортизации в течение как минимум пяти налоговых периодов применяется и к линейному методу, что ограничивает свободу действий налогоплательщиков (п. 24 ст. 2 Федерального закона от 29.09.2019 № 325-ФЗ). Причем переходных положений не предусматривается. Поэтому не вполне понятно, можно ли было, например, в декабре 2019 года внести изменение в учетную политику и с 01.01.2020 применять нелинейный метод, если линейный метод до этого применялся менее 5 лет. Полагаем, безопаснее этого не делать.

Амортизация по ОС, переданным в безвозмездное пользование

С 01.01.2020 это правило изменилось. Объекты ОС, переданные в безвозмездное пользование, не исключаются из состава амортизируемого имущества (абз. 2 пп. «б» п. 23 ст. 2 Закона № 325-ФЗ).

Минимальная стоимость амортизируемого нематериального актива

Нематериальными активами (НМА) являются исключительные права на результаты интеллектуальной деятельности, приобретенные или созданные налогоплательщиком, которые используются в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев) (п. 3 ст. 257 НК РФ).

При этом специальная норма, определяющая НМА как амортизируемое имущество, ранее не содержала указания на то, какой должна быть первоначальная стоимость такого имущества. Хотя в аналогичной норме в отношении основных средств прямо указано, что первоначальная стоимость ОС должна быть не менее 100 000 руб. (п. 1 ст. 257 НК РФ).

Теперь из пункта 1 статьи 256 НК РФ четко следует, что стоимостной критерий для признания актива амортизируемым имуществом (больше 100 тыс. руб.) должен применяться и к результатам интеллектуальной деятельности, признаваемым в соответствии с пунктом 3 статьи 257 НК РФ нематериальными активами (пп. «а» п. 23 ст. 2 Закона № 325-ФЗ).

1С:ИТС

Подробнее о расходах на амортизацию см. в справочнике «Налог на прибыль организаций» раздела «Консультации по законодательству».

Новые ограничения при переносе убытка на будущее

Согласно редакции пункта 2.1 статьи 283 НК РФ, действовавшей до 01.01.2020, налогооблагаемую прибыль за отчетные (налоговые) периоды 2017-2020 годов можно уменьшить на ранее полученные убытки максимум на 50 %.

Это невыгодное для многих налогоплательщиков ограничение продлили на один год. Прибыль, полученную в 2021 году, также нельзя будет уменьшить на убытки прошлых лет более чем на 50 % (пп. «б» п. 35 ст. 2 Закона № 325-ФЗ).

Еще одно ограничение связано с учетом убытков при реорганизации компаний. Если организация ликвидируется в результате реорганизации (в форме слияния, присоединения, разделения, преобразования), то перенести ее убыток на будущее может правопреемник (п. 5 ст. 283 НК РФ).

С 2020 года норма уточняется. Если налоговики установят, что основной целью реорганизации является уменьшение налогооблагаемой прибыли правопреемника на сумму убытков, которые получены правопредшественником до реорганизации, то в переносе убытка правопреемнику будет отказано (пп. «б» п. 35 ст. 2 Закона № 325-ФЗ). По нашему мнению, эта поправка носит технический характер, поскольку «снимать» указанные убытки налоговикам позволяют также нормы статьи 54.1 НК РФ и разъяснения в Постановлении Пленума ВАС РФ от 12.10.2006 № 53.

Корректировки инвестиционного налогового вычета

Глава 25 НК РФ с 2018 года дополнена статьей 286.1 об инвестиционном налоговом вычете.

Такой вычет в отношении ряда затрат в целях исчисления налога на прибыль могут вводить субъекты РФ для находящихся на их территории организаций (обособленных подразделений организаций).

На эти затраты (включаемые в вычет) уменьшается сумма рассчитанного налога на прибыль (авансового платежа), который зачисляется в бюджет субъекта РФ. При этом налог, зачисляемый в федеральный бюджет, также может быть уменьшен на часть указанных затрат.

Предполагается, что применять налоговый вычет можно будет до 31.12.2027 (см. ч. 7 ст. 9 Федерального закона от 27.11.2017 № 335-ФЗ).

Основные параметры применения инвестиционного налогового вычета устанавливаются региональным законодательством. Среди них (п. 6 ст. 286.1 НК РФ):

Расходы налогоплательщика, которые в соответствии с законом РФ могут включаться в налоговый вычет, носят закрытый характер (п. 2 ст. 286.1 НК РФ). В частности, к ним относятся затраты на создание и капитальное улучшение (модернизацию и т. п.) объектов основных средств.

Налоговый вычет в данном случае заменяет собой начисление амортизации и применение амортизационной премии по расходам на объекты основных средств, в отношении которых этот вычет использовался (п.п. 1, 7 ст. 286.1 НК РФ). При этом затраты на приобретение и модернизацию ОС учитываются не постепенно (через амортизационные отчисления, включаемые в расходы), а сразу уменьшают сумму налога на прибыль (рассчитанного без учета инвестиционного вычета).

1С:ИТС

Подробнее о налогоплательщиках, которые вправе применять инвестиционный вычет по расходам на ОС, об объектах ОС, к которым может быть применен инвестиционный вычет, а также о порядке применения вычета см. в справочнике «Налог на прибыль организаций» раздела «Консультации по законодательству».

До 01.01.2020 решение об использовании права на налоговый вычет должно было приниматься налогоплательщиком по отношению ко всем объектам ОС, расходы на приобретение и модернизацию которых могут быть учтены в составе вычета (п. 8 ст. 286.1 НК РФ). При этом в статье 286.1 НК РФ не указаны какие-либо неблагоприятные последствия в случаях, когда налогоплательщик по отдельным объектам применяет общий порядок (начисляет амортизацию и т. д.), а не включает расходы на них в состав инвестиционного вычета.

Новая категория налоговых агентов по налогу на прибыль

По нормам НК РФ, действовавшим до 01.01.2020, налоговыми агентами по налогу на прибыль признавались только российские организации и постоянные представительства иностранных организаций при выплате отдельных доходов.

С 2020 года к налоговым агентам по налогу на прибыль организаций относятся и индивидуальные предприниматели (например, при выплате в соответствии с пунктом 1 статьи 309 НК РФ дохода от источников в РФ иностранной организации без постоянного представительства в России). Соответствующие изменения внесены в пункт 1 статьи 310 НК РФ (п. 41 ст. 2 Закона № 325-ФЗ).

Поскольку поправки действуют с 01.01.2020, то обязанности налогового агента у ИП возникают при выплате соответствующих доходов после этой даты.

1С:ИТС

Подробнее об исчислении и уплате налога на прибыль налоговыми агентами см. в справочнике «Налог на прибыль организаций» раздела «Консультации по законодательству».

Обновление формы декларации по налогу на прибыль

С отчетности за 2019 год действует новая форма декларации по налогу на прибыль организаций, формат ее представления в электронном виде и порядок заполнения, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@.

Напомним, что представить в ИФНС декларацию по налогу на прибыль за 2019 год следует не позднее 30.03.2020.

1С:ИТС

Подробнее о составлении в «1С:Бухгалтерии 8» декларации по налогу на прибыль организаций см. в справочнике «Отчетность по налогу на прибыль организаций» раздела «Инструкции по учету в программах 1С».

Какие доходы можно не учитывать при расчете налога на прибыль за 2019 год

Закон № 325-ФЗ скорректировал перечень доходов, которые не учитываются при определении налогооблагаемой прибыли (ст. 251 НК РФ). Причем эти поправки распространяются на правоотношения, возникшие с 01.01.2019 (п. 13 ст. 3 Закона № 325-ФЗ). Следовательно, их можно принимать во внимание при расчете налога на прибыль за налоговый и отчетные периоды 2019 года.

Курортный сбор

Как уже отмечала ФНС России в письме от 12.04.2018 № СД-4-3/6986@, суммы курортного сбора, полученные владельцами гостиниц с постояльцев, не нужно учитывать в доходах для целей налогообложения, так как эти суммы полностью перечисляются в бюджет субъекта РФ, и, следовательно, экономической выгоды нет. Соответственно, суммы курортного сбора владельцам гостиниц не нужно включать в выручку при исчислении налога на прибыль, НДС, УСН и НДФЛ.

В отношении налога на прибыль теперь это закреплено в подпункте 9.1 пункта 1 статьи 251 НК РФ, согласно которому операторы курортного сбора (организации и ИП, оказывающие гостиничные и пр. услуги) не должны учитывать этот сбор при определении налогооблагаемой прибыли.

Увеличение номинальной стоимости доли в ООО без изменения доли участия

Участник общества с ограниченной ответственностью (ООО) теперь вправе не учитывать для целей налогообложения увеличение номинальной стоимости своей доли ввиду увеличения уставного капитала ООО, если при этом размер самой доли остался прежним (пп. 15 п. 1 ст. 251 НК РФ).

Напомним, что до принятия Закона № 325-ФЗ подпункт 15 пункта 1 статьи 251 НК РФ относился только к акционерам АО и не распространялся на участников ООО, о чем неоднократно высказывался Минфин России (подробнее см. в 1С:ИТС ).

Таким образом, указанные изменения улучшают положение участников ООО.

Отметим также, что поправки в подпункт 15 пункта 1 статьи 251 НК РФ не распространяются на доходы организаций (участников ООО) в виде стоимости дополнительно полученных ими долей по решению общего собрания участников этого ООО. Например, такая ситуация возникает при распределении между оставшимися участниками ООО доли вышедшего из него участника (п. 6.1 ст. 23, ст. 24 Закона № 14-ФЗ). Следовательно, увеличение номинальной стоимости доли таким способом облагается налогом на прибыль (как и прежде).

Изменения, внесенные в подпункт 15 пункта 1 статьи 251 НК РФ Законом № 325-ФЗ, распространяются на правоотношения, возникшие с 01.01.2019.

Перенос ОС при реконструкции государственных или муниципальных объектов

С 01.01.2019 организации могут не учитывать доходы в виде результатов работ по переносу, переустройству основных средств, принадлежащих налогоплательщику на праве собственности или оперативного управления.

Речь идет о работах по переносу (переустройству), выполненных сторонними подрядчиками в связи с созданием иного объекта капстроительства, принадлежащего государству или муниципалитету (пп. 11.2 п. 1 ст. 251 НК РФ).

1С:ИТС

Подробнее о других доходах, не учитываемых при расчете налога на прибыль за 2019 год, см. в справочнике «Налог на прибыль организаций» раздела «Консультации по законодательству».

О подтверждении расходов по налогу на прибыль

В письме от 29.04.2019 № 03-03-06/1/31506 Минфин России разъяснил, при каких условиях первичные документы, составленные иностранным контрагентом, подтверждают расходы организации*.

Примечание:

Об особенностях расходов на благоустройство офисов и позициях судов см. подробнее в статье «Красиво жить не запретишь: как обосновать расходы на обустройство «богатого» офиса».

Так, первичные документы, оформленные по правилам делового оборота иностранного государства, нужно обязательно перевести на русский язык.

Обусловлено это тем, что именно русский язык является языком, на котором ведется официальное делопроизводство в Российской Федерации (ст. 16 Закона РФ от 25.10.1991 № 1807-1).

Вместе с тем НК РФ не устанавливает порядок перевода с иностранного языка на русский, а значит, организация может выбрать его по своему усмотрению. Перевод может быть выполнен как сотрудником такой организации, так и сторонним переводчиком.

Кроме того, по мнению Минфина России, первичные документы, составленные на иностранном языке по типовой форме, не обязательно каждый раз переводить целиком. Достаточно один раз перевести на русский язык постоянные показатели типовой формы, а в дальнейшем, при необходимости, переводить изменяющиеся показатели такого первичного документа.

От редакции. 27.02.2019 в 1С:Лектории состоялась лекция «Налог на прибыль: актуальные вопросы, практика правоприменения. На что обратить внимание при подготовке отчетности за 2019 год. Изменения 2020 года» с участием О. Д. Хорошего (Минфин России) и экспертов 1С. С видеозаписью можно ознакомиться на сайте 1С:ИТС на странице 1С:Лектория .