как учитывается отпуск за свой счет при расчете отпускных

Расчет отпуска за свой счет

raschet_otpuska_za_svoy_schet.jpg

Похожие публикации

Отпуск сотрудника за свой счет полностью исключается из расчетного периода при исчислении среднего заработка. Это в конечном итоге влияет не только на размеры «отпускных» выплат, но и на рамки расчетного периода (т.е. «рабочего года») сотрудника. Рассмотрим, какое влияние оказывает отпуск за свой счет на расчет зарплаты, исчисляемой для отпускных, компенсаций или оплаты больничных листов, а также длительность периода расчета.

Особенности расчета отпускных, если сотрудник уходил в отпуск без сохранения зарплаты

Согласно ТК РФ, за каждый отработанный год сотруднику положен оплачиваемый отпуск продолжительностью 28 календарных дней. При этом рабочий год, считающийся расчетным периодом для исчисления суммы отпускных, включает дни неоплачиваемых отпусков, если их общая длительность в году не превышает 14 календарных дней. При наличии отпусков без оплаты свыше 14 дней, сдвигаются рамки рабочего года (за исключением категорий лиц, которым более длительные отпуска полагаются по закону). Как это влияет на размеры выплат, рассмотрим на примерах:

Пример 1: отпуск за свой счет при расчете отпускных

Сотрудник поступил на работу 1 февраля 2016г. Продолжительность периода для расчета очередного отпуска – с 01.01.2016 по 31.01.2017.

С 1 по 14 апреля 2016 он брал отпуск без содержания. Остальное время отработано полностью. Зарплата за апрель 2016 – 20000 руб.

По графику отпусков ему предоставлен оплачиваемый отпуск с 01.02.2017 по 28.02.2017. Сделаем расчет отпускных.

Определим количество дней в расчетном периоде:

в апреле 2016 (отработано 16 дней из 30) оно составит: 29,3 х 16/30 = 15,63 дн.;

за остальные полные 11 мес.: 29,3 х 11 = 322,3 дн.

общая продолжительность расчетного периода – 337,93 дн. (322,3 + 15,63)

Зарплата за период – 460 000 руб. (40 000 руб. х 11 мес. + 20 000 руб. за апрель)

Среднедневной заработок – 1361,23 руб. (460000 руб. / 337,93 дн.)

Сумма отпускных – 38 114,44 руб. (1361,23 руб. х 28 дн.).

Отпускные рассчитываются пропорционально отработанному времени, поэтому сотрудник не несет существенных потерь. Другое дело, если локальным актом компании установлена выплата премии при условии полностью отработанного месяца. Например, если сотрудник из примера получал по 10000 руб. премиальных ежемесячно, а в апреле выплата ему не производилась, то отпуск за свой счет на расчет повлияет следующим образом:

((40 000 + 10 000) х 11 мес. + 20 000) / 337,93 х 28 = 47 228,72 руб.,

а при полностью отработанном расчетном периоде сумма была бы больше:

50 000 х 12 / 337,93 х 28 = 49 714,44 руб., т. е. на 2485,72 руб. больше.

Отпуск без содержания в 14 дней за отработанный год не сдвигает расчетный период и не влияет на трудовой стаж. Если же дни за свой счет в рабочем году превышают этот максимум, то расчет отпуска остается аналогичным продемонстрированному выше, но рамки рабочего года (12 идущих подряд месяцев), участвующего в расчете отпускных, сдвигаются.

Пример 2: как считается стаж работника при отпуске без содержания

Опираясь на исходные данные представленного примера, допустим, что отпуск без содержания продолжался не 14 дней, а 2 месяца – весь апрель и май, т. е. 61 день. В этом случае не уменьшается количество дней очередного отпуска, оно остается таким же – 28 дней. Но изменится расчетный период, поскольку в стаж работы время отпуска за свой счет включается в размере, не превышающем 14 дней в году (ст. 121 ТК РФ).

Следовательно, в стаж сотрудника войдет часть отпуска без содержания – 14 дней, остальные 47 дней (61 – 14) выпадут из стажа и отодвинут рамки рабочего года. Тогда расчетный период в нашем примере не закончится 31.01.2017, а продлится до 19.03.2017 (+47 дней). При предоставлении следующего оплачиваемого отпуска расчетным периодом будет время с 20.03.2017 по 19.03.2018.

Пример 3: отпуск за свой счет при расчете компенсации

Допустим, что отработав в компании с 01.02.2016 года, наш сотрудник увольняется 31.03.2018. За это время ему был предоставлен оплачиваемый отпуск (28 дней в 2016г. и 14 дней в 2017г.), а также отпуск без содержания (61 день в 2016 году). В среднем за каждый месяц работы полагается отпуск в размере 2,33 дн. (28 дн. / 12 мес.). Расчет оплачиваемых дней компенсации будет следующим:

Сотрудником отработано 26 полных месяцев, из них 47 дней неоплачиваемого отпуска не засчитываются в стаж, т. е., стаж составляет 24 месяца 12 дней. При расчете учитываются 24 месяца, а 12 дней не учитывают, поскольку они составляют менее половины месяца.

За 24 мес. при 28-мидневном оплачиваемом отпуске полагается компенсация за 55,92 дня (24 мес. х 2,33 дн.). Сотрудник отгулял 42 дн. (28 + 14). Следует оплатить 13,92 дня неиспользованного отпуска.

Таким образом, использование сотрудником отпуска без сохранения содержания, превышающего установленный предел в 14 дней, влечет уменьшение размера трудового стажа и, соответственно, уменьшает сумму выплаченной компенсации при увольнении. Вернемся к нашему примеру: если бы сотрудник был в отпуске без оплаты 14 дней в году, то его стаж был бы равен отработанному времени и составлял 26 месяцев, т. е. компенсация была бы насчитана в размере 18,58 дней (26 мес. х 2,33 дн. – 42 дн.), т. е. на 4,66 дня больше.

Расчет больничного и отпуск за свой счет

Иной алгоритм расчета пособия по больничному листу. Если в периоде расчета пособия имеются отпуска за свой счет, то дни их использования из расчета не выбрасываются – включаются фактические выплаты за два предшествующих началу заболевания года, а период берется полностью – 730 дней.

Например, если сотрудник заболел с 10 по 20 января 2018 года (11 дней) – расчет пособия будет таким:

Сумма выплат в 2016 году составила 570 000 руб. (с учетом двухмесячного отпуска за свой счет (50 000 х 11 мес. + 20000)), в 2017 – 600 000 тыс. руб. (50000 х 12)

Величина пособия составит:

(570 000 + 600 000) / 730 х 11 дн. = 17630,14 руб.

Напомним, что заболевший в период отпуска без сохранения зарплаты сотрудник не вправе рассчитывать на получение больничного листа (п. 22 Порядка выдачи больничных листов, утв. приказом Минздравсоцразвития от 29.06.2011 № 624н). Если болезнь продолжительнее отпуска без оплаты, то с первого рабочего дня выдается больничный и оплачивается часть пособия, приходящаяся на рабочие дни сотрудника.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Как отпуска за свой счет учитываются при подсчете отпускного стажа?

|

| artisticco / Depositphotos.com |

Согласно ст. 121 Трудового кодекса в стаж работы, дающий право на ежегодный основной оплачиваемый отпуск, включается время предоставляемых по просьбе работника отпусков без сохранения заработной платы, не превышающее 14 календарных дней в течение рабочего года (письмо Государственной инспекции труда в г. Москве от 4 июня 2020 г. № 77/10-20669-ОБ/18-1299).

Инспекторы московской ГИТ разъясняют порядок применения этой нормы: если сотрудник был в отпуске без содержания более 14 дней, то при расчете отработанного стажа не учитывают дни отпуска начиная с 15-го. То есть если работник был в отпуске за свой счет, например, 30 дней за год, то 16 из них будет исключено из отпускного стажа. В такой ситуации окончание рабочего года отодвигается на число дней отсутствия работника, исключенных из стажа работы.

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Кроме того, в письме отмечается, что время простоя также включается в стаж, дающий право на ежегодный оплачиваемый отпуск.

Отпуск без сохранения зарплаты в учете отпускных

Если сотрудник отправляется в отпуск без сохранения заработной платы, то при расчете среднего заработка такие дни отпуска полностью исключаются из расчетного периода. Это влияет не только на размер выплаты «отпускных», но и на рамки «рабочего года» сотрудника.

Из письма в редакцию

Как рассчитать отпускные, если в течение года сотрудник находился три месяца в отпуске без сохранения зарплаты? Уменьшить дни пребывания в отпуске? Как быть с оплатой?

Мнение эксперта

Оплачиваемый отпуск продолжительностью 28 календарных дней положен сотруднику за каждый отработанный им рабочий год. У каждого сотрудника рабочий год свой. Его начало совпадает с датой приема сотрудника на работу к данному работодателю.

Например, Иванов принят на работу 18 января 2018 года. Его первый рабочий год – с 18 января 2018 года по 17 января 2019 года, второй – с 18 января 2019 года по 17 января 2020 года, третий – с 18 января 2020 года по 17 января 2021 года и т. д. За каждый из этих периодов работнику положен ежегодный оплачиваемый отпуск продолжительностью 28 календарных дней.

По общему правилу, установленному статьей 122 ТК РФ, право на использование отпуска за первый год работы возникает у работника по истечении шести месяцев его непрерывной работы у данного работодателя.

Отпуск за второй и последующие годы работы может предоставляться в любое время рабочего года в соответствии с очередностью предоставления ежегодных оплачиваемых отпусков, установленной у данного работодателя.

Смотрите в Бераторе

Отпуск может быть предоставлен в любое время рабочего года в соответствии с графиком отпусков.

Как и по какой форме составляется график отпусков

В отпускной стаж работника (в том числе занятого на условиях неполного рабочего времени) включаются все календарные дни рабочего года, кроме дней (ст. 121 ТК РФ):

Дни отпуска без сохранения заработной платы полностью исключаются из расчетного периода при расчете среднего заработка вне зависимости от его продолжительности.

Дни, исключаемые из отпускного стажа, удлиняют рабочий год.

Предположим, в первый рабочий год у Иванова не было исключаемых периодов. Он отгулял полный отпуск за первый рабочий год в июле 2018 года. На следующий отпуск он вправе рассчитывать после 18 января 2019 года (согласно графику отпусков). По графику его отпуск запланирован на сентябрь 2019 года. С 1 февраля по 30 апреля 2019 года по согласованию с администрацией Иванов находился в отпуске за свой счет. Разберемся, к каким последствиям этот факт приведет.

Для расчета суммы отпускных бухгалтеру необходимо:

Как уже было отмечено выше, в соответствии со статьей 115 ТК РФ продолжительность основного оплачиваемого отпуска составляет 28 календарных дней.

Трудовой кодекс не предусматривает предоставления неполного ежегодного оплачиваемого отпуска, то есть пропорционально отработанному в данном рабочем году времени. В связи с этим отпуск (независимо от времени, отработанного в году) предоставляется полным, то есть установленной продолжительности.

А порядок расчета среднего дневного заработка регламентирован Положением об особенностях порядка исчисления средней заработной платы, утвержденным постановлением Правительства РФ от 24 декабря 2007 года № 922 (далее – Положение № 922), и статьей 139 ТК РФ.

Дни отпуска без сохранения заработной платы полностью исключаются из расчетного периода при расчете среднего заработка вне зависимости от его продолжительности. Основание – подпункт «е» пункта 5 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства РФ от 24 декабря 2007 года № 922. Расчетный период при расчете отпускных – 12 месяцев, предшествующих уходу в отпуск.

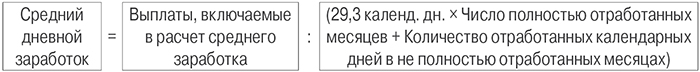

Средний дневной заработок работника считается так (ст. 139 ТК РФ, п. 5, 10 Положения):

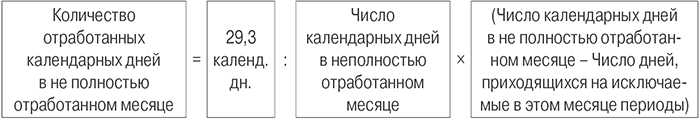

Количество календарных дней в каждом не полностью отработанном месяце считается по формуле (п. 10 Положения о среднем заработке):

А вот рамки рабочего года Иванова сдвинутся. Второй рабочий год Иванова сдвигается на весь период его неоплачиваемого отпуска за вычетом 14 дней, то есть на 76 дней (29 + 31 + 30 – 14). То есть дата его окончания (когда Иванов получит право на очередной ежегодный отпуск) придется не на 17 января 2020 года, а на 76 дней позже.

Также это будет иметь значение для подсчета дней неиспользованного отпуска при выплате компенсации за неиспользованный отпуск в случае увольнения сотрудника.

Смотрите в Бераторе

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Расчет отпускных выплат: основные правила и допускаемые ошибки

Автор: Джабазян Е. Л., эксперт журнала

Отпускные – это денежные средства, выплачиваемые работодателем в счет предстоящего отпуска не позднее чем за три дня до его начала. Каковы правила расчета отпускных? Какие выплаты включаются в расчет, а какие нет? В каких случаях необходимо индексировать средний заработок? Каковы нюансы учета премий при расчете отпускных? Какие ошибки при отпускных расчетах часто встречаются на практике?

Правила расчета отпускных.

При предоставлении работнику ежегодного отпуска за ним сохраняются место работы (должности) и средний заработок. При расчете среднего заработка следует руководствоваться нормами ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 № 922 (далее – Положение № 922).

Средний дневной заработок…

…для оплаты отпусков, предоставляемых в календарных днях

…для оплаты отпусков, предоставляемых в рабочих днях (в случаях, предусмотренных ТК РФ)

Способ расчета зависит от того, полностью или нет отработан расчетный период (12 календарных месяцев, предшествующих месяцу, в котором будет взят отпуск).

Если расчетный период отработан полностью, средний дневной заработок исчисляется за последние 12 календарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,3 (среднемесячное число календарных дней).

Если один или несколько месяцев расчетного периода отработаны не полностью, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах

Определяется путем деления суммы начисленной заработной платы на количество рабочих дней по календарю шестидневной рабочей недели.

К сведению: работникам, с которыми заключен договор на срок до двух месяцев или для выполнения сезонных работ, положено два рабочих дня отпуска за каждый месяц работы (ст. 291, 295 ТК РФ). ТК РФ не обязывает работодателя предоставлять такой отпуск до окончания срока договора. При увольнении работнику выплачивается компенсация за неиспользованный отпуск

Количество календарных дней в неполном календарном месяце рассчитывается по формуле:

Количество календарных дней в неполном календарном месяце = (Среднемесячное число календарных дней (29,3) / Количество календарных дней этого месяца) * Количество календарных дней, приходящихся на время, отработанное в данном месяце

Рассмотрим на примерах порядок расчета среднего заработка.

Сотруднику учреждения предоставлен ежегодный оплачиваемый отпуск с 01.08.2019 по 28.08.2019. Расчетный период (с 01.08.2018 по 31.07.2019) отработан полностью. Сумма выплат, включаемых в расчет, – 780 000 руб.

Рассчитаем средний дневной заработок.

Средний дневной заработок для оплаты отпускных составит 2 218,43 руб. (780 000 руб. / 12 мес. / 29,3 дн.).

Отработанными считаются все дни, включая выходные и праздники, когда работник числился в учреждении, кроме дней, когда он был в командировке, отпуске, на больничном или по другим причинам освобождался от работы (п. 5 Положения № 922, Письмо Минтруда РФ от 15.04.2016 № 14-1/В-351).

Работнику учреждения предоставлен очередной отпуск с 01.08.2019 по 14.08.2019 (14 кал. дн.). Сумма выплат, включаемых в расчет, – 710 000 руб.

В расчетном периоде (с 01.08.2018 по 31.07.2019) работник находился:

с 04.02.2019 по 10.02.2019 – в служебной командировке;

с 01.03.2019 по 31.03.2019 – на больничном;

с 20.05.2019 по 26.05.2019 – в очередном отпуске.

Рассчитаем средний дневной заработок.

Для расчета отпускных сначала надо определить количество полностью отработанных календарных месяцев и количество дней в не полностью отработанных месяцах.

Количество полностью отработанных календарных месяцев – 9 (август –декабрь 2018 года, в 2019 году – январь, апрель, июнь, июль).

Количество дней в не полностью отработанных месяцах:

в марте 2019 года – не было таковых;

Средний дневной заработок составит 2 302,58 руб. (710 000 руб. / (29,3дн. x 9 мес. + 21,97 дн. + 22,68 дн.)).

При расчете отпускных надо учитывать следующие особенности:

если сотрудник работает в учреждении меньше года, то количество отработанных дней и база для расчета отпускных определяется со дня приема на работу до 1-го числа месяца, в котором он идет в отпуск (п. 4, 10 Положения № 922);

если работник трудится неполный день или неполную неделю, то ему положен оплачиваемый отпуск продолжительностью 28 календарных дней (ст. 93, 115 ТК РФ). В расчет отпускных включаются все выплаты без пересчета их пропорционально отработанному времени (п. 12 Положения № 922);

если работник, находящийся в отпуске по уходу за ребенком, трудится неполное время, то оплачиваемый отпуск ему не положен (письма ФСС РФ от 14.07.2014 № 17-03-14/06-7836, Роструда от 15.10.2012 № ПГ/8139-6-1).

Какие выплаты включаются в расчет, а какие нет?

При исчислении среднего заработка:

учитываются все предусмотренные системой оплаты труда выплаты, независимо от их источников (п. 2 Положения № 922). Данный перечень является открытым;

не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда.

В каких случаях можно включить в расчет материальную помощь? В Определении от 26.12.2018 № 307-КГ18-21657 по делу № А66-8838/2017 ВС РФ решил, что матпомощь в размере трех должностных окладов (два оклада при уходе в ежегодный оплачиваемый отпуск, один – по заявлению работника) относится к выплатам стимулирующего характера и является частью системы оплаты труда. В связи с этим ее нужно включать в расчет среднего заработка.

По мнению арбитров, матпомощь, которая по локальным актам считается стимулирующей выплатой и частью оплаты труда, нужно учитывать при расчете среднего заработка. В обоснование данного вывода суд приводит п. 2 Положения № 922, согласно которому для расчета учитываются все виды выплат, предусмотренные системой оплаты труда у работодателя (Определение ВС РФ от 10.05.2018 № 307-КГ18-918 по делу № А66-13705/2016).

Можно ли включить в расчет доплату между окладом и средней заработной платой в период командировки? Такую выплату можно рассматривать как часть зарплаты и учитывать при расчете среднего заработка при выполнении следующих условий:

работодатель предусмотрел доплату в системе оплаты труда (отразил ее в трудовом договоре работника);

она включена в фонд оплаты труда;

доплата учитывается при определении сумм страховых взносов.

К такому выводу пришел Минтруд в Письме от 03.08.2016 № 14-1/ООГ-7105. В этом же письме чиновники отметили, что доплаты между средней заработной платой и пособием по временной нетрудоспособности не могут быть включены в расчет среднего заработка. По их мнению, названные доплаты являются выплатами социального характера, предусматривающими возмещение утраченного заработка во время нетрудоспособности работника.

Время нахождения работника в служебной командировке, в том числе время привлечения к работе в период командировки ввиду необходимости в выходные или праздничные дни, а также начисленные за обозначенное время суммы исключаются при исчислении среднего заработка (Письмо Минтруда РФ от 13.08.2015 № 14-1/В-608).

Можно ли включать в расчет разовые премии, а также премии к юбилейным и памятным датам? Премии учитываются при расчете отпускных, если они предусмотрены системой оплаты труда (Письмо Минтруда РФ № 14-1/ООГ-7105).

Минздравсоцразвития в Письме от 13.10.2011 № 22-2/377012-

772 разъяснило: поскольку при исчислении среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (ст. 139 ТК РФ), в расчет среднего заработка будут включаться премии и вознаграждения (в том числе выплаты в связи с празднованием профессиональных праздников, юбилейных и памятных дат и по итогам работы), которые отражены в положениях об оплате (премировании) работников организации, независимо от периодичности выплат, при условии начисления их в расчетном периоде.

Если премии выплачены за рамками системы оплаты труда, то они не включаются в расчет среднего заработка. Так, признаются не относящимися к системе оплаты труда разовые премии, например к юбилейным датам, праздникам, за выполнение срочной работы вне должностных обязанностей (Письмо Роструда от 23.10.2007 № 4319-6-1). Также не признаются относящимися к системе оплаты труда премии, выплачиваемые по окончании определенных календарных периодов, из средств от экономии фонда оплаты труда (Определение ВС РФ от 01.12.2014 № 18-КГ14-157).

Критерием для отнесения той или иной премии к разряду подлежащих или не подлежащих включению в расчет средней заработной платы является ее связь с результатами труда (выполнением трудовой функции), а не периодичность или размер (фиксированный или динамичный).

Каков порядок включения в расчет выплат за счет средств грантов? Если организация-грантополучатель осуществляет такую выплату своему работнику в соответствии с трудовым договором, то выплата признается частью зарплаты и учитывается при расчете средней заработной платы (Письмо Минтруда РФ от 15.03.2016 № 17-4/В-107).

В случае, когда выплата производится в рамках гражданско-правовых отношений, при расчете среднего заработка ее учесть нельзя.

Нюансы расчета отпускных при повышении оклада в учреждении.

При повышении оклада индексация среднего заработка для отпускных предусмотрена только в случае, когда оклады повысили всем работникам учреждения или структурного подразделения, где числится работник (п. 16 Положения № 922, Письмо Минтруда РФ от 12.05.2016 № 14-1/В-447).

Индексировать надо оклад и доплаты, установленные в фиксированном размере к окладу (например, 10 % от оклада или два оклада). Не подлежат индексации премии и доплаты, установленные в диапазоне значений (допустим, от 15 до 35 % оклада), в абсолютных величинах (1 000 руб.) и не зависящие от оклада (2 % от доходы от предпринимательской и иной деятельности, приносящей доход) (абз. 6 п. 16 Положения № 922, Письмо Минтруда РФ от 18.08.2015 № 14-1/В-623).

Коэффициент индексации рассчитывается по формуле:

Коэффициент индексации = Размер оклада после повышения / Размер оклада до повышения

Порядок индексации зависит от того, когда произошло повышение окладов:

при повышении зарплаты в расчетном периоде надо проиндексировать выплаты, начисленные до повышения;

при повышении зарплаты после расчетного периода, но до начала отпуска индексируются выплаты за весь расчетный период;

Работнику предоставлен очередной отпуск с 01.08.2019 по 28.08.2019. Зарплата сотрудника складывается из оклада (30 000 руб.), ежемесячной премии в размере 15 % от оклада, а также доплаты за ученую степень кандидата наук в размере 3 000 руб. С 01.01.2019 всем работникам организации увеличены оклады. В частности, оклад работника увеличен с 30 000 до 35 000 руб.

Предположим, что расчетный период (с 01.08.2018 до 31.07.2019) отработан полностью. За этот период работнику начислено:

за август – декабрь 2018 года – 187 500 руб., в том числе зарплата исходя из оклада – 150 000 руб., премии – 22 500 руб., доплата за ученую степень – 15 000 руб.;

за январь – июль 2019 года – 302 750 руб., в том числе зарплата исходя из оклада – 245 000 руб., премии – 36 750 руб., доплата за ученую степень – 15 000 руб.

Рассчитаем сумму отпускных.

Коэффициент индексации – 1,1667 (35 000 руб. / 30 000 руб.). При расчете отпускных индексируется только зарплата, начисленная до 01.01.2019. Сумма проиндексированных выплат составила 201 225,8 руб. ((150 000 + 22 500) руб. х 1,1667). Доплаты за ученую степень не зависит от оклада и не индексируется.

Выплаты для расчета отпускных с учетом индексации – 518 975,8 руб. (201 225,8 + 15 000 + 302 750).

Средний дневной заработок – 1 421,85 руб. (518 975,8 руб. / 365 дн.).

Отпускные – 39 811,8 руб. (1 421,85 руб. x 28 дн.).

Нюансы учета премий при расчете отпускных

Для учета премий при расчете отпускных установлен особый порядок (п. 15 Положения № 922):

Виды премии

Порядок учета

Учитываются фактически начисленные премии в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода

Премии за период работы, превышающий один месяц (квартальные, за полугодие)

Учитываются фактически начисленные премии в расчетном периоде за каждый показатель, если продолжительность периода, за который они начислены, не превышает продолжительности расчетного периода.

Если продолжительность периода, за который начислены премии, превышает продолжительность расчетного периода, то они учитываются в размере месячной части за каждый месяц расчетного периода

Вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные премии по итогам работы за год, начисленные за предшествующий событию календарный год

Премии учитываются независимо от времени начисления вознаграждения

В случае если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с п. 5 Положения № 922 (например, работник получал пособие по временной нетрудоспособности или пособие по беременности и родам), премии учитываются при определении среднего заработка пропорционально времени, отработанному в расчетном периоде, за исключением премий, начисленных за фактически отработанное время в расчетном периоде (ежемесячные, ежеквартальные и др.).

Если работник проработал неполный рабочий период, за который начисляются премии, и премии были начислены пропорционально отработанному времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм.

При определении среднего заработка премии по итогам работы за год, начисленные за предшествующий отпуску календарный год, учитываются независимо от времени их начисления; годовая премия должна учитываться при расчете отпускных. Однако возможны ситуации, когда годовая премия начисляется уже после выплаты отпускных. Тогда нужно сделать перерасчет среднего заработка и учесть годовую премию.

Например, сотрудник учреждения ушел в отпуск в январе 2019 года, а премия по итогам работы за 2018 год была начислена в феврале 2019 года. В описанной ситуации отпускные были выплачены из среднего заработка без учета годовой премии. Соответственно, нужно пересчитать средний заработок с учетом премии по итогам 2018 года, исчислить новую сумму отпускных и произвести доплату.

Ошибки при отпускных расчетах.

Выплата работнику учреждения денежной компенсации вместо отпускных. Статья 126 ТК РФ допускает замену ежегодного оплачиваемого отпуска денежной компенсацией. Но компенсацией может быть заменена лишь та часть отпуска, которая превышает 28 календарных дней; замена отпуска компенсацией возможна, если работник имеет право на удлиненный отпуск или на дополнительный. При этом отдельным категориям сотрудников, например несовершеннолетним или беременным, запрещено заменять отпуск денежной выплатой.

Признание в расходах суммы отпускных, излишне выплаченных в связи со счетной ошибкой. Учреждениям – плательщикам налога на прибыль следует помнить, что они вправе учитывать только те расходы, которые отвечают условиям ст. 252 НК РФ, то есть обоснованные и документально подтвержденные затраты, произведенные для осуществления деятельности, направленной на получение дохода.

При этом в расходы на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами (ст. 255 НК РФ).

Пунктом 7 ч. 2 ст. 255 НК РФ определено, что к расходам на оплату труда относятся, в частности, расходы в виде среднего заработка, сохраняемого работникам на время отпуска, предусмотренного законодательством РФ.

Как видим, для целей налогообложения прибыли учитываются только такие расходы на выплату заработной платы (в том числе отпускных), начисление которых произведено в соответствии с нормами трудового законодательства и которые отвечают критериям ст. 252 НК РФ (Письмо Минфина РФ от 22.07.2016 № 03-03-06/1/43097). Излишние начисленные суммы заработной платы в результате счетной ошибки не отвечают критериям обоснованности, экономической оправданности и направленности на получение дохода организацией, поэтому не могут учитываться при расчете базы по налогу на прибыль.

Отсутствие перерасчета отпускных после выплаты годовой премии. Трудовое законодательство не содержит прямого указания на то, что нужно пересчитать средний заработок и доплатить работнику отпускные в случае выплаты годовой премии после начисления отпускных за предыдущий год. Вместе с этим в п. 15 Положения № 922 отмечено, что при определении среднего заработка учитываются вознаграждение по итогам работы за год, иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, независимо от времени начисления вознаграждения. Из данной нормы явствует: если средний заработок был рассчитан без учета вознаграждения по итогам работы за год, то после его начисления нужно произвести перерасчет среднего заработка с учетом вознаграждения по итогам работы за год с соответствующей доплатой. Как следствие, при перерасчете среднего заработка производится перерасчет отпускных.

Перерасчет отпускных необходим и в ситуации, когда работнику в месяце, входящем в расчетный период для расчета отпускных, ошибочно была начислена премия в меньшем размере, а затем доначислена в месяце ухода в ежегодный оплачиваемый отпуск (то есть за пределами расчетного периода).

Удержание без согласия работника излишне выплаченных отпускных из пособия по временной нетрудоспособности в ситуации, когда работник заболел во время ежегодного оплачиваемого отпуска и решил перенести неиспользованную часть отпуска на другой срок. Законодательством, в частности Федеральным законом от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Федеральный закон № 255-ФЗ), возможность каких-либо удержаний из правомерно назначенного и выплаченного пособия по временной нетрудоспособности прямо не предусматривается.

В части 4 ст. 15 названного закона содержится разрешение на взыскание (удержание) излишне выплаченного пособия в случаях счетной ошибки и недобросовестности со стороны получателя при его назначении и выплате.

На основании ст. 137 ТК РФ удержания из зарплаты работника для погашения его задолженности работодателю могут производиться, в частности, при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Из нормы ст. 137 ТК РФ следует, что, если работник не увольняется, без его согласия организация не вправе удержать излишне выплаченные отпускные из его заработной платы. Несмотря на то, что пособие по временной нетрудоспособности не является заработной платой (ч. 1 ст. 1.2, ч. 1 ст. 14 Федерального закона № 255-ФЗ, ст. 129 ТК РФ), в ситуации, когда работник не увольняется, без его согласия учреждению не следует удерживать излишне выплаченные отпускные и суммы из выплачиваемого ему пособия по временной нетрудоспособности.

Выплата отпускных позже установленного срока. В статье 136 ТК РФ закреплено, что выплата отпускных производится не позднее чем за три дня до начала отпуска. По общему правилу срок рассчитывается в календарных днях. Если день выплаты приходится на выходной или праздник, отпускные надо выдать накануне (Письмо Роструда от 30.07.2014 № 1693-6-1).

Учреждение должно соблюдать правило, согласно которому между днем выдачи отпускных и днем начала отпуска должно быть три полных календарных дня. При этом требуется учитывать время, необходимое на банковские операции (на перечисление с лицевого счета учреждения на банковскую карту сотрудника или получение денежных средств в кассу учреждения).

Например, если работник уходит в отпуск с понедельника, то отпускные необходимо выдать ему не позднее четверга. В этом случае работодатель обезопасит себя от претензий контролирующих органов и сотрудников.

Если работодатель исполнит сроки перечисления, но выдаст только часть отпускных, это будет считаться задержкой выплаты, причитающейся работнику (ст. 236 ТК РФ).

Работодатель может выдать отпускные раньше, чем за три дня. Трудовой кодекс не содержит запрета на данное действие. Вместе с отпускными можно выдать и зарплату (так зачастую поступают работодатели, если отпуск начинается за несколько дней до установленной даты выплаты заработной платы). При этом необходимо проконтролировать выполнение требования, согласно которому выплата заработной платы должна производиться не реже чем каждые полмесяца.