как учитывать посуду в бухгалтерском учете в 2021 году

Учет малоценных объектов в «1С:Бухгалтерии 8»

* Бухгалтерский методологический центр (Фонд «НРБУ «БМЦ») является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных статьей 24 Федерального закона от 06.12.2011 № 402-ФЗ.

Приказом Минфина России от 15.11.2019 № 180н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». ФСБУ 5/2019 применяется начиная с отчетности за 2021 год. В приказе № 180н мы сталкиваемся с двумя интересными моментами.

Во-первых, с отменой Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина России от 26.12.2002 № 135н).

Во-вторых, с новой формулировкой в определении запасов: «Для целей бухгалтерского учета запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации, либо используемые в течение периода не более 12 месяцев» (п. 3 ФСБУ 5/2019).

Таким образом, в 2021 году понятия спецодежды и спецоснастки в бухгалтерском учете больше нет. Теперь это или материалы, или основные средства (ОС). В этой статье рассмотрим особенности учета основных средств в 2021 году.

О поддержке ФСБУ 5/2019 в «1С:Бухгалтерии 8 КОРП» редакции 3.0 читайте:

Как учитывать основные средства в 2021 году

В 2021 году действуют сразу два нормативно-правовых акта по учету основных средств:

Оба документа предусматривают упрощенный учет малоценных основных средств. Но общий подход к упрощению учета за прошедшие годы серьезно изменился.

Так, в пункте 5 ПБУ 6/01 говорится, что активы, отвечающие всем признакам основных средств, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 тыс. руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (МПЗ).

А согласно пункту 5 ФСБУ 6/2020, организация может принять решение не применять указанный стандарт в отношении активов, отвечающих всем признакам основных средств, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены.

Первое, на что обращаем внимание, — разный порядок учета малоценных основных средств. Прежний стандарт (ПБУ 6/01) предлагает нам учитывать такие объекты в составе МПЗ. Новый ФСБУ 6/2020 — сразу отражать в расходах.

Следующий важный момент — способ определения, какие основные средства достойны инвентарного номера, а какие — нет.

Применяя ПБУ 6/01, бухгалтер устанавливает границу стоимости ОС, и все, что оказывается меньше этой границы, учитывается как МПЗ. В ПБУ 6/01 также определен максимальный размер этой границы — 40 тыс. руб. Получается, что, например, ноутбук за 39 тыс. руб. — это не основное средство, а почти точно такой же ноутбук за 41 тыс. руб. — уже основное средство.

В новом ФСБУ 6/2020 максимальная величина стоимостного лимита в виде конкретной суммы отсутствует. Помимо этого, отсутствуют указания, что лимит устанавливается за единицу актива и что лимит измеряется в денежных единицах. В то же время введено требование, что лимит устанавливается с учетом существенности.

Напомним, что понятие существенности в бухгалтерском учете не новое. Оно приведено в Положении по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 (утв. приказом Минфина России от 06.10.2008 № 106н). Причем понятие существенности неразрывно связано с требованием рациональности:

Как применять ПБУ 6/01 для малоценных ОС в 2021 году

Но что делать организациям, которые в 2021 году еще не перешли на применение ФСБУ 6/2020? Как применять ПБУ 6/01 и при этом учитывать малоценные основные средства?

Полагаем, для ответа на вопрос об учете в 2021 году малоценных ОС можно воспользоваться рекомендацией Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР «Реализация требования рациональности» (утв. Фондом «НРБУ «БМЦ» 29.05.2019).

В иллюстративном Примере 1 Рекомендации № Р-100/2019-КпР предлагается следующий порядок учета основных средств:

Так, например, руководство завода может решить, что все затраты на приобретение офисной техники и компьютеров для бухгалтерии в пределах определенной суммы в год не являются существенными для бухгалтерской отчетности и могут быть списаны на расходы (даже если отдельный копировальный аппарат стоит 150 тыс. руб.).

А согласно рекомендации БМЦ № Р-122/2020-КпР «Специальные средства производства» (утв. Фондом «НРБУ «БМЦ» 11.12.2020), понятие существенности, приведенное в пункте 7.4 ПБУ 1/2008, может быть применено ко всем малоценным объектам, независимо от срока их использования. Исходя из требования рациональности организация может принять решение с 01.01.2021 относить на расходы по обычной деятельности в момент, когда были осуществлены затраты на приобретение, создание, улучшение специальных средств производства, стоимость которых по отдельности и в совокупности однородной группы является несущественной, независимо от их срока использования.

В то же время активы, удовлетворяющие критериям ОС, со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей), могут отражаться в бухгалтерском учете в составе МПЗ, как и ранее, т. е. до вступления в действие ФСБУ 5/2019. Такой вывод сделал Минфин России в письме от 02.03.2021 № 07-01-09/14384.

Как классифицировать объекты с учетом понятия существенности

Получается, что с учетом понятия существенности и требования рациональности классификация материальных объектов в бухгалтерском учете может выглядеть следующим образом (п. 7.4 ПБУ 1/08, п. 3 ФСБУ 5/2019, п. 5 ФСБУ 6/2020):

И тут настало время ввести понятие «Малоценное оборудование и запасы» — так мы будем называть объекты, признанные несущественными в бухгалтерском учете.

Что может попадать в эту категорию? Большинство из того, что ранее было спецодеждой и спецоснасткой, а также мебель, оргтехника, компьютеры, электроинструмент, огнетушители и пр.

Как правило, такие объекты требуют дополнительного контроля, то есть оперативного учета — кому, когда и сколько выдали (п. 8 ФСБУ 5/2019, п. 5 ПБУ 6/01, п. 5 ФСБУ 6/2020).

Как учитывать малоценное оборудование и запасы в «1С:Бухгалтерии 8»

Рассмотрим особенности учета малоценного оборудования и запасов.

До сих пор мы анализировали только требования бухгалтерского учета, где такой объект списывается на расходы при приобретении.

Но есть еще и налоговый учет по налогу на прибыль, где для признания расходов следует дождаться момента выдачи конкретного инструмента конкретному сотруднику (пп. 2 п. 1 ст. 254 НК РФ). И неважно, что в бухгалтерском учете этот инструмент уже списали в расходы.

Есть еще складской учет, согласно которому инструмент до выдачи сотруднику лежит на складе вместе с другими материалами.

Так что упростить учет малоценных объектов не так-то просто. Пользователи программ 1С уже сталкивались с разным отражением операций в бухгалтерском и налоговом учете, но в данном случае речь идет не об абстрактных расходах, а о конкретном предмете, который по-прежнему лежит на складе. А складской учет по своей сути всегда единый — сумма может отличаться в бухгалтерском или налоговом учете, но количество должно быть общее.

Для обособленного учета малоценного оборудования и запасов (объектов, признанных несущественными в бухгалтерском учете) в План счетов «1С:Бухгалтерии 8» было решено добавить отдельный счет 10.21 «Малоценное оборудование и запасы» и открыть к нему субсчета:

При поступлении малоценного оборудования и запасов, учтенных на счете 10.21.1, в бухгалтерском учете их стоимость сразу же списывается на расходы, но в корреспонденции с регулирующим счетом 10.21.2. Таким образом, на основном счете 10.21.1 мы видим бухгалтерскую, налоговую стоимость и количество объектов на складе, а на счете 10.21 — обобщенную информацию по этим объектам, которая используется при составлении бухгалтерской отчетности.

При передаче малоценного оборудования и запасов в эксплуатацию или при ином выбытии субсчета 10.21.1 и 10.21.2 автоматически закрываются между собой, а остаток списывается.

Вместе с новыми счетами в программе добавлен новый вид номенклатуры Малоценное оборудование и запасы. Если в документе поступления или в авансовом отчете указать номенклатурную позицию с видом Малоценное оборудование и запасы, то вместо счета учета для такого объекта будет выбираться счет и аналитика затрат, которые будут использованы для отражения расходов в бухгалтерском учете.

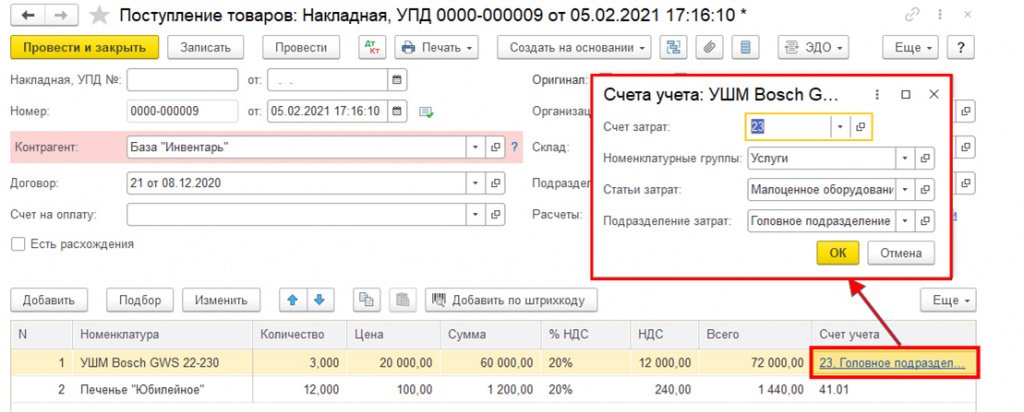

Предположим, наряду с другими товарами и материалами организация приобретает три «болгарки» стоимостью 60 тыс. руб. Эта стоимость признается несущественной для целей бухгалтерского учета и отчетности, поэтому «болгарки» учитываются в качестве малоценного оборудования и запасов (рис. 1). Остальные товары и материалы учитываются, как прежде, — приходуются на счета учета материальных ценностей.

Рис. 1. Поступление малоценных объектов

При проведении документа по малоценным объектам формируются бухгалтерские проводки:

Дебет 10.21.1 Кредит 60.01

— на сумму и количество поступивших малоценных объектов без учета НДС (3 шт. стоимостью 60 тыс. руб.);

Дебет 26 (20, 23, 25) Кредит 10.21.2

— на сумму малоценных объектов, учтенных в расходах для целей бухгалтерского учета (60 тыс. руб.).

Для целей налогового учета заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 10.21.1 и Сумма Кт НУ: 60.01

— на налоговую стоимость поступивших малоценных объектов (60 тыс. руб.).

После приобретения малоценных объектов с ними можно работать как с обычными материалами — перемещать, комплектовать, передавать в производство. При необходимости программа сформирует все необходимые движения по регулирующему счету автоматически.

Предположим, организация передает одну «болгарку» работнику организации — Г.С. Абрамову. При проведении документа Передача материалов в эксплуатацию формируются бухгалтерские проводки:

Дебет 10.21.2 Кредит 10.21.1

— на сумму и количество переданных в эксплуатацию малоценных объектов (1 шт. стоимостью 20 тыс. руб.);

— на сумму и количество переданного сотруднику инструмента, учтенного за балансом (1 шт. стоимостью 20 тыс. руб.).

Напомним, что забалансовый счет МЦ «Материальные ценности, переданные в эксплуатацию» предназначен для обобщения информации о материальных ценностях, переданных в эксплуатацию. Учет материальных ценностей на данном счете позволяет улучшить контроль сохранности таких объектов. К счету МЦ открыты субсчета:

Для целей налогового учета при передаче материалов в эксплуатацию заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26 (20, 23, 25) и Сумма Кт НУ: 10.21.1

— на налоговую стоимость малоценных объектов, которая включается в расходы для целей налогообложения прибыли (20 тыс. руб.).

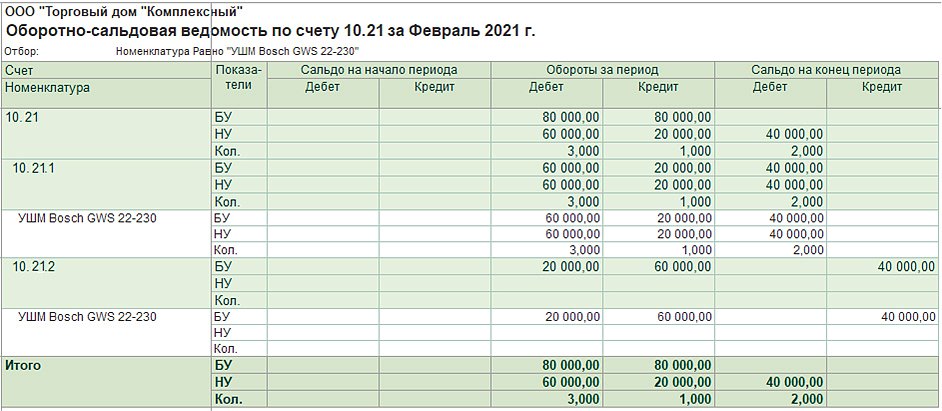

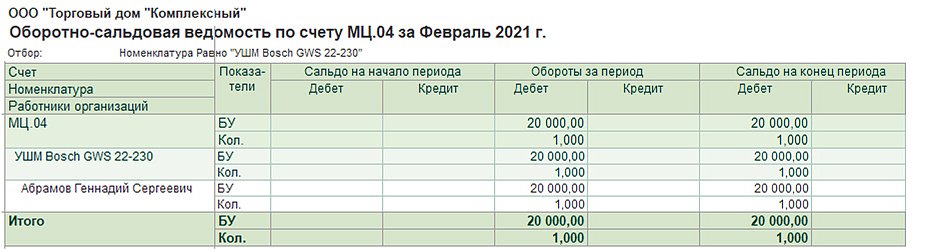

Как и раньше, для анализа наличия и движения материальных ценностей можно использовать стандартные отчеты программы, например Оборотно-сальдовую ведомость (ОСВ) по счетам 10.21 и МЦ.04 (рис. 2 и 3).

Рис. 2. ОСВ по счету 10.12

Оборотно-сальдовая ведомость по счету 10.21 показывает, что в феврале 2021 года куплено три «болгарки» за 60 тыс. руб., причем в бухгалтерском учете эта сумма списана на расходы. На конец февраля две «болгарки» стоимостью 40 тыс. руб. еще лежат на складе. ОСВ по счету МЦ.04 показывает, что одна «болгарка» стоимостью 20 тыс. руб. выдана работнику организации — Г.С. Абрамову.

Рис. 3. ОСВ по счету МЦ.04

Поскольку порядок учета малоценных объектов в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

Автоматизированный учет объектов, признанных несущественными в бухгалтерском учете, поддерживается в «1С:Бухгалтерии 8» начиная с версии 3.0.91.

Обратите внимание, что законодательство по бухгалтерскому учету не обязывает организацию применять критерий существенности по отношению к спецодежде и другим специальным средствам производства сроком службы менее 12 месяцев. Их можно учитывать, как и ранее, на счете 10 до выдачи сотруднику. Также не обязательно применять критерий существенности к малоценным основным средствам до перехода на ФСБУ 6/2020. Отмена Методических указаний по учету специальных средств производства и внедрение в бухгалтерском учете понятия существенности позволяют бухгалтеру выстроить свой учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.

От редакции. В 1С:Лектории 04.03.2021 состоялась онлайн-лекция «Учет малоценных объектов в 1С:Бухгалтерии 8» с участием экспертов 1С. Видеозапись см. на сайте 1С:ИТС на странице 1С:Лектория .

Что относится к хозяйственному инвентарю и принадлежностям

Что может входить в список инструментов, хозяйственного инвентаря и принадлежностей (далее — материальные ценности, МЦ), никем не определено. Организация сама это регулирует. Обычно в него включаются:

Приобрести подобные товары возможно как по безналичному расчету, так и через подотчетных лиц.

Чтобы организовать бухгалтерский учет, необходимо правильно классифицировать МЦ.

Возможны 2 варианта учета инвентаря:

Важно! С 01.01.2021 МПЗ учитываются по новым правилам, которые установлены новым ФСБУ 5/2019 «Запасы», прежнее ПБУ 5/01 утратило силу. Некоторые учетные правила изменены существенно. Перестроить учет МПЗ вам поможет аналитический Обзор от КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в материал.

При любом варианте объекты принимаются к учету по фактической стоимости приобретения, которая складывается из всех связанных с покупкой затрат. В общем случае НДС в эту сумму не входит. В стоимость его включают, только если МЦ используются для необлагаемой этим налогом деятельности (пп. 9-11 ФСБУ 5/2019 «Запасы», утвержденного приказом Минфина России от 15.11.2019 № 180н, п. 8 ПБУ 6/01 «Учет основных средств», утвержденного приказом Минфина России от 30.03.2001 № 26н).

Бухучет инвентаря и хозяйственных принадлежностей в составе ОС

Инвентарь относят к ОС, если срок его полезного использования — более 12 месяцев, а стоимость — свыше 40 000 руб. (п. 4 ПБУ 6/01). При меньшей стоимости допускается учитывать его в составе МПЗ (п. 5 ПБУ 6/01). При этом стоимостную границу между ОС и МПЗ при указанном выше пределе организация может установить свою. Например, как ОС учитывать объекты стоимостью свыше 20 000 руб., а как МПЗ — более дешевые. Порог стоимости нужно закрепить в учетной политике.

Важно! С 2022 года ПБУ 6/01 утратит силу. Его заменит новый ФСБУ 6/2020 «Основные средства», который в числе прочего разрешает организациям самостоятельно устанавливать лимит стоимости ОС — с учетом существенности информации о таких активах.

Рассмотрим образец бухгалтерских проводок, которые формируются при поступлении, движении и выбытии ОС.

Бухгалтерская проводка

Действие, документ

Дт 08 Кт 60 (10, 71, 76)

Приобретается ОС. Товарная накладная, форма ОС-1

Выделен НДС. Счет-фактура

Сформирована стоимость ОС. Ему присваивают инвентарный номер и заполняют инвентарную карточку ОС-6

Дт 20 (23, 25, 26…) Кт 02

Начислена амортизация. В бухгалтерском учете есть 4 способа начисления амортизации. Выбранный способ фиксируют в учетной политике

Списана амортизация. Это происходит в момент выбытия, продажи, безвозмездной передачи, недостачи или порчи ОС

Списана остаточная стоимость. В случае если ОС полностью амортизировано, остаточная стоимость равна 0. Форма ОС-4

Это лишь небольшая часть из возможного комплекта проводок по учету ОС в организации.

Что касается документального оформления, в данном случае для инвентаря нужно использовать документы, обычные для оформления ОС либо утвержденные постановлением Госкомстата РФ от 21.01.2003 № 7. Например, такие как:

Либо организация может разработать такие документы самостоятельно. Они, напомним, должны содержать обязательные реквизиты, указанные в ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Далее будем приводить только унифицированные формы.

Какие еще документы могут потребоваться для оформления движения ОС, читайте здесь.

Учет инструментов и хозяйственного инвентаря в составе МПЗ и проводки к нему

Инвентарь со сроком полезного использования до 12 месяцев нужно учитывать в составе МПЗ. Причем независимо от его стоимости.

Он приходуется на склад организации на основании соответствующей первички:

После этого на оприходованные объекты заводят карточки учета, используя, к примеру, форму М-17.

В этот момент в бухгалтерском учете делается запись по дебету счета 10.9. Корреспондирующий счет зависит от способа поступления МПЗ в организацию.

Важно! Разъяснения от КонсультантПлюс (новый порядок с 2021 года)

На каждую отчетную дату запасы в общем случае должны отражаться в учете по наименьшей из величин (п. 28 ФСБУ 5/2019):

фактической себестоимости;

чистой стоимости продажи.

.

Превышение фактической себестоимости запасов над их ЧСП считается обесценением запасов. При наличии обесценения необходимо создать резерв под обесценение запасов (п. 30 ФСБУ 5/2019).

Определить чистую стоимость продажи и создать резерв вам помогут рекомендации экспертов К+. Пробный доступ можно оформить бесплатно.

Во время передачи инструментов и принадлежностей со склада для нужд организации оформляют требование-накладную по форме М-11. Также в качестве первичных учетных документов используют формы М-8, М-15 (утвержденные постановлением Госкомстата России от 30.10.1997 № 71а).

Какие именно данные указывают при заполнении форм М-11, М-15, читайте в статьях:

Чтобы передать специальные инструменты со склада, необходимо предварительно установить лимиты, которые разрабатываются организацией по решению руководителя.

Форма М-8, лимитно-заборная карта, применяется как для отпуска специальных инструментов, так и для контроля соблюдения лимита. Ее выписывают в 2 или 3 экземплярах.

В системе КонсультантПлюс вы можете скачать бланк формы М-8 и посмотреть образец его заполнения. Получите пробный бесплатный доступ и переходите к документам.

МПЗ могут отпускаться со склада в промежуточные подразделения и без указания точного количества необходимого инвентаря. По мере его использования подразделение составляет акты (отчеты) в произвольной форме, но с обязательным раскрытием таких реквизитов, как наименование, количество, стоимость, подтверждение целесообразности его использования. На основании этих актов стоимость МПЗ будет списываться в затраты.

Способ списания инвентаря в производство необходимо закрепить в УП организации (п. 36 ФСБУ 5/2019):

В случае если МПЗ испорчены или потеряны, составляют акт списания с указанием причины выбытия, а потери списывают.

Списание инвентаря в учете отражается следующими бухгалтерскими проводками.

Рассмотрим учет инвентаря в составе МПЗ на примере.

ООО «ЛЕС» в феврале приобрело для работников компьютерные стулья (5 штук) стоимостью 16 155 руб., в т. ч. НДС — 2 464,32 руб.

В УП организации указано, что для целей БУ объекты ОС стоимостью менее 40 000 руб. списывают на расходы при их передаче в эксплуатацию. Одновременно с этим делают запись на забалансовом счете 012 «Материалы, переданные в эксплуатацию». Как только стулья доставили, бухгалтер списал их стоимость на расходы и отразил их передачу в эксплуатацию на забалансовом счете.

В октябре руководством ООО «ЛЕС» было принято решение переехать в новый офис, в котором уже была вся необходимая мебель. В связи с этим было решено продать стулья одному из работников. Сумма сделки составила 11 150 руб. (в т. ч. НДС — 1 700,85 руб.).

В бухгалтерском учете были сделаны следующие проводки.

При формировании расчета по налогу на прибыль за 12 месяцев ООО «ЛЕС»:

Контроль над движением переданного в эксплуатацию хозяйственного и производственного инвентаря

Выше мы уже сказали, что активы, отвечающие критериям отнесения к ОС и стоимостью в пределах лимита, установленного организацией, но не более 40 000 руб., могут отражаться в БУ в составе МПЗ. При этом п. 5 ПБУ 6/01 прямо требует, что организация обязана установить контроль над ними, чтобы отслеживать их передвижение и обеспечивать сохранность после передачи в эксплуатацию.

Такое имущество, как правило, учитывают на счете 10.09 и списывают его стоимость единовременно при передаче в эксплуатацию. В тоже время, это имущество нужно продолжать учитывать за балансом до момента его полного изнашивания или утраты. Для этого, как правило, используют счет МЦ.04. При списании с забаланса нужно составить акт по форме МБ-8.

Образец акта МБ-8 подготовили эксперты КонсультантПлюс. Получите пробный бесплатный доступ к системе и переходите к образцу.

Что касается МЦ, относящихся к МПЗ, устанавливать контроль над их движением организация не обязана, но может это сделать, руководствуясь своими интересами.

Как именно должен осуществляться контроль над инвентарем, никем не определено. Организация сама разрабатывает нормы и правила для его осуществления.

Часто это делают с помощью отдельного забалансового счета, например 012, на котором и ведут учет инвентаря, переданного в эксплуатацию (Дт 012), до момента его списания в связи с истечением срока эксплуатации, продажи, утери и т. п. (Кт 012).

Итоги

Хозяйственный инвентарь, может оказаться как МПЗ, так и ОС. В зависимости от квалификации имущества избирается и подходящий способ учета и документирования. Основные учетные правила должны иметь обязательное отражение в учетной политике.

Изменения в порядке списания общехозяйственных расходов в 1С:Бухгалтерия 8 редакция 3.0

С 1 января 2021 года в бухгалтерском учете начал применяться Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы», утвержденный Приказом Минфина России от 15.11.2019 № 180н.

Применение этого нового Федерального стандарта уже привело и еще приведет к существенным изменениям алгоритмов работы бухгалтерских программ. В данной статье мы рассмотрим очередное изменение, которое произошло в программе 1С:Бухгалтерия 8 редакция 3.0 в релизе 3.0.89. Данное изменение связано с бухгалтерским счетом 26 «Общехозяйственные расходы».

В соответствии с п. 4 ПБУ 10/99 «Расходы организации», расходы организации в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на расходы по обычным видам деятельности и прочие расходы.

Для целей формирования организацией финансового результата деятельности на базе расходов по обычным видам деятельности определяется себестоимость проданных товаров, продукции, работ, услуг.

В зависимости от способа отнесения на себестоимость продукции, расходы подразделяются на прямые и косвенные.

Прямые расходы – это расходы, которые можно непосредственно отнести на определенный вид продукции и прямо включить в себестоимость данного вида продукции.

Косвенные расходы – это расходы, которые не могут быть непосредственно отнесены на себестоимость одного конкретного вида продукции. Косвенные расходы относятся ко всем видам продукции и распределяются между ними условно.

Прямые расходы, связанные непосредственно с выпуском продукции, выполнением работ и оказанием услуг, учитываются в бухгалтерском учете на счете 20 «Основное производство». Косвенные расходы, связанные с управлением и обслуживанием производства, учитываются на счетах 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы».

В соответствии с Инструкцией по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, счет 26 «Общехозяйственные расходы» предназначен для обобщения информации о расходах для нужд управления, не связанных непосредственно с производственным процессом.

В частности, на этом счете могут быть отражены административно-управленческие расходы, содержание общехозяйственного персонала, не связанного с производственным процессом, амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения, арендная плата за помещения общехозяйственного назначения, расходы по оплате информационных, аудиторских, консультационных и т.п. услуг и другие аналогичные по назначению управленческие расходы.

Расходы, учтенные на счете 26 «Общехозяйственные расходы», списываются в конце месяца в дебет счета 20 «Основное производство».

Указанные расходы в качестве условно-постоянных могут также списываться в дебет счета 90 «Продажи».

Поэтому в программе 1С:Бухгалтерия 8 редакция 3.0 в форме настройки учетной политики по бухгалтерскому учету (до 2021 года) есть выбор: включать общехозяйственное расходы в себестоимость продаж (метод директ-костинг) или включать общехозяйственное расходы в себестоимость продукции, работ, услуг.

Метод директ-костинг означает, что общехозяйственные расходы не включаются в себестоимость готовой продукции, работ, услуг, а списываются в полном объеме на счет 90 «Продажи». Поэтому, при выборе первого варианта, счет 26 в программе списывается в дебет счета 90.08 «Управленческие расходы».

При выборе второго варианта, счет 26 списывается в программе в дебет счета 20.01 «Основное производство», и при этом общехозяйственные расходы распределяются между видами продукции, работ, услуг (вид субконто Номенклатурная группа) пропорционально базе распределения, указанной в учетной политике.

Порядок распределения общехозяйственных расходов определяется в регистре сведений Методы распределения общепроизводственных и общехозяйственных расходов. Единственными обязательными реквизитами данного регистра является База распределения.

База распределения в программе может иметь одно из следующих значений: Объем выпуска, Плановая себестоимость выпуска, Прямые затраты, Оплата труда, Материальные расходы, Выручка, Отдельные статьи прямых затрат, Не распределяются. Настройка методов распределения может производится в разрезе счета затрат и его аналитики.

Давайте сравним, как в программе списывались (распределялись) общехозяйственные расходы до 2021 года (до выхода релиза программы 3.0.89) и как они списываются в 2021 году после выхода релиза 3.0.89.

Для этого рассмотрим небольшой пример.

Организация «Рассвет» применяет общий режим налогообложения – метод начисления и ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Организация «Рассвет» занимается выпуском продукции и оказанием услуг. Общехозяйственные расходы, в соответствии с учетной политикой организации, включаются в себестоимость продукции, работ, услуг. Базой распределения общехозяйственных расходов являются прямые расходы.

Настройка учетной политики по бухгалтерскому учету в части общехозяйственных расходов в программе 1С:Бухгалтерия 8 редакция 3.0 до релиза программы 3.0.89 показана на Рис. 1.

В январе 2021 года сумма общехозяйственных (косвенных) расходов в организации «Рассвет» составляет 500 000 рублей. Суммы прямых расходов по производству продукции и оказанию услуг соответственно составляют 400 000 рублей и 600 000 рублей.

В этом месяце организацией была произведена и полностью реализована готовая продукция, были оказаны услуги заказчикам, на конец месяца отсутствует незавершенное производство.

Оборотно-сальдовые ведомости по счету 26 и счету 20.01 показаны на Рис. 2.

При закрытии месяца расходы, учтенные на счете 26, по каждой статье затрат списываются с кредита счета в дебет счета 20.01, и при этом сумма расходов распределяется пропорционально прямым затратам по номенклатурным группам Продукция и Услуги в пропорции 4:6.

В части продукции счет 20.01 списывается в дебет счета 43 «Готовая продукция». И так как вся продукция, произведенная в этом месяце, реализована, счет 43 полностью списывается в дебет счета 90.02.1 «Себестоимость продаж».

В части услуг счет 20.01 списывается сразу в дебет счета 90.02.1 «Себестоимость продаж».

Бухгалтерские проводки регламентной операции Закрытие счетов 20, 23, 25, 26 показаны на Рис. 3.

Справки-расчеты калькуляции себестоимости и финансового результата за январь 2021 года показаны на Рис. 4.

Теперь давайте посмотрим, что говорит о фактической себестоимости ФСБУ 5/2019 «Запасы».

В соответствии с п. 23 ФСБУ 5/2019, в фактическую себестоимость незавершенного производства и готовой продукции включаются затраты, связанные с производством продукции, выполнением работ, оказанием услуг.

К таким затратам относятся:

а) материальные затраты;

б) затраты на оплату труда;

в) отчисления на социальные нужды;

В соответствии с п. 24 ФСБУ 5/2019, в фактическую себестоимость незавершенного производства и готовой продукции включаются затраты, прямо относящиеся к производству конкретного вида продукции, работ, услуг (прямые затраты), и затраты, которые не могут быть прямо отнесены к производству конкретного вида продукции, работ, услуг (косвенные затраты).

Классификация затрат на прямые и косвенные определяется организацией самостоятельно. Косвенные затраты распределяются между конкретными видами продукции, работ, услуг обоснованным способом, установленным организацией самостоятельно (п. 25 ФСБУ 5/2019).

В соответствии с п. 26 ФСБУ 5/2019, в фактическую себестоимость незавершенного производства и готовой продукции не включаются:

а) затраты, возникшие в связи с ненадлежащей организацией производственного процесса;

б) затраты, возникшие в связи со стихийными бедствиями, пожарами, авариями и другими чрезвычайными ситуациями;

в) обесценение других активов независимо от того, использовались ли эти активы в производстве продукции, выполнении работ, оказании услуг;

г) управленческие расходы, кроме случаев, когда они непосредственно связаны с производством продукции, выполнением работ, оказанием услуг;

д) расходы на хранение, за исключением случаев, когда хранение является частью технологии производства продукции (выполнения работ, оказания услуг);

е) расходы на рекламу и продвижение продукции;

ж) иные затраты, осуществление которых не является необходимым для осуществления производства продукции, выполнения работ, оказания услуг.

В соответствии с пп. г (а также пп. е и ж) вышеназванного пункта ФСБУ, в программе изменен порядок списания общехозяйственных расходов для организаций, которые используют для учета производственных затрат счет 20.

С 2021 года при закрытии месяца затраты, учтенные на счете 26 «Общехозяйственные расходы», списываются полностью только на счет 90.08 «Управленческие расходы», как раньше при использовании метода директ-костинг.

В связи с этим, в программе внесены изменения в настройки распределения косвенных затрат. При обновлении программы на релиз 3.0.89 автоматически создается учетная политика по бухгалтерскому учету на 2021 год.

В этой учетной политике уже никакого выбора, как должен закрываться 26 счет, в настройках нет. Он будет закрываться только в дебет счета 90.08. Изменились и настройки методов распределения косвенных расходов. Теперь указывается одна база распределения для всех косвенных расходов.

Если для отдельных затрат необходимо использовать какую-либо другую базу распределения, то в учетной политике заполняется регистр сведений Правила распределения затрат, который используется в программе, начиная с января 2021 года.

Настройка учетной политики по бухгалтерскому учету в части косвенных расходов на 2021 год после обновления на релиз 3.0.89 показана на Рис. 5.

Если, после обновления программы 1С:Бухгалтерия 8 редакция 3.0 до версии 3.0.89, мы перепроведем в нашем примере закрытие месяца «январь», то увидим совершенно другие проводки. Затраты, учтенные на счете 26 «Общехозяйственные расходы», теперь спишутся в дебет счета 90.08.1 «Управленческие расходы».

Проводки регламентной операции Закрытие счетов 20, 23, 25, 26 после обновления программы показаны на Рис. 6.

Соответственно, изменится (уменьшится) себестоимость оказанных услуг и произведенной продукции, так как себестоимость будет включать в себя только прямые расходы.

Справки-расчеты калькуляции себестоимости и финансового результата показаны на Рис. 7.

Если организации, несмотря на нормы ФСБУ 5/2019, необходимо рассчитывать фактическую себестоимость продукции, работ, услуг с учетом всех расходов (в том числе и управленческих), то в этом случае рекомендуется затраты, которые учитывались на счете 26, перенести на другие счета учета (например, на счет 20 «Основное производство», счет 23 «Вспомогательные производства», счет 25 «Общепроизводственные расходы»).

Наиболее простым вариантом является перенос затрат на счет 25.

В соответствии с Инструкцией по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, счет 25 «Общепроизводственные расходы» предназначен для обобщения информации о расходах по обслуживанию основных и вспомогательных производств организации.

В частности, на этом счете могут быть отражены расходы по содержанию и эксплуатации машин и оборудования, амортизационные отчисления и затраты на ремонт основных средств и иного имущества, используемого в производстве, расходы по страхованию указанного имущества, расходы на отопление, освещение и содержание помещений, арендная плата за помещения, машины, оборудование и др., используемые в производстве, оплата труда работников, занятых обслуживанием производства и другие аналогичные по назначению расходы.

Аналитический учет по счету 25 ведется по отдельным подразделениям организации и статьям расходов.

Расходы, учтенные на счете 25 «Общепроизводственные расходы», списываются в дебет счетов 20 «Основное производство».

Чем до 2021 года отличалось распределение затрат, учтённых на счете 25, от распределения затрат, учтённых на счете 26, при списании их на счет 20?

Затраты, учтенные на счете 26 по какому-либо подразделению, распределялись по видам продукции, работ, услуг (вид субконто Номенклатурные группы) по всем подразделениям, которые выпускали продукцию, выполняли работы, оказывали услуги.

Затраты, учтенные на счете 25 по какому-либо подразделению, распределялись по видам продукции, работ, услуг только по соответствующему подразделению, если оно выпускало продукцию, выполняло работы, оказывало услуги.

С 2021 года в программе распределение косвенных расходов, учтённых на счете 25, производится по другому алгоритму.

Затраты подразделений, которые выпускают продукцию, выполняют работы, оказывают услуги, распределяются, как и ранее, в пределах подразделения.

Затраты подразделений, которые не выпускают продукцию, не выполняют работы, не оказывают услуги, распределяются между всеми подразделениями, которые выпускают продукцию, выполняют работы, оказывают услуги точно так же, как раньше, до 2021 года, распределялись общехозяйственные расходы, учтенные на счете 26.

Таким образом, нам в нашем примере достаточно лишь в первичных документах заменить счет затрат 26 «Общехозяйственные расходы» на счет 25 «Общепроизводственные расходы» Оборотно-сальдовые ведомости по счету 25 и счету 20.01 показаны на Рис. 8.

При закрытии месяца, счет 25 по каждой статье затрат списывается с кредита в дебет счета 20.01. При этом, так как подразделение Дирекция не производит продукцию, не выполняет работы, не оказывает услуги, сумма расходов распределяется пропорционально прямым затратам по всем производственным подразделениям и номенклатурным группам.

То есть, мы увидим те же самые проводки, что и на Рис. 3, только вместо счета 26 будет использоваться счет 25.

Проводки регламентной операции Закрытие счетов 20, 23, 25, 26, при использовании счета 25, показаны на Рис. 9.

Справки-расчеты калькуляции себестоимости и финансового результата, полностью совпадающие со справками-расчетами, полученными ранее при использовании счета 26, показаны на Рис. 10.

Теперь давайте рассмотрим еще одно изменение в программе, связанное с использование счета 26.

В соответствии с Инструкцией по применению плана счетов бухгалтерского учета, организации, деятельность которых не связана с производственным процессом (комиссионеры, агенты, брокеры, дилеры и т. п., кроме организаций, осуществляющих торговую деятельность), используют счет 26 «Общехозяйственные расходы» для обобщения информации о расходах на ведение этой деятельности.

Данные организации списывают суммы, накопленные на счете 26 «Общехозяйственные расходы», в дебет счета 90 «Продажи».

Настройка в программе учетной политики по бухгалтерскому учету для подобной организации показана на Рис. 11.

Например, организация, использующая в соответствии с учетной политикой в бухгалтерском учете только затратный счет 26 «Общехозяйственные расходы», в январе 2021 года признала 500 000 рублей расходов.

Оборотно-сальдовая ведомость по счету 26 с детализацией по статьям расходов показана на Рис. 12.

Проводки регламентной операции Закрытие счетов 20, 23, 25, 26 показаны на Рис. 13.

С 2021 года в программе изменен порядок списания общехозяйственных расходов для организаций, которые используют счет 26 для учета всех затрат. Теперь в бухгалтерском учете затраты включаются в себестоимость продаж.

Если после обновления программы на релиз 3.0.89, мы перепроведем закрытие месяца «январь», то убедимся, что счет 26 списывается теперь по-другому.

В бухгалтерском учете общехозяйственные расходы списываются в дебет счета 90.02.1 «Себестоимость продаж», а в налоговом учете, как и раньше, в дебет счета 90.08.1 «Управленческие расходы». Таким образом, бухгалтерские и налоговые проводки разъединились (проводок стало в два раза больше). А в нашем примере, так как организация применяет ПБУ 18/02, в программе даже возникли временные разницы.

Проводки регламентной операции Закрытие счетов 20, 23, 25, 26 после обновления программы показаны на Рис. 14.

В целях налогообложения прибыли расходы на производство и реализацию, в соответствии с п. 1 ст. 318 НК РФ, подразделяются на прямые и косвенные. В программе для налогового учета счет 90.08.1— это косвенные расходы, а счет 90.02.1 – это прямые расходы. Таким образом в нашем примере получается, что в целях налогообложения прибыли признано 500 000 рублей косвенных расходов.

В соответствии с НК РФ, налогоплательщик для целей налогообложения самостоятельно определяет в учетной политике перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг). В программе для этих целей используется регистр сведений Методы определения прямых расходов в НУ.

В нашем примере бухгалтером организации «Рассвет» было принято решение признать в целях налогообложения прибыли материальные расходы, оплату труда и страховые взносы прямыми расходами, а прочие расходы оставить косвенными.

Регистр сведений Методы определения прямых расходов производства в НУ с настройками, соответствующими решению бухгалтера в нашем примере, показан на Рис. 15.

Давайте еще раз перепроведем закрытие месяца и посмотрим, что у нас получилось. Теперь, расходы (материальные расходы, оплата труда, страховые взносы), признанные в целях налогообложения прибыли прямыми, в бухгалтерском и налоговом учете списываются одинаково в дебет счета 90.02.1 Себестоимость продаж.

Проводки регламентной операции Закрытие счетов 20, 23, 25, 26 после настройки списка прямых расходов показаны на Рис. 16.