как узнать проходит ли дом по ипотеке

Как узнать проходит ли дом по ипотеке

Запуск ипотечных программ на частные дома в России повысит спрос на такое жилье. Рассказываем, какие ипотечные программы для покупки ИЖС запустят банки и какие требования будут предъявлять к частным домам

Банки неохотно выдают кредиты на частные дома и дачи, так как им сложно оценить ликвидность этого продукта. Запуск ипотечных программ на частные дома в России повысит спрос на такое жилье, считают банкиры. К 2025 году доля вводимого жилья из дерева в России может вырасти в полтора-два раза. В результате до 20% жилфонда страны составит деревянное жилье, отмечают в Центре макроэкономического и регионального анализа и прогнозирования Россельхозбанка.

Льготная ипотека на частные дома

В 2020 году «Дом.РФ» запустил льготную ипотеку на ИЖС. Цель пилотной программы — отработка механизмов поддержки строительства частных домов для последующего масштабирования в других банках.

В отличие от существующих программ — сельской и дальневосточной ипотеки — новая программа распространяется на всю территорию России. Ее можно использовать как для покупки готового дома с земельным участком у застройщика, так и при строительстве нового жилья. Ставка по кредитам составляет от 6,1% годовых на весь срок кредита, а максимальная сумма кредита ‒ до 12 млн руб. в Москве, Московской области, Санкт-Петербурге и Ленинградской области и до 6 млн руб. — в остальных регионах. Заемщиками могут стать россияне в возрасте до 35 лет, имеющие несовершеннолетнего ребенка. Первоначальный взнос не менее 20%, а срок кредита — 20 лет. Пока пилотная программа действует до сентября 2021 года.

Какие требования к домам под ипотеку

В своем пилотном продукте ипотеки для ИЖС «Дом.РФ» указывает необходимые требования к самим домам, земельным участкам и коммуникациям. При соблюдении этих требований заемщики смогут получить ипотечный кредит. После обкатки пилота банки смогут внедрить соответствующие требования и в свои программы жилищного кредитования загородного жилья.

В банке «Дом.РФ» уже разработаны условия по проектному финансированию для застройщиков, требования к девелоперам, частным домам и земельным участкам. На примере этих условий можно посмотреть, как банки будут внедрять подобные программы и какие требования к домам станут предъявлять в будущем.

Подходит ли мой дом под ипотеку?

— Я продаю дом, и мне звонят риелторы с вопросом: «А ваш дом подходит под ипотеку?» Как узнать, подходит ли мой дом под ипотеку? Какие характеристики нужны для этого?

Отвечает руководитель проекта «Рамблер/финансы» Rambler&Co Николай Косяк:

Выдавая ипотеку на покупку недвижимости, банк оценивает ее ликвидность. Дело в том, что зачастую покупаемая недвижимость выступает предметом залога для банка, гарантирующего своевременное погашение займа. Поэтому требуется, чтобы частный дом, приобретаемый в ипотеку, соответствовал некоторым характеристикам.

Кроме того, кредитная организация предъявит требования и к земельному участку, так как купить отдельно дом без земельного надела невозможно. Должно быть проведено межевание участка, а его границы обозначены в документах. Значение имеет и категория земельного участка. Так, легче всего получить ипотеку на частичный дом, который построен на землях населенных пунктов с разрешенным использованием «для индивидуального жилищного строительства», «для ведения личного подсобного хозяйства» и т. д. Также банк может одобрить заявку на кредит, если дом расположен на землях сельскохозяйственного назначения «для дачного строительства» или «для ведения личного подсобного хозяйства», однако такие сделки проводятся сложнее.

Отвечает руководитель департамента городской недвижимости компании «НДВ-Недвижимость» Яна Сергеева:

У банков, предоставляющих ипотечные средства на приобретение загородной недвижимости, требования к объекту довольно одинаковые. Земельный участок, дом и иные объекты капитального строительства должны быть поставлены на кадастровый учет. В жилом доме должны быть коммуникации: заведено отопление, водопровод и электричество. Кроме того, необходимо наличие соответствующих договоров с поставщиками услуг.

Отвечает директор департамента правового сопровождения сделок Tekta Group Юлия Симановская:

При принятии решения о предоставлении кредита на приобретение дома (или квартиры) банки оценивают свои риски и возможность возврата предоставленных денежных средств не только с точки зрения финансовых возможностей заемщиков, но и с точки зрения рентабельности сделки. Ведь возможно, что у заемщика не будет достаточно средств для выплаты кредита. В этом случае банкам придется самим решать вопрос о продаже заложенного недвижимого имущества и возврате денежных средств. Поэтому на стадии проверки кредитные организации должны понимать, смогут ли они продать объект недвижимости, за какие деньги и в какие сроки в случае, если заемщик перестанет выплачивать кредит.

При продаже индивидуального жилого дома основными критериями являются:

В общем, недвижимость должна быть интересна банку как предмет залога для возможной последующей реализации.

Отвечает генеральный директор Rezidential Group Сергей Ильясаев:

Понятие дома, подходящего под ипотеку, означает, что объект недвижимости удовлетворяет условиям банков, которые могут выдать покупателю кредит на его приобретение. При этом требования разных финансовых организаций к объектам вторичной недвижимости могут отличаться. Замечу, что на первичном рынке банки сами проводят аккредитацию объектов и готовы выдавать ипотечные кредиты на приобретение квартир в новостройках.

Рассмотрим самые распространенные ограничения к объектам залога, суть которых подчинена понятию дальнейшей ликвидности дома на рынке.

Говоря о юридических аспектах «пригодности дома под ипотеку», следует отметить, что банки гораздо благосклоннее относятся к недвижимости, последние владельцы которой являются ее собственниками в течение трех лет и более.

Отвечает сооснователь Lighthouse Estate Иван Маяк:

Для того чтобы дом подходил под ипотеку, сам собственник должен быть готов к продаже своего недвижимого имущества клиенту, который совершает покупку с использованием ипотечного кредита. Здесь есть несколько моментов:

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Как узнать, подходит ли дом (квартира) под ипотеку?

Для многих граждан РФ приобретение недвижимости за собственные накопления – невыполнимая задача, и выходом является только оформление ипотеки. Сегодня банки предлагают выгодные условия для покупки жилья в кредит, в том числе с привлечением средств материнского капитала и прочих социальных программ.

Заключение ипотечного договора – сложный процесс, предусматривающий прохождение нескольких этапов, и поиск жилья – один из них.

Помимо предпочтений клиента, при выборе недвижимости учитываются и требования банка, и перед подачей заявки в финансовое учреждение важно знать, какая квартира или дом подходит под ипотеку.

Какая недвижимость может выступать предметом ипотеки

Перед заключением договора недвижимость будет проверяться со стороны кредитора, а также страховой компании по ряду параметров. У большинства финансовых организаций требования схожи. Банк в первую очередь интересует ликвидность приобретаемого жилья, а страховую – вероятность наступления страхового случая.

Кредитор готов выдать кредит на приобретение:

Внимание! Банки неохотно связываются с жильем экономкласса, к которому относятся квартиры в общежитиях или домах гостиничного типа. При возникновении сомнений относительно ликвидности жилья рекомендуется обратиться к кредитному менеджеру, чтобы после подачи заявки не получить ответ нет от банка.

Базовые требования к квартире

Банки выдвигают ряд требований, которым должно отвечать приобретаемое жилье. Вот наиболее важные требования к видам недвижимости, которая подходит под ипотеку:

Внимание! Некоторые кредиторы готовы кредитовать клиентов для покупки недвижимости в другом регионе.

Окружающая инфраструктура также влияет на принятие решения банком, поскольку этот фактор является определяющим для ликвидности жилья.

Квартира не подходит под ипотеку, если в ней сделана незаконная перепланировка.

Технические параметры частного дома

Банки выдвигают требования к техническим характеристикам дома, при соблюдении которых возможно оформление ипотеки.

Внимание! В качестве ипотеки возможно оформление частного дома, оборудованного автономным газовым или твердотопливным отоплением, а также скважиной для водоснабжения.

Недвижимость должна соответствовать технической документации, иметь оконные проемы согласно плану постройки, а также полноценное остекление.

Если планируется приобретение в кредит доли в квартире или доме, то такое жилье должно иметь отдельную комнату(-ты) с отдельным входом. Установка газовой колонки в такой недвижимости запрещается.

Банки неохотно кредитуют клиентов, выбравших жилье в доме, который имеет менее 5 этажей. Такое правило не распространяется в отношении недвижимости, студии, построенной в ЦАО в Москве позднее 1991 года.

Внимание! Не рекомендуется рассматривать в качестве потенциального жилья старые дома, в которых проведена перепланировка, а также увеличение площади за счет объединения с техническими помещениями.

Жилье на первичном рынке

Выбирая недвижимость в новостройке, следует учитывать, что банк согласится выдать кредит при условии аккредитации объекта недвижимости у него. В таком случае приобретение жилья в ипотеку возможно на любом этапе строительства, и такие квартиры подходят под ипотеку.

Перечень таких объектов недвижимости можно узнать у кредитного менеджера. В некоторых ситуациях возможно приобретение квартиры с первичного рынка у сторонних застройщиков.

На решение кредитора также влияет удаленность недвижимости от центральных магистралей, социально значимых объектов инфраструктуры, наличие подъездных путей, коммуникаций.

Банки также охотно кредитуют граждан для приобретения жилья на вторичке.

Сельская ипотека

Относительно недавно начала свое действие программа «Сельская ипотека», позволяющая оформить кредит на жилье, расположенное в сельской местности. Это может быть дом или дача для проживания круглый год.

Условия кредитования следующие:

Внимание! В местной администрации можно узнать перечень населенных пунктов, где предусмотрена возможность оформить ипотеку по действующей программе развития сельской местности, а подходит ли выбранный дом – у кредитного менеджера.

Общие требования к сельской ипотеке

Финансовые учреждения формируют свои требования к недвижимости, которая приобретается в рамках программы «Сельская ипотека», однако ряд общих требований выделить можно:

Важно! Страхование недвижимого имущества – обязательно условия для оформления ипотеки. В качестве причины для увеличения процентной ставки может быть отказ от добровольных видов страхования.

Сбербанк и Россельхозбанк – лидеры в такой программе кредитования граждан РФ.

Юридическая сторона сделки

Приобрести в ипотеку можно только «чистое» с правовой точки зрения жилье. На недвижимости не должно быть обременений, которые могут стать препятствием при продаже жилья заемщику банка.

Покупателю следует обращать внимание на следующие нюансы:

Желательно рассматривать варианты жилья, где собственник владеет недвижимостью не менее 3 лет. Недвижимость, которая регулярно перепродается, может вызвать опасения у банка.

Не лишним будет проверить будущую покупку на предмет наличия обременений, передачи в залог или иных ограничений.

Как узнать проходит ли дом по ипотеке

Для покупки квартиры в ипотеку нужно выбрать недвижимость, доказать банку свою платежеспособность и подать документы на рассмотрение. Если доход позволяет, и ежемесячный платеж не превышает 50% от общего дохода, заявку одобрят. Но банки предъявляют требования не только к платежеспособности клиента, но и самой квартире. Если квартира в старом доме, который признали аварийным или износ строения составляет более 65%, в выдаче ипотеки откажут.

Расскажем, по каким критериям банки оценивают квартиры. Еще узнаете, можно ли купить квартиру с перепланировкой.

Требования банков к ипотечным квартирам на вторичном рынке

В каждом банке предусмотрены свои требования к ипотечным объектам. И многие компании размещают информацию с требованиями по ипотеке на своих сайтах.

Какие требования предъявляют банки к квартирам в новостройках?

Недвижимость должна пройти аккредитацию в банке. Это означает, что банк должен проверить объект недвижимости, оценить сроки сдачи и застройщика.

Эксперты из банка анализируют репутацию девелопера и тщательно проверяют документацию. Если найдут какие-то нарушения, купить такую недвижимость в ипотеку не получится. При получении аккредитации от банка можете смело подавать документы на покупку квартиры в новом жилом комплексе. Но помните, что даже тщательная проверка застройщика со стороны банка, не дает уверенность, что дом будет построен вовремя.

Если покупаете апартаменты в новом доме, к ним предъявляются дополнительные требования. У апартаментов не должно быть статуса складского, торгового или офисного помещения. И залоговой объект не может находиться в бывших лагерях отдыха, санаториях, гостиницах. Если застройщик ведет реконструкцию дома, здание должно быть построено не ранее 2000 года.

Ограничения по ипотеке при покупке квартиры на льготных условиях?

Купить недвижимость по льготной ипотеке по ставке 7% можно только в новых домах. Вторичные объекты недвижимости не входят в программу. Льготная ипотека позволяет покупателям купить недвижимость по низкой процентной ставке, а застройщикам позволяет быстрее распродать квартиры.

Правительство РФ считает, что поддерживать продавцов на вторичном рынке жилья необязательно. Но в программе всегда найдутся исключения. Например, по «Семейной ипотеке» жители Дальневосточного округа могут купить квартиру в ипотеку на вторичном рынке недвижимости.

Можно ли купить квартиру в ипотеку с перепланировкой?

Банки разрешают покупать квартиры только с узаконенными перепланировками. Вы не сможете приобрести недвижимость по ипотеке, если:

лоджия объединена с комнатой;

в квартире снесли несущие стены и не согласовали с БТИ;

отопительные приборы перенесли на лоджию или балкон;

газифицированную кухню объединили с общей комнатой;

площадь санузла увеличена за счет жилого помещения;

перенесли инженерные системы: канализацию и водопровод.

Если при перепланировке затронули несущие стены, банк откажет в оформлении ипотечного кредита. Но некоторые банки готовы рассмотреть объекты с незаконной планировкой. Это касается только тех квартир, в которых не демонтировали несущие стены. Например, продавец решил расширить коридор или объединил санузлы без использования площади жилых помещений. В этом случае некоторые банки готовы пойти на уступки и разрешить оформить ипотечный кредит.

Квартиры в ипотеку с долгами и обременениями

Банки сразу откажут в приобретении недвижимости, на которую наложили арест. Такие сделки проводить запрещается. Если продавец пытается продать недвижимость, но его признали банкротом, сделку отменят. Менеджеры банков проверяют юридическую чистоту квартир и отказывают в выдаче кредитов на объекты с долгами, арестами и иными видами обременений. Но это преимущество для покупателя, т. к. никто не захочет приобретать проблемные квартиры.

Кратко: какие квартиры нельзя купить в ипотеку?

На аварийные дома и здания, износ которых превышает 65%, запрещается оформлять ипотечный кредит.

Нельзя приобрести недвижимость с незаконной перепланировкой. Исключения составляют квартиры, где не были затронуты несущие стены.

Банки отказывают в выдаче кредита на любые объекты с обременениями.

При покупке недвижимости на льготных условиях можно купить объект только в новом доме, вторичный рынок не рассматривается.

Если в квартире нет коммуникационных систем, в оформлении ипотеки откажут.

Банк откажет покупать квартиру по ипотеке, если продавец подал документы на квартиру и жилье под арестом.

Будьте с нами — подпишитесь на рассылку. Мы уведомим вас о новых статьях по почте или мессенджеру.

12 советов, как проверить квартиру перед покупкой

Недостатка мошеннических схем на рынке недвижимости нет, поэтому, чтобы не попасть в руки аферистов, необходимо учесть многие нюансы и внимательно изучить документы. Риелторы и юристы рассказали, как самостоятельно проверить вторичную квартиру перед покупкой.

Совет № 1: Проверьте собственника

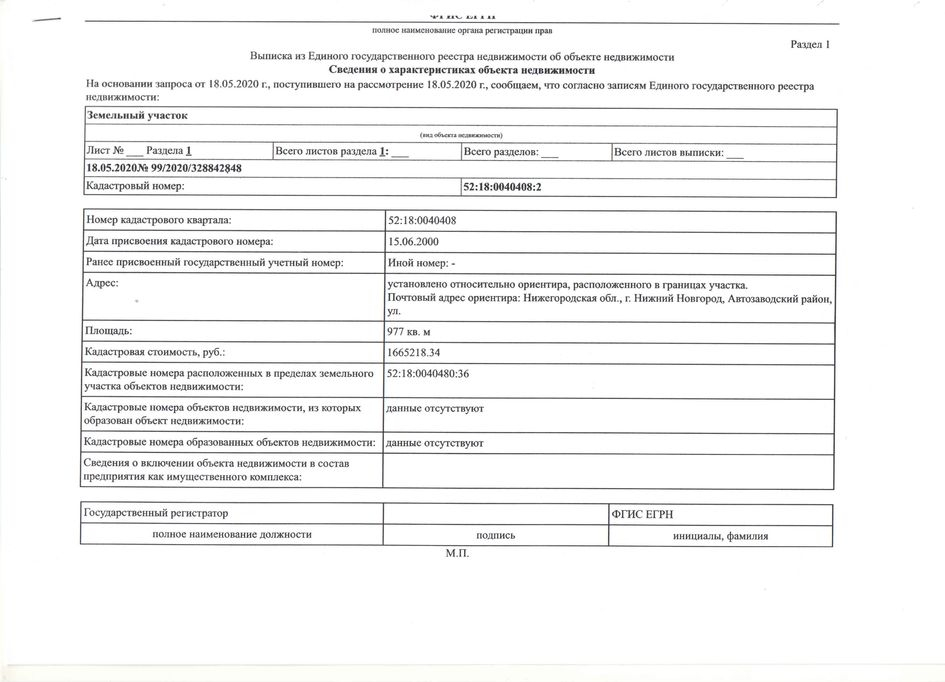

Чтобы обезопасить себя от признания сделки по покупке квартиры недействительной, нужно проверить ее юридическую чистоту. А для этого, в первую очередь, изучить правоустанавливающие документы. Предоставить их по вашему требованию должен продавец. При осмотре объекта стоит попросить у собственника выписку из Единого государственного реестра недвижимости (ЕГРН) и справку о регистрации, уточнил руководитель направлений вторичной недвижимости и долгосрочной аренды «Авито-Недвижимости» Руслан Закирьянов.

Информацию из ЕГРН возможно получить и заранее, еще до осмотра объекта. «Сделать это можно самостоятельно в территориальных отделениях Росреестра, на его сайте или в МФЦ при предоставлении паспорта гражданина России, заявления на получение, квитанции об оплате госпошлины. Предоставить выписку должны в течение пяти рабочих дней. Из этого документа покупатель сможет получить информацию о бывших и настоящих собственниках жилья, историю запретов и перепланировок», — пояснила адвокат Виктория Данильченко.

Данные из выписки помогут лучше сориентироваться в особенностях сделки купли-продажи — узнать кадастровую стоимость, на основе которой рассчитывается налог на имущество, и проверить наличие обременений, уточнил Закирьянов. Он подчеркнул, что если недвижимость арестована или находится в залоге у банка, то купить квартиру не получится — такая сделка не может быть оформлена в Росреестре. Выписка также показывает наличие или отсутствие договоров об аренде, что также поможет исключить проблемные предложения еще на этапе знакомства с объявлениями.

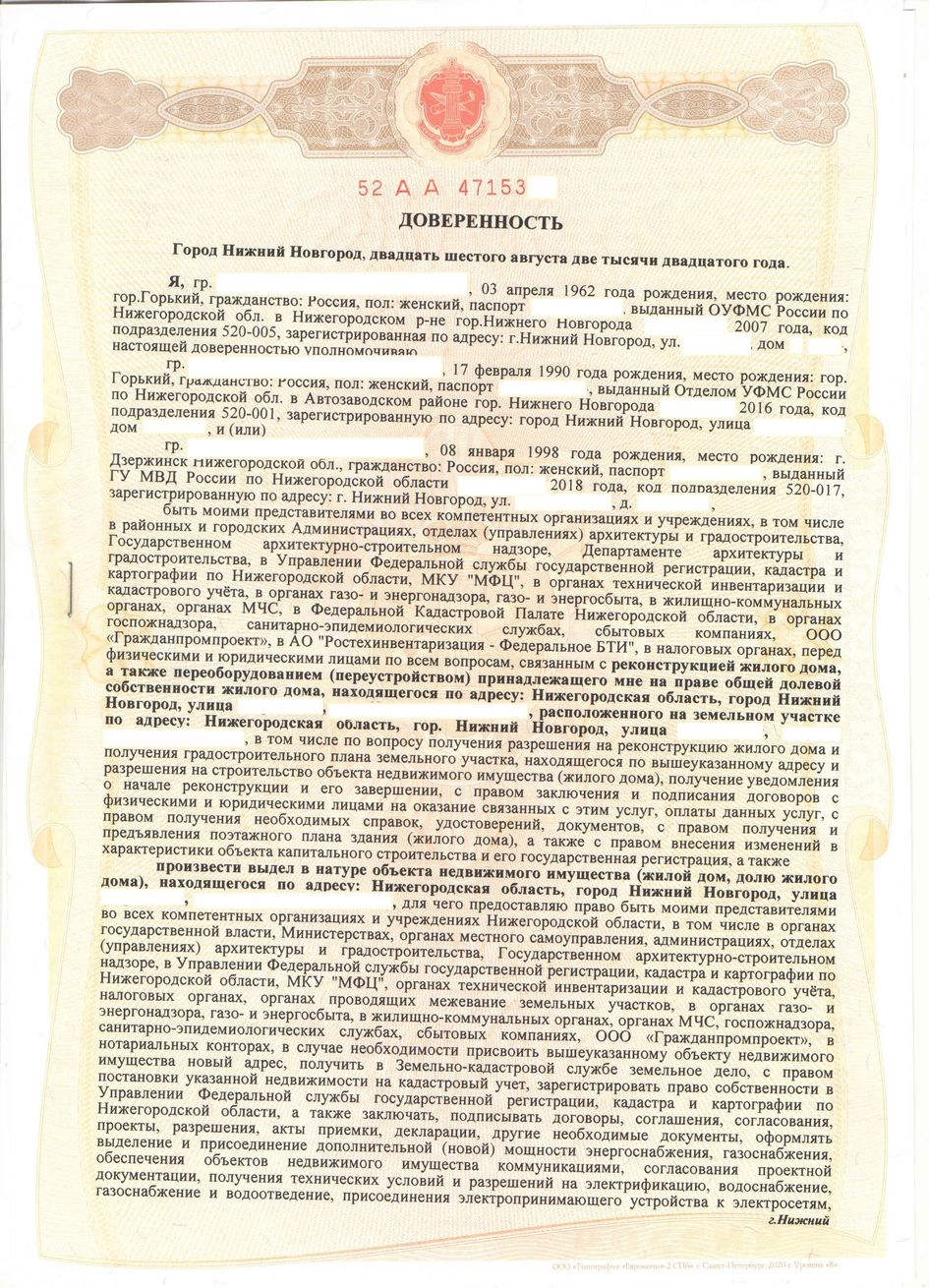

Совет № 2: Запросите нотариальную доверенность

Если осмотр квартиры проходит без присутствия владельца, следует обязательно запросить нотариальную доверенность. «В ней должны быть указаны адрес жилья и паспортные данные как собственника, так и человека, который непосредственно встречается с потенциальным покупателем. Нотариальная доверенность необходима, если взрослые дети сдают квартиру своих пожилых родителей, которые не могут сами присутствовать при показе квартиры», — подчеркнул эксперт «Авито-Недвижимости».

От продаваемой по доверенности квартиры вообще лучше отказаться, поскольку этим методом очень часто пользуются мошенники. Если нужная вам квартира продается только по доверенности, добивайтесь личного участия собственника при заключении сделки — договоритесь с ним встретиться и пообщаться. «От видеозвонков стоит отказываться. Обязательно проверьте документы владельца квартиры и сверьте эти данные со свидетельством о государственной регистрации права. Эту информацию можно получить в Росреестре. Если собственник не может принять участие в сделке, проверьте, действительно ли существует нотариус, указанный в доверенности. Не поленитесь, сходите к нему, покажите копию доверенности и попросите подтвердить подлинность подписи», — рекомендует Данильченко.

Чтобы проверить какой-либо документ, выданный нотариусом (доверенность, согласие супруга, свидетельство о праве на наследство, договор купли-продажи), можно просканировать камерой смартфона его QR-код, размещенный в правом нижнем углу документа, пояснил председатель Комиссии Московской городской нотариальной палаты по информационному обеспечению нотариальной деятельности Вадим Сопин. «На экране появится ссылка с реквизитами нотариального документа — фамилия и имя заявителей, дата совершения нотариального действия. Если данные совпадают с текстом документа, он достоверный», — подчеркнул эксперт.

Кроме того, проверка по QR-коду покажет, зарегистрирован ли интересующий вас документ в Единой информационной системе нотариата (ЕИС), куда вносятся сведения обо всех совершенных в стране нотариальных действиях. Нотариальную доверенность можно дополнительно проверить с помощью сервиса проверки доверенностей на сайте ФНП, и вы убедитесь в том, что доверенность действительно удостоверялась нотариусом и впоследствии не отменялась», — объяснил Сопин.

Совет № 3: Проверьте основание права собственности

Проверка оснований права собственности также поможет избежать встречи с мошенниками. В свидетельстве о праве собственности указано, на каком основании собственность была получена — по договору купли-продажи, в результате приватизации, дарения или в наследство. «В последних двух случаях велика вероятность, что сделка будет оспорена в суде родственниками или вновь появившимися наследниками. Обратите внимание, как давно продавец стал собственником квартиры, как он стал собственником — купил или получил в наследство. Эта информация есть в свидетельстве о государственной регистрации права. Если 15 октября продавец стал наследником, 25 апреля получил свидетельство о собственности, а 26 октября уже выставил квартиру на продажу, поверьте, здесь явно что-то не так», — советует Данильченко.

Слишком быстрая продажа может быть опасна с точки зрения оспаривания сделки другими наследниками. Срок исковой давности по оспариванию наследства составляет три года, поэтому при проверке документов нужно обратить внимание на срок владения недвижимостью этим продавцом: лучше, чтобы он составлял более трех лет, объяснила юрист.

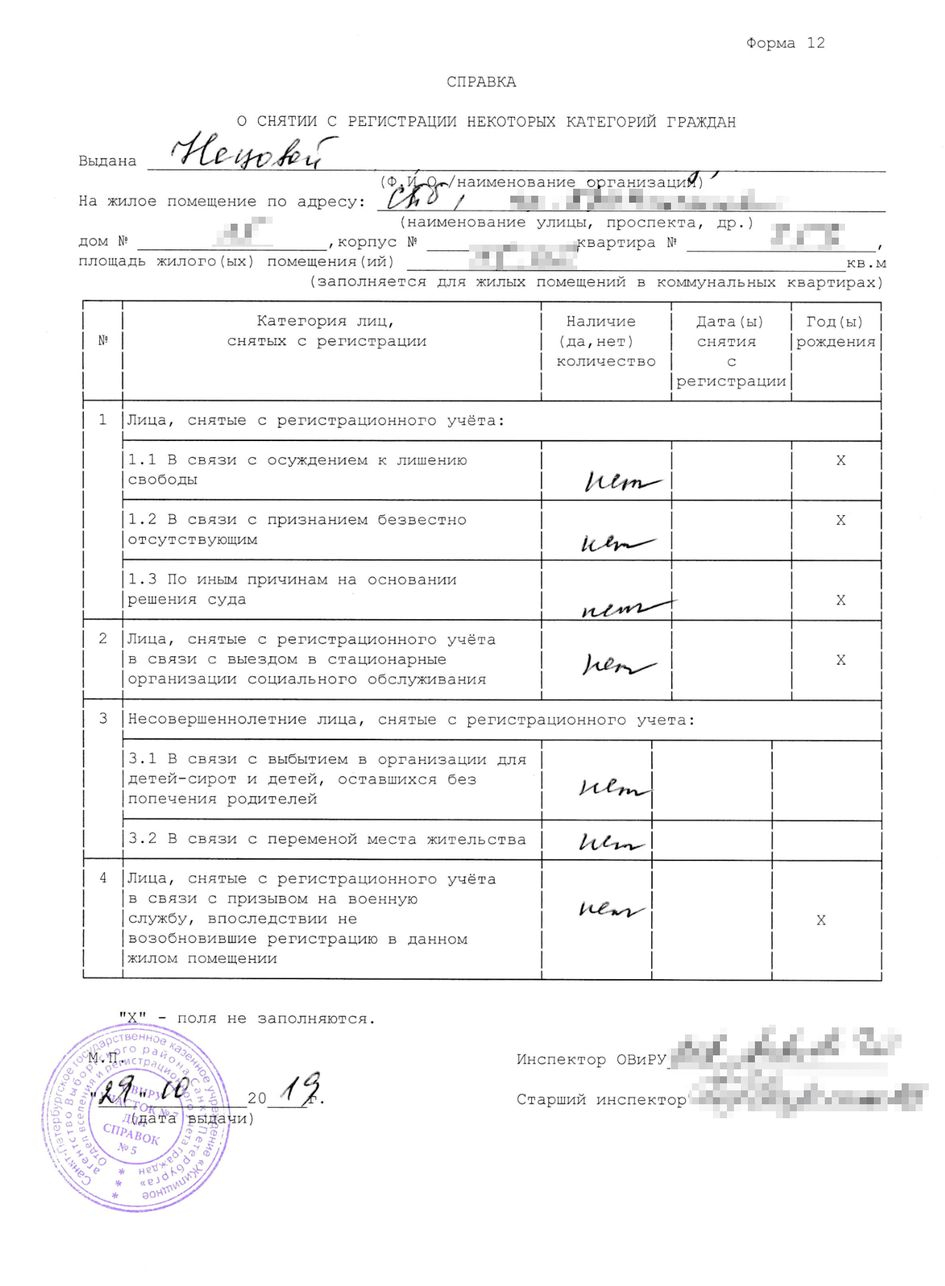

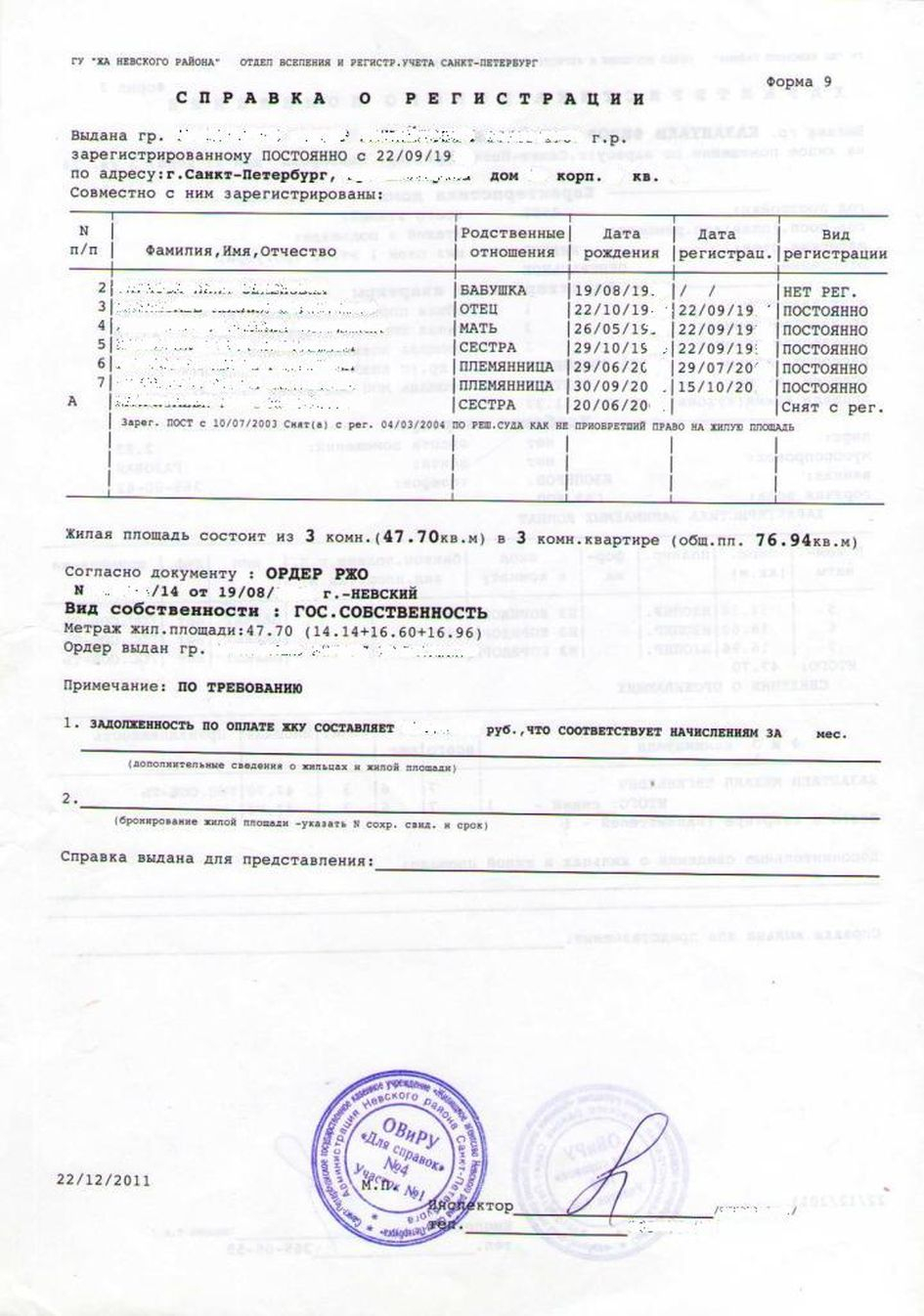

Совет № 4: Узнайте кто зарегистрирован в квартире

Для проверки всех зарегистрированных в квартире жильцов необходимо запросить у продавца справку о регистрации по форме 9 или справку о составе семьи, которые входят в Единый жилищный документ. Получить их может собственник или любой зарегистрированный на данной жилплощади в МФЦ в течение 30–40 минут при подаче заявления и предоставлении паспорта и документов, подтверждающих право пользования помещением, пояснила Данильченко.

В справке будут указаны сведения не только тех граждан, кто зарегистрирован по адресу на момент ее выдачи, но и о людях, которые были здесь прописаны ранее, то есть с самой календарной даты сдачи жилья в эксплуатацию, пояснила она. По справке формы 9 можно проследить всю историю жилого помещения. Этот документ поможет установить, есть ли в квартире несовершеннолетние жильцы или люди, отбывающие тюремный срок, иногда — люди, выехавшие на длительное лечение, которые потом смогут заявить свои права на жилплощадь.

Если несовершеннолетние дети прописаны в квартире, покупателю следует заблаговременно выяснить, имеется ли альтернативное жилье, соответствующее требованиям законодательства. «Особое внимание следует обратить на это, если квартира приватизирована. Покупателю необходимо выяснить, были ли прописаны на жилплощади несовершеннолетние в момент приватизации. Если да, то дети автоматически включены в состав собственников. Если речь идет о принадлежащем ребенку праве собственности, то покупателю необходимо получить разрешение на совершение сделки от органов опеки, а ребенок будет являться участником сделки. Органы опеки должны отследить, чтобы условия нового жилья для несовершеннолетнего были не хуже, чем продаваемого, с сохранением размера его доли. Только в этом случае опека выдаст разрешение на его продажу», — подчеркнула юрист.

Совет № 5: Изучите разрешение супруга

Если квартира была приобретена в браке и считается совместно нажитым имуществом, ее нельзя продать без нотариально заверенного разрешения супруга. Если владелец недвижимости в разводе, попросите посмотреть решение суда о разделе совместного имущества, уточнил Закирьянов. По его словам, если согласия супруга не будет, сделку могут отменить из-за нарушения интересов третьего лица. Данный документ не потребуется, если квартира получена продавцом по дарственной или по наследству.

Стоит иметь в виду, что если квартира покупалась с использованием материнского капитала, а детям не были выделены доли, то это нарушение закона, объясняет аналитик «Авито-Недвижимости». При отсутствии информации о маткапитале в договоре можно попросить продавца взять справку о размере оставшейся суммы из Пенсионного фонда, подчеркнул он.

Совет № 6: Запросите информацию в МВД

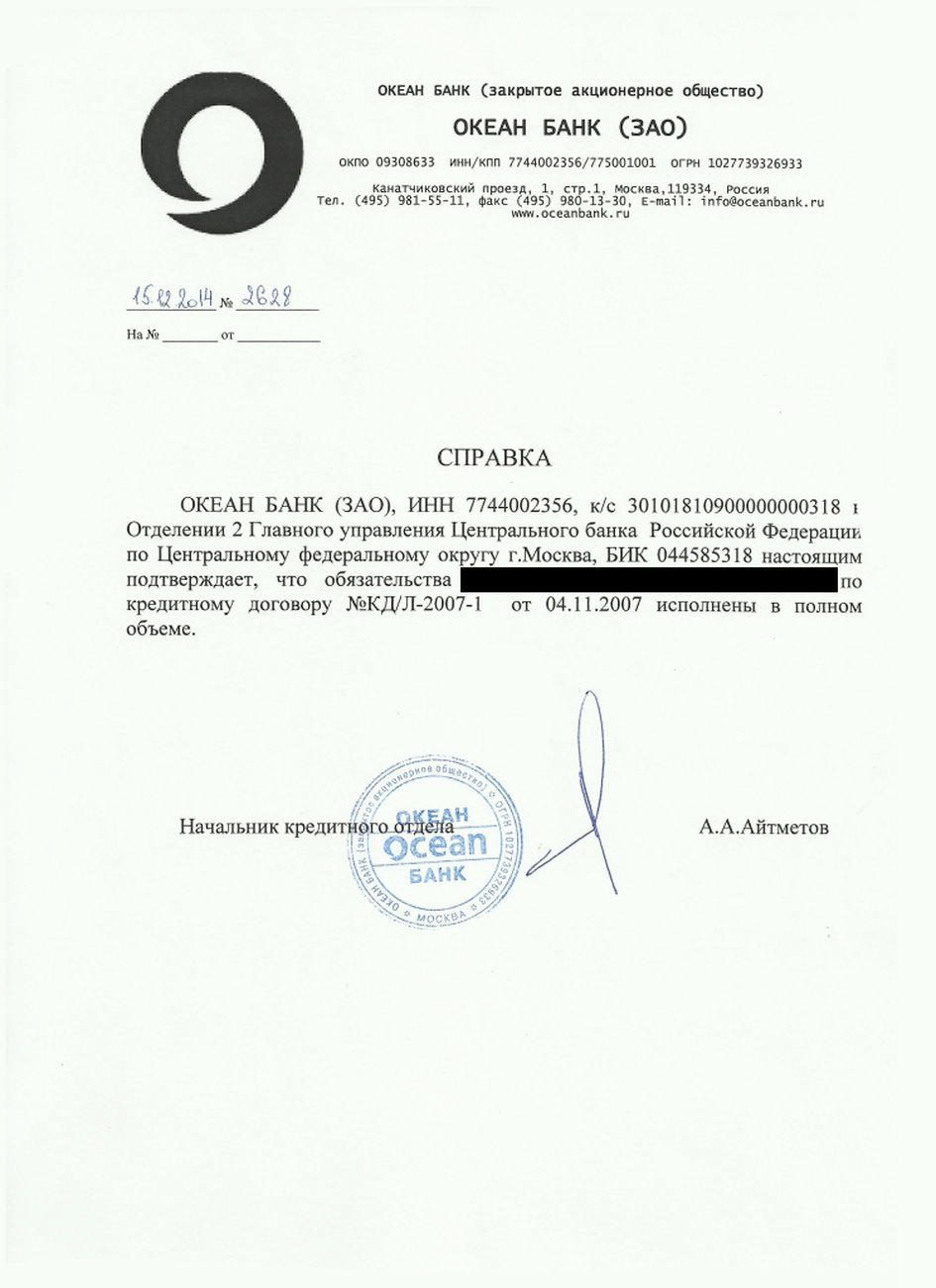

Совет № 7: Проверьте справку по ипотеке

Еще один документ, который стоит проверить, — это справка о погашении жилищного кредита. «Если квартира покупалась на ипотечный кредит, стоит попросить у продавца справку из банка, выдавшего его, с подтверждением, что заемщик исполнил свои обязательства в полном объеме. Если кредит до конца не погашен, необходимо получить справку из банка о задолженности, чтобы совместно с банком разработать схему проведения сделки по отчуждению квартиры, поскольку до момента погашения кредита квартира находится в залоге у банка, а ее отчуждение возможно только с его согласия», — пояснила руководитель юридической службы риелторской компарнии «Инком-Недвижимость» Светлана Краснова.

Совет № 8: Проверьте справки ПНД и НД

Рекомендуется также запросить у продавца справки из наркологического и психоневрологического диспансеров, подтверждающие, что он не страдает психо- или наркозаболеваниями и не стоит на учете в указанных учреждениях. Эта информация нужна, чтобы исключить риск оспаривания сделки на основании, что в момент ее совершения продавец не был способен осознавать свои действия.

Сам по себе факт нахождения продавца на учете в НД и/или ПНД не является однозначным поводом для отказа от сделки. «В таком случае следует учитывать все обстоятельства сделки. Важно выяснить, приобретает ли он взамен другое жилье, получает ли доплату в случае неравноценности продаваемого и приобретаемого жилья и т. п. В некоторых случаях практикуется прохождение продавцом медицинского освидетельствования у специалиста в день сделки, чтобы врач мог оценить состояние продавца с точки зрения его сделкоспособности», — отметила Краснова.

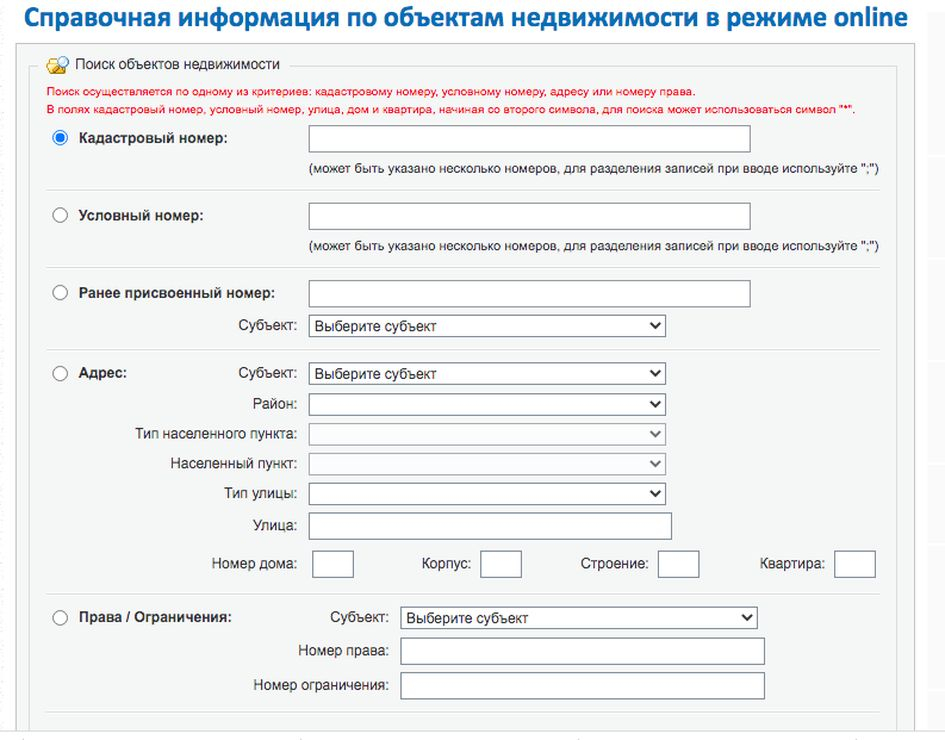

Совет № 9: Изучите кадастровый паспорт

Самый простой способ проверить правильность и актуальность сведений, отображенных в кадастровом паспорте и выписке из ЕГРН для покупателя, — это онлайн-запрос по объектам недвижимости в разделе «Сервисы» на сайте Росреестра. Вы сможете проверить кадастровый номер, адрес объекта и регистрационную запись о праве собственности либо обременении, уточнил Соловьев. По его словам, на этом сервисе можно заказать расширенную справку и сверить ее данные с данными, предоставленными продавцом.

Совет № 10: Проверьте задолженности по коммуналке

Если не хотите платить чужие долги, стоит проверить, нет ли у продавца задолженности по коммунальным услугам и взносам на капитальный ремонт. «Такие сведения могут содержаться в едином жилищном документе либо в отдельной справке. Необходимо учитывать, что задолженность прежнего собственника по взносам за капитальный ремонт после отчуждения им жилого помещения переходит к новому собственнику», — рассказала юрист компании «Инком-Недвижимость».

Совет № 11: Не забывайте о безопасности

С распространением онлайн-сервисов в сфере недвижимости найти и проверить информацию о квартире стало проще, подчеркнул Закирьянов. Но при использовании подобных сервисов не стоит забывать о базовых правилах безопасности в сети, добавил он:

Совет № 12: Не пренебрегайте специалистами

Чтобы не тратить время на самостоятельную проверку квартиры и не нарваться на аферистов, стоит обратиться к специалисту. «Мошенник понимает, что при общении с неопытным участником рынка меньше рисков быть раскрытым, а с профессионалом ни один не захочет продолжать разговор после первого же контакта. Наймите опытного участника рынка, работающего в связке с юристом, и вам останется только слушать их объяснения с подробным анализом всех документов, почему этот вариант покупать безопасно, потом подписать банковское поручение об аккредитиве и договор купли-продажи квартиры и через какое-то время получить ключи от квартиры и идеальный комплект документов по ней», — советует ведущий эксперт офиса «Сущевский» компании «Миэль» Евгений Коноплев.

Если нотариус сделает свою работу некачественно или не в полном объеме и кто-то из участников сделки впоследствии пострадает, он будет нести полную имущественную ответственность за свои ошибки, отметил эксперт. По его словам, таким образом стороны нотариальной сделки получают гарантию стопроцентного возмещения ущерба, если тот возник по вине нотариуса.