Как взять кредит если не одобряют банки

Как взять кредит если не одобряют банки

Как получить одобрение на кредит

Клиенты, которые никогда не брали взаймы или те, которые успели испортить свою кредитную историю, не знают как получить одобрение на кредит. Такой же вопрос интересует граждан, когда они получают несколько отказов в разных банках. Есть несколько возможностей улучшить свои шансы. Бробанк выяснил, как именно получить одобрение на кредит. А также, что делать, если вам все же отказали в займе.

| Макс. сумма | 2 000 000 Р |

| Ставка | От 9,9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

| Макс. сумма | 300 000 Р |

| Ставка | 34,9% |

| Срок кредита | 3-18 мес. |

| Мин. сумма | 4999 руб. |

| Возраст | От 20 лет |

| Решение | 1 день |

Что проверяют банки перед одобрением кредита

До выдачи кредита банковские служащие проводят проверку заявки, поступившей от клиента. Анализируют такую информацию:

Во всех кредитных организациях принимают регламент по поводу процедуры проверки потенциальных заемщиков. Эти критерии разные, а информация по оценке клиентов не подлежит разглашению. Но в целом проверка обязательно коснется аспектов, приведенных в перечне.

Что способствует одобрению

На повышение шансов для одобрения заявки на кредит влияют такие факторы:

Некоторые клиенты, чтобы не тратить время оформляют множество онлайн заявок на кредиты в разные банки. Возможно, такая стратегия и ускорит процесс получения средств. Но иногда это может привести к обратному эффекту. 10 одновременно поданных заявок могут создать впечатление острой нужды в заемных средствах и специалист насторожится. Достаточно получить 4-6 отказов, и остальные заявки банки начинают отклонять в полуавтоматическом режиме.

Что мешает одобрению

Основные факторы, которые приводят к отклонению заявок на кредит:

Другие факторы не так сильно влияют на решение кредитного отдела банка. Но если одновременно совпадет несколько, то заявку тоже смогут отклонить. К таким факторам относятся:

Относительным препятствием для получения кредита может стать место работы. Банки неохотно кредитуют физлиц, которые работают на индивидуального предпринимателя. Также негативно повлияет работа по трудовому договору или в организации, которая зарегистрирована меньше 1-3 лет.

Как увеличить шансы на выдачу кредита

Увеличить шансы на одобрение заявки по кредиту способны даже самые незначительные факторы. Например, то, во что одет, как держит себя и общается клиент, во многом влияет на решение кредитного отдела. В ряде банков есть графа о внешнем виде потенциального заемщика. Поэтому лучше подготовиться к походу в банк заранее, а не идти в робе после отработанной смены.

При личном обращении и правильно выстроенном общении с сотрудником банка можно получить много полезной информации. В частности, на какие моменты банк обращает внимание больше всего или какие суммы одобряют чаще. При умении вести диалог можно аккуратно попросить о помощи сотрудника в составлении заявки, которую утвердят с большей вероятностью.

Но никакие ухищрения не помогут в том случае, если клиент сильно испортил свою кредитную историю, у него низкая платежеспособность и нет никакого имущества.

Еще один способ для повышения шансов одобрения заявки на кредит — открыть счет в том банке, где планируется брать взаймы. А после этого попросить работодателя переводить туда заработную плату.

Сколько рассматривают заявку

Время рассмотрения заявки на кредит зависит от нескольких показателей:

Все эти показатели определяют, сколько времени понадобится банку на одобрение. В одних ситуациях ее могут принять за 5-10 минут, а в других потребуется несколько дней. На официальных сайтах кредитно-финансовые учреждения информируют о минимальном и максимальном сроке рассмотрения заявки. В среднем он варьируется от 5 минут до 5 рабочих дней. Но большинство банков оставляет за собой право на продления срока. Как правило, такое происходит, когда запрошена большая сумма денег или происходит оформление дополнительных документов. Например, передача в залог имущества.

Что делать, если отказали

Если отказали в выдаче одном кредитном учреждении можно обратиться в пару других. Но когда отказывают в нескольких, стоит разобраться в причинах отклонения заявок:

| Стоимость от | 0 Р |

| Узнать КИ | Можно |

| Улучшение КИ | Есть |

| Документы | Паспорт РФ |

| Отчет | Онлайн |

| Время | За 5 минут |

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 11,9% |

| Без процентов | До 111 дней |

| Стоимость | От 0 руб. |

| Кэшбек | 1-25% |

| Решение | 2 мин. |

Если исполнять свои обязательства своевременно и полностью, то вы будете желанным заемщиком в большинстве банков. Поэтому приучите себя к финансовой дисциплине и ваша заявка обязательно получит одобрение.

Как сделать так, чтобы одобрили кредит

Из этой статьи вы узнаете, как повысить свои шансы на получение кредита. Рассказываем о подводных камнях и делимся секретами.

Что проверяют банки

Для проверки заемщиков банки используют специальный регламент, в котором указаны обязательные критерии:

Отнеситесь ответственно к заполнению анкеты. Важно предоставить о себе достоверную, корректную информацию. Любая ошибка или ложь может негативно сказаться на решении банка о выдаче денег.

В Совкомбанке можно оформить кредит наличными на любые цели до 3 млн рублей со ставкой 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Что наверняка помешает одобрению

Причины, основанные на фактах

На решение банка могут повлиять как плохая кредитная история, так и ее отсутствие. Для повышения рейтинга потребуется много времени и усилий.

Если заемщик копит долги за услуги ЖКХ, эти данные могут отображаться в кредитной истории и послужить поводом для отказа в кредите.

При анализе данных банк учитывает официальный регулярный уровень дохода, чтобы избежать риска невозврата.

Перед оформлением займа попросите работодателя переводить заработную плату на счет в банке, в который хотели бы обратиться с кредитной заявкой. Так шансы на успех и сниженную процентную ставку станут выше.

Банк заботится о финансовой нагрузке клиента и самостоятельно анализирует его возможности.

Финансовые эксперты считают, что для комфортной жизни сумма ежемесячных платежей по всем долговым обязательствам не должна превышать 30-35% от дохода. Перед тем как подать заявку на новый заем, рассчитайте свою долговую нагрузку. Имейте в виду, что если она превышает 30%, то шансы получить деньги снижаются.

Некоторые кредитные программы предусматривают залог. Если заемщик не может предоставить обеспечение будущего займа, то в выдаче денег откажут.

Ошибки

Череда отказов в предоставлении кредита без видимых причин может быть следствием ошибок в кредитной истории. Например, из-за того, что предыдущий кредитор не вовремя подал сведения о закрытии задолженности в специализированное бюро, данные о долговой нагрузке отобразятся некорректно.

Неверно указанные данные могут быть расценены службой безопасности банка, как введение в заблуждение. В дальнейшем можно получить не только отказ в предоставлении займа, но и попасть в черный список кредитной организации.

Заемщик, предоставивший ложные сведения для повышения шансов одобрения, может столкнуться с серьезными проблемами и обвинением в мошенничестве.

Что способствует одобрению кредита

Факторы, повышающие шансы:

Официальное трудоустройство и стабильный заработок нивелируют риск невозврата денег. Работающий семьянин считается более ответственным плательщиком, поэтому такой заемщик чаще получает одобрение.

Подтвердить доход можно с помощью справки по форме 2-НДФЛ, ее выдает работодатель. Разумно предоставить информацию о других источниках заработка, например, сообщить о прибыли от сдачи недвижимости в аренду. Наличие дополнительного дохода повысит шансы заемщика.

Отсутствие просрочек по прежним кредитным обязательствам и низкая долговая нагрузка на момент обращения в банк также положительно сказываются на рассмотрении заявки.

Наличие ликвидного имущества, которое заемщик может предоставить в качестве обеспечения по займу, способствует одобрению кредита и влияет на снижение процентной ставки или увеличение предлагаемой суммы.

Имущество считается ликвидным, если его можно продать в короткие сроки по рыночной цене.

Диплом о высшем образовании служит дополнительным плюсом при рассмотрении заявки. Даже если в нем одни тройки.

Перед тем как подать заявку, изучите условия кредитного предложения и, если вы попадаете в указанную возрастную группу, смело обращайтесь с запросом.

Как повысить шансы на одобрение

Преимуществом послужит, если заемщик уже пользуется услугами банка: оформлена зарплатная карта, открыты вклад или расчетный счет.

Кредитор, обслуживающий зарплатный счет клиента, видит реальный уровень регулярного дохода, поэтому может согласовать заявку и предложить лучшие условия, нежели те, на которые заемщик претендовал бы по умолчанию.

Ниже — стандартный калькулятор. Рассчитайте предварительные условия и, если все устроит, отправляйте заявку.

Сколько времени рассматривают заявку

Средний срок рассмотрения обращения составляет от пяти минут до пяти рабочих дней. Многое зависит от типа кредитования и сопутствующих факторов:

Сбор нужных документов по некоторым программам может занять много времени, и в рассмотрение заявки оно не входит, однако в целом процесс оказывается довольно длительным. Лучше учитывать этот факт при выборе кредитного продукта, чтобы понимать, сколько дней или часов занимает вся процедура с момента обращения в кредитную организацию до получения ответа по заявке.

Что делать в случае отказа

Зависит от того, почему вам не согласовали кредит. Причин для отказа в предоставлении кредита может быть несколько:

Решение: многие банки предлагают специальные программы, направленные на оздоровление кредитной истории. Достаточно дисциплинированно следовать условиям договора на протяжении установленного периода, и дело сдвинется с мертвой точки.

Решение: для начала формирования кредитной истории можно оформить кредитную карту с небольшим лимитом, карту рассрочки или экспресс-кредит. Главное – вносить платежи в срок и не выходить на просрочки. При повторном обращении кредитная организация сможет одобрить большую сумму, полагаясь на уже появившийся опыт.

Иногда заемщики добросовестно исполняют свои обязательства, но спустя время по новым заявкам все чаще приходит отказ. В таких обстоятельствах нужно самостоятельно обращаться в бюро кредитных историй для проверки корректности переданных банком данных.

Лучшими способами обезопасить себя от негативного опыта кредитования и его последствий остаются финансовая дисциплина и грамотность. Людям, которые внимательно относятся к личному бюджету и способны им управлять, всегда доступны лучшие банковские предложения.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит по ставке 6,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки», и мы вернем все проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Дадут ли кредит с плохой кредитной историей

Среди основных критериев при принятии решения по заявке на кредит является кредитная история заемщика. Именно по этому показателю банки оценивают благонадежность потенциального клиента и проверяют наличие / отсутствие действующих кредитных обязательств. Как-либо скрыть или изменить эту информацию нельзя. Кредитные организации обязаны передавать данные о каждом своем клиенте хотя бы в одно бюро кредитных историй.

Плохая кредитная история резко снижает заемщика на получение кредита. Банки не заинтересованы в сотрудничестве с заведомо неблагонадежными клиентами, поэтому получить кредит с плохой кредитной историей до недавнего времени было невозможно. В условиях большой конкуренции в банковском сегменте, некоторые часть банков упростили требования к заемщикам — по их программам лояльности клиенты с испорченной кредитной историей теоретически могут получить кредит, но на определенных условиях.

Когда могут дать кредит с плохой кредитной историей

Однозначно ответить на такой вопрос невозможно, так как у кредитных организаций разная политика на этот счет. Условно, различаются несколько степеней «испорченности» кредитной истории. Банк может положительно ответить на направленную заявку в следующих случаях:

Несколько не длительных просрочек по кредиту, которые успешно закрыты на момент подачи следующей заявки, не расцениваются большинством банков, как негативное обстоятельство. Заемщик, допустивший нарушение условий договора, вовремя поправил свое финансовое положение, и теперь готов взять на себя более значимые обязательства. Большим плюсом для соискателя будет, если между допущенными закрытыми просрочками и обращением в банк прошел значительный срок — более 1 года.

Если кредитная история была испорчена по вине кредитора, и нарушение обязательств было зафиксировано, то это обстоятельство необходимо оспаривать, так как технические просрочки не должны фигурировать в кредитной истории заемщика. Как правило, такие просрочки имеют не длительный характер — до нескольких дней. Если обязательства закрыты, то кредитор, скорее всего, ответит на заявку положительно.

Плохая кредитная история отходит на второй план, если заемщик имеет возможность предоставить банку соразмерный по оценочной стоимости предмет залога. Такая схема допускается при оформлении ипотечных кредитов или при оформлении больших сумм, когда требуется дополнительное обеспечение. Здесь банки руководствуются единой политикой — если заемщик перестанет исполнять свои обязательства, то на предмет залога будет наложено взыскание.

Следовательно, если кредитная история испорчена незначительно, и если она содержит не длительные и уже закрытые просрочки, то вероятность одобрения будет выше средней. Однажды проштрафившихся благонадежных клиентов банка упускать нет резона, поэтому при таких обстоятельствах оформлять кредит пробовать стоит.

Условия кредита при отрицательной КИ

При вышеуказанных обстоятельствах у заемщика есть шанс получить кредит, но на условиях, отличающихся от стандартных. Даже при оформлении залогового договора, клиент, единожды допустивший нарушение кредитных обязательств, представляет для банка определенные риски. Эти риски, в случае подписания договора, перекрываются за счет пересмотра стандартных условий.

Если банк одобрит кредит при плохой кредитной истории заемщика, то номинальные условия будут следующими:

Поэтому, обращаясь в банк, с не идеальной кредитной историей, заемщик должен быть готов, что в случае одобрения заявки, его договор будет отличаться не самыми выгодными условиями. Но и такие условия доступны далеко не всем.

В каком случае по заявке поступит отказ

Если незначительные просрочки сохраняют шансы заемщика на получение кредита на пересмотренных условиях, то при существенных нарушениях кредитных обязательств получить новый кредит будет практически невозможно. Кредитные организации могут указывать в описаниях программ, что продукты доступны и заемщикам с плохой кредитной историей.

Это так на самом деле, только при небольших и уже закрытых нарушениях, допущенных заемщиком по сторонним кредитным обязательствам. Отказ с 99,9% долей вероятности поступит в следующих случаях:

С открытыми просрочками получить кредит не получится. Несмотря на заверения банков на этот счет, шансы заемщика равны нолю. Даже на самых невыгодных условиях оформить кредит у такого заемщика не получится.

5 банков, где можно попробовать получить кредит с плохой КИ

Со стопроцентной достоверностью ответить на этот вопрос нельзя, так как каждый банк использует собственную программу оценки заемщиков. По каждой кредитной истории высчитывается кредитный рейтинг. При длительных просрочках и серьезных нарушениях договора, этот рейтинг будет близок к нолю. И, наоборот, если заемщик всегда добросовестно исполняет свои обязательства, то его рейтинг будет постоянно расти.

Если кредитная история не показывает длительных просрочек, то заемщик может попытаться обратиться в крупнейшие банки страны. Сложности могут возникнуть при обращении в Сбербанк, и прочие банки из «ТОП-10». Остальные большие кредитные организации относятся к такой категории заемщиков в целом положительно.

При действующих просрочках или при закрытых длительных просрочках получить кредит можно попробовать в следующих кредитных организациях:

Попробовать стоит, но и здесь вероятность будет крайне мала. Банки не станут рисковать своими активами, доверяя их заведомо неблагонадежным клиентам. Более того, не все микрофинансовые организации соглашаются на сотрудничество с такой категорией заемщиков.

Чтобы вновь начать пользоваться банковскими продуктами в полной мере и без ограничений, плохая кредитная история должна быть исправлена. Сделать это можно только путем оформления небольших кредитов (займов) и их своевременной выплаты.

Как взять кредит с плохой кредитной историей: что поможет избежать отказа

По данным Банка России на начало октября, задолженность россиян по кредитам составляла ₽23,5 трлн — это примерно на ₽3,6 трлн больше, чем в начале 2021 года. Из них 4,3%, или более ₽1 трлн, — ссуды с просроченными более чем на три месяца платежами.

В России потребительское кредитование растет высокими темпами, в том числе причиной была мягкая денежно-кредитная политика ЦБ. «Ставки доступные, инфляционные ожидания высокие. И желание пусть залезть в кредит, но купить побыстрее вещь, прежде чем она подорожает, естественно, у людей возникает», — отмечала глава Банка России Эльвира Набиуллина в интервью РБК.

Средний показатель долговой нагрузки (ПДН) по потребкредитам, выданным во втором квартале, достиг 61,1%, следует из данных Банка России. ПДН — это соотношение платежей по всем кредитам заемщика к его ежемесячным доходам. Он показывает, какую долю доходов человек тратит и будет тратить на выплаты по кредитам. Во втором квартале доля кредитов с ПНД выше 80% составила 30,3%.

Кредитная история: что это и как ее узнать

ПДН может влиять на решение кредитной организации о выдаче кредита, а также на условия займа. Другой важный фактор — кредитная история заемщика. Это документ, который характеризует его платежную дисциплину. Ее формируют бюро кредитных историй (БКИ), список которых можно посмотреть на сайте Банка России.

Для этого они используют информацию, которую им передают кредиторы — не только банки и микрофинансовые организации, но и арбитражные управляющие, ипотечные агенты, лизингодатели и гаранты. Кроме того, в бюро могут поступать данные о судебных постановлениях и взысканиях. Например, по долгам за услуги связи, ЖКХ, по невыплаченным алиментам.

Кредитная история делится на четыре части: титульную, основную, закрытую и информационную. В первую входят личные данные: номер паспорта, дата рождения и так далее. В основной части описываются кредиты, их срок, указаны просрочки, сведения о банкротстве, кредитный рейтинг заемщика. Сюда также могут входить данные о взысканиях.

Закрытая часть включает информацию о том, кто выдавал вам кредиты, передавалась ли ваша задолженность кому-то еще, а также данные об организациях, которые запрашивали вашу кредитную историю. В информационной части указываются обращения за кредитами и займами, в том числе те, где вам отказали, и описываются причины. Кроме того, в этом разделе прописаны «признаки неисполнения обязательств», если они были. Это две просрочки подряд в течение 120 дней.

Информационную часть может посмотреть любое юридическое лицо, но только в целях выдачи кредита или займа. Основную часть могут изучить банк, МФО, страховая компания или работодатель, но только с вашего письменного разрешения.

Кредитная история включает записи за семь лет. Как правило, кредитная история хранится в нескольких бюро. Кредиторы сами их выбирают, так что ваша история может храниться по частям в нескольких местах.

Для того чтобы узнать, в каком БКИ есть ваши данные, нужно отправить запрос в Центральный каталог кредитных историй Банка России. Это можно сделать через портал «Госуслуги», однако в этом случае будут использоваться данные вашего действующего паспорта. Если вы хотите узнать кредитную историю по старому паспорту, то можно обратиться в любое бюро кредитных историй, банк, отделение почтовой связи или на сайт Банка России.

Заемщик может запросить свою кредитную историю у бюро в любой момент. Заказать ее в электронном виде можно бесплатно дважды в год.

Как оспорить кредитную историю?

Если у вас уже есть кредит с просроченными платежами, который вы еще не выплатили до конца, то вряд ли вам оформят новый заем. Однако ситуации бывают разные. Например, в вашей истории может быть допущена ошибка, поэтому стоит проверять ее самостоятельно.

Кредитную историю можно оспорить, если в ней есть опечатки, неактуальные и недостоверные данные. Для этого нужно обратиться в БКИ, в котором хранится история, и написать заявление о внесении изменений или дополнений. После этого бюро направит запрос источнику формирования кредитной истории, которым, как правило, является кредитор. Проверка будет идти в течение 30 дней.

С 1 января 2022 года, для того чтобы оспорить кредитную историю, можно будет обращаться непосредственно к кредитору, а не подавать заявление в бюро. Если он подтвердит достоверность новых сведений, то кредитную историю поправят, если нет — то все останется как есть. Отказ можно оспорить в суде. Если бюро не проводит проверку вашего заявления, то также можно обратиться в суд.

Как взять кредит с плохой кредитной историей?

Если у вас был трудный период в жизни, вы не могли платить по кредитам вовремя, но закрыли все долги, то ваша кредитная история все равно испорчена. Убрать информацию из нее нельзя. Однако у вас все же может получиться оформить новый заем. Некоторые банки предлагают программы по улучшению кредитной истории, в которых, соответственно, нужно брать определенные кредиты и успешно их выплачивать. Таким образом, в вашей кредитной истории станут появляться выплаченные займы, которые будут позитивно на ней сказываться.

Если вам не подходит такой вариант, можно попробовать сделать все самостоятельно. Некоторые банки выдают кредиты даже клиентам с плохой историей. Как отметили в «Эквифаксе», в этом случае не стоит рассчитывать на то, что вам дадут крупный заем. Обычно банки готовы оформить кредит не более чем на ₽100 тыс. Ставка при этом будет высокая. Если вам его одобрили, то лучше от него не отказываться. Нужно делать своевременные платежи, и тогда в истории появятся новые, положительные записи. И в будущем вам может быть проще взять новый кредит.

Например, можно оформить кредитную карту или взять в кредит недорогую бытовую технику, если вы уверены, что сможете вовремя погасить долг. Финансовые организации особенно внимательно изучают кредитную историю за последние два-три года, так что за это время вы сможете сформировать хорошую историю взаимоотношений с кредиторами.

Также можно рефинансировать текущие кредиты, если вы найдете более выгодное предложение в банке. Это поможет снизить кредитную нагрузку. Подробнее о рефинансировании мы писали здесь.

Кроме того, стоит собрать как можно больше документов, чтобы получить положительный ответ от банка. В том числе справку о доходах. Может помочь и поручительство человека с хорошей кредитной историей. Однако нужно помнить, что это большая ответственность. Если вы не будете выплачивать кредит вовремя, то просрочки запишут не только в вашу кредитную историю, но и в историю вашего поручителя.

Банк охотнее выдаст кредит, если вы возьмете его под залог недвижимости. Тем не менее такой вариант стоит рассматривать только в случае крайней необходимости. Если что-то случится и вы не сможете погасить заем, то потеряете недвижимость. По закону вас не могут лишить единственного жилья, особенно если у вас есть несовершеннолетние дети. Однако риски серьезные.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Кредиты со 100 процентным одобрением

Банки, выдающие 100 процентный кредит без отказа и справок, получите деньги даже с плохой кредитной историей. Изучите список банков, в которых выше вероятность получить потребительский кредит и оставьте онлайн-заявку на странице и получите решение банка в кратчайшие сроки.

Поиск кредитов с одобрением 100%

Таблица банков, где точно дадут кредит

Отзывы о кредитах со 100 процентным одобрением

Банки со 100-процентным одобрением кредита

Кредитование – простой и понятный инструмент, доступный практически всем категориям клиентов. Есть лица, для которых получения денег от банка затруднительно. Отсутствие официального дохода, непостоянная занятость, просрочки в прошлом, открытые финансовые обязательства – ряд причин получения отказа от организации. 100-процентное одобрение кредита предлагают некоторые банки. Конечно, по таким вариантам тоже случаются отказы, но их доля крайне мала.

Условия

Параметры предложений зачастую отличаются от стандартных не в пользу клиента. Так кредит на карту со 100-процентным одобрением всем подразумевает ориентировочные условия, включающие:

Средства могут быть выданы безработным и лицам с большой кредитной нагрузкой. Есть варианты без справок, одобряемые исключительно по паспорту.

Как получить одобрение наверняка?

Есть нюансы, увеличивающие вероятность положительного решения. В частности, кредит онлайн со 100-процентным одобрением дадут, если:

Даже банк, где всем одобряют заявки, не станет рисковать деньгами. Если анкета заполнена неверно, то специалисты наверняка откажут в выдаче.

Требования

Самые одобряемые кредиты в банках доступны:

Запросы рассматриваются как от людей с просрочками, так и от клиентов без кредитной истории.

Документы

Кредиты со стопроцентным одобрением можно получить после предоставления документов. Полный перечень зависит от выбранного банка. Список может включать:

Где дадут кредит 100 процентов?

Среди финансовых компаний с высоким процентом одобрения:

Часто задаваемые вопросы

На сайте Bankiros.ru размещены банки, предлагающие лучшие условия по кредитам. Ежедневно тысячи пользователей анализируют условия, предлагаемые кредиторами, сравнивают их с другими продуктами, подают заявки и получают денежные средства.

Клиенты обращаются в кредитные организации с целью решения вопросов финансового характера, которые нередко бывают острыми или неотложными. Банки идут навстречу заемщикам, взамен предлагая условия, несущественно отличающиеся от базовых. Кредит онлайн со 100 процентами одобрения оформить сложно, но вполне реально, так как заемщику достаточно выполнить минимальные требования кредитора.

Банк со стопроцентным одобрением выдаст средства лицам без кредитной истории, официальной заработной платы или без постоянной регистрации на территории РФ. Это хороший вариант и для фактически безработных граждан. Если нет официальной работы, то потенциальный заемщик обращается к кредитам без справок — по паспорту или двум документам (паспорт + водительское удостоверение или военный билет).

Также для повышения вероятности положительного решения по заявке можно и нужно обращаться в те банки, продуктами которого клиент пользовался ранее или продолжает пользоваться — кредитные или дебетовые карты, кредиты, зарплатные проекты, прочие предложения и сервисы.

В этих целях обратиться можно в микрофинансовую организацию, часть из которых выдают новым клиентам беспроцентные займы. МФО идет на риски предоставляя микрокредиты без процентов на короткий срок, поскольку тщательная проверка заявителя не осуществляется. Главная цель микрофинансовой организации – привлечь новых клиентов, которые в дальнейшем могут повторно обратиться в компанию и получить займ уже с процентами.

Следует отметить, что беспроцентные займы предоставляются при условии своевременного погашения. Если клиент просрочил выплату займа, сервис начислит проценты на всю сумму. Поэтому, обращаться в организацию для оформления бесплатного займа необходимо будучи уверенным, что долг будет выплачен своевременно.

Кредит с плохой кредитной историей

Оформить кредит с плохой кредитной историей всегда сложно. Это негативный показатель, при обнаружении которого многие банки дают автоматический отказ. Если вы оказались в такой ситуации, вариант получения ссуды придется поискать. Чтобы поиски не были долгими и безрезультатными, эксперт портала Бробанк.ру Ирина Русанова подготовила ТОП кредитов, которые можно получить даже при плохой КИ.

| Макс. сумма | 299 999 Р |

| Ставка | От 9,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 20-85 лет |

| Решение | 2 мин. |

| Макс. сумма | 7 500 000 Р |

| Ставка | От 5,5% |

| Срок кредита | 1-5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

| Макс. сумма | 6 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 1 мин. |

| Макс. сумма | 7 000 000 Р |

| Ставка | От 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 18-75 лет |

| Решение | От 2 минут |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 300 000 руб. |

| Возраст | 20-70 лет |

| Решение | От 10 минут |

| Макс. сумма | 1 000 000 Р |

| Ставка | От 11,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 25-70 лет |

| Решение | За 1 мин. |

| Макс. сумма | 2 000 000 Р |

| Ставка | От 9,9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

| Макс. сумма | 15 000 000 Р |

| Ставка | От 14,9% |

| Срок кредита | До 15 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | 18-70 лет |

| Решение | Через 1 мин. |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 26,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | От 22 лет |

| Решение | От 10 минут |

| Макс. сумма | 1 550 000 Р |

| Ставка | От 6,1% |

| Срок кредита | До 5 лет |

| Мин. сумма | 51 000 руб. |

| Возраст | 23-69 лет |

| Решение | От 5 минут |

| Макс. сумма | 1 500 000 Р |

| Ставка | От 6% |

| Срок кредита | 1-5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 20-70 лет |

| Решение | 1 минута |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | 13-84 мес. |

| Мин. сумма | 100 000 руб. |

| Возраст | 23-70 лет |

| Решение | От 5 минут |

Новости о кредитах

Отзывы о кредитах

Кредит свой я в БЖФ уже выплатила. Кстати, сотрудничеством довольна, оформила кредит очень быстро. На данный момент у меня там вклад, сроком на полгода. Очень хорошие проценты дают + проценты каждый месяц перечисляют

Ничего этот банк не даёт, у меня прекрасная кредитная история. Каждый день присылают мне предложения, но по итогу одной халвой накормить пытаются. Сами ешьте её.

Прошёл все три этапа за два года. Кредиты на 10т., 20т., 60т., Выполнял все условия по халве и кредитным продуктам. Ежемесячно получал все бонусы и проценты. Всегда на карте лежало/и сейчас лежит миллион рублей. Дикая переплата по всем трём кредитам. По заверш. Показать полностью

Рассмотрим, где можно взять кредит с плохой кредитной историей, на каких условиях. Все указанные ниже предложения — актуальные, доступные для оформления. Если вам подходит какое-либо предложение с Бробанк.ру, можете сразу переходить на форму подачи онлайн-заявки. Многие банки дают ответы за несколько минут.

О кредитной истории

Не стоит рассчитывать на то, что найдете банк, который не проверяет кредитные истории. Все финансовые организации делают запросы, получают досье потенциальных клиентов и тщательно их анализируют.

Кредитные истории хранятся в специальных бюро — БКИ, над которыми осуществляется серьезный надзор. В России работают 4 основных бюро, с которыми и заключают договора банки. Это Эквифакс, НБКИ, Русский Стандарт и ОКБ.

Кредитная история — это полный отчет о финансовой жизни заемщика. Получив отчет, банк видит полный расклад, может объективно оценивать свои риски. Именно для этого и создавалась база данных кредитных историй — чтобы банкиры могли наглядно видеть, как ведет себя человек, куда обращается за кредитами, как выплачивает ссуду.

Что содержится в кредитной истории:

То есть это полный расклад. Здесь есть все: не только размеры ваших текущих обязательств, но и вся информация о просрочках, о запросах на получение кредита. С недавнего времени даже отказы в выдаче кредитов и займов стали заносить в досье. Скрыть ничего не удастся.

Если в кредитной истории есть информация о множественных заявках на получение кредита, о выданных недавно микрозаймах, это тоже носит негативный характер. Вроде КИ не испорчена, просрочек не было, а отказ все равно получить можно.

Степени испорченности кредитной истории

Нарушения могут быть разными, и отношение к ним тоже различается. Например, один человек только раз совершил небольшую просрочку, а второй — уже должен больше года и ждет суд. Понятно, что второму рассчитывать на выдачу кредита особо не приходится, а у первого есть все шансы.

При рассмотрении отчета из БКИ обязательно делается анализ нарушений. Заявка в целом рассматривается комплексно. Сведения из кредитной истории сопоставляются с платежеспособностью потенциального заемщика, с его общими анкетными данными. Только после этого выносится результат.

Но если в КИ есть крайне негативная информация, отказ дается обычно сразу без анализа других показателей. Особенно так категоричны крупные банки — лидеры в области кредитования физических лиц.

Нет четкой схемы разделений кредитной истории по степеням нарушения, это условный показатель. Каждый банк по-разному относится к кредитной истории, к процессу рассмотрения, устанавливает свои критерии к заемщикам. Но общая тенденция все же имеется:

Самый негативный факт для любого кредитора — доведение заемщиком процесса взыскания до суда. Это значит, что неплательщик уже перешел в категорию злостных, что даже коллекторы не смогли на него повлиять. Зачем новому банку такой ненадежный клиент? Понятно, что ему сразу откажут.

Аналогично — если дело уже находится в ведомстве судебных приставов. И даже если долг погашается тем же вычетом половины зарплаты, ситуации это никак не меняет, одобрения не видать.

Даже если просрочки окажутся закрытыми после суда и приставов, репутация все равно безнадежно испорчена. Но, возможно, спустя годы, все же получится что-то взять в банке или в МФО. При условии идеальных остальных анкетных данных.

В какой банк обращаться

Некоторые банки категоричны в этом вопросе и сразу шлют отказы тем, у кого в досье есть негативная информация. Даже если это незначительные просрочки или те, что случились лет 5 назад. Такова кредитная политика этих учреждений.

Речь о Сбербанке, ВТБ, Газпромбанке, Промсвязьбанке, Россельхозбанке, банке Открытие и о некоторых других. Эти компании выдают крупные и выгодные ссуды, к ним стоит очередь заемщиков. Они достигли того уровня, что могут позволить себе рыться в клиентах и заключать договора только с теми, кого можно назвать надежным.

Если банк выдает большие суммы, устанавливает низкие ставки, просит собрать приличный пакет документов — это требовательная компания. При наличии сильно испорченной КИ здесь делать нечего.

Вам нужно выбирать банк с лояльным отношением к заемщику. Он выдает скромные суммы, устанавливает повышенные ставки, часто не требует справки о доходах. Такие организации дают больше положительных ответов, здесь можно получить кредит наличными с плохой кредитной историей. Но, опять же, поголовного одобрения не будет: если клиент слишком плохой, ему откажут.

Что нужно для оформления

Есть вы можете предоставить справку 2-НДФЛ или показать свой доход с помощью электронной выписки из ПФР, это значительно увеличивает шансы на положительный исход дела. Без справок тоже можно оформить ссуду, но вероятность одобрения окажется несколько ниже, а ставки выше.

При выборе банка смотрите на требования к возрасту, вы должны им соответствовать. Чаще всего кредиты выдаются гражданам от 21 года и до 65-70 лет. Заемщик обязательно должен работать и иметь доход, достаточный для выплаты одобренного кредита.

Методология отбора кредитных программ

Ниже приведен рейтинг лояльных банков, которые могут выдать кредит при наличии негативного досье заявителя. Именно к ним обращаются такие заявители и часто получают положительные ответы. Но и тут стоит понимать, что если просрочки были продолжительными, вероятность отказа все так же остается большой.

О кредитах, которые попали в ТОП:

В процессе анализа рекомендуем отобрать сразу 2-3 программы и направлять на них заявки сразу или поочередно. Нет никакой гарантии, что вам даст одобрение первый же банк. Поэтому нужно иметь запасные варианты, или делайте сразу несколько запросов в разные банки, чтобы не терять время.

ТОП-10 кредитов наличными с плохой кредитной историей

Это актуальные кредитные программы от лояльных банков, которые снизили критерии к заемщику. Например, если вам отказал тот же ВТБ, вы можете тут же направить заявку в один из этих банков и получить положительный ответ.

Негативное состояние кредитной истории здесь — не решающий фактор. Безусловно, она запрашивается при рассмотрении, обязательно анализируется. Но банк не дает сразу категорический ответ, он смотрит на другие данные клиента. Если там негатива нет, есть шанс услышать одобрение.

Общая сравнительная таблица предложений:

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

УБРиР УБРиР | до 5000000 | 6,3%-21,8% | 3, 5, 7, 10 лет | по паспорту или со справками | 19-75 лет |

Ренессанс Ренессанс | 50000-100000 | 17,9-23,5% | 2-5 лет | по паспорту или со справками | 24-70 лет |

Восточный Восточный | до 3000000 | от 9% | 1-5 лет | по паспорту или со справками | 21-76 лет |

Тинькофф Тинькофф | до 2000000 | 6,9-25,9% | до 3 лет | паспорт | 18-70 лет |

Альфа-Банк Альфа-Банк | до 5000000 | 6,5-20,99% | до 5 лет | справки | от 21 года |

Совкомбанк Совкомбанк | до 299999 | 9,9 или 29,9% | 1-3 года | паспорт | 20-85 лет |

Быстробанк Быстробанк | до 200 000 | 7,9-14,5% | 13-60 мес | паспорт | 21-75 лет |

Пойдем! Пойдем! | 50000-299999 | 19,8% | 13-60 мес | по паспорту или со справками | 22-75 лет |

МТС Банк МТС Банк | до 1100000 | 8,9-18,6% | 12-60 мес | по паспорту или со справками | от 20 лет |

ОТП Банк ОТП Банк | до 2000000 | от 10,5% | 1-5 лет | по паспорту или со справками | с 18 лет |

Если вы имеете открытые просрочки, если пропуски платежей длились больше 180 дней — вы некачественный клиент. Возможно, что вы выберете три банка, и все они дадут отказ. Этого исключать нельзя, поэтому в завершении материала приведем перечень альтернативных источников кредитования.

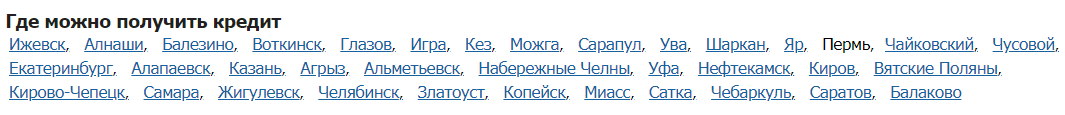

УБРиР

УБРиР можно назвать самой лояльной компанией среди банков. Сюда часто обращаются граждане, желающие взять кредит наличными с плохой кредитной историей, и у многих это получается.

Банк разработал несколько кредитных программ. Здесь можно оформить кредит как со справками, так и без них. Примечательно, что УБРиР рассматривает заявки индивидуальных предпринимателей и пенсионеров. Последним даже работать не обязательно.

Кредитные программы банка УБРиР:

| Параметры | Сумма | Ставка | Срок |

| Со справками | до 5000000 | 6,3%-21,8% | 3, 5, 7, 10 лет |

| Без справок | до 300000 | от 11% | 3, 5, 7 лет |

При оформлении кредита со справками лучше ориентироваться на верхний предел процентной ставки, он более объективен. Клиент несет риски из-за состояния КИ, поэтому выгодные условия ему не назначат.

По программе без справок банк предельный процент не указывает, поэтому точное значение узнаете после подачи заявки и ее одобрения. Несмотря на то, что УБРиР пишет от 11%, ориентируйтесь на 22-25%.

УБРиР — единственный российский банк, который допускает выдачу простого потребительского кредит на срок в 10 лет. Даже 7 лет встречаются редко. Поэтому шансы на одобрение есть даже у людей с низкой платежеспособность.

Требования к заемщику:

При онлайн-оформлении можно выбрать вариант доставки одобренных средств на дом. В этом случае к вам приедет курьер и привезет дебетовую карту с зачисленными деньгами. Доступными средства станут только на следующий день.

Ренессанс

Этот банк также стоит рассмотреть тем, кто имеет неидеальную кредитную историю. Ренессанс как раз специализируется на кредитах с упрощенной схемой выдачи. Он одобряет много заявок, поэтому можете обращаться, согласование не исключается даже при плохой КИ.

Как и УБРиР, Ренессанс позволяет оформить кредит как со справками, так и без них. В ассортименте есть программа “На срочные цели”, по которой кредитуются все новые клиенты.

Кредитная программа Ренессанса

| Сумма | Ставка | Срок |

| 50000-100000 | 17,9-23,5% | 2-5 лет |

Если заемщик беспроблемно выплатит этот кредит, Ренессанс при следующем обращении предложит ему уже более интересные варианты. Откроется возможность получить до 1000000 рублей.

Требования к заемщику:

Обратите внимание на минимальную сумму кредита — 50000 рублей. Это можно расценивать и как плюс, и как минус. Людям с плохой КИ часто дают мало, буквально до 30000, поэтому ограничение в 50000 может порадовать. Но это неудобно тем, кто желает взять в долг меньше.

Восточный Банк

Вашу заявку могут согласовать и в этой кредитной организации. Банк не придирается к заемщикам и имеет репутацию “доброй” организации. Примечательно, что здесь тоже есть два варианта оформления кредита — со справками и без них. Поэтому какая программа подходит, ту и выбирайте.

Кредитные программы Восточного Банка:

| Параметры | Сумма | Ставка | Срок |

| Со справками | до 3000000 | от 9% | 1-5 лет |

| Без справок | до 500000 | от 9% | 1-5 лет |

Восточный Банк указывает по обеим программам ставку вида “от 9%”, но это необъективное значение, на которое не стоит полагаться. Во-первых, точный процент вы узнаете только после рассмотрения. Во-вторых, при наличии справок он однозначно будет ниже.

Банки, которые указывают на ставку в виде “от 9%”, лукавят. На деле никому такой процент не назначается, цифра — просто маркетинговый ход, она привлекает заемщиков. Банк же говорит, что назначает процент на свое усмотрение.

Требования к заемщикам:

Тинькофф

Нельзя оставить без внимания и этот банк. Многие граждане, желающие оформить кредит наличными с плохой кредитной историей, первоочередно рассматривают именно Тинькофф. Он действительно всегда лояльно относится к заемщикам, даже справки для оформления кредитов и кредитных карт никогда не требует.

Ключевая особенность банка — его дистанционная форма работы. Вам не нужно никуда идти, чтобы получить деньги в долг. После одобрения онлайн-заявки банк обещает доставить клиенту карту с зачисленными деньгами. Доставка — 2 рабочих дня, обслуживание и обналичивание карты бесплатные.

Тарификация кредита наличными:

| Сумма | Ставка | Срок |

| до 2000000 | 6,9-25,9% | до 3 лет |

На описание кредита банка Тинькофф особо ориентироваться не стоит. Большую сумму новым клиентам, да еще и подпорченной репутацией, он не одобрит. Ну а ставка назначается по итогу рассмотрения, и в данной ситуации лучше ориентироваться на ее верхний предел.

Требования к заемщику:

Альфа-Банк

Тоже не особо придирается к заемщикам, создает простые и доступные кредитные продукты. Если Альфа-Банк даст одобрение, есть хорошие перспективы: если стать качественным клиентом, можно рассчитывать на получение большого ассортимента кредитов на персональных условиях. Альфа держится за клиентов, если они не совершают просрочки.

У некоторых этот банк ассоциируется с упрощенным кредитованием, но на практике Альфа-Банк просит предоставить справку о доходах. Если же рассмотреть именно требования к заемщикам, то они весьма лояльные.

Тарификация кредита наличными Альфа-Банка:

| Сумма | Ставка | Срок |

| до 5000000 | 6,5-20,99% | до 5 лет |

Как и многие другие банки, Альфа-Банк скажет точную ставку для клиента только после обработки заявки. На число в 6,5% опираться не стоит, его при плохой кредитной истории не видать, как и суммы в несколько миллионов рублей.

Требования к заемщику:

Альфа-Банк довольно требователен по части пакета документов для рассмотрения заявки на кредит, но именно этот факт позволяет говорить о возможности получения денег при плохой КИ. Чем больше документов принес заявитель, тем больше к нему доверия.

Пакет документов:

Совкомбанк

Несмотря на то, что банк позиционирует себя как компания, работающая с пенсионерами, кредиты здесь доступны всем. Поэтому вы также можете сюда обратиться и получить кредит наличкой с плохой кредитной историей. Это лояльная компания, поэтому одобрение не исключается.

Тарификация кредита наличными Совкомбанка:

| Сумма | Ставка | Срок |

| до 299999 | 9,9 или 29,9% | 1-3 года |

Совкомбанк не так прост в назначении процентной ставки. Заемщики видят 9,9% и бегут подавать заявку. Но в тарифах банка указано, что эти 9,9% будут назначены только в случае расходования более 80% полученных кредитных средств на покупки у партнеров Совкомбанка. В партнерах числятся МВидео, Эльдорадо, Санлайт и некоторые другие магазины.

Если же это именно нецелевая ссуда, тогда ставка составит 29,9%, а это можно охарактеризовать как “дорого”. Но раз ставка большая, то банк готов нести риски, значит, он может дать одобрение даже при низком качестве кредитной истории.

Требования к заемщику:

Это классическая программа кредитования Совкомбанка. Но в его ассортименте есть еще и экспресс-кредит. По нему в день обращения можно получить до 100000 рублей по одному паспорту.

Быстробанк

Относительно новый, мало кому известный банк. Но здесь также можно получить кредит при наличии негативного досье. Компания как раз специализируется на срочных небольших ссудах и не придирается к заемщикам.

Пока что городов присутствия не так много, но география работы Быстро банка постоянно расширяется.

Тарификация кредита наличными Быстробанк:

| Сумма | Ставка | Срок |

| до 200 000 | 7,9-14,5% | 13-60 мес |

Несмотря на лояльное отношение к заемщикам и простые условия выдачи Быстробанк устанавливает низкие ставки. Возможно, это связано с тем, что это — не банк федерального уровня. Но этим можно воспользоваться и заключить выгодный договор, несмотря на негативную историю.

Для оформления этого кредита нужен поручитель. Только в этом случае можно получить деньги даже при сильно отрицательной кредитной истории. Отчасти ставка снижается и за счет этого требования.

Требования к заемщику:

Пойдем!

Банк, в котором реально срочно взять кредит наличными с плохой кредитной историей. Компания как раз и создавалась как финансовая организация, которая работает со всеми заявителями: с пенсионерами, с гражданами с плохой КИ, с людьми с неофициальной работой. И это реальное место, где можно получить деньги в долг при любых обстоятельствах.

Некоторые полагают, что Пойдем! — это микрофинансовая организация. Действительно, их продукты и подход к выдаче кредитов идентичен. Но это именно банк, который более 20 лет работает на российском рынке и входит в ТОП-30 банков РФ,

Вам стоит рассмотреть две кредитные программы банка Пойдем!, обе они доступны для оформления при негативном досье:

| Программа | Сумма | Ставка | Срок |

| Смотри, со справками | 100000-275000 | плавающая, 7,7-27% | 13 мес |

| Выбирай, без справок | 50000-299999 | 19,8% | 13-60 мес |

Что касается программы “Смотри” со справками, то здесь применяется такая схема назначения процента: первые 3 месяца — 27%, следующие три — 25%, следующие три — 15%, последние три — 7,7%. Обратите внимание, что договор заключается строго на 13 месяцев. Если нужно больше, выбирайте программу “Выбирай” без справок.

Требования к заемщикам:

МТС Банк

Нельзя сказать, что это особо лояльный банк, но все же его критерии к заемщикам несколько ниже, чем в других крупных банках. Поэтому, если кредитная история не сильно плохая, если открытых просрочек нет, можете попробовать обратиться сюда. Тем более что МТС Банк предлагает выгодные условия кредитования.

| Сумма | Ставка | Срок |

| до 1100000 | 8,9-18,6 | 12-60 мес |

Деньги банк выдает на упрощенных условиях, можно заключить сделку при наличии только паспорта. Но все же МТС указывает, что может попросить клиента предоставить справку о доходах. И при наличии негативной КИ, скорее всего, это требование прозвучит.

Требования к заемщику:

ОТП Банк

Обратите внимание и на предложение этого банка. Его нельзя назвать особо “добрым”, но все же его критерии к заемщикам ниже, чем во многих других российских банках. Если нарушения не были серьезными, просрочки закрыты, шансы на получение положительного ответа есть.

| Сумма | Ставка | Срок |

| до 2000000 | от 10,5% | 1-5 лет |

ОТП указывает, что готов выдать кредит по паспорту, но тут же сообщает о том, что может запросить документ о доходах. И если кредитная история отрицательная, скорее всего, без справок одобрения не получить.

Требования к заемщикам:

Точные условия выдачи кредита в любом банке вы узнаете только по итогу рассмотрения. Банк учтет ваши пожелания по сумме, но назначит ее по своему усмотрению, как и процентную ставку.

Сравнительный анализ предложений

В рейтинге представлено 10 банков, в которых можно получить одобрение при наличии негативной кредитной истории. Все варианты разные, некоторые чем-то похожи. Понятно, что может возникнуть сложный выбор. Поэтому мы провели сравнительный анализ этих предложений, чтобы вам было проще выбирать.

Быстробанк и Пойдем!

Эти банки подходят тем, у кого кредитная история сильно подпорчена, то есть просрочки длились более 90 дней. Это самые лояльные финансовые организации с максимальной вероятностью одобрения. И продукты их тоже похожи.

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

Быстробанк | до 200 000 | 7,9-14,5% | 13-60 мес. | паспорт | 21-75 лет |

Пойдем! | 50000-299999 | 19,8% | 13-60 мес. | по паспорту или со справками | 22-75 лет |

Если рассматривать с точки зрения выгодности, то это однозначно — Быстробанк. Но он требует присутствие поручителя. Если кто-то готов за вас ручиться, взять ответственность за выплату, лучше выбрать эту компанию. Переплата ниже, а вероятность одобрения высокая.

Если поручителя нет, тогда выбирайте Пойдем!, и лучше при этом принести справки: тогда и сумму можно получить повыше, и лояльность банка повысится, что отразится на решении банка.

Альфа-Банк и Ренессанс

Эти банки подойдут тем, кто желает получить срочный кредит при наличии плохой кредитной истории. Компании принимают заявки от граждан через интернет и уже за несколько минут выносят решение. Если оно положительное, можно брать необходимые документы и идти в офис за наличными. В итоге деньги реально получить уже в день обращения.

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

Альфа-Банк | до 5000000 | 6,5-20,99% | до 5 лет | справки | от 21 года |

Ренессанс | 50000-100000 | 17,9-23,5% | 2-5 лет | по паспорту или со справками | 24-70 лет |

Если сравнивать эти две программы, то в части сумм выдачи, ставок и сроков здесь все примерно одинаково и будет назначено по итогу рассмотрения запроса. Плюс Ренессанса — возможность оформить кредит без справок, но при таком способе выдачи вероятность одобрения снижается, а общие условия ухудшаются.

Если есть возможность принести справки, можете подать заявки и в Альфа-Банк, и в Ренессанс. А если так сложится, что оба одобрят запросы, тогда просто выберете предложения с более привлекательными условиями.

МТС Банк и ОТП Банк

Эти банки стоит рассмотреть тем, кто имеет несерьезные нарушения, отраженные в кредитной истории, то есть просрочки закрыты и не превышали 30-60 дней. Эти банки готовы предложить таким клиентам хорошие условия заключения договора.

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

МТС Банк | до 1100000 | 8,9-18,6% | 12-60 мес | по паспорту или со справками | от 20 лет |

ОТП Банк | до 2000000 | от 10,5% | 1-5 лет | по паспорту или со справками | с 18 лет |

Общие условия кредитования в компаниях схожи, даже требования к пакету документов идентичные, и критерии к возрасту заемщиков похожие. Поэтому и здесь также можно подать запросы в оба банка сразу и ждать решения: где условия окажутся лучше, тот кредит и оформите.

Тинькофф и УБРиР

Эти банки похожи не только своей лояльностью и возможностью получения ссуды при негативной КИ. Они оба предоставляют возможность получения кредита без посещения офиса. И справки для них — тоже не обязательное условие оформления. Можно сказать, что это самые простые и удобные кредиты.

| Банк/Параметры | Сумма | Ставка | Срок | Документы | Возраст |

Тинькофф | до 2000000 | 6,9-25,9% | до 3 лет | паспорт | 18-70 лет |

УБРиР | до 5000000 | 6,3%-21,8% | 3, 5, 7, 10 лет | по паспорту или со справками | 19-75 лет |

Предложение банка УБРиР может оказаться даже выгоднее, даже если не предоставлять справки с работы. Выбрать банк можно по сроку: Тинькофф выдает кредиты на срок до 3 лет, УБРиР — выше 3-х лет.

Банк Тинькофф обещает прислать карту с зачисленными деньгами в течение двух дней. УБРиР говорит, что может прислать и в день обращения, но деньги на карте будут доступны только на следующий день. Но в целом все зависит от места проживания заемщика и графика работы курьерской службы. Доставка может затянуться и там, и там.

Реально ли взять кредит с плохой историей

В сети можно найти массу информации о том, что получить кредит при наличии негативного досье просто. Но это не так. Если вы ранее совершали просрочки, то даже если они закрыты, получить новый кредит будет сложно. Точно не стоит рассчитывать на то, что вам одобрит запрос первый же попавшийся банк.

Чтобы оформить кредит с плохой кредитной историей, заявитель должен быть положительным в остальных аспектах: работать, желательно официально, иметь хороший доход, приличный стаж. Если это так, шансы услышать одобрение есть.

ВК Если у вас открытые просрочки, не стоит рассчитывать на одобрение. Это самый негативный фактор, даже лояльно настоянные МФО практически никогда не дают одобрения таким заявителям.

Новый кредит реально взять, если:

После некоторых кризисных явлений в стране многие граждане вынужденно подпортили свою кредитную историю просрочки. И банки стали понимать, что если человек 3-5 лет назад совершил нарушение, пусть и серьезное, то сейчас он может быть качественным заемщиком. Конечно, при условии, что открытых просрочек нет, все погашено.

Пробуйте, подавайте заявки. Если выбрать для обращения лояльный банк, шансы на одобрение повышаются.

Каким будет кредит в случае одобрения

Сразу настраивайте себя на то, что большой суммы не получите. Чем больше рисков несет заемщик, тем меньше ему выдадут денег. А негативная история — огромный риск. Поэтому если банк и решить связаться с таким заявителем, много он ему не выдаст — на всякий случай, вдруг “тот возьмется за старое”.

Даже если вы обладаете отличным доходом, даже если вы подтвердите размер заработка справками, все равно приличной суммы не будет. Исключение — только те заемщики, нарушения которых были незначительными. Лучше сразу настраивать себя на то, что больше 50000-100000 вы не получите.

О ставках. Риски банка всегда отражаются на проценте. Чем выше риски, тем весомее окажется ставка. А так как КИ отрицательная, клиент может снова уйти в просрочку, банк обезопасит себя, повысив процент. Поэтому кредит не будет дешевым, вам назначат 20-25%, даже если вы принесете справки.

Кредит будет небольшим, дорогим, но он реально вам нужен. После выплаты ссуды в кредитную историю попадает положительная информация, репутация заемщика улучшается. Некоторые даже специально берут несколько небольших кредитов подряд, чтобы сделать КИ лучше.

Порядок оформления кредита при плохой кредитной истории

Если есть возможность принести справку о доходах, выбирайте соответствующее предложение. Лояльность банка будет гораздо выше, если заемщик подтвердит свои доходы, что крайне важно при негативной КИ. Но если работаете неофициально, тогда остается только пробовать подавать заявки на упрощенные продукты без справок.

Все банки принимают запросы от клиентов через интернет. Вы можете изучить предложения на Бробанк.ру и сразу перейти на сайт выбранного банка для заполнения формы заявки.

Пошагово все проходит так:

При посещении банка вы должны иметь при себе все заявленные при оформлении документы. Если чего-то нет, если какой-то документ находится в неприглядном виде, в выдаче ссуды откажу.

Обязательно подготовьтесь к визиту в банк. Вы должны хорошо и адекватно выглядеть. Если ваше поведение и ваш внешний вид вызовут нарекания, в выдаче уже одобренной ссуды просто откажут.

Как повысить шансы на одобрение

Негативная КИ — крайне негативный фактор, который сам по себе часто мешает получить банковский кредит. Чтобы услышать заветное одобрение, нужно быть идеальным во всем остальном. Приведем некоторые рекомендации, которые поспособствуют положительному ответу:

Больше доверия вызывают клиенты, которые совершали просрочки давно. Которые имеют хорошую работу, приличный стаж на ней от 1 года. Минусом “в карме” отразятся наличие 2-3 и более детей, неработающая супруг/супруга, аренда жилья, наличие других действующих долгов.

Обращение в несколько банков сразу

При негативном досье это — нормальная практика. Дело в том, что вероятность отказа всегда высокая, какой бы вы ни выбрали банк. Поэтому проще направить запросы сразу в несколько банков разом, чем поочередно, тратя на это время.

Есть два варианта действия:

Что в первом, что во втором случае вы можете получить несколько положительных решений. И это очень даже хорошо! Проанализируйте предложенные варианты и выберете самый выгодный или подходящий по сумме и сроку.

Остальные варианты, которые остались невостребованными, просто “сгорят”. Это просто предварительно одобренные предложения. Если заемщик не соглашается на выдачу, они аннулируются. Но нужно быть готовым, что из тех банков будут звонить. Так и говорите, что условия кредита вас не устроили.

Если вам удалось получить одобрение

Если все получилось, и какой-то банк вынес положительное решение, вас можно поздравить. Теперь ключевая задача — гасить долг без просрочек, чтобы подправить свою репутацию, сделать кредитную историю лучше.

Единственный способ улучшения КИ — добавление в нее положительной информации. По итогу благополучной выплаты кредита банк пошлет соответствующие сведения в БКИ. Данные будут занесены в досье, в нем появятся свежие благополучные факты. Это сделает рейтинг заемщика лучше, после он сможет претендовать на получение более интересных и выгодных кредитов.

Некоторые граждане специально оформляют серию небольших кредитов или займов, чтобы занести побольше хороших сведений в кредитную историю. И это действительно единственный реальный инструмент исправления ситуации.

Если вам обещают за деньги убрать негативные данные из КИ, перед вами мошенники. Сведения удалить невозможно, негатив можно только перекрыть положительной информацией. Но навсегда просрочки не исчезнут.

Если вам отказали все банки

К сожалению, такой ситуации исключить нельзя. Совершенные ранее просрочки — серьезное нарушение, которое сильно портит репутацию заемщика. Особенно если речь о длительных пропусках от 90 дней. В этом случае рекомендуем обратить внимание на альтернативные варианты получения заемных средств:

Как видно, безвыходных ситуаций нет. Если вам не удалось взять в банке кредит с плохой кредитной историей, рассмотрите альтернативные варианты.

В заключение

Негативная кредитная история серьезно уменьшает шансы на получение кредита в банке. И чем хуже репутация, чем длительнее были просрочки, тем меньше вероятность одобрения. Все же банки — самые требовательные кредиторы финансового рынка. На безотказное кредитование рассчитывать не стоит.

Если вам удалось получить одобрение, соглашайтесь на выдачу. Даже если ставка большая, если сумма выдачи меньше того, что вы запросили. Выплатив эту ссуду по графику, вы улучшите свою репутацию и сможете получить деньги в долг на более интересных условиях.

Что делать, если не дают кредит: 6 способов получить деньги

Несколько лет подряд снижается процент одобрения банками заявок на кредит. В 2019 г. он составил всего 36,9 %, т. е. более 63 % заемщиков не получили денег. В 2018 г. примерно 41 % клиентов услышали заветное “Одобрено”. Уверена, что в 2020 г. негативная тенденция сохранится из-за падения доходов населения. Что делать, если не дают кредит, а деньги очень нужны? Рассмотрим 6 способов их получить.

Упустим такие традиционные варианты, как занять у друзей и родственников, продать что-нибудь ненужное или потребовать у начальника повышения зарплаты. Мы их уже рассматривали ранее.

Наверное, перечисленное выше вы уже испробовали или не имеете такой возможности. Но денег больше не стало. Осталось разобраться, что же еще можно срочно предпринять для исправления ситуации.

Основные причины отказа в кредите

Если везде вам отказали в кредите, значит, дело не в положении Луны по отношению к Земле, а в вас. Рассмотрим основные причины отказа.

В первом случае банк не захочет иметь дело с заемщиком, у которого просрочки – это обычное явление, или на нем уже висят 5 непогашенных долгов. Во втором случае про вас вообще ничего неизвестно, а гадать на кредитных картах умеют не все.

Плачевный исход обращения в банк за кредитом вы можете предсказать заранее, если закажете свою кредитную историю. И здесь может быть только одни выход – ее исправить. Об этом еще поговорим в статье.

С 1 октября 2019 г. Центробанк обязал все финансово-кредитные организации (банки, МФО и кредитные потребительские кооперативы) рассчитывать ПДН – показатель долговой нагрузки. Делать это будут для займов от 10 000 руб.

ПДН = Ежемесячные платежи по кредитам и займам / Средний ежемесячный доход

Для клиентов, у которых показатель слишком большой (более 50 %), снижаются шансы получить одобрение кредитной заявки. Для банков выдача денег закредитованным заемщикам грозит уменьшением норматива достаточности капитала. Если он опустится ниже допустимых значений, кредитная организация может потерять лицензию. Поэтому так рисковать она вряд ли захочет. Проще отказать в кредите.

Банк по каждому заемщику считает ПДН. Но это можно сделать и самостоятельно. В числитель пойдут все суммы в погашение долга. Их можно взять из кредитной истории или графиков платежей, которые есть у каждого заемщика. Знаменатель лучше определить по документам, которые вы планируете предоставить в банк для подтверждения своих доходов.

Если ПДН получился меньше 50 %, то можно оформлять заявку на кредит. Если больше, стоит рассмотреть вопрос о снижении суммы займа или увеличении дохода, который вы показываете банку (например, привлечь созаемщиков, поручителя, залог и пр.). Имейте в виду, что ПДН является не единственным критерием, по которому банк принимает решение.

Каждый банк и МФО рассчитывают кредитный рейтинг (скоринг) по собственной методике. Ее специфику они не разглашают. Но по вопросам в анкетах на скоринг клиента можно получить общее представление о критериях оценки. Банков интересуют пол, возраст, семейное положение, профессия, уровень ежемесячных доходов, образование, кредитная история и др. Чем выше рейтинг, тем больше шансов получить деньги в долг.

Внешний вид клиента работник банка оценивает, конечно, только при личном общении. Если вы не хотите подавать заявку на заем онлайн, то позаботьтесь о том, чтобы выглядеть по-деловому, опрятно, благопристойно и адекватно. Запах перегара, алкогольное или наркотическое опьянение, грязная одежда, неприятный запах способствовать получению кредита точно не будут.

Наличие судимости, неофициальная работа, приводы в милицию за хулиганство, состоявшееся или нет банкротство, исполнительные производства точно будут в приоритетных причинах отказа от предоставления кредита. К сожалению, изменить факты биографии уже не получится. Придется искать иные варианты получения денег в долг. А дисциплинированное погашение в конце концов сможет сгладить негативные моменты из прошлой жизни.

Самым сложным этапом оформления заявки на кредит является сбор документов. Не ведитесь на рекламные трюки банков, которые заявляют, что выдают деньги только по паспорту. Это возможно, но только при соблюдении кучи условий (например, зарплатный клиент, страхование от всего, что может с вами случиться, маленькая сумма на короткий срок и пр.).

Чтобы рассчитывать на большую сумму, надо доказать банку, что вы надежный и платежеспособный клиент. Без документов это сделать невозможно. Кроме справки о доходах, можно к заявке приложить документы о получении вами доходов из других источников. Например, справка с брокерского счета о перечислении дивидендов, купонов с ценных бумаг, налоговая декларация об уплате налогов с доходов от сдачи в аренду недвижимости, авторского гонорара и пр.

Как узнать, почему не дают кредит

Узнать, почему не одобряют заявку на кредит, не всегда просто. Закон не обязывает банки сообщать клиенту о причине отказа, поэтому придется применить несколько способов и самостоятельно найти ответ:

Варианты действий в случае отказа

Рассмотрим, что же надо предпринять для получения денег в долг и где можно взять заем, кроме банка.

Исправление кредитной истории

Это первое, с чего надо повышать свои шансы на получение кредита. Порядок действий зависит от конкретных негативных моментов, которые вы обнаружите в своей кредитной истории:

Получить деньги в долг вообще без кредитной истории сложно, поэтому имеет смысл эту историю завести. Например, оформить кредитную карту и в течение нескольких месяцев исправно погашать кредитный лимит или купить в магазине товар в рассрочку.

Повышение лояльности банка

Выдача кредита для банка – большой риск. На начало 2020 г. доля просроченной задолженности физическими лицами в России составила 4,3 %. По мнению аналитиков, она к концу года может вырасти на 5,7 процентного пункта и составить 10 %. В связи с этим ужесточаются требования банка к заемщику и увеличивается процент отказа от выдачи займа.

Но есть проверенные способы повысить лояльность банка:

Помощь кредитного брокера

Кредитный брокер – это посредник между заемщиком и кредитором. Он берет на себя функции подбора оптимальных условий кредитования под ваш запрос. В чем могут быть преимущества сотрудничества с таким посредником:

Настоящий брокер должен представлять интересы заемщика, а не конкретного кредитора. К сожалению, велика вероятность, что попадется посредник, который получает от банка процент за каждого приведенного клиента.

Заявка в банки второго эшелона

Крупные банки из топ-10 не особо нуждаются в клиентах. Последние приходят туда и без особых усилий со стороны кредитных организаций. Другое дело – новые, региональные или небольшие банки, которые заинтересованы в привлечении заемщиков.

Если отказали лидеры рынка, то можно обратиться в организации из второго, третьего и т. д. десятка. По рейтингу портала Банки.ру это, например, Уралсиб, Русский Стандарт, Хоум Кредит Банк, Почта Банк, Ренессанс Кредит и др.

Микрозаем в МФО

К микрозаймам в МФО стоит прибегнуть только в том случае, если нигде больше денег получить не удается. Требования к заемщикам более лояльные, из документов нужен минимум, но и условия по займам более жесткие, чем в банках:

Микрокредитование практикуют люди, которые не отвечают требованиям банков или кому не хватает денег до зарплаты. Иногда используется как вариант улучшения кредитной истории.

Заем в ломбарде

Ломбард – это финансовая организация, которая выдает деньги в долг под залог имущества. В отличие от банков, в которых залоговым имуществом выступает недвижимость, транспортные средства и ценные бумаги, ломбарды принимают:

Схема работы ломбардов:

Информация о займе в ломбарде может попасть в кредитную историю. Но закон не обязывает эти организации передавать такие сведения. Если для клиента это принципиальный момент, то лучше заранее уточнить у сотрудника ломбарда, передают ли они информацию в БКИ. Случай невыкупа вещи банки могут впоследствии оценить как просрочку.

Заключение

Делать вывод, что вам никогда не дадут кредита, только по одной отклоненной заявке, рано. Для начала попробуйте оформить запрос сразу в несколько кредитных учреждений. Только после отказа во всех банках можно искать причины. Некоторые шаги, например, анализ своей кредитной истории, можно предпринять еще до первого похода в кредитную организацию. Это разумно, потому что любые заявки и отказы по ним тоже фиксируются в БКИ, что может потом сказаться на рейтинге клиента.

2020 год – уникальный год из-за падения мировой экономики на фоне эпидемии и торговых войн. Оцените свои финансовые возможности, перспективы сохранения рабочего места и заработка на нем прежде, чем примете решение о кредите. Ставки по ним сильно расти не будут в ближайшей перспективе, но велики другие риски.

Банки, которые дают кредит всем без исключения

Если вам срочно нужны деньги, но во всех банках отказывают, придется постараться, чтобы получить потребительский кредит на хороших условиях: разобраться в причинах отказа, устранить их и найти, какие банки дают кредит без отказа. А чтобы вам было проще, мы все это собрали в одной статье.

15 банков, которые дают кредит всем

Выберите сумму кредита, срок и при необходимости — дополнительные условия: без справок, без залога и поручителей, наличными. А мы подберем для вас банки, в которых вы сможете получить кредит без отказа на желаемых условиях.

| Сумма | от 40 000 до 30 000 000 руб. |

| Срок | от 5 до 180 мес. |

| Ставка | от 6.9% |

| Возраст | от 20 до 85 лет |

| Документы | Паспорт |

| Получение | наличными, карта, счет |

Вероятность одобрения 95%

| Сумма | от 50 000 до 2 000 000 руб. |

| Срок | от 12 до 36 мес. |

| Ставка | от 7.9% |

| Возраст | от 18 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 72%

| Сумма | от 50 000 до 6 000 000 руб. |

| Срок | от 36 до 60 мес. |

| Ставка | от 5.9% |

| Возраст | от 18 до 65 лет |

| Документы | Паспорт, СНИЛС |

| Получение | наличными, карта, счет |

До 300 000 руб. без подтверждения доходов

| Сумма | от 50 000 до 5 000 000 руб. |

| Срок | от 6 до 84 мес. |

| Ставка | от 5.4% |

| Возраст | от 18 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС, копия трудовой книжки |

| Получение | наличными, счет |

Вероятность одобрения 62%

| Сумма | от 100 000 до 15 000 000 руб. |

| Срок | от 36 до 120 мес. |

| Ставка | от 5.5% |

| Возраст | от 21 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 63%

| Сумма | от 50 000 до 5 000 000 руб. |

| Срок | от 36 до 120 мес. |

| Ставка | от 5.9% |

| Возраст | от 19 до 75 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 68%

До 1% кэшбэк от потраченной суммы кредита

| Сумма | от 10 000 до 3 000 000 руб. |

| Срок | от 12 до 84 мес. |

| Ставка | от 5.9% |

| Возраст | от 18 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 75%

| Сумма | от 25 000 до 3 000 000 руб. |

| Срок | от 12 до 60 мес. |

| Ставка | от 9% |

| Возраст | от 21 до 76 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 62%

| Сумма | от 100 000 до 7 500 000 руб. |

| Срок | от 12 до 60 мес. |

| Ставка | от 5.5% |

| Возраст | от 21 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 85%

45 дней до первого платежа

| Сумма | от 20 000 до 5 000 000 руб. |

| Срок | от 12 до 60 мес. |

| Ставка | от 5.9% |

| Возраст | от 20 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 65%

| Сумма | от 50 000 до 1 000 000 руб. |

| Срок | от 12 до 60 мес. |

| Ставка | от 7.9% |

| Возраст | от 21 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | карта, счет |

Вероятность одобрения 82%

| Сумма | от 100 000 до 5 000 000 руб. |

| Срок | от 13 до 84 мес. |

| Ставка | от 5.5% |

| Возраст | от 20 до 70 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 78%

| Сумма | от 50 000 до 300 000 руб. |

| Срок | от 13 до 60 мес. |

| Ставка | от 5.55% |

| Возраст | от 22 до 75 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 92%

| Сумма | от 51 000 до 1 500 000 руб. |

| Срок | от 12 до 60 мес. |

| Ставка | от 6.1% |

| Возраст | от 23 до 67 лет |

| Документы | Паспорт, водительские права, СНИЛС |

| Получение | наличными, карта, счет |

Вероятность одобрения 76%

| Сумма | от 50 000 до 5 000 000 руб. |

| Срок | от 12 до 84 мес. |

| Ставка | от 9.9% |

| Возраст | от 23 до 65 лет |

| Документы | Паспорт, водительские права, СНИЛС, копия трудовой книжки |

| Получение | наличными, карта, счет |

Вероятность одобрения 87%

Лучшие предложения по займам — если деньги нужны срочно

В МФО гораздо выше процент одобрения, чем в банках, к тому же сроки рассмотрения заявки гораздо меньше — в среднем от 15 до 30 минут.

| Сумма | от 2 000 до 30 000 руб. |

| Срок | от 7 до 30 дн. |

| Ставка | от 0.76% |

| Возраст | от 18 до 75 лет |

| Документы | паспорт, СНИЛС, ИНН, без справок о доходах |

| Выдача | на банковскую карту, на банковский счёт, Webmoney, Qiwi, Yoomoney (Яндекс.Деньги), Contact |

Вероятность одобрения 92%

| Сумма | от 2 000 до 100 000 руб. |

| Срок | от 7 до 365 дн. |

| Ставка | от 0% |

| Возраст | от 18 до 65 лет |

| Документы | паспорт, без справок о доходах |

| Выдача | на банковскую карту, Yoomoney (Яндекс.Деньги) |

Вероятность одобрения 99%

| Сумма | от 1 500 до 80 000 руб. |

| Срок | от 5 до 126 дн. |

| Ставка | от 1% |

| Возраст | от 18 до 70 лет |

| Документы | паспорт, СНИЛС, ИНН, без справок о доходах |

| Выдача | на банковскую карту, на банковский счёт, Webmoney, Qiwi, Yoomoney (Яндекс.Деньги), Contact, Золотая Корона |

Вероятность одобрения 75%

| Сумма | от 1 500 до 70 000 руб. |

| Срок | от 10 до 168 дн. |

| Ставка | от 0.34% |

| Возраст | от 21 до 70 лет |

| Документы | паспорт, СНИЛС, ИНН, без справок о доходах |

| Выдача | на банковскую карту, на банковский счёт, Webmoney, Qiwi, Yoomoney (Яндекс.Деньги), Contact |

Вероятность одобрения 89%

| Сумма | от 3 000 до 30 000 руб. |

| Срок | от 7 до 30 дн. |

| Ставка | от 1% |

| Возраст | от 18 до 90 лет |

| Документы | паспорт, без справок о доходах |

| Выдача | на банковскую карту, на банковский счёт, Qiwi, Yoomoney (Яндекс.Деньги) |

Вероятность одобрения 79%

| Сумма | от 3 000 до 15 000 руб. |

| Срок | от 7 до 31 дн. |

| Ставка | от 1% |

| Возраст | от 20 до 70 лет |

| Документы | паспорт, без справок о доходах |

| Выдача | на банковскую карту, на банковский счёт, Qiwi, Yoomoney (Яндекс.Деньги) |

Вероятность одобрения 95%

| Сумма | от 3 000 до 15 000 руб. |

| Срок | от 5 до 35 дн. |

| Ставка | от 1% |

| Возраст | от 18 до 70 лет |

| Документы | паспорт, без справок о доходах |

| Выдача | на банковскую карту, на банковский счёт, Qiwi, Contact |

Вероятность одобрения 79%

| Сумма | от 100 до 30 000 руб. |

| Срок | от 7 до 21 дн. |

| Ставка | от 0.99% |

| Возраст | от 18 до 70 лет |

| Документы | паспорт, СНИЛС, ИНН, без справок о доходах |

| Выдача | на банковскую карту, на банковский счёт, Webmoney, Qiwi, Yoomoney (Яндекс.Деньги), Contact, Золотая Корона |

Вероятность одобрения 88%

| Сумма | от 3 000 до 50 000 руб. |

| Срок | от 7 до 168 дн. |

| Ставка | от 0.8% |

| Возраст | от 21 до 65 лет |

| Документы | паспорт, СНИЛС, ИНН, без справок о доходах |

| Выдача | на банковскую карту, на банковский счёт, Webmoney, Qiwi, Yoomoney (Яндекс.Деньги), Contact, Золотая Корона |

Вероятность одобрения 89%

Если банки не дают кредиты, то можно взять займ в МФО. Здесь процент одобрения заявок выше, а ставка по закону не превышает 1% в день.

Причины, по которым могут отказать в выдаче кредита

Если банки не дают кредит, первым делом нужно понять: «а в чем, собственно, дело»? Сразу отметим, что причин может быть много: от зависящих от самого заемщика (испорченная кредитная история, например) до зависящих от политики самого банка (превышен лимит выдачи кредитов на определенный момент). Так как на банк мы повлиять не можем, разберем самые распространенные ошибки заемщиков: проработайте их перед тем, как идти оформлять кредит, тогда шансы на получение без отказа увеличатся.

Как получить кредит без отказа: 5 проверенных советов заемщику