какие налоги платит ип в беларуси 2021 год

Какие налоги платят ИП в Республике Беларусь

Начинающим бизнесменам важно знать, что представляют собой налоги для ИП в Беларуси. Правильный выбор формы деятельности и типа налогообложения — это большая ответственность. Важно изначально определиться с выбором системы налогообложения. От того, что вы предпочтёте, может зависеть успех бизнеса.

Несвижский замок в республике Беларусь

С правилами въезда в Республику Беларусь можно ознакомиться на нашем сайте.

Белорусские налоги, актуальные для ИП

Если вы зарегистрировались как ИП, в 2021 году вам предложат выбрать один из 3 видов налогообложения:

Чтобы разобраться, какой налог на прибыль будет самым предпочтительным, нужно детально изучить каждый тип налогообложения, который может выбрать индивидуальный предприниматель. А также необходимо предварительно ознакомиться с фактурами, которые нужно будет сдавать и сроками выплат и сдачи отчётности.

Подробнее о налогах в Республике Беларусь узнайте на нашем сайте.

Что такое единый налог?

Первое, что должен уяснить для себя начинающий предприниматель, это то, что есть виды деятельности, которые не дают выбора и обязывают дельцов рассчитываться с государством в рамках единого типа налогообложения. Если вы решили заниматься одним из видов бизнеса, входящих в перечень, вам придётся выплачивать единый налог.

Ставки подоходного налога в мире

Если выбрали не один вид предпринимательства, а несколько, допускается использование сразу двух систем налогообложения. Конечно, при условии, что не весь бизнес подлежит налогообложению в рамках единого налога.

Перечень видов бизнеса, подлежащих единому налогообложению, указан в Главе 35 Налогового кодекса РБ.

Об уровне жизни в стране подробнее можно узнать здесь.

Кто должен платить единый налог

Обращаться к перечню, в котором перечислены направления деятельности, вам нужно, если вы занимаетесь:

Единый налог с индивидуальных предпринимателей взимается по определённой схеме.

Подробнее о налогах в Беларуси можно узнать из видео, представленном ниже.

Как выплачивается единый налог

Данный налог на прибыль, получаемую ИП, платится предварительно, то есть, ещё до начала деятельности. Расчет ставки единого налога в различных регионах делается по-разному, то есть, сумма может отличаться в зависимости от того, где зарегистрировано предприятие. Решение принимается на уровне областных Советов. За основу берётся базовая ставка, установленная Правительством.

ИП обязан внести плату до 1-го числа отчётного периода, которым является месяц.

У предпринимателя должны вестись:

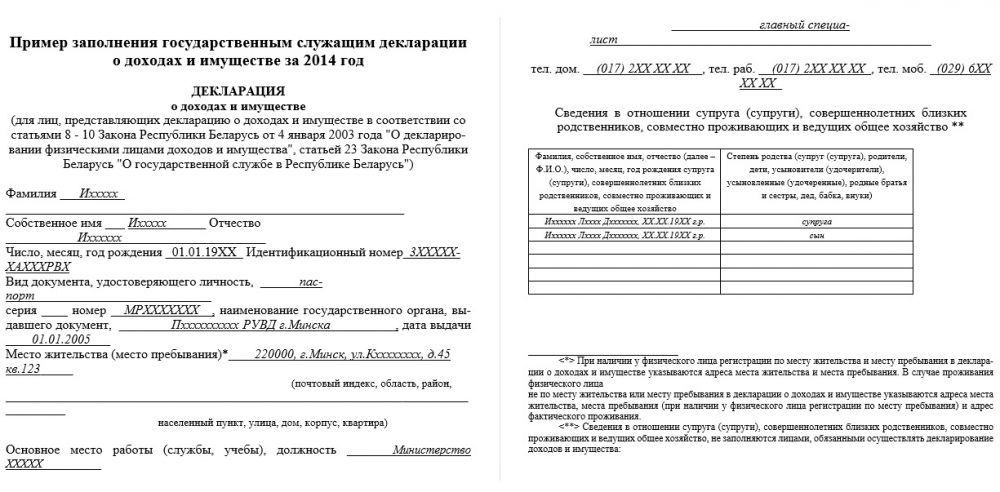

Экземпляр декларации ежемесячно заполняется ИП (самостоятельно) и подаётся в налоговые органы до 1-го числа. Подавать отчётность следует по месту регистрации бизнеса.

Подробнее о налогах ИП в Беларуси узнайте из видео, представленном ниже.

В книге учёта доходов должны учитываться все доходы предпринимателя, связанные с предпринимательством: и наличные, и безналичные. Декларация заполняется по специально предусмотренной форме. Если при внесении в неё данных возникают проблемы, служащие налоговых органов обязаны оказать бизнесмену бесплатную помощь.

Если по результатам отчётности получается, что выручка превысила норму единого налога в сорок раз, предприниматель должен доплатить 5% от суммы превышения.

Если сомневаетесь в том, что род выбранной вами деятельности соответствует единому налогообложению, обратитесь в налоговый орган, где вам обязаны разъяснить ситуацию.

Если есть возможность выбора, следует также рассмотреть общую систему (ОСН) и упрощённую (УСН).

Когда плательщики единого налога не освобождаются от уплаты НДС

В некоторых случаях налог на добавленную стоимость в Республике Беларусь платят предприниматели плательщики единого налога.

НДС нужно платить, если осуществляется ввоз товаров в страну. Если товары поступают из России в Беларусь или из других стран, как и РФ ходящих в таможенный союз, НДС платится в следующем месяце после ввоза товаров в Беларусь 20-го числа.

Лимиты на ввоз из-за границы товаров в Беларусь

Если ввозимая продукция поступила не из стран таможенного союза, НДС за доходы с ввезенных товаров платится на момент их выпуска в оборот.

Отметим, что в России при импорте из Беларусь, российские импортёры обязаны выплачивать ввозной НДС.

О ввозе алкоголя в страну подробнее узнайте на нашем сайте.

Единый налог и освобождения

Если индивидуальный предприниматель платит единый налог, он освобождается от следующих налогов:

А также предусмотрены освобождения, связанные со льготами. Их получают:

Частично освобождаются от налоговых выплат на определённый период начинающие ИП, родители детей-инвалидов и некоторые другие категории.

В каких случаях освобождают от уплаты подоходного налога узнайте из видео, представленном ниже.

Документы, подтверждающие право на льготу, предоставляются вместе с декларацией.

Когда выбирают подоходный налог

Есть 2 причины, по которым предприниматель выбирает подоходный налог:

Если вы выбираете подоходный налог, платить его придётся с чистой прибыли. Это означает, что при расчётах учитываются понесённые на развитие бизнеса расходы. Ставка таких налогов на бизнес рассчитывается в процентах. Большинство предпринимателей РБ выплачивает 16% от полученной в результате расчётов базы.

При исчислении суммы ОСН применяется следующая формула:

налоговая база умножается на количество процентов

При этом размер базы исчисляется так:

Внереализованные доходы + доходы — затраты на выплату иных налогов, а также сборов

В итоге будет получена сумма для перечисления.

Какие налоговые вычеты предусмотрены для ИП

В Беларуси налогов с зарплаты платят больше, чем в США, но меньше, чем в Германии

При ОСН ИП имеет право на применение профессионального налогового вычета. Это означает, что определяя сумму для выплаты, можно не учитывать:

10% собственного дохода, если расходная часть не подтверждена документально;

расходы на предпринимательство, если они учтены в документах.

Выбирать нужно либо первое, либо второе. Оба пункта применить нельзя. Выбор делается не на отчётный период, а сразу на весь календарный год.

При заполнении декларации важно учитывать, что все указываемые в ней расходы должны быть подтверждены документально. Важно заранее определиться, какие документы налоговые органы будут брать во внимание.

К расходам ИП относится следующее:

Помимо рассмотренного выше, профессионального вычета, применяются другие виды вычетов, не имеющие отношения к предпринимательству. Это:

Важно знать правила декларирования доходов и сроки выплаты, и предоставления отчётности.

Как платить и когда подавать декларацию?

Согласно Налоговому кодексу декларацию обязаны представить физические лица – налоговые резиденты Беларуси, получившие в 2021 году доходы, подлежащие налогообложению.

Ключевым в уплате данного типа налога является налоговый период. Под ним подразумеваются каждые 3 месяца ведения деятельности. Отчётность, как и оплата, делаются после его завершения в следующем месяце. То есть, если период завершился в марте, в апреле следует рассчитаться с государством (22-е число) и сдать отчёт (20-е число).

Все итоги в налоговой декларации в течение года предоставляются нарастающим итогом.

Упрощённая система для ИП Беларуси

Упрощённая система для предпринимателей всех видов является самой выгодной и комфортной. Её избрали для себя многие фрилансеры, ремесленники и представители других, более традиционных, видов деятельности.

УСН может применяться не для каждого рода бизнеса. Предусмотрены виды деятельности, для которых УСН закрыта.

Если вы избрали для себя этот тип налогообложения, вам следует обратиться в налоговую с заявлением в течение 20 дней после открытия предприятия. Для действующих ИП установлен срок с 01.10 до 31.12.

Упрощенная система налогообложения

Суть УСН в том, что один налог заменяет собой большинство других. Ставка налога на прибыль зависит от того, является ли ИП плательщиком НДС или нет. Расходы предпринимателя не берутся во внимание.

В качестве отчётного периода могут выступать:

Даты расчётов и предоставления отчётности аналогичны датам, актуальным для общей системы.

Как сдавать отчётность

Перед тем как заполнить декларацию, можно в интернете воспользоваться налоговым калькулятором. Это поможет правильно оформить фактуру. Отчёты, как и оплаты, производятся по истечении налогового периода. Итоги пишутся нарастающим итогом.

Неплательщики НДС могут представлять документы лично или через представителей. И также разрешено отправлять документацию почтой или интернетом в электронном виде. Плательщики НДС обязаны сдавать в налоговую службу только электронный вариант декларации.

Санкции

С каждым годом в Республике Беларусь ужесточаются налоговые правила. Платить в казну обязаны представители ремесленничества и те, кто получает заработок в интернете. Система налогообложения подстраивается под изменения рынка. Каждый, кто зарабатывает деньги, должен выплачивать налог с продажи продуктов своего производства. К примеру, для ремесленников предусмотрен специальный ремесленный сбор.

О едином налоге подробнее узнайте из видео, представленном ниже.

Если не платить налоги и не отчитываться в срок, будут применены санкции в виде штрафов и пени. Чтобы не стать нарушителем законодательства, желательно консультироваться в налоговой службе. Это особенно важно для начинающих бизнесменов.

Как получить ВНЖ Беларуси узнайте на нашем сайте.

Памятка по единому налогу для ИП

Плательщики единого налога

Внимание!

Указом N 143 предоставлено право ИП, уплатившим в 2020 г. единый налог, перейти с 1-го числа календарного месяца 2020 г. на иной порядок налогообложения с соблюдением условий его применения.

Ограничения в применении единого налога

В определенных случаях ИП не вправе уплачивать единый налог. Такой режим налогообложения не применяется, если ИП :

1) реализует товары (работы, услуги):

— не включенные в установленный перечень;

— юридическим лицам или другим ИП;

— физлицам на основании договоров поручения, комиссии и иных аналогичных договоров;

2) ведет деятельность в рамках договора простого товарищества (договора о совместной деятельности).

На заметку

Указанные ограничения не действуют при продаже товаров юридическим лицам или другим ИП в розничной торговой сети.

Какие налоги заменяет уплата единого налога

Уплата единого налога заменяет ИП исчисление и уплату :

— подоходного налога на доходы от деятельности, по которой уплачивается единый налог;

— НДС при реализации товаров (работ, услуг);

— налога за добычу (изъятие) природных ресурсов;

— местных налогов и сборов, уплачиваемых от видов деятельности, облагаемых единым налогом.

На заметку

ИП в общем порядке уплачивают НДС:

— при ввозе товаров на территорию Беларуси;

— при приобретении у иностранных организаций товаров (работ, услуг), местом реализации которых признается Беларусь.

Несмотря на уплату единого налога, ИП должны исполнять обязанности налоговых агентов, то есть исчислять, удерживать и перечислять в бюджет:

— подоходный налог — при выплате зарплаты и других доходов работникам, физлицам;

— налог на доходы — при выплате определенных доходов иностранным организациям.

Объекты налогообложения

Объектом налогообложения единым налогом признается осуществление установленных видов деятельности, в частности :

— оказание потребителям услуг или выполнение работ (указаны в подп. 1.1.1 — 1.1.10 ст. 337 НК), в том числе в случае их оплаты юридическими лицами и ИП;

— розничная торговля определенными группами товаров, включая их продажу через розничную торговую сеть юридическим лицам и ИП;

— осуществление общественного питания через мини-кафе, летние и сезонные кафе.

Как определить налоговую базу единого налога

Налоговая база определяется исходя из :

— осуществляемых видов деятельности;

— количества торговых объектов, торговых мест, объектов общепита, обслуживающих объектов;

— продолжительности отчетного периода.

Ставки единого налога с ИП

Ставки единого налога установлены в приложении 24 к НК. Местные Советы депутатов имеют право уменьшить, но не более чем в 2 раза, установленные ставки в зависимости от :

— места осуществления деятельности в пределах населенного пункта.

Внимание!

Единый налог за февраль 2019 г. — декабрь 2020 г. исчисляется по наименьшим ставкам, определяемым исходя из ставок, установленных решениями местных органов власти, действовавших в декабре 2018 г., либо из ставок, установленных в приложении 24 к НК с учетом новых принятых местными органами власти решений (при их принятии) .

Льготы по единому налогу с ИП

Для отдельных категорий плательщиков единого налога предусмотрены льготы в виде снижения ставок :

— на 20% для пенсионеров по возрасту, инвалидов, родителей (усыновителей, удочерителей) многодетных семей или воспитывающих детей-инвалидов в возрасте до 18 лет;

— на 25% в первые три месяца (начиная с месяца осуществления деятельности) для физлиц, впервые зарегистрированных как ИП;

— на 100% для родителей (усыновителей, удочерителей), являющихся инвалидами I и II группы и воспитывающих несовершеннолетних детей или детей, получающих образование в дневной форме, при условии, что супруг плательщика также является инвалидом I или II группы;

— на 45% при наличии права на снижение ставки налога одновременно по нескольким вышеуказанным основаниям.

С 2018 г. Указом N 345 установлена льготная ставка единого налога — 1 БВ за месяц при осуществлении ИП в период с 2018 по 2022 г.:

— в сельской местности: розничной торговли, общественного питания, оказания бытовых услуг;

— в малых городских поселениях: общественного питания и бытовых услуг.

На заметку

ИП освобождаются от единого налога при розничной торговле (реализации):

— лекарственными растениями, ягодами, грибами, орехами, другой дикорастущей продукцией;

— овощами и фруктами, иной продукцией растениеводства, молочными и кисломолочными продуктами, продукцией пчеловодства, иной продукцией животноводства (кроме пушнины), полученной от домашних животных.

Порядок определения размера единого налога

Внимание!

При реализации ИП в отчетном периоде нескольких видов работ (услуг) единый налог уплачивается по виду работ (услуг), который облагается по наиболее высокой ставке. Исключение составляют:

— предоставление мест для краткосрочного проживания;

— сдача в аренду помещений, машино-мест.

Сроки уплаты единого налога

ИП уплачивают единый налог :

1) ежемесячно не позднее 1-го числа каждого месяца, в котором осуществляется деятельность;

2) не позднее рабочего дня, предшествующего дню осуществления деятельности. Такой порядок уплаты применяют:

— впервые зарегистрированные ИП и не осуществляющие деятельность с момента госрегистрации;

— ИП, которые занимаются определенными видами торговли менее 15 дней в календарном месяце.

Внимание!

Документ об уплате единого налога или его копия хранится в торговом, обслуживающем объекте, на торговом месте, в объекте общепита, иных местах осуществления деятельности и предъявляется по требованию юридического лица или ИП, предоставляющих объект, торговое место, уполномоченных должностных лиц контролирующих органов.

Доплата единого налога

В установленных случаях ИП производит доплату единого налога :

— 5% от суммы превышения валовой выручки над 40-кратной величиной единого налога за отчетный период (без учета льгот, предусматривающих снижение ставки);

— разницу между уплаченной суммой налога и исчисленной при изменении условий деятельности.

Доплатить налог следует :

— не позднее 1-го числа второго месяца, следующего за отчетным периодом, в котором превышен установленный размер валовой выручки;

— не позднее рабочего дня, предшествующего дню изменения условий деятельности.

Отчетный период по единому налогу

Сроки подачи декларации по единому налогу с ИП

ИП представляют декларации по единому налогу :

— не позднее 1-го числа отчетного периода;

— не позднее рабочего дня, предшествующего дню начала деятельности, — для отдельных ИП;

— не позднее рабочего дня перед днем изменения условий деятельности;

— не позднее 1-го числа второго месяца, следующего за отчетным периодом, в котором превышен установленный размер валовой выручки.

На заметку

ИП несут административную ответственность :

— за нарушение срока представления декларации;

— за неуплату (неполную уплату) налога;

— за отсутствие документа об уплате единого налога.

Учет у ИП — плательщика единого налога

— валовой выручки от реализации товаров (работ, услуг), по которым уплачивается единый налог;

— товаров (в том числе сырья и материалов, основных средств и иного имущества), ввозимых на территорию Беларуси из ЕАЭС.

При этом ИП обязаны:

1) обеспечивать наличие предусмотренных законодательством документов, подтверждающих приобретение (поступление, транспортировку) ТМЦ;

2) составлять первичные учетные документы по правилам, установленным для ИП, которые ведут учет доходов и расходов.

* по ссылке Вы попадете в платный контент сервиса ilex

Путеводитель по налогам для ИП. Какой выбрать?

Зарегистрироваться в качестве ИП куда проще, чем понять, что делать с налогами, потому что шансы разобраться без посторонней помощи в Налоговом кодексе практически равны нулю. Вкратце: выбор системы налогообложения зависит от двух факторов: кому вы будете продавать товары (услуги) — организациям или физлицам — и какой доход планируете получать. Для «ипэшника» есть три варианта систем налогообложения: единый налог, упрощенная система налогообложения (УСН) и общая система налогообложения с уплатой подоходного налога. Налоговый консультант и руководитель аутсорсинговой компании «НК-ФинГрупп» Оксана Коваль помогает разобраться, что представляет собой каждый из этих налогов.

Единый налог

Такой налог отличается простотой подсчета и подойдет «ипэшникам», которые оказывают определенные услуги только физлицам. Полный список этих услуг можно посмотреть в Налоговом кодексе (статья 337 НК). Например, сюда относятся техобслуживание и ремонт автомобилей, ремонт и пошив обуви и одежды, парикмахерские и салоны красоты, строительство зданий, услуги по ремонту и так далее. Подходит и владельцам мини-точек общепита вроде летних и сезонных кафе, бочек с квасом и ларьков с мороженым (исключение — продажа алкоголя и табачных изделий)

Также единый налог уплачивают те, кто продает в розницу определенные товары. Например, хлеб, овощи, плоды, ягоды, мотоциклы и велосипеды и так далее.

Как считается?

Преимущества единого налога в том, что его сумма не зависит от дохода, для подсчета не нужно вести бухгалтерию. Только если доход ИП превысит 40-кратную сумму уплаченного налога, то ИП нужно будет доплатить налог в размере 5% от суммы превышения. Например, минская парикмахерская платит налог в 135 рублей в месяц. Если доход за квартал не превысит 16 200 рублей (135 × 3 месяца × 40), то налог доплачивать не придется. Если же доход составит, например, 20 000 рублей, нужно будет доплатить еще 190 рублей ((20 000 — 16 200) × 5%).

В отличие от двух других систем налогообложения, платить единый налог нужно наперед: до 1-го числа первого месяца квартала независимо от полученного дохода, а подавать налоговую декларацию — раз в три месяца до 1-го числа (с расчетом налога на 3 будущих месяца). Сумма налога фиксирована и зависит от вида деятельности и региона. Подать декларацию и доплатить налог с превышения необходимо в следующие сроки:

За январь — март — не позднее 1 апреля текущего года.

За апрель — июнь — не позднее 1 июля.

За июль — сентябрь — не позднее 1 октября.

За октябрь — декабрь — не позднее 1 января.

Если в 1-м квартале ваша выручка превысила 40-кратный размер уплаченного налога, то до 1 июля необходимо подать декларацию и с суммы превышения заплатить 5%-й налог. Если превышение произошло в последнем квартале 2021 года, подать декларацию и оплатить налог нужно до 1 апреля 2022 года.

Уплата единого налога будет выгоднее, чем УСН без НДС (когда нужно заплатить налог по ставке 5% от всего полученного дохода), если налог при УСН будет превышать сумму налога, уплаченного за квартал по фиксированной ставке в белорусских рублях. Например, ИП ежемесячно уплачивает налог в размере 100 рублей (или 300 рублей за квартал.) Если его доход за квартал не превышает 6000 рублей (300 × 100 / 5), то лучше рассмотреть систему УСН.

Предприниматель, который захотел платить единый налог, должен будет делать это по заявленному виду деятельности до конца года. В случае приостановки деятельности уплата налога прекращается. Если ИП осуществляет несколько видов деятельности, то по каждому виду необходимо заплатить налог.

При этом по одному из видов может уплачиваться единый налог, по другому — УСН или подоходный. Допустим, ИП осуществляет розничную торговлю цветами и уплачивает по данной деятельности единый налог. С сентября ИП открывает станцию СТО и тогда должен будет платить УСН, подоходный или единый налог.

Упрощенная система налогообложения (УСН)

Если вы планируете осуществлять деятельность, прибыль от которой составляет более 30% от дохода, или оказывать услуги юрлицам, целесообразно применять «упрощенку». Но применять ее могут не все «ипэшники», исключение составляют следующие случаи:

Сразу после регистрации ИП автоматически становится плательщиком подоходного налога. Для выбора УСН нужно в течение 20 рабочих дней с момента регистрации написать заявление в налоговую о переходе на УСН. А вот действующие «ипэшники» вправе перейти на УСН только с 1 января. Перейти на УСН с 1 января 2022 года могут предприниматели, у которых выручка за первые 9 месяцев 2021 года не превысит 330 750 рублей. Для перехода на УСН нужно с 1 октября по 31 декабря 2021 года подать соответствующее заявление в налоговую. ИП, которые в текущем году применяют УСН и не превысили допустимый размер выручки, будут плательщиками УСН и в следующем году.

«Ипэшники» вправе отказаться от применения УСН с 1-го числа любого квартала. Для этого при предоставлении декларации проставляется отметка об отказе от применения УСН со следующего квартала. После отказа от применения этой системы налогообложения предприниматель становится плательщиком подоходного налога (а по разрешенным видам деятельности он может уплачивать единый налог).

Как считать налог?

Размер налога рассчитывается как доход (включая не связанный с основной деятельностью), умноженный на ставку налога. При этом режиме доход считается без учета расходов, понесенных ИП. То есть если вы производите мыло и продаете его в магазины, то уплачивать налог нужно со всей суммы полученного дохода, и не важно, сколько вам стоили материалы и доставка.

Ставки налога при УСН такие:

При УСН «ипэшник» должен контролировать размер получаемого дохода за год. Если он превысит в 2021 году 465 255 рублей (такая цифра указана в Налоговом кодексе), то с месяца, следующего за отчетным кварталом, в котором лимит превышен, ИП должен будет перейти на другую систему налогообложения — уплату подоходного налога (о ней — чуть ниже).

Плательщики налога при УСН до 20-го числа месяца, следующего за отчетным кварталом, подают декларацию в налоговую, а не позднее 22-го числа этого же месяца уплачивают исчисленный налог.

«Ипэшники», которые применяют УСН, могут уплачивать также по своему желанию налог на добавленную стоимость (про НДС мы уже писали). С помощью него можно уменьшить ваши налоги на сумму НДС, уплаченного при приобретении товаров, работ, услуг.

Если вы решили платить НДС — об этом нужно сообщить в налоговую инспекцию не позднее 20-го числа месяца, с которого ИП хочет платить НДС. Новые «ипэшники» могут делать это прямо с даты регистрации. Отказаться от уплаты этого налога в течение года нельзя.

Рассмотрим на небольшом примере, как считается налог. Допустим, ИП покупает косметику за 1200 рублей с НДС 20%. Цена товара без НДС 1000 рублей, а НДС в товаре — 200 рублей. Он продает косметику за 1440 рублей с НДС 20%. Цена товара без НДС уже будет 1200 рублей, а НДС — 240 рублей. В бюджет нужно будет заплатить 40 рублей. (240 – 200 рублей).

Общий порядок налогообложения (уплата подоходного налога)

Третий вид налогообложения — уплата подоходного налога, который составляет 16% от разницы между доходом и затратами. Система отличается от «упрощенки» тем, что ставки налога выше, но при этом расходы учитываются.

Подоходный налог обязаны платить «ипэшники», доходы которых за календарный год (без учета налогов, уплачиваемых из выручки) превысят 465 255 рублей (сюда не входят доходы, по которым уплачивается единый налог или налог при УСН). Например, ИП продает товар физлицам и организациям. От выручки при торговле с физлицами он платит единый налог, а от выручки с юрлицами — подоходный. Если выручка от продажи юридическим лицам не превысит 465 255 руб., то платить НДС или нет, ИП решает самостоятельно.

При этом все ИП при регистрации автоматически являются плательщиками подоходного налога. И чтобы не платить его, нужно не позднее 20 рабочих дней после регистрации подать заявление о переходе на УСН.

Как считается?

Подоходный налог — самый сложный режим налогообложения для ИП. Самостоятельно вести учет у ИП едва ли получится, поэтому на помощь придется брать специалистов. Если в общем, то подоходный налог — это 16% от разницы между доходами ИП и теми расходами, которые он понес при осуществлении деятельности (а посчитать эту разницу непросто).

Подавать декларацию и платить налог нужно ежеквартально. Как и при «упрощенке», подавать отчетность нужно не позднее 20-го числа месяца, следующего за отчетным кварталом, уплачивать налог — до 22-го числа этого же месяца.