какие налоги в европейских странах

Налоги в странах мира

Подоходный налог — это основной вид прямых налоговых платежей. Он взимается как с юридических, так и с физических лиц. Исчисляется в процентах от годового дохода человека.

Во многих странах подоходный налог взимается исключительно с физических лиц, то есть людей, которые работают по найму, а не являются индивидуальными предпринимателями или акционерами компаний. В таких государствах юридические лица ежегодно вносят налог на прибыль, который также исчисляется в процентах от годовой прибыли предприятия или организации.

В экономике считается, что высокие налоговые ставки в государстве уменьшают конкурентоспособность страны по сравнению с другими государствами.

Таблица стран с самыми низкими налогами в 2021 году

Страны с самыми низкими налогами на прибыль для юридических лиц

| Место в рейтинге налогов | Название страны | Ставки налогов (в % от общего дохода предприятия) |

| 1 | Македония | 7,4 |

| 2 | Катар | 11,3 |

| 3 | Кувейт | 12,8 |

| 4 | Бахрейн | 13,5 |

| 5 | Лесото | 13,6 |

| 6 | Саудовская Аравия | 14,5 |

| 7 | Замбия | 14,8 |

| 8 | Объединенные Арабские Эмираты | 14,8 |

| 9 | Грузия | 16,4 |

| 10 | Сингапур | 18,4 |

| 11 | Хорватия | 18,8 |

| 12 | Люксембург | 20,2 |

| 13 | Армения | 20,4 |

| 14 | Намибия | 20,7 |

| 15 | Камбоджа | 21 |

| 16 | Канада | 21 |

| 17 | Черногория | 22,3 |

| 18 | Гонконг | 22,8 |

| 19 | Оман | 23 |

| 20 | Кипр | 23,2 |

| 21 | Босния и Герцеговина | 23,3 |

| 22 | Монголия | 24,4 |

| 23 | Маврикий | 24,5 |

| 24 | Ботсвана | 25,3 |

| 25 | Лаос | 25,8 |

| 26 | Ирландия | 25,9 |

| 27 | Дания | 26 |

| 28 | Таиланд | 26,9 |

| 29 | Болгария | 27 |

С новыми поправками в налоговом кодексе Вы можете ознакомиться посмотрев видео, представленном ниже.

Самые низкие подоходные налоги в разных странах мира для физлиц

| Место в рейтинге | Название страны | Ставка подоходного налога (в %) |

| 1 | Албания | 10 |

| 2 | Босния и Герцеговина | 10 |

| 3 | Болгария | 10 |

| 4 | Казахстан | 10 |

| 5 | Беларусь | 12 |

| 6 | Макао | 12 |

| 7 | Россия | 13 |

| 8 | Иордания | 14 |

| 9 | Коста-Рика | 15 |

| 10 | Гонконг | 15 |

| 11 | Литва | 15 |

| 12 | Маврикий | 15 |

| 13 | Сербия | 15 |

| 14 | Судан | 15 |

| 15 | Йемен | 15 |

| 16 | Венгрия | 16 |

| 17 | Румыния | 16 |

| 18 | Ангола | 17 |

| 19 | Украина | 18 |

| 20 | Черногория | 19 |

| 21 | Словакия | 19 |

C самыми странными налогами в мире Вы можете ознакомиться, посмотрев видео.

Таблица стран с самыми высокими налогами

Страны с самыми высокими налогами в мире

| Место в рейтинге | Название государства | Размер общей налоговой ставки (в %) |

| 1 | Аргентина | 137,3 |

| 2 | Боливия | 83,7 |

| 3 | Таджикистан | 80,9 |

| 4 | Колумбия | 75,4 |

| 5 | Алжир | 72,7 |

| 6 | Мавритания | 71,3 |

| 7 | Бразилия | 69 |

| 8 | Гвинея | 68,3 |

| 9 | Франция | 66,6 |

| 10 | Никарагуа | 65,8 |

| 11 | Венесуэла | 65,5 |

| 12 | Италия | 65,4 |

| 13 | Китай | 64,6 |

| 14 | Чад | 63,5 |

| 15 | Гамбия | 63,3 |

| 16 | Бенин | 63,3 |

| 17 | Тунис | 62,4 |

| 18 | Индия | 61,7 |

| 19 | Испания | 58,2 |

| 20 | Коста-Рика | 58 |

| 21 | Бельгия | 57,8 |

| 22 | Шри-Ланка | 55,6 |

| 23 | Украина | 52,9 |

| 24 | Австрия | 52 |

| 25 | Кот-д`Ивуар | 51,9 |

| 26 | Мексика | 51,8 |

| 27 | Япония | 51,3 |

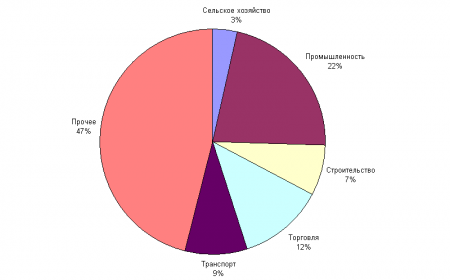

Таблица со средней налоговой ставкой в мире

Список стран с самыми высокими подоходными налогами:

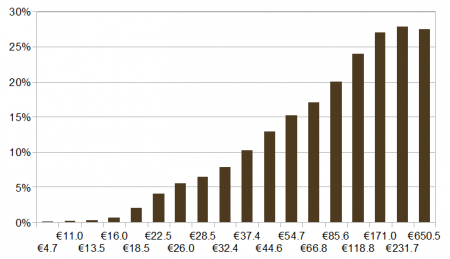

Зависимость размеров налогов от доходов в Ирландии

Подоходный налог в разных государствах

Данный вид налогового платежа в разных странах исчисляется по-разному.

Есть государства с единой фиксированной ставкой, а есть и такие, где сумма отчисляемых средств напрямую зависит от годового дохода гражданина.

Подоходные налоги в странах мира с фиксированной ставкой:

Налоги в разных странах мира с «плавающей» налоговой ставкой в зависимости от годового дохода гражданина:

Налогообложение в Австрилии

Размер подоходного налога в разных странах

| Страна | Размер подоходного налога (в %) |

| Португалия | 56,50 |

| Зимбабве | 45,00 |

| Франция | 50,30 |

| Израиль | 50,00 |

| Словения | 50,00 |

| Ирландия | 48,00 |

| Греция | 46,00 |

| Республике Конго | 45,00 |

| Люксембург | 43,60 |

| Папуа — Новая Гвинея | 42,00 |

| ЮАР | 40,00 |

| Чили | 40,00 |

| Гвинея | 40,00 |

| Сенегал | 40,00 |

| Швейцария | 40,00 |

| Тайвань | 40,00 |

| Уганда | 40,00 |

| Соединенные Штаты Америки | 39,60 |

| Норвегия | 40,00 |

| Марокко | 38,00 |

| Южная Корея | 38,00 |

| Суринам | 38,00 |

| Намибия | 37,00 |

| Алжир | 35,00 |

| Аргентина | 35,00 |

| Барбадос | 35,00 |

| Камерун | 35,00 |

| Кипр | 35,00 |

| Эквадор | 35,00 |

| Экваториальная Гвинея | 35,00 |

| Эфиопия | 35,00 |

| Габон | 35,00 |

| Мальта | 35,00 |

| Таиланд | 35,00 |

| Тунис | 35,00 |

| Турция | 35,00 |

| Вьетнам | 35,00 |

| Замбия | 35,00 |

| Венесуэла | 34,00 |

| Индия | 33,99 |

| Колумбия | 33,00 |

| Мавритания | 33,00 |

| Новая Зеландия | 33,00 |

| Пуэрто-Рико | 33,00 |

| Свазиленд | 33,00 |

| Мозамбик | 32,00 |

| Филиппины | 32,00 |

| Польша | 32,00 |

| Конго | 30,00 |

| Сальвадор | 30,00 |

| Индонезия | 30,00 |

| Кения | 30,00 |

| Лесото | 35,00 |

| Малави | 30,00 |

| Мексика | 30,00 |

| Никарагуа | 30,00 |

| Перу | 30,00 |

| Руанда | 30,00 |

| Сьерра-Леоне | 30,00 |

| Танзания | 30,00 |

| Бразилия | 27,50 |

| Самоа | 27,00 |

| Армения | 25,00 |

| Малайзия | 26,00 |

| Азербайджан | 25,00 |

| Бангладеш | 25,00 |

| Доминиканская Республика | 25,00 |

| Египет | 25,00 |

| Гана | 25,00 |

| Гондурас | 25,00 |

| Ямайка | 25,00 |

| Панама | 25,00 |

| Тринидад и Тобаго | 25,00 |

| Лаос | 24,00 |

| Нигерия | 24,00 |

| Шри-Ланка | 24,00 |

| Албания | 10,00 |

| Чешская Республика | 22,00 |

| Сирия | 22,00 |

| Узбекистан | 22,00 |

| Эстония | 21,00 |

| Лихтенштейн | 21,00 |

| Афганистан | 20,00 |

| Камбоджа | 20,00 |

| Фиджи | 20,00 |

| Грузия | 20,00 |

| Остров Мэн | 20,00 |

| Ливан | 20,00 |

| Мадагаскар | 20,00 |

| Мьянма | 20,00 |

| Пакистан | 20,00 |

| Сингапур | 20,00 |

| Молдова | 18,00 |

| Ангола | 17,00 |

| Украина | 17,00 |

| Румыния | 16,00 |

| Коста-Рика | 15,00 |

| Венгрия | 16,00 |

| Ирак | 15,00 |

| Сербии | 15,00 |

| Сейшельские острова | 15,00 |

| Судан | 15,00 |

| Йемен | 15,00 |

| Иордания | 14,00 |

| Боливия | 13,00 |

| Таджикистан | 13,00 |

| Макао | 12,00 |

| Казахстан | 10,00 |

| Косово | 10,00 |

| Ливия | 10,00 |

| Монголия | 10,00 |

| Гватемала | 31,00 |

Государства без подоходного налога

В мире есть ряд государств, в которых отсутствует подоходный налог, то есть физические лица не обязаны ничего выплачивать со своей заработной платы в государственный бюджет.

Страны, в которых отсутствует данный вид платежа, являются весьма богатыми и экономически развитыми. Большая часть из таких государств богата природными ресурсами, в частности, нефтью и природным газом. Благодаря добыче полезных ископаемых и весьма развитой экономике государство не нуждается во взыскании подоходного налога с граждан своей страны.

Список государств, где жители не платят подоходный налоговый платеж:Налоговые системы зарубежных стран

Развернуть все записи Свернуть все записи

Западная Европа

Западная Европа

Западная Европа вряд ли может похвастаться обилием офшорных зон, однако же Гернси, Джерси, Остров Мэн, Гибралтар, Мальта, Монако, Андорра и Лихтенштейн вполне являются классическими и традиционными представителями офшорных зон. Да и Швейцарию с некоторой натяжкой продолжают относить к оффшорам

Восточная Европа и Прибалтика

Восточная Европа и Прибалтика

Пожалуй, лишь Венгрия среди стран восточной Европы может похвастаться статусом оффшорной зоны, да и то помятуя о ее доевропейском прошлом. Тогда, до вступления в ЕС, Венгрия практиковала режим офшорного налогообложения компаний, не ведущих деятельность в стране. Однако же и Словакия начинает проявлять признаки, по которым ее можно использовать для целей международного налогового планирования, хотя оффшорной зоной ее никак не назовешь. Однако, упорному предпринимателю при надлежащей консультации могут открыться оффшорные тайты вовсе неофшорной зоны.

Ближний Восток

Ближний Восток

Объединенные Арабские Эмираты, будучи рассмотренными отдельно (Дубаи, Шарджа, Джабаль-Али и др) представляют собой классические оффшорные зоны, где-то осложненные обременением в виде необходимости аренды складских или офисных помещений, что делает их больше похожими на Свободные Экономические Зоны, нежели на оффшорные зоны

Южная и Юго-Восточная Азия

Южная и Юго-Восточная Азия

Вектор интереса к оффшорам постепенно смещается из Европы в Азию. Именно здесь на сегодняшний день находится второе по плотности локазизации «скопление» оффшорных зон. Гонконг и Макао, хотя и относятся по юрисдикции к Китаю, однако по всем признакам продолжают считаться к оффшорным зонам. Сингапур (Юго-Азиатская Швейцария) – сейчас не менее популярная оффшорная зона чем ее западноевропейский прообраз

США, Канада, Южная и Латинская Америка

США, Канада, Южная и Латинская Америка

Карибское побережье Латинской Америки, Мексиканский залив, Ост-Индские острова, «наветренные» и «подветренные» острова – не единственные названия Карибского региона, где сосредоточено около половины всех оффшорных зон мира. Сложность североамериканского налогового законодательства, а также некомпетентность ряда оффшор-провайдеров позволяли относить некоторые штаты США к офшорным зонам. Делавэр и Невада, Вайоминг и Вашингтон далеко не столь просты, чтобы предоставлять оффшорные льготы «направо и налево».

Другие

Другие

Как всегда в любой классификации встречается категория объектов, не попавших ни в какую прочую категорию. Итак, раздел «Другие» включает в себя оффшорные зоны Африки и Индийского Океана к востоку от Африканского побережья

Налоговые системы европейских стран

У российских предпринимателей, которые хотят инвестировать в зарубежные активы, в фаворитах стабильно держатся четыре страны: Великобритания, Испания, Франция и Германия. Рассказываю кратко и в цифрах, где какие нужно платить налоги и какие есть возможности.

В Англии прогрессивная шкала налогов — годовой доход менее 12 500 £ (ориентировочно 1 млн рублей) налогом не облагается совсем. Зато уже с каждого заработанного фунта в промежутке от 12 501 до 50 000 £ нужно отдать 20%; а дальше ставка повышается еще больше:

от 12 501 до 50 000 £ — 20%

от 50 001 до 150 000 £ — 4 0%

от 0 до 12 500 £ — 0%

Плюс нужно платить социальный налог (на здравоохранение и пенсию), он тоже разный: тот, кто получает меньше 8632 £, не платит его совсем, тот, у кого зарплата от 8633 до 50 000 £ — отдает 12%; плюс такую же сумму за него платит работодатель (то есть социальная ответственность делится между физлицами и юрлицами). А вот те, кто зарабатывает больше 50 000 £, платят соцналог только 2%.

Здесь есть калькулятор, который все считает автоматически.

При этом Великобританию многие считают налоговой гаванью — иностранцы-резиденты могут жить здесь и не платить налоги на свои иностранные активы, если доходы не поступают на британские счета: для этого нужно оплатить фиксированную сумму в 30 000 фунтов стерлингов в год.

Корпоративный налог на прибыль для компаний, которые ведут свою деятельность на территории Англии, составляет от 15 до 20%.

Налоги на недвижимость в Англии — тоже достаточно разветвленные. Так, есть несколько ступеней гербового сбора — налога, который оплачивается при покупке объекта — он может составлять от 0 до 12%, и зависит от стоимости недвижимости. Доход от сдачи объекта в аренду также облагается налогом по прогрессивной шкале: если вы заработали за год не более £11,000, то налог будет 0%, на каждый фунт в промежутке от £11,000 до 32,010 нужно платить 20%, а дальше — больше, вплоть до 45% дохода.

Как и в большинстве развитых стран, в Испании подоходный налог (IRPF) считается по прогрессивной шкале: от 19%. При этом есть налоговые вычеты и льготы тем, у кого есть дети, ипотека или иждивенцы.

от 12 450 € до 20 200 € — 24%

от 20 200 € до 34 000 € — 30%

от 34 000 € до 60 000 € — 37%

Налог на деятельность предприятий (Impuesto de Sociedades) в Испании разнится в зависимости от региона и составляет от 25% до 30%. При этом налог на экономическую деятельность не платят предприниматели, которые работают меньше 2х лет, а также компании, нетто-оборот которых не превышает 1 миллиона евро.

Налоги во Франции — одни из самых высоких в мире, особенно для тех, кто зарабатывает больше 150 тысяч евро в год (вспомним тут Жерара Депардьё, который предпочел переехать в Россию из-за французской налоговой политики). Число всех налогов и сборов во Франции превышает 200 позиций — они еще постоянно изменяются и уточняются. В среднем, резидент Франции отдает порядка 40% своих доходов на различные налоги — этот показатель в остальной Европе держится на уровне 30-33%.

от 9,964 до 27,519 € — 14%

от 27,519 до 73,779 € — 30%

от 73,779 до 156,224 € — 41%

При этом надо понимать, что если вы врач и зарабатываете, скажем, 10 тысяч € в месяц (в год — 120 тысяч), то из этой суммы будет вычитаться 9,964 €, а остаток делится на три части: до 27 тысяч вы заплатите 14%, до 73 тысяч — 30%, а на остальную сумму уже — 41%. Можно получать налоговый вычет — если у вас есть дети или иждивенцы.

Ставка налога на прибыль бизнеса во Франции составляет 33,33%; для крупных компаний она повышается еще на 3,3%, а для малого и среднего бизнеса — снижается на 15%. Есть также налоги на прирост капитала, 19% (например, при продаже недвижимости, которая была в собственности меньше 22 лет) и налоги на операции с ценными бумагами — 0,2%.

Налоги на недвижимость во Франции. Если вы покупаете новый дом или апартаменты (до 5 лет по возрасту здания), то разовые сборы на такой объект составят 2-3% от стоимости. Для более старой недвижимости ставка составляет 6-7%. Ежегодно нужно оплачивать налог на владение — он зависит от площади жилья, его стоимости и престижности локации (например, налог на квартиру с окнами на Эйфелеву башню будет многократно выше, чем налог на жилье в том же доме, но с окнами, выходящими в глухой двор). Еще один обязательный платеж для резидентов страны — налог на проживание (его платят даже те, кто не имеет своего жилья, а живет на съемном); он составляет порядка 1 000 евро в год для семейных апартаментов и до 8,6 тысяч евро в год для вилл. Для владельцев люксовой недвижимости (дороже 0,8 млн евро) в стране действует дополнительный налог на роскошь — от 0,5% до 1,5%. Налог на сдачу внаем недвижимости составляет 20% — он взимается с суммы после вычета издержек (обслуживание, страховка, ремонт, ипотека и т.п.)

Налоги в Германии построены на принципах экономиста Людвига Эрхарда – его называют первым в мире либеральным реформатором нового типа. Он заявлял, что налоги обязаны обеспечивать справедливое распределение доходов в обществе. И что величина налогов должна соответствовать размеру оказываемых государством услуг.

Шкала подоходного налога в Германии прогрессивная: от 19 до 43%, при этом есть необлагаемый налогом минимум: 5616 € (для одиноких) и 11232 € (для семейных пар).

все доходы, которые выше 9000 € —19%

доходы от 9000 до 13 996 € (27 992 € для пары) — 24%

от 13 996 € до 54949 € (109 898 € для пары) — 42%

от 54949 € до 260532 € (521 046 € для пары) — 43%

В целом, налоги в Германии заточены под то, чтобы быть гибкими в зависимости от конкретной жизненной ситуации. Молодежь и семейные люди с детьми здесь платят меньше, чем те, кто живет один, даже если у них соизмеримые доходы.

Налоги на недвижимость в Германии. Здесь есть льготы для компаний, которые управляют своими активами, а другой деятельности не ведут: так, обычная ставка налога на сдачу недвижимости в аренду может достигать 47%, в зависимости от региона и стоимости объекта. А для таких компаний она будет всего 15%.

Кроме того, есть возможность снизить ее до 9%: если применить вычет ваших затрат на амортизацию здания. Еще один законный способ снизить ставку налога вообще до 0% – выдать собственной компании кредит на покупку объекта.

Западная Европа

Западная Европа Восточная Европа и Прибалтика

Восточная Европа и Прибалтика Ближний Восток

Ближний Восток Южная и Юго-Восточная Азия

Южная и Юго-Восточная Азия США, Канада, Южная и Латинская Америка

США, Канада, Южная и Латинская Америка Другие

Другие