какие типы налоговых вычетов применяются в стратегии накопительная ответ

ИИС накопительная стратегия инвестирования

Предназначенная для ИИС накопительная стратегия инвестирования – это наиболее надежный подход для сбережения и приумножения своих средств. Благодаря вложению в надежные инструменты и получению гарантированного налогового вычета от государства вы реально можете заработать до 17% годовых и иногда даже выше.

Параметры стратегии

Итак, что же такое накопительная стратегия для ИИС? Это разновидность консервативной стратегии, которая обеспечивает небольшую доходность (6-8% годовых) при минимальных рисках. Проще говоря это методика, которая хорошо подходит для начинающих инвесторов, вкладывающих деньги под девизом «лучше синица в руках, чем журавль в облаках».

Охарактеризовать эту стратегию можно так:

Вкладывать предлагается в наиболее надежные инструменты – облигации (государственные и корпоративные):

Облигация – это ценная бумага, приобретая которую, вы одалживаете деньги государству или компании. Причем они обязуются выплатить вам определенную сумму с процентом в будущем (по истечению срока погашения). Этот срок может быть разным – 1, 3 года, 5 лет и т.п.

Потенциальная доходность

Сразу оговорюсь, что потенциальная доходность оценивается по-разному, но в среднем она составляет 7-8% годовых и выше. Правда, в отличие от банковского депозита вы не будете гарантированно получать сегодня 8%, а завтра 7%. В какой-то год доходность может снизиться до 5-6%, зато потом она вполне может увеличиться до 10-11% – это более, чем реально.

3 источника дохода

Получение прибыли практически гарантируется, причем минимум из 3 источников:

Частичное снятие средств с ИИС не допускается. Однако в некоторых случаях можно вывести купонный доход по облигациям – о наличии такой возможности лучше заранее уточнить у брокера. ВТБ это позволяет!

Налоговый вычет: как это работает

На налоговом вычете стоит остановиться подробнее, поскольку он может обеспечить дополнительную доходность до 13% годовых. Основное условие – откройте ИИС, разместите на нем любую сумму, начните инвестировать и не закрывайте счет в течение 3 лет. Тогда вы сами можете выбрать любой 1 из 2 типов вычета:

Какой выбрать тип вычета? Если вы новичок, и ваша официальная зарплата выше средней по стране (30-40 тысяч и более), вам однозначно подойдет вычет А. Благодаря этой льготе вы получаете со своего ИИС 52000 рублей каждый год. Дело в том, что вычет предоставляется в размере 13% на ежегодные взносы (но максимум с 400 тыс.).

Например, вы открыли ИИС и каждый год вносите 400 тысяч. Тогда государство гарантированно будет возвращать по 52000 руб. в качестве вычета. Но не просто так, а за счет возврата ранее удержанного НДФЛ. Допустим, за год вы получили на работе 480 тыс., с вас удержали 13%, т.е. 62 тыс. Тогда вы получите все 52000 рублей вычета – вот вам и дополнительная доходность.

Другое дело, если вы продвинутый инвестор, которому удается зарабатывать по 15-20% годовых и более. Тогда выгоднее именно вычет по типу В: какой бы вы доход ни получили, он достанется вам в полном объеме, без уплаты налогов. Только брокер удержит комиссию, но она небольшая – 1-2%.

Минимальная гарантированная доходность

Безусловно, самым надежным инструментом инвестирования для накопительной стратегии ИИС являются ОФЗ. Объясняется это тем, что государство – условно говоря не компания «Норникель». Риски банкротства даже такой известной корпорации куда как больше, чем всей страны.

Поэтому ОФЗ можно справедливо принять за эталон надежности. По последним данным 2019 года средняя годовая доходность этого актива составила 4%. Прибавим к этому еще 13% годовых за счет вычета и получим 17%. Именно эту ставку можно принять за минимальную гарантированную доходность.

Конечно, тут есть нюанс: подобная ставка действует, если вы делаете ежегодные взносы, ведь именно с них и предоставляется вычет по типу А. Например, вы можете ежегодно вносить по 120 тысяч (10 тысяч в месяц) – следовательно 13% от этой суммы (15600 руб.) у вас уже в кармане. И еще 4% купонного дохода по ОФЗ (4800 руб.) – итого 20400 руб., т.е. те самые 17% годовых. А теперь скажите – какой банк готов предложить хотя бы 10% годовых?

Плюсы и минусы накопительной стратегии

Итак, начиная инвестировать деньги в облигации и другие ценные бумаги, вы как будто принимаете участие в акции «откройте ИИС и получите 52000 от государства». Конечно, при условии ежегодного пополнения счета на определенную сумму (чем больше, тем лучше, максимум 400 тыс. для вычета 52 тыс. руб.). У такого подхода есть свои плюсы и минусы – и о них лучше узнать заранее, чтобы впоследствии не возникло неприятных сюрпризов.

Плюсы

Предназначенная для ИИС накопительная стратегия инвестирования действительно отличается высокой доходностью, если вы:

Наиболее надежная стратегия инвестирования ИИС предполагает минимальную долю в ОФЗ в инвестиционном портфеле 50%. Например, вложили 100 тыс. руб. – тогда 50 тыс. вложите в облигации федерального займа.

Собственно, это и есть главный плюс такого подхода: доход по ставке 17% или пусть даже 10-12% в 2-3 раза выше, чем даже по самым выгодным банковским депозитам.

Минусы

А теперь поговорим о минусах – они тоже есть:

Зарабатывать с помощью инвестирования можно не только на индивидуальном инвестиционном, но и на брокерском счете. Но на него вычеты не распространяются – придется отдавать 13% с дохода. Хотя вы можете воспользоваться вычетом А с ИИС и уйти от налогообложения законным способом.

Если соблюдать несложные правила игры, описанная для ИИС накопительная стратегия инвестирования действительно дает ощутимый доход. Подобный подход стал отличной альтернативой банковским депозитам, ведь даже лучшие вклады сегодня можно открыть по ставке не более 6,5-7% годовых. Подумайте об этом и примите правильное решение!

Какой тип ИИС выбрать?

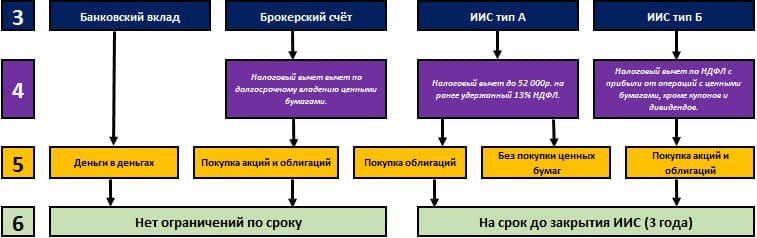

Используя предварительные математические расчёты, я легко смогу сформировать будущую инвестиционную стратегию. Она будет реализовываться на протяжении всего запланированного срока. Ранее я рассказал о своих методах расчёта эффективной ставки и о преимуществах использования ИИС с налоговым вычетом типа А на протяжении трёх лет. Пришло время обобщить информацию. На следующей схеме представлен порядок моих действий при выборе типа индивидуального инвестиционного счёта. Это помогает мне ответить на главные вопросы: что делать и что купить, а также зачем нужны разные типы счетов. Я продемонстрирую свою методику составления и реализации инвестиционной стратегии.

Первый раз я обратился к услугам брокера в 2013 году, и сразу возник вопрос — что делать. Сейчас я могу с лёгкостью на него ответить. Имея в распоряжении эту схему, требуется только двигаться по стрелочкам. На первом этапе необходимо выбрать способ получения дохода.

Наличие или отсутствие налогооблагаемого источника дохода определяет порядок действий и помогает определить возможность получения налоговых льгот от государства. На основе предыдущего ответа следует оценить свои финансовые возможности, так как успешность работы с инвестиционным счётом зависит от объективности их оценки.

Если нет дохода, с которого удерживается НДФЛ по ставке 13%, то, согласно схеме, для работы с ценными бумагами можно использовать любую сумму. Однако при наличии такого дохода можно выбрать один или оба предложенных варианта. В этом случае инвестиции до 400 тыс. руб. будут работать в одном направлении, а превышающий эту сумму объём средств — в другом. На данном этапе также следует определить размер уплаченного подоходного налога.

Исходя из ответов на предыдущие вопросы я могу выбрать варианты использования разных типов счетов. Они основаны на методике оценки и способах получения максимального дохода, об этом я рассказывал в статье о преимуществах использования трёхлетних ИИС. Благодаря приведённым расчётам вы можете оценить преимущества комбинированного использования ИИС типа А совместно с брокерским счётом или банковским депозитом. Я настоятельно рекомендую изучить эту статью инвесторам с размером капитала менее 100 тыс. руб. в год. Вы сможете использовать его более эффективно за счёт налогового вычета.

Представленная схема подходит только для построения долгосрочных инвестиционных стратегий. Используя спекулятивный подход (активный трейдинг), нужно сравнить суммы налоговых льгот на инвестиционных счетах разных типов. Если НДФЛ от операций с ценными бумагами превысил удержанный работодателем налог с зарплаты, то выгоднее использовать ИИС тип Б.

У каждого типа счёта есть свои преимущества. Я отметил их на схеме.

Работая с обычным брокерским счётом, любой инвестор может получить освобождение от уплаты налогов при продаже ценных бумаг, которыми он владел более трёх лет. Используя ИИС типа А, государство предоставляет возможность вернуть уплаченный НДФЛ, а на ИИС типа Б — не платить подоходный налог с полученной прибыли.

Можно выбрать только один тип ИИС на весь период действия счёта, в течение этого времени сменить его нельзя. По этой причине инвестиционные счета не пересекаются в представленной схеме и участвуют в комбинированных стратегиях только отдельно друг от друга. Хочу предостеречь читателей от использования ИИС для покупки ценных бумаг при наличии инвестиционного банковского депозита или вклада с доверительным управлением. Необходимо заранее уточнить в банке условия и детали такого интересного финансового продукта, который является симбиозом вклада и ИИС. Если уже используется инвестсчёт, то второй раз его открывать нельзя, так как будет потерян доход по обоим инструментам. Обязательно учитывайте особенности используемых финансовых продуктов.

Два последних этапа схемы следует рассмотреть совместно. В прошлой статье я рассказывал про бесконечный и трёхлетний ИИС. Математические оценки показали высокую доходность от использования последнего, я учёл эту особенность.

С банковским вкладом всё просто. Там я могу хранить деньги в деньгах. Например, рубли, доллары, евро, юани или другие экзотические валюты. Срок существования брокерского счёта зависит от моего желания. На него я покупаю акции, а также облигации с большим сроком до погашения. Там же у меня хранятся бонды с коротким сроком до погашения. Полученные от них денежные средства чаще всего я использую для пополнения ИИС тип А, на который, согласно схеме, я могу ежегодно зачислять средства и покупать облигации со сроком погашения не позднее чем за один день до закрытия счёта. О периоде обращения бондов и способах их поиска я подробно написал в статье о настройке торговой системы QUIK на компьютере. Аналогичный подход используется при приобретении ценных бумаг на ИИС тип Б. Оптимальным будет его применение также в течение трёх лет, так как налог на прибыль возвращается только один раз после окончания действия договора.

В настройках для получения купонов и дивидендов при использовании ИИС тип А я указал обычный банковский счёт. Затем эти деньги можно вновь перечислись на индивидуальный инвестиционный счёт и получить право на дополнительную налоговую льготу.

Итак, рассмотрим несколько примеров из разных жизненных ситуаций.

Я решил освоить биржевое ремесло. Моя заработная плата составляет 45 тыс. руб. в месяц до вычета НДФЛ. Я много читал о выгодах покупки ОФЗ на индивидуальный инвестиционный счёт. Говорят, что государственные облигации относятся к ценным бумагам с низким уровнем риска. На изучение инвестиций я буду выделять 5 тыс. руб. ежемесячно.

ЧТО ДЕЛАТЬ?

Я двигаюсь по стрелочкам на схеме. Ответ на первый вопрос очевиден: да, я получаю налогооблагаемый доход. Со вторым пунктом придётся поработать. Мне нужно оценить объём налога, который я смогу вернуть. Ежемесячно я инвестирую 5 тыс. руб., умножаю на 12 месяцев и получаю 60 тыс. руб. в год. Если эту сумму умножить на 13%, то я узнаю, что государство предоставит мне льготу в размере 7,8 тыс. руб. Проверяю общую сумму годовых налоговых отчислений: умножаю 45 тыс. руб. на 12 месяцев и на 13%, получается 70,2 тыс. руб. Хорошо. На втором этапе я выбираю ответ: «Инвестиции меньше размера НДФЛ с зарплаты за 12 месяцев».

ЧТО КУПИТЬ?

Схема предлагает сосредоточиться на индивидуальном инвестиционном счёте типа А. Я могу просто вносить денежные средства на счёт, а в следующем году подать налоговую декларацию. Государство вернёт мне 7,8 тыс. руб. из расчёта 13% от 60 тыс. руб., которые были внесены на ИИС в течение года. Для получения дополнительного дохода я решил покупать ОФЗ. Срок обращения госбумаг, приобретённых в первый год, будет около трёх лет. На второй год я планирую выбирать ОФЗ со сроком погашения не более чем через два года. На третий год с момента открытия ИИС я приобрету государственные облигации с погашением через 365 дней. Однако для начала необходимо освоить процесс определения доходности. Научившись делать собственноручный расчёт доходности ОФЗ к погашению, через полтора года я могу смело смотреть в сторону корпоративных облигаций. Например, «Роснефти», «Магнита» и так далее.

Не имея достаточного опыта при выборе облигаций к покупке, следует отдавать предпочтение компаниям из Индекса МосБиржи. Я до сих пор регулярно к нему обращаюсь.

У меня нет источников дохода, облагаемых по ставке 13%. Например, я самозанятый. Однако мне удалось сделать значительные накопления, часть которых я хочу направить на долгосрочные инвестиции.

ЧТО ДЕЛАТЬ?

В очередной раз прибегаю к помощи схемы. Следуя направлению стрелок, выбираю пункт «Не получаю официальную зарплату». Сумма взноса может быть любой. Мне подходит ИИС тип Б. Когда через три года я буду закрывать счёт после предоставления справки из ФНС брокер обратно перечислит мне ранее удержанный НДФЛ от операций с ценными бумагами.

ЧТО КУПИТЬ?

Данная стратегия предусматривает формирование трёхлетнего портфеля. В него могут входить акции и облигации. Покупка бондов осуществляется по такому же принципу, как и в предыдущей стратегии — дата погашения предшествует дате закрытия счёта. Работа с акциями допускает два варианта действий. Во-первых, их можно самостоятельно продать за несколько дней до закрытия ИИС. Во-вторых, существует услуга перевода ценных бумаг на обычный брокерский счёт. Сроки исполнения поручений на перевод могут быть до двух недель. Эта услуга чаще всего платная.

Этот способ я сейчас использую в своей инвестиционной деятельности. С течением времени он не изменился. Мне удавалось совмещать две-три работы, дополнительно меня привлекали к труду по договорам временного найма. Я скопил достаточно большой капитал по меркам нашего провинциального городка, и он значительно превышает 400 тыс. руб. — лимит для получения налогового вычета.

ЧТО ДЕЛАТЬ?

Сумма моего годового НДФЛ составляет около 195 тыс. руб. В качестве ответа на первый вопрос из представленной схемы следует выбрать «Получаю официальную зарплату». На втором этапе я работаю с двумя пунктами одновременно. Для получения максимально возможной налоговой льготы в размере 52 тыс. руб. я внесу 400 тыс. руб. на ИИС, а объём инвестиций сверх этой суммы распределю между банковским депозитом и брокерским счётом.

ЧТО КУПИТЬ?

Пойдём по порядку. Банковские вклады я решил не использовать, и вношу на ИИС за год 400 тыс. руб. для возврата 52 тыс. руб. из 195 тыс. руб. перечисленного НДФЛ. Больше вернуть нельзя согласно условиям использования инвестиционных счетов, но внести можно до одного миллиона. Итак, на ИИС я покупаю только облигации, как описано в первой стратегии. Срок погашения бондов равен количеству дней до закрытия счёта.

Оставшаяся часть суммы от пополнения ИИС отправляется на брокерский счёт. Там я приобретаю активы в виде акций и облигации со сроком погашения более трёх лет. Кроме того, мне нравятся долговые ценные бумаги с небольшим количеством дней до завершения их обращения. Быстро освободившиеся деньги помогают покупать обесценившиеся акции для снижения или поддержания низкой средневзвешенной цены пакета. С особым трепетом я отношусь к облигациям с амортизацией. Получая частичные выплаты от погашения номинала, мне удаётся быстрее реагировать на изменение рыночной ситуации. Благодаря недавней панике я пополнил портфель ОФЗ с доходностью от 9 до 12% годовых к погашению. Сейчас инвесторы успокоились, и доходность вернулась к средним значениями по долговому рынку, около 3–4% годовых.

Ознакомившись с тремя видами стратегий, можно легко ответить на вопрос, зачем нужны разные типы счетов: для получения максимальной прибыли в зависимости от ситуации.

Завершив выбор инвестиционной стратегии, можно смело приступить к формированию портфеля. О различных методиках отбора облигаций и расчёта их доходности я расскажу в следующих статьях.

Опубликованная схема не является инвестиционной рекомендацией. Она представлена исключительно для демонстрации моего выбора стратегии на основе финансовых возможностей.

_________________

Какой тип вычета по ИИС выбрать?

В ноябре 2015 года я открыл индивидуальный инвестиционный счет и внес 350 тысяч рублей. В 2017 и 2018 я пополнял счет на 400 тысяч рублей.

Я сел считать свои результаты, и вот что получилось: за 2016 год я увеличил свой капитал на 17% вместе с дивидендами, за 2017 год — на 21%. В первом полугодии 2018 года доходность составила 11%.

Сейчас мне нужно срочно выбрать, какой тип вычета по ИИС я хочу получить. Но я так и не разобрался, какой из них лучше. Я официально трудоустроен, «белая» зарплата.

Вы говорили в своей статье, что тип вычета Б нужно выбирать, когда у тебя сумасшедший доход. У меня сумасшедший доход? Какой тип вычета мне выбрать и почему?

Доходность очень хорошая! Однако вам все равно выгоднее возвращать уплаченный НДФЛ (получать вычет типа А). Я объясню, почему так получается, но сначала немного теории про ИИС и виды вычетов — для тех, кто пропустил.

Виды вычетов на ИИС

С 2015 года в России можно открыть индивидуальный инвестиционный счет. Это как брокерский счет, но по нему есть некоторые ограничения и налоговые послабления. Именно благодаря льготному налогообложению ИИС так интересен.

Вычет типа А (вычет на взносы) позволяет ежегодно возвращать ранее уплаченный НДФЛ. Вернуть можно 13% от внесенной на ИИС за календарный год суммы, но не более 52 тысяч рублей. Важно, чтобы у вас был уплаченный НДФЛ за этот же календарный год: налоговая не даст вернуть больше налога, чем вы заплатили.

Вычет типа Б (вычет на доход) позволяет не платить НДФЛ с прибыли от операций на ИИС. Правда, это не распространяется на дивиденды — с них НДФЛ все равно удержат. Такой вычет можно применить только при закрытии ИИС.

Инвестор выбирает вычет не при заключении договора, а потом, когда захочет. Можно использовать только один тип вычета.

Если хотя бы раз использовать вычет на взносы, вычет на доход по этому ИИС уже не применить. Если за время существования ИИС ни разу не использовался вычет на взносы, нужно взять в налоговой подтверждающую это справку и передать брокеру. Тогда при закрытии ИИС налог с дохода не будет удержан.

Подробнее про ИИС и получение вычета в наших материалах:

Какой вычет выгоднее

Если у вас белая зарплата и вы не вернули уплаченный НДФЛ с помощью социальных и имущественных вычетов, то вычет на взносы обычно выгоднее. Обычно, но не всегда.

Тут много факторов: есть ли у вас белый доход, сколько НДФЛ вы заплатили по нему, использовали ли другие вычеты, какая доходность получилась по ИИС, какие суммы вы на него вносили.

Вы не рассказали, какая часть доходности ИИС приходится на рост стоимости активов, а какая — на купоны и дивиденды. Это важно, так как налог с дивидендов удерживается в любом случае и его не вернуть, а купонный доход по ОФЗ, субфедеральным и некоторым корпоративным облигациям налогами не облагается.

Также я не знаю, хватает ли у вас НДФЛ для получения вычета по максимуму и когда именно вы вносили деньги на ИИС в 2017 и 2018 годах, так что расчет примерный.

Для простоты я допустил, что взносы на ИИС были в начале января — то есть указанная доходность начисляется на весь взнос на протяжении всего года. И что вся доходность связана с ростом котировок ценных бумаг — есть возможность не платить по этому доходу НДФЛ, если использовать вычет на доход.

Вариант 1. Вычет на взносы

Вот на что вы можете рассчитывать, если выберете этот вариант:

Вариант 2. Вычет на доход

Вот расчеты для вычета типа Б:

Итог. На конец первого полугодия 2018 года выгода от вычета типа А — 149 500 рублей, от вычета типа Б — 49 561 рубль. Но если использовать вычет типа А, при закрытии ИИС будет удержан НДФЛ с дохода от сделок — те самые 49 561 рубль. Значит, вычет типа А позволяет сэкономить на налогах 99 939 рублей. Если закроете ИИС в ноябре или декабре 2018 года, вычет на взносы окажется намного выгоднее вычета на доход.

Конечно, перед закрытием ИИС стоит все еще раз пересчитать: во втором полугодии на ИИС тоже возможен доход, который пока не учтен. Но я уверен, что вычет на взносы все равно останется более выгодным.

Кстати, если вы решите получать вычет типа А, подавать декларацию нужно в 2018 году — позже получить вычет за 2015 год уже не получится. Дело в том, что получить такой вычет можно максимум за 3 последних года.

Когда тип Б выгоднее

Чтобы вычет на доход был выгоднее, экономия на НДФЛ с дохода по вашему счету должна быть больше, чем размер вычетов на взнос минус НДФЛ, который удержат при закрытии ИИС. Вот ряд случаев, когда это возможно.

Очень высокая доходность благодаря операциям с ценными бумагами. В вашем случае надо получить суммарный доход на ИИС больше 575 000 рублей, чтобы экономия на НДФЛ при закрытии ИИС составила более 74 750 рублей. Нужна доходность около 20% годовых, причем вся эта доходность должна быть от продажи ценных бумаг, а не дивидендов или купонов. При меньшей доходности тип Б может быть интереснее, если вносить на ИИС от 400 тысяч до 1 млн рублей в год.

При инвестициях на срок заметно больше 3 лет. Доход начисляется и на прошлые результаты, то есть с каждым годом вычет типа Б становится все интереснее. Если вкладывать по 400 тысяч рублей ежегодно под 10% годовых, тип Б станет выгоднее типа А через 13 лет.

Если нет возможности получить вычет на всю сумму внесенных на ИИС средств. Например, если официальный доход, облагаемый по ставке 13%, отсутствует, или он небольшой, или часть НДФЛ уже возвращена через имущественные и социальные вычеты.

Важные советы по использованию ИИС

Прежде чем выбрать тип вычета, посчитайте выгоду от каждого варианта. Не забывайте, что НДФЛ можно вернуть и другими способами, а не платить НДФЛ с дохода от операций с ценными бумагами можно и на брокерском счете, если владеть ценными бумагами хотя бы 3 года. Это частично похоже на вычет на доход по ИИС, но есть различия.

Вычет типа А можно получать каждый год. Это выгоднее, чем забрать его потом сразу за несколько лет: полученный вычет можно сразу реинвестировать — это позволит быстрее достичь финансовых целей. Но вообще, распорядиться деньгами можно как угодно: они поступают на банковский счет, а не на ИИС.

Можно получать вычет на взнос и при этом не платить НДФЛ с продажи ценных бумаг. Для этого при закрытии ИИС надо перевести бумаги на обычный брокерский счет и продать их там, использовав так называемую трехлетнюю льготу.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.