Какой банк дает кредит после банкротства

Какой банк дает кредит после банкротства

Микрозаймы для банкротов

Заявка на микрозайм

Второй документ, удостоверяющий личность

Заявка по форме Кредитора (заполняется на сайте или в отделении)

Наличие постоянной регистрации по месту жительства или регистрации по месту пребывания (временного проживания) в субъекте РФ, на территории которого располагается офис Кредитора, не менее 6 месяцев. Срок действия регистрации по месту пребывания должен превышать дату окончания срока микрозайма.

Возраст не менее 25 лет на дату заключения договора микрозайма и не более 70 лет на дату окончания срока микрозайма.

Наличие источника дохода для погашения микрозайма в соответствии с условиями договора; для клиентов, получающих доход от трудовой деятельности, стаж на последнем месте работы должен составлять не менее 6 месяцев.

Сумма платежа по микрозайму не превышает 50% от подтвержденных доходов заемщика.

В отношении заемщика завершена процедура банкротства, и с даты завершения процедуры банкротства прошло не менее 6 месяцев. Информация о банкротстве проверяется кредитором в Едином Федеральном реестре сведений о банкротстве.

Можно ли получить кредит после банкротства?

Важно знать!

Кредитная история – это архив сделок. Является главным показателем надежности человека. В К.И. заносится информация о взятых займах, сроках погашения, просрочках, санкциях и пенни. Такие сведения не подлежат никаким правкам и изменениям. И кстати, информация о статусе банкрот, в архиве не содержится.

Прежде чем стать банкротом, должен быть долг не менее 200 тысяч рублей + просрочки + возможные пени и штрафы. Банковская проверка увидит все показатели, которые привели к банкротству.

Даже если банкрот не скажет банку, что он банкрот. То его кредитная история покажет всё, что было у него до списания долгов. И эти записи будут как раз-таки последними в списке, а туда-то кредиторы и смотрят. Так что если вам откажут в кредите, то это далеко не из-за банкротства, а из-за, когда-то испорченной кредитной истории.

Кредитная история – повод отказать

Нужно затмить положительными отметками свою кредитную историю. То есть если сейчас в конце списка отрицательные отметки, то нужно повысить их на верх, чтобы банки видели, только положительную кредитную историю.

Что нужно? Нужно приобрести новый займ. Но кто его даст после такой К.И.? Всё верно – микрофинансовые организации. У МФО не самые приятные условия, но зато это эффективная возможность затмить отрицательные отметки. Главное закрыть его вовремя, что бы была положительная К.И. Естественно, нужно взять хотя бы 3-5 займов на протяжении 6 месяцев, что бы было больше позитивных записей в архиве.

Многие МФО используют акцию первого беспроцентного займа. Если клиент обращается в компанию первый раз, он может взять небольшую сумму на месяц без процентов.

Как получить кредит после банкротства?

Когда лучше брать кредит банкроту

Не стоит забывать, что банкротство физических лиц – это законная возможность начать всё с чистого листа. И кредитную историю нужно так же начинать с ноля. Если человек ни разу не брал кредит, ему не одобрят сразу 500 тысяч. Ему нужно брать потихоньку по чуть-чуть, с каждым разом увеличивая сумму. Входит в доверие к кредиторам, с помощью кредитной истории, и только потом ему одобрят большую сумму. Со статусом банкрот, всё тоже самое.

Какие банки дают кредит?

1. Абсолют банк

2. Альфа Банк

3. Ак Барс/Банк Восточный

4. ВТБ

5. Почта Банк

Если банкрот подтверждает высокий доход, имеет поручителя и может предоставить залог. То у этих банков есть индивидуальное рассмотрение заявки на выдачу кредита даже в первый год, после банкротства.

Кредит после банкротства: можно ли получить и как это сделать

Вопреки расхожему мнению, кредит после банкротства оформить вполне реально. Ведь успешное завершение данной процедуры предполагает, что заемщик чист от всех долговых обязательств. Другое дело, что не все банки одинаково лояльно относятся к таким клиентам.

Есть определенные условия и действия, повышающие шанс на получение кредита после банкротства. И для этого не обязательно обращаться в МФО.

Можно ли получить кредит после банкротства

Человек, инициировавший процедуру банкротства, не может открыть на себя счет в банке, а также получить заемные средства, это указано в п. 7 ст. 213.25 ФЗ № 127. Однако если заемщик, признанный банкротом, полностью вернул задолженность (банк списал ее), по закону он имеет право открыть счет, получить кредит в банке либо в МФО. Не стоит утаивать от кредитора, что вас признавали банкротом. За этот факт к ответственности вас никто не привлечет.

Решать, выдать кредит после банкротства или нет, будет банк. Кредитор может отказаться от сотрудничества с вами по причине плохой кредитной истории. Но на практике банки редко отказывают в выдаче заемных средств.

Взять кредит после банкротства реально, ведь такой заемщик не входит в число тех, кому банк обязательно откажет. Так, кредитор не захочет связываться с клиентом, который не выплатил ранее оформленную ссуду. А вот если человек признан банкротом, значит, он уже освободился от долгов. Репутация заемщика не пострадала, поэтому банк вполне может выдать кредит после банкротства.

Не нужно ошибочно полагать, что оформить кредит после банкротства получится под большие проценты или что сотрудничать с таким заемщиком согласятся только мошенники. Объясняется все просто: источник доходов даже самого известного банка – займы. С учетом экономических кризисов практически каждый заемщик имеет неидеальную кредитную историю, поэтому выбор клиентов у банка ограничен.

Почему еще кредитор может согласиться на выдачу кредита после банкротства? Причина в том, что финансовая политика для такой категории заемщиков попросту не была разработана. Только с 2015 года человек, оформивший заем, получил право объявить себя банкротом. Причем длительность данной процедуры достаточно большая 12–15 месяцев.

На сегодняшний день заемщиков-банкротов не так уж и много, и банковские организации не относят их в отдельную категорию. Поэтому и взаимодействовать с такими клиентами кредитор будет по той же схеме, что и с обычными. Значит, при оформлении кредита после банкротства процентная ставка не станет выше, ведь банки не придумали никаких особых условий сотрудничества с заемщиками-банкротами.

[offer] Когда банк проверяет кредитную историю клиента, чтобы узнать о том, был ли потенциальный заемщик банкротом, то обращается к сервису ЕФРСБ. Однако большинство банковских сотрудников не утруждает себя такими запросами. Это значит, что, если у вас не идеальная кредитная история, лучше всего будет умолчать о факте банкротства. В любом случае вы ничем не рискуете. Если менеджер проведет проверку и правда откроется, вам просто откажут выдавать заем в данном банке.

Когда можно получить кредит после банкротства

Когда можно брать кредит после банкротства? Лучше всего сделать это через:

Спустя 3 года заканчивается срок исковой давности по гражданским делам. Это значит, что, если через 3 года будет обнаружен невыплаченный заем, по закону банк не сможет потребовать вернуть задолженность и повлиять на платежеспособность бывшего банкрота.

На протяжении 5 лет человек, который захочет взять кредит после банкротства, должен проинформировать об этом банк. Однако по истечении данного срока заемщик вполне может умолчать о том факте, что он обанкротился. Более того, спустя 5 лет человек имеет право организовывать НПФ, микрофинансовую фирму, паевой фонд, выдавая активы данных организаций в качестве залога.

По прошествии 15 лет заканчивается срок хранения данных о просрочках платежей в БКИ. Поэтому заемщик может без проблем оформить кредит после банкротства.

Как получить кредит после банкротства физического лица

Какие негативные последствия будут ожидать заемщика-банкрота? По закону ему запрещено:

Планируете получить кредит после банкротства физического лица, преднамеренно умалчивая об этом факте? Специалисты не рекомендуют поступать таким образом.

Дело в том, что данные о банкротах поступают:

Как поступить в таком случае? Оформить заем следует спустя как минимум 12 месяцев. Не нужно, получив статус банкрота, сразу идти к кредитору за новой ссудой. Сотрудничать с таким клиентом никто не станет. Не получится также оформить и ипотеку, если вы были признаны банкротом. Должен пройти пятилетний срок, в течение этого времени кредитная история заемщика улучшится.

Если вы хотите получить кредит после банкротства физического лица, будьте готовы к следующему:

В каких случаях можно рассчитывать на положительное решение банка:

Собираетесь после банкротства купить квартиру по ипотеке?

Готовиться к этому следует заблаговременно:

Хотите получить кредит после банкротства? Тогда принцип действий должен быть такой: берите ссуды на небольшие суммы, каждый месяц делайте выплаты. Так вы сможете улучшить КИ, а затем получить ипотеку или заем на крупную сумму.

Какие банки дают кредит после банкротства

Можно ли после процедуры банкротства взять кредит? Сделать это, определенно, получится, причем лучше, чтобы прошло 12–18 месяцев после получения статуса банкрота. В противном случае, если вы сразу же после судебного заседания отправитесь в банк, вероятнее всего, кредитор вам откажет.

Чтобы 100 % оформить заем, следует отправиться:

Однако в этих случаях можно столкнуться со следующими сложностями: процентная ставка будет большая, размер займа маленький, срок выдачи денежных средств короткий.

В каких банковских организациях предоставляют заем банкроту:

До того как вы отправитесь к кредитору, чтобы получить заем, изучите следующие советы и придерживайтесь их, так вы улучшите свою кредитную историю:

Однако до того, как вы отправитесь к кредитору, спросите себя: сможете ли вы вернуть долг? Ведь получить статус банкрота еще раз возможно будет через 5 лет.

Как повысить шансы на получение кредита после банкротства

Как быть, если вам присвоили статус банкрота, но возникла необходимость получить заем? Чтобы заявку одобрили, надо:

Быть бывшим банкротом выгоднее, чем иметь актуальный долг перед банком. Ведь банкрот не обременен неисполненными обязательствами. Значит, его платежеспособность выше, и кредитор вполне может согласиться предоставить заем, главное улучшить КИ.

Поскольку кредитор не передает денежные средства заемщику, риски банка минимальны. При этом человек платит банку проценты (обычно в сумме оформленного займа, размер которого 10 000 – 20 000 руб.), чтобы добросовестное погашение ссуды попало в кредитную историю. В итоге формируется хорошая КИ. Главное вовремя совершать платежи по номинальному займу. Затем можно рассчитывать на то, что кредитор предоставит вам реальный небольшой кредит. Когда вы погасите и этот заем, можно будет оформить кредит стандартного размера, который принят в выбранном банке.

Если у вас есть имущество – машина либо дом, ваши шансы на получение кредита после банкротства увеличатся, ведь его можно оформить под залог. Кроме имущества, подойдет также депозитный срочный вклад, сделанный в том банке, где вы хотите получить заем.

Каждый кредитор составляет индивидуальный рейтинг заемщиков, если он высокий, то кредит вам одобрят, а условия сотрудничества с банком будут максимально выгодными. Каким образом кредитор составляет такой рейтинг?

Эти данные не разглашаются, однако чаще всего кредит после банкротства получится оформить, если:

Прежде чем отправиться к кредитору, изучите всю информацию о нем. Крупные банковские организации вряд ли будут сотрудничать с заемщиками, у которых плохая КИ. Небольшие банки, которые недавно открылись, готовы пойти на риск. Если дефолтность банка большая, скорее всего, вам откажут в оформлении займа.

Кроме того, важно знать, когда отправляться в банк, чтобы получить кредит после банкротства. В конце месяца шанс получить одобрение будет больше. Ведь банковские работники должны выполнить месячный план по выдаче займов.

Дают ли кредиты после банкротства?

Наша компания присутствует на рынке оказания услуг по сопровождению процедур банкротства физических лиц с 2015 года – с момента ввода института банкротства граждан в России. За это время тысячи благодарных клиентов завершили с нашей помощью личные банкротства и полностью избавились от долгов.

Мы обзвонили некоторых наших клиентов, банкротство которых было завершено в 2018-2020 годах. Задавали простой вопрос: «Обращались ли Вы за кредитом после банкротства и каковы результаты обращения?». И получили интересные результаты. Но о них чуть позже.

Существуют ли законодательные запреты на получение кредита после банкротства? Ответ – НЕТ! По окончании процедуры банкротства полномочия финансового управляющего прекращаются. Гражданин вновь становится финансово самостоятельным, может открывать счета в банках, пользоваться банковскими картами, вкладывать, инвестировать денежные средства, а также выступать поручителем и брать кредиты. Единственное ограничение, которое устанавливается Законом о банкротстве – обязательство гражданина сообщать о факте своего банкротства в случае обращения за кредитом в течение пяти лет с момента завершения или прекращения процедуры (см. п.1 ст. 213.30 Закона о банкротстве).

И это очень важное требование, которое нужно обязательно соблюдать. Поясним. Банк, разумеется, узнает о факте Вашего банкротства независимо от того, указана будет такая информация в анкете-заявке на кредит или нет. Кредитная заявка обязательно пройдет процедуру андеррайтинга (проверки), в ходе которой банк изучит Вашу кредитную историю и обязательно увидит в ней факт банкротства. Но если Вы не укажете такую информацию, последствия в случае просрочки будут печальны. Вы можете быть привлечены к ответственности (административной или уголовной – зависит от суммы) по статье незаконное получение кредита, в связи с сокрытием существенной информации о себе. Обратите внимание: в большинстве типовых форм анкет, заявок на кредит нет стандартного вопроса «проходили ли Вы процедуру банкротства». Эти сведения в таком случае нужно обязательно указать в разделах «дополнительная информация», «прочие сведения» и им подобных.

Итак, разобрались, законодательного заперта нет. Почему же банк может отказать в выдаче кредита гражданину, прошедшему процедуру личного банкротства? Ответим вопросом на вопрос. А почему банки отказывают в кредите гражданам и не помышляющим о банкротстве?

Какие факторы повлияют на вероятность одобрения кредита?

Кредитная история после банкротства и ее влияние на одобрение кредита

Именно кредитная история чаще всего играет определяющую роль при одобрении кредита или займа. Кредитную историю ухудшают прежде всего просрочки.

Кредитная история ухудшается, вероятность одобрения кредита снижается. Не обязательно стать банкротом, чтобы получить отказ во всех банках.

То есть на то, дадут или нет кредит, влияет не только и не столько сам факт банкротства, а то, как Вы к банкротству пришли. Если в Вашей истории будет много просрочек у многих кредиторов, восстанавливаться (очищаться) она будет очень долго.

Парадоксально, но факт: чем быстрее вы войдете в процедуру банкротства, не увеличивая просрочки и количество кредиторов, тем, на наш взгляд, больше шансов получить кредит после ее окончания.

У каждого банка алгоритмы оценки свои, но в целом они похожи. И в основе их лежит кредитная история. Свою кредитную историю можно узнать в бюро кредитных историй. Некоторые бюро (например, НБКИ) бесплатно рассчитывают вероятность одобрения кредита по своим методикам – кредитный рейтинг.

Кредитный рейтинг реальных людей, прошедших процедуру банкротства

Некоторые из наших сотрудников имели в прошлом проблемы с долгами и признавались банкротами (И это очень помогает нам понять потребности наших клиентов и зачастую является плюсом при трудоустройстве в нашу компанию).

Кредитный рейтинг НБКИ нашего сотрудника 1, прошедшего процедуру банкротства в 2017 году, в настоящее время у него открыт овердрафт к дебетовой карте и есть кредитка с небольшим лимитом:

Интересные моменты:

А теперь обещанные результаты обзвона наших клиентов. Мы дозвонились до 40 наших бывших клиентов. Это довольно значительная статистическая выборка:

Следует отметить, что абсолютно всем нашим клиентам: и тем, которые получили кредиты после банкротства, и тем, которым отказали, и тем, которые за кредитом не обращались приходят периодические смски из банков: «Вам одобрен кредит!».

Выводы:

Остались вопросы? Звоните 8-800-333-89-13. Звонок и консультация бесплатны!

Онлайн калькулятор стоимости банкротства физического лица

Стоимость, которая будет рассчитана в данном калькуляторе будет на 100% соответствовать той стоимости, которую рассчитают наши специалисты в офисе (при условии, что Вы корректно заполнили все данные).

Для расчета Вам не потребуется оставлять свой номер телефона!

Мы гарантируем, что у нас нет никаких скрытых и дополнительных платежей, чтобы привлечь клиента, а потом накрутить цену. Ответьте на несколько наших вопросов, и Вы получите детальный и точный расчет стоимости процедуры банкротства физлица.

Данные о задолженности и кредиторах

Это та сумма, которую необходимо заплатить кредиторам, чтобы Вы не были никому ничего должны

Это банки, МФО и другие кредиторы, кому Вы должны

Число кредиторов не банков

Они не являются банками и микрофинансовыми оранизациями

Данные о вашем имуществе

Указывается примерная рыночная стоимость имущества, которое будет реализовано в процедуре банкротства:

Укажите количество единиц имущества подлежащего реализации на электронных торгах: залоговое и недвижимое имущество, а также иное имущество стоимостью свыше 500 тыс. рублей

Сведения о Ваших доходах

Сведения о Ваших сделках

Под рыночной стоимостью понимается цена, соответствующая средней стоимости имущества с аналогичными характеристиками на сайтах объявлений (Авито, Циан и т.д.)

Под близким родственником понимаются Ваши родственники по восходящей и нисходящей линии, а также их супруги

Вам на данный момент, исходя из Ваших текущих данных и норм закона о банкротстве, подходит процедура реструктуризации Ваших долгов.

Для возможности полного списания долгов, обратитесь прямо сейчас к нашим специалистам, чтобы получить рекомендации по возможности полного списания всех Ваших долгов

Вы можете полностью списать Ваши долги через процедуру банкротства

Процедура реструктуризации долгов невозможна!

Официальный доход за вычетом удержаний не расчитан

Прожиточный минимум не найден

Зачем Вам банкротство?! Продайте имущество и рассчитайтесь с долгами! Суд может признать заявление на Ваше банкротство не обоснованным, т.к. стоимость имущества перекрывает сумму долгов.

Прозрачная и конечная стоимость услуг

«Долгам.НЕТ» по банкротству в Вашем случае:

Какой банк дает кредит после банкротства

Представьте ситуацию, неделю назад завершили процедуру банкротства, все долги перед кредиторами списали и вы больше ничего не должны банкам. Часть имущества пришлось продать в счет погашение долгов, а другую часть списали, т. к. у вас больше нечего взять. Вы хотите начать все сначала и купить новый автомобиль, но денег нет, т. к. все пришлось отдать кредиторам. Рассказываем, в каких банках могут оформить автокредит после банкротства и что делать, если банки отказывают.

Дадут ли автокредит после банкротства?

Если не прошло пяти лет после того, как вас признали банкротом, в выдаче автокредита откажут. Не имеет значения, будет это автокредит или потребительский кредит, банки не выдают деньги обанкротившимся людям.

Будучи банкротом, вы можете прийти в банк и подать заявку на автокредит. Не важно, какой автомобиль вы собираетесь приобрести, новую Ауди или Ладу Гранту. Но менеджеры вежливо откажут.

Можно ли скрыть информацию о банкротстве?

Когда заемщик подает заявку на получение кредита, он обязан указать в анкете, что проходил процедуру банкротства за последние пять лет. Если прошло более пяти лет, указывать не нужно. Скрыть сведения о банкротстве от банка не получится, все данные о банкротстве доступны в открытых источниках. Сотрудники банка все равно узнают, что вы проходили процедуру банкротства. Сведения хранятся в БКИ вместе с кредитной историей заемщика.

Как получить автокредит после банкротства?

Банкроту никто не запрещает устраиваться на работу и получать зарплату на карту. Вы начинаете новую жизнь, а со всеми долгами рассчитались. Но банки не доверяют таким клиентам. В течение пяти лет вы не сможете оформить автокредит.

Устройтесь на работу, отработайте минимум шесть месяцев и подайте заявку на кредитную карту. В оформлении кредитной карты банк не откажет, но вам нужно вовремя платить по счетам, чтобы доказать свою состоятельность. Если вовремя отдавать долги по кредитной карте, банк увеличит лимит денег. Но на это потребуется 5-6 месяцев.

После менеджеры сами могут перезвонить и предложить кредит на небольшую сумму, например, на 30−40 тыс. руб. На получение автокредита влияют условия завершения процедуры банкротства. Если с кредитором заключили мировое соглашение, рассчитались с долгом благодаря продаже имущества или ценных вещей, банк может пойти навстречу и выдать небольшую сумму для покупки авто.

Когда есть кредитная карта, которой пользуетесь более шести месяцев, попробуйте подать заявку на автокредит, даже если с банка не звонили. Вероятность, что банк одобрит заявку — высока, но предварительно менеджеры рассчитают кредитную нагрузку.

Если банк отказал, а вы живете семьей, оформите кредит на родственника. Машина будет принадлежать ему, но можно будет оформить страховку и на вас.

В какие банки обращаться за автокредитом, если стали банкротом?

Сразу исключите из списка те банки, которые списали долги и не заключили с вами мирового соглашения. Без мирового соглашения с банком кредитор занесет вас в «черный список» на ближайшие пять лет. Потребительские и автокредиты выдают обанкротившимся людям крупные банки с государственным участием. Например, ВТБ или Сбербанк. Но если списали долги перед ВТБ без мирового соглашения, обращаться заново туда будет бессмысленно.

Банки работают на прибыль, поэтому в стране нет специальных программ для обанкротившихся граждан. Кредиторы иногда выдают бывшим банкротам небольшие суммы, но под высокий процент и на жестких условиях. Например, разрешат оформить кредит на 100 тыс. руб. на три года по ставке 25%, а за одну просрочку будут ежедневно начислять 1% к сумме долга.

Не торопитесь сразу после банкротства подавать заявки в крупные банки. Предварительно позвоните менеджерам и поинтересуйтесь, работает ли кредитор с банкротами. Дело в том, что некоторые банки, такие как Альфа Банк или Почта Банк, стараются избегать банкротов, поэтому сразу отказывают.

Помимо обращения в крупные банки с государственным участием, обращайтесь к кредиторам, которые предлагают автокредиты. Например, попробуйте получить автокредит в Росгосстрах банке.

Помните, что если удастся найти банк, который даст деньги на покупку машины банкроту, ставка по процентам будет выше, чем для клиентов с положительным кредитным рейтингом. Попробуйте привести финансового поручителя, чтобы повысить свои шансы на одобрение заявки.

Как еще получить деньги на авто банкроту?

Взять деньги в долг банкроту можно в МФО, но ставка по процентам будет высокой и при просрочке компания наложит штраф 50% от суммы долга. Не рекомендуем обращаться в МФО из-за высоких ставок по процентам.

Если срочно нужен авто после банкротства и все банки отказывают в выдаче денег, можете взять подержанный автомобиль в автоломбарде. Но у этого решения свой недостаток — за машину придется переплатить почти в два раза.

Самый безопасный и надежный вариант получения автокредита после банкротства — обращение и консультацию у кредитного брокера МБК. Рассмотрим вашу заявку, проанализируем документы и подберем банк, в котором дадут деньги на лояльных условиях.

Чек-лист: как получить автокредит банкроту?

Сразу после банкротства улучшайте кредитный рейтинг. Устройтесь на работу и оформите кредитную карту, вовремя платите по счетам. Менеджеры через 5−6 месяцев поднимут кредитный лимит по карте и могут позвонить и предложить оформить кредит на более крупную сумму.

Не стоит обращаться в банк за автокредитом, который списал вам долги по банкротству, т. к. все равно откажут.

Обращайтесь в крупные банки с государственным участием, если и они откажут, воспользуйтесь услугами МБК.

Если живете в семье, никто не запрещает оформить автокредит на супруга или супругу, если на родственника из-за вашего банкротства не наложили ограничения.

Подпишитесь на нашу рассылку, и будьте в курсе актуальных статей по кредитованию и финансам.

Можно ли получить кредит после банкротства?

После официального признания личного банкротства многие должники сталкиваются с весьма неприятным и довольно неожиданным последствием. Речь идет о сложностях в оформления кредита, а в отдельных случаях даже о невозможности его получения после установления факта финансовой несостоятельности через суд.

Но в действительности получить кредит после банкротства возможно — правда, не все кредитные организации его выдадут. Рассмотрим, какие банки могут выдать кредит банкротам и на какие суммы можно рассчитывать.

Законно ли отказывать банкроту в выдаче займа?

Закон о банкротстве граждан № 127-ФЗ не предусматривает последствий для банкротов в виде ограничения на получение займов. Но с небольшой оговоркой: по закону, в течение 5 лет после признания банкротства заемщик должен сообщать банку о своем статусе перед тем, как взять кредит.

Если этого не сделать, то у финансовой организации появятся абсолютно законные основания отказать в выдаче займа, поскольку информация о банкротстве фиксируется в кредитной истории.

На практике приходилось сталкиваться со случаями, когда банк отказывал банкроту даже в выдаче дебетовых карт. Аргументировал он это тем, что у клиента сформировалась негативная кредитная история после банкротства, и он был отнесен к категории неблагонадежных. По закону банки не могут отказать в открытии и обслуживании расчетного счета по причине банкротства, поэтому лучшим решением такой ситуации станет направление жалобы в Центробанк.

Но помните, что банки имеют право не мотивировать свой отказ в выдаче вам карты и открытии счета в рамках соблюдения других законов, например, 115 ФЗ, который регламентирует борьбу с доходами, полученными незаконным путем. Поэтому проще будет найти банк посговорчивее, чем жаловаться на отказ.

Кредит после банкротства физического лица даже по истечению срока на информирование в 5 лет банки выдают очень осторожно. Можно ли банкроту взять кредит в любом банке России? Скорее всего, в ряде банков придется смириться с отказами, с банальной формулировкой — клиент не проходит по своему профилю риска в критерии отношения этого банка к заемщикам.

Некоторые банкиры (или в прошлом банкиры) вообще считают однозначно, что взять кредит после банкротства нереально, мол, банк никогда не доверит свои средства человеку, который уже один раз списал долги.

Также следует учитывать статус Ваших задолженностей до банкротства: если они отнесены банком в разряд безнадежных, то это негативно отразилось на вашей кредитной истории. А с плохой кредитной историей затруднительно оформить кредит даже без статуса банкрота. Однако с испорченной КИ можно обратиться в МФО, но там можно рассчитывать только на небольшие займы.

Те, кто брал кредит после банкротства физлица, говорят о вполне реальной возможности его оформления. Но существует несколько нюансов:

Главное, что нужно помнить при оформлении займа после банкротства: не скрывать свой статус и быть с предполагаемым кредитором предельно откровенным. Ведь банки проверяют банкротов гораздо тщательнее, включая базы должников в ФССП, Федресурс, картотеку арбитражных дел и собственные архивы.

Оставьте свой телефон, мы перезвоним через 3 минуты и расскажем подробнее об услуге

В каких банках можно оформить займ после банкротства

Обращаться за новым кредитом сразу после банкротства не стоит. Наилучшим временем, когда можно брать кредит после признания своей финансовой несостоятельности, считается период по истечении 12–18 месяцев после закрытия дела о банкротстве. Если обратиться за кредитом непосредственно после вынесения судом решения о банкротстве, то с вероятностью в 99% будет отказано в оформлении.

Наиболее простым способом, как получить средства в долг после банкротства, станет обращение в:

Но этот вариант отличается массой недостатков: высокие проценты, небольшие суммы и короткие сроки. Он не подходит тем, кому нужна крупная сумма денег.

Ни один банк не напишет в открытом доступе на своем сайте о том, как получить кредит после банкротства. Ни один банк не признается в том, что он вообще выдает такие кредиты. Во многом ответ на вопрос — дадут ли кредит после банкротства физического лица — зависит от того, как человек будет себя вести после признания своей неплатежеспособности.

Поэтому ответ на восклицание «когда можно брать кредит после банкротства?» звучит так — когда вы сможете доказать банку, что вы вернете заемные средства. Для этого надо иметь хороший стаж (от года и выше) на работе с белой зарплатной, постоянный, а не срочный контракт с работодателем, вклады в банках, имущество, которое можно проверить в реестрах — например, квартиру, автомобиль, дачу, гараж.

Рассмотрим, какие банки дают кредит банкротам:

Прежде, чем обратиться в банк с вопросом, можно ли брать кредит, если признали банкротом, рекомендуем воспользоваться нижеследующими советами — они позволят повысить лояльность к Вам как к заемщику:

Но прежде, чем подавать документы на получение займа, задайте себе вопрос: «а могу ли я его своевременно погасить»? Помните, что повторное банкротство возможно только спустя пять лет после предыдущей процедуры признания физлица финансово несостоятельным.

Как взять кредит после банкротства физического лица? Доказав банку свою финансовую зрелость и серьезное отношение к заемным средствам. Где взять кредит банкротам? В любом банке, которому вы сможете доказать, что кредит вернете. Может ли банкрот взять кредит? Может, но сначала ему придется восстановить кредитную историю и доверие финансовых институтов.

Узнать, дадут ли кредит или как списать все текущие задолженности через банкротство физлица можно, обратившись к нашим кредитным юристам. Мы проконсультируем по вопросам кредитования и банкротства физических лиц, поможем разработать оптимальную схему банкротства, и Вы сможете избавиться ото всех проблемных задолженностей.

Можно ли получить кредит после банкротства?

Итак, вы успешно признаны банкротом и избавились от долгов. Пора начать жить с чистого листа. Но действительно ли лист окажется «чистым»? Несмотря на избавление от задолженностей, история их появления и погашения не удаляется. Большей части должников получить кредит после банкротства физического лица весьма затруднительно, но возможно. И сегодня мы рассмотрим, как взять кредит банкроту и куда лучше обратиться за новым займом.

Узнать, выгодно ли вам банкротство

Почему сложно взять кредит после банкротства?

Получив «прощение долгов» и статус неплатежеспособного, заемщик берет обязательство в течение 5 лет при попытке оформить кредит уведомлять банки о своем банкротстве. Многие финансовые организации воспринимают банкротов как потенциальных неплательщиков и не рискуют выдавать им новые займы.

На отказ банков выдавать новые кредиты есть несколько причин:

Но существуют банки, воспринимающие факт банкротства, как попытку должника соблюдать платежную дисциплину, либо вообще не обращающие внимания на эту деталь финансовой биографии заемщика. Они дают второй шанс банкроту. Именно о них мы и поговорим.

Проверить вашу кредитную историю

Где банкроту взять кредит

Практически все, кто брал кредит после банкротства физлица, рекомендуют обратиться в МФО. Ведь эти компании отличаются лояльностью к клиенту — часто их даже не интересует кредитная история заемщика, не говоря уже про его статус банкрота. Но обращение в МФО имеет определенные недостатки:

Как альтернативу МФО можно попробовать обратиться в кредитно-потребительские кооперативы или ломбарды. Но такие компании больше специализируются на залоговых займах, и дадут ли кредит банкроту без залога, однозначно сказать затруднительно.

Что будет, если обратиться в банк?

Большую часть граждан интересует вопрос, можно ли брать кредит в банке, если признали банкротом. Законных препятствий к оформлению банковского кредита у вчерашнего банкрота нет. Дадут ли кредит после банкротства физического лица — зависит от внутренней политики банка и специалистов службы безопасности.

Но важно учитывать, что при проверке анкеты заемщика специалисты берут информацию из БКИ (Бюро кредитных историй), ФССП, ЕФРСБ, также проверяют внутренние архивы банка. Если в прошлом у финансовой организации к Вам не было претензий, то вероятность получения займа высока. Увеличить лояльность банка можно, открыв в нем депозит. Идеально будет обратиться за новым кредитом в банк, с которым уже были какие-либо отношения, не омраченные задолженностями.

Рассмотрим, какие банки дают кредит банкротам:

В ряде случаев даже возможна ипотека после банкротства — помните, что обычно такие заявки рассматриваются в индивидуальном порядке. Вам стоит попробовать — если суд признал Вас банкротом, значит, признал в Вас добропорядочного заемщика, списав все долги и позволив начать жить без обязательств перед кредиторами. Можно этим и оперировать.

Когда лучше брать кредит банкроту

Учитывая практику оформления займов, оптимальным временем, когда можно брать кредит после банкротства, становится период спустя 12-18 месяцев после завершения процедуры официального установления финансовой несостоятельности физлица. Причин несколько:

Узнать, как списать долги без последствий

Казусы из практики банкротства

Нередко даже такие крупные финансовые организации, как Сбербанк, допускают весьма курьезные ошибки. В одном из случаев, выдав заемные средства, банк вскоре выступил в качестве кредитора в деле о банкротстве № А60–16689/2011. Но это не помешало Сбербанку повторно одобрить должнику кредит и вторично потерять все средства по делу о банкротстве № А60–60917/2015.

Так что иногда случается, что банки выдают займы после банкротства гражданина. Причем это происходит даже с теми, кто ранее выступал в качестве кредиторов и предъявлял свои требования. Все зависит от конкретной организации.

Узнать больше о процедуре банкротства физического лица, и о том как оформить кредит после банкротства, можно, обратившись к нашим кредитным юристам по телефону или написав через онлайн-форму.

Консультация кредитного юриста после банкротства

Частые вопросы

К сожалению, сразу после банкротства кредит никто не даст. Необходимо сначала поработать над показателями платежеспособности. Например, сменить работу, увеличить уровень дохода, купить имущество в собственность и так далее. Желательно обращаться за кредитованием не раньше, чем через год после завершения процедуры.

Да, по закону банк не обязан обосновывать причину отказа. Закон не запрещает банкроту обратиться за кредитованием, но и не обязывает банки выдавать кредиты населению. Да, финансовые организации должны указывать причины отказа в кредитной истории заёмщика. Но на практике они отбиваются общими фразами вроде «несоответствие политике банка».

Стоит попробовать. Все зависит от деталей: сколько времени прошло с момента вашего банкротства, как за этот период изменилось ваше финансовое положение и т.д. Если в банке все же откажут, а деньги очень нужны, попробуйте оформить залоговый заем в МФО.

Поможем списать ваши долги

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Юрист Денис Бутовичев → Кредит после банкротства в 2022 году

Процедура признания несостоятельности, которая доступна гражданам РФ с 2015 года, позволяет списать задолженность, исчисляемую сотнями тысяч и даже миллионами рублей.

Возникают закономерные вопросы: влияет ли полученный физическим лицом статус банкрота на возможность вновь взять денежные средства, хотя бы небольшие, в долг? Можно ли вообще брать кредит после оформления несостоятельности? Имеет ли кредитная компания право отказать в займе? Какой срок должен пройти, чтобы заявку на ссуду точно одобрили? Что для этого нужно сделать и куда лучше обращаться в новом 2022 году?

Разберёмся далее.

Дадут ли кредит после банкротства физического лица?

После того, как суд принял заявление, и до завершения процедуры физическому лицу нельзя оформлять новые займы. В это время денежные средства и имущество должника находятся под контролем финансового управляющего.

Когда дело о банкротстве будет закрыто, к гражданину вернется право обращаться за кредитами. Ни ФЗ № 127 «О несостоятельности», ни другие нормативно-правовые акты не указывают на обратное.

В теории человек может снова стать заёмщиком ссуды хоть на следующий день после окончания процедуры.

Резюмируем: Банкрот имеет право обратиться за кредитом. Но обязан сообщить банку о том, что он банкрот.

Как банки относятся к банкротам?

Кредитные организации, особенно крупные, не жалуют граждан-банкротов. И дело тут не в самом факте несостоятельности. Банкротство – законная процедура, призванная защитить интересы лиц, попавших в тяжёлую финансовую ситуацию.

Ещё до признания несостоятельности кредитная история гражданина оказалась испорчена. Поэтому компании предпочитают не брать на себя лишние риски и не давать займы таким клиентам.

Если человек довёл своё материальное состояние до критического уровня и не смог выполнить взятые на себя обязательства, есть вероятность, что такое повторится вновь.

Может быть и так, что и на момент инициации, и во время прохождения банкротства, никаких займов у гражданина не было – только задолженность по внесению обязательных платежей (налогов, страховых взносов). Но кардинально это сути не меняет.

Если крупные кредитные компании все же предоставляют займы банкротам, то стараются это делать под высокие проценты, а также настаивать на страховании за счёт клиента.

Когда кредитная организация отказывает гражданину в оформлении займа только на основании состоявшегося банкротства, её действия незаконны.

Но вряд ли стоит жаловаться в вышестоящие инстанции или подавать заявление о нарушении своих прав в суд. Юристы кредитной компании позаботятся о том, чтобы отказ был мотивированным и не сводился к финансовой несостоятельности бывшего должника.

Иногда в глазах представителей банков граждане, прошедшие внесудебное банкротство, имеют преимущество: их задолженность до инициации процедуры была не столь велика. Но вряд ли оно будет существенным. Главное, что человек не смог расплатиться с кредиторами.

Через сколько после банкротства можно взять кредит?

Поскольку в законе нет ограничения на предоставление ссуды после банкротства, специально установленного срока, отведённого на восстановление «привлекательности» клиента для финансовых компаний тоже нет.

Как получить кредит после банкротства?

Главная рекомендация на тему «Как после банкротства вновь стать перспективным заёмщиком?»: улучшить свою кредитную историю.

Какие банки выдают кредиты после банкротства физического лица в 2022 году?

Нельзя сказать, что к 2021 году среди банков сложилась единая политика по поводу предоставления кредитов клиентам после банкротства.

Как и где физическое лицо может оформить кредит после банкротства, и какие сложности могут при этом возникнуть?

Физическое лицо, прошедшее процедуру банкротства, имеет ряд ограничений на занятие руководящих должностей в финансовых структурах, но законодательных ограничений на получение новых кредитов нет.

Трудности при обращении за кредитом после банкротства

Тем не менее банкротам сложно получить одобрение по следующим причинам:

Наличие у гражданина в прошлом финансовых проблем, повлекшим необходимость банкротства, является признаком системной неплатежеспособности лица для многих кредитных организаций.

Дополнительным препятствием может служить большая просрочка в БКИ – часто банки не выдают кредиты лицам с просрочкой больше 2 месяцев, а банкротство инициируется при трехмесячной просрочке исполнения обязательств.

Несмотря на трудности, прошедшие банкротство лица не имеют активных долговых обязательств и могут рассчитывать на новый кредит при определенных условиях.

Когда после банкротства можно брать кредит

Оптимальными сроками для обращения за кредитом после завершения процедуры банкротства являются:

Через 3 года проходят сроки исковой давности по большинству гражданских дел. Если по истечении данного времени обнаружатся новые кредиторы, претензии которых были незаконно проигнорированы, они не смогут истребовать свои долги и повлиять таким образом на платежеспособность бывших банкротов.

Через 15 лет истекает срок хранения данных о просрочках платежей в бюро кредитных историй, и гражданин может начать взаимодействие с банками с чистого листа.

Сообщать ли банкам о банкротстве

Скрывать от банков факт признания несостоятельности в прошлом нежелательно по следующим причинам:

Кроме того, согласно п. 1 ст. 213.30 закона о банкротстве, заявитель на кредит должен сообщать о факте банкротства в течение 5 лет после завершения процедуры, и сокрытие такого факта в целях получения одобрения является поводом для обвинения в мошенничестве, особенно если платежи по оформленному кредиту не будут вноситься.

Также сокрытие факта банкротства при получении кредита сделает невозможным снятие неподъемных обязательств при следующем банкротстве из-за того, что клиент скрыл или предоставил о себе недостоверные данные (п. 4 ст. 213.28 закона о банкротстве).

Как повысить вероятность одобрения

Граждане, прошедшие через процедуру банкротства, могут увеличить шансы одобрения заявки на кредит, используя следующие методы и инструменты:

Бывший банкрот имеет преимущество перед действующими должниками в том, что у банкрота нет неисполненных обязательств, и, как следствие, он имеет большую платежеспособность, поэтому банки часто предоставляют таким заемщикам кредит после процедуры лечения кредитной истории. Данная процедура заключается в следующем:

Так как деньги заемщику на руки не выдаются, банк ничем не рискует, а заемщик платит суммой взятого кредита (обычно 10-20 тысяч рублей) за исправление кредитной истории. Если бывший банкрот аккуратно вносил все платежи по номинальному кредиту в срок, банк может потом предоставить пробный настоящий кредит на небольшую сумму, при выплате которого заемщику увеличится лимит до стандартного в данном банке.

Банки составляют индивидуальные рейтинги граждан, которые влияют на вероятность одобрения кредита и процентную ставку. Информация о том, как формируются такие рейтинги, не раскрывается банками, но в большинстве случаев шансы на одобрение кредита повышаются у лиц:

Перед обращением в банк полезно изучить сведения о нем – крупные банки реже дают кредит ненадежным в прошлом заемщикам, а недавно созданные небольшие кредитные организации часто берут на себя больший риск, кроме того, большая дефолтность банка говорит о низкой вероятности одобрения кредита. Также имеет значение дата обращения – к концу календарного месяца возрастает количество одобрений, так как сотрудникам банка нужно выполнять месячный план по выдаче кредитов.

Куда обращаться, если отказали банки

При получении отказа в банках можно взять взаймы следующими путями:

Под залог недвижимости, ювелирных украшений, транспорта или бытовой техники можно получить заем практически с любой кредитной историей, но важно помнить о рисках потери заложенного имущества при невозможности вносить платежи.

Микрофинансовые фирмы менее требовательны к заемщикам, чем банки, и могут дать кредит бывшему банкроту. При этом важно иметь в виду, что для проверки указанных заемщиком сведений сотрудники МФО могут звонить близким родственникам и коллегам заемщика.

Частные заемщики самостоятельно оценивают платежеспособность клиента и составляют индивидуальные долговые расписки.

Кассы взаимопомощи есть при многих крупных предприятиях. Обычно займы без процентов из таких касс выдаются работникам спустя полгода после трудоустройства и при условии регулярной оплаты взносов.

Платежные системы (например, Вебмани) также предоставляют возможность брать и давать в долг активным клиентам. Для получения такой возможности нужно пройти верификацию паспортных данных и иметь минимальное количество совершенных платежей.

Что происходит с кредитной историей после банкротства? Ухудшаются ее показатели

В кредитной истории фиксируются сведения об обязательствах гражданина. Прежде всего, это касается займов и кредитов. В БКИ будет передана информация о датах заключения договоров и суммах обязательств, поступивших платежах и просрочке. Точное содержание отчета по кредитной истории определяется согласно закону № 218-ФЗ.

Банкротство напрямую связано с обязательствами по займам и кредитам. Поэтому такие сведения будут передаваться в БКИ по мере перехода к различным банкротным процедурам, вынесения решения о списании долгов. Кредитная история после банкротства физического лица ухудшится, что скажется на возможности получения новых займов и кредитов.

Попадают ли сведения о банкротстве в кредитную историю

Кредитная история открывается и ведется в отношении физического лица. Сразу после подачи заявки на займ (кредит) в БКИ начнут передаваться сведения о возникших и просроченных обязательствах. Даже после полного погашения долга перед МФО или банком информация в кредитной истории не удаляется. Она хранится 7 лет, так как это прямое требование закона.

Данные о прохождении и завершении банкротства тоже попадают в БКИ, фиксируются в кредитной истории. Информацию будет передавать управляющий по мере перехода к разным этапам банкротного дела, вынесения судебных актов.

БКИ самостоятельно не могут менять предмет, характер и сумму обязательства. Они руководствуются только поступившими документами и сведениями. Если управляющий допустит ошибку и направит недостоверные данные, должник может подать заявление об их устранении. При отказе исправить информацию можно обращаться в суд.

Снижает ли банкротство рейтинг заемщика,

ведь он уже раньше не смог расплатиться

по кредитам? Спросите юриста

Если у должника нет кредитной истории

Если на момент открытия банкротства у должника ведется кредитная история, управляющий уточняет сведения о БКИ, начинает передавать туда документы и сведения. Иногда может возникнуть ситуация, когда на банкрота отсутствует история во всех БКИ. На этот случай в законе № 218-ФЗ есть специальная норма.

Если управляющий увидит, что на момент открытия банкротного дела в отношении должника вообще не ведется история, он вправе направить сведению в любое БКИ по своему выбору. Естественно, бюро должно быть зарегистрировано в реестре ЦБ РФ, т.е. иметь разрешение на данный вид деятельности.

Что происходит с кредитной историей после банкротства

Банкротство означает неплатежеспособность должника. Это значит, что он не может исполнять свои обязательства, в том числе — платить МФО и банкам. Поэтому запись о возбуждении, прохождении и завершении банкротства будет свидетельствовать о недобросовестности заемщика.

Кредитная история после банкротства физического лица ухудшится. Ему будет сложнее получить новые займы и кредиты после завершения банкротного дела. МФО и банки запрашивают отчет из БКИ при рассмотрении заявки, поэтому обязательно увидят, как клиент относится к своим обязательствам. Более того, на протяжении 5 лет после окончания банкротства заемщик обязан сам указать, что проходил эту процедуру.

Что будет указано в кредитной истории

Первые сведения о банкротстве должника БКИ получит уже после принятия заявления к производству. Управляющий обязан направить указанные данные не позже 14 дней после вынесения судебного акта. Далее информация в бюро будет поступать в следующие сроки:

Внесудебное банкротство проходит через МФЦ и без назначения управляющего. В законе № 218-ФЗ не указано требования о передаче информации в БКИ со стороны МФЦ. Но такие полномочия есть у кредиторов, которые участвуют в банкротном деле.

Содержание истории, которую ведет БКИ, определяется в соответствие со ст. 4 закона № 218-ФЗ. В отношении банкротства там будут размещены следующие данные:

Все сведения вносятся в историю со ссылкой на запись в ЕФРСБ (если она есть). Это позволяет узнать подробнее об основаниях передачи информации в БКИ.

Кто может получить кредитную историю и узнать о банкротстве

После прохождения банкротства очень сложно получить новые займы и кредиты. Отчет из БКИ будет запрошен на этапе проверки заявки. Микрофинансовые организации и банки получают такие сведения очень быстро, поэтому обязательно увидят записи о завершенном или текущем банкротстве.

Гражданин может и сам в любой момент запросить отчет, проверить записи в своей истории. Запрос нужно подавать в каждое БКИ, куда ранее направлялись сведения. Узнать название и реквизиты бюро можно через госуслуги, через сервис на сайте ЦБ РФ.

Что делать, если в кредитную историю внесены

неверные данные, а банки и БКИ отказываются

их удалять? Спросите юриста

Можно ли удалить данные о банкротстве

Достоверные данные, внесенные в кредитную историю, удалить невозможно. БКИ обязана их хранить на протяжении 7 лет, предоставлять по запросу в отчете. По истечении 7 лет с момента внесения записи она будет удалена. Вернее, на место старой записи поступит новая.

Досрочно изменить информацию или удалить определенные сведения в истории можно, если при их передаче и обработке были допущены ошибки, нарушения закона. Заявление о внесении изменений можно подать напрямую в БКИ. Или же обратиться в суд.

Подробнее об основаниях и порядке внесения записей о банкротстве в кредитную историю можно узнать на консультации у наших юристов.

Лучшие из банкротов: почему избавившиеся от долгов возвращаются за кредитами

2 Время прочтения: 5 минут

Число банкротств физлиц осенью выросло почти на 70%, и их количество с появлением внесудебной процедуры лишь продолжит расти. Однако получившие статус банкрота от проблем не избавляются и все чаще пытаются взять новые кредиты. Какие последствия ждут освобожденных от долгов?

Микрокредитная организация Creditter обратила внимание на резкий рост числа заявок на займы от банкротов. Если в сентябре — ноябре прошлого года компания получила всего 75 заявок от людей, прошедших процедуру банкротства, то за те же два месяца 2020 года их число увеличилось почти в 30 раз. В самой компании отмечают, что ни одна заявка не была одобрена, но активность банкротов в Creditter считают критичной.

Закон о банкротстве не запрещает бывшему должнику брать кредиты. В течение пяти лет с даты завершения процедуры как судебного, так и внесудебного банкротства человек не вправе брать займы без указания своего статуса, говорит адвокат, старший юрист BGP Litigation Антон Помазан. То есть кредитная организация имеет право выдать заем человеку, который не скрывает своего банкротства. Вопрос в том, что большинство банков и МФО не станут этого делать.

Зачастую банки и даже МФО категорически негативно относятся к заявкам от банкротов. «На этапе скоринга подобные клиенты после проверки данных в Едином реестре сведений о банкротстве и в кредитной истории получают безоговорочный отказ», — отмечает генеральный директор МФК «Займер» Роман Макаров.

По данным крупнейших МФО, доля заявок от банкротов в общем объеме ничтожно мала — от 0,01% до 0,35%. Тем не менее игроки признают, что эта доля увеличивается, поскольку процедура банкротства упрощается, а количество банкротов-физлиц растет. Поэтому некоторые компании уже задумываются над тем, чтобы начать выдавать кредиты лучшим из банкротов. Так, ГК «Финбридж» (бренды «Деньги сразу» и «Лемон.Онлайн») планирует одобрять займы для небольшой доли таких клиентов с наилучшими социально-демографическими характеристиками в качестве пилотного проекта в 2021 году.

Банкротство как вирус

В январе — ноябре 2020 года количество граждан и ИП, признанных банкротами в судебном порядке, выросло на 68,6% по сравнению с аналогичным периодом прошлого года, следует из сообщений арбитражных управляющих в «Федресурсе». За десять месяцев банкротами стали 102 тыс. человек. Для сравнения: за весь период с момента появления процедуры потребительского банкротства, то есть с октября 2015 года, такой статус получили лишь 265 тыс. человек.

В сентябре 2020 года у людей, попавших в долговую яму, появилась возможность получить статус банкрота во внесудебном порядке. Это значительно упростило и, главное, удешевило процедуру. Если на банкротство в суде приходилось тратить, по подсчетам Банки.ру, более 100 тыс. рублей, то внесудебная процедура для заявителей бесплатна.

Внесудебное банкротство длится шесть месяцев, поэтому в России пока нет ни одного прошедшего эту процедуру банкрота. По данным «Федресурса», с начала сентября по середину декабря 2020 года МФЦ рассмотрели порядка 5,7 тыс. заявлений от граждан, желающих пройти внесудебное банкротство. Лишь по 1,5 тыс. заявок процедура была начата, остальные 4,2 тыс. были возвращены заявителям. Около 200 граждан уже обратились в МФЦ повторно.

Чтобы воспользоваться внесудебным банкротством, гражданам нужно иметь размер долга от 50 тыс. до 500 тыс. рублей и оконченное исполнительное производство. Речь идет о случае, когда у гражданина нет имущества, на которое можно обратить взыскание, поясняет адвокат, заместитель председателя президиума Московской коллегии адвокатов «Статус Групп» Илья Скляр.

В МФЦ основная часть отказов относится к физлицам с незакрытыми исполнительными листами, отмечают в Минэкономразвития. По данным «Федресурса», на эту причину приходится порядка 80% всех возвратов. «Это часто является камнем преткновения для большинства должников, поскольку сложно соблюсти условие отсутствия иных незавершенных исполнительных производств. Как правило, всегда есть мелкие исполнительные производства (штрафы и т. д.)», — говорит директор департамента корпоративного права РКТ Елена Кравцова.

«Вторая причина — возбуждение иного исполнительного производства после возвращения исполнительного документа взыскателю, что также недопустимо для старта процедуры», — поясняет руководитель проекта «Федресурс» Алексей Юхнин.

Всплеск заявок пришелся на первый месяц после запуска внесудебного банкротства, затем количество новых обращений начало постепенно сокращаться. Тем не менее количество граждан, которые захотят и смогут воспользоваться внесудебной процедурой банкротства, будет увеличиваться, уверены в Минэкономразвития. «Внесудебное банкротство — это принципиально новый институт в российском законодательстве, неудивительно, что граждане пока не активно используют этот механизм», — отмечают в пресс-службе министерства.

Последствия банкротства

По сути, внесудебное банкротство — это своего рода «кредитные каникулы», считает адвокат Владимир Постанюк. «Шесть месяцев дается должнику для решения временных материальных проблем и восстановления платежеспособности — например, для того, чтобы трудоустроиться, найти более высокооплачиваемую работу, получить имущество в порядке наследования или по иным основаниям», — объясняет адвокат. Если же по истечении шести месяцев должнику не удалось восстановить платежеспособность, его признают банкротом. В таком случае гражданин освобождается от дальнейшего исполнения требований кредиторов, которых он перечислил в своем заявлении.

Евгения ОГУРЦОВА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Можно ли получить кредит после банкротства?

Последняя редакция 04 февраля 2022

Время на прочтение 5 минуты

Просмотров 31 384

Часто основным стоп-фактором при принятии решения о личном банкротстве для гражданина становится страх, сможет ли он в дальнейшем получить финансовую поддержку от банков, например, получить кредит после банкротства или оформить ипотеку.

Предлагаем разобраться и выяснить, имеется ли реальный повод для таких страхов.

Что говорит закон

Обратимся к действующему законодательству.

Закон о банкротстве не предусматривает такого последствия, как запрет на получение кредитных денежных средств после процедуры банкротства. В обязанность гражданина входит только обязательное указание на факт банкротства при оформлении кредита в течение 5 лет с момента его завершения.

Банковское законодательство, например, ФЗ №353 О потребительском кредите, ФЗ№102 Об ипотеке, 151-ФЗ об МФО, а также распоряжения и указания ЦБ не содержат статей, ограничивающих право банков или МФО на выдачу займов физ.лица после списания долгов.

ЦБ подчеркнул, что банкроты имеют право на обслуживание также, как и другие потребители. В рекомендациях Центробанка подчеркивается, что кредитные организации обязаны восстановить банкроту доступ к дебетовым счетам и картам в течение 5 рабочих дней после завершения дела.

Не получится скрыть от банка факт банкротства, поскольку информация о банкротстве физических и юридических лиц подлежит обязательному опубликованию на специальном общедоступном cсайте — ЕФРСБ https://bankrot.fedresurs.ru/, а банки, в свою очередь, располагают ресурсами, чтобы своевременно данную информацию отслеживать.

Практика: дадут ли кредит после банкротства

Практика показывает, что в настоящий момент ответ положительный. Дадут.

Подчеркнем еще раз, в настоящий момент. Когда закон о банкротстве физических лиц только появился, практика его применения была не такой широкой, как сейчас. Тогда последствия списания кредитов были более ощутимыми.

Но количество заявлений о личном банкротстве в последние 4 года неизменно растет. С 2021 года возбуждено 88 тыс. дел о банкротстве гражданина в судах и более 2 тысяч дел в МФЦ — данные Федресурса.

Процедура стала массовой, на банкротство подают не олигархи, а простые люди с кредитами и микрозаймами. В такой ситуации банки уже не могут себе позволить терять потенциальных потребителей. Количество тех, кто успешно взял кредит после прохождения процедуры банкротства, из года в год неуклонно растет.

И хотя нет однозначно рецепта как получить кредит после банкротства, следуя рекомендациям ниже, гражданин увеличит шансы на одобрение заявки.

Что для этого нужно сделать

Для начала определить, какие банки дают кредиты банкротам. По опыту наших клиентов, это крупные банки, такие как Сбербанк, ВТБ, Газпромбанк и Россельхозбанк.

Следующий шаг — продемонстрировать банку, что по завершении процедуры гражданин полностью восстановил свою платежеспособность. Завести дебетовую карту банка, в котором планируется взять кредит, и регулярно ею пользоваться.

Нет смысла обращаться в учреждения, с которыми вы не расплатились и списали долг. Если при банкротстве вашим кредитором был Сбер — не подавайте туда заявку. Вам откажут, это отразится в кредитной истории и усложнит одобрение. Подумайте, с каким банком отношения не испорчены, и заведите там карту, лучше всего — зарплатную.

Лайфхак от сотрудников банка. Кредитную карту с маленьким лимитом после банкротства одобрят с большей долей вероятности, чем кредит на крупную сумму. Оформление кредитки и своевременное погашение позволит быстро восстановить кредитную историю после банкротства.

Поэтому если через год-полтора после банкротства ваш зарплатный банк одобрит кредитку — оформите ее, попользуйтесь и своевременно закройте долг. Будут внесены положительные записи в БКИ, что укрепит ваш рейтинг.

Банки намного охотнее идут на заключение кредитных договоров с залогом. Так что, если в планы гражданина входит приобретение автотранспортного средства, то автокредит — это идеальный вариант для него.

Поскольку Закон о банкротстве не содержит указания, когда после банкротства можно брать кредит, то потенциально обратиться за ним можно хоть на следующий день после завершения процедуры. Однако, вряд ли такая заявка будет одобрена. На практике бывшим банкротам предлагают займы не ранее, чем через год после завершения процедуры. Если речь идет о крупной сумме или ипотеке, придется подождать 2-3 года.

Ипотека после банкротства — сложный вопрос, однако и он имеет решение. Например, гражданин может оформить ипотеку на супруга (супругу) или родителей, сам выступив лишь одним из созаемщиков, что существенно упростит получение кредита. Созаемщик имеет те же права на недвижимость, что и основной заемщик, но проверяют его менее тщательно.

Вывод. Прохождение через процедуру банкротства имеет минимальные негативные последствиями для гражданина, и даже эти негативные последствия можно свести к нулю.

Банкротство в современном мире — это не клеймо, это инструмент своевременного решения проблем. Если нечем платить, кризис и пандемия подкосили доходы, а долги обрастают процентами, разумно и правильно разбираться кредитами на основании закона. Наши юристы помогут вам списать займы и начать жизнь без долгов, приставов и коллекторов.

Можно ли получить кредит после банкротства – реально ли банкроту получить деньги в долг?

Банкротство – единственный легальный способ избавиться от долгов по кредитам, займам, счетам ЖКХ, штрафам ГИБДД, распискам, ипотеке и т.д. Это длительная и сложная процедура, но ее результаты стоят того, чтобы подождать. На время прохождения всех этапов банкротства физического лица долг замораживается, так как банки и МФО не могут начислять штрафы и пени за просрочки, если заявление принял Арбитражный суд.

Однако многих останавливает не только стоимость и длительность банкротства, но и его последствия. Избавившись от долгов, что делать, если снова возникла потребность взять деньги в банке? Можно ли после банкротства взять кредит?

Последствия банкротства и плохая кредитная история

После вступления в силу решения суда о признании физического лица банкротом на гражданина накладывается ряд ограничений, которые часто называют «последствиями банкротства». В большинстве случаев они не сказываются негативно на жизни, так как практически не ограничивают свободу действий. Банкротам можно выезжать за границу, приобретать имущество и распоряжаться им, строить бизнес, не оформляя его на себя. Среди последствий банкротства можно выделить:

Именно последнее ограничение чаще всего вызывает массу вопросов и сложностей. Помимо внутренней проверки, которую осуществляет каждый банк при поступлении заявки на кредит или ипотеку, предполагаемый заемщик обязан сообщить о своем банкротстве еще до этой самой проверки. Сокрытие завершенного в пользу физ. лица дела о банкротстве является нарушением законодательства.

Разумеется, для банков такой гражданин будет выглядеть как ненадежный заемщик. Это риск для финансовой организации – давать снова деньги в долг тому, кто совсем недавно не выполнил свои обязательства перед кредиторами и обанкротился. Банку придется пойти на риск, если он решит все же удовлетворить прошение. Именно поэтому с такими рисками процентные ставки будут существенно завышены.

Факторы, влияющие на то, можно ли получить кредит после банкротства:

Если вам удастся доказать банку, что вы совершили накопления после процедуры банкротства, нашли надежную работу с лучшим заработком и решили все свои проблемы, которые привели в прошлом к признанию вашей неплатежеспособности, вам могут одобрить заявку на кредит. В любом случае банк будет перестраховываться, так что условия кредитного договора будут не самыми радужными, но деньги получить вы все же сможете.

Что же делать, если потребовалось снова взять заем или кредит? Как получить деньги в долг и избежать мгновенного отказа по причине банкротства? Можно ли получить кредит после банкротства?

Почему банки чаще всего отказывают банкротам?

Логично предположить, что, если ранее физическое лицо было официально признано неплатежеспособным и получило возможность законного списания долгов, система безопасности банка скорее всего мгновенно отклонит такую заявку на кредит или ипотеку.

Причины:

Нужно ли ставить крест на получении кредита после банкротства? Какие банки дают кредит после банкротства? И можно ли после банкротства взять кредит?

Особенности изменения кредитной истории

Финансовые организации проверяют все поступающие им заявки на кредиты и займы, и основным фактором этой проверки является именно кредитная история. В нее заносится информация обо всех ваших бывших отношениях с кредиторами, все просрочки и начисленные пени по взятым некогда кредитам.

Это репутационная надежность клиента. Никакие изменения туда вноситься не могут. Хранятся данные в бюро кредитных историй. Разумеется, туда заносится и информация о том, что физическое лицо инициировало процедуру банкротства. Таким образом, становится понятно, что сокрыть факт банкротства не получится, более того – это нарушение закона. Вы обязаны сообщить кредитору о том, что ранее вы проходили такую процедуру. Сокрытие этого факта только принесет дополнительные проблемы, так как служба безопасности банка все равно узнает об этом в вашей кредитной истории.

Получается замкнутый круг, ведь для банкротства необходим крупный долг – больше 300 000 рублей. К тому же дополнительным условием является отсутствие платежей в пользу кредиторов более 90 дней. И все это отражено в вашей кредитной истории. Очень яркий стоп-сигнал для любой финансовой организации. Но получить кредит или заем после банкротства физического лица все равно можно, как и исправить кредитную историю последующими своевременными погашениями новых долгов. Важно еще учесть то, через сколько можно брать кредит после банкротства, ведь должно пройти время, прежде чем вы решите проблемы, которые вас к нему привели.

Советы, как взять кредит после банкротства физического лица

Лучше всего за получением кредитования обращаться не в банк, а в МФО (микрофинансовую организацию). Плюсы МФО в том, что там редко смотрят на кредитную историю и выдают займы, запрашивая минимум документов.

Недостатки МФО в качестве кредитора:

Еще, помимо МФО, можно рассмотреть ломбарды и кредитно-потребительские кооперативы.

Выгоднее, конечно, брать кредит в банке. Закон не запрещает банкам выдавать деньги в долг банкротам, как и не запрещает признанным неплатежеспособными гражданам брать кредиты и ипотеки. И многие задаются вопросом, можно ли вообще получить кредит после процедуры банкротства именно в банке. Рекомендуем обратиться в следующие банки:

В данных банках выше всего вероятность получить кредит после банкротства физического лица. Через сколько же можно брать кредит после банкротства? Обращаться за кредитом лучше спустя хотя бы год или полтора после вынесения решения суда, чтобы:

Нередки случаи, когда банки выносят положительное решение в отношении заемщика, бывшего банкрота. Попытаться стоит в любом случае, так как многие финансовые организации соглашаются дать кредит после банкротства физического лица, если заемщик показывает себя как добросовестный заемщик. Разумеется, условия будут не такими выгодными, как у других граждан с более хорошей кредитной историей, но шанс получить деньги все же есть. Помочь в спорных вопросах может кредитный юрист, который даст рекомендации по необходимым подтверждающим документам. Обращайтесь в «Нетдолгофф», мы знаем, как решать финансовые вопросы грамотно!

Можно ли взять ипотеку после банкротства

Все чаще граждане стали прибегать к процедуре банкротства, которая позволяет списать текущие долги. Но после списания долгов жизнь продолжается, может возникнуть необходимость оформления ипотеки. И появляется вопрос, возможно ли это вообще.

Рассмотрим, можно ли взять ипотеку после банкротства, как купить в квартиру в кредит в этом случае. Какие есть законные ограничения, и узнает ли новый банк о прошедшей процедуре банкротства. Рассказывает Бробанк.ру.

Что говорит закон

В ФЗ-127 О несостоятельности в статье 213.30 главы 10 говорится о последствиях банкротства для гражданина. И первым пунктом там указано, что в течение 5 лет после прохождения процедуры банкротства при запросе новых кредитов гражданин обязан сообщать кредиторам о том, что имело место быть банкротство.

Проще говоря, после банкротства взять ипотеку или иной кредит можно, но если с момента получения статуса банкрота прошло менее 5 лет, при подаче заявки заемщик должен предупредить об этом банк.

Теоретически не исключается ситуация, что 5 лет еще не прошло, а банкрот обратился в банк и получил ипотеку, скрыв факт недавнего банкротства. Но если до банка дойдет информация о нарушении закона, он правомочен аннулировать кредитный договор.

Если говорить объективно, то вряд ли банк поспешит аннулировать кредитный договор благонадежного заемщика, если каким-то образом до него дойдет информация о недавнем банкротстве. Но если совершается просрочка, тогда шансы на аннулирование договора высоки.

Что происходит с кредитной историей после банкротства

По закону информация о банкротстве должна заноситься в кредитную историю. И этот факт становится препятствием на пути оформления ипотеки после банкротства. Но на практике сведения доходят не всегда.

ФЗ-218 о кредитных историях в пункте 3,9 статьи 5 говорит о том, что финансовый управляющий, который ведет дело о банкротстве, обязан передавать в БКИ сведения о процедуре. Если у должника есть КИ, сведения направляются в БКИ, которое хранит информацию о нем. Если КИ нет, то в одно любое.

В течение 5 дней после наступления события финансовый управляющий обязан в электронном виде предоставить в БКИ сведения о банкротстве.

Что должен передать управляющий о банкротстве в БКИ согласно статье 4 ФЗ-218:

Но на практике управляющие не всегда выполняют это требование закона и часто “забывают” отправить сведения в БКИ. Возможно, дело в том, что закон не назначает для них ответственность за непередачу информации в установленный срок, это и влечет нерасторопность.

Если в вашей кредитной истории нет сведений о банкротстве, взять ипотеку будет проще. Но особо на это рассчитывать не стоит — это воля случая.

Репутация заемщика

Дадут ли ипотеку после банкротства физического лица — это довольно спорный вопрос. При рассмотрении заявки на получение жилищного кредита банки крайне тщательно анализируют заемщика, его платежеспособность и репутацию.

И понятное дело, если в КИ будет обнаружена информация о банкротстве, которое было совершено даже 5-6 лет назад, для банка это будет сигналом о том, что ситуация может повториться (по закону банкротиться можно несколько раз, но спустя 5 лет после предыдущей процедуры).

И даже если рассмотреть ситуацию, когда финансовый управляющий не передал сведения в БКИ, информация о бывших просрочках все равно никуда не девается. Да, они числятся закрытыми на данный момент, но они были, а это портит репутацию заемщика.

На практике ипотека после банкротства физического лица — дело маловероятное, но пробовать ее оформить никто не мешает. Если подготовиться к оформлению и быть в целом положительным заемщиком по анкете, шансы все же есть.

Через сколько можно взять ипотеку после банкротства

Можно подать заявку хоть на следующий день после получения статуса, но в течение 5 лет после этого события гражданин обязан уведомлять банк о прошедшем банкротстве. Поэтому лучше не планировать оформление ипотеки в течение этого срока, а немного подождать, параллельно зарабатывая себе репутацию.

Бывшему должнику нужно зарабатывать кредитную историю. У него есть на это несколько лет. Заработать ее можно, оформляя и своевременно погашая различные кредиты. И чем больше благополучно погашенных обязательств, тем выше шансы на то, что получится взять ипотеку после банкротства.

Рекомендации будущим ипотечным заемщикам:

Но все же помните, что по закону в течение 5 лет вы обязаны сообщать новым банкам о прошедшей процедуре банкротства. Говорит об этом или нет — это уже на вашей совести. Возможно, банк об этом и не узнает.

За 5 лет вы можете сформировать хорошую кредитную историю, с лихвой перекрыть расположенные там негативные данные. И получите возможность не сообщать банку о банкротстве.

Как получить ипотеку после банкротства

В первую очередь рекомендуем заказать собственную кредитную историю и посмотреть, что вообще в ней находится. Вы будете знать, есть ли там сведения о банкротстве — это важно.

Но, опять же, если в КИ сведений нет, есть Единый реестр банкротств, в котором отражаются данные и процедурах в отношении физических лиц. Банк может найти сведения о процедуре там. Поэтому не стоит надеяться на то, что все останется неизвестным.

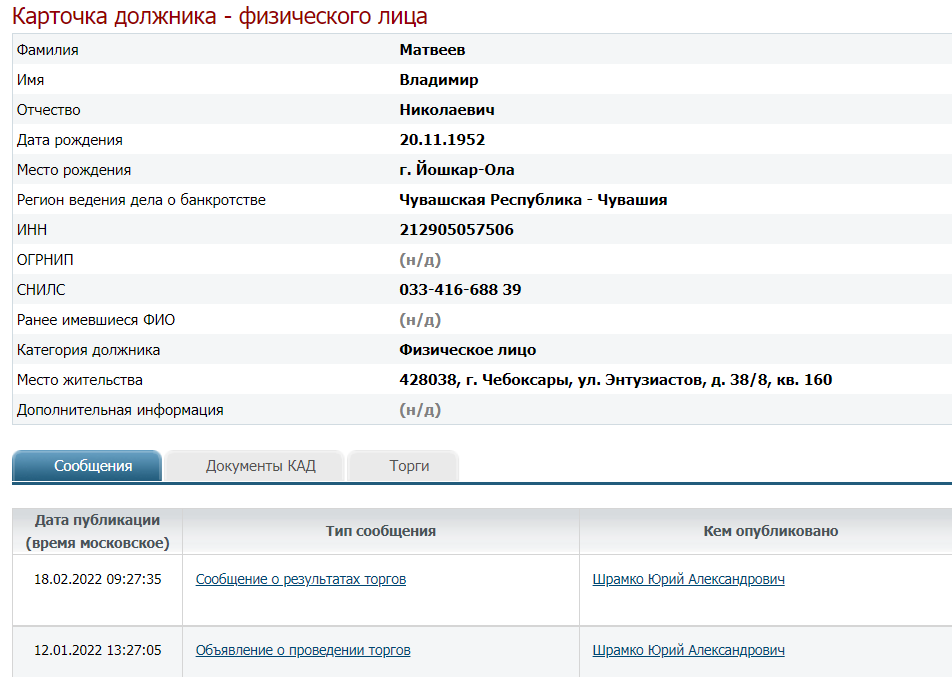

Вот, например, карточка первого же попавшегося банкрота:

Как взять ипотеку после банкротства физических лиц:

Если вам удастся получить одобрение от какого-либо банка, то сам процесс заключения договора будет стандартным.

Рекомендации заемщикам и выводы

Пока что практика решения такого вопроса крайне мала. Если вы хотите найти отзывы тех, кто брал ипотеку после банкротства, вы вряд ли их найдете. Обычно информация о благополучных получениях ипотеки после банкротства звучит от юридических фирм, которые предлагают свои услуги. А это ну совсем не достоверная информация.

Закон о банкротстве физических лиц относительно новый, он вступил в силу только в 2015 году. У тех, кто стал банкротом в 2015-2016 годах, только сейчас появилась возможность взять ипотеку. Поэтому практика так ничтожна, о кредитной политике в отношении таких заемщиков можно только догадываться.

От автора. Я просматривала форумы и отзывы и не нашла ни одного комментария от реального человека, который смог бы оформить ипотеку после банкротства. Более того, даже простые кредиты небольшого лимита люди получить не могут.

Если в будущем вы хотите взять ипотеку, рекомендуем:

Но и это все не даст никаких гарантий. Последствием банкротства для должника становится придирчивое отношение банков и невозможность получения крупных кредитов, ипотеки.

Возможно, спустя время политика банков в отношении таких заемщиков станет более понятной — это покажет практика. Пока что никаких выводов сделать нельзя.

Личный опыт: я стал банкротом и списал 4 млн долгов по кредиту

Полгода назад Борис, тридцатилетний юрист из Санкт-Петербурга, стал банкротом и списал долги по кредитам на 4 млн рублей.

Несмотря на банкротство, его жизнь не сильно изменилась: он сохранил две квартиры, продолжает работать юристом, путешествовать и расплачиваться банковскими карточками.

Мы узнали у Бориса, как сделать, чтобы банкротство не превратило твою жизнь в ад.

Я стал банкротом полгода назад. У меня было два кредита на 7 млн рублей, брал их на ремонт двух квартир. По кредитам платил 70 тысяч рублей в месяц. Пришел ковид, зарплату снизили в два раза — до 75 тысяч, а ежемесячные премии от 30 до 50 тысяч и вовсе убрали. Отдавать 70, когда ты зарабатываешь 75, нереально.

При этом я не сразу ушел в банкротство, а сделал попытку реструктуризироваться. Один банк пошел навстречу, но при условии, что второй тоже согласится. А второй банк добро не дал. Тогда я подал заявление на банкротство.

Если у Вас есть вопрос по банкротству, субсидиарке или защите личных активов, подпишитесь на рассылку на нашем сайте. Раз в месяц разбираем одно обращение, даем подробную консультацию и высылаем руководство к действию на e-mail. Только для подписчиков.

Подготовка к банкротству

Вообще я никогда не планировал становиться банкротом. Есть люди, которые набирают кучу кредитов, заранее зная, что не будут расплачиваться. Я не из их числа. Но при этом, когда стало понятно, что без банкротства не обойтись, я принял некоторые меры, чтобы подготовиться.

Во-первых, так получилось, что я подстраховался задолго до банкротства. Две квартиры, которые у меня есть, я покупал за наличные и оформлял на близких родственников. По бумагам мне ничего не принадлежит, поэтому кредиторы мою недвижимость забрать не могут. Изначально я начал все на родственников записывать потому, что, работая юристом на крупных бизнесменов, понял, что готовиться нужно к самому плохому. В принципе первое правило любого юриста — готовься к худшему. У меня, например, был проект, когда я временно переписал на себя 11 квартир своего клиента из Томска. Если бы возникли проблемы, с меня бы могли взыскать не только эти квартиры, но и все остальное, что у меня было.

Во-вторых, незадолго до банкротства я начал аккуратно выводить деньги с банковских счетов. Мое банкротство длилось 6 месяцев, я понимал, что на это время доступ ко всем счетам будет закрыт. Поэтому за несколько месяцев до процедуры я начал потихоньку деньги снимать. Снимал наличными по 10, 20, 30 тысяч. А еще переводил деньги с приписками «за бар», «за билеты» друзьям, маме и девушке. Переводы были небольшими, от 3 до 10 тысяч, при моих расходах они не выглядели странно.

Важно пользоваться счетом примерно так же, как раньше. Я обычно тратил чуть больше 100 тысяч в месяц, поэтому выводил тоже чуть больше 100. Главное не снимать крупную сумму сразу, это вызовет подозрения. А потихоньку можно.

Я такими мелкими частями вывел сумму, которой мне бы хватило на год.

О том, как провернуть контролируемое банкротство, читайте в нашей статье.

Суд

Долг списали достаточно беспроблемно. Тут основную роль сыграло, что у меня долгая кредитная история: я много кредитов брал и отдавал, не просрочил ни одного платежа. По последним двум кредитам до банкротства я платил уже 4 года: выплатил все проценты и значительную часть основного долга.

Мое банкротство объективно не было каким-то способом обмануть кредиторов, так сложились обстоятельства. 4 млн — не та сумма, чтобы так напрягаться. Сами банки не могли этого не понимать.

Как не превратить жизнь в ад после банкротства

Часть 1. Серая зарплата

В течение всего банкротства все, что ты официально зарабатываешь, зачисляется на счет, доступ к которому имеет только финансовый управляющий. Деньги лежат на твоем счету, но распорядиться ты ими не можешь: эти средства управляющий должен переводить кредиторам.

Но (эту штуку почему-то мало кто знает) раз в месяц ты можешь получать из тех денег, которые зачисляются на карточку, прожиточный минимум. В Питере он составляет около 13 тысяч рублей. Я, когда начал банкротиться, договорился с работодателем, что мне официальную зарплату уменьшат до 17 тысяч. Остальные деньги просто получаю наличными в виде премии.

В России договориться на серую зарплату — раз плюнуть, компании сами рады платить меньше налогов. Я и на прошлой работе договорился на серую, и на нынешней. В итоге управляющему раз в месяц работодатель переводит 17 тысяч, а почти 13 из них мне возвращают.

Часть 2. Работа