какой налог на дивиденды в германии

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

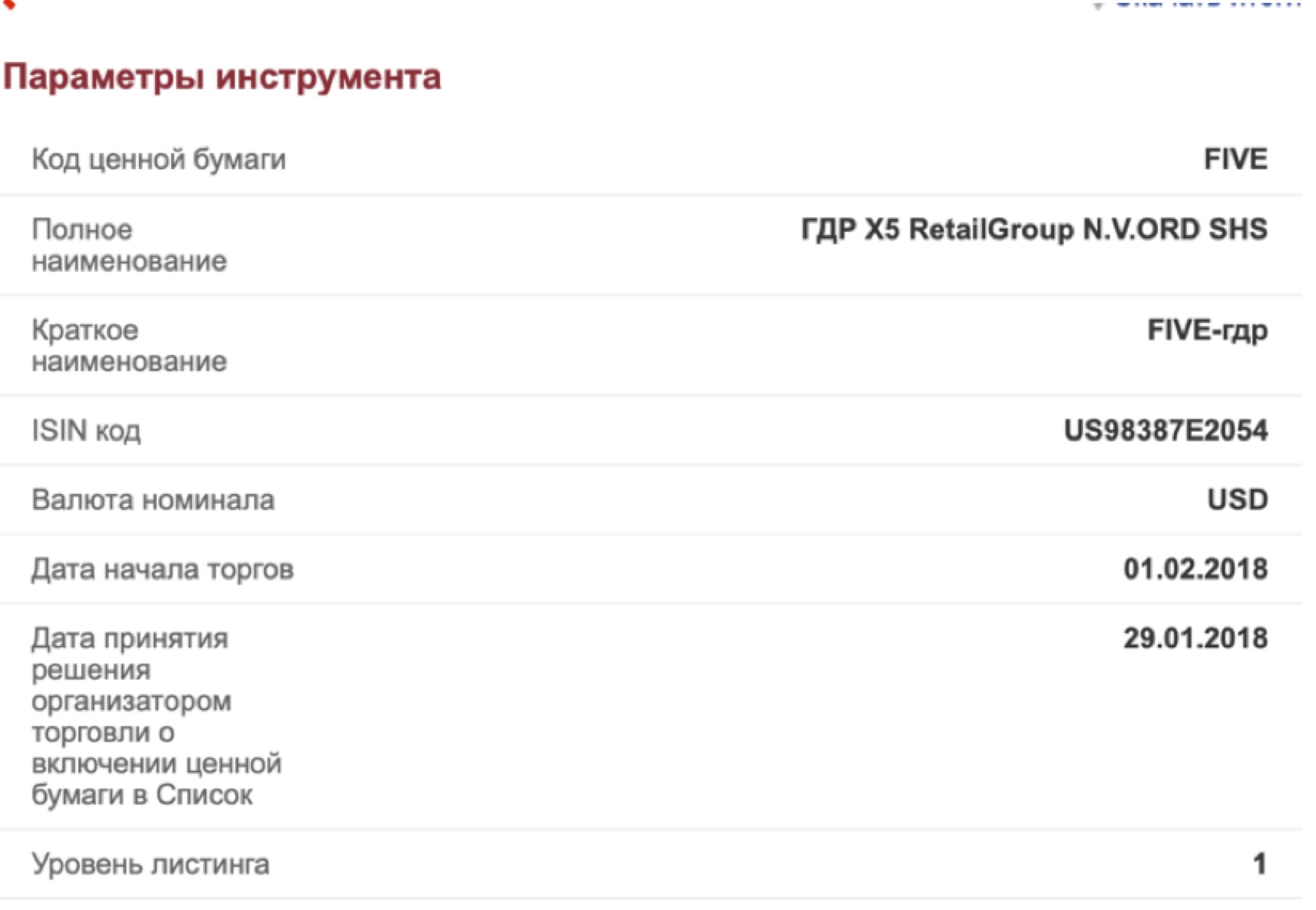

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

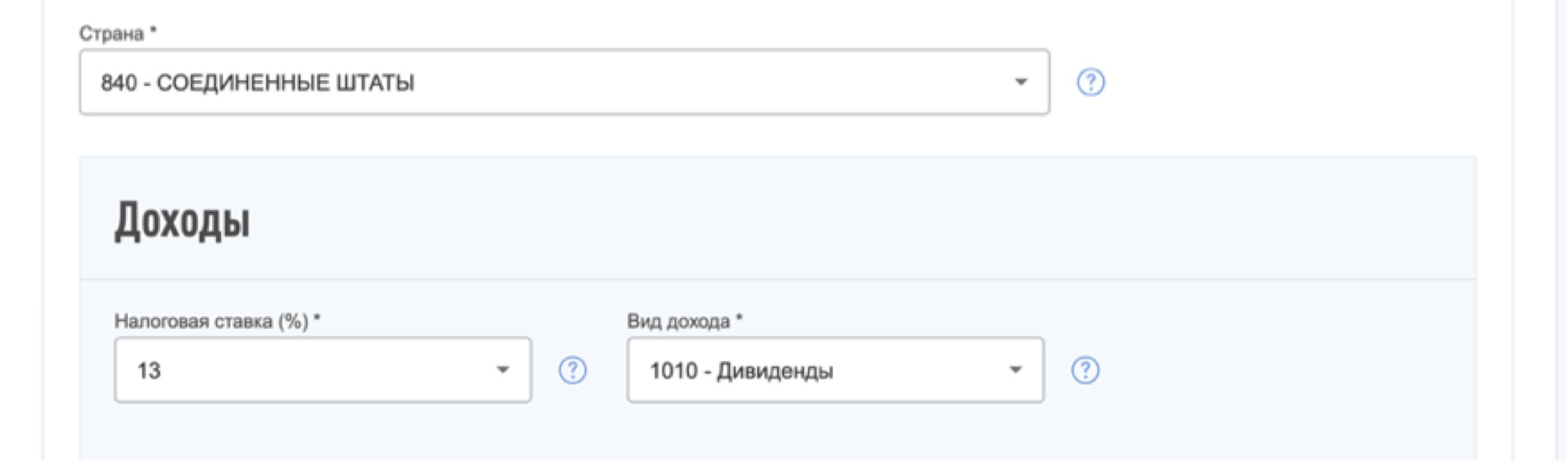

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

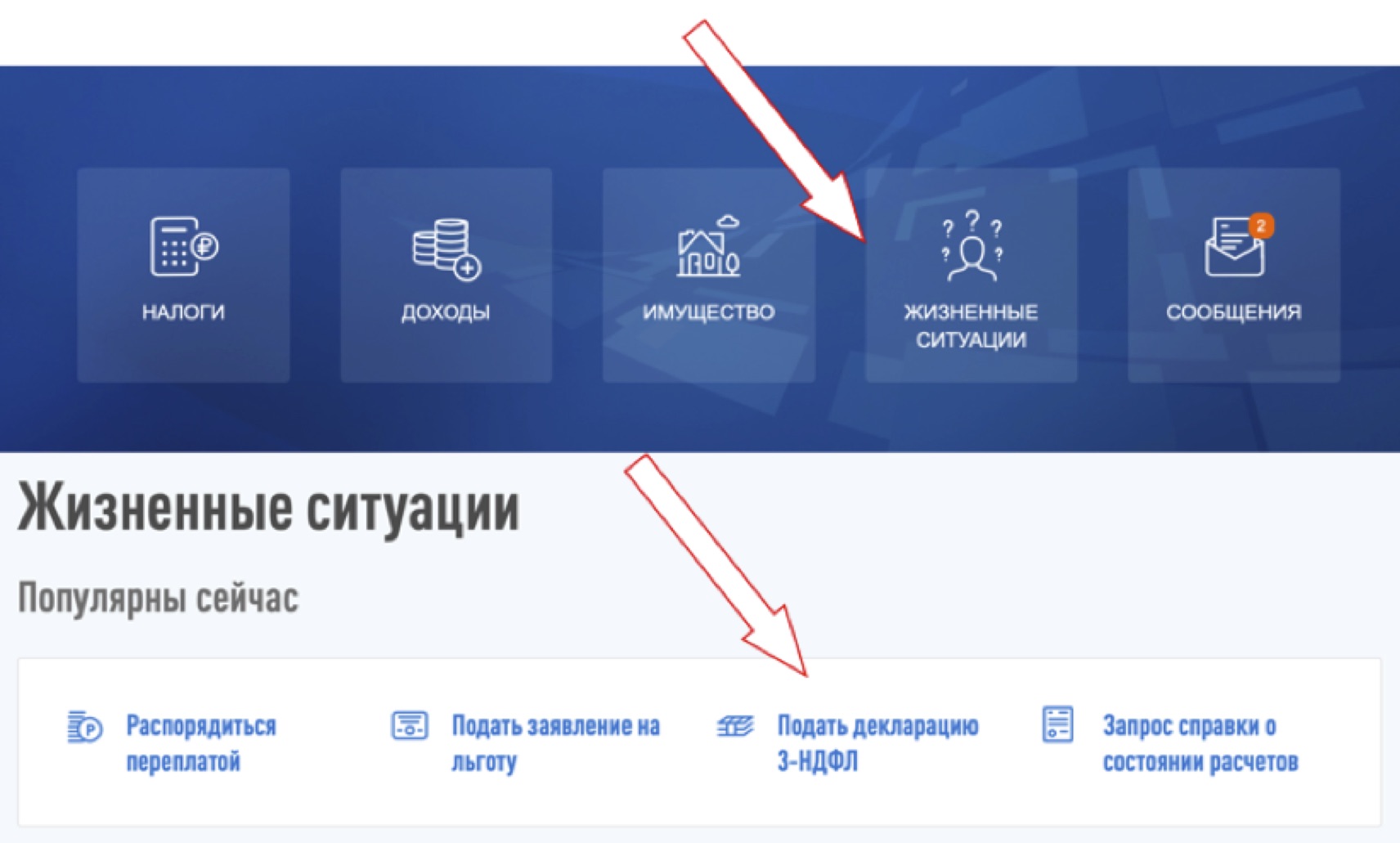

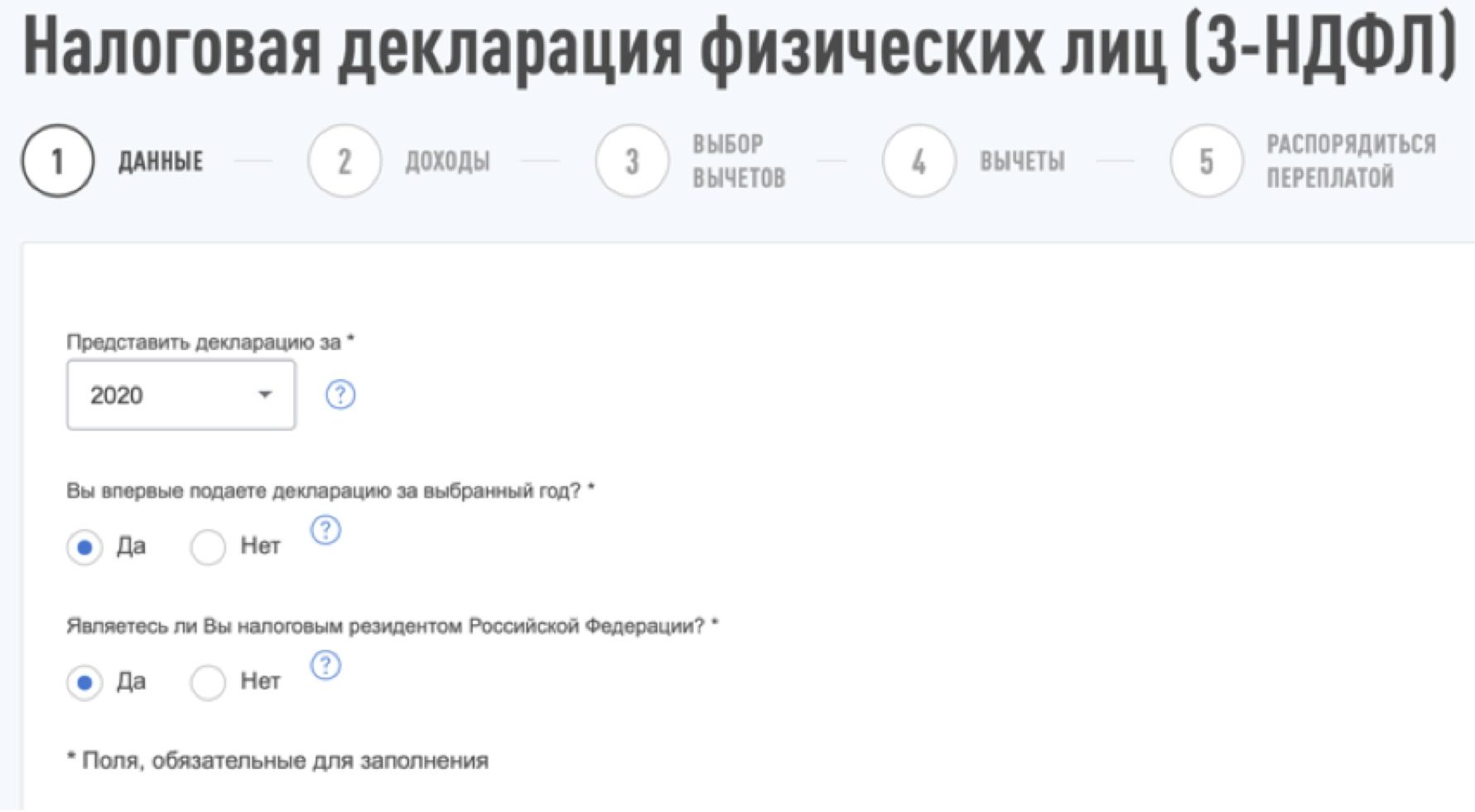

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

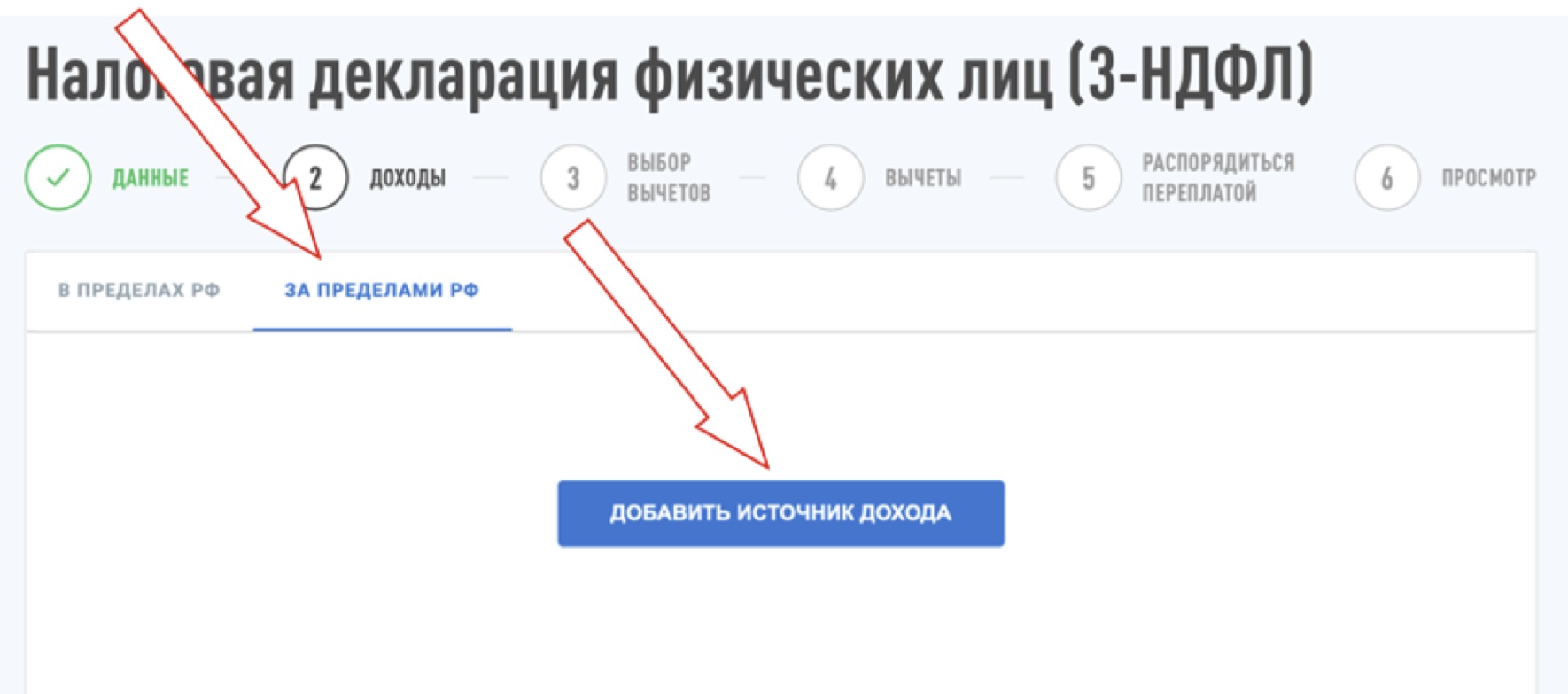

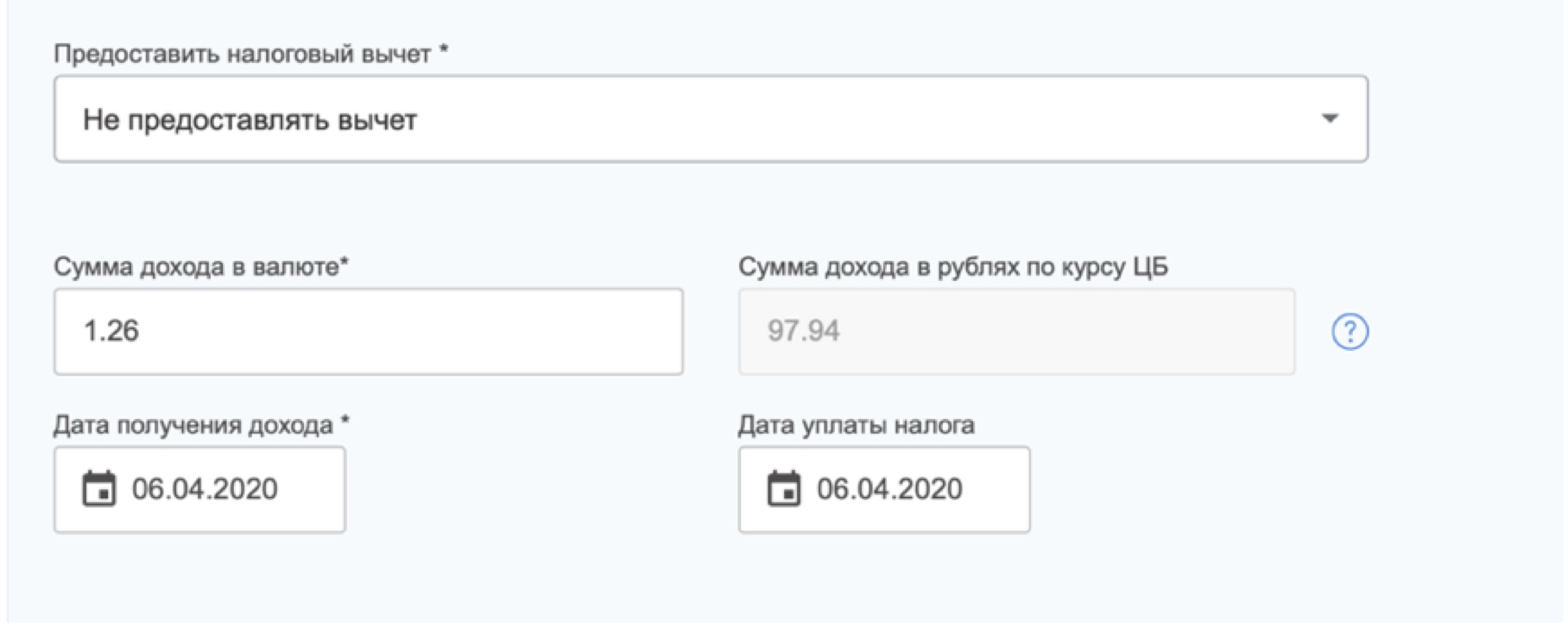

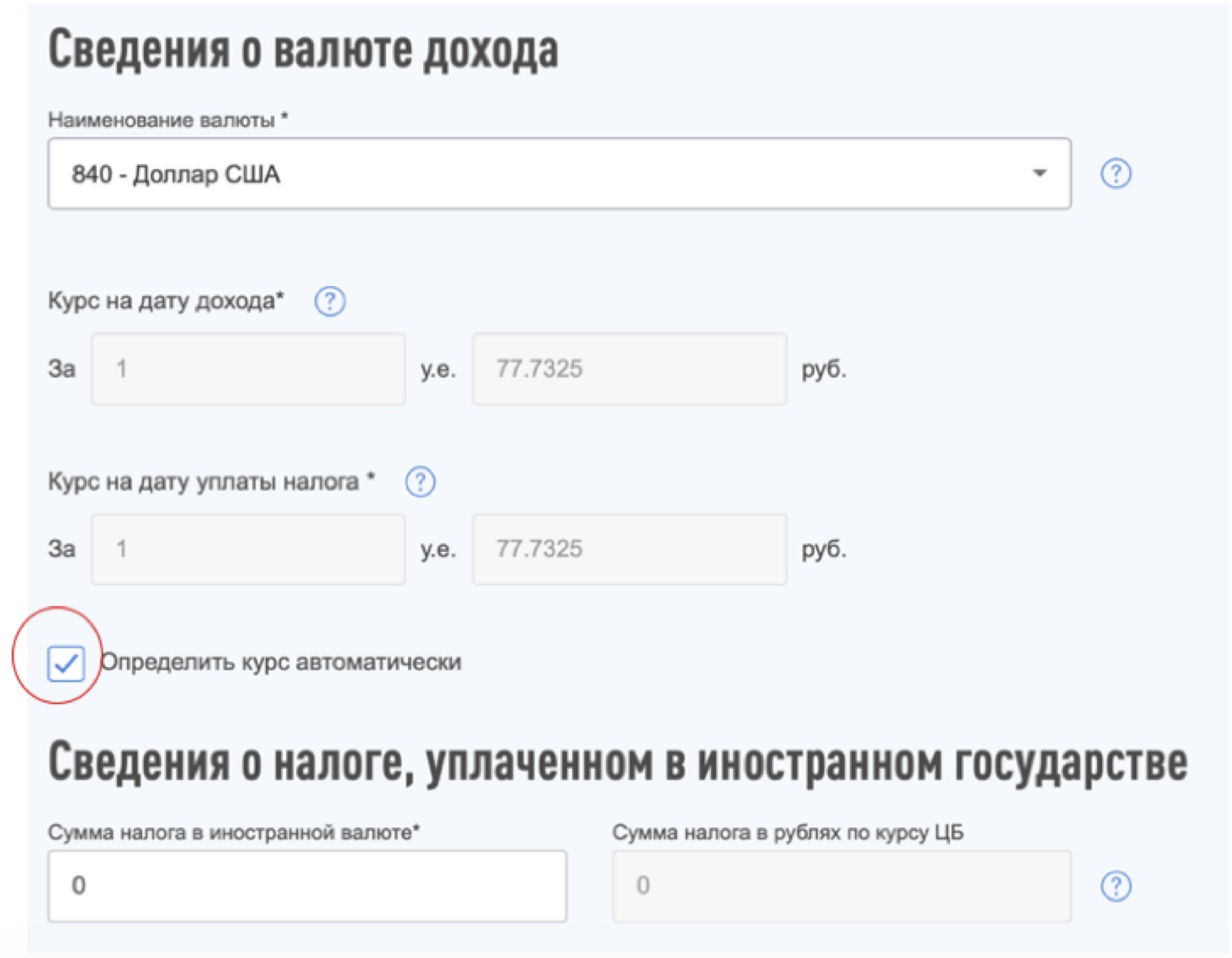

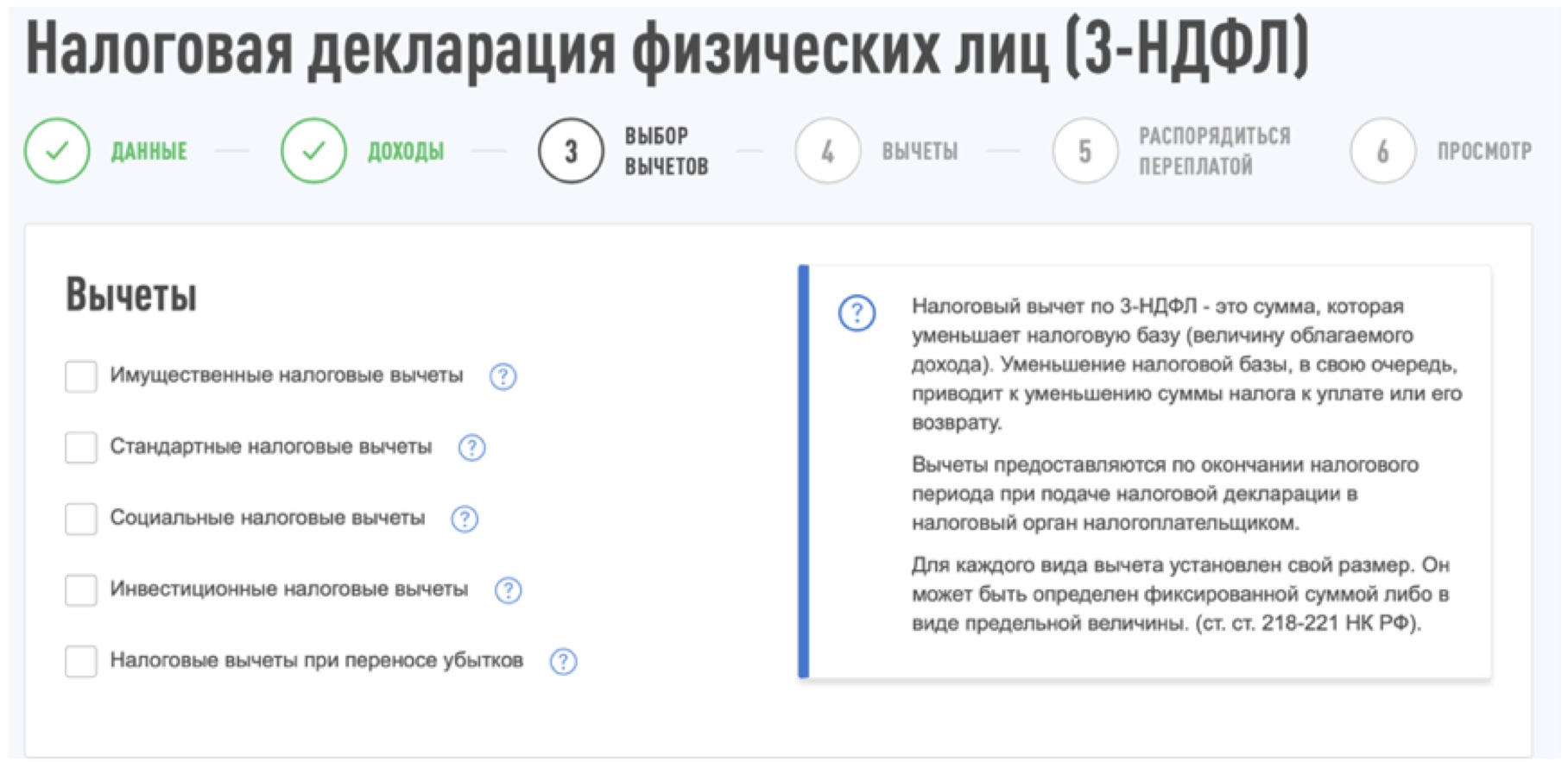

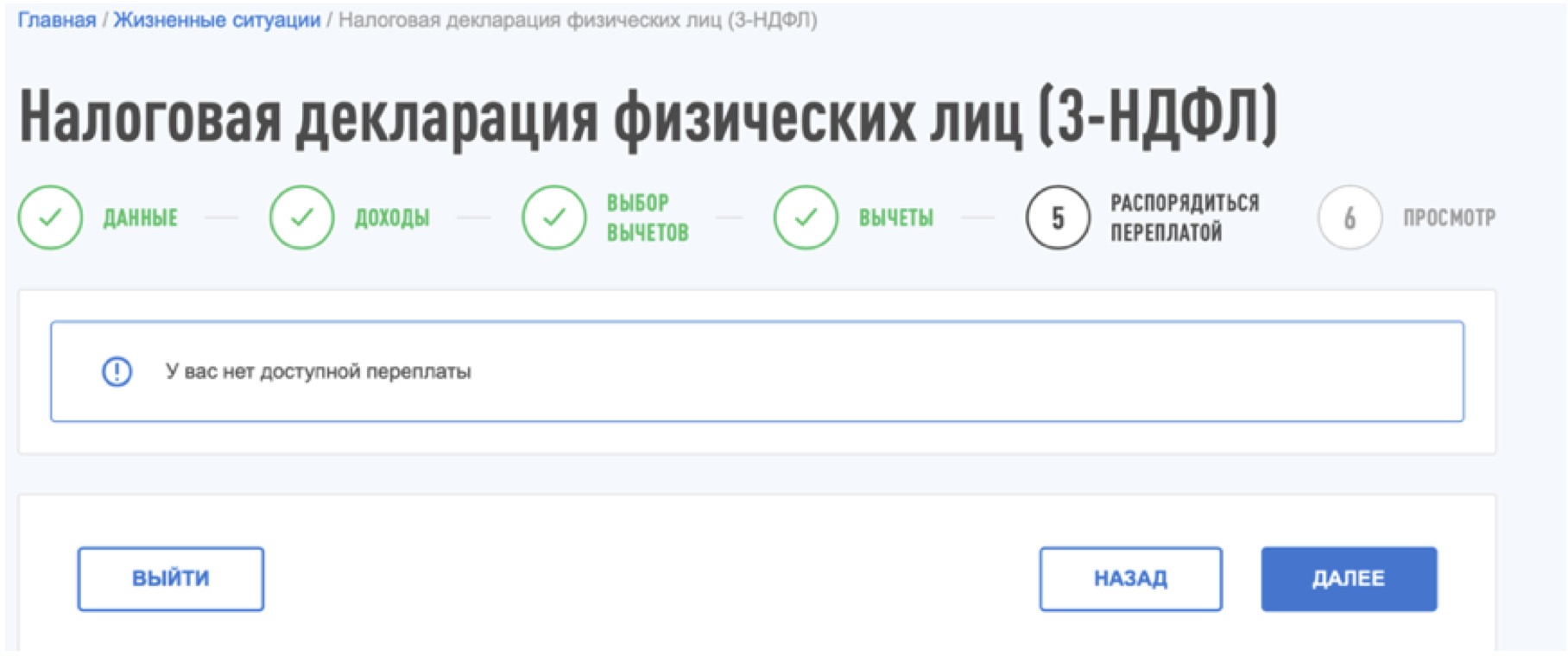

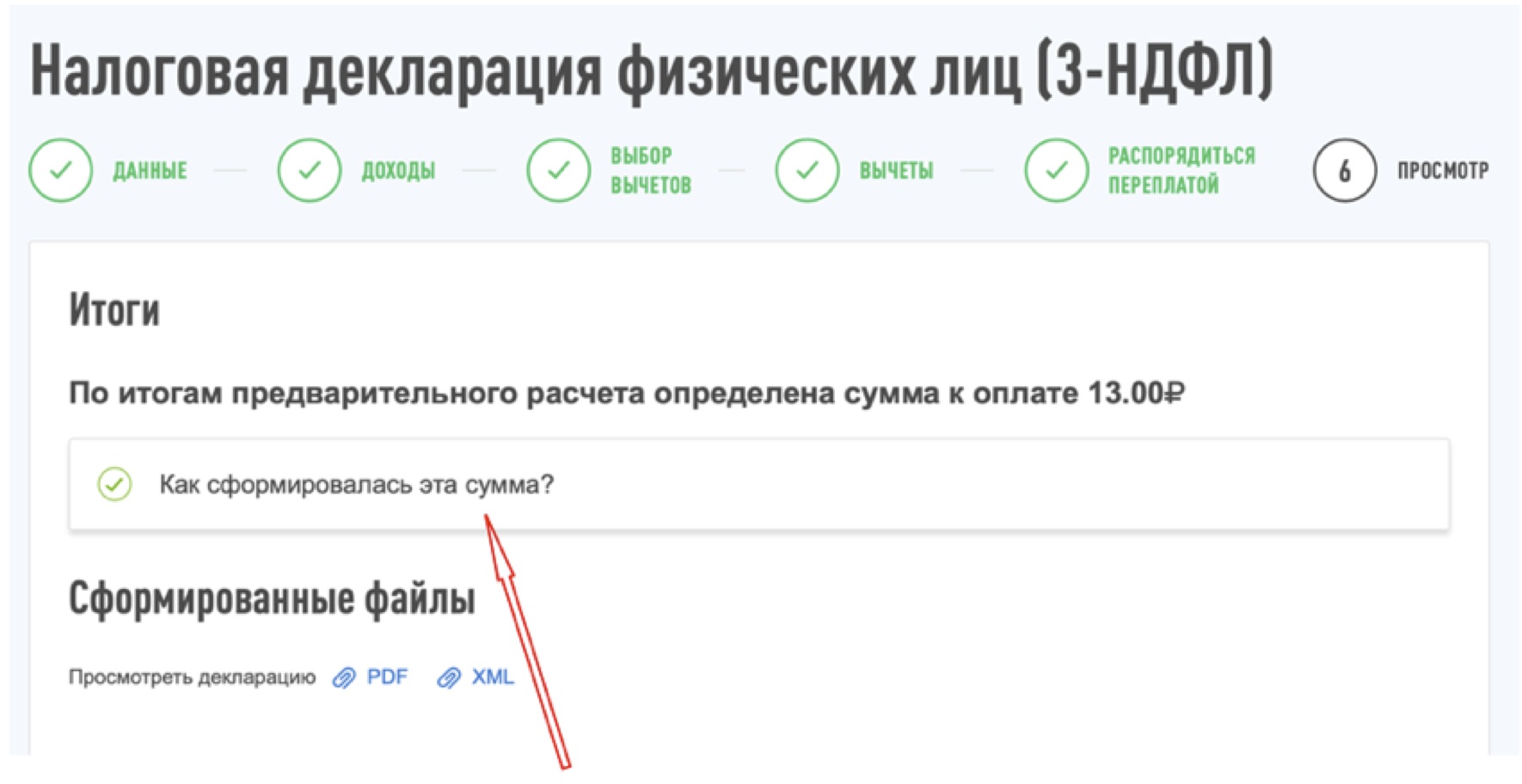

Как подать декларацию

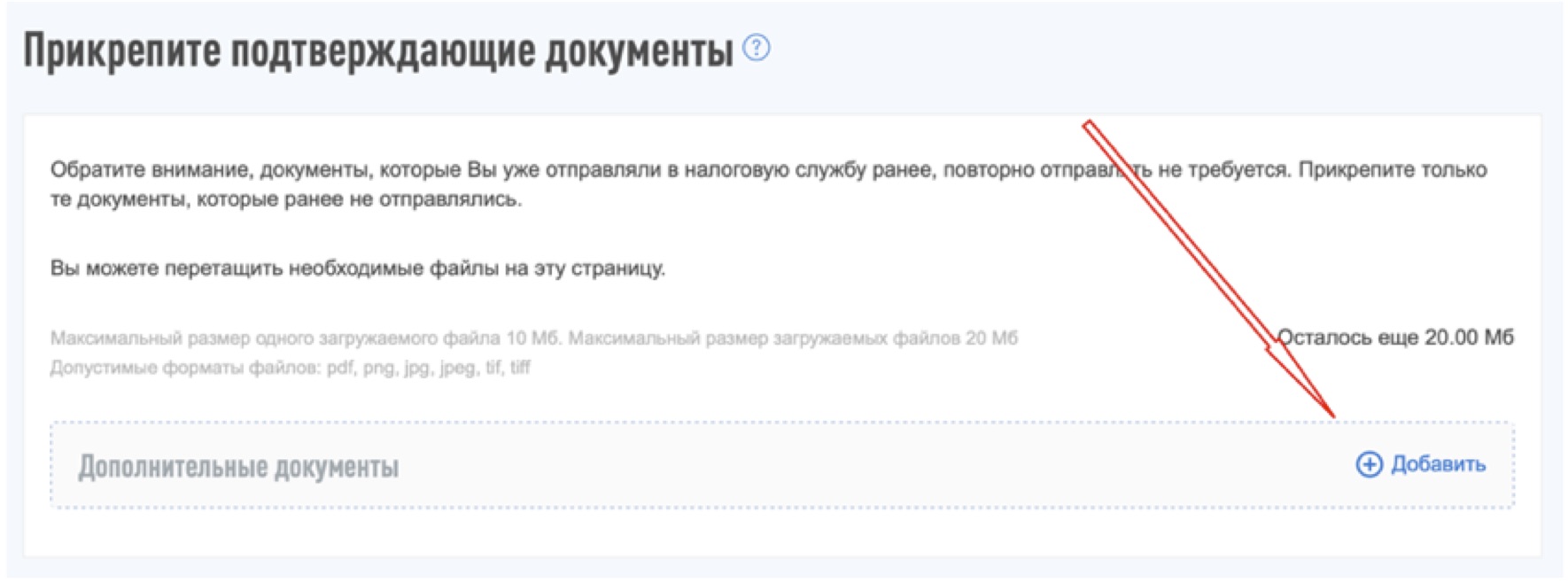

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Налог на дивиденды в Германии

Налог на дивиденды в Германии — это налог на доходы от вложенного капитала (Abgeltungssteuer). Проценты по депозитам, акциям и облигациям подлежат налогообложению как инвестиционный доход. Этот налог приравнивается к подоходному налогу и указывается в налоговой декларации, наряду с другими уплаченными налогами.

Банк удерживает налог на дивиденды с физических лиц автоматически. А юридические лица оплачивают его при распределении прибыли в компаниях GmbH или AG, в которых владеют долей капитала.

Ставка налога у источника выплаты

Налог на дивиденды и акции в Германии не зависит от величины совокупного дохода, для всех применяется одинаковая фиксированная ставка. Инвестор платит единую ставку 25% на весь доход от дивидендов, процентов и инвестиционных фондов.

Нужно также заплатить надбавку на солидарность (Solidari tatszuschlag) в размере 5,5% от налога на дивиденды. Надбавка за солидарность введена после объединения Германии для поддержки экономики восточных земель ФРГ. Кроме того, если плательщик состоит в церкви, начисляется также церковный налог, который составляет 8—9% в зависимости от федеральной земли.

Общая налоговая нагрузка: ставка налога у источника выплаты 25% + доплата за солидарность (5,5 x 0,25)% = 26,375%. А с учётом церковного налога может доходить до 28,6%.

Общая площадь 310 м² Площадь земли: 1 390 м²

Общая площадь 126 м² 3 спальни

Общая площадь 79 м² 2 спальни

Налоговые резиденты ФРГ не платят налог на прирост капитала, если доход от капиталовложений не превышает необлагаемую сумму — 801 евро в год на человека или 1 602 евро в год для супружеских пар. Для того, чтобы запросить налоговую льготу нужно написать заявление в банк (Freistellungsauftrag).

Если дивиденды распределяются иностранному налоговому резиденту, то могут действовать другие правила, часто они зависят от статуса получателя дивидендов — физическое лицо или компания, и от страны их налогового резидентства.

Правила, которые действуют для компаний — получателей дивидендов:

Первый случай — если между странами нет соглашения об избежании двойного налогообложения и получатель дивидендов не из страны ЕС. Если немецкая компания выплачивает дивиденды иностранной материнской компании, она облагается по ставке 26,375% (учитывая взнос на солидарность). Однако если нерезидент передаёт прибыль местной фирме в Германии, для источника возможна компенсация. Тогда уровень налогообложения снизится до 15,825%. Льгота доступна для компаний, которые не попадают под действие соглашения об избежании двойного налогообложения.

Второй случай — если между странами есть соглашение об избежании двойного налогообложения. Тогда максимальная удерживаемая ставка обозначается в соглашении. Так, налог на дивиденды, которые получает российская компания от немецкой дочерней компании может быть снижен до 5%. Для этого российская компания должна владеть как минимум 10% уставного капитала немецкой компании, выплачивающей дивиденды, при этом размер этой доли в капитале должен составлять хотя бы 80 000 евро. В остальных случаях ставка налога на дивиденды составит 15%.

Третий случай — если дивиденды выплачиваются компании из Европейского союза, которая на протяжении 2 лет владеет не менее 10% капитала немецкой компании, то налог у источника не взимается. При этом обе компании должны облагаться корпоративным налогом и быть в правовой форме, указанной в директиве Совета ЕС о налогообложении материнских и дочерних компаний стран-членов от 30 ноября 2011 года.

Для физических лиц — получателей дивидендов — налог определяется по соглашению об избежании двойного налогообложения, если его нет — то 26,375%.

При выплате за рубеж роялти в Германии взимается налог у источника по ставке 15%, а с учётом всех надбавок — 15,8%. Ставка этого налога может быть уменьшена международным налоговым соглашением. Так, налоговое соглашение Германии и России уменьшает эту ставку до нуля. Если роялти выплачиваются компании из Евросоюза, которая ассоциирована с плательщиком, то налог у источника в Германии не взимается.

Налог на дивиденды на недвижимость

Недвижимость в Германии облагается налогом на дивиденды, если жильё оформлено на юридическое лицо. Налог на дивиденды взимается после уплаты налога на прибыль, когда капитал переводится владельцу компании. Отметим, что владелец недвижимости не всегда распределяет себе дивиденды, например, он может реинвестировать прибыль.

Если недвижимость принадлежит компании, которая зарегистрирована в Германии и занимается пассивным арендным бизнесом, а владелец компании — физическое лицо и налоговый резидент России, то налог на прибыль составит 16%, а налог на дивиденды — ещё 15% от их величины. Платить дополнительный налог в России не нужно благодаря соглашению об избежании двойного налогообложения между Германией и РФ.

При этом механизм удержания налога непростой. Сначала у российского налогового резидента (физического лица) удерживается 26,375%, как будто он резидент ФРГ. Затем налогоплательщик предоставляет документы, что он — резидент России (чаще всего сертификата о налоговом резидентстве, выданном ФНС, достаточно), и переплата в 11,375% возмещается.

Система налогообложения в Германии

Германия является одним из немногих государств, в которых система социальной защиты людей является наиболее развитой. В Германии достаточно неплохой уровень жизни. Заработные платы хотя и ниже, чем восемнадцать лет назад, но, тем не менее, позволяют немцам обучаться и путешествовать. Сегодня многие всерьез задумываются о переезде в Германию. В связи с этим людей интересует вопрос, какие существуют налоги в Германии.

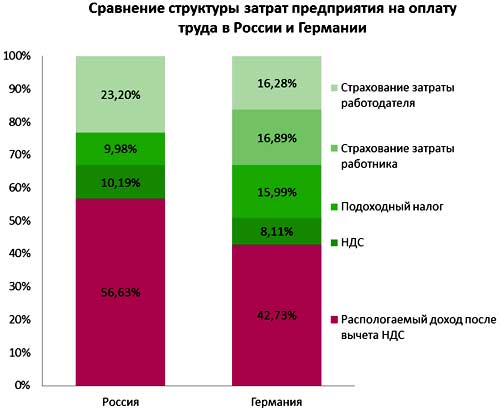

Налогообложение в Германии и России

Общие данные

Как и несколько лет назад, сегодня именно налогообложение в Германии является отправной точкой уровня жизни людей. Немецкая налоговая система достаточно сложная, и досконально разобраться в ней может далеко не каждый. Впрочем, едва ли обыватель, не имеющий юридического или экономического образования, всерьез интересуется тонкостями налоговой системы.

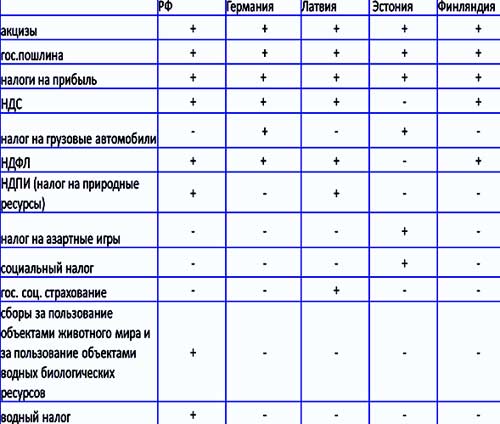

Сравнение налоговых сборов в Германии с другими странами

Среднестатистическому человеку необходимо знать только то, что непосредственно касается его самого.

Главные принципы немецкой налоговой системы были заложены Л.Эрхардом. Согласно Эрхарду, немецкая налоговая система представляет собой следующее:

Какие налоги платят немцы

В 2021 году в немецком государстве продолжают оставаться актуальными следующие виды налогов:

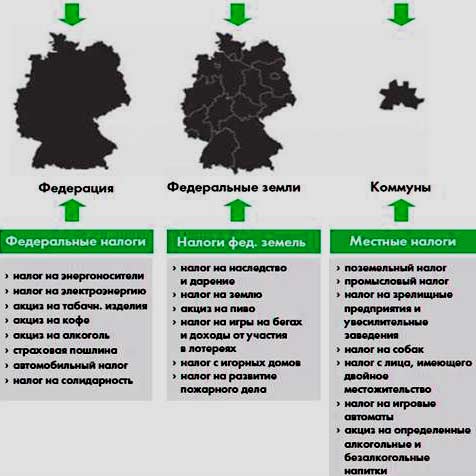

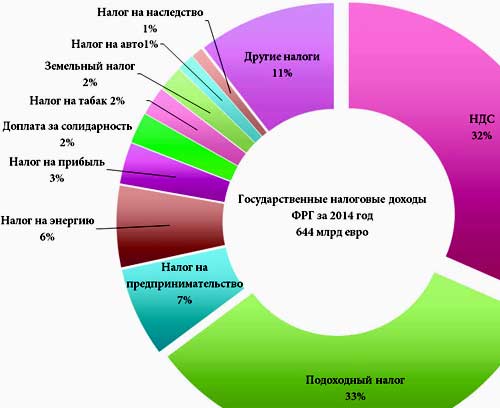

Структура немецкой налоговой системы

Есть и другие виды налогов, которые считаются косвенными.

Особенности корпоративных отчислений

Налогооблагаемый доход может быть рассчитан на уровне всего общества. В основе налоговой базы лежит прибыль, которую общество получает в результате своей деятельности. Эта деятельность может осуществляться как на территории государства, так и в любой другой стране. Налогообложению подлежит вся прибыль, полученная в результате деятельности того или иного предприятия.

Особенности отчислений по НДС

Налог на добавочную стоимость может исчисляться исходя из того, какова общая сумма выручки.

Сравнение налоговой ставки НДС в Германии и РФ

Согласно существующему законодательству, некоторые могут быть освобождены от уплаты НДС. В первую очередь это касается экспортных сделок. Также под льготы попадают следующие виды деятельности:

Наследникам и дарителям на заметку

Эти отчисления физическое лицо, являющееся владельцем того или иного вида недвижимости, обязуется делать тогда, когда объект недвижимости передается безвозмездно. Налогообложение касается только тех объектов недвижимости, которые находятся на территории немецкого государства. Размер конечной суммы основывается на том, сколько стоит передаваемая квартира или дом. Также есть зависимость ставки от того, в какой степени родства с дарителем находятся лица, принимающие в дар объект недвижимости.

Ставки налогов на недвижимость в Германии

Так, ставка для супруга или супруги варьируется от 7 до 30 процентов. Ставка для тех, кто не состоит в родстве с дарителем, варьируется от 30 до 50 процентов. На минимальную ставку можно рассчитывать только тогда, когда стоимость объекта недвижимости не превышает 75 тысяч европейских рублей.

Информация для владельцев ценных бумаг

Этот вид отчислений взимается в 2021 году как с прибыли от ценных бумаг, так и с процентов по вкладам. Также налогообложению подлежат дивиденды, которые были получены членами сообществ во время распределения прибыли.

Если говорить о вкладах-кредитах, то налог удерживается соответствующим органом автоматически. Члены капитальных сообществ получают прибыль от организации путем распределения ее доходов.

Структура немецкого налогообложения по федеральным землям

Это же касается вознаграждения участников за те услуги, которые были ими оказаны. Чем большую сумму получит в качестве вознаграждения то или иное физическое лицо, тем меньшим будет размер налогооблагаемой базы для организации. При этом важно помнить о том, что каждый человек, получивший вознаграждение, обязуется оплатить подоходный налог.

Все немецкие капитальные общества обязуются встать на налоговый учет. Еще одной обязанностью компании является самостоятельное ведение бухгалтерии. Финансовая отчетность готовится в конце текущего года директором организации. Вся немецкая отчетность может быть подана только в электронном виде.

Оплата подоходного налога

Особую роль в жизни общества играет подоходный налог в Германии. Для физических лиц, которые могут доказать факт постоянного проживания на территории немецкого государства, в 2021 г. предполагается несение неограниченной обязанности уплаты. То есть, люди, являющиеся немецкими резидентами, делают соответствующие отчисления как от источников, которые находятся как на территории государства, так и за границей.

В основе налоговой базы лежит прибыль, которая была получена физическим лицом в течение двенадцати месяцев. Ставки для людей, несущих неограниченную обязанность по уплате налога, являются прогрессивными.

Помимо существующих ставок, государством были установлены надбавки. Объем надбавки составляет 5,5 процента от общей суммы. Эта надбавка именуется «солидарным взносом». Вырученную сумму власти страны используют для восстановления экономической мощи Германии.

Размер подоходного налога в Германии

Если в семье налогоплательщика есть несовершеннолетние дети, то размер актуальной ставки может быть немного снижен. Если человек не постоянно проживает на территории немецкого государства, то на него накладывается бремя ограниченной обязанности оплаты налога. В этом случае налогообложению подлежит прибыль, полученная от тех компаний, которые были зарегистрированы на территории страны.

Если человек является гражданином страны, которая своевременно заключила с Германией соглашение о недопущении двойного налогообложения, то он имеет право требовать от властей страны возмещения убытков.

Подоходный налог оплачивается тогда, когда человек получает прибыль от:

Размер суммы, которую обязуется внести налогоплательщик, определяется налоговым органом. Основой для этого является декларация, своевременно поданная налогоплательщиком. Декларация должна быть подана как минимум до конца пятимесячного срока текущего налогового года.

Тонкий вопрос недвижимости

В отличие от других европейских государств, в Германии достаточно демократичный размер налога на недвижимость.

Однако, ставка на доход от перепродажи недвижимого имущества довольно высока – около 50 процентов.

Это касается только того объекта недвижимости, который не был использован для личного проживания владельца. Соглашение, подписанное властями РФ и Германии, действующее и в 2021 году, исключает двойное налогообложение.

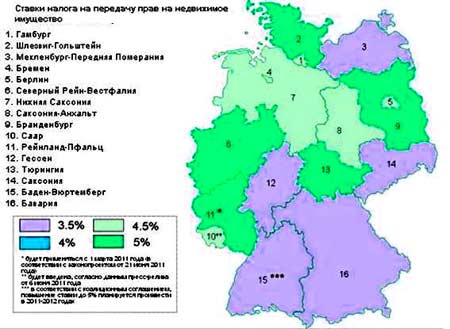

Приобретение квартиры или дома

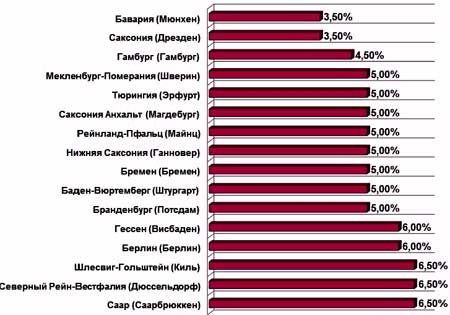

Человек, который имеет возможность и желание приобрести недвижимость на территории немецкого государства, обязуется оплатить соответствующий налог. Официально этот налог определяется как отчисление государству на приобретение недвижимого имущества. Делать соответствующие отчисления должен тот, кто приобретает как земельный участок, так и дом или апартаменты.

Количество сделок с недвижимостью в Германии

В зависимости от того, где именно находится объект недвижимости, колеблется и размер ставки. В течение 2015 года власти разных федеральных земель повышали ставку. Во многих землях Северного Рейна размер ставки составляет 5 процентов. По мнению специалистов, повышение ставки на приобретение недвижимого имущества способствует увеличению расходов на его регистрацию.

Владение квартирой или домом

В течение всего 2015 года размер базовой ставки ежегодных отчислений на недвижимое имущество составлял только 0,35 процента его стоимости. Также имеется муниципальный коэффициент, согласно которому, физические лица, являющиеся владельцами недвижимого имущества, обязуются делать иные отчисления. Размер этих отчислений варьируется от 0,98 до 2,84 процента. Так, размер отчислений, которые обязуется ежегодно делать владелец берлинской недвижимости, составляет не более 200 европейских рублей.

Налог на приобретение недвижимости в различных районах Германии

Важно учитывать то, что в Германии является актуальной схема списания налога для физических лиц. Это касается только той недвижимости, которая подлежит сносу. Старые дома, построенные во время нахождения у власти национал-социалистической партии, подлежат льготному налогообложению.

Аренда квартиры или дома

Если владелец недвижимого имущества планирует сдавать его в аренду, то он должен помнить о том, что доход от этой деятельности подвергается налогообложению. Ставка аналогична проценту иных доходов.

Люди, находящиеся в браке, могут рассчитывать на снижение ставок.

Для холостяков и разведенных мужчин льготных ставок законодательством не предусмотрено. Если человек, приобретая тот или иной объект недвижимости, брал кредит в банке, то он также имеет право на некоторые налоговые льготы.

Продажа или дарение объекта недвижимости

Когда человек принимает решение продать тот или иной объект недвижимости, то спекулятивный налог ему не начисляется.

Размеры различных немецких налогов

Впрочем, это актуально только для того, кто может подтвердить факт владения квартирой или домом в течение последнего десятилетия. В противном случае отчисления с перепродажи квартиры, дома или земли аналогичны проценту подоходного налога. Когда владелец объекта недвижимости передает права собственности наследнику, то он обязуется сделать отчисления государству в размере от 7 до 50 процентов. Конечная сумма зависит от того, в какой степени родства состоят даритель и наследник.

В среднем ставка сегодня выглядит так:

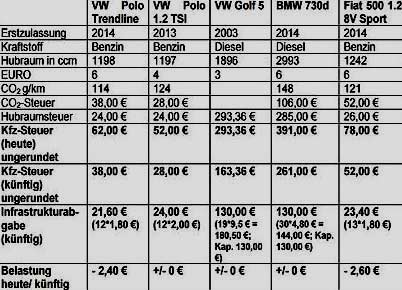

Автовладельцам на заметку

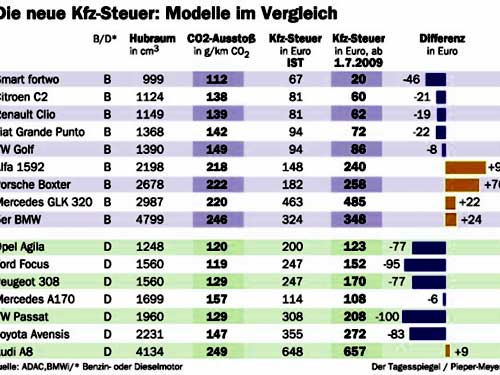

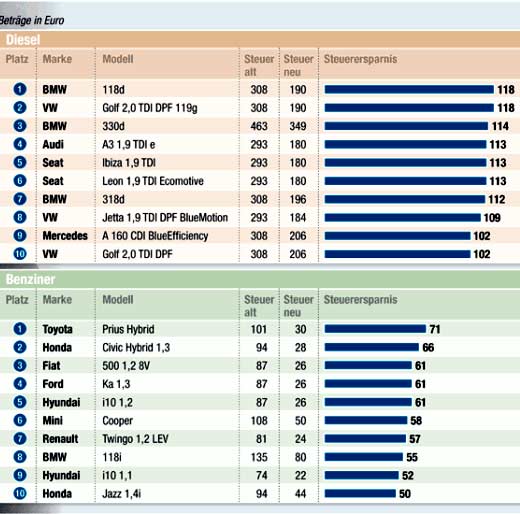

Несколько лет назад власти Германии приняли непростое решение. Налог на авто, принятый после долгих обсуждений, продолжает оставаться и в 2021 году.

Размер немецкого налога на автомобиль

Важно понимать, что налог на движимое имущество преследует не только цель пополнения госказны. В основе этого налога, который так возмущает многих немецких автовладельцев, лежит забота об окружающей среде.

Размер имеет значение

Налоги на движимое имущество «родились» не вчера. Шесть лет назад были приняты только некоторые поправки, предполагающие принципиально иной, новый порядок обложения налогом автомобильной техники.

Раньше размер налога зависел от массы авто и его габаритов. Сегодня этот налог поделен властями Германии на 2 основные составляющие. Это позволяет немцам воспринимать нововведение как два разных вида налогообложения.

Так, согласно новым поправкам, общий размер налога зависит от того, какие габариты имеет двигатель конкретного авто. Чем серьезнее его объем, тем большую мощность он вырабатывает. В соответствии с новой тарифной сеткой, принятой немецкими властями, каждые 100 кубических сантиметров бензинового двигателя авто равняются двум европейским рублям.

То есть, если двигатель имеет габариты 2,5 тысячи см. в кубе, то за такую автотехнику владелец обязуется заплатить не менее 50 европейских рублей. Владельцам авто, работающим на дизельных двигателях, приходится платить до 9 европейских рублей за каждые 100 кубических сантиметров.

Торговцы воздухом

Больше всего немецких автовладельцев возмутил тот факт, что власти страны ввели еще один налог. Так, теперь владелец любого авто обязуется делать отчисления, которые будут использованы в борьбе с загрязнением окружающей среды.

Введение этого налога является важнейшим этапом достижения поставленной властями цели. А приоритетной задачей является 40-процентное снижение количество выбрасываемого машинами углекислого газа. Должного эффекта власти Германии планируют добиться примерно через пять лет. Намерения благие, но цели достижения конечной цели по нраву далеко не всем.

Немецкий налог на выхлопы СО2

Один из методов борьбы с загрязнением воздуха достаточно оригинален. Так, власти страны делают все для того, чтобы автовладельцы ездили только на новых «эколомобилях». Это также нервирует немецких автолюбителей, которые по своей природе достаточно консервативны. Теперь за содержание старого автомобиля, с которым трудно расстаться, владелец должен платить, что ощутимо бьет по его карману.