какой налог платится при разделе имущества супругов

Налог при разделе имущества при разводе

Раздел совместного имущества (квартиры) производится по соглашению, заключенному после развода. Я получаю в собственность 100% квартиры, без выплаты компенсации. Обязан ли я заплатить налог на доход?

При этом доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физических лиц в соответствии с гл. 23 «Налог на доходы физических лиц» НК РФ (ст. 41 НК РФ).

Вместе с тем доходами при исчислении НДФЛ не признаются доходы от операций, связанных с имущественными и неимущественными отношениями физических лиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ, за исключением доходов, полученных указанными физическими лицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений (п. 5 ст. 208 НК РФ).

Соответственно, при заключении супругами соглашения о разделе имущества, находившегося в их совместной собственности, у супругов не возникает экономической выгоды, поскольку один из них становится единоличным владельцем части имущества, которым владел и ранее, но совместно с супругом. Следовательно, в случае передачи денежных средств между членами семьи до расторжения брака НДФЛ не взимается.

Также налог не взимается с выплат и компенсаций, в том числе полученных по решению суда (п. 1 ст. 217 НК РФ).

Вы не обязаны платить НДФЛ, так как имущество (денежные средства), полученное при разделе совместно нажитого имущества, доходом не является.

Выплаты супругов при разводе облагаются НДФЛ, только если они производятся на основании соглашения, и в ЗАГСе есть запись о расторжении брака

Напомним, что имущество, нажитое супругами во время брака, является их совместной собственностью (п. 1 ст. 256 Гражданского кодекса).

В свою очередь раздел общего имущества супругов может быть произведен как в период брака, так и после его расторжения по требованию любого из супругов. Общее имущество супругов может быть разделено между супругами по их соглашению. Соглашение о разделе общего имущества, нажитого супругами в период брака, должно быть нотариально удостоверено (п. 1-2 ст. 38 Семейного кодекса).

В случае спора раздел общего имущества супругов, а также определение долей супругов в этом имуществе производятся в судебном порядке (п. 3 ст. 38 Семейного кодекса РФ).

При разделе общего имущества суд по требованию супругов определяет, какое имущество подлежит передаче каждому из них. В случае, если одному из супругов передается имущество, стоимость которого превышает причитающуюся ему долю, другому супругу может быть присуждена соответствующая денежная или иная компенсация (абз. 2 п. 3 ст. 38 Семейного кодекса РФ). Право собственности прекращается при отчуждении собственником своего имущества другим лицам, отказе собственника от права собственности, гибели или уничтожении имущества и при утрате права собственности на имущество в иных случаях, предусмотренных законом (п. 1 ст. 235 ГК РФ).

На основании этого, изменение состава собственников, в том числе переход имущества к одному из участников совместной собственности, не влечет для этого лица прекращения права собственности на указанное имущество. При разделе такого имущества, например, при расторжении брака оно меняет статус, то есть режим совместной собственности прекращается, и оно (в определенных соглашением сторон или судом долях) переходит в единоличную собственность каждого из супругов.

В то же время при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды (п. 1 ст. 210 Налогового кодекса).

При этом доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физлиц в соответствии с главой 23 «Налог на доходы физических лиц» НК РФ (ст. 41 НК РФ).

Вместе с тем доходами при исчислении НДФЛ не признаются доходы от операций, связанных с имущественными и неимущественными отношениями физлиц, признаваемых членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом РФ, за исключением доходов, полученных указанными физлицами в результате заключения между этими лицами договоров гражданско-правового характера или трудовых соглашений (п. 5 ст. 208 НК РФ).

Соответственно, при заключении супругами соглашения о разделе имущества, находившегося в их совместной собственности, у супругов не возникает экономической выгоды, поскольку один из них становится единоличным владельцем части имущества, которым владел и ранее, но совместно с супругом. Следовательно в случае передачи денежных средств между членами семьи до расторжения брака НДФЛ не взимается.

Также налог не взимается с выплат и компенсаций, в том числе полученных по решению суда (п. 1 ст. 217 НК РФ).

Добавим, что брак считается расторгнутым со дня госрегистрации расторжения брака в книге регистрации актов гражданского состояния, а при расторжении брака в суде– со дня вступления решения суда в законную силу (п. 1 ст. 25 Семейного кодекса РФ). Сумма денежных средств, переданная после госрегистрации, будет облагаться НДФЛ.

Раздел имущества при разводе: от брачного договора до медиации и суда

Во время развода одной из главных проблем экс-супругов является раздел их имущества. Для того чтобы понять, кому и что положено по закону, необходимо учесть множество аспектов. Юристы и нотариусы рассказали, какая собственность считается неразделимой, что делать с ипотекой, чем отличается брачный контракт от соглашения, какое имущество разделить не получится, а также как экс-супругам может помочь медиация.

Эксперты в этой статье

Совместная собственность

Основные положения раздела собственности бывших супругов при разводе указаны в Семейном кодексе Российской Федерации. Все, что приобретено супругами в браке в результате возмездных сделок, является их совместной собственностью. Исключением считается имущество, которое один из супругов получил в результате безвозмездных сделок — дарения, наследства или приватизации, а также если супруги заключили брачный договор, пояснила Ольга Балбек, главный юрист сети офисов «Миэль». Она уточнила, что если один из супругов приобрел квартиру до брака, то она является его собственностью. Однако если жилье приобретено в рассрочку или ипотеку, а выплаты производятся в период брака, то второй супруг может претендовать на это имущество при его разделе.

Читайте также:

Кто оценивает имущество

За многие годы брака бывает непросто оценить совместно нажитое имущество. Супруги зачастую вкладывают большие деньги в ремонт квартиры или даже самостоятельно возводят загородные дома. «Конечно, если вопрос решается миром, то стороны определяют стоимость нажитого имущества самостоятельно. Но если между бывшими мужем и женой идет спор, то заказывается оценка недвижимости. Для этого необходимо пригласить специалиста в официальной оценочной компании», — рассказала юрист.

Ипотека

Если супруги разводятся, но у них есть квартира, по которой выплачивается ипотечный кредит, то они должны определить по соглашению сторон либо в судебном порядке, за кем остается данный объект недвижимости и кто продолжит выплачивать кредит. «В этом случае необходимо обратиться в банк о возможном изменении кредитного договора. Также они могут выделить доли во владении квартирой и после этого разделить кредит», — поясняет Бальбек. Если стороны не смогли договориться, кому останется квартира, и распределить обязанности по выплате ипотеки, то им придется обратиться в суд. Возможности раздела имущества супругам при разводе в суде также нужно согласовывать с банком, кроме случаев, когда эти варианты уже были учтены при выдаче кредита — например, условия брачного договора.

Читайте также:

Брачный договор

Брачный договор — действенный способ урегулирования имущественных отношений. Заключить брачный договор можно до государственной регистрации брака и в любое время после регистрации брака, но до момента развода. Брачный договор часто позволяет избежать корыстных и нечестных действий супругов в отношении недвижимого имущества. «Бывают ситуации, когда не сами супруги, а другие лица настаивают на заключении между супругами данного договора. Например, у нас был случай, когда отец женщины, состоящей в браке, хотел приобрести для нее квартиру. Он настоял на заключении брачного договора между дочерью и ее супругом, в котором было зафиксировано, что супруг не будет никаким образом претендовать на это жилье. Впоследствии эта пара действительно рассталась, но, благодаря брачному договору, купленная для женщины квартира осталась полностью в ее собственности», — комментирует юрист.

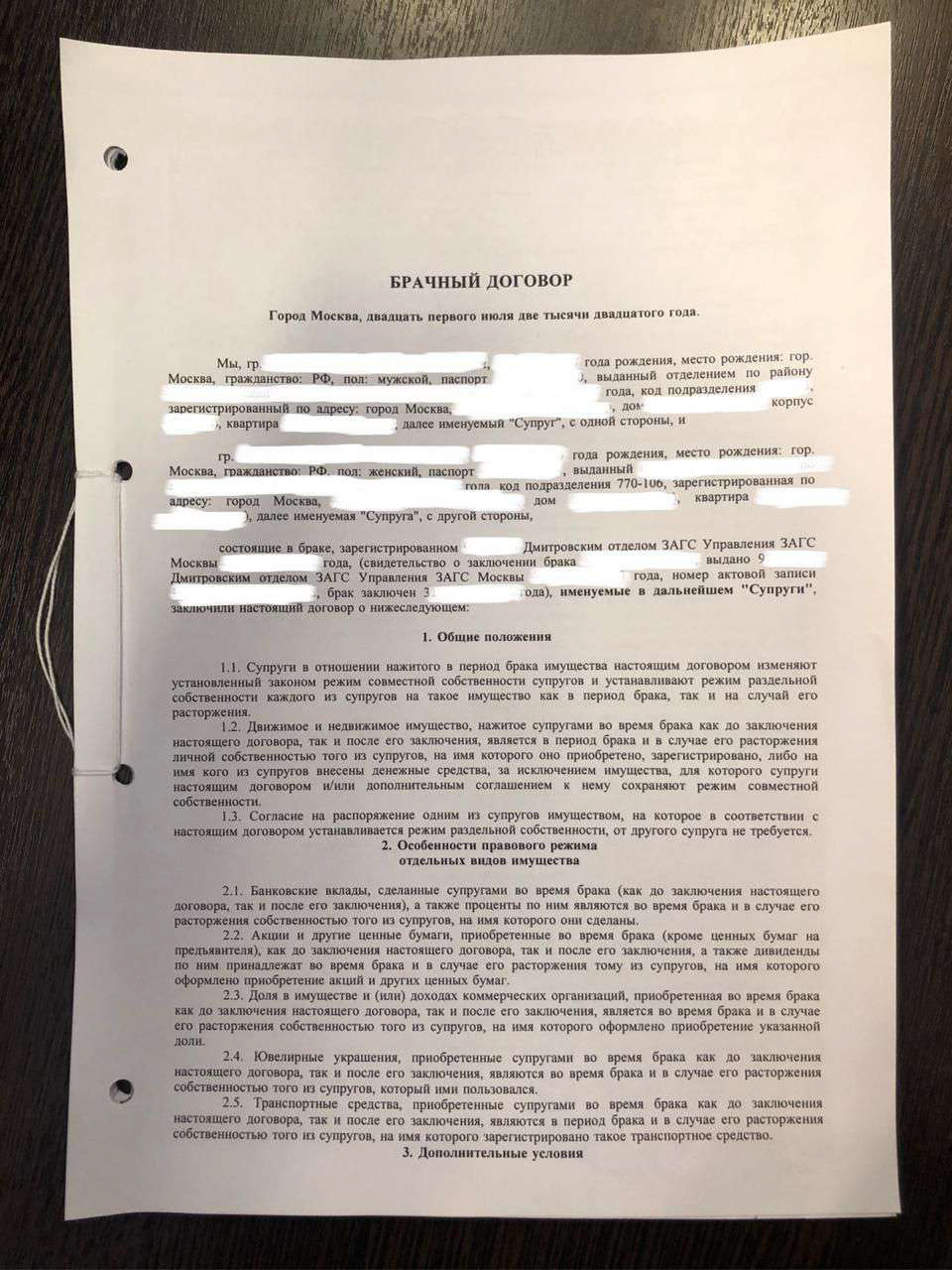

Пример брачного договора

Соглашение о разделе

Соглашение о разделе имущества заключается как в период брака, так и после его расторжения. «Оно касается только имеющегося у супругов имущества. Такое соглашение, как и брачный договор, избавляет супругов от затяжной и затратной судебной процедуры, позволяя решить финансовые и имущественные вопросы быстро и эффективно», — рассказала Екатерина Лексакова, член комиссии Федеральной нотариальной палаты.

Регистрация

Разведенного супруга (супругу) не всегда можно снять с регистрации без его согласия. «В случае нежелания зарегистрированного лица сняться с регистрационного учета собственнику квартиры, желающему снять зарегистрированное лицо с учета, предстоит доказать в суде, что зарегистрированное лицо перестало быть членом семьи собственника или фактически не проживает и не оплачивает коммунальные платежи. Однако человека нельзя выписать из квартиры, если на момент приватизации данного жилого помещения он отказался от приватизации в пользу других собственников», — комментирует Бальбек. Она пояснила, что в таком случае за этим гражданином сохраняется пожизненное право пользования данным помещением.

Неразделимая собственность

Не всю недвижимость можно поделить поровну или вообще поделить при разводе. Нельзя разделить недвижимость, купленную до брака одним из супругов, подаренную до или во время брака одному из супругов, перешедшую по завещанию либо отданную в наследство, уточнила юрист. По ее словам, также не получится разделить квартиру, приватизированную только на одного из супругов во время брака. Однако если второй супруг отказался от приватизации в пользу других собственников, то его нельзя снять с регистрационного учета и за ним сохраняется пожизненное право пользования данным жилым помещением. Также при разводе нельзя разделить неприватизированную жилплощадь. Разделить квартиру, которая принадлежит супругам на основании договора социального найма, можно только путем обмена, резюмировала эксперт.

Читайте также:

Нотариальное удостоверение

Часто семейные пары обращаются к юристам, которые обещают помочь им с составлением брачного договора или соглашения о разделе имущества. Но эти документы не имеют никакой силы не только потому, что часто там встречаются пункты, которые противоречат российскому законодательству, но и потому, что и брачный договор, и соглашение о разделе имущества подлежат обязательному нотариальному удостоверению, комментирует Лексакова. По ее словам, нотариус всегда поможет составить грамотный и подробный документ, который в полной мере устроит обоих супругов. Он также разъяснит сторонам правовую суть сделки, проверит волеизъявление сторон, проследит за тем, чтобы условия договора не ущемляли и не были кабальными ни для одной из них, поясняет член ФНП.

Медиация

Недавно появился и набирает популярность институт медиации, который помогает урегулировать конфликты мирно и эффективно, не прибегая к судебным разбирательствам. Для этого разводящиеся супруги подключают третью сторону — медиатора, который помогает им найти компромисс, поясняет Лексакова. По ее словам, заключенное медиативное соглашение, удостоверенное нотариусом, имеет силу исполнительного документа. То есть если одна из сторон не будет выполнять свои обязательства, соглашение дает возможность прибегнуть к процедуре исполнительного производства, минуя суд, объясняет эксперт.

Существует только два способа разделить имущество: судебный и через нотариуса. Однако нотариус работает в области бесспорной юрисдикции, поэтому если договориться мирно (даже с помощью медиатора) не удалось, сторонам придется идти в суд, поясняет член ФНП. Она подчеркнула о необходимости учитывать, что оплата госпошлин и расходы на представителей сторон в суде в итоге оказываются куда выше, чем оплата нотариального тарифа.

Как делится имущество при разводе

Кому чайник, а кому — машина

Если совместно нажитое имущество не разделить за 3 года, оно навсегда останется в общей собственности бывших супругов.

Но это не единственная проблема, с которой можно столкнуться при разделе имущества. Например, сложно доказать, что квартира или дом не общие и их не нужно делить пополам, если кто-то в браке потратил на покупку личные деньги.

Я юрист, и у меня спрашивают, как поделить построенный в браке дом или как при разводе не отдавать жене машину, если работал только муж. В статье я расскажу, что бывшие супруги могут поделить, а что останется их личной собственностью, как поделить все мирно или через суд и как обжаловать судебное решение о разделе, если оно нарушает ваши права.

Что вы узнаете

Законодательство

Правила раздела имущества при разводе закреплены в третьем разделе семейного кодекса. Там сказано, что по умолчанию все имущество, что приобретено супругами в браке, общее и делится поровну — независимо от того, на чье имя оно записано.

Исключение: если один супруг получил что-то в подарок, по наследству или в результате приватизации, то это его личная собственность, которая при разводе не делится. И если супруг заплатил за что-то добрачными деньгами или деньгами от продажи полученного безвозмездно имущества, то это тоже неделимое имущество.

Также супруги могут заключить брачный договор и прописать в нем другие правила.

Еще на случай раздела имущества при разводе пригодится глава 16 гражданского кодекса — об общей собственности и о том, как ею пользоваться и разделить. А о нюансах бракоразводного процесса можно прочесть в постановлении Пленума Верховного суда РФ от 05.11.1998 № 15.

Нужно ли делить имущество

Делить имущество — это право, а не обязанность бывших супругов. Например, если за время брака вы покупали только недорогие бытовые приборы и можете договориться, кто заберет чайник, а кто микроволновку, то составлять какие-либо документы о разделе имущества или идти в суд не нужно. Но если вы много лет прожили вместе и хотите официально определить, кому достанется дом, а кому — машина, придется делить имущество официально.

Что будет, если не делить имущество при разводе. Много лет действовала практика, что если в течение трех лет после развода бывшие супруги не поделили имущество, значит, они договорились о сохранении фактического порядка дел. То есть если жена после развода увезла диван, а муж не попросил половину денег за него, то через три года этот диван полностью принадлежит жене. Или если муж в период брака стал титульным собственником квартиры — то есть владельцем по документам, а жена в течение трех лет не пошла в суд признавать свое право на половину жилья, то позже она уже ничего не сможет требовать и все достанется мужу.

В последние годы судебная практика поменялась: теперь неподеленное в трехлетний срок приобретенное в браке имущество навсегда остается общей совместной собственностью. На самом деле по закону всегда было так, и пленум Верховного суда РФ еще в 1998 году так постановил, но почему-то раньше правовые нормы толковались наоборот.

Например, женщине из Санкт-Петербурга пришлось два года доказывать, что купленная в браке машина осталась в совместной собственности, а не перешла единолично к мужу, раз ее вовремя не поделили в суде. Дело попало в Верховный суд, и только там судьи вспомнили про старые разъяснения относительно имущества, которое не разделили.

Спустя несколько лет тот же вопрос подняли бывшие супруги из Московской области. В браке две квартиры записали на жену, а через четыре года муж потребовал отдать ему одну из квартир. И снова только Верховный суд подтвердил, что все не поделенное при разводе остается общим.

При этом чем больше времени пройдет с момента развода, тем больше сил придется потратить на судебный спор, если возникнут разногласия об использовании общего имущества. А в случае с машиной, например, может оказаться нечего делить.

Когда жена должна заплатить налоги за мужа

Вступая в брак, молодожены клянутся быть вместе в радости и печали, в богатстве и бедности. Если муж ведет успешный бизнес, то его жена может только порадоваться за любимого. Однако на преуспевающего мужчину могут обратить внимание и другие люди, например налоговые инспекторы.

Если окажется, что муж задолжал перед казной и очутился на грани разорения, чиновники постараются перевести его долги на супругу. Подобные случаи уже встречаются в судебной практике.

Налоговые последствия штампа в паспорте

Сразу скажем, что Налоговый кодекс не рассматривает семью в целом как субъект налоговых правоотношений и не предполагает взыскание с супружеских пар налогов в большем размере, чем это имело бы место, если бы пара не состояла в зарегистрированном браке. Между тем в последнее время начала формироваться практика взыскания налоговых долгов с членов семьи неплатежеспособных бизнесменов. Проиллюстрируем сказанное с помощью примера из арбитражной практики — определения Верховного суда РФ от 25 сентября 2020 года № 302-ЭС20-12854 по делу № А33-29543/2017.

Арбитражный суд признал индивидуального предпринимателя банкротом. ФНС попросила считать налоговые обязательства бизнесмена в сумме 27 млн рублей общими с его супругой. Инспекторы мотивировали свой подход тем, что имущество, нажитое супругами во время брака, является их совместной собственностью.

Задолженность по имущественным налогам

В силу пункта 2 статьи 45 Семейного кодекса под общими долгами супругов понимаются долги, которые возникли по инициативе супругов в интересах всей семьи, или долги одного из супругов, по которым все полученное им было использовано на нужды семьи. Плательщиком транспортного налога является формальный владелец автомобиля. Плательщиком земельного налога и налога на имущество выступает лицо, на которое зарегистрировано имущество.

В период брака супруги приобрели большой состав имущества общей стоимостью более 450 млн рублей. Поскольку имущество было зарегистрировано на мужа, начисление транспортного, земельного и налога на имущество производилось только в отношении него. Предприниматель своевременно не уплатил налоги, и они попали в реестр требований кредиторов. По заявлению супруги банкрота суд разделил совместно нажитое имущество. В результате во владении жены бизнесмена оказалось имущество стоимостью 227 млн рублей.

Как правило, в состав имущества, подлежащего разделу, включается общее имущество супругов, а также учитываются общие долги супругов. Действия супругов по разделу совместно нажитого имущества без раздела обязательств были направлены на уход от уплаты налогов. В итоге суд признал общими обязательства членов семьи по уплате имущественных налогов.

Долги по налогам на предпринимательскую деятельность

ФНС также заявила о признании общими долгами супругов налоговых обязательств, возникших в связи с бизнесом мужа. Предпринимательская деятельность осуществлялась в период брака, и условия данной деятельности предусматривали поступление от нее дохода, следовательно, доход мужа относится к общему имуществу супруга.

Деловая активность подразумевает как поступление от нее дохода, так и обязанности по уплате налогов. Задолженность бизнесмена по налогам на бизнес возникла в период брака и совместного проживания с супругой, ведения общего хозяйства. Поскольку доход от предпринимательской деятельности мужа был направлен на нужды семьи, суд решил, что и налоги, исчисленные в связи с ведением бизнеса, являются общими.

Выводы и рекомендации

Какие выводы можно сделать из приведенного случая? Обращение взыскания на общую собственность супругов при банкротстве одного из них широко укоренилось в судебной практике. Между тем в приведенном прецеденте налоговикам впервые удалось перевести долги перед казной на жену предпринимателя. В связи с этим можно рекомендовать членам семьи бизнесмена регулярно отслеживать состояние его расчетов с бюджетом и своевременность внесения налоговых платежей. И делать это лучше в том периоде, когда бизнес процветает, а не когда дела предпринимателя идут на спад и выстраивается длинная очередь кредиторов.

Мнение автора может не совпадать с мнением редакции