какой налог убрали с нового года

С 2021 года отменяют ЕНВД. На какие режимы переходить: советует ФНС в своей методичке

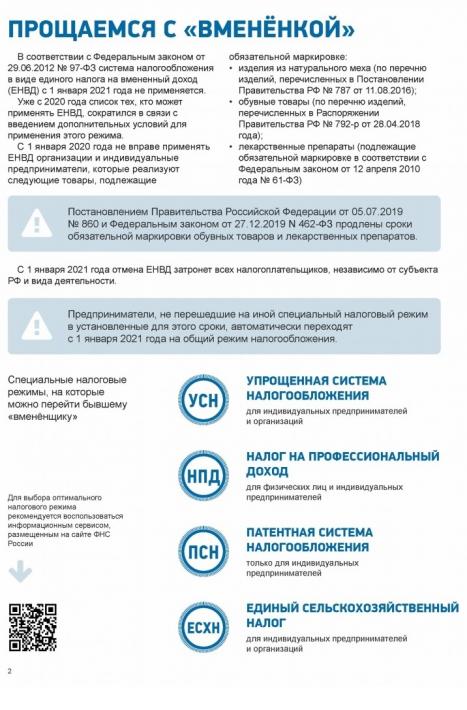

С 2021 года перестанет применяться ЕНВД и это создаст большие проблемы малому бизнесу. Но несмотря ни на что, Минфин и ФНС настаивают на своем — продления действия вмененки не будет.

Налоговики решили заранее оповестить налогоплательщиков ЕНВД об отмене и дать советы по выбору новой системы для работы. И выпустили методичку. Она приложена к письму ФНС от 11 марта 2020 г. № АБ-4-19/4243@.

Как будут предупреждать

В письме ФНС есть план информационной кампании. Предупреждения будут слать через ТКС и Личные кабинеты. Запланированы публикации в СМИ, выступления на радио и телевидении. И даже собираются привлечь к оповещению фирмы, оказывающим бухгалтерские услуги.

Судя по плану, денег потрачено будет немало. Поскольку в списке есть размещение информации на билбордах и других средствах наружной рекламы.

О проделанной работе региональным управлениям надо будет отчитаться в ФНС, форма отчета приложена к письму.

На каком основании и с какого числа отменяется ЕНВД

Вмененку планировали отменить еще с 2018 года, но все-таки продлили её действие до конца 2020. После введения онлайн-ККТ власти окончательно решили избавиться от вмененного налога, поскольку уверены, что и так могут контролировать выручку малого бизнеса.

Обратите внимание, что часть налогоплательщиков ЕНВД уже потеряла право применять эту систему из-за введения обязательной маркировки. Но продавцы лекарств и обуви не смогут применять ЕНВД с 1 июля вместо 1 апреля, потому что введение обязательной маркировки этих товаров отодвинули. И в сложившейся сейчас экономической ситуации могут отодвинуть еще раз, так что стоит мониторить изменения в этой части.

Если вы не напишете уведомления/заявления о переходе на какой-то из спецрежимов, вы автоматически окажетесь на ОСНО.

На выбор предлагается четыре спецрежима. Но два из них не подходят организациям. А ЕСХН налог специфический, только для сельхозпроизводителей. Т.е. надо соблюдать жесткие условия по доле в выручке. Так что на самом деле у организаций выбор маленький — из двух видов УСН.

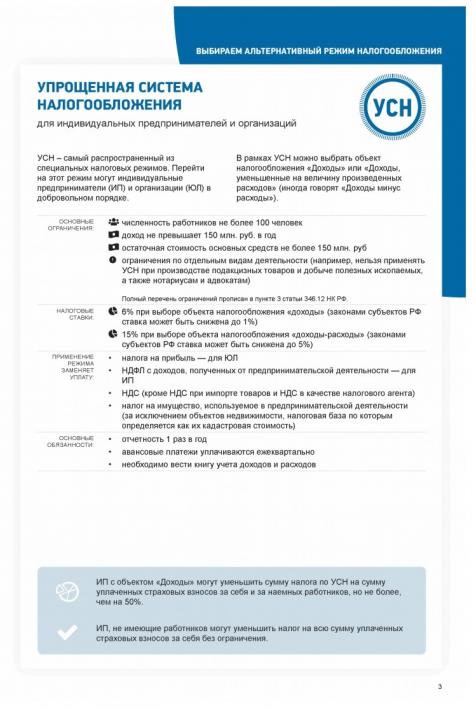

Упрощенная система налогообложения

Упрощенная система налогообложения подходит почти всем бывшим ЕНВДшникам. Исключая тех, у кого большая выручка (более 150 млн) и много основных средств (остаточная стоимость более 150 млн), поскольку остальные ограничения совпадают с теми, что есть у вмененки. Есть список ограничений по видам деятельности, по которым нельзя применять УСН, но по ним и так ЕНВД не применялась.

Прежде чем выбирать один из двух видов УСН, стоит поискать информацию о региональной ставке налога. Так, например, в Санкт-Петербурге ставка по объекту «доходы минус расходы» не 15%, а 7%. А в Ленинградской области вообще 5%. И это для всех видов деятельности. Но стоит помнить, что при этом объекте УСН существует минимальный налог. И если у организации и ИП получится убыток, придется заплатить 1% от выручки.

Организациям стоит иметь ввиду, что от ведения бухгалтерского учета и от сдачи бухотчетности упрощенка не освобождает.

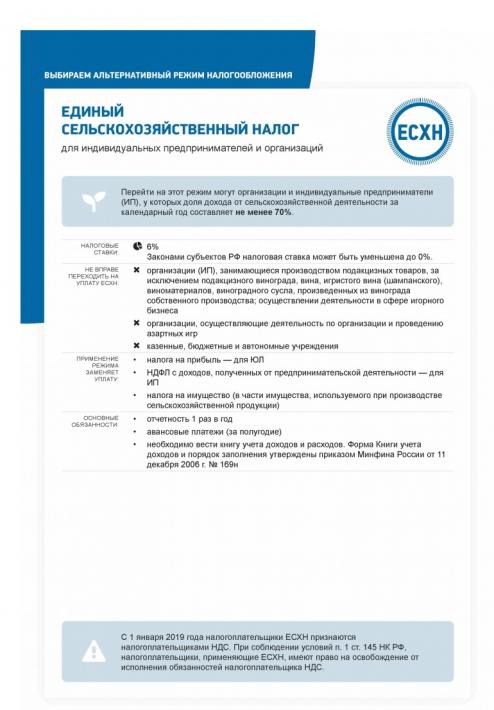

Единый сельскохозяйственный налог

Выше уже указывалось, что ЕСХН это налог для сельхозпроизводителей. Условия по соблюдению выручки весьма жесткие. Например, потерять право на применение этого налога можно только из-за продажи дорогого основного средства. Кроме того, с 2019 года ЕСХН не освобождает автоматом от уплаты НДС. Чтобы не платить НДС надо писать заявление об освобождении в соответствии со ст.145 НК. А право освободиться есть только у тех организаций и ИП, у кого выручка в 2021 году будет менее 70 млн рублей (в 2022 и далее 60 млн). Сравните с условиями упрощенки и увидите, что выгоднее.

На самом деле ЕСХН вообще не для тех, кто переходит с ЕНВД. Потому что под вмененку не попадает продажа собственно произведенной продукции. А сельское хозяйство подразумевает выращивание и продажу продукции, а не перепродажу купленных товаров.

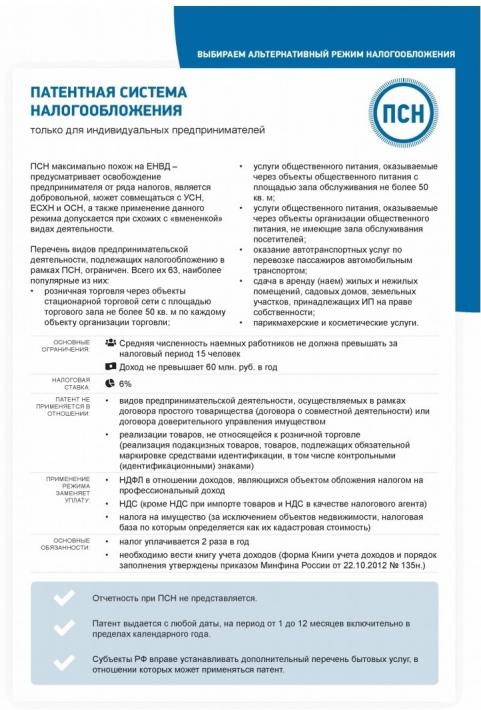

Патентная система налогообложения

Применяется только индивидуальными предпринимателями. Основные условия указаны на странице методички. Но надо заметить, что это единственная страница, содержащая некорректную информацию. Тут указано, что патент заменяет «НДФЛ в отношении доходов, являющихся объектом обложения налогом на профессиональный доход». На самом деле НДФЛ не уплачивается с доходов, от видов деятельности, по которым применяется ПСН. А неверная информация попала с другой страницы методички, которая про НПД.

Кроме того, не соответствует действительности указание на то, что налог уплачивается два раза в год. Да, если брать патент на срок более полугода, то платить надо два раза. Но патент можно брать каждый месяц и тогда будет 12 оплат налога в год. А брать патенты помесячно иногда имеет смысл. Потому что если есть риск потерять право применять ПСН (например, превысить лимит выручки в 60 млн рублей в год), то не стоит покупать патент на год.Так как если право на ПСН теряется, то теряется оно начиная с начала применения патента.

Например, вы купили патент на год (с 1 января до 31 декабря). В сентябе вы превысили лимит по выручке. Вы обязаны пересчитать налог по другой системе налогообложения с 1 января! А это НДФЛ и НДС, если у вас нет в запасе УСН. Если же вы купите один патент на 1 полугодие, а потом приобретете его на июль, август и сентябрь помесячно, то пересчитывать налог вам придется только за сентябрь, а не с 1 января.

Кроме того, при оценке выгодности ПСН следует учитывать будущие изменения, которые уже прошли первое чтение в Госдуме.

Перейти на ПСН не удастся предпринимателям, реализующим некоторые товары, подлежащие обязательной маркировке: обувные и меховые товары, лекарства.

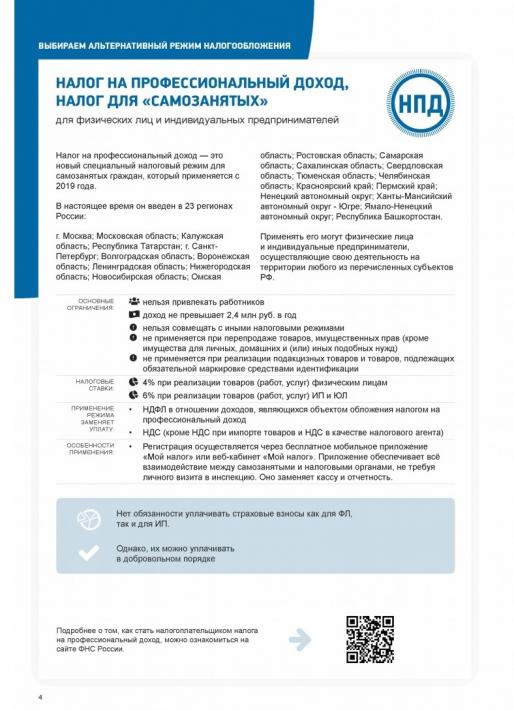

Налог на профессиональный доход (налог самозанятых)

Краткая исчерпывающая информация приведена на странице методички. Но к 2021 году список регионов могут расширить, это надо иметь ввиду. Кроме того, на странице не совсем корректно приведена информация насчет реализации личного имущества. Перепродажа любых товаров и имущественных прав не попадает под НПД. Для каких бы целей эта перепродажа не производилась. Применять этот налог можно только при продаже товаров собственного изготовления. Но если ваш произведенный товар подлежит обязательной маркировке (например, вы шьете шубы из натурального меха), то НПД применять нельзя.

Совмещение спецрежимов

ЕНВД — такая система налогообложения, которая совместима со всеми другими (кроме НПД). А вот с остальными спецрежимами сложнее. Это показано на вот этой странице методички:

Помните, налог на профессиональный доход не совместим ни с одной другой системой налогообложения! Даже с ОСНО. Т.е. нельзя по сдаче в аренду квартиры применять НПД, а по розничной торговле ОСНО/ПСН/УСН.

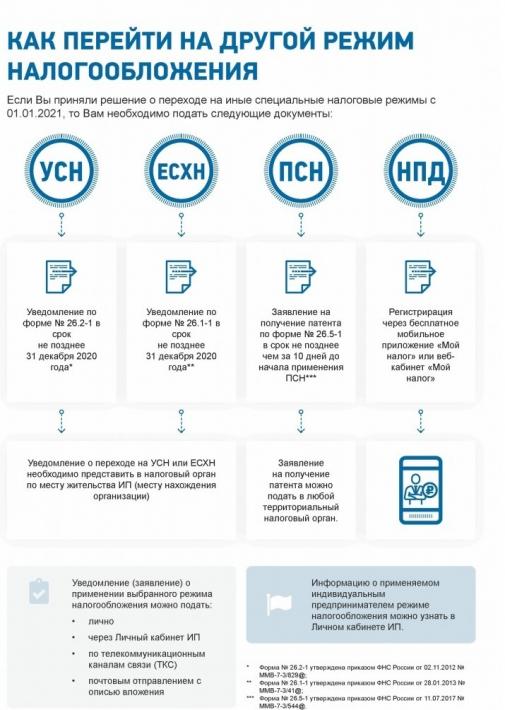

Как перейти с ЕНВД на другой спецрежим

Если не предпринимать никаких действий, то с 1 января 2021 года вы окажетесь на обычной системе налогообложения (ОСНО). А это значит надо будет платить налог на прибыль (организации) или НДФЛ (ИП), а также НДС. И это не только повышение налоговой нагрузки, но увеличение количества отчетности. Поэтому внимательно изучите вот эту страницу, чтобы не опоздать с переходом на новый спецрежим. Бланки заявлений и уведомлений можно найти на «Клерке» в разделе Бланки.

Заявление на патент подается за 10 рабочих дней до начала его применения. Почему-то эта важная информация на странице методички не отражена.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Имущественные налоги физлиц: что изменилось в НК РФ и сколько теперь платить

Налог на имущество физлиц

В числе прочего подписанный закон уточняет момент, с которого налог на имущество физлиц рассчитывается с применением полагающихся физлицу льгот. В соответствии с будущей редакцией п. 6 ст. 407 НК РФ льготы при расчете налога учитываются начиная с налогового периода, в котором у плательщика возникло право на указанные льготы, а не с момента направления в ИФНС соответствующего заявления. Это положение вступит в законную силу уже с 1 января 2021 года (п. 5 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Одновременно поправки разрешают учитывать изменение кадастровой стоимости недвижимости при расчете налога как в текущем, так и предыдущих налоговых периодах (будущая редакция ст. 403 НК РФ). Применять таким образом изменившуюся кадастровую стоимость недвижимости разрешается в случаях:

Напомним, сейчас в соответствии с абз. 2 п. 6 ст. 408 НК РФ при обращении физлица с заявлением о предоставлении льготы по уплате налога на имущество физлиц перерасчет налога производится не более, чем за 3 налоговых периода, предшествующих календарному году обращения. С 1 января 2021 года эта норма утратит силу. Соответственно, с нового года перерасчет налога можно будет производить за 3 и более налоговых периода (п. 56 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

Другое важное изменение касается введения понижающего коэффициента 0,6, который будет применяться при исчислении налога на имущество физлиц для вновь образованных объектов недвижимости.

Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости. Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ).

Еще одно изменение направлено на расширение перечня физлиц, которым налоговые льготы предоставляются в беззаявительном порядке.

С 2021 года в указанный перечень будут включены ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п. 18 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ). При этом в беззаявительном порядке ветеранам будут предоставляться льготы не только по налогу на имущество физлиц, но также по транспортному и земельному налогу. Подавать какие-либо заявления и подтверждающие документы в целях получения льгот по указанным налогам ветераны боевых действий больше не будут. Всю необходимую информацию в ИФНС направит ПФР.

Транспортный налог

В части транспортного налога поправки уточняют порядок определения момента, с которого плательщики-физлица вправе рассчитывать на получение существующих налоговых льгот. В указанных целях ст. 361.1 НК РФ дополняется нормой о том, что налоговая льгота предоставляется физлицу начиная с момента возникновения права на такую льготу, а не с налогового периода, в котором плательщик направит в ИФНС соответствующее заявление.

С 1 июля 2021 года поправки исключают возможность перерасчета транспортного налога в сторону его увеличения. В связи с этим в ст. 52 НК РФ вносится уточнение, согласно которому перерасчет транспортного налога физлица можно будет проводить только в случаях, если такой перерасчет не влечет увеличение ранее уплаченной суммы этого налога независимо от оснований перерасчета (пп. «а» п. 10 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ).

Еще одна важная поправка касается порядка прекращения обязанности по уплате транспортного налога в отношении уничтоженных или погибших транспортных средств. Напомним, до настоящего момента налог прекращал начисляться только с момента снятия таких транспортных средств с учета в ГИБДД (ст. 362 НК РФ). По новым правилам, вступающим в силу с 1 января 2021 года, транспортный налог на уничтоженный транспорт перестанет начисляться уже с 1-го числа месяца, в котором произошла гибель или

Порядок прекращения обязанности по уплате налога на уничтоженные автомобили с нового года будет урегулирован в соответствии с п. 3.1. ст. 362 НК РФ. Согласно данной норме, чтобы прекратить начисление налога, плательщик должен будет направить в ИФНС специальное заявление.

К заявлению прикладываются документы, подтверждающие факт гибели или уничтожения объекта налогообложения. Указанное заявление и документы разрешается направить в любую налоговую инспекцию по выбору плательщика или представить через МФЦ.

При этом налогоплательщик вправе не прикладывать к заявлению документы, подтверждающие факт гибели или уничтожения транспортного средства. В этом случае данную информацию запросит сама налоговая инспекция, но время на рассмотрение заявления будет увеличено.

По общему правилу заявление о гибели или уничтожении транспортного средства в целях освобождения от обязанности по уплате налога станет рассматриваться налоговым органом в течение 30 дней со дня его получения. Однако в случаях направления ИФНС запросов о подтверждении факта уничтожения/гибели транспортного средства данный срок разрешается продлить еще на 30 дней.

О продлении срока рассмотрения заявления налоговая инспекция в обязательном порядке должна будет уведомить налогоплательщика. По результатам рассмотрения заявления ИФНС направляет налогоплательщику уведомление о прекращении исчисления налога в связи с гибелью или уничтожением объекта налогообложения либо сообщение об отсутствии основания для прекращения налоговой обязанности.

В уведомлении указываются основания прекращения исчисления налога, объекты налогообложения и период, начиная с которого заявитель вправе не платить транспортный налог в отношении уничтоженного транспорта.

Отметим, что в настоящее время форма заявления о гибели/уничтожении транспортного средства ФНС России еще не утверждена. Поэтому до момента утверждения указанной формы плательщикам разрешается представлять данное заявление в произвольной форме с указанием месяца гибели или уничтожения объекта налогообложения (п. 16 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Отмена ЕНВД. Что это значит для бизнеса?

С 1 января 2021 года ЕНВД — всё. Уже сейчас нужно выбрать новую систему налогообложения и сообщить об этом в налоговую

Сергей Скрябин

Что случилось?

Власти давно хотели отменить ЕНВД и несколько лет откладывали, но теперь все решено окончательно. С 1 января 2021 года бизнес не может работать на ЕНВД, нужно переходить на другую систему налогообложения.

Что нужно делать бизнесу?

Всем, кто применял ЕНВД, нужно выбрать новый налоговый режим и сообщить об этом в налоговую. Отправлять заявление о снятии с ЕНВД не нужно.

Выбрать новый режим нужно уже сейчас, в декабре 2020 года.

Какие последствия для компании, если она не выберет новый налоговый режим?

Если не выбрать налоговый режим самостоятельно, компанию автоматически переведут на одну из таких систем налогообложения:

| Как работаете сейчас | Как будете работать с 1 января, если ничего не делать |

|---|---|

| Только на ЕНВД, не совмещаете с другими налоговыми режимами | На ОСН |

| Совмещаете ЕНВД с патентом | На ОСН в той части деятельности, по которой платили ЕНВД |

| Совмещаете ЕНВД с УСН | На УСН по всем видам деятельности |

Самая неприятная ситуация — переход на ОСН. Здесь и более сложная отчетность, и НДС 20%, и налог на прибыль 20% для компаний или НДФЛ 13% для ИП. Поэтому, если не хотите ОСН, стоит изменить налоговый режим самостоятельно.

Нужно ли подавать заявление о снятии с учета по ЕНВД?

Нет, не нужно. Налоговая снимет вас с учета автоматически с 1 января.

Чем заменить ЕНВД?

Кроме общей системы налогообложения, есть три спецрежима:

Собрали в таблицу основные отличия:

| НПД | ПСН | УСН | |

|---|---|---|---|

| Кто може применять | ИП, физлица без статуса ИП | ИП | ИП, ООО |

| Лимит дохода в год | 2,4 млн рублей | 60 млн рублей | 154,8 млн рублей — для стандартной налоговой ставки |

| Лимит сотрудников | 0 человек по трудовому договору. Но самозанятые могут привлекать подрядчиков по договору ГПХ | 15 человек. Учитываются работники по трудовому договору и по договору ГПХ | 100 человек — для стандартной налоговой ставки |

130 человек — для повышенной налоговой ставки

Учитываются работники по трудовому договору и по договору ГПХ

Как перейти на новую систему налогообложения?

Нужно подать в налоговую документы о переходе на новый налоговый режим.

Как перейти на НПД. Есть несколько способов:

Перейти можно с любой даты.

Как перейти на патент. Отправить в налоговую заявление на получение патента. Делать это нужно в том регионе, в котором планируете вести бизнес. Подать документы нужно за 10 дней до начала применения патента.

В этом году налоговая продлила срок приема документов на патент. Чтобы начать работать на ПСН с 1 января 2021 года, подать заявление нужно не позднее 31 декабря 2020 года. Но лучше раньше.

Как перейти на УСН. Отправить в налоговую уведомление о переходе на УСН не позднее 31 декабря 2020 года.

Что делать, если не успел в декабре?

На НПД и патент ИП может перейти в любой день года. Если не успеете, то с 1 января и до начала действия патента или НПД нужно будет вести отчетность на общей системе налогообложения.

На УСН действующий бизнес может перейти только со следующего года. Если ООО не успеет подать уведомление в декабре 2020 года, будет платить налоги и подавать отчетность по общей системе налогообложения весь 2021 год. У ИП останется вариант перейти на НПД или патент.

После изменения налогового режима нужно отчитываться по ЕНВД за 2020 год?

Да, нужно, независимо от того, на какую систему налогообложения вы перейдете.

Не позднее 20 января 2021 года нужно подать декларацию по ЕНВД за 4 квартал 2020 года. До 25 января — заплатить налог.

Пострадавшие от коронавируса ИП и компании еще должны заплатить налог за 1 квартал 2020 года. Срок уплаты — с февраля 2021 по январь 2022.

Можно внести одним платежом, можно платить каждый месяц. Минимальная сумма — 1/12 часть налога до конца каждого месяца.

Например, налог на ЕНВД за 1 квартал 2020 года — 12 000 ₽.

Нужно внести не меньше 1000 ₽ до 28 февраля 2021 года и дальше каждый месяц по 1000 ₽.

А можно заплатить 6000 ₽ 11 января 2021 года и ещё 6000 ₽ — 1 февраля.

Если вовремя не сдать отчетность и не уплатить налоги по ЕНВД, можно получить штраф.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как бизнесу работать с новой системой прослеживаемости товаров

С 8 июля в России заработала система прослеживаемости товаров. С экспертом разобрали, кого касается новый закон и как действовать бизнесу

Что изменится в ведении трудовых книжек с 1 сентября

С 1 сентября изменятся правила ведения и хранения трудовых книжек. В статье — разбор основных изменений

Чем грозит отсутствие или неправильное применение ККТ

С 1 июля онлайн-касса обязательна для всех, кто принимает деньги от покупателей. За работу без онлайн-кассы предпринимателям грозят санкции

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Изменения в законодательстве: что будет с бизнесом в 2021 году

С 2021 года вступают в силу многочисленные поправки в НК РФ, которые заметно изменят порядок работы организаций и ИП. С нового года отменяется ЕНВД, повышается НДФЛ, обновляется налоговая отчетность и меняются правила расчета и уплаты налогов. БУХ.1С рассказывает о важнейших изменениях налогового законодательства с 2021 года.

Страховые взносы

Обновленный расчет по страховым взносам

С 2021 года начинает применяться новая форма расчета по страховым взносам (приказ ФНС России от 15.10.2020 № ЕД-7-11/751@). Изменения утверждают новую редакцию Титульного листа расчета, в котором предусматривается дополнительное поле для указания среднесписочной численности работников за предшествующий период. С 2021 года представлять отдельный отчет о среднесписочной численности работников не требуется (абз. 6 п. 3 ст. 80 НК РФ в ред. Федерального закона от 28.01.2020 № 5-ФЗ, приказ ФНС России от 15.10.2020 № ЕД-7-11/752@).

Раздел 1 формы расчета дополняется новым Приложением 5.1 для организаций, осуществляющих деятельность в области информационных технологий, а также деятельность по проектированию и разработке изделий электронной компонентной базы и электронной продукции.

Обновленная форма применяется с отчетности за 2020 год.

Новые предельные величины баз страховых взносов

При достижении суммы выплат работнику в течение года размера предельной величины взносы на случай временной нетрудоспособности перестают начисляться, а на обязательное пенсионное страхование начисляются по страховому тарифу 10 %.

В соответствии с Постановлением Правительства РФ от 26.11.2020 № 1935 на 2021 год устанавливается для страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством предельная величина базы в размере 966 000 руб., что на 5,9 % выше действующего в 2020 году размера 912 000 руб.

Для страховых взносов на обязательное пенсионное страхование предельная величина базы в 2021 году — 1 465 000 руб., что на 13,4 % выше показателя 2020 года (1 292 000 руб.).

Фиксированные страховые взносы

Фиксированные страховые взносы

С 01.01.2021 вступает в силу закон о фиксированных страховых взносах для индивидуальных предпринимателей, адвокатов, нотариусов и прочих лиц, которые занимаются частной практикой (Федеральный закон от 15.10.2020 № 322-ФЗ).

Согласно закону, в 2021 году фиксированные размеры страховых взносов на обязательное пенсионное и медицинское страхование сохранятся на уровне 2020 года. Таким образом, величина взносов на обязательное пенсионное страхование в 2021 году составит 32 448 руб., а взносов на обязательное медицинское страхование — 8 426 руб.

Возврат переплаченных взносов

С 01.01.2021 упрощается порядок возврата переплаты страховых взносов на обязательное пенсионное страхование (Федеральный закон от 01.10.2020 № 312-ФЗ).

По действующим правилам возврат излишне уплаченных страховых взносов на обязательное пенсионное страхование, зачисленных на индивидуальные лицевые счета работников, невозможен.

С нового года зачисление переплаты на лицевые счета работников не сможет служить основанием для отказа в возврате переплаченных страховых взносов. В возврате взносов откажут только в том случае, если работник, на лицевой счет которого были зачислены переплаченные взносы, вышел на пенсию.

Новая форма 4-ФСС

В 2021 году вводится в действие новая форма расчета по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний ( форма 4-ФСС ). Новая форма учитывает переход всех регионов на прямые выплаты социальных пособий. В связи с этим из 4-ФСС были исключены таблицы, содержащие данные о произведенных расходах страхователя.

Также новая форма была дополнена таблицей по самостоятельным классификационным единицам для тех страхователей, у которых они имеются. Эта таблица заполняется и представляется только при наличии у страхователя данных по ее заполнению. Новая 4-ФСС применяется начиная с I квартала 2021 года.

Ставка по страховым взносам для IT-компаний

С 01.01.2021 для IT-компаний, получивших документ о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, совокупная ставка страховых взносов снижается с 14 % до 7,6 % (6,0 % — на пенсионное страхование; 1,5 % — на случай временной нетрудоспособности и 0,1 % — на медицинское страхование) при соблюдении ряда жестких условий (Федеральный закон от 31.07.2020 № 265-ФЗ).

Позднее ожидаются разъяснения и уточнения по применению Закона № 265-ФЗ.

Освобождение от страховых взносов

С 2021 года расширяется перечень доходов физлиц, не подлежащих обложению страховыми взносами (Федеральный закон от 23.11.2020 № 374-ФЗ). Указанный перечень дополняется денежными компенсациями, получаемыми подрядчиками и исполнителями от заказчиков в счет возмещения расходов, связанных с выполнением работ и оказанием услуг по договорам гражданско-правового характера.

Одновременно от страховых взносов освобождаются суммы, получаемые исполнителями по гражданско-правовым договорам, связанные с возмещением расходов на оплату жилых помещений (будущая редакция п. 1 ст. 422 НК РФ).

Прогрессивный НДФЛ

С 01.01.2021 вступает в силу закон о прогрессивном НДФЛ (Федеральный закон от 23.11.2020 № 372-ФЗ). В соответствии с законом повышенная ставка НДФЛ вводится в отношении доходов физлиц, превышающих 5 млн руб. По таким доходам ставка НДФЛ составит 15 %. Другими словами, физлицо должно будет заплатить 650 000 рублей (13% с 5 млн рублей), а также еще 15% с величины дохода, превысившего 5 млн рублей.

Причем для доходов физлиц от продажи недвижимости закон сохраняет действующую налоговую ставку в размере 13 % вне зависимости от суммы такого дохода. Кроме того, из доходов физлиц, которые подлежат обложению НДФЛ по ставке 15 %, исключаются доходы от продажи любого имущества физических лиц (за исключением ценных бумаг), а также доходы в виде страховых выплат по договорам страхования и пенсионного обеспечения.

Новая декларация 6-НДФЛ

С 2021 года вводится в действие обновленная форма расчета 6-НДФЛ (приказ ФНС России от 15.10.2020 № ЕД-7-11/753@). В новой форме Раздел 1 называется «Данные об обязательствах налогового агента» вместо «Обобщенные показатели». В нем должны указываться перечисленные и возвращенные суммы НДФЛ с указанием срока перечисления (возврата). Раздел 2 станет называться «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц».

Обновленная декларация 3-НДФЛ

С 01.01.2021 вступает в силу обновленная декларация 3-НДФЛ (приказ ФНС России от 28.08.2020 № ЕД-7-11/615@), которая должна применяться начиная с представления отчетности за 2020 год. Новая форма была дополнена Приложением к Разделу 1 «Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физических лиц», а из Титульного листа было исключено поле «Зарегистрирована за №».

Также в новой форме появился отдельный лист расчета к Приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с п. 7 ст. 227 НК РФ», а в Приложении 4 был добавлен показатель 090 «Сумма материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность…».

Новый социальный вычет

Вычет не применяется, если расходы связаны с посещением культурно-зрелищных или физкультурных (спортивных) мероприятий. Перечень физкультурно-оздоровительных услуг, в отношении которых применяется социальный вычет, утвердит Правительство РФ.

Переход на фиксированный НДФЛ

В течение января 2021 года физлица смогут перейти на уплату фиксированной суммы НДФЛ с прибыли контролируемых иностранных компаний. Для этого они должны будут направить в ИФНС соответствующее уведомление. Напомним, ранее был принят закон, который разрешает российским гражданам ежегодно уплачивать фиксированный налог в размере 5 млн рублей с прибыли контролируемых иностранных компаний без декларирования таких доходов (Федеральный закон от 09.11.2020 № 368-ФЗ).

Согласно закону, уведомление о переходе на уплату НДФЛ с фиксированной прибыли за 2020 год необходимо подать до 1 февраля. Рекомендуемая форма уведомления о переходе на уплату фиксированного налога приводится в письме ФНС от 18.11.2020 № ШЮ-4-13/18954@.

Освобождение от НДФЛ

С 01.01.2021 расширяется перечень доходов физлиц, не подлежащих налогообложению НДФЛ (Федеральный закон от 23.11.2020 № 374-ФЗ). В указанный перечень включаются доходы физлиц в виде получаемого денежного возмещения расходов на оплату жилых помещений, предоставляемых во временное пользование. Имеются в виду компенсации, установленные законодательством РФ или решением органов местного самоуправления.

Одновременно от НДФЛ освобождается получаемое физлицами возмещение стоимости полагающегося натурального довольствия, а также соответствующие доходы, полученные в натуральной форме (новая редакция абз. 4 и 5 п. 1 ст. 217 НК РФ).

Также от НДФЛ освобождается выплачиваемая командированному работнику компенсация расходов на курортный сбор и единовременная компенсация работнику при установлении опеки над ребенком, выплачиваемая в течение первого года после установления опеки, но не более 50 000 рублей на каждого ребенка. Кроме того, от НДФЛ освобождаются суммы оплаты работникам, имеющих детей-инвалидов, дополнительных выходных дней, предоставленных не только в соответствии с ТК РФ, но и по другим федеральным законам.

Упрощение порядка получения налоговых вычетов

В упрощенном порядке вычет будет предоставлен по окончании года при наличии в налоговом органе сведений о доходах налогоплательщика и суммах перечисленного с этих доходов НДФЛ. Сами суммы налоговых вычетов станут определяться налоговыми органами исходя из имеющихся у них сведений, полученных от банков и иных налоговых агентов (в целях предоставления инвестиционного и имущественных налоговых вычетов) и из онлайн-касс (для предоставления социальных вычетов).

Льготы для экспортеров ПО

С 01.01.2021 IT-компаниям предоставляется право на вычет по НДС при покупке за границей рекламы и маркетинговых услуг для реализации программного обеспечения (ПО) (Федеральный закон от 23.11.2020 № 374-ФЗ). Речь идет о вычете НДС по рекламным и маркетинговым услугам, приобретенным за рубежом для целей реализации на внешних рынках отечественных программ для ЭВМ и баз данных. Право на вычет станет предоставляться при продвижении на внешних рынках программ, которые включены в российский реестр ПО.

Уточнения порядка налогообложения НДС для IT-компаний

НДС при банкротстве

Со следующего года изменяется порядок применения НДС при банкротстве организаций (Федеральный закон от 15.10.2020 № 320-ФЗ). Сейчас операции по реализации имущества и имущественных прав должников, признанных банкротами, не признаются объектом обложения НДС.

Поправки уточняют данную норму, устанавливая, что не подпадают под НДС операции по реализации товаров, работ, услуг и имущественных прав должников, признанных банкротами, в том числе товаров, изготовленных и приобретенных в процессе хозяйственной деятельности, осуществляемой уже после признания должника банкротом.

Льготы для авиакомпаний

На весь 2021 год продлен срок действия пониженной ставки НДС в отношении внутренних воздушных перевозок (Федеральный закон от 23.11.2020 № 374-ФЗ). С нового года услуги по внутренним воздушным перевозкам пассажиров и багажа (за исключением авиаперевозок в Крым, Калининградскую область и на Дальний Восток, а также региональных авиаперевозок в обход Московского авиаузла) по-прежнему будут облагаться НДС по ставке 10 %.

Новые реквизиты счета-фактуры

В соответствии с Федеральным законом от 09.11.2020 № 371-ФЗ с 01.07.2021 в целях учета прослеживаемых товаров счет-фактура дополняется новыми реквизитами. По новым правилам в счете-фактуре, выставляемом при реализации товаров, подлежащих прослеживаемости, должен быть дополнительно указан регистрационный номер партии товара, подлежащего прослеживаемости.

Также в счете-фактуре потребуется указывать количественную единицу измерения товара, используемую в целях осуществления прослеживаемости. Более того, при реализации прослеживаемых товаров счета-фактуры, в том числе и корректировочные, станут выставляться исключительно в электронной форме.

Обновление формата корректировочного счета-фактуры

С 01.10.2021 налогоплательщики должны будут использовать новый электронный формат корректировочного счета-фактуры (приказ ФНС России от 12.10.2020 № ЕД-7-26/736). До этого времени допускается применение как нового электронного формата, так и формата, утв. приказом ФНС России от 13.04.2016 № ММВ-7-15/189@. Обновленный формат корректировочного счета-фактуры учитывает изменения в законодательстве, связанные в том числе с внедрением системы обязательной прослеживаемости товаров.

Новые формы реестров таможенных деклараций

Новые формы реестра деклараций на товары для экспресс-грузов и реестра таможенных деклараций начинают применяться с 01.01.2021 (приказ ФНС России от 20.08.2020 № ЕД-7-15/593@). Данные реестры представляются в налоговые органы для подтверждения обоснованности применения ставки НДС 0 % при экспорте товаров.

Льготы для сельхозпроизводителей

На 2021 год продлевается действие налоговой льготы по НДС в отношении племенной животноводческой продукции (Федеральный закон от 23.11.2020 № 375-ФЗ). Соответственно, импорт, реализация и передача для собственных нужд племенного крупного рогатого скота, племенных свиней, овец, коз, лошадей, птицы и полученного от них семени и эмбрионов освобождаются от налогообложения НДС. Указанная льгота будет действовать до 31.12.2022.

Налог на прибыль

Изменение декларации по налогу на прибыль

С 01.01.2021 вступает в силу обновленная форма декларации по налогу на прибыль (приказ ФНС России от 11.09.2020 № ЕД-7-3/655@). Новая форма должна применяться начиная с представления отчетности за 2020 год.

В обновленной форме из Титульного листа исключено поле «Зарегистрирована за №» и изменены штрихкоды и др.

Новый порядок заполнения декларации

С 01.01.2021 меняется порядок заполнения налоговой декларации по налогу на прибыль (приказ ФНС России от 11.09.2020 № ЕД-7-3/655@). Если организации сдают единую декларацию по группе обособленных подразделений, расположенных в одном субъекте РФ, то в приложении 5 к листу 2 декларации «Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта РФ организацией, имеющей обособленные подразделения» в поле «Расчет составлен» необходимо указывать код «4». Код «4» надо указывать, даже если у компании одно обособленное подразделение, но отчетность по нему представляется централизовано только в одну из инспекций региона.

Определение остаточной стоимости НМА

В 2021 году меняется порядок формирования остаточной стоимости нематериальных активов (НМА) в целях налогообложения прибыли (Федеральный закон от 23.11.2020 № 374-ФЗ).

Снижение ставки по налогу на прибыль для IT-отрасли

С 01.01.2021 года для IT-компаний снижается налог на прибыль организаций (Федеральный закон от 31.07.2020 № 265-ФЗ).

В соответствии с законом IT-компании смогут уплачивать налог на прибыль только в федеральный бюджет по ставке 3 % при соблюдении ряда жестких условий. В целях применения указанной льготы доля доходов от IT- услуг должна составлять не менее 90 % от всех доходов организации, а в ее штате должно работать не менее 7 человек. Ожидаются разъяснения и уточнения по применению Закона № 265-ФЗ.

Списание нереализованной продукции СМИ

Для издательств и средств массовой информации (СМИ) с 01.01.2021 изменяются правила списания в расходы стоимости нереализованной печатной продукции (Федеральный закон от 15.10.2020 № 323-ФЗ).

Сейчас к прочим расходам для целей налога на прибыль издательствам и СМИ разрешается относить не более 10 % стоимости вовремя не реализованного тиража соответствующего номера периодического печатного издания или соответствующего тиража книжной продукции. С нового года указанный лимит повышается до 30 %.

Налог на имущество организаций

Новая декларация по налогу на имущество организаций

В частности, обновленная форма учитывает перенос сроков уплаты налога (авансовых платежей по нему) в течение 2020 года из-за распространения COVID-19; освобождение ряда организаций от уплаты налога за II квартал 2020 года. Контрольные соотношения для обновленной декларации приводятся в письме ФНС России от 30.09.2020 № БС-4-21/15947@.

Изменение порядка заполнения декларации

С января 2021 года расширяется перечень сведений, вносимых в налоговую декларацию по налогу на имущество организаций (Федеральный закон от 23.11.2020 № 374-ФЗ). По новым правилам в налоговую декларацию должны будут включаться сведения о среднегодовой стоимости не только недвижимости, но и объектов движимого имущества.

Речь идет о движимом имуществе, учтенном на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета. При этом облагаться налогом движимое имущество организаций по-прежнему не будет.

Транспортный налог

Отмена налоговой декларации

С 2021 года для организаций отменяется обязанность по представлению в ИФНС налоговых деклараций по транспортному налогу (ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). Соответственно, представлять налоговые декларации за 2020 год уже не нужно.

При этом возможность приема деклараций, в том числе уточненных, за налоговые периоды ранее 2020 года сохраняется. В случае реорганизации организации налоговики также будут принимать уточненные налоговые декларации по транспортному налогу, если первоначально они были получены в течение 2020 года.

В связи с отменой декларации для организаций вводится обязанность по представлению в налоговые органы сообщения о наличии транспортных средств (Федеральный закон от 29.09.2019 № 325-ФЗ). Если организации не получат из ИФНС сообщения о рассчитанном налоге, они должны будут направить в инспекцию сообщение о наличии у них транспортных средств, признаваемых объектами налогообложения. Сообщение представляется по форме, утв. приказом ФНС России от 25.02.2020 № ЕД-7-21/124@. Направить сообщение нужно в отношении каждого транспортного средства в срок до 31.12.2021.

Новые сроки уплаты для организаций

По новым правилам транспортный налог подлежит уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по транспортному налогу подлежат уплате в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Ранее указанные сроки устанавливались региональными законами.

Налог на уничтоженные автомобили

До настоящего момента исчисление транспортного налога прекращается только с момента снятия с учета в ГИБДД уничтоженного транспортного средства. По новым правилам налог прекращает начисляться уже с первого числа месяца, в котором транспортное средство прекратило существование в результате пожара, стихийного бедствия и т. п.

Для прекращения налогообложения в ИФНС достаточно будет представить заявление о гибели или уничтожении автомобиля. В этом заявлении указывается месяц гибели или уничтожения объекта налогообложения. С указанным заявлением налогоплательщик вправе представить документы, подтверждающие факт гибели или уничтожения транспортного средства. Форму заявления должна утвердить ФНС России. До этого налогоплательщик может подавать заявление в произвольной форме.

Земельный налог

Отмена налоговой декларации

С 2021 года для организаций отменяется обязанность по представлению в ИФНС деклараций по земельному налогу (ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ).

Вместо декларации для уточнения налоговых платежей, поступивших за соответствующий налоговый период, организациям будут направляться сообщения об исчисленных суммах налога. Возможность приема деклараций, в том числе уточненных, за налоговые периоды ранее 2020 года сохраняется. Если организация не получит сообщение об исчисленном за 2020 год налоге, она обязана будет направить в ИФНС сообщение об имеющихся у нее земельных участках, признаваемых объектами налогообложения. Сообщение представляется в срок до 31.12.2021 по форме, утв. приказом ФНС России от 25.02.2020 № ЕД-7-21/124@.

Новые сроки уплаты для организаций

Для организаций с 01.01.2021 меняются сроки уплаты земельного налога и авансовых платежей по данному налогу (п. 68 ст. 2 Закона № 325-ФЗ).

С нового года земельный налог подлежит уплате организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. По аналогии с транспортным налогом авансовые платежи по земельному налогу также станут уплачиваться не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Специальные налоговые режимы

Отмена ЕНВД

Система ЕНВД прекращает свое существование с 2021 года (Федеральный закон от 02.06.2016 № 178-ФЗ).

Все вмененщики, планирующие в будущем году применять другой специальный налоговый режим, должны до конца 2020 года представить в ИФНС соответствующее уведомление.

Для перехода с 2021 года на УСН организации и ИП должны направить в ИФНС уведомление о применении УСН до 31.12.2020.

В целях перехода с ЕНВД на ПСН с 01.01.2021 — не позднее 17.12.2020. Обратите внимание, ФНС России продлила этот срок до 31.12.2020.

Сельскохозяйственные производители могут заявить о переходе на ЕСХН до 31.12.2020.

Также ИП вправе перейти на применение специального налогового режима «Налог на профессиональный доход». Стать самозанятым можно в любое время, направив в ИФНС заявление через приложение «Мой налог».

Прогрессивная налоговая ставка для УСН

В соответствии с Федеральным законом от 31.07.2020 № 266-ФЗ со следующего года вводится прогрессивная налоговая ставка по УСН.

Компании, чей размер выручки находится в пределах от 150 до 200 млн руб., а средняя численность работников — от 100 до 130 человек, сохранят право на применение УСН. Но налог нужно будет уплачивать по повышенным налоговым ставкам.

Списание расходов, понесенных в период применения ЕНВД

С 01.01.2021 бывшим плательщикам ЕНВД после перехода на УСН разрешат списать материальные расходы, осуществленные до перехода на УСН (Федеральный закон от 23.11.2020 № 373-ФЗ). Речь идет о материальных расходах в виде стоимости сырья и материалов, приобретенных и оплаченных в период применения ЕНВД, но использованных уже в период применения УСН с объектом «доходы минус расходы». По новым правилам такие затраты можно будет учитывать при УСН в составе расходов по мере их использования и списания в производство.

Расширение сферы применения ПСН

По новым правилам ПСН с 2021 года может применяться в отношении любых видов предпринимательской деятельности, перечень которых установлен законом субъекта РФ (Федеральный закон от 23.11.2020 № 373-ФЗ). Одновременно в 3 раза увеличиваются площади торговых залов и залов обслуживания для заведений розничной торговли и общепита, применяющих ПСН. По аналогии с ЕНВД ограничение по площади залов при ПСН также составит 150 м².

Учет страховых взносов, уплаченных за период ЕНВД

С 01.01.2021 для бывших плательщиков ЕНВД вводится особый порядок учета расходов на страховые взносы и пособия, уплаченные после 31 декабря 2020 года (Федеральный закон от 23.11.2020 № 373-ФЗ). Данные страховые взносы и пособия уменьшают сумму ЕНВД за IV квартал 2020 года. Организации и ИП не смогут перенести расходы на уплату страховых взносов за 2020 год на периоды 2021 года, когда они будут применять иные режимы налогообложения.

Уменьшение стоимости патента на страховые взносы

С 01.01.2021 ИП на ПСН получат право уменьшать размер налога на сумму обязательных страховых взносов (Федеральный закон от 23.11.2020 № 373-ФЗ). Стоимость патента можно будет уменьшить на сумму страховых взносов, уплаченных в соответствующем налоговом периоде за наемных сотрудников и за себя, а также на величину расходов по выплате пособий по временной нетрудоспособности.

Льготы по УСН и ПСН

Субъекты РФ получат право с 01.01.2021 вводить налоговые каникулы для впервые зарегистрированных ИП (Федеральный закон от 31.07.2020 № 266-ФЗ). Налоговые льготы для начинающих ИП региональные власти могли устанавливать вплоть до конца текущего года. Теперь соответствующее право региональных властей устанавливать налоговую ставку 0 % по УСН и ПСН в отношении впервые зарегистрированных ИП продлевается до 01.01.2024.

Ставка 0 % по УСН и ПСН может устанавливаться для ИП, осуществляющих деятельность в производственной, социальной и научной сферах, а также в сфере бытовых услуг населению. Также налоговые каникулы могут распространяться на ИП, оказывающих услуги по предоставлению мест для временного проживания. Льготная ставка действует в течение 2 лет со дня регистрации ИП.

Специальные условия для кооперативов на УСН

По общему правилу организации и ИП, средняя численность работников которых за налоговый (отчетный) период превышает 100 человек, не вправе применять УСН. Но с нового года организации потребительской кооперации и хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, смогут применять УСН даже при превышении указанного лимита по численности работников.

Увеличение лимита доходов на УСН

В 2021 году увеличиваются предельные показатели доходов организаций и ИП для целей применения УСН (приказ Минэкономразвития от 30.10.2020 № 720). Напомним, индексация порогового дохода на коэффициент-дефлятор для целей применения УСН была приостановлена до 2020 года.

В будущем году предельный доход, позволяющий применять УСН, будет увеличен на коэффициент-дефлятор, равный 1,032. С учетом этого предельная величина доходов для целей применения УСН с нового года вырастет до 154,8 млн рублей (для общих ставок 6% и 15%) и до 206,4 млн рублей (для повышенных ставок 8% и 20 %) соответственно.

Акцизы

Повышение акцизов на табачные изделия

Ставки акциза на табак и табачные изделия повышаются с 01.01.2021 (Федеральный закон от 15.10.2020 № 321-ФЗ). В частности, акцизы на сигары будут повышены с запланированных ранее 224 до 258 руб. за 1 штуку.

Обновленная декларация по акцизам на бензин

С 19.01.2021 вводится новая форма декларации по акцизам на бензин, дизтопливо, моторные масла, керосин, природный газ, легковые автомобили и мотоциклы (приказ ФНС России от 13.10.2020 № ЕД-7-3/747@).

Новая декларация учитывает изменения в порядке применения демпфирующих механизмов, предназначенных для стабилизации цен на бензин, дизельное топливо и керосин. Новая форма применяется с представления декларации за февраль 2021 года.

Новый порядок заполнения декларации по акцизам на табак

В 2021 году будет применяться новый порядок заполнения налоговой декларации по акцизам на табак и табачную продукцию (приказ ФНС России от 25.09.2020 № ЕД-7-3/696@).

Обновленный порядок содержит особенности заполнения декларации в отношении различных видов табака — трубочного, жевательного и пр. При этом вместо единого кода этим видам табака присвоены разные коды подакцизных товаров. Также в новом порядке учтены особенности применения повышающего коэффициента, установленного для производителей сигарет, папирос, сигарилл, биди и кретека.

Трудовое законодательство

Перенос выходных дней

В 2021 году увеличивается продолжительность новогодних каникул по сравнению с 2020 годом (Постановление Правительства РФ от 10.10.2020 № 1648). Каникулы в новом году составят уже 10, а не 8 календарных дней, как это было в уходящем году. При этом выходные дни будут перенесены с субботы 2 января на пятницу 5 ноября, с воскресенья 3 января на пятницу 31 декабря и с субботы 20 февраля на понедельник 22 февраля.

С учетом переноса выходных на 2021 год запланированы следующие нерабочие праздничные дни:

с 21 по 23 февраля;

с 1 по 3 мая и с 8 по 10 мая;

Бессрочные декларации СОУТ

С 2021 года изменится порядок проведения специальной оценки условий труда (Федеральный закон от 30.12.2020 № 503-ФЗ). По действующим в 2020 году правилам декларация соответствия условий труда (СОУТ) действительна в течение 5 лет с момента проведения спецоценки. При отсутствии несчастных случаев на производстве и нарушений требований охраны труда срок действия декларации продлевается еще на 5 лет. По истечении десятилетнего периода действия декларации (с учетом ее продления), работодатели обязаны проводить новую спецоценку условий труда работников.

Новыми же правилами устанавливается бессрочное действие декларации СОУТ в случае отсутствия оснований для ее прекращения. Это позволит работодателям не проводить спецоценку условий труда по истечении срока действия декларации, если условия труда на рабочих местах не изменились.

Прямые выплаты пособий из ФСС

С 01.01.2021 еще 8 самых крупных регионов перейдут на прямые выплаты больничных и детских пособий из ФСС. Это Москва, Санкт-Петербург, Краснодарский и Пермские края, Московская, Свердловская и Челябинская области, Ханты-Мансийский автономный округ.

Автоматическое оформление пособий

Предполагается, что в 2021 году во всех регионах страны заработает новый порядок выплаты больничных и декретных пособий. Планируется, что в соответствии с новым порядком пособия по временной нетрудоспособности, а также по беременности и родам будут оформляться автоматически, в так называемом проактивном режиме.

Для выплаты пособия достаточно будет оформить электронный листок нетрудоспособности. Никаких заявлений и дополнительных документов для получения пособий представлять не потребуется.

Удаленная работа

С 01.01.2021 вступят в силу нормы Федерального закона от 08.12.2020 № 407-ФЗ об удаленной занятости. Закон предусматривает две формы дистанционной работы — постоянную и временную.

На временную дистанционную работу сотрудники смогут переводиться по распоряжению работодателя (без согласия самих работников) при наличии чрезвычайных обстоятельств — стихийных бедствий, аварий, эпидемий и т. д. Выполнение работы в дистанционном режиме не сможет являться основанием для снижения зарплаты и лишения работника прав, гарантированных ТК РФ.

Продление санитарных ограничений

Для работодателей на весь 2021 год продлевается срок действия санитарно-эпидемиологических правил по профилактике коронавируса (постановление Роспотребнадзора России от 13.11.2020 № 35). В частности, работодатели обязываются соблюдать требования по регулярному измерению температуры тела работников, обеспечению входного контроля, дезинфекции рабочих помещений и использованию оборудования по обеззараживанию воздуха.

Также работодатели обязываются соблюдать действующие требования, касающиеся перевода части сотрудников на удаленный режим работы.

Дополнительные обязанности для работодателей

С 01.01.2021 работодателей обяжут проводить регулярный инструктаж работников по действиям при чрезвычайных ситуациях природного и техногенного характера (Постановление Правительства РФ от 18.09.2020 № 1485). Такой инструктаж нужно будет проводить среди своих работников не реже одного раза в год и при приеме на работу в течение первого месяца работы.

Новые нормы вступят в силу с 1 января 2021 года и будут действовать до 31 декабря 2026 года.

Новые правила расчета МРОТ и прожиточного минимума

С 01.01.2021 в России повышается МРОТ и изменяются правила расчета прожиточного минимума (Федеральный закон от 29.12.2020 № 473-ФЗ). МРОТ в 2021 году составит 12 792 рубля. В сравнении с действующим МРОТ (12 130 рублей) этот показатель вырастет на 5,5%. Одновременно закон устанавливает, что расчет прожиточного минимума должен осуществляться исходя из медианного среднедушевого дохода за предшествующий год, а не на основе потребительской корзины, как до настоящего времени.

Медианный доход — это величина дохода, относительно которой у половины населения доходы выше, а у половины — ниже. Соответственно, при таком подходе прожиточный минимум будет зависеть от уровня доходов большинства граждан и повышаться по мере того, как растут доходы населения страны. Прожиточный минимум предлагается устанавливать на федеральном уровне с учетом медианного дохода, а минимальный размер оплаты труда — с учетом медианной зарплаты. С учетом новых правил 2023 году МРОТ должен вырасти до 14 176 рублей.

Кадровый учет НКО

С 01.01.2021 вводится упрощенный порядок регулирования трудовых отношений в некоммерческих организациях (Федеральный закон от 29.12.2020 № 477-ФЗ). Закон разрешает таким работодателям не принимать локальные нормативные акты, содержащие нормы трудового права (правила внутреннего трудового распорядка, положение об оплате труда, положение о премировании, график сменности и другие).

Отказ от таких актов возможен в том случае, если условия, которые они регулируют, включены в трудовой договор, составленный по типовой форме. Новые правила распространяются на некоммерческие организации со среднесписочной численностью работников до 15 человек и объемом дохода за предшествующий календарный год до 120 млн рублей в год.

Режим труда и отдыха водителей

При этом рабочее время будет разделено на 3 крупные категории — время управления автомобилем, время специальных перерывов для отдыха и время работы, не связанной с управлением автомобилем. Для каждой категории рабочего времени установлены отдельные требования. Одновременно сгруппированы требования к суммированному учету рабочего времени водителей.

Сокращение численности госслужащих

Сокращение станет проводиться в целях оптимизации структуры госуправления и экономии бюджетных средств. В центральных министерствах и ведомствах, на которые в настоящее время приходится порядка 20% вакансий, штат служащих будет сокращен на 5%. В территориальных органах министерств и ведомств, где сейчас среднее количество вакансий составляет около 18%, штат служащих будет сокращен уже на 10%.

Повышенные вознаграждения за изобретения

С 01.01.2021 года меняются правила выплаты работникам вознаграждений за служебные изобретения и полезные модели (постановление Правительства РФ от 16.11.2020 № 1848).

До настоящего времени за использование служебного изобретения работнику, являющемуся их автором, выплачивается вознаграждение в размере его одной средней зарплаты. С нового года за использование работодателем служебного изобретения работнику станет выплачиваться вознаграждение в размере трех средних зарплат за последние 12 календарных месяцев, когда разработка использовалась.

Прочие изменения

Коэффициенты-дефляторы для УСН, ПСН, НДФЛ и торгового сбора

Минэкономразвития России постановлением от 30.10.2020 № 720 утвердило коэффициенты-дефляторы на 2021 год:

для применения НДФЛ — 1,864;

для применения ПСН — 1,637;

в целях применения УСН — 1,032;

для расчета торгового сбора — 1,420.

Поскольку коэффициенты-дефляторы на 2021 год выше значений, установленных на текущий год, в следующем году у налогоплательщиков указанных налогов могут вырасти налоговые платежи. В частности, ПСН, торговый сбор и фиксированные авансовые платежи по НДФЛ вырастут в будущем году на 3 %.

Индексация предельных величин доходов на коэффициент-дефлятор для целей применения УСН была приостановлена только до 2020 года. Одновременно с 01.01.2021 вводится прогрессивная налоговая ставка по УСН (см. выше).

Согласно нормам НК РФ, для целей УСН в 2021 году предельный размер дохода для применения основной ставки (не повышенной) составит 154,8 млн руб., а предельный размер для применения УСН — 206,4 млн руб.

Налогообложение криптовалюты

С 01.01.2021 компании и физлица станут отчитываться об операциях с цифровой валютой и уплачивать налоги с доходов от этих операций (законопроект № 1065710-7). Для целей налогообложения доходы от операций с цифровой валютой должны будут включаться физлицами в налоговую базу по НДФЛ, а организациями — в базу налога на прибыль. При этом налогоплательщики обязываются представлять отчеты об операциях с цифровой валютой и об остатках цифровой валюты. Указанные сведения будут представляться в ИФНС, если за календарный год сумма поступлений/списаний цифровой валюты превысит сумму, эквивалентную 600 000 рублей.

Прослеживаемость товаров

В соответствии с Федеральным законом от 09.11.2020 № 371-ФЗ с 01.07.2021 организации и предприниматели обязываются вести учет и отчитываться по всем операциям с товарами, подлежащими прослеживанию. Минфин России подготовил перечень товаров, подлежащих прослеживаемости.

Все участники рынка должны будут уведомлять налоговиков о ввозе таких товаров Россию, а также регулярно отчитываться об их обороте. Отчет об операциях с прослеживаемыми товарами будет представляться в электронной форме по ТКС через оператора ЭДО.

Новые транспортные накладные

С 01.01.2021 вступают в силу новые правила перевозок грузов автомобильным транспортом (постановление Правительства РФ от 21.12.2020 № 2200). Одновременно вводится в действие новая форма транспортной накладной. По новым правилам транспортная накладная может быть составлена на бумажном носителе (в 3 экземплярах) или в электронной форме. При этом сам формат представления электронной транспортной накладной позднее будет утвержден Федеральной налоговой службой совместно с Минтрансом.

Упрощение порядка маркировки алкоголя

С 01.01.2021 вводятся в действие новые правила маркировки алкоголя (Федеральный закон от 22.12.2020 № 436-ФЗ). Закон значительно упрощает механизм обеспечения производителей и импортеров алкогольной продукции федеральными специальными и акцизными марками. Новая процедура выдачи марок потребует лишь предоставления заявления о выдаче марок, направленного посредством системы ЕГАИС.

Расчет потребности в марках, отчет об их использовании и копию лицензии представлять больше не потребуется. Марки, не использованные в течение 1 года со дня их получения, будут подлежать уничтожению и автоматической блокировке системой ЕГАИС.

Учет крупнейших налогоплательщиков

С 08.01.2021 вступает в действие новая форма уведомления о постановке организации на налоговый учет в качестве крупнейшего налогоплательщика (приказ ФНС от 24.11.2020 № ЕД-7-14/837@).

Новая форма учитывает последние законодательные изменения в части группировки крупнейших налогоплательщиков в налоговых инспекциях по их специализации, сферам деятельности и потенциальным налоговым рискам, характерным для определенных отраслей экономики.

Изменение условий для перехода на налоговый мониторинг

С 01.07.2021 изменяются правила проведения налогового мониторинга (Федеральный закон от 29.12.2020 № 470-ФЗ). В частности, закон значительно смягчает для организаций условия перехода на налоговый мониторинг. Так, минимальная совокупная сумма налогов, уплаченных за предшествующий год, позволяющая перейти на мониторинг снижается с 300 до 100 млн рублей.

Минимальный суммарный объем полученных доходов и совокупная стоимость активов по данным бухгалтерской (финансовой) отчетности снижается с 3 до 1 миллиарда рублей. Одновременно исключается применение суммовых критериев для перехода на налоговый мониторинг, установленных п. 3 ст. 105.26 НК РФ, в отношении участников консолидированных групп налогоплательщиков.

Новые правила маркировки импортного алкоголя

С 01.01.2021 меняются правила маркировки алкогольной продукции, ввозимой в Россию, в том числе из ЕАЭС (Федеральный закон от 22.12.2020 № 436-ФЗ). С нового года на такой алкоголь станут выдавать уже федеральные специальные, а не акцизные марки. Выдавать такие марки будет Федеральная служба по регулированию алкогольного рынка. Ввоз алкогольной продукции (в том числе из стран ЕАЭС), маркированной акцизными марками, допускается до 31 декабря 2021 года включительно.

Скидка на госпошлины

На весь 2021 год продлевается действие скидки на уплату госпошлин через интернет (Федеральный закон от 22.12.2020 № 457-ФЗ). Речь идет о 30% скидке при уплате гражданами госпошлин пошлин через Единый портал государственных услуг.

Эта скидка распространяется на все услуги единого портала, которые требуют оплаты государственной пошлины. Первоначально скидка действовала до конца 2020 года. теперь срок ее действия продлили до 1 января 2023 года.

Освобождение от обязательного аудита

Продление моратория на плановые проверки малого бизнеса

Правительство РФ продлило мораторий на плановые проверки малого бизнеса до 31.12.2021. Об этом сообщил глава правительства Михаил Мишустин на оперативном совещании с вице-премьерами.

Кроме того, с 01.01.2021 организациям и ИП лицензии на осуществление медицинской и фармацевтической деятельности, производства лекарственных средств, медицинской техники и ее сервисного обслуживания будут выдаваться в электронном виде.

Учет прослеживаемых товаров с 2021 года: что надо знать и к чему готовиться бухгалтеру

Основания для отказа в приеме налоговой отчетности

С 2021 года в НК РФ появится закрытый перечень оснований для отказа в принятии налоговой отчетности (Федеральный закон от 23.11.2020 № 374-ФЗ). Так, в приеме деклараций откажут, если в отношении налогоплательщика в ЕГРЮЛ будет внесена запись:

Новые основания для отказа будут применяться в отношении деклараций и расчетов, представленных после 01.07.2021.

Новые реквизиты счетов для уплаты налогов

С 01.01.2021 меняются реквизиты счетов казначейства для уплаты налогов. Это предусмотрено письмами Федерального казначейства от 30.09.2020 № 05-04-09/19667 и от 06.10.2020 № 05-04-09/20207. Новые реквизиты счетов приводятся в письме ФНС России от 08.10.2020 № КЧ-4-8/16504@. При этом до 30.04.2021 казначейством установлен переходный период, когда будут одновременно функционировать оба счета, как старый, так и новый. С 1 мая будут действовать только вновь открытые казначейские счета.

Упрощение порядка внесения изменений в ЕГРЮЛ

С 26.04.2021 упрощается порядок внесения изменений в ЕГРЮЛ при переименовании организаций (Федеральный закон от 27.10.2020 № 350-ФЗ).

Согласно поправкам, при изменении в ЕГРЮЛ наименования компании регистрирующий орган самостоятельно внесет необходимые поправки в данные всех других компаний, где такое юрлицо является участником, лицом, имеющим право действовать без доверенности, либо держателем реестра акционеров. Самой организации никаких заявлений и уведомлений для этого предоставлять не придется.

Уведомление о блокировке счетов

С 01.07.2021 вступают в силу новые правила блокировки банковских счетов за несвоевременное предоставление налоговой отчетности (Федеральный закон от 09.11.2020 № 368-ФЗ). Налоговые органы станут заблаговременно (за 14 дней) информировать налогоплательщиков, налоговых агентов и плательщиков страховых взносов о предстоящей приостановке операций по банковским счетам в связи с непредставлением налоговой отчетности. Кроме того, в 2 раза, с 10 до 20 дней, будет увеличен срок представления налоговой отчетности, по истечении которого налоговые органы смогут блокировать счета.

Изменение правил заполнения платежек

С 01.01.2021 вступают в силу новые правила заполнения распоряжений о переводе денежных средств в бюджет (приказ Минфина России от 14.09.2020 № 199н).

В частности, изменяется порядок заполнения поля «106» (основание платежа) и зависимых от него полей «107–109» для определенных условий (особенно для таможенных платежей).

Новые правила оформления путевых листов

С 01.01.2021 действуют новые правила оформления путевых листов (приказ Минтранса России от 11.09.2020 № 368). В частности, согласно изменениям, перечень обязательных реквизитов путевого листа дополняется «сведениями о перевозке», которые должны отражать информацию о видах сообщения и перевозок.

Повышение цен на алкоголь

Отпускная цена на коньяк у производителей повышается с 342 до 352 рублей за 0,5 л, оптовая цена – с 359 до 370 рублей, а розничная – с 433 до 446 рублей. Отпускная цена на бренди у заводов-производителей будет повышена с 249 до 256 рублей, оптовая цена – с 261 до 269 рублей, розничная – с 315 до 324 рублей.

Новый порядок взыскания налогов с физлиц

В 2021 году в отношении физлиц, не являющихся ИП, будет применяться новый порядок взыскания налоговой задолженности (Федеральный закон от 23.11.2020 № 374-ФЗ). По новым правилам пороговое значение суммы закодолженности для обращения ИФНС в суды с заявлением о взыскании указанных платежей с физлиц повышается с 3 000 рублей до 10 000 рублей. При этом если сумма недоимки не превышает 3 000 рублей, то налоговое требование об уплате налога должно быть направлено физлицу не позднее года со дня выявления недоимки.

Новые правила расчета НДД

С 1 января 2021 года изменяется порядок расчета налога на дополнительный доход от добычи углеводородного сырья (Федеральный закон от 15.10.2020 № 342-ФЗ). Поправки позволяют определять в качестве цены на попутный газ при расчете НДД фактическую цену реализации при продаже такого газа собственникам объектов Единой системы газоснабжения.

Значение удельных расходов при расчете минимальной налоговой базы по НДД устанавливается в размере 7 140 рублей до 31 декабря 2023 года и 8 600 рублей с 1 января 2024 года. Также при реорганизации правопреемнику, ранее не являвшемуся плательщиком НДД, предоставляется право учесть не перенесенные (исторические) убытки реорганизуемого юридического лица, которое являлось до реорганизации плательщиком НДД.

Увеличение материнского капитала

С 2021 года возобновится ежегодная индексация материнского капитала, который сейчас составляет 466 617 рублей. В новом году размер материнского капитала составит уже 483 882 рубля на первого ребенка и 639 432 рубля на второго ребенка, если на первого семья не получала материнский капитал. Если семья получала материнский капитала на первого ребенка, то размер доплаты на второго ребенка составит 155 550 рублей.

Новые правила предоставления гостиничных услуг

1 января 2021 года вводятся в действие новые правила предоставления гостиничных услуг (постановление Правительства РФ от 18.11.2020 № 1853). По новым правилам предоставление гостиничных услуг допускается только при наличии свидетельства о присвоении гостинице определенной категории, предусмотренной положением о классификации гостиниц, утверждаемым в соответствии с законом о туристской деятельности. При этом гостиницы смогут самостоятельно регламентировать правила проживания и пользования гостиничными услугами.

Изменение порядка бытового обслуживания населения

С 1 января 2021 года вступают в силу новые правила бытового обслуживания населения (постановление Правительства РФ от 21.09.2020 № 1514). Поправки упраздняют требование, согласно которому исполнитель обязан применять для выполнения заказа материал, соответствие которого подтверждено сертификатом или декларацией. Также в новых правилах сокращен раздел, регламентирующий ответственность исполнителя. Одновременно исключается раздел, устанавливающий порядок выплаты неустойки и перечень прав потребителя при обнаружении недостатков оказанной услуги.

Изменения для заведений общепита

С 1 января 2021 года начнут действовать новые правила оказания услуг общественного питания (постановление Правительства РФ от 21.09.2020 № 1515). Поправки запрещают заведениям общепита включать в заказ чаевые и другие платежи, которые не касаются стоимости заказанных блюд и выбранных услуг. Цена на услуги общепита должна определяться исключительно стоимостью продукции, указанной в меню.

При этом новые правила требуют доводить до потребителя во всех случаях необходимый объем информации, на основании которого должна быть обеспечена возможность осуществления правильного выбора услуг. В то же самое время новые правила не требуют от организации, чтобы ассортиментный перечень производимой продукции общественного питания соответствовал требованиям нормативных документов.

Налогообложение имущества физлиц

Налог на имущество физлиц

С 1 января 2021 года меняются правила расчета налога на имущество физлиц (Федеральный закон от 23.11.2020 № 374-ФЗ). По новым правилам отменяются ограничения количества налоговых периодов, за которые можно проводить перерасчет налога в связи с заявлением о предоставлении льготы, право на которую возникло более 3 лет назад.

Одновременно вводится понижающий коэффициент 0,6, который будет применяться при исчислении налога на имущество физлиц для вновь образованных объектов недвижимости. Данный коэффициент применяется с 4 периода, в котором налоговая база определяется исходя из кадастровой стоимости.

Расчет транспортного налога

С 1 января 2021 года для физлиц меняется порядок расчета транспортного налога. По новым правилам налог на уничтоженный транспорт перестанет начисляться уже с 1 числа месяца, в котором произошла гибель или уничтожение транспортного средства (п. 44 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ). Порядок прекращения обязанности по уплате налога на уничтоженные автомобили с нового года будет урегулирован в соответствии с п. 3.1. ст. 362 НК РФ.

Чтобы прекратить начисление налога плательщик должен будет направить в ИФНС специальное заявление. К заявлению прикладываются документы, подтверждающие факт гибели или уничтожения объекта налогообложения.

При этом с 1 июля 2021 года для физлиц исключается возможность перерасчета транспортного налога в сторону его увеличения. В этих целях в ст. 52 НК РФ вносится уточнение, согласно которому перерасчет транспортного налога физлица можно будет проводить только в случях, если такой перерасчет не влечет увеличение ранее уплаченной суммы этого налога независимо от оснований перерасчета.

Изменение в порядке предоставления льгот

С 1 января 2021 года для физлиц меняется порядок предоставления налоговых льгот по имущественным налогам (Федеральный закон от 23.11.2020 № 374-ФЗ). Речь идет о льготах по налогу на имущество физлиц, транспортному и земельному налогу. По новым правилам налоговая льгота станет предоставляться физлицу, начиная с момента возникновения права на такую льготу, а не с налогового периода, в котором плательщик направит в ИФНС соответствующее заявление.

Одновременно расширяется перечень физлиц, которым налоговые льготы по имущественным налогам предоставляются в беззаявительном порядке. Теперь в указанный перечень включаются лица, относящиеся к ветеранам боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения.

Фиксированные страховые взносы

Фиксированные страховые взносы