какой процент невозврата кредитов в 2020 году

Россияне перестали возвращать банкам деньги: лопнул пузырь потребительского кредитования

У попавших в долговую тюрьму заемщиков остался единственный выход

«Пузырь» потребительского кредитования лопнул, не пережив пандемию коронавируса. Объем просроченной задолженности взлетел: по автокредитам рост составил 129%, а объем ипотечных займов, которые не обслуживаются 30-60 дней, вырос на 125%. Об этом сообщило бюро кредитных историй «Эквифакс». Вместе с этим в марте было выдано займов почти на триллион рублей. Это рекордный показатель. Выходит, что люди готовились к тому, что им фактически не на что будет жить и запасались заемными средствами. Сейчас население не может обслуживать долговые обязательства, а банки, осознав серьезность ситуации, стали «закручивать гайки», отклоняя больше половины заявок на кредиты. Эксперты объяснили, что делать заемщикам в сложившейся ситуации.

Почти 90% просроченных в разгар пандемии кредитов остались проблемными, выяснили в «Эквифаксе». Несмотря на снятие карантинных ограничений граждане не смогли восстановить свое финансовое положение и по-прежнему не могут вовремя вносить платежи.

Рост просроченной задолженности по потребительским кредитам вызван ухудшением кредитоспособности российских граждан в условиях спада в экономике во втором квартале из-за удара коронавирусной инфекции, который по оценкам Банка России мог достичь 9,5-10% год к году, рассказывает председатель правления КПК «Обновление» Михаил Дорофеев.

Банки, очевидно, были готовы к такому сценарию и уже с апреля начали ужесточение стандартов кредитования, что повлекло за собой падение доли одобренных заявок по кредитным картам в мае до 31%, сократившись за год на 8%.

«Изменение кредитной политики банков и динамика необслуживаемых кредитов будут напрямую связаны с темпами восстановления экономики, которое по оценкам Банка России, может занять порядка двух лет, — отмечает Дорофеев. — В ближайшие месяцы можно ожидать сохранения осторожности банков в выдаче новых кредитов».

Просрочки однозначно будут расти и дальше, считает эксперт рынка недвижимости Академии управления финансами и инвестициями Алексей Кричевский.

«Работу за месяцы коронакризиса потеряло от 5 до 10 млн человек, а еще несколько миллионов только-только начали восстанавливать свои источники дохода, получив возможность вновь зарабатывать на местах своего трудоустройства с июня. Вместе с этим в марте было выдано кредитов почти на триллион рублей, а конкретнее — на 921 млрд. Это рекордный показатель для этого месяца, причем по сравнению с февралем объем вырос на пятую часть, а год к году — на 28%», — рассказал аналитик.

По словам собеседника «МК», это говорит о том, что люди готовились к тому, что фактически не на что будет жить и запасались заемными средствами.

Объем просроченной задолженности по кредитам продолжит расти из-за падения доходов населения, убежден руководитель аналитического департамента AMarkets Артем Деев. Напомним, что Минэкономразвития и Минтруда прогнозируют, что до конца года доходы граждан могут снизиться еще — до 10-12%.

«Более половины населения страны выплачивают от одного до трех кредитов одновременно, при этом более 30% граждан платят ежемесячно по займам более 50% от своего дохода, — говорит эксперт. — В дальнейшем финансовые организации постепенно будут снижать объемы кредитования, так как у людей уже высокий уровень задолженности».

По словам экспертов, единственный выход для заемщиков, попавших в «долговую яму» — это объявить себя банкротом. К слову, если за 2019 год банкротами было признано почти 70 тысяч человек, то в этом году их количество как минимум должно утроиться. И в данной экономической ситуации это далеко не самый худший вариант, поскольку бороться с коллекторами будет куда сложнее.

Плохие долги по потребкредитам рекордно выросли с начала пандемии

В августе объем просроченных потребительских кредитов вырос до пиковых значений конца 2018 года, следует из статистики бюро кредитных историй «Эквифакс» (есть у РБК). По итогам прошлого месяца портфель кредитов наличными, по которым не вносились платежи свыше 90 дней (NPL90+), достиг 570,05 млрд руб. За август в категорию проблемных попало 79,6 тыс. ссуд на 27,31 млрд руб. — это рекордный прирост просрочки с начала кризиса и пандемии в России (+5%, хотя до этого рост не превышал 2–3%). Для сравнения: в июле прирост плохих долгов в сегменте необеспеченного кредитования был в 2,7 раза ниже — 9,99 млрд руб.

Доля таких ссуд в портфеле потребкредитов достигла 12,1%, по сравнению с июлем она выросла на 0,4 п.п., что выше среднемесячных темпов роста просрочки с начала кризиса.

Данные Национального бюро кредитных историй, которое также входит в топ-3 на российском рынке, подтверждают рост проблемных долгов в сегменте потребкредитов. Согласно его статистике, в августе доля просроченных кредитов наличными достигла 15,9% (+0,4 п.п. по сравнению с июлем).

На рост проблемных долгов в банковской рознице в целом обратил внимание и Банк России: по его данным, в августе объем просроченной задолженности вырос на 3% (или 26 млрд руб.), что выше среднемесячных показателей прошлого года (.pdf). Ситуация с просрочкой теперь «в большей мере отражает влияние пандемии», подчеркивал ЦБ.

Почему влияние пандемии усилилось

Ускоренное наращивание плохих долгов связано с техническими факторами и «хронологией» кризиса, говорят опрошенные РБК эксперты. В августе началось «вызревание» кредитного портфеля, говорит начальник управления дистанционного взыскания Росбанка Елена Дорофеева. В статистике NPL90+ теперь отражаются кредиты, по которым платежи не поступают с апреля-мая, когда в России был пик пандемии и действовал режим изоляции. По оценкам Дорофеевой, в августе рост просрочки оказался на 2–3 п.п. выше среднегодовых значений докризисного периода.

Если раньше рост проблемной задолженности сглаживался кредитными каникулами и реструктуризацией, теперь этот эффект пропадает, замечает гендиректор БКИ «Эквифакс» Олег Лагуткин: «С июля текущего года подходят к концу сроки предоставленных банками в период карантина кредитных каникул (три—шесть месяцев), и те потребители, которые не смогли восстановить источник дохода, допускают пропуски платежей». На выходы должников в просрочку также повлияло аннулирование кредитных каникул для некоторых категорий заемщиков, замечает управляющий директор рейтингового агентства НКР Михаил Доронкин. Он напоминает, что если клиент претендовал на отсрочку по федеральному закону (106-ФЗ), то в течение 90 дней с момента подачи заявления он должен был предоставить в банк документы, подтверждающие основания для каникул — например, справки, подтверждающие потерю работы или снижение доходов более чем на 30%. Не все это смогли сделать.

«При отсутствии подтверждения дохода кредитные каникулы по 106-ФЗ аннулируются, и по факту кредит продолжает действовать на первоначальных условиях, то есть без учета льготного периода. Это означает, что такой кредит на момент аннуляции каникул будет фактически просрочен более чем на 90 дней», — поясняет Доронкин.

Сколько россиян получили от банков отсрочки по кредитам

С 20 марта по 9 сентября банки провели реструктуризацию 1,5 млн кредитов на сумму более 750 млрд руб., сообщал ЦБ (.pdf). Значительную часть послаблений кредиторы давали на условиях собственных программ. Федеральные кредитные каникулы по 106-ФЗ применялись к ссудам на 80 млрд руб. (162 тыс. заявлений). Банк России не раз отмечал, что значительная доля требований об отсрочках касается потребительских кредитов.

Уже в августе 23 тыс. заявок на кредитные каникулы было аннулировано после одобрения, из-за того что заемщики не подтвердили падение дохода. В прошлом месяце это могло стать причиной роста обращений за новой реструктуризацией, допускал ЦБ.

Банк России рекомендовал участникам рынка переводить таких клиентов на собственные программы, напоминает директор департамента розничных рисков банка «Зенит» Александр Шорников. По словам банкира, большинство игроков соблюдают рекомендации, но «консервативные кредиторы могли восстановить сроки просрочки».

Техническая причина увеличения доли проблемных кредитов — низкий объем выдач и замедление роста портфеля в острую фазу кризиса, считает Лагуткин: «За счет чего относительный показатель уровня просроченной задолженности автоматически увеличивается».

Как на показатели банков влияет экономика

Динамика проблемной задолженности сильно коррелирует с показателями реальных доходов населения и безработицей, говорит аналитик банка «Хоум Кредит» Станислав Дужинский. По данным Росстата, во втором квартале 2020 года реальные располагаемые доходы населения упали на 8%. Безработица к августу выросла до 6,3% против 4,6% в прошлом году. На этом фоне увеличение доли просрочки закономерно, заключает аналитик.

Сегмент необеспеченных кредитов наиболее высокорисковый и нестабильный с точки зрения платежной дисциплины клиентов, напоминает президент Национальной ассоциации профессиональных коллекторских агентств Эльман Мехтиев. «В большинстве случаев сперва клиент перестает вносить платежи именно по необеспеченному потребительскому кредитованию, затем перестает оплачивать услуги ЖКХ и только после этого пытается сократить свои расходы», — перечисляет он.

Если материальное положение заемщиков не улучшится, это и дальше будет давить на кредитные портфели, считает директор по маркетингу Национального бюро кредитных историй Алексей Волков. По его словам, это будет особенно заметно по мере завершения периода реструктуризаций.

Когда наступит пик просрочки по кредитам

Наиболее популярный срок предоставления платежных каникул — полгода, а значит, у большинства заемщиков льготный период завершится в сентябре-октябре, замечает Лагуткин. По его словам, после этого рубежа рост просрочки ускорится за счет клиентов, которым не удалось восстановить платежеспособность.

Рынок готовится к этому всплеску, отмечает Шорников: «Относительный рост четвертого квартала, полагаем, будет выше среднемесячного результата июля-августа примерно на 10%». Сейчас на динамике NPL90+ отражается влияние режима изоляции, а долгосрочные последствия, связанные с экономической ситуацией и кредитными каникулами, могут быть «гораздо менее резкими», считают в Промсвязьбанке.

Пока оценки темпов прироста просрочки соответствуют ожиданиям, утверждает вице-президент Moody’s Ольга Ульянова. «Мы полагаем, что до 10% розничных заемщиков могут испытывать проблемы с погашением кредитов в результате пандемии. Конечно, не все из них непременно выйдут в длительную просрочку, но о росте — к концу действия послаблений ЦБ — проблемных кредитов в рознице на 3–4 п.п. вполне можно говорить как о базовом сценарии», — заключает она.

Просроченная задолженность по кредитам вернулась на уровень до пандемии

Доля кредитов, платежи по которым просрочены на 90 и более дней, снизилась в июне 2021 года до 6,7% от общего объема задолженности и вернулась к уровням, наблюдаемым до пандемии, сообщил РБК со ссылкой на статистику бюро кредитных историй «Эквифакс» (доступна с мая 2019 года). Из нее следует, что минимум просроченной задолженности был зафиксирован в декабре 2019 года — 7,25%. С началом пандемии она пошла в рост, в августе 2020 года достигла пикового значения 8,2%, после чего начала снижаться.

По данным ЦБ России, на которые ссылается издание, в мае 2021 года доля просроченной задолженности сократилась с начала года с 4,65% до 4,47% по итогам мая, что соответствует допандемийным уровням. В абсолютном выражении объем просроченных кредитов вырос за первые пять месяцев года на 60 млрд рублей.

По данным «Эквифакса», основная доля в объеме просроченной задолженности приходится на долги по потребительским кредитам (64%, 535 млрд рублей) и по кредитным картам (18%, 153 млрд рублей). Доля просроченных ипотечных и автокредитов в портфеле банков составляет лишь 10,7% и 6,5% (90 млрд и 55 млрд рублей соответственно), еще 4,8 млрд рублей приходится на овердрафт (0,6%).

В июне весь объем розничного кредитного портфеля, подсчитали в «Эквифаксе», составил 12,55 трлн рублей. За первые полгода он вырос на 1,17 трлн рублей, притом что объем просроченной задолженности увеличился всего на 12 млрд рублей.

Управляющий директор по валидации агентства «Эксперт РА» Юрий Беликов объясняет сокращение доли плохих кредитов наращиванием выдачи новых, которые «размывают и формально снижают долю просрочки». «Но такие искажения могут быть техническими, особенно учитывая то, что в целом долговая нагрузка населения растет и есть объективные негативные факторы, такие как инфляция и снижение реальных располагаемых доходов», — сказал он изданию.

Старший кредитный эксперт Moody’s Ольга Ульянова также объясняет снижение доли просроченных кредитов в розничном портфеле «исключительно эффектом знаменателя — опережающим ростом выдач новых кредитов». По ее мнению, ухудшение розничных портфелей неизбежно, так как реальные располагаемые доходы населения стагнируют (в первом квартале 2021 года они упали на 3,6% к тому же периоду годом ранее), а кредитная нагрузка растет (по итогам 2020 года она выросла с 10,9% до рекордных 11,7%). «Это означает, что и закредитованность каждого отдельно взятого заемщика растет. Кроме того, сейчас много свежевыданных розничных кредитов, по которым рост просрочки еще впереди», —подчеркнула эксперт.

Короли российской недвижимости — 2021. Рейтинг Forbes

Короли российской недвижимости — 2021. Рейтинг Forbes

Почти 90% просроченных в разгар пандемии кредитов остались проблемными

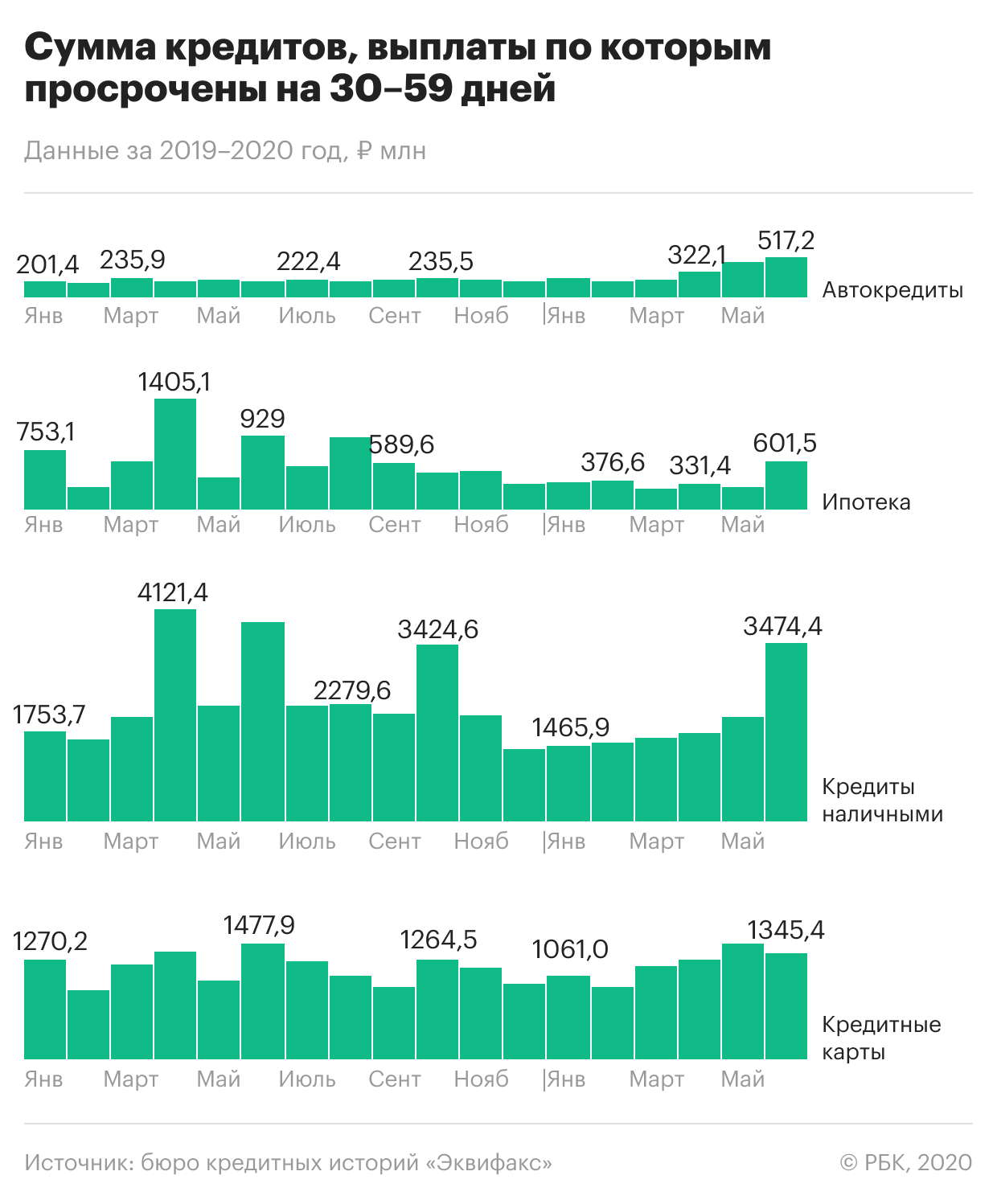

Завершение острой фазы кризиса и пандемии не улучшило ситуацию с проблемными долгами: в мае и июне, когда в России начали постепенно сниматься санитарные ограничения, произошел заметный рост просроченной задолженности по розничным кредитам. Это следует из расчетов одного из трех крупнейших бюро кредитных историй «Эквифакс», сделанных по просьбе РБК. Аналитики обратили внимание на прирост объема ссуд с просрочкой от 30 до 89 дней — именно такие задержки в платежах характерны для заемщиков, начавших их допускать в разгар ограничений из-за пандемии.

По данным бюро, в июне почти 365 тыс. кредитных договоров на сумму 5,9 млрд руб. не обслуживались больше месяца. С апреля их количество выросло на 38,8%, а объем такой проблемной задолженности — на 80%. Еще примерно по 269 тыс. кредитов платежи не поступали больше двух месяцев — их объем в июне достиг 5,4 млрд руб., прибавив с начала кризиса 19,9%.

«Просроченная задолженность, возникшая в период коронавирусных ограничений, мигрирует из краткосрочной в длительную», — объясняет гендиректор «Эквифакса» Олег Лагуткин. По оценкам бюро, коэффициент перехода близок к 90%, то есть именно такая доля возникших в апреле долгов не вернулась в нормальный график платежей. По всей видимости, их взыскание затруднительно для банков, констатирует собеседник РБК.

Какие долги стали хуже обслуживаться

С апреля по июнь рост ранней просрочки (до 90 дней) наблюдался во всех основных видах розничного кредитования, хотя и был неравномерным. Как следует из статистики «Эквифакса», в первый месяц самоизоляции объем новых проблемных кредитов увеличился незначительно, хотя количество договоров с просрочкой от 1 до 29 дней выросло. А уже в мае—июне был зафиксирован заметный прирост ссуд, которые не обслуживаются больше месяца.

Почему растут сроки просрочки

В «Эквифаксе» переток проблемной задолженности из одной категории в другую связывают с невозможностью банков оперативно взыскивать долги. Еще одна причина — избирательное применение программ реструктуризации. «По каким-то причинам объем реструктуризации (по 106-ФЗ) в основном пришелся на кредиты наличными. Похоже, что про реструктуризацию кредитных карт все забыли, и по ним просроченная задолженность стала массово возникать в первый же месяц локдауна», — приводит пример Лагуткин. Но, если бы не программы поддержки, просрочка была бы выше, говорит он.

Как боролись с ростом проблемных долгов

Уже в марте ЦБ рекомендовал банкам реструктурировать ссуды клиентам, которые заболели коронавирусной инфекцией. А с апреля начал действовать закон о кредитных каникулах (106-ФЗ), позволявший клиентам получить отсрочку по кредитам при некоторых условиях. Основанием для каникул может быть болезнь, потеря работы или снижение дохода более чем на 30%. Банки также предлагали заемщикам собственные программы реструктуризации ссуд.

По статистике ЦБ, к 19 июля банки одобрили более 1,6 млн обращений граждан за разными видами послаблений по кредитам (.pdf). Объем реструктурированной задолженности составил порядка 757,9 млрд руб.

Программа реструктуризации дала свои плоды, хотя и в ограниченном объеме, считает старший кредитный эксперт Moody’s Ольга Ульянова. На 1 июня около 3% кредитов населению были реструктурированы. «По-видимому, в остальных случаях заемщики не смогли, не успели, а может быть, и не захотели пойти на реструктуризацию», — допускает Ульянова.

Будут ли просроченные долги расти дальше

По словам Ульяновой, ситуация с проблемной задолженностью пока соответствует ожиданиям. «Еще в начале апреля мы оценивали, что в результате пандемии проблемы с обслуживанием могут затронуть до 5% ипотечного портфеля банков и до 10% портфеля потребительских кредитов, включая автокредиты. И это в дополнение к тем просрочкам, которые существовали до пандемии», — поясняет вице-президент Moody’s.

В некоторых сегментах кредитования ситуация еще не стабилизировалась, но она управляемая, считает директор по банковским рейтингам «Эксперт РА» Иван Уклеин. В отличие от кризисов прошлых лет банки сейчас имеют больший запас капитала, напоминает он. «Тем не менее по завершении льготного периода реструктуризации нужно будет резервировать [кредиты] гораздо сильнее, и именно эта проблема выйдет на первый план к концу года», — подчеркивает аналитик.

Нельзя с уверенностью сказать, что пик кризиса в банковской рознице пройден, соглашается Лагуткин. «Многим заемщикам, обратившимся за реструктуризацией в банки, предстоит еще документально подтвердить ухудшение своего материального положения. Если они этого не сделают, то уровень просроченной задолженности может продолжить свой рост», — опасается он.

В июле ЦБ рекомендовал банкам сохранять кредитные каникулы для тех заемщиков, кто не сможет подтвердить снижение дохода более чем на 30%, требуемое по госпрограмме. Одна из опций для таких клиентов — переход на программу реструктуризации, предлагаемую самим банкам. По оценкам Сбербанка, нужные документы не предоставили 18,5% обратившихся за отсрочкой по ссудам. В то же время банки отмечают, что их собственные программы реструктуризации пользуются большим спросом, чем госпрограмма.

Основной сценарий для большинства просроченных недавно кредитов — переход в категорию проблемных, считает Ульянова. Это, по ее словам, окажет заметное давление на прибыльность банков. Отдельные банки, имеющие слабый запас капитала, окажутся в зоне повышенного риска, допускает Уклеин из «Эксперт РА», но не считает это проблемой для сектора: в отличие от предыдущих лет с рынка уже ушли многие слабые игроки, а доля госбанков выросла.

Как ситуацию с ростом просрочки видят банки

В вопросе просроченной задолженности реализуется оптимистичный сценарий, считает представитель ВТБ: «По розничным заемщикам пик проблем платежеспособности, на наш взгляд, пройден. В первую очередь он был связан с вводом ограничительных мер в связи с пандемией и неопределенностью ситуации. Сейчас показатели ранней просрочки улучшаются, так же как и улучшается эффективность сбора просроченной задолженности».

Пик кризиса в рознице пройден, считает первый вице-президент Газпромбанка Анна Горячева. Она ссылается на снижение частоты обращений клиентов за послаблениями по кредитам. Важным показателем будет возврат должников в график платежей, добавляет Горячева.

Спрогнозировать, как поведут себя клиенты после окончания каникул, сложно, говорит начальник управления дистанционного взыскания Росбанка Елена Дорофеева. Релевантной статистики по возвратам в графики платежей еще нет: льготный период у основной массы клиентов, обратившихся за отсрочками, еще не завершен, поясняет она.

Промсвязьбанк не видит и не ждет заметного роста просроченной задолженности, отмечает директор департамента розничных рисков ПСБ Евгений Иванов. «Если в каких-то сферах экономическая ситуация будет ухудшаться, то это повлияет на занятость и, как следствие, на рост проблем с обслуживанием долга у населения», — прогнозирует он.

Просрочка по кредитам в России достигла рекордных значений

Качество кредитного портфеля в России по ссудам, выданным банками и МФО, достигло низшей точки за всю историю наблюдений, пишет «Прайм» со ссылкой на данные «Эквифакса». Так,

число займов, по которым платежи не вносились более трех месяцев, достигло 12,6 млн единиц — это на 12,5% больше, чем в аналогичный период прошлого года. Причем каждый месяц на протяжении последних трех кварталов в эту категорию попадает дополнительно от 80 до 500 тысяч кредитов.

Вместе с тем в России продолжает расти показатель долговой нагрузки населения, который рассчитывается два раза в год — в апреле и октябре. По данным Национального бюро кредитных историй (НБКИ), с апреля этот показатель вырос на 1,8 п.п. — до 25,1%, вплотную приблизившись к цифре, зафиксированной в октябре 2017-го года (с тех пор он преимущественно снижался).

В исследовании «Эквифакса» также указано, что к концу года в просрочку попадут еще около 1 млн кредитов, а это значит, что без погашения останется каждая шестая ссуда, выданная в России.

В нынешней статистике пока нет данных по ссудам, выданным в июле, августе и сентябре — трех месяцах, которые Россия прожила без массового локдауна. В этот период отложенный спрос помогал реализовывать товары и услуги, которыми россияне не пользовались во время всеобщего карантина, но из-за падения доходов населения в целом люди продолжали брать кредиты.

Так, гендиректор МФК «МигКредит» Олег Гришин рассказал «Газете.Ru», что в его организации с июля по август портфель кредитов рос на 15-20% месяц к месяцу, и это гораздо больше, чем в апреле-мае. Генеральный директор финансовой онлайн-платформы Webbankir Андрей Пономарев тоже отметил аналогичную тенденцию.

«В августе и в осенние месяцы мы стали выдавать займов на 10-15% больше, чем в период самоизоляции. При этом объемы выдач летом этого года сопоставимы с прошлогодними»,

– сказал Андрей Пономарев, подчеркнув, что сейчас важно не перегружать кредитами и займами тех, кто не способен их вернуть.

Некоторые исследования подтверждают, что россияне по-прежнему испытывают проблемы с выплатой кредитов. Так, в беседе с «Газетой.Ru» старший научный сотрудник Института социального анализа и прогнозирования (ИНСАП) РАНХиГС Александра Бурдяк отметила, что

согласно недавнему мониторингу, с большими трудностями по кредитам столкнулись порядка 15% заемщиков, причем половина из них призналась, что уже допустила просрочку.

«Здесь мы не можем различить, взяли ли они кредитные каникулы в соответствии с законом, по которому с 1 марта по 30 сентября граждане могли потребовать отсрочку платежей на полгода, если их доход значительно снизился, или они просто ненадолго задержали выплату», — поясняет Александра Бурдяк.

Риск невозврата растет

Опрошенные «Газетой.Ru» руководители МФО отметили, что в ближайшее время банки будут стараться выдавать меньше кредитов и более внимательно оценивать финансовые возможности своих клиентов, из-за чего часть тех, кто получил отказ, пойдет за займами в МФО. Так что в корне ситуация вряд ли изменится.

«МФО, в отличие от банков, изначально работают в высокорисковом сегменте. И предъявление более высоких требований к заемщикам будет компенсировано за счет высвобождения части условно банковских клиентов, которые предпочтут решать свои финансовые проблемы через МФО»,

— говорит Олег Гришин из «МигКредит».

Дополнительным стимулом, считают эксперты, станут приближающиеся новогодние праздники, в которые спрос на дополнительные средства растет всегда. И этот год вряд ли станет исключением: разве что «аппетиты» заемщиков, скорее всего, окажутся ниже.

«Сами люди отказываются от дорогостоящих покупок и меньше тратятся на повседневные нужды. За счет этого достигается баланс спроса и предложения, — обращает внимание Андрей Пономарев из Webbankir. — Мы прогнозируем, что, если не будет повторного локдауна, объемы выдач сохранятся на том же уровне, что и сейчас. По итогам 2020 года рынок будет сопоставим с прошлым годом или покажет незначительный рост».

В целом оба собеседника «Газеты.Ru» уверены, что очередного взрывного роста неплатежей не случится, ведь уже сейчас платежная дисциплина клиентов постепенно восстанавливается.

Впрочем, некоторые эксперты дают более осторожные оценки, ведь проблемы с доходами населения и безработицей в ближайшее время решить точно не удастся. И это — при самом позитивном стечении обстоятельств.

«Все будет зависеть от жесткости ограничительных мер. Те старые кредиты, просроченные, — это свидетельство того, что экономика восстанавливалась после снятия ряда ограничений, но темпы были недостаточно большие.

В доходах населения разрыв начал постепенно сокращаться, но полностью они все равно не восстановились», — сказал в беседе с «Газетой.Ru» заведующий центром анализа социальных программ и рисков ВШЭ Сергей Смирнов.

Ученый уверен, что никаких революционных изменений в статистике по просрочке кредитов не будет, но до конца года ожидать, что доходы населения и уровень безработицы вернутся к докризисному уровню, не стоит. С этим мнением согласилась Александра Бурдяк из РАНХиГС. Она отметила, что сейчас делать какие-то прогнозы очень сложно, поскольку ситуация в стране быстро меняется. Тем не менее,

уже сейчас можно сказать, что меры социальной поддержки населения даже в нынешнем виде следует сохранить — без них многие люди не просто будут испытывать серьезные проблемы в случае введения новых серьезных ограничений, но и не смогут быстро выбраться из трудной жизненной ситуации.

«Меры правительства по поддержке населения, будь то выплаты на детей, повышение минимального размера пособий по безработице, резонно продлить, и тогда ситуация с доходами населения в целом будет нормальной. Но если все эти меры отменят, это станет дополнительным фактором роста кредитования и, соответственно, ростом просрочек», — подытожил Сергей Смирнов из ВШЭ. Отметим, что с аналогичным предложением о продлении повышенных пособий по безработице на днях выступили и в Федерации независимых профсоюзов России.