какой процент по кредиту в израиле

Ипотека в Израиле

Ипотека в Израиле выдаётся нерезидентам практически всеми крупными банками. Чтобы получить ипотеку в Израиле, необязательно быть гражданином или резидентом, а также можно не иметь легальный источник дохода в этой стране.

Можно ли получить ипотеку иностранцу

Статусы репатриантов и нерезидентов имеют существенные различия. И те, и другие не являются гражданами Израиля. Но условия по ипотеке для них существенно разнятся.

Получить возможность репатриации в Израиль и оформить такой статус могут только этнические евреи. В их отношении действует льготная система кредитования.

Нерезиденты – это люди, которые не платят налоги, не могут претендовать на получение ПМЖ в Израиле или израильского гражданства, но желают иметь недвижимость в этой стране. Сделать это в 2021 году они смогут без проблем, но никакие льготы им не полагаются.

Условия ипотеки для репатриантов

Ипотека в Израиле для репатриантов называется «Машканта». Основные бумаги были уже собраны во время оформления израильского ВНЖ, поэтому заново собирать пакет не нужно.

Условия ипотеки в Израиле для репатриантов:

До 15% от цены жилища выплачивается банку государством. Срок – 15 лет. Годовая ставка – 1%. Дотация считается даром, если на протяжении этого времени жилище не было продано. То есть, её возврата никто не потребует.

Если квартиру продадут, то государство потребует назад субсидированные 15%. К ним нужно будет добавить корректировку на размер инфляции – ещё 2%.

Условия ипотечного кредитования для нерезидентов немного другие. Кредит в Израиле на квартиру для россиян погасит только 50% от общей стоимости жилья. Если квартира была оценена в 500 000 евро, банк выдаст только на 250 000 евро.

Оставшуюся половину кредита человек должен будет платить сам – в виде первоначального взноса.

Если клиенту нет 20 лет, то он тоже может взять кредит. Но срок кредитования в этом случае – строго до 28 лет. Одновременно срок кредитования для пожилого заёмщика – только до 15 лет.

Выплаты по ипотеке не должны превышать 30% от заработка. Если человек зарабатывает от 2000 евро в месяц, то он не может платить более 700 евро/30 дней.

Если платёж будет составлять более 30% от ежемесячного заработка, то взять кредит заявитель не сможет.

Тело займа в отношении заемщиков-нерезидентов не имеет статичности. Оно разделено на 3 неравные части: обычно 40% (индекс цен на недвижимость) + 45% (курс доллара США) и еще +15% (индекс валютной корзины).

Основной кредит может постоянно изменяться. Но сумма, которую приходится вносить каждый месяц, остается статичной.

Более подробную информацию и консультацию можно получить на сайте русскоязычной коллегии адвокатов zakon.co.il.

Процентные ставки по кредиту

Процентная ставка по «Машканте» – 3%. Проценты по ипотеке в Израиле для нерезидентов зависит от желаемого срока ипотеки, заработка и кредитной истории. В среднем процентная ставка колеблется от 4 до 7%.

Документы для оформления ипотеки

Чтобы получить кредит для покупки квартиры в Израиле, необходимо представить следующие документы:

Вопрос в среднем рассматривается в течение 7 дней.

Подтверждение законности доходов

Дополнительно нужно предоставить:

Если супруги-покупатели оба фигурируют как гаранты, то все эти документы подаются как мужем, так и женой.

Дополнительные расходы

Перед тем как брать ипотеку, необходимо уточнить наличие дополнительных расходов. В основном приходится платить юристам и специалистам по недвижимости (около 10% от цены квартиры). Остальные расходы выглядят так:

Покупка квартиры в Израиле иногда не может быть выгодным вложением, если человек не проживает в самой стране и не сдает недвижимость в аренду. Это обусловлено тем, что в Израиле есть ежемесячный налог на жильё, который превосходит прирост цены на недвижимость. Квартирой нужно постоянно заниматься, иначе придётся работать на арнону.

Денежные льготы и пособия для репатриантов

Денежная поддержка репатриантов осуществляется Министерством алии и абсорбции. Льготы и пособия предоставляются репатриантам с самых первых шагов и до полной интеграции в новую жизнь.

Репатрианты могут рассчитывать на получение «корзины абсорбции», или «саль клиты». Цель этой денежной субсидии – помощь в первоначальном обустройстве.

Это подарок государства новым репатриантам и возвращать его не нужно. Размер субсидии зависит от того, является ли иностранец пенсионером, и переезжают ли с ним его дети. На каждого ребёнка положена доплата. Более подробную информацию об этом можно получить здесь: https://www.gov.il/he/departments/ministry_of_aliyah_and_integration.

Советы репатриантам

Есть несколько вещей, которые репатрианты должны знать заранее, до покупки жилья. Приобретение жилища начинается с самого первого дня прилёта в Израиль.

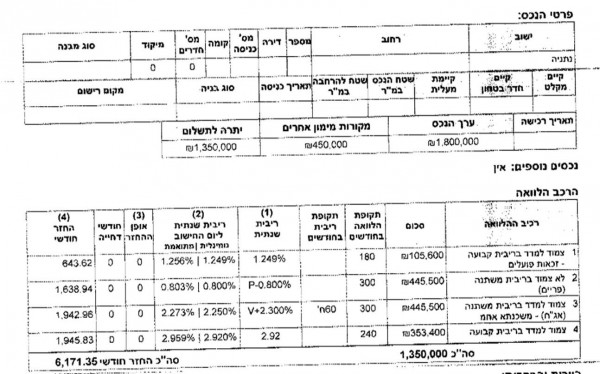

Так выглядит “ишур икрони”

Банк имеет полное право отказать человеку в финансировании, если у него появятся какие-либо сомнения. Поэтому, найдя подходящее жилище, нужно вернуться в банк, и уточнить, всё ли остается в силе.

По всем вопросам, связанным с покупкой недвижимости в Израиле рекомендуем обращаться в известную русскоязычную коллегию адвокатов, работающих в Израиле zakon.co.il.

Заключение

Банки в Израиле являются абсолютно уникальной системой. Израиль – страна восточная, поэтому здесь везде можно торговаться, даже в банке.

Чтобы однозначно взять кредит на недвижимость, нужно обойти несколько банков и везде получить «ишур икрони». В каждом из них следует показывать, какие именно условия предложила предыдущая кредитная организация. При этом следующий банк постарается дать лучшее предложение.

Ипотека под 2%: могут ли россияне взять дешевый жилищный кредит в Европе

Ипотечные ставки в России сейчас находятся на минимальных значениях за всю историю заимствований. Этому способствовала мягкая денежно-кредитная политика Центробанка (на последнем заседании регулятор взял паузу в понижении ставок) и льготные кредитные программы. Например, квартиру в новостройке сейчас можно купить по ставке от 5,9% годовых.

Несмотря на это, пока российская ипотека остается дорогой по сравнению с европейскими странами. Ставки по жилищным кредитам в Европе в среднем составляют 2–3%. В России по такой ставке действует пока только дальневосточная ипотека.

Вместе с экспертами рассказываем, в каких странах самая дешевая ипотека и доступна ли она иностранцам, в частности россиянам.

Ипотека в Европе: ставки и условия

Самые низкие ипотечные ставки в странах Европы — в Германии, Испании, Великобритании. Для иностранцев жилищные кредиты доступны в большинстве европейских стран. «Среди популярных у российских покупателей недвижимости стран самые низкие ставки в Германии, Финляндии, Испании — здесь заемщик с хорошей историей может рассчитывать на 1–2% годовых. Чуть выше, но все равно низкие проценты в Италии, Чехии, Словении — 2–3%, а вот в Черногории и Латвии ставки сравнительно высоки — 4–6%», — рассказала аналитик Prian.ru Анастасия Фалей.

Многие жилищные кредиты в Европе выдаются с плавающими ставками, привязанными к Euribor — это европейская межбанковская ставка предложения. Она в последнее время постоянно снижалась, что сделало ипотеку дешевле. При этом ипотечная ставка может существенно отличаться для разных получателей и разных объектов — каждый случай изучается индивидуально. Но в целом они не превышают 3%.

Условия по ипотеке в европейских банках схожи с российскими. Например, для получения такого кредита потребуется первоначальный взнос. Его размер варьируется от 20% до 50% стоимости жилья и зависит от качества объекта и надежности заемщика. Европейские банки тщательно проверяют кредитную историю заемщиков, текущие доходы, наличие залога, а также сам объект недвижимости — его ликвидность, рыночную стоимость и перспективность.

«Например, в Германии и Словении проще взять в кредит сравнительно крупную сумму, например €500 тыс., на покупку доходного объекта коммерческой недвижимости с заключенным на десять лет договором аренды, чем €50 тыс. на приобретение вторичного жилья в небольшом городе. Кстати, многие инвесторы используют оценку банка в качестве своеобразного сигнала: если банк предлагает условия по кредиту хуже среднего (выше первый взнос или процентная ставка), значит он нашел в объекте серьезные риски», — отметила Анастасия Фалей.

Также при оформлении ипотеки есть дополнительные расходы — открытие кредитной линии, дополнительные сборы и страховки. Банки снижают свои риски с помощью обязательного страхования и комиссий за выдачу займов. В результате при использовании ипотеки расходы покупателя увеличиваются на 1–2% от цены недвижимости.

Могут ли россияне получить ипотеку в Европе

Граждане России наравне с местными жителями могут воспользоваться ипотечными программами при покупке жилья за рубежом. Россияне часто используют кредиты при покупке недвижимости в Германии, Чехии, Испании. Местные банки работают с нерезидентами, но требования к ним выше, а условия хуже. Ставки для россиян, как правило, на 1–2% выше, чем для местных или иностранцев с ВНЖ, а собственного капитала требуют больше.

Также могут возникнуть сложности с подтверждением платежеспособности. Даже «белые», но нестабильные (например, доход сильно меняется в зависимости от нерегулярных премий) зарплаты могут вызывать вопросы. Например, в Италии или Греции иностранец без официальных доходов, полученных в еврозоне, кредит не получит.

Какие нужны документы

Екатерина Шабалина, юрист Tranio:

— Ситуация индивидуальна и зависит и от того, кто заемщик (например, россиянин, но проживающий в Европе, или россиянин, живущий в России), и от внутренней политики каждого отдельного банка.

Если систематизировать, то обычно от иностранца практически все банки запрашивают:

1. Личные документы:

2. Данные о финансовом положении:

Могут попросить доказательства уплаты налогов в стране налогового резидентства потенциального заемщика.

3. Сведения об объекте, который потенциально рассматривается под ипотеку, и документация, относящаяся к объекту.

Примеры стран с низкими ставками

Ипотека в Испании — один из самых популярных финансовых инструментов. Заемными средствами при покупке жилья здесь пользуются не только местные жители, но и иностранцы. По оценкам Tranio, ипотеку в Испании оформляет каждый второй покупатель жилья. Ставки находятся на уровне 2–3%. Они бывают фиксированные, плавающие или смешанные. Ипотека оформляется с максимальным сроком на 30 лет, сумма первоначального взноса варьируется от 20% до 50%. Ограничения по возрасту заемщика — 80 лет на момент возврата кредита.

«Иностранцы в Испании могут без проблем получить ипотеку, условия почти такие же, как и у местных. Единственное, первоначальный взнос для нерезидентов будет выше. Только местным разрешено делать первоначальный платеж в 20% в отличие от иностранцев», — отметила аналитик Tranio Саглара Оконова.

Ипотека на 110%

До кризиса 2008–2009 годов в Испании выдавали кредиты на 110% от цены объекта — мало того, что банк был готов полностью финансировать стоимость квартиры, так он еще и соглашался оплатить все сопутствующие расходы. В результате люди набирали по два — четыре объекта, так как рассчитывали на долгий рост рынка и не нуждались в первоначальном взносе. При возникновении проблем все эти объекты возвратились к банкам. С последствиями такой политики в Испании не могут разобраться до сих пор: чуть ли не каждый месяц появляются новости о массовых распродажах недвижимости, скопившейся на балансе у банков, хотя основной пул проблемных активов уже реализован.

Ипотека в немецких банках является одной из самых дешевых в Европе. Для граждан Германии ставки составляют 1–2%. Для иностранцев ставки по кредитам выше, в среднем от 3% годовых. Но каждый заемщик рассматривается в индивидуальном порядке. В первую очередь банки проверяют кредитную историю и платежеспособность потенциального заемщика. По немецким законом заемщику необходимо зарабатывать столько, чтобы на оплату ипотеки уходило не больше трети от общего ежемесячного дохода. Важным фактором является наличие первоначального взноса, сумма сделки и ликвидность самой недвижимости. Заемщик должен внести первоначальный взнос для иностранных покупателей, как правило, это 40–50% от стоимости объекта.

По данным Tranio, ставки на ипотеку в Великобритании варьируются от 1,95% до 3,5%. Нерезиденты могут получить ипотечный кредит в Великобритании почти на тех же условиях, что и граждане страны. До кризиса банки выдавали ипотечные кредиты с небольшим первоначальным взносом — от 10%. Сейчас необходимо внести первую сумму в размере от 15–25%. Ипотека выдается сроком на 25–30 лет. «Что касается востребованности среди иностранцев, то ипотеку спрашивают довольно часто, но сегодня получить ее не так просто. Банки требуют много документов, и новичку сделать это сложнее, если нет предыдущей истории хотя бы в Европе. Но все равно это по-прежнему реально и возможно», — отметила аналитик Tranio.

В Финляндии ставки по ипотеке находятся на уровне 2% годовых. Оформить жилищный кредит может и иностранец, ставки для него будут немного выше — от 3%. Иностранцу проще получить ипотеку при наличии доходов или банковского счета в стране, а также вида на жительство. Зарубежные претенденты могут столкнуться с дополнительными сложностями. Некоторые банки требуют дополнительные документы у заемщика: вид на жительство или поручителя — гражданина Финляндии. Иностранных заемщиков проверяют скрупулезнее.

Первоначальный взнос — 25–50% от стоимости недвижимости. Ипотека выдается сроком до 35 лет. Сумма ежемесячных выплат не должна превышать 30% от месячного дохода заемщика.

Когда в России будет ипотека под 2%

Екатерина Щурихина, младший директор по банковским рейтингам агентства «Эксперт РА»:

— Динамика ипотечных ставок в России зависит в том числе от стоимости фондирования для банков и ключевой ставки. В свою очередь, Банк России устанавливает ключевую ставку, ориентируясь в том числе на целевые значения инфляции. В Европе в течение длительного времени наблюдаются низкая инфляция (а в отдельных странах и дефляция) и околонулевые или отрицательные процентные ставки. Соответственно, и ипотечные ставки находятся на низком уровне.

Для достижения в России ставок по ипотеки на уровне 2–3% по массовым продуктам необходим длительный период стабильного развития и низкой инфляции, что пока представляется маловероятным. Однако и сейчас у заемщика есть возможность получить низкую ставку по ипотеке в размере 2–3% при использовании ряда госпрограмм субсидирования ставок (дальневосточная ипотека, сельская ипотека).

Где самые высокие и низкие ставки по ипотеке

Япония: низкая ставка на 35 лет

Самая низкая ипотечная ставка на протяжении многих лет сохраняется в Японии, и сейчас она меньше 1,4%. Доступность кредита объясняется низкой инфляцией, а также высокой стоимостью жилья. Японцы активно пользуются услугой, поскольку снимать жилье дорого, а выплаты по ипотеке можно растянуть на 35 лет. Для того чтобы получить одобрение банка на кредит, необходимо быть резидентом страны или иметь вид на жительство, а также получать определенный уровень доходов. Максимальный размер займа — 90% от стоимости жилья. В Японии действует закон, согласно которому продавец обязан предоставлять историю квартиры или дома. Если в жилье происходили убийства или самоубийства, оно пользуется пониженным спросом, однако для несуеверных это возможность купить собственность по сниженной цене.

Финляндия: плавающая и фиксированная ставки

В число стран с рекордно низкой ипотекой входит и Финляндия (до 1,5% годовых). В ипотечном секторе работает множество банков — как государственных, так и частных. Существует два типа кредитования: с плавающей и фиксированной ставкой. Первая зависит от показателей EURIBOR (Европейская межбанковская ставка предложения), что и объясняет нынешний низкий процент в Финляндии. Средняя продолжительность кредита составляет 20 лет, а максимальная доходит до 35 лет. При этом заемщик должен быть не старше 65 лет, получать стабильную зарплату. Как правило, банки предоставляют кредит на 75% от стоимости жилья, но при предоставлении дополнительных финансовых гарантий эта цифра может увеличиться до 100%. Ипотека в Финляндии доступна и для иностранцев, однако для них средняя процентная ставка возрастет до 3–3,5% годовых.

Швейцария: ипотека в наследство

В Швейцарии также можно выбрать тип ставки, однако заемщики, как правило, предпочитают фиксированную, средний размер которой составляет чуть больше 1,5% годовых. Здесь существует минимальный размер кредита — 50 тыс. франков (примерно 3,3 млн руб.). Для получения ипотеки нужно иметь успешную кредитную историю, пусть даже при покупке на незначительные по сравнению с жильем суммы. В Швейцарии практикуется пожизненная ипотека, которая выдается сроком на 100 лет. В этом случае после смерти заемщика квартира вместе с кредитом отходит его наследникам. Если они отказываются платить за жилье, то оно продается, выплаченная сумма отдается наследникам, а долг возвращается банку.

Франция: на контроле у государства

Не превышает 2% средняя процентная ставка по ипотеке во Франции. Длительность кредита доходит до 20 лет, при этом на момент его погашения заемщику должно быть не больше 85 лет. Сумма кредита составляет 65–70%. Примечательно, что французские банки обращают внимание на соотношение доходов заемщика и ежемесячной выплаты. Она не может превышать треть доходов. Во Франции, как и в других европейских странах, можно выбрать между плавающей и фиксированной ставкой. Кроме того, рынок ипотечного кредитования находится под контролем государства, чтобы не допустить возникновения кредитного пузыря, который может обрушить экономику.

Аргентина: только на одну квартиру

Список стран с самой высокой ипотечной ставкой возглавляет Аргентина (28% годовых). Такой высокий показатель объясняется неразвитым рынком ипотечного кредитования, который, по сути, находится в руках государства. При этом сама Аргентина получает займы от Всемирного банка в рамках программы стимуляции развивающихся рынков. Срок ипотеки составляет 20 лет, первые три года ставка и сумма фиксированные. Кредит покрывает 80% от стоимости жилья. При расчете ежемесячной выплаты учитывается совокупный доход семьи (ежемесячный платеж — 30% от этого дохода). При этом кредит может получить только тот, у кого еще нет в собственности жилья.

Нестабильная экономическая ситуация и неразвитый рынок кредитования жилья повлияли на высокий уровень ипотечной ставки в Венесуэле — более 20% годовых. Также в списке стран с самыми высокими процентами на кредит при покупке жилья — Украина (20% годовых), Иран и Турция (19% в обеих странах). Среди европейских стран лидеры антирейтинга (помимо Украины) — Белоруссия (14% годовых) и Молдова (12%). Процентные ставки — по данным сервиса Numbeo (при кредитовании на 20 лет).

Украина и Белоруссия: все только начинается

На Украине максимальный срок кредита составляет десять лет, а минимальный первоначальный взнос — минимум 30%, что вместе с высокой процентной ставкой делает кредиты непопулярными и замедляет развитие рынка ипотеки. В Белоруссии закон об ипотеке появился только в 2013 году: до этого банки не могли выселять должников из квартир, что делало для финансовых организаций выдачу кредита невыгодной. Сейчас в Белоруссии можно получить ипотеку на 15–20 лет, которая будет покрывать до 80% стоимости жилья. При этом процент будет плавающим и зависимым от ставки рефинансирования.

Кредиты в Израиле

Израиль – страна с мощной экономической системой, которая постоянно поддерживается на высоком уровне.

Банковская сфера государства тоже достаточно развита: система кредитования Израиля постоянно совершенствуется, чтобы сделать условия доступными для заемщиков и выгодными для кредиторов.

Размер средней кредитной ставки в Израиле в мае 2020 года составлял 3,29 %, однако это считается минимальным показателем, который периодически повышается. Согласно данным Центрального банка Израиля, еще в январе этого года процентная ставка составляла 3,46 %.

Кроме пользовательских ссуд, государство и частные организации предлагают различные варианты ипотеки на недвижимость, развитие бизнеса и иные потребности граждан Израиля и других стран.

Местные жители, а также граждане других стран в Израиле могут оформить ипотечную ссуду – вариант ипотеки с определенной ставкой

Кредиты на жилье

Каждый гражданин страны уже при рождении получает право на «машканту» – беспроцентную ипотеку на покупку квартиры. Такой государственный кредит покрывает до 80 % стоимости жилья, благодаря чему приобрести собственную жилплощадь можно практически любому работающему человеку в Израиле. Сроки погашения кредита большие – до 27 лет, поэтому это вполне реальный способ обзавестись жильем, несмотря на цены на недвижимость.

Однако для получения ссуды на оставшиеся 20 % стоимости квартиры нужно постараться: собрать полный пакет документов, который включает ведомости по заработной плате за последние три года, найти гарантов-поручителей с постоянной работой, стабильным доходом и хорошей оценкой кредитной истории.

Кроме того, местные жители, а также граждане других стран в Израиле могут оформить ипотечную ссуду – вариант ипотеки с определенной ставкой.

Кредиты для малого и среднего бизнеса в банке

Правительство в Израиле поддерживает предпринимателей, чтобы улучшать состояние национальной экономики. Одним из важных шагов в государственной поддержке бизнесменов считается выдача ссуд на льготных условиях:

Срок рассмотрения поданной заявки составляет 7 дней, поэтому не стоит сразу переживать об отсутствии ответа.

В Израиле нет строгой привязки к конкретному банку. При отказе одного учреждения в течение 45 дней можно направить заявку в другое. Решение о выдаче ссуды бизнесмену принимает конкретный банк, а не государство, именно поэтому всегда можно попробовать удачу в другом банковском учреждении.

В апреле 2020 года Министерство финансов опубликовало новые условия выдачи ссуд для развития малого и среднего бизнеса под гарантии государства, определенные Израилем. Если раньше правительство обещало кредитные выплаты в размере до 20 миллионов шекелей или до 8 % оборота (причем учитывалась большая сумма), то сейчас для бизнесменов доступны только средства в размере 8 % от годового оборота. Это привело к тому, что некоторые компании резко оказались в ограниченных условиях по выдаче ссуд.

Следует с максимальной ответственностью подойти к вопросам займа

Кредиты для новых репатриантов в Израиле

Репатрианты на Святой земле могут воспользоваться льготными условиями кредитования. Например, при поддержке Министерства Абсорбции Израилем был организован Фонд в поддержку предпринимателей-репатриантов. Организация предлагает ссуды для фирм, у которых, по мнению экспертов, есть потенциал роста. Кредит обычно предназначается для строительства недвижимости под бизнес, организации собственного дела или расширения масштабов бизнес-проекта.

Все претенденты проходят отбор. Если заявка соответствует всем критериям, и прошение бизнесмена удовлетворяется, банк предоставляет выгодные условия кредитования, установленные Израилем:

Важные правила

Следует с максимальной ответственностью подойти к вопросам займа, иначе последствия могут обернуться катастрофой.

Существуют основные правила, которые юристы и эксперты банковского дела озвучивают каждый раз, когда тема касается безопасного кредитования в Израиле:

Чтобы быть уверенным в правильности решения при выборе банка и подписании документов, лучше подключить специалистов – юристов или экономистов, консультантов по финансам.

Специалисты компании Alfa Invest предлагают весь спектр услуг по организации кредитования для участников программ репатриации и иностранных граждан без планов постоянного проживания в Израиле. Наши услуги помогают получить деньги под минимальные процентные ставки без рисков, чтобы не откладывать на несколько лет желанные покупки.