какой средний процент по ипотеке в россии

Средний размер ипотечного кредита в России обновил рекорд

Средний размер ипотечного кредита, выданного в сентябре, составил 2,72 млн руб. Это на 11% больше, чем годом ранее, и рекорд за всю историю российского ипотечного рынка, говорится в исследовании Национального бюро кредитных историй (НБКИ).

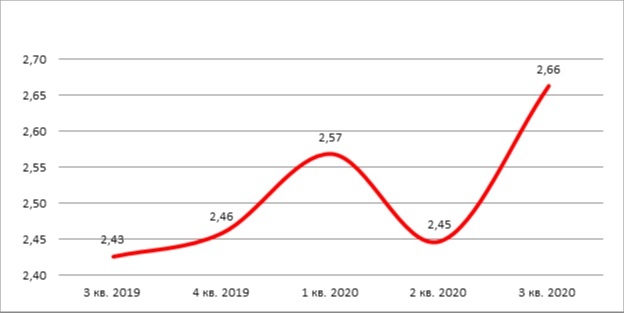

В третьем квартале 2020 года рост к прошлому году составил 9,8%, до 2,66 млн руб., подсчитали аналитики НБКИ. По сравнению с докарантинным первым кварталом рост был 3,7% — тогда средний размер ссуды составлял 2,5 млн руб. Во втором квартале, на который пришлась первая волна пандемии, произошло падение на 4,7%, до 2,45 млн руб.

Рост размера кредитов аналитики НБКИ объяснили увеличением спроса на ипотеку после запуска льготной программы и общим снижением ставок.

В региональном разрезе самая большая средняя ипотека в Москве — 5,9 млн руб., Московской области — 4,41 млн руб., Санкт-Петербурге — 3,53 млн руб., а также в Приморском крае — 3,28 млн руб. и Ленинградской области — 3,12 млн руб.

Самый большой рост продемонстрировали Омская (+22,9%) и Волгоградская (+19,9%) области, Ставропольский край (+17,6%), а также Московская (+17,0%) и Вологодская (+16,3%) области. Единственным регионом из топ-30, в котором средний размер ипотечного кредита сократился, оказалась Свердловская область (-0,3%).

В сентябре российский рынок ипотеки установил новый рекорд. По оценкам «Дом.РФ», было выдано около 185 тыс. жилищных кредитов почти на 500 млрд руб. По итогам трех кварталов 2020 года было выдано более 1 млн ипотечных кредитов на сумму около 2,7 трлн руб. Это немногим меньше, чем за весь прошлый год — 1,3 млн кредитов на 2,8 трлн руб. Один из факторов бурного роста ипотечного кредитования — льготная госпрограмма под 6,5% годовых на новостройки. На нее пришлось около 90% ипотечных выдач.

Рейтинг российских ипотечных банков по итогам первого полугодия 2021 года

Банки.ру представляет рейтинг российских ипотечных банков по итогам первого полугодия 2021 года.

Анкеты для участия¹ были разосланы топ-100 банков по объему розничного кредитного портфеля, а также предыдущим участникам рейтинга. Всего в текущем исследовании приняли участие 23 кредитные организации, совокупный ипотечный портфель которых на 1 июля 2021 года составил 4,9 трлн рублей². Повышение большинством банков ставок по базовым программам на фоне роста ключевой ставки привело к тому, что темпы роста ипотеки в РФ в первой половине 2021 года замедлились. За этот период совокупный ипотечный портфель наших респондентов вырос на 13% (во второй половине 2020 года прирост составлял 23%), а за год — на 38%. При этом в целом по России, согласно данным ДОМ.РФ, портфель ипотечных кредитов, находящихся на балансе банков, составил по итогам первого полугодия текущего года 10,8 трлн рублей.

Первое место по объему портфеля среди наших респондентов занимает банк ВТБ с портфелем в 2,2 трлн рублей. На второй позиции находится Газпромбанк с портфелем в 396,2 млрд рублей. Третьим стал Россельхозбанк с портфелем в 384,3 млрд рублей. Четвертое место занял Альфа-Банк с результатом в 331,5 млрд рублей. Благодаря существенному форсированию своего ипотечного портфеля (+45,8% за полгода и +115,4% за год) он поднялся на две строчки вверх в нашем рейтинге, с шестой позиции по итогам 2020 года. При этом на первую тройку банков продолжает приходиться более 60% совокупного ипотечного портфеля наших респондентов.

Наряду с Альфа-Банком заметный прирост портфеля как в полугодовом, так и в годовом выражении снова зафиксирован у РНКБ (31,2% и 95% соответственно). На треть за полгода нарастили свои портфели Банк ДОМ.РФ, Совкомбанк и банк «Ак Барс». Наименьший же прирост показал Газпромбанк (0,98% за полгода и 0,59% за год), а банк «Зенит» потерял за полгода в размере портфеля 1,1% (за год — 1,8%).

Топ-15 банков по размеру ипотечного портфеля на 1 июля 2021 года

Ипотечный кредитный портфель на 01.07.21, млрд рублей

Доля в розничном кредитном портфеле на 01.07.21, %

Ипотечный кредитный портфель на 01.01.21, млрд рублей

Доля в розничном кредитном портфеле на 01.01.21, %

Ипотечный кредитный портфель на 01.07.20, млрд рублей

Доля в розничном кредитном портфеле на 01.07.20, %

Средняя ставка по ипотеке в России установила исторический минимум

По состоянию на 1 августа 2020 года средневзвешенная ставка по жилищным кредитам установила новый исторический минимум — 7,28%, следует из материалов Центробанка.

В июле ее значение было зафиксировано на уровне 7,51%, а начался 2020 год со ставки по жилищным кредитам 9,01%.

Всего за июль в России было выдано жилищных кредитов на 362 млрд руб., что также стало рекордом. Предыдущий пик был зафиксирован в декабре 2019 года — 345 млрд руб.

«Основной прирост произошел благодаря первичному рынку, где в июле выдано 48,3 тыс. ипотечных кредитов — в два раза больше, чем в июле прошлого года. Это абсолютный рекорд, такого месячного количества кредитов на новостройки мы еще не наблюдали за всю историю», — рассказал РБК руководитель аналитического центра ДОМ.РФ Михаил Гольдберг. По его словам, более 80% кредитов на первичном рынке выдали по программе льготной ипотеки на новостройки, запущенной в апреле.

Премьер-министр Михаил Мишустин 3 августа утвердил снижение первоначального взноса по льготной ипотеке с 20 до 15%. По его словам, таким образом в программе смогут участвовать заемщики, которые не успевали накопить необходимую сумму до 1 ноября 2020 года.

Программа распространяется на кредиты, выданные с 16 апреля по 1 ноября 2020 года на покупку жилья в новостройках. Изначально первый взнос по таким кредитам был установлен на уровне не менее 20%. В Московской и Ленинградской областях лимиты по сумме кредитов составляли 8 млн руб., а в остальных регионах — 3 млн руб. Затем их повысили до 12 млн и 6 млн руб. соответственно.

В июле Мишустин предложил выделить на программу льготной ипотеки на селе еще 2 млрд руб. Он также добавил, что в России в рамках программы льготной ипотеки выдано 80 тыс. кредитов на сумму свыше 205 млрд руб. под 6,5% годовых.

Названа средняя ставка по ипотеке в России

Средняя ставка по ипотеке в России находится на уровне 7,5 процента. Как сообщает ТАСС со ссылкой на вице-премьера Марата Хуснуллина, такой результат обеспечила программа льготной ипотеки.

Хуснуллин отметил, что снизить среднюю ставку по стране ниже 8 процентов должны были лишь к 2024 году. «Но уже сегодня с уверенностью можно сказать, что мы по итогам этого года этот показатель национальной цели выполнили», — добавил вице-премьер.

Снижение ипотечной ставки и увеличение объема выдачи ипотеки, в том числе на новостройки, является одним из целевых показателей нацпроекта «Жилье и городская среда».

Национальный проект «Жилье и городская среда» планируется реализовать до декабря 2024 года. Его бюджет составляет около триллиона рублей миллиарда рублей. Проект призван помочь россиянам улучшить свои жилищные условия, сделать строительную отрасль современной, а города — красивыми и комфортными, избавив их от аварийных домов. Предполагается, что по результатам проекта россияне также получат возможность взять жилье в ипотеку по ставке менее 8 процентов, а покупать строящиеся объекты в кредит будет безопасно. Кроме того, планируется, что из старых домов переселят более 530 тысяч человек, и почти третья россиян будет участвовать в решении вопросов развития городской среды.

Подешевеет ли ипотека в 2021 году

Несмотря на пандемию, 2020 год стал рекордным для рынка ипотеки. Уже по итогам десяти месяцев объем выданной ипотеки составил 3,25 трлн руб. — это больше, чем за весь рекордный до сих пор 2018 год (3,01 трлн руб.). Согласно прогнозу «Дом.РФ», по итогам 2020 года может быть выдано более 1,5 млн кредитов на сумму около 3,7 трлн руб. В ВТБ считают, что эта цифра будет еще выше — на уровне 4 трлн руб. Такие показатели стали возможны, в первую очередь, благодаря льготной ипотеке и общему снижению ставок: с 8,84% годовых в начале 2020 года до 7,3% в конце года.

Спросили у экспертов, ждать ли дальнейшего снижения ипотечных ставок и какие новые ипотечные программы могут появиться в 2021 году.

Возможно небольшое снижение ставок

По мнению аналитиков, опрошенных «РБК-Недвижимостью», в 2021 году столь же значительного, как в 2020-м, снижения ставок по ипотеке не произойдет. «Центробанк сообщал о наличии пространства для дальнейшей корректировки ключевой ставки в меньшую сторону, поэтому в 2021 году возможно снижение ставок — однако падение вряд ли превысит 0,5 п. п.», — прогнозирует главный эксперт аналитического центра ЦИАН Виктория Кирюхина.

Аналогичную точку зрения озвучили в двух рейтинговых агентствах — НКР и «Эксперт РА». «В случае сохранения мягкой монетарной политики в первом полугодии 2021 года средние ставки новых выдач ипотеки с учетом программы господдержки могут достигнуть исторически низких значений в 7%», — считает старший аналитик рейтингового агентства НКР Егор Лопатин. При отсутствии значительного изменения уровня инфляции и сохранении текущей политики регулятора в первом полугодии 2021 года ставки могут еще опуститься — до 7%, согласилась с коллегой младший директор по банковским рейтингам агентства «Эксперт РА» Екатерина Щурихина.

Управляющий партнер компании «Метриум» Мария Литинецкая не видит предпосылок для дальнейшего снижения ставок по ипотечным кредитам. «Ставки по кредитам напрямую зависят от ключевой ставки ЦБ, которая в ближайшее время, скорее всего, не изменится. Таким образом, ставки по ипотеке останутся на прежнем уровне: от 5,85% до 6,5% для первичного жилья и от 7,8% до 9% для вторичного», — пояснила она.

Более того, ситуация может кардинально измениться во второй половине 2021 года после окончания действия программы льготной ипотеки под 6,5% — ипотека может начать дорожать, не исключают аналитики. «Если госпрограмма льготной ипотеки завершится к 1 июля 2021 года, как и планируется, то во второй половине года можно ожидать некоторого роста средневзвешенной ставки по рынку — до 7,5–8%», — предположила Екатерина Щурихина.

Совет директоров Центрального банка на последнем заседании в 2020 году принял решение сохранить ставку на уровне 4,25%. Такое решение, по мнению аналитиков, было ожидаемым для рынка. Продолжить смягчение политики ЦБ помешал рост инфляции, но с восстановлением экономики новое снижение может не понадобиться.

Льготная ипотека — 2021

Льготная ипотека под 6,5% в 2021 году останется драйвером развития рынка жилья. Спрос на нее продлится столько, сколько будет действовать программа. Однако такого ажиотажа, как в 2020 году, уже не будет.

«В ноябре 2020 года покупательская активность несколько снизилась. Уменьшение спроса связано с сокращением предложения и ростом цен. В 2021 году эти факторы продолжат действовать, и мы ожидаем снижения спроса на ипотеку в пределах 10–15%», — прогнозирует Мария Литинецкая из «Метриум»

Значительная часть спроса на льготную ипотеку, как и на жилищные кредиты в целом, реализовалась с опережением в 2020 году на фоне низких ставок и первоначально ограниченного срока действия госпрограммы (до 1 ноября 2020 года), поэтому нового рекорда рынок в 2021 году не поставит, согласна Екатерина Щурихина. «Снижению объемов выдач как минимум на 10–15% будут способствовать ограниченный платежеспособный спрос вследствие падения доходов населения и завершение льготной госпрограммы», — считает эксперт. В НКР также прогнозируют снижение ипотечных выдач в 2021 году до 3,6–3,7 трлн руб. против 4 трлн руб. в 2020 году.

Цены на жилье и ипотечный пузырь

В 2021 году, как ожидают эксперты, не будет и серьезного роста цен на жилье. В этом году высокий спрос на льготную ипотеку привел к росту цен до 20%. В связи с этим покупатели уже не торопятся взять кредит, а закладывают на выбор проекта большее время. «Новый виток ажиотажного спроса возможен только в ситуации с ростом ключевой ставки — тогда оформление кредита до 1 июля действительно будет иметь большое значение. В этом случае цены станут повышаться активнее. Однако по итогам всего 2021 года мы ждем прирост на уровне 6–8%», — сказала Виктория Кирюхина из ЦИАН. Если же ключевая ставка останется на прежнем уровне или будет снижаться, то выгода от льготной ипотеки снизится, а часть клиентов уйдет на зачастую более доступный вторичный рынок, добавила она.

Рисков появления ипотечного пузыря в 2021 году эксперты не видят. Однако может вырасти доля просроченных кредитов. «Сейчас на рынке наблюдается перегрев из-за продления льготной госпрограммы. Активный спрос на первичное жилье провоцирует рост цен на недвижимость, уменьшая выгоду потенциального заемщика от снижения ставок. Кроме того, условия по льготной ипотеке достаточно лояльные, что могло привлечь на рынок граждан, финансово не готовых к таким долгосрочным обязательствам, как ипотека», — отметила Екатерина Щурихина. По ее мнению, рост просрочки в 2021 году будет наблюдаться не столько из-за бума 2020 года, сколько из-за того, что часть реструктурированных на фоне пандемии ипотек не вернется в график. «Однако данный рост будет умеренным», — считает эксперт.

В НКР ожидают, что доля наиболее проблемных ссуд в ипотечном портфеле банков по итогам 2021 года может вырасти с текущих 1,4–1,5% до 2%.

Ипотека на вторичку

Несмотря на отсутствие льготных программ, вторичный рынок в России формирует основной объем ипотечных выдач. По оценкам «Дом.РФ», на него приходится примерно 70% всех выдач. Такие же цифры приводят в ЦИАН. По их данным, семь из десяти кредитных сделок на рынке жилья заключаются на покупку уже готовых объектов. «Поэтому даже при сохранении более высоких ставок в сравнении с первичкой ипотека на вторичном рынке продолжит пользоваться спросом и, вероятно, снова начнет наращивать свою долю на рынке от общего числа сделок», — полагает ведущий аналитик ЦИАН.

Причина — рекордный рост цен на первичном рынке. По оценкам ЦИАН, из всех городов-миллионников (16 городов) всего в трех стоимость 1 кв. м на вторичном рынке выше, чем на первичном, — это Москва, Самара и Омск. Поэтому выгода от покупки новостройки под более низкую ставку уже не так очевидна — во многих случаях выгоднее рассматривать уже готовый рынок — разница в стоимости объекта перекроет переплату из-за более высокой ставки, пояснила эксперт.

В компании «Инком-Недвижимость», напротив, прогнозируют снижение спроса на ипотеку, включая кредиты на вторичное жилье. «Основные факторы, которые могут на это повлиять, — нестабильность в сфере экономики, неуверенность наших сограждан в завтрашнем дне, а также общее снижение их платежеспособности. Вследствие этого некоторые потенциальные покупатели жилья могут отложить выход на сделку, опасаясь не справиться с кредитным бременем», — считает руководитель службы ипотечного кредитования «Инком-Недвижимости» Ирина Векшина. По ее мнению, ниже нынешнего уровня ставки по ипотечным кредитам на вторичное жилье опускаться не будут.

ИЖС — новый драйвер развития

Новый импульс развития в 2021 году может получить кредитование загородного жилья, в том числе строительство жилых домов. Сейчас оптимальный момент для разработки новых программ льготного кредитования на частные дома. Многие россияне в пандемию арендовали дома и почувствовали, оценили жизнь за городом, считает ведущий аналитик ЦИАН. «К тому же развитие ИЖС поможет в первую очередь регионам. Льготная ипотека на первичном рынке фактически «не сработала» в трети регионов, в том числе из-за низкого объема новостроек. Поэтому льготная ипотека на строительство или приобретение дома — это возможный сценарий для развития социальных программ для регионов в первую очередь», — добавила она.

В «Дом.РФ» назвали индивидуальное жилищное строительство (ИЖС) новой точкой роста рынка жилья на ближайшие пять — десять лет. Сейчас кредиты в этом сегменте почти не выдаются: из 1,5 млн выданных ипотек на частные дома приходится менее 20 тыс. Кроме того, в планах нарастить ежегодный объем индивидуального строительства с текущих 26 млн кв. м до 50 млн кв. м. Для этого должна быть создана соответствующая программа развития ИЖС. Сейчас «Дом.РФ» совместно с правительством и Минстроем России готовит специальную дорожную карту. В частности, предлагается распространить принципы проектного финансирования и эскроу-счетов на загородный рынок и запустить льготную ипотечную программу. С начала декабря институт жилищного развития запустил пилотную программу льготной ипотеки на частные дома для молодых семей.

Аналогичной позиции придерживаются в Сбере. Для развития ИЖС нужен готовый коробочный продукт, который позволил бы купить дом или таунхаус с необходимой инфраструктурой. Также необходимо перенести на загородный рынок механизм эскроу-счетов и одновременно с этим создать льготный ипотечный продукт.