какую информацию 1с бухгалтерия выдает при проверке формы 6 ндфл по контрольным соотношениям

«1С:ЗУП 8» (ред. 3): как проверить ошибки в 6-НДФЛ (+ видео)

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версия 3.1.14.183. Об ошибках в 6-НДФЛ рассказывает эксперт по работе в 1С:ЗУП 8 Дмитрий Ивлев.

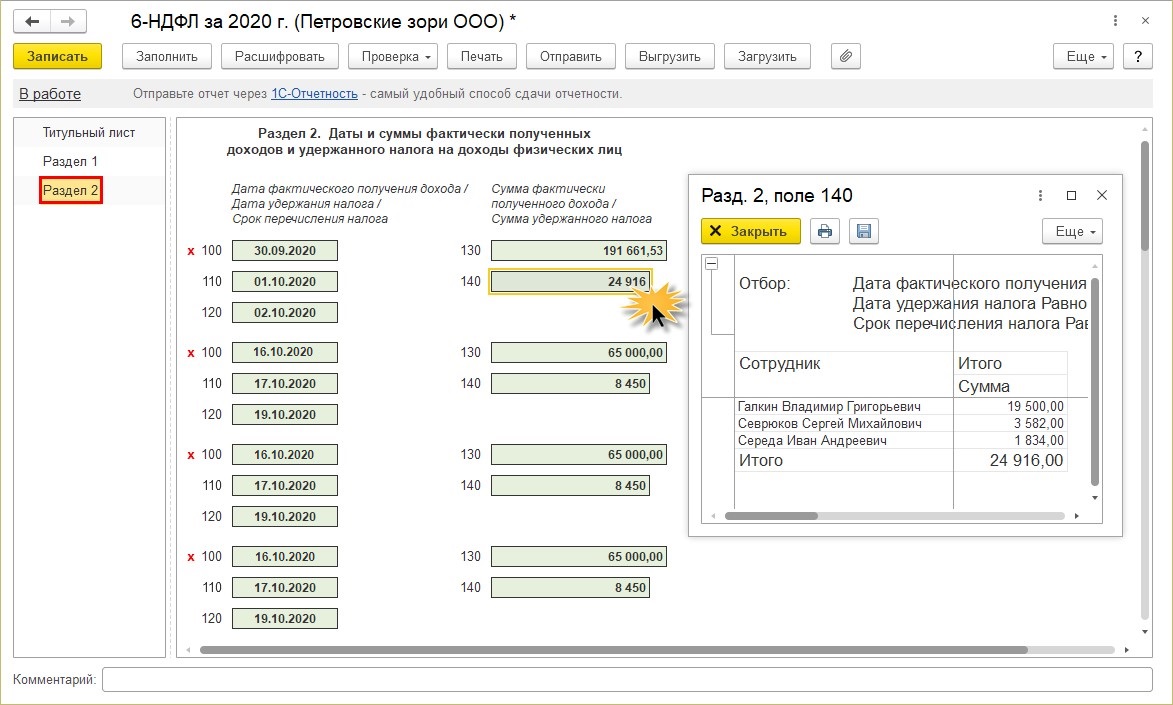

Для проверки ошибок в налоговых расчетах необходимы расшифровки их строк. Расшифровка строк, встроенная в форму налогового расчета 6-НДФЛ, позволяет получить данные в разрезе сотрудников в целом за период отчета.

В случае, когда при заполнении отчета 6-НДФЛ возникают ошибки, не всегда этой информации достаточно для поиска причин ошибок. И встроенная расшифровка отчета не позволяет применять фильтры и анализировать данные по другим разрезам, прежде всего, по документам-регистраторам.

Проверка раздела 1 расчета 6-НДФЛ

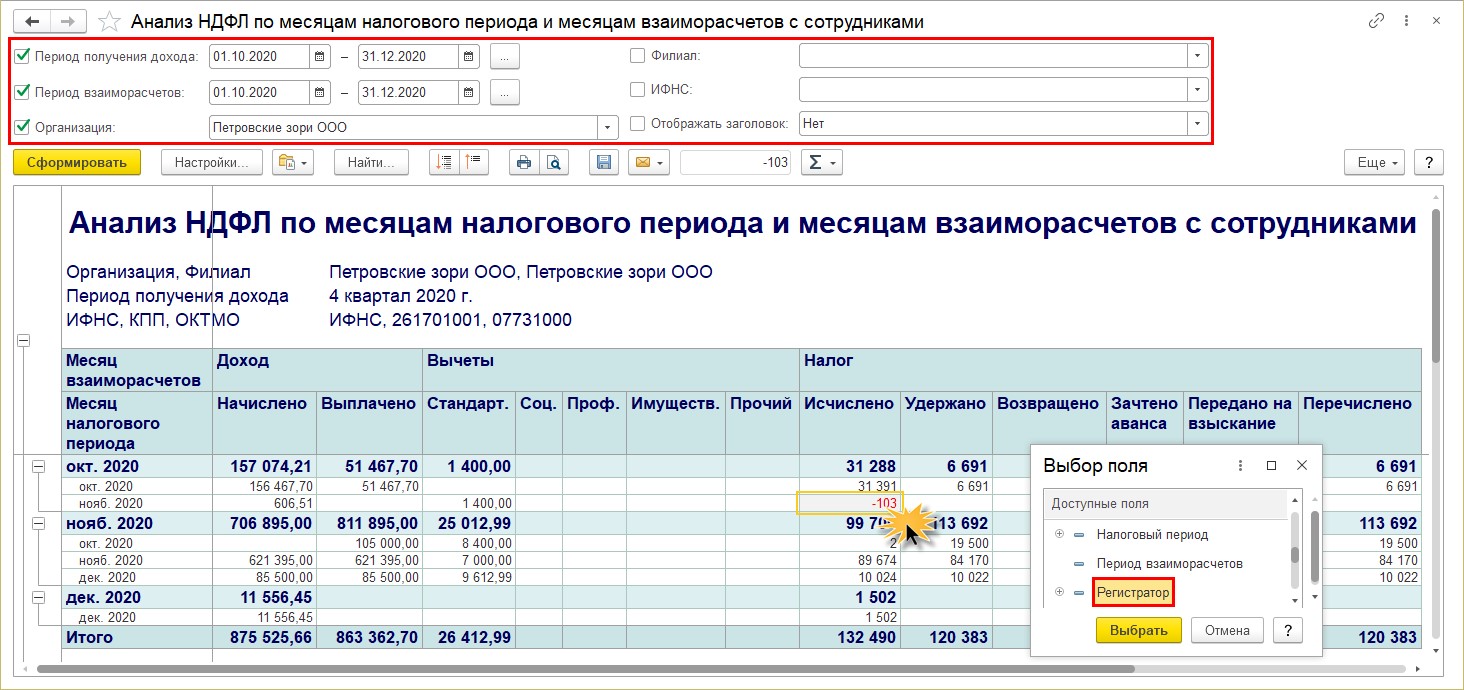

Для проверки данных раздела 1 расчета 6-НДФЛ удобно использовать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками».

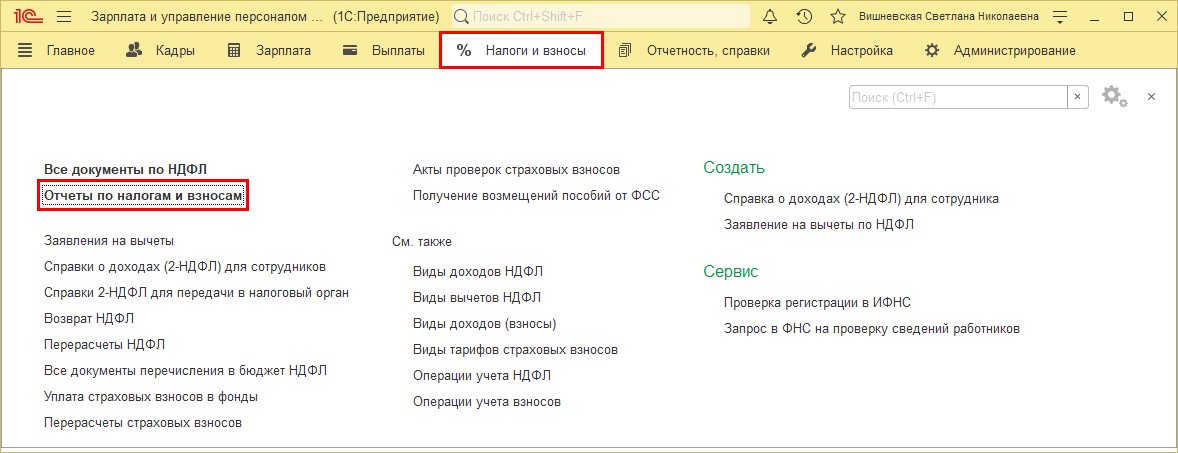

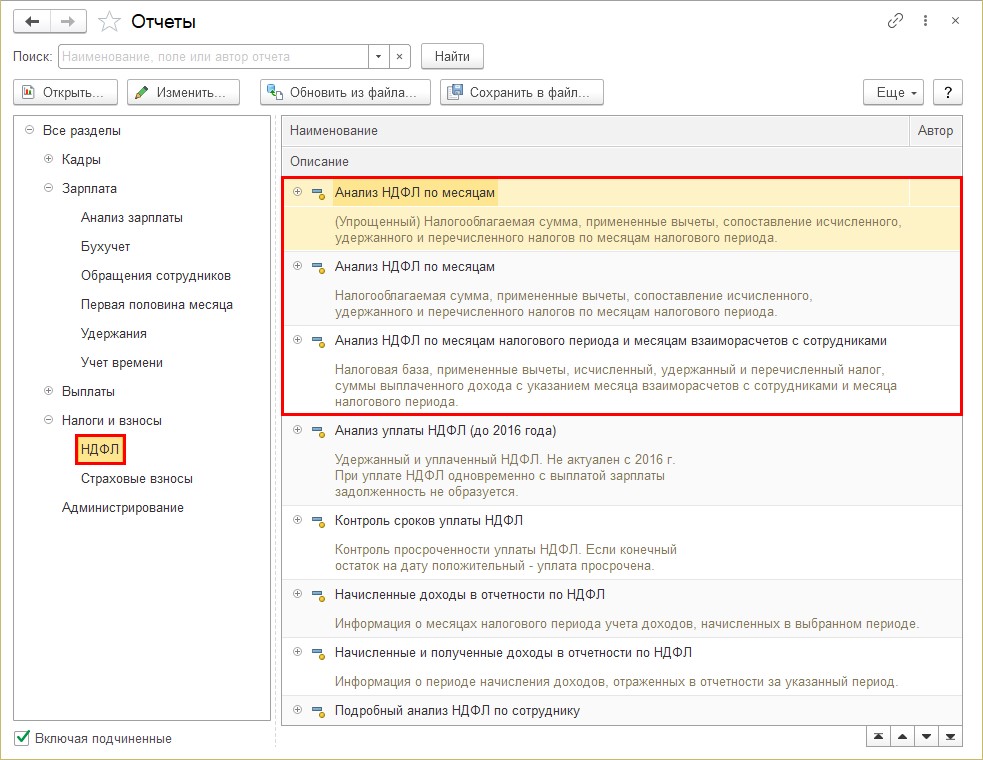

Путь к отчету: раздел «Налоги и взносы» – «Отчеты по налогам и взносам».

Этот отчет позволяет получить обобщенные данные по расчету 6-НДФЛ по месяцам взаиморасчетов с сотрудниками и месяцам налогового периода.

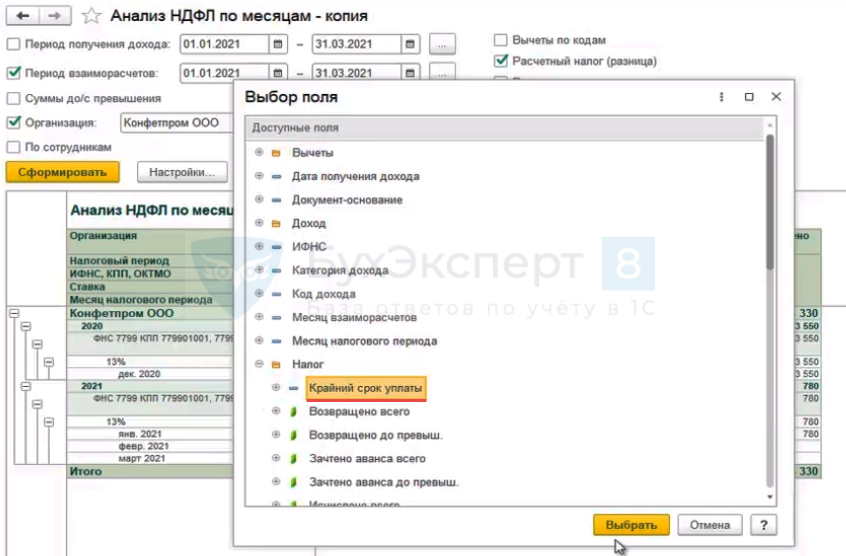

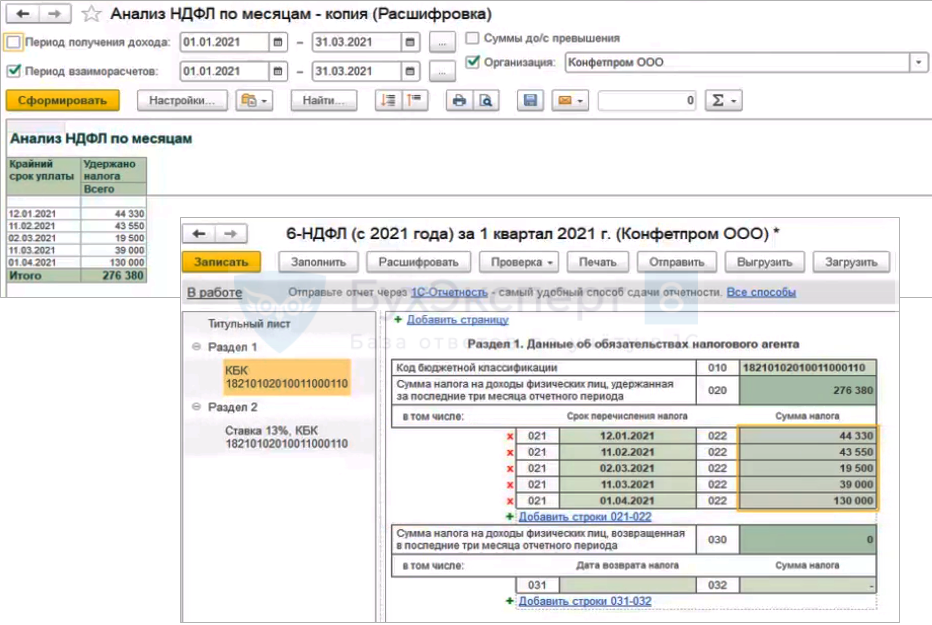

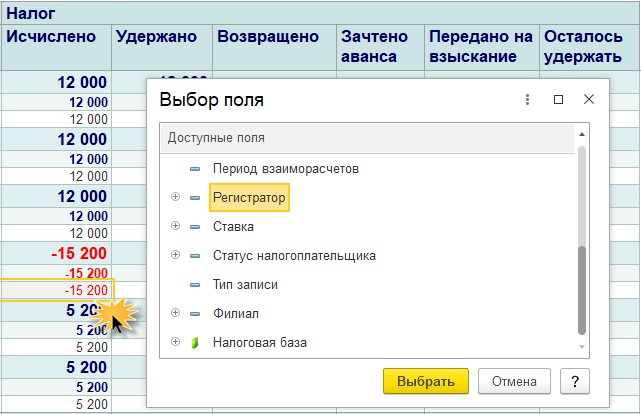

Дважды кликнув на строку отчета, вы получите окно выбора расшифровки. Выбрав в нем поле «Регистратор», увидите расшифровку по документам, сформировавшим движения по исчислению, удержанию и перечислению НДФЛ за выбранные периоды.

Проверка раздела 2 расчета 6-НДФЛ

Для проверки данных раздела 2 расчета 6-НДФЛ удобно использовать отчет «Проверка разд. 2 6-НДФЛ».

Путь к отчету: раздел «Налоги и взносы» – «Отчеты по налогам и взносам».

В этом отчете раздел 2 представлен в единой таблице за выбранный период. Отчет позволяет выбрать период и ИФНС, по которым необходимо показать данные, а также необходимость расшифровки по физическим лицам.

Дважды кликнув на строку отчета, вы, как и в предыдущем отчете, получите окно выбора расшифровки. Выбрав в нем поле «Регистратор», увидите расшифровку по документам, сформировавшим данные в разделе 2 расчета 6-НДФЛ.

На практике анализ 6-НДФЛ в разрезе документов зачастую позволяет найти ошибки быстрее всего.

Как проверить данные 6-НДФЛ с помощью аналитических отчетов

Рассмотрим как проверить данные 6-НДФЛ с помощью аналитических отчетов.

Настройки отчетов по учету НДФЛ для проверки данных 6-НДФЛ

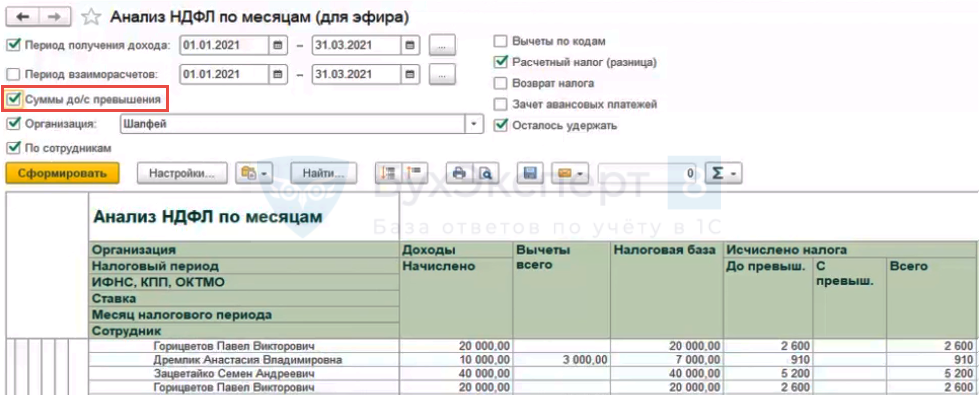

В программах 1С в некоторых отчетах по НДФЛ можно смотреть суммы до / с превышения.

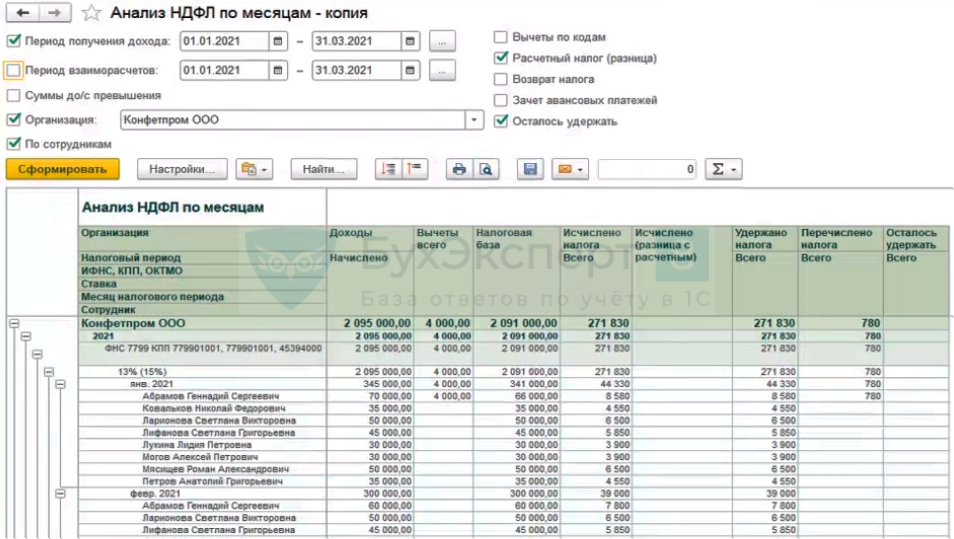

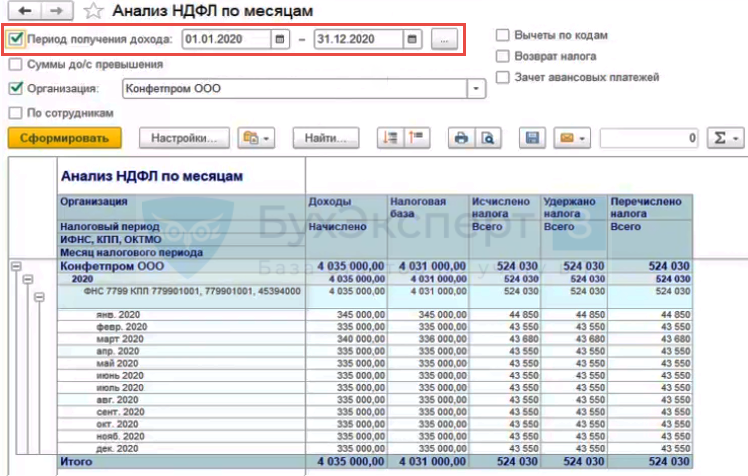

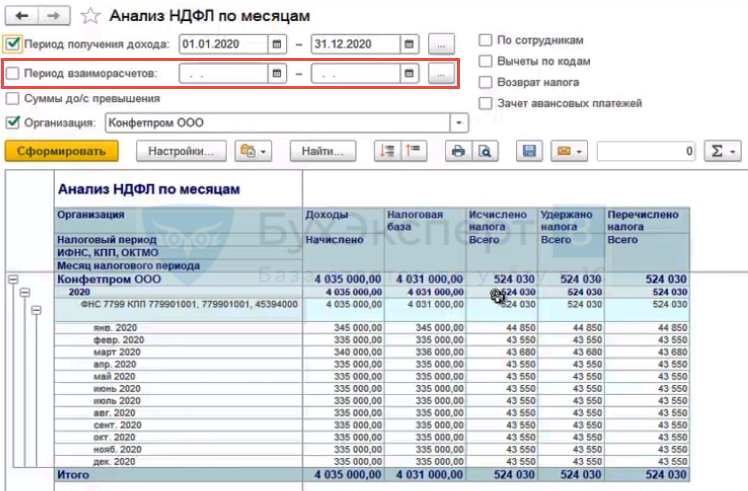

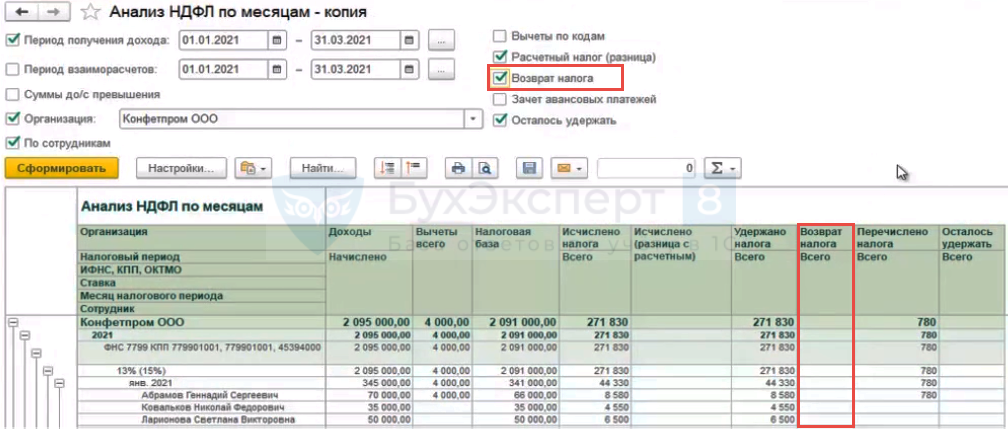

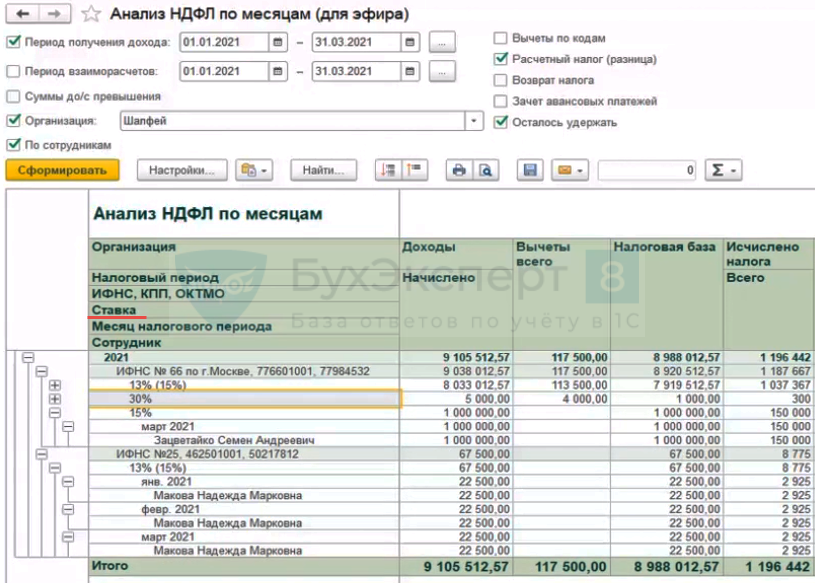

Для анализа данных возьмем отчет Анализ НДФЛ по месяцам ( Налоги и взносы – Отчеты по налогам и взносам ).

В отчетах по НДФЛ существуют:

Получите понятные самоучители 2021 по 1С бесплатно:

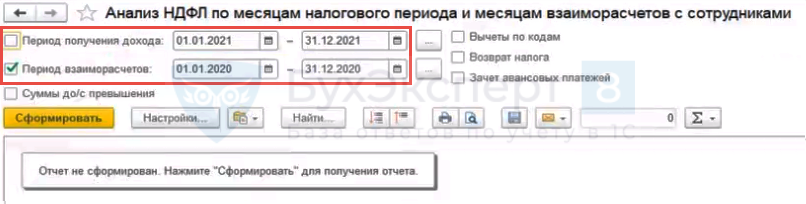

Можно за основу взять отчет Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками ( Налоги и взносы – Отчеты по налогам и взносам ).

В отчете также есть настройки по:

Однако в отчете выводятся детальные записи, которые сложно анализировать. Например, из-за того, что данные вначале выводятся в группировке по месяцам бухгалтерского учета, то неудобно сверять суммы исчисленного и удержанного НДФЛ (всегда будет разница).

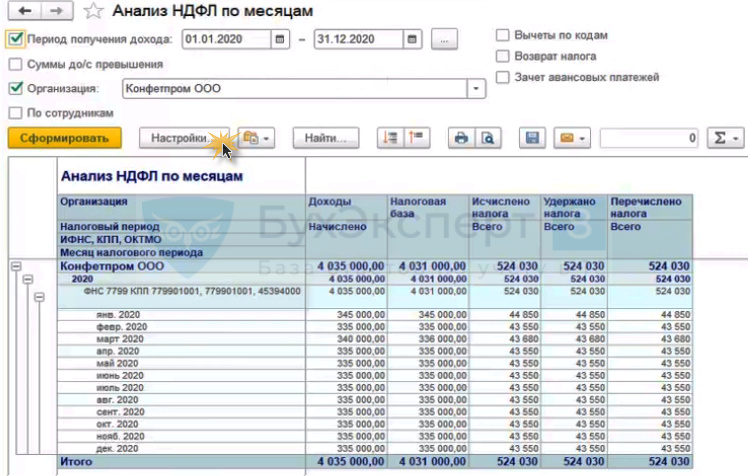

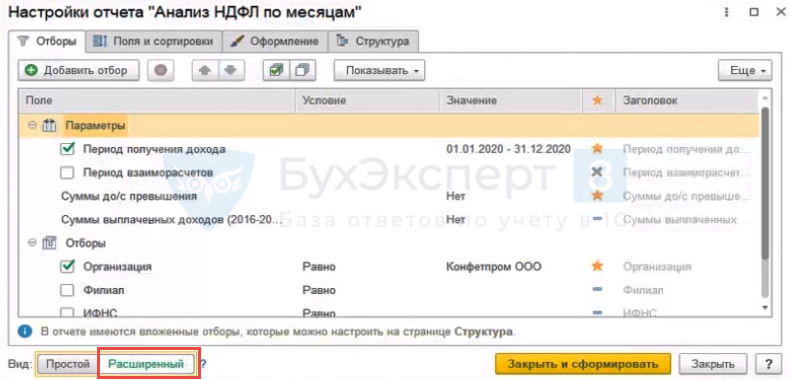

Однако отчет можно донастроить. Для чего в Настройках отчета.

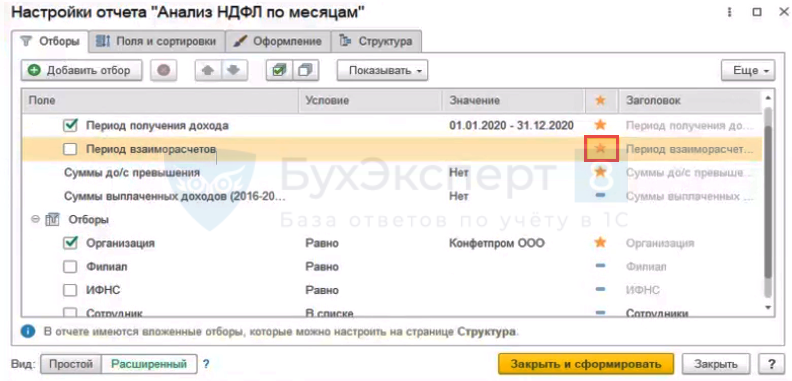

Тогда появится возможность установить отбор по Периоду взаиморасчетов в шапке отчета.

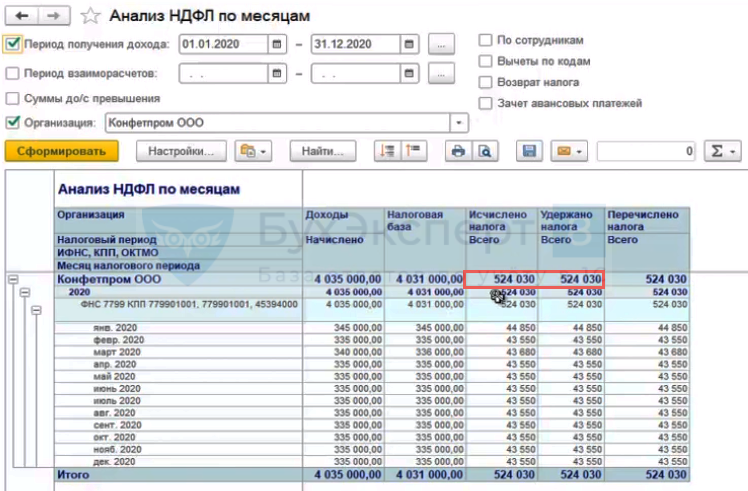

В отчете можно сверить исчисленный и удержанный НДФЛ.

Скачанные с нашего сайта файлы необходимо вначале распаковать.

Дополнительно в донастроенном отчете:

Пример 1 проверки данных в 6-НДФЛ за 1 квартал 2021 г.

Построим Свод… или Анализ зарплаты по сотрудникам ( Зарплата – Отчеты по зарплате ) за 1 квартал 2021 г.

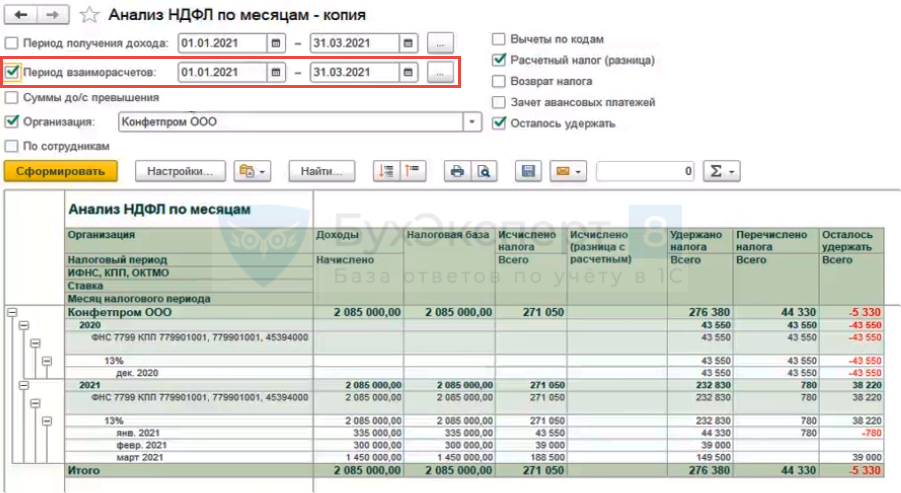

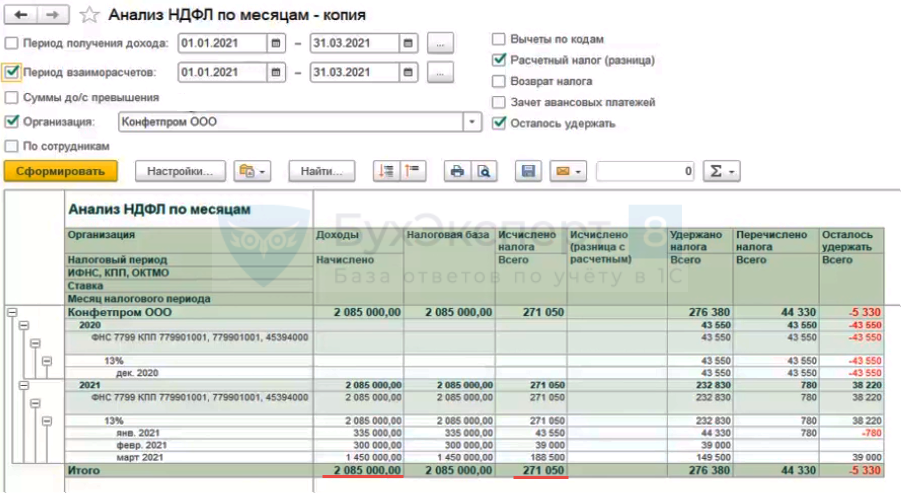

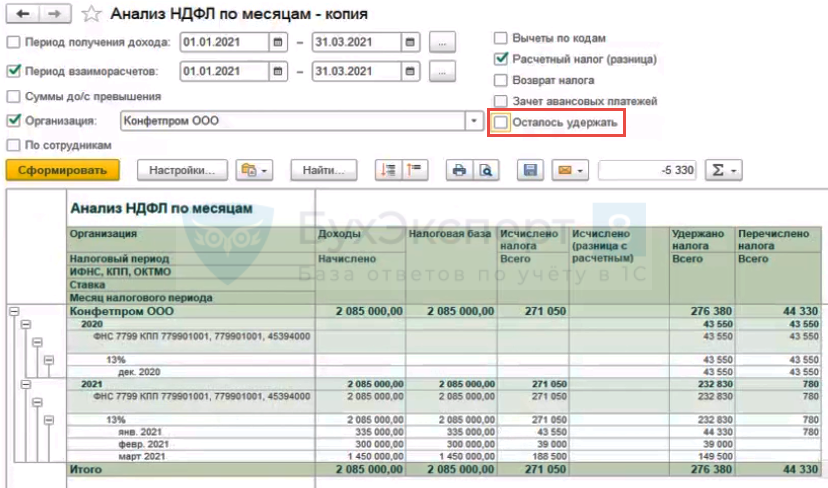

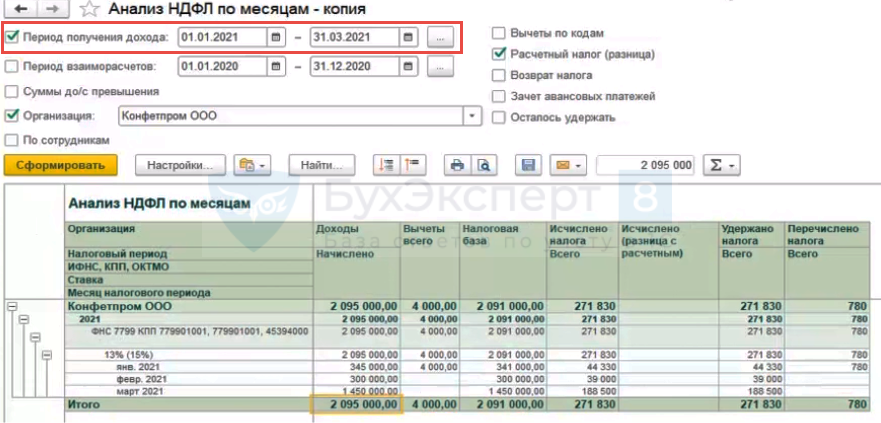

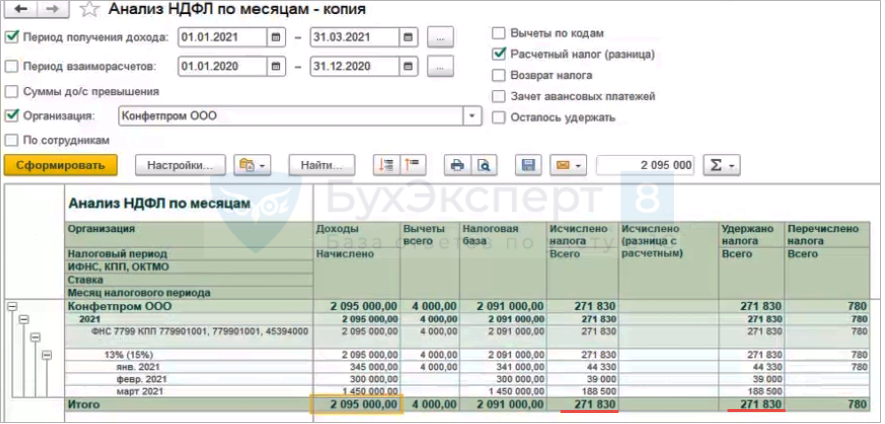

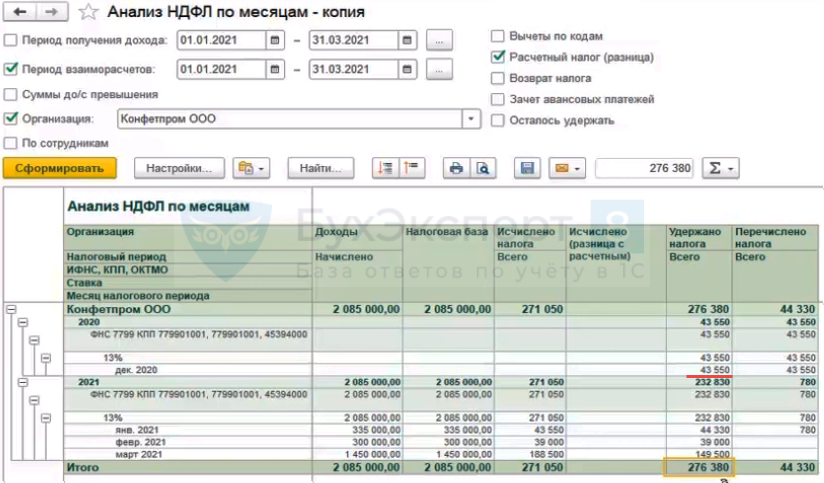

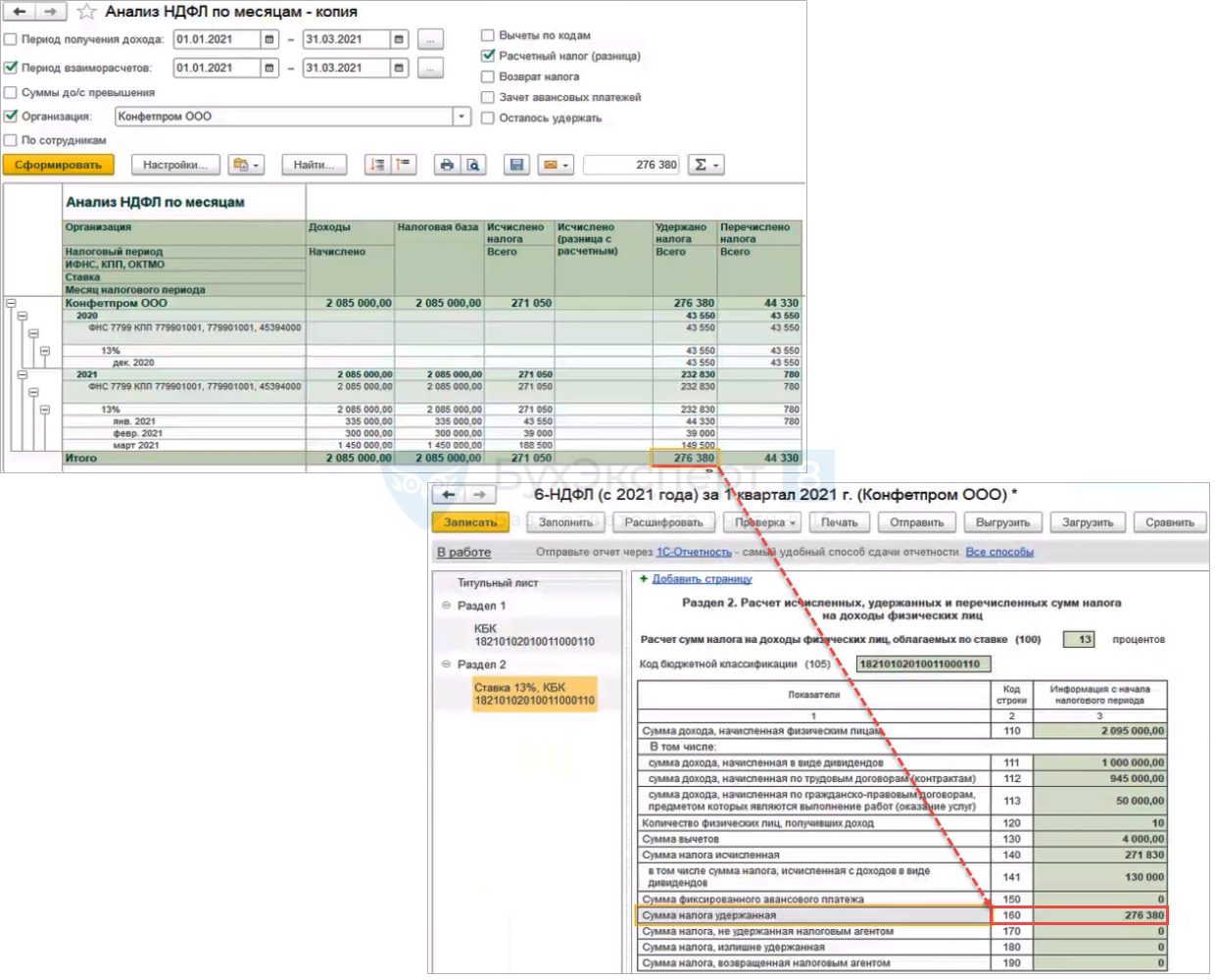

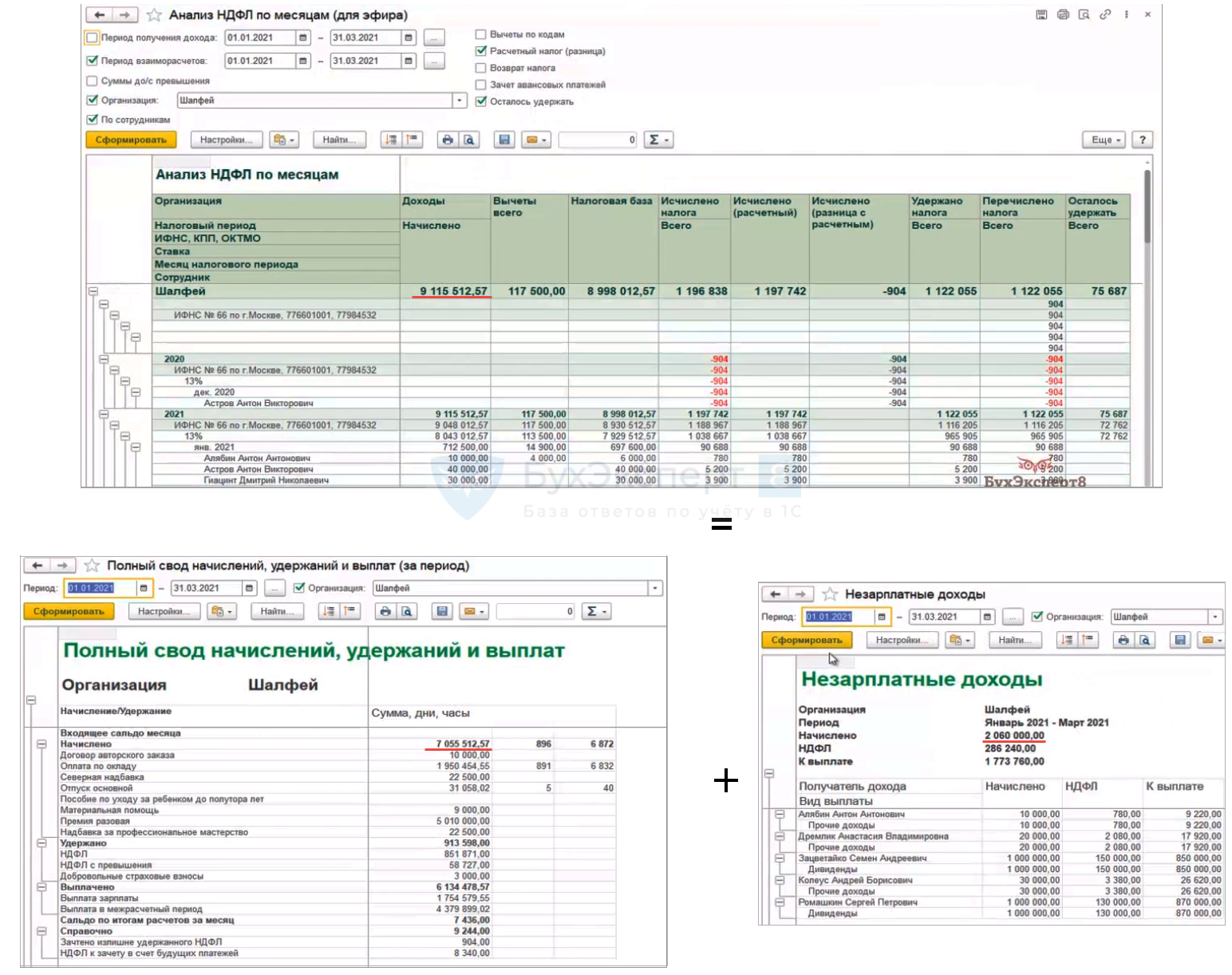

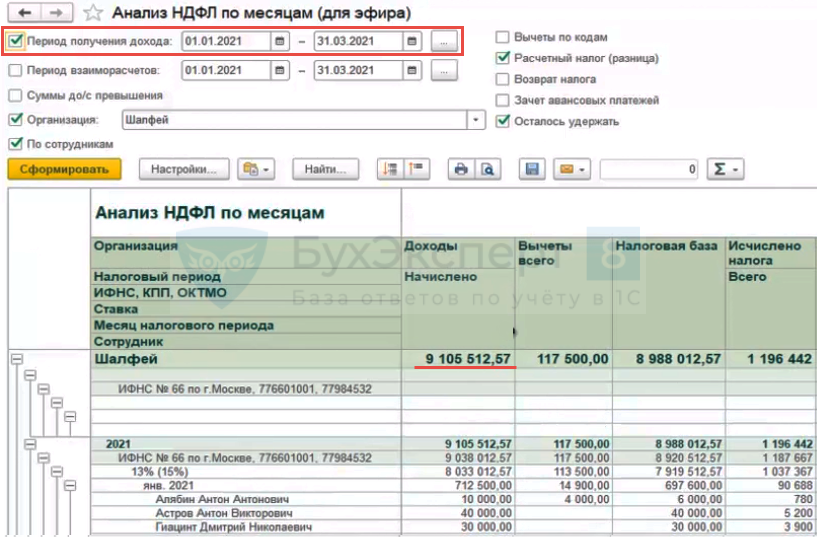

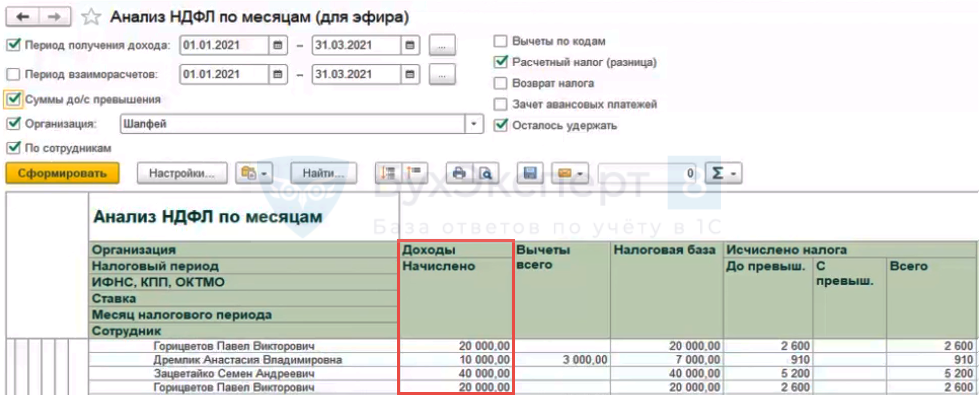

В настроенном отчете Анализ НДФЛ по месяцам установим отбор по Периоду взаиморасчетов — 1 квартал 2021 г.

Сумма дохода и исчисленного НДФЛ в Анализе НДФЛ по месяцам должны сойтись со Сводом…

Это будет означать, что все начисления попали в налоговый учет по НДФЛ.

На колонку Осталось удержать в этом случае не следует обращать внимание, т.к. данные «отсекаются» на конец Периода взаиморасчетов (на 31.03.2021 г.). Поэтому всегда будет неудержанный НДФЛ.

Тогда можно сверять:

В отчете Анализ НДФЛ по месяцам можно проверить, что исчисленный НДФЛ равен удержанному.

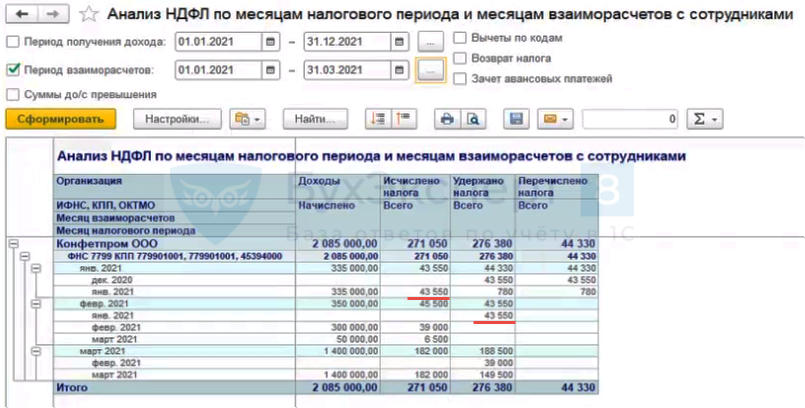

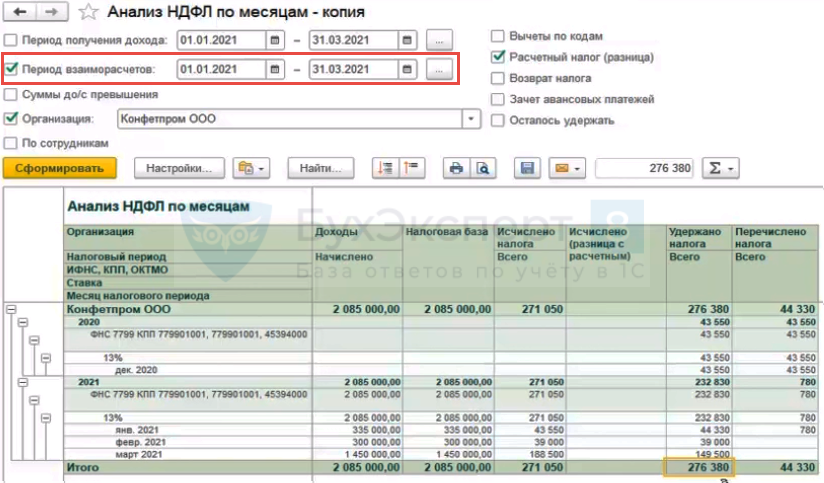

Однако 160 строку при отборе по Периоду получения доходов не сверить. Чтобы получить в Анализе НДФЛ по месяцам значение по 160 строке Раздела 2 отчета 6-НДФЛ (с 2021 года) установим отбор по Периоду взаиморасчетов – 1 квартал 2021 г.

Например, в нашем случае сюда попали суммы не только за 1 квартал 2021 г., но и декабрьская зарплата, выплаченная в январе 2021 г.

Пример 2 проверки данных в 6-НДФЛ за 1 квартал 2021 г.

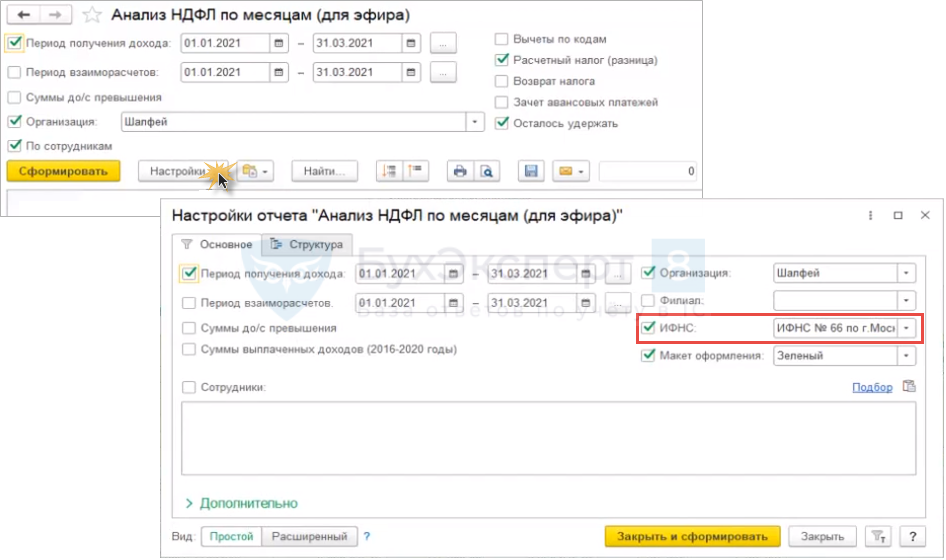

В Анализе НДФЛ по месяцам в Настройках отчета можно установить отбор по ИФНС.

Без отбора по ИФНС сверяем информацию в Анализе НДФЛ по месяцам (установив отбор по Периоду взаиморасчетов ) со Сводом… и отчетом Незарплатные доходы ( Выплаты – Отчеты по выплатам ), отняв необлагаемые доходы.

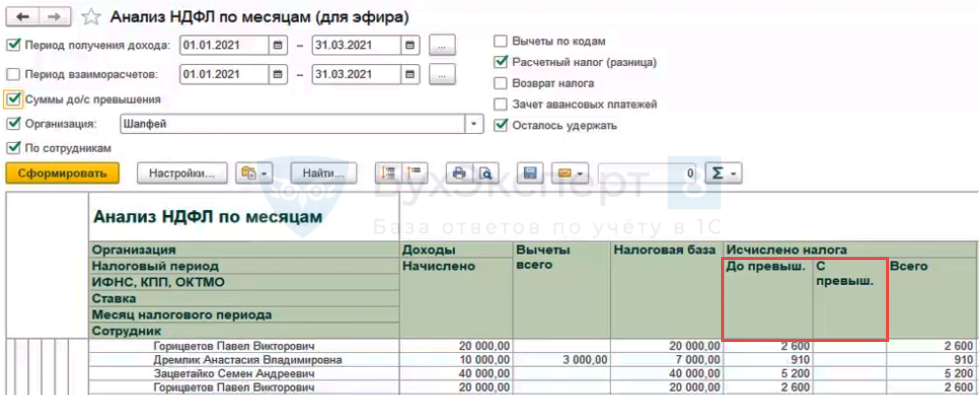

Рассмотрим как сверить данные, когда есть превышение.

Тогда Исчисленный, Удержанный, Перечисленный налог и колонка Осталось удержать будут разбит на 2 дополнительные колонки:

Доходы НЕ разбиваются на суммы до и сверх превышения.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Все комментарии (6)

Спасибо большое за настройки отчетов! Очень помогли для сдачи непростого отчета 6-НДФЛ!

Здравствуйте!

В каком релизе ЗУП 3 работаете?

Здравствуйте!

Вы сообщили версию платформы, а необходима версия конфигурации. Посмотрите в этой статье как можно определить версию ЗУП (конфигурации) — Как посмотреть версию 1С 8.3 — какая установлена

Вижу, что вы уже обсуждаете данный вопрос по ссылке. Тогда здесь уже не сообщайте версию конфигурации, продолжайте обсуждение с куратором.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо,очень ждем семинара,вернее Марину Аркадьевну,в её изложении все просто и понятно.

С помощью каких отчетов можно найти ошибки в 6-НДФЛ в 1С

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

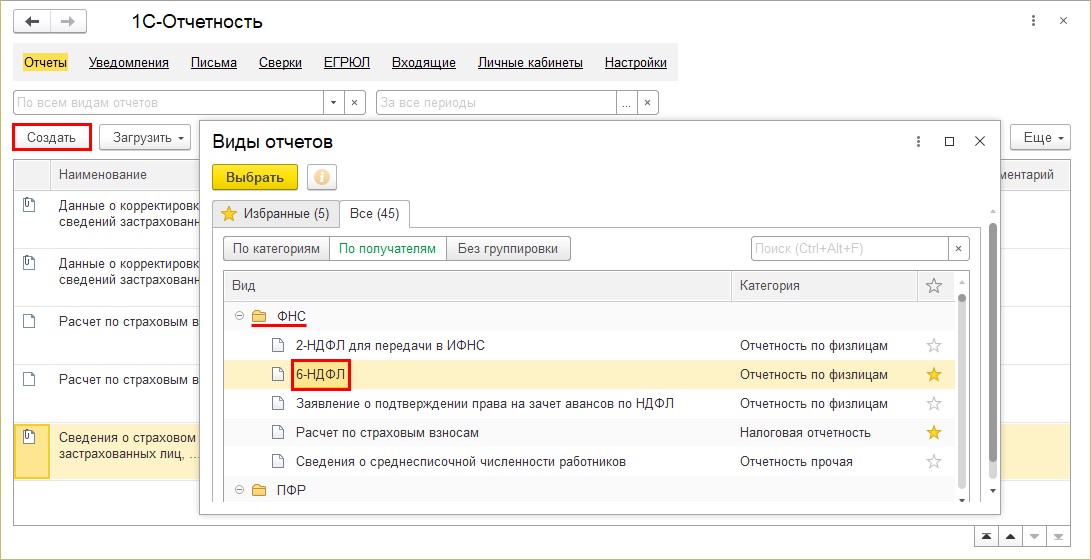

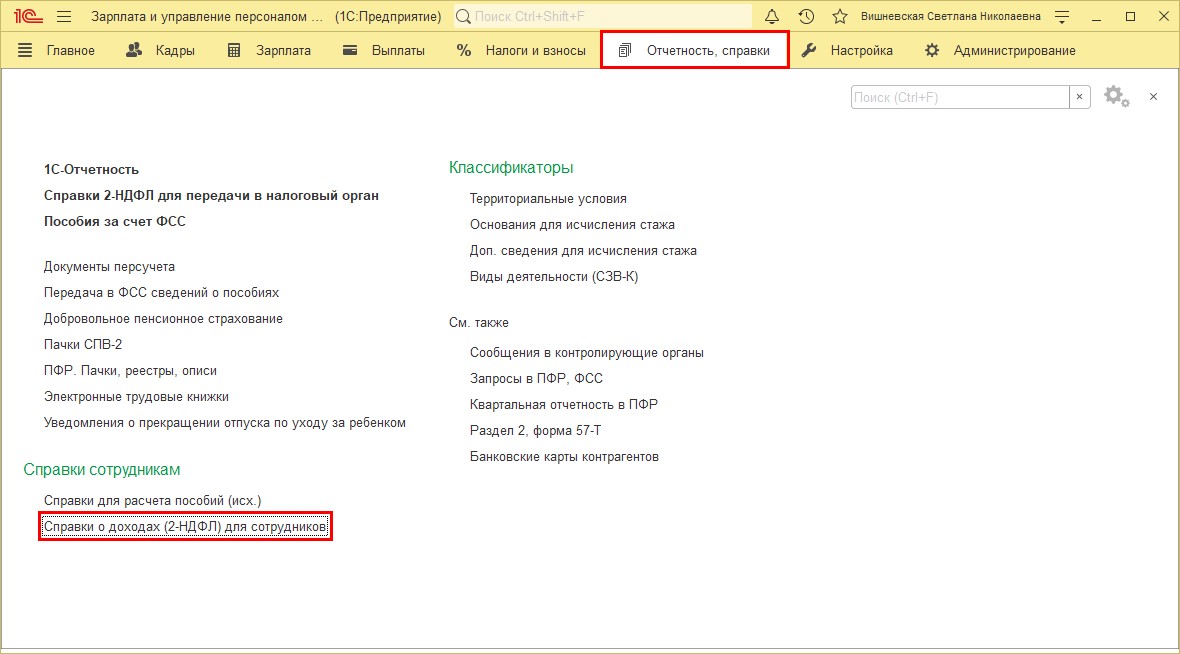

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

Нажмите кнопку «Создать» и в разделе «ФНС» найдите отчет «6-НДФЛ».

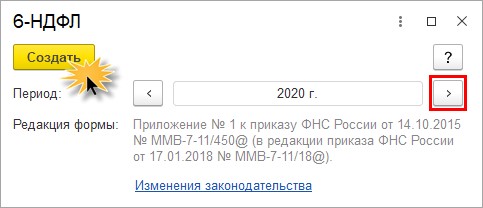

С помощью «кнопок-стрелок» задайте период отчета.

Нажмите кнопку «Заполнить».

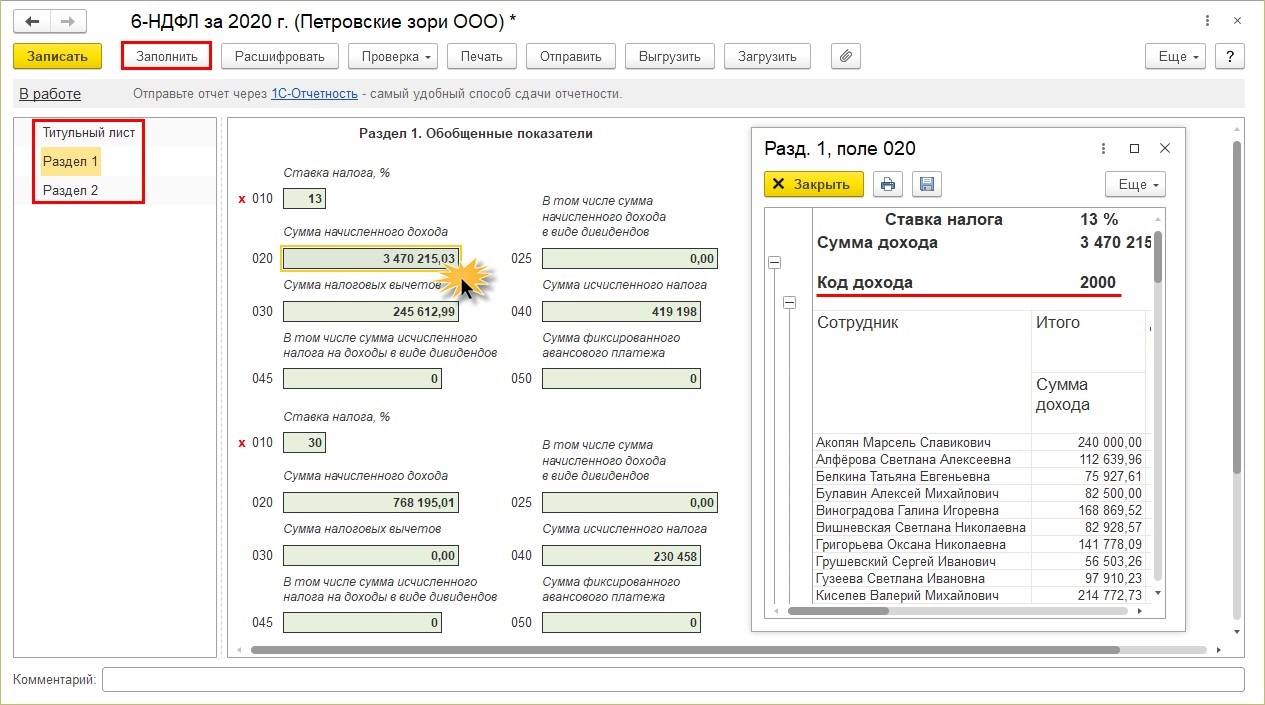

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

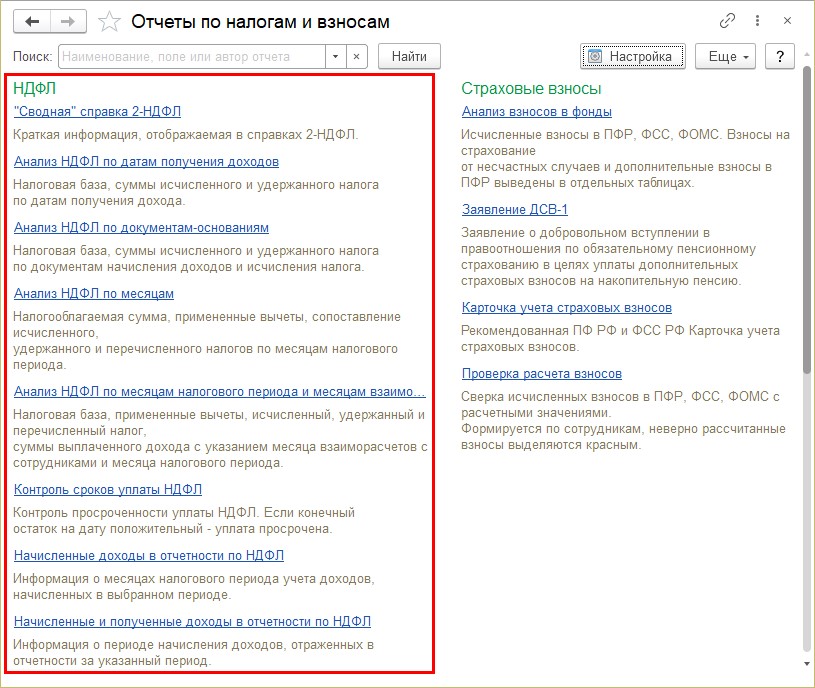

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

Сформировать их можно несколькими способами:

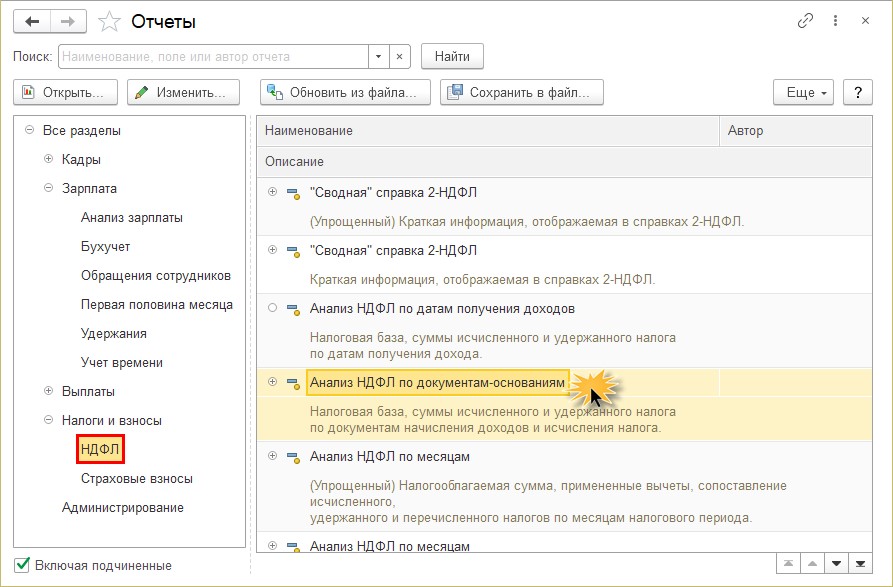

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

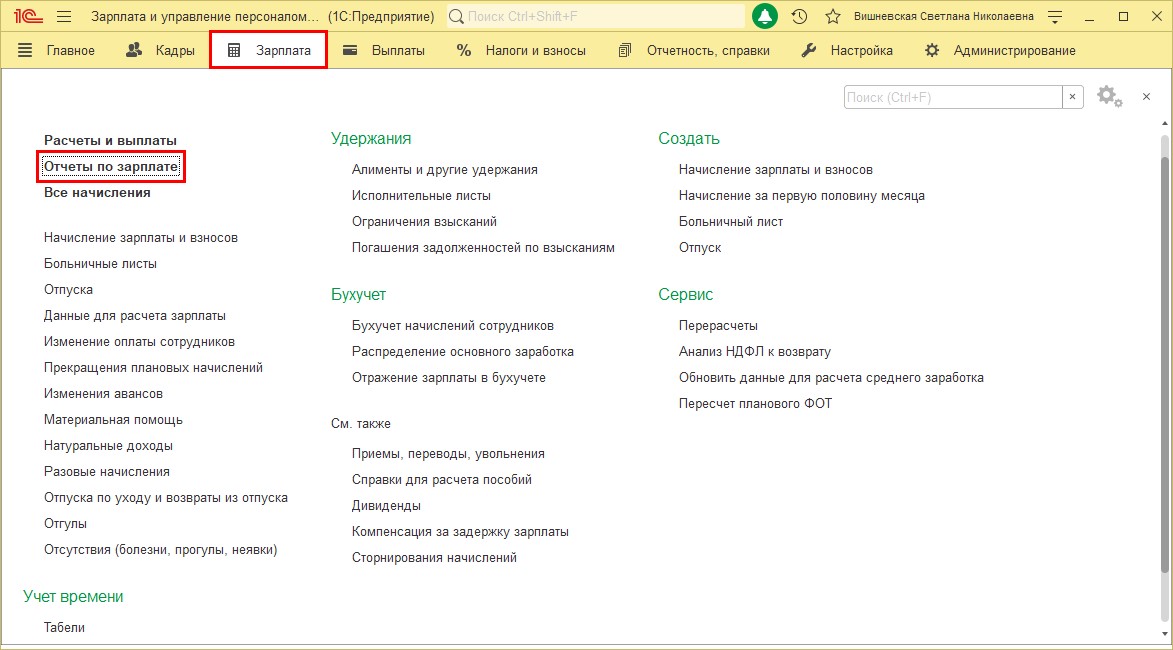

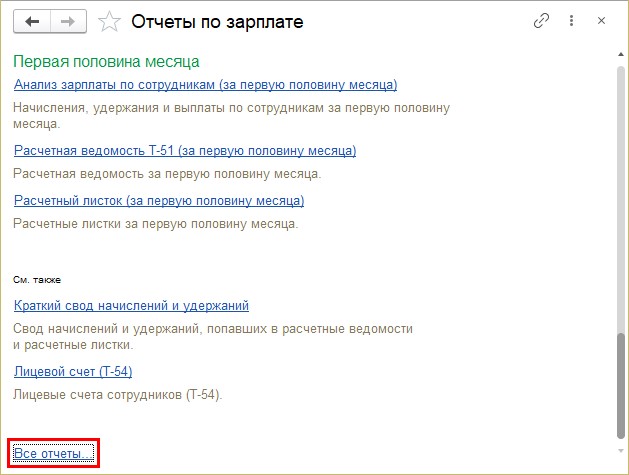

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

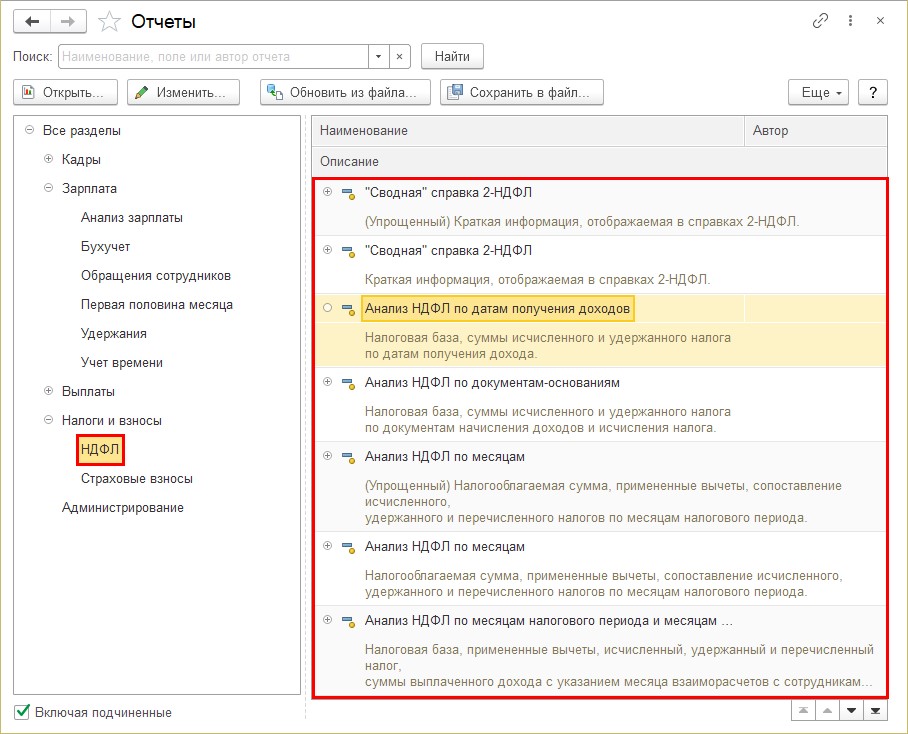

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

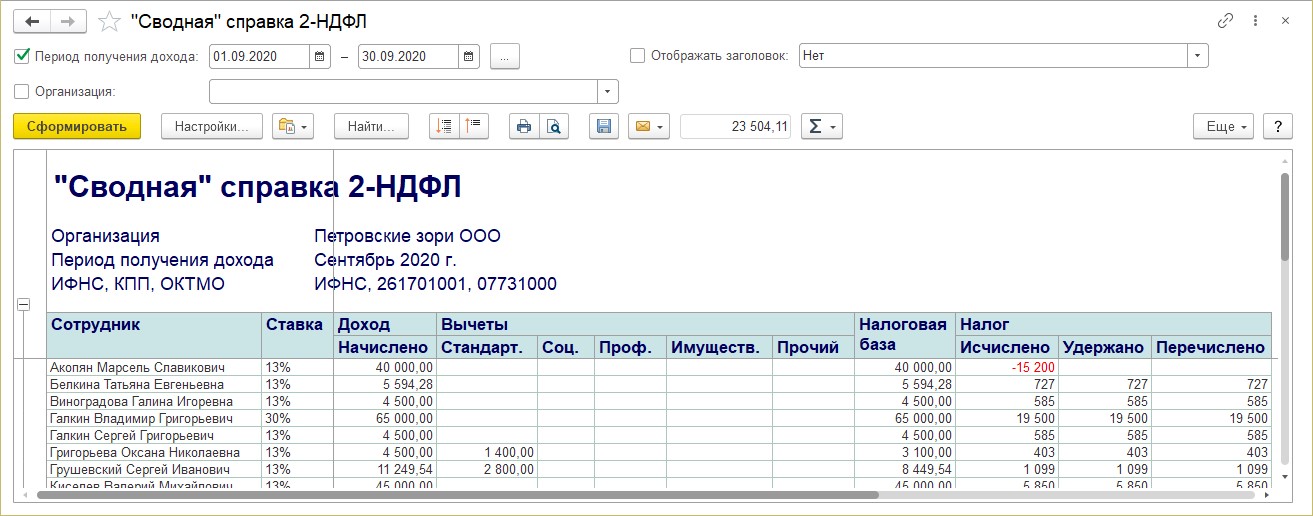

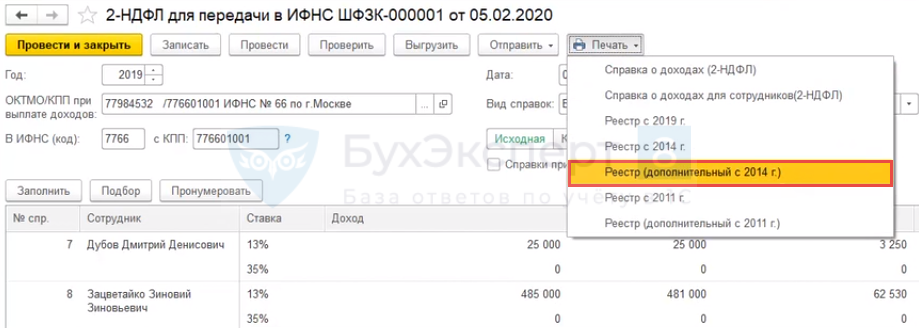

«Сводная» справка 2-НДФЛ

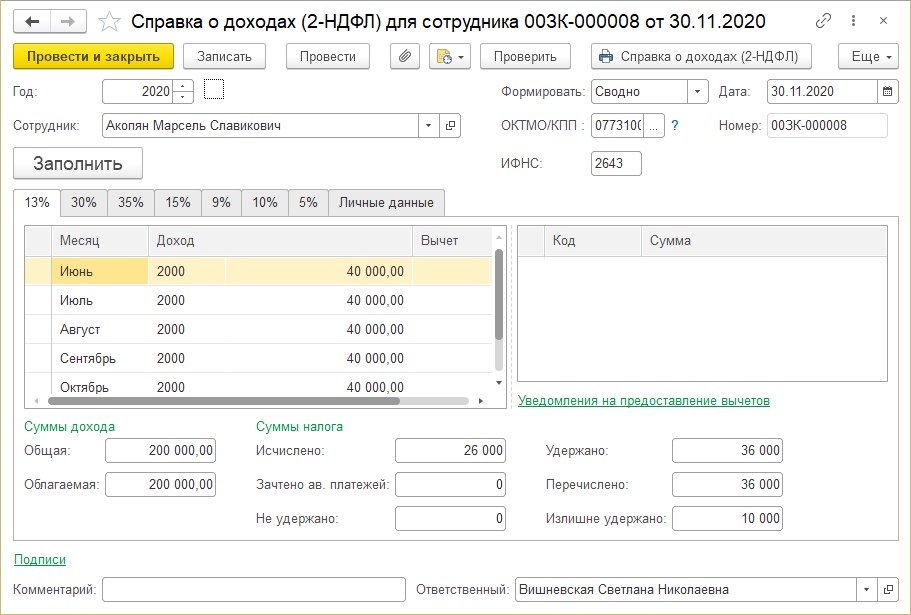

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

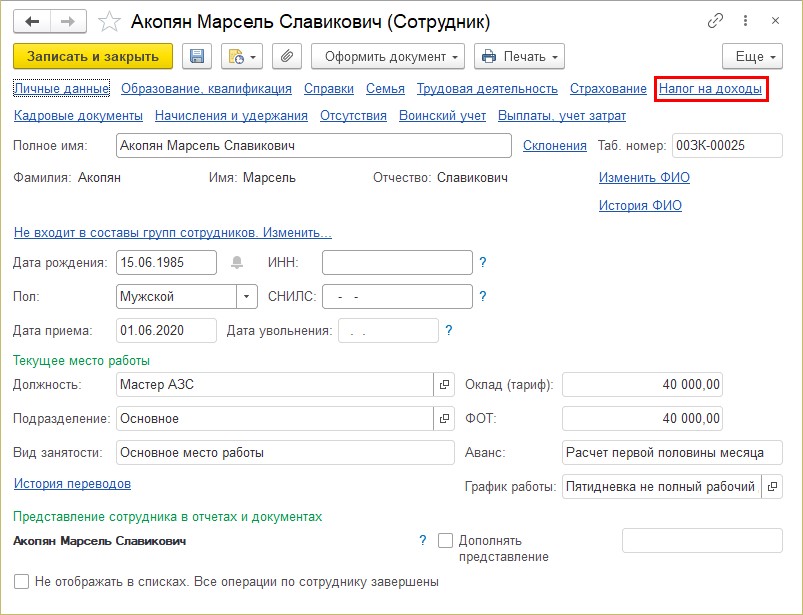

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

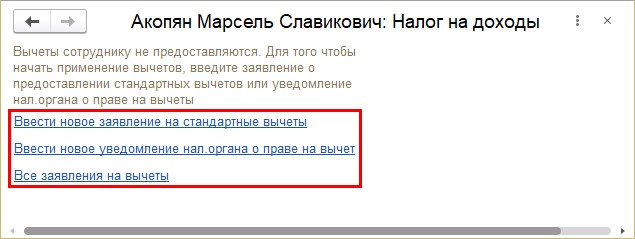

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

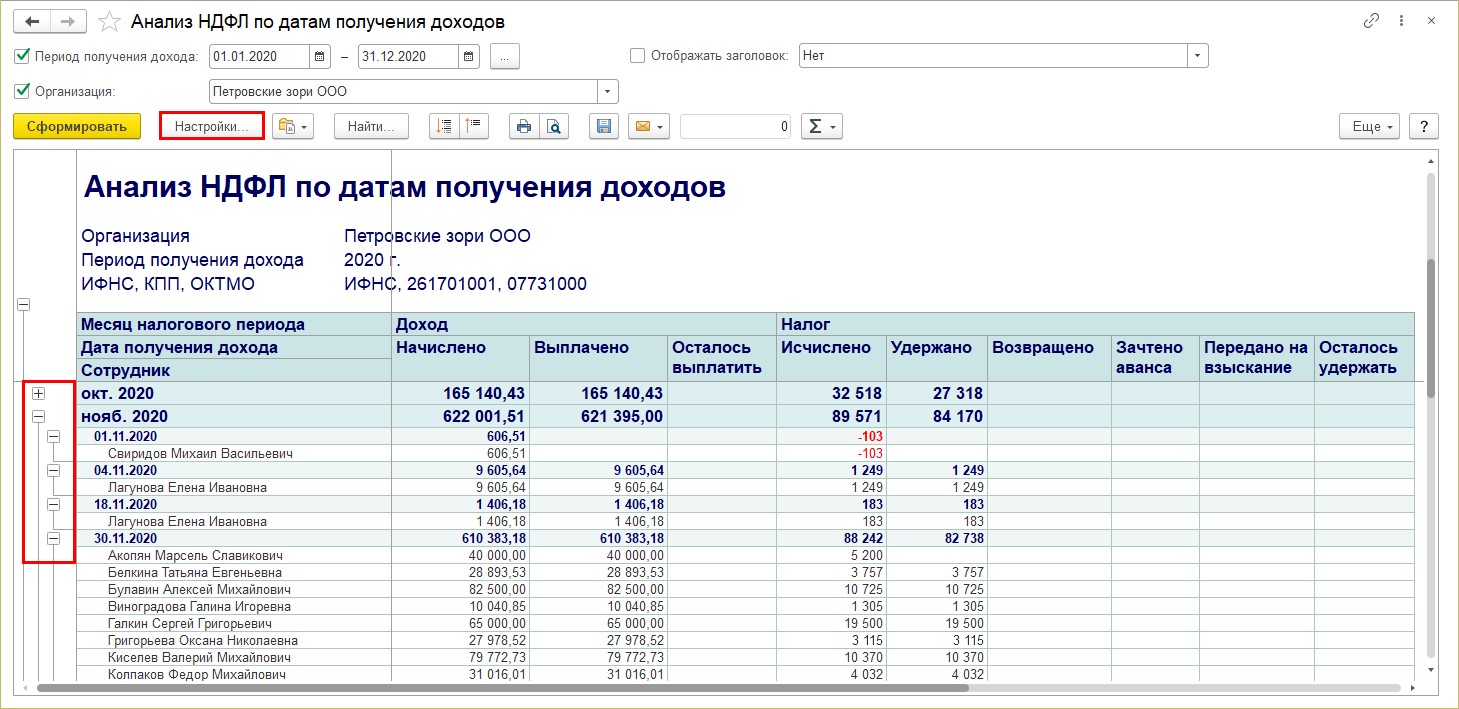

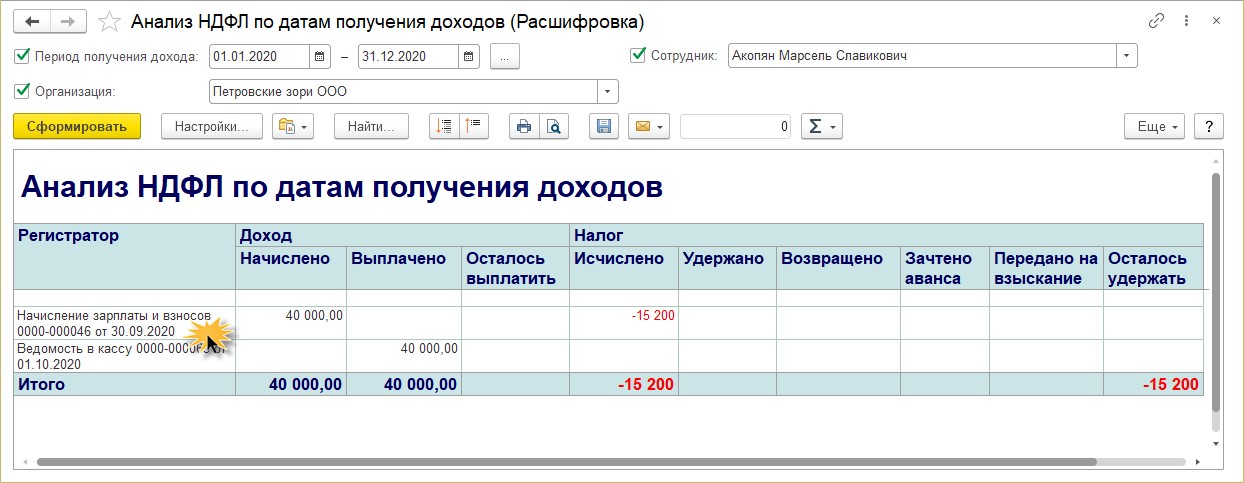

Анализ НДФЛ по датам получения доходов

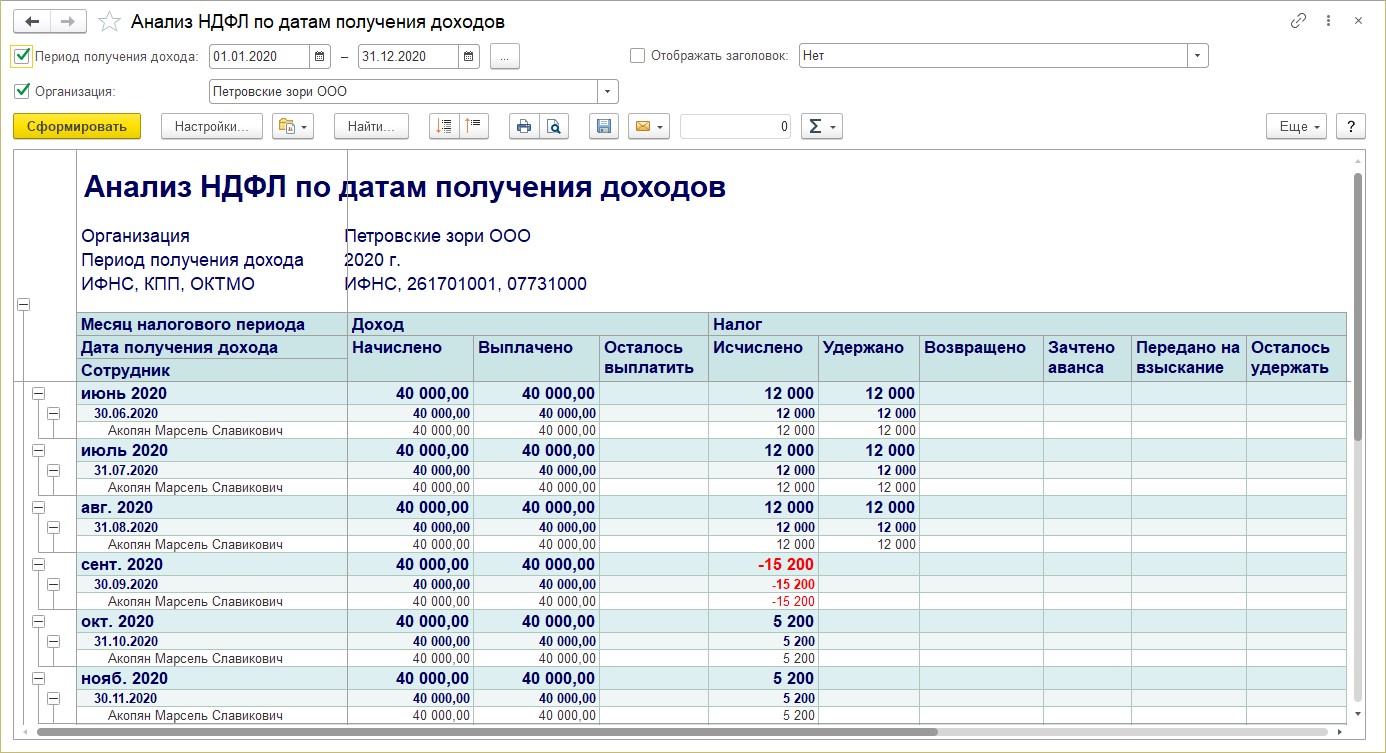

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок » » и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

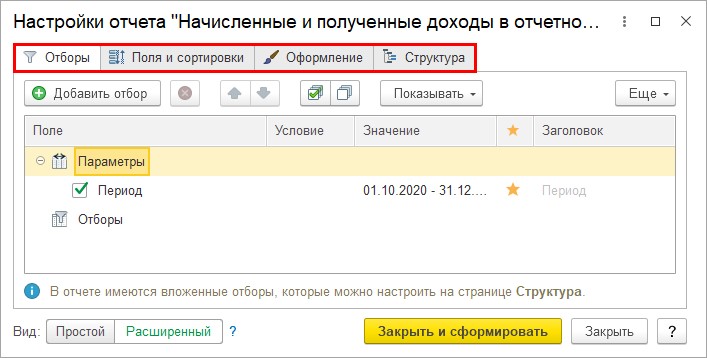

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

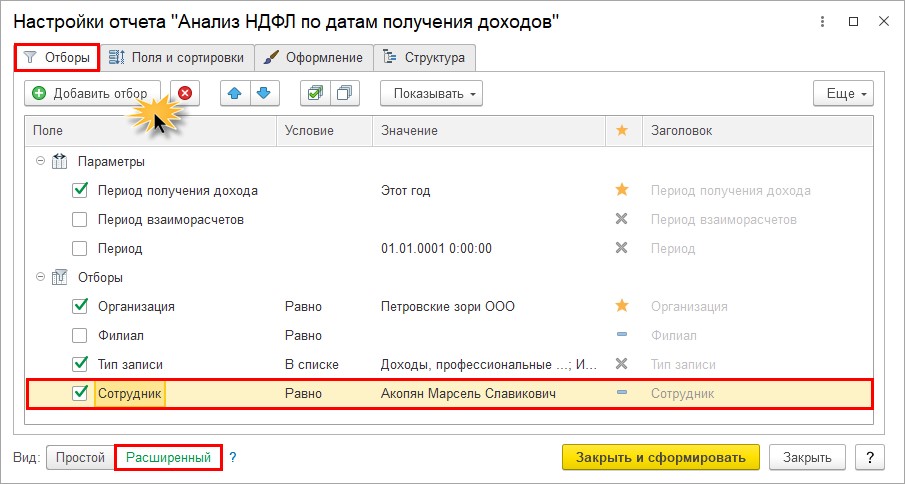

Установите вид настройки — «Расширенный» и на закладке «Отбор» добавьте дополнительный отбор. Нажмите кнопку «Добавить отбор» и добавьте поле «Сотрудник».

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

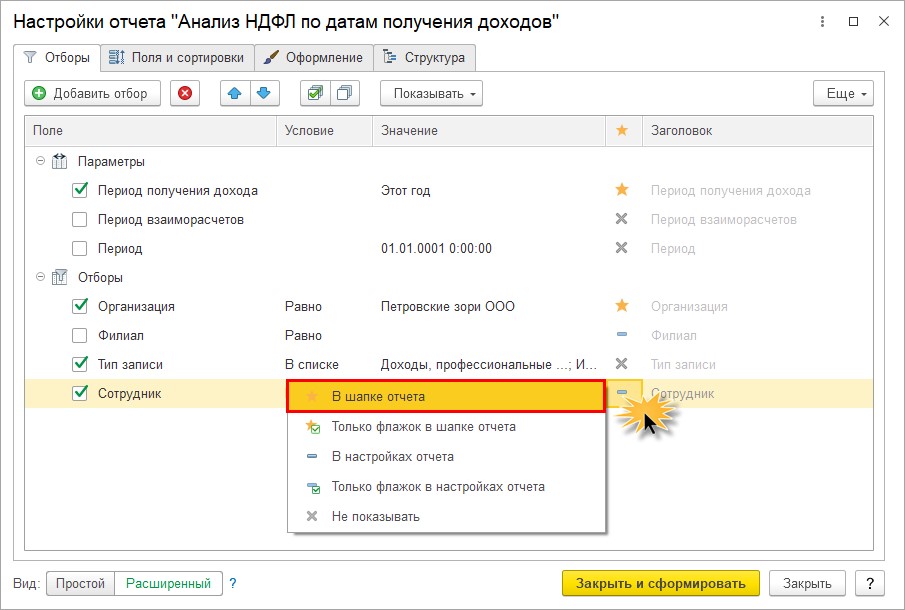

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

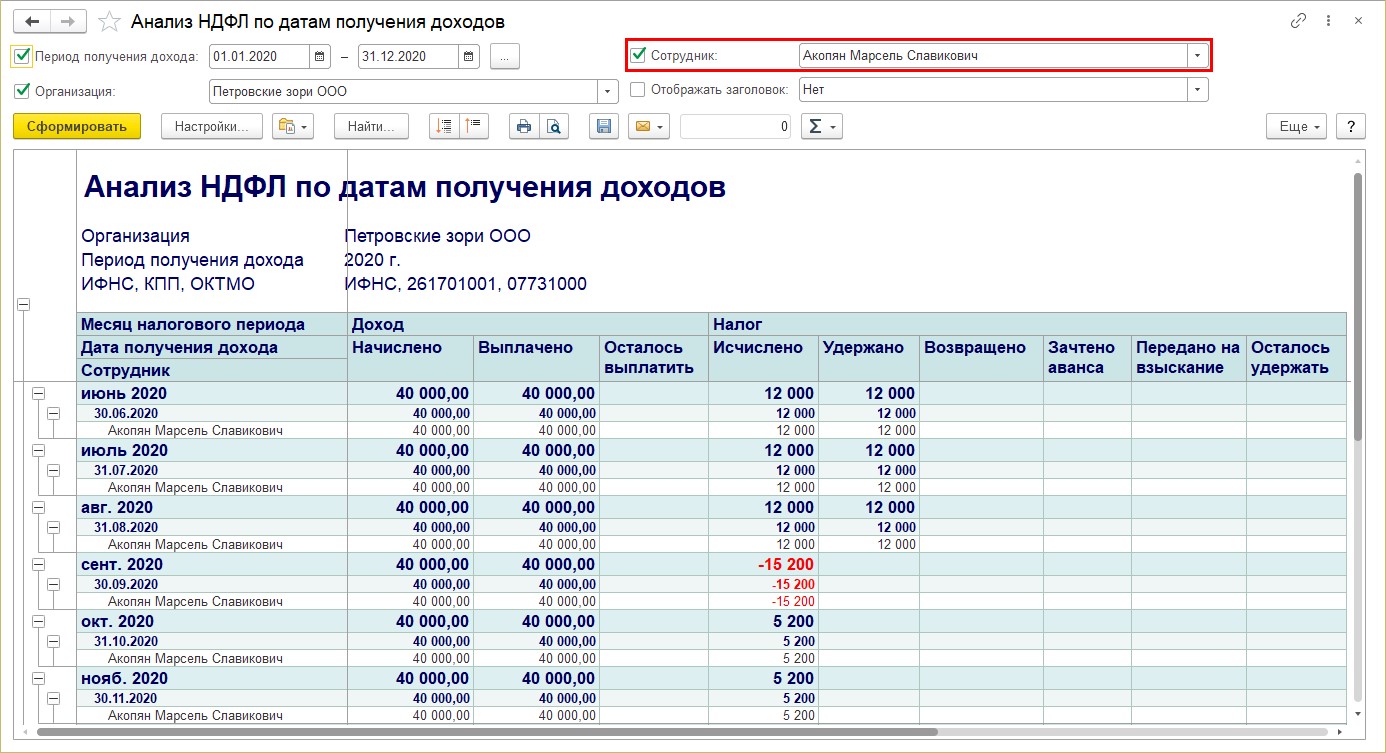

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

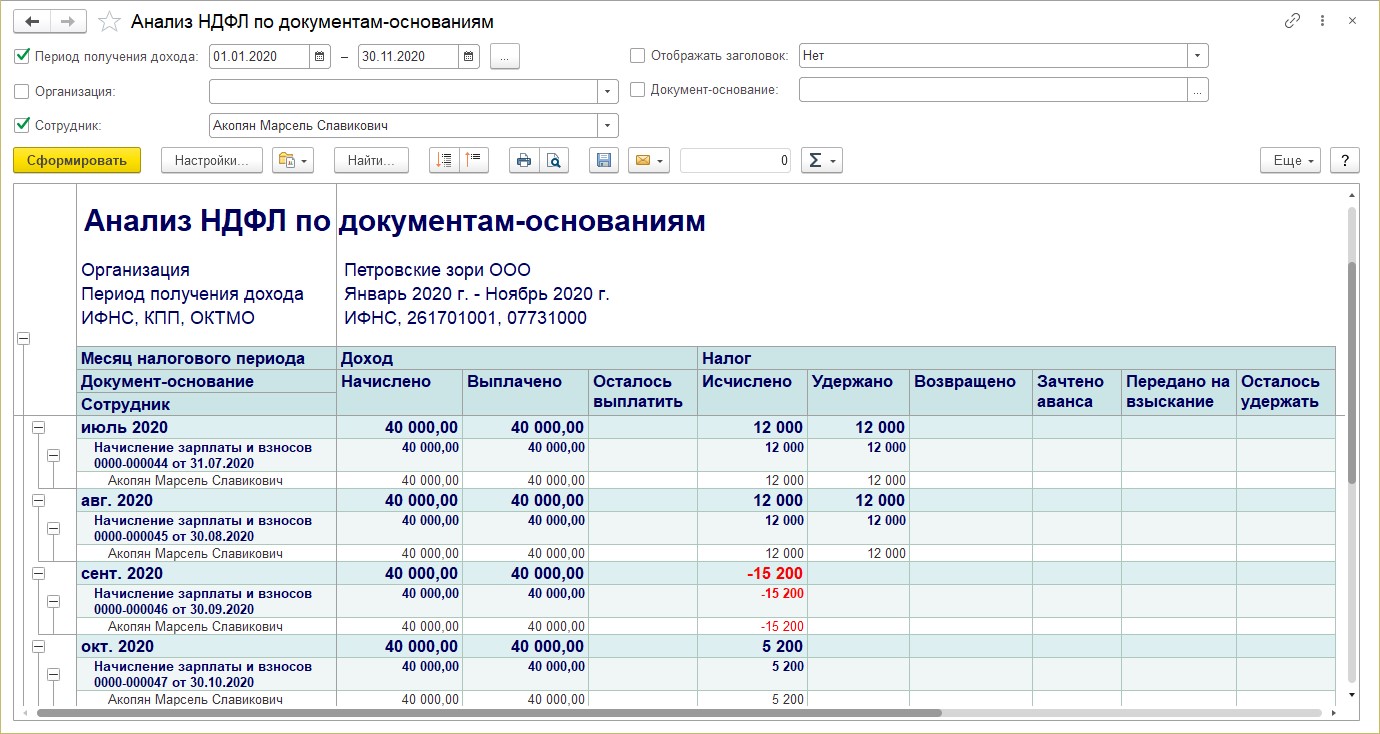

Анализ НДФЛ по документам-основаниям

Информацию по налогу в разрезе регистратора можно получить также из отчета «Анализ НДФЛ по документам-основаниям».

Форма отчета позволяет сразу увидеть пользователю, каким документами были произведены записи.

Анализ НДФЛ по месяцам

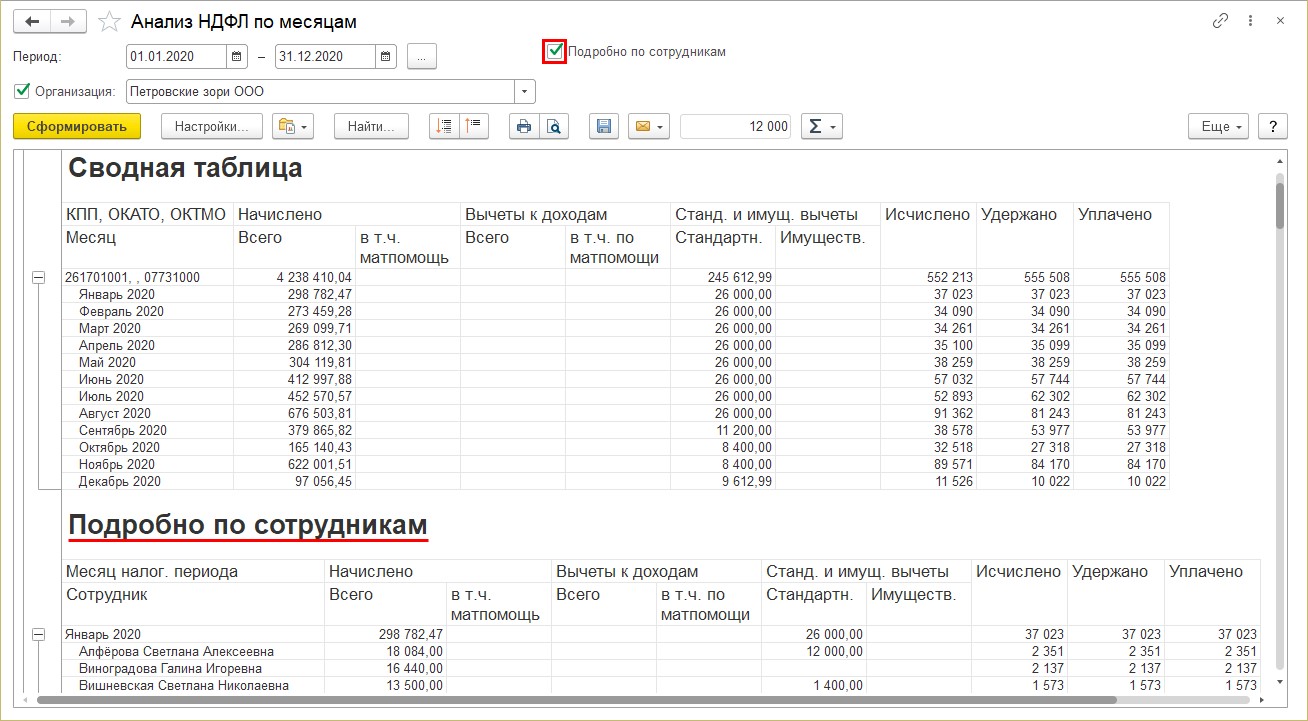

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

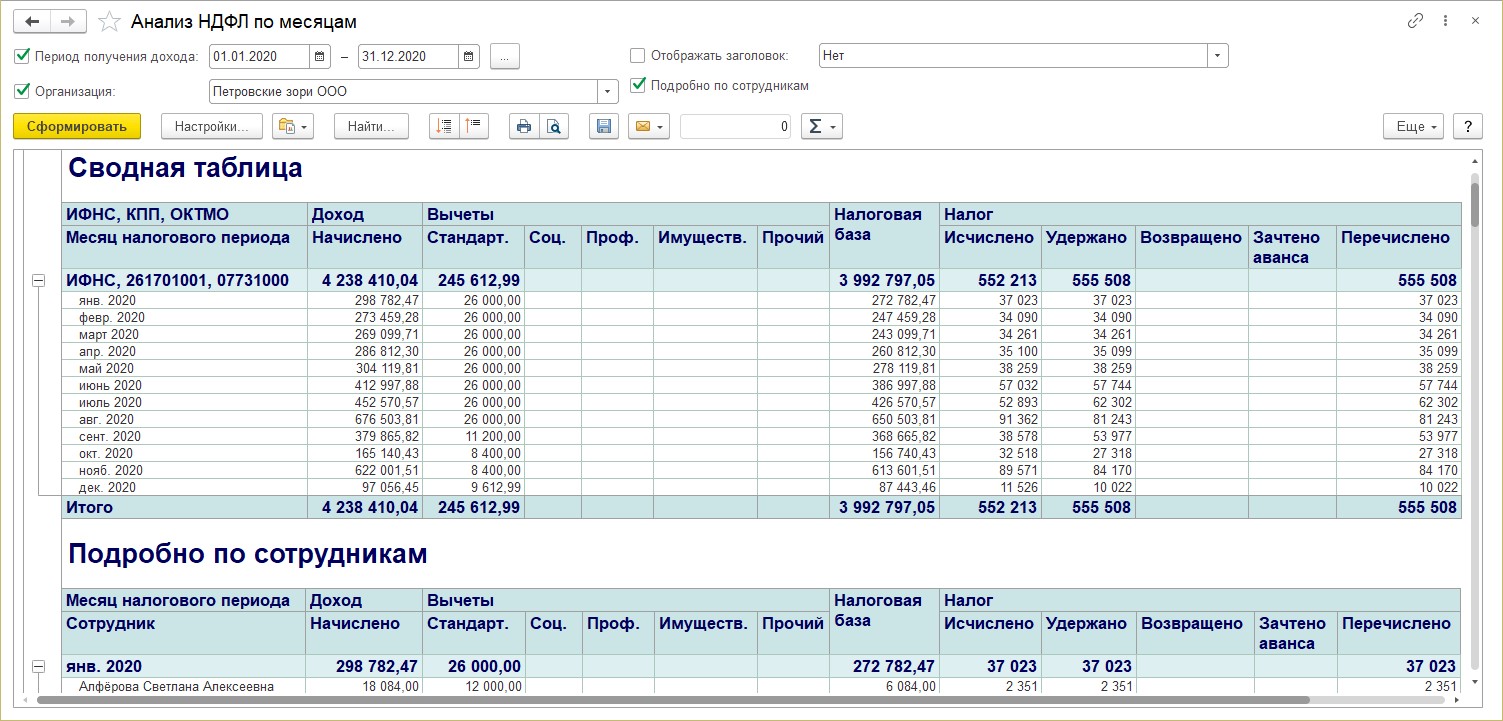

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

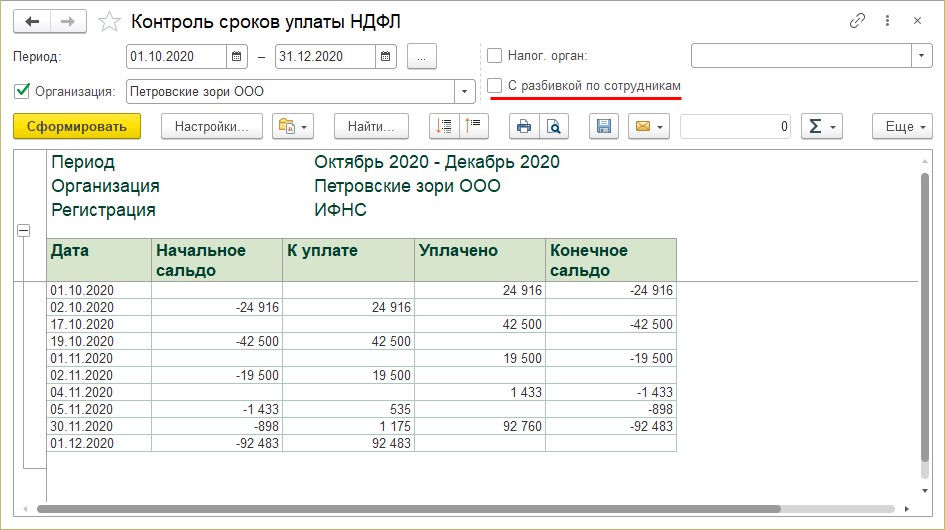

Контроль сроков уплаты НДФЛ

Отчет позволяет получить информацию о суммах НДФЛ к уплате и сопоставить с уплаченным НДФЛ. Положительный остаток на конец периода говорит о просрочке уплаты налога.

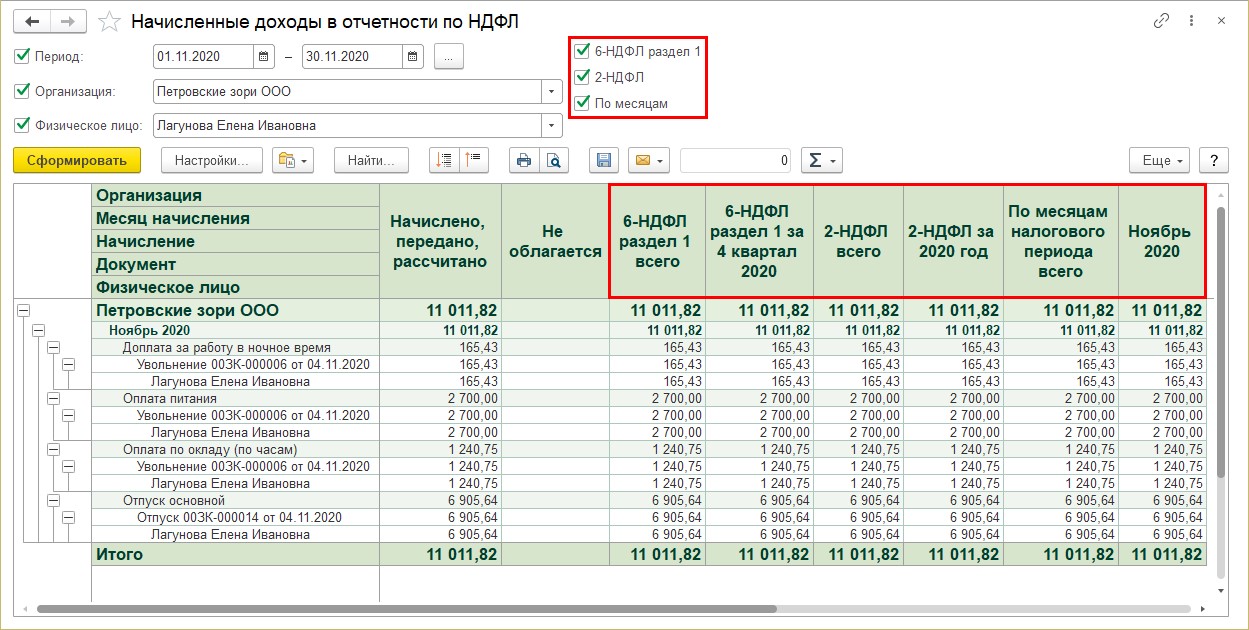

Начисленные доходы в отчетности НДФЛ

Данная форма отчета позволяет пользователю выбрать информацию о доходах сотрудника за определенный период. Дополнительные настройки отчета регулируют видимость соответствующих колонок в таблице с данными:

Установите галочки и в таблице появятся дополнительные столбцы с информацией.

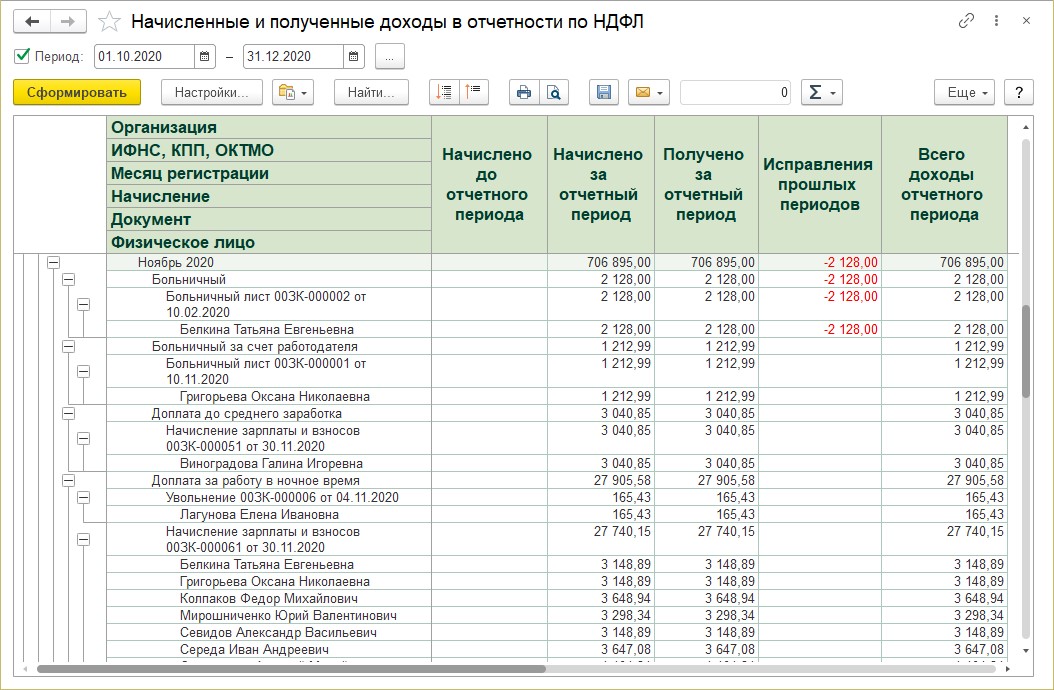

Начисленные и полученные доходы в отчетности по НДФЛ

Отчет «Начисленные и полученные доходы в отчетности по НДФЛ» дает информацию пользователю о доходах, детализированную в разрезе документов и обобщенную по периодам.

Используя расширенные настройки отчета по кнопке «Настройка», пользователь может задавать дополнительные параметры для отчета, как и во всех отчетах 1С.

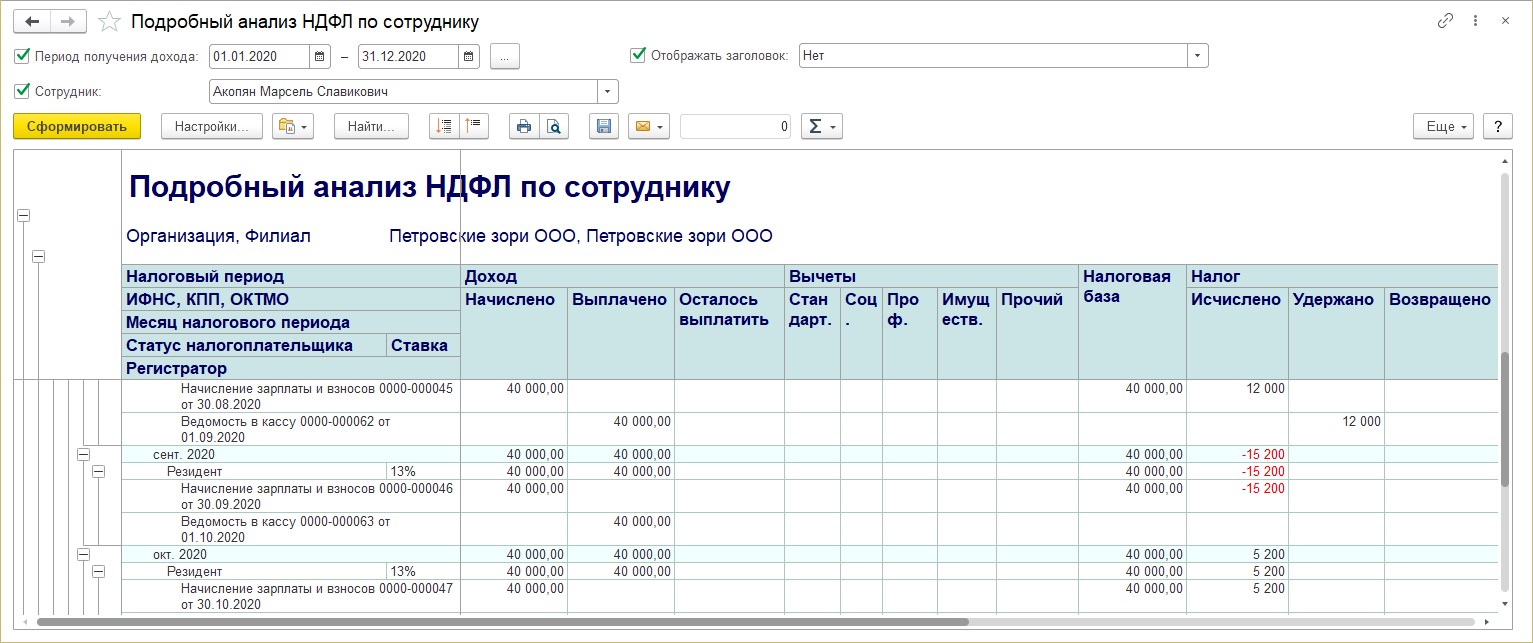

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

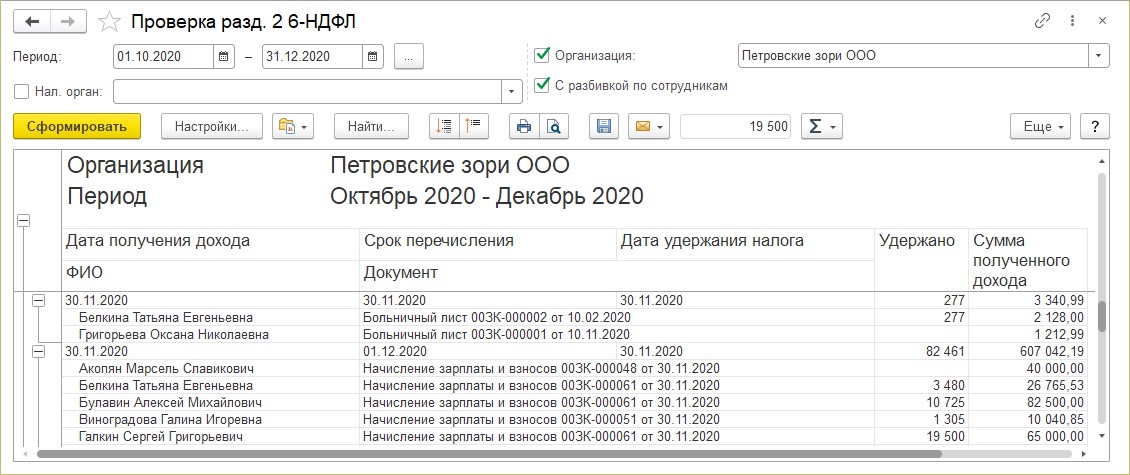

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

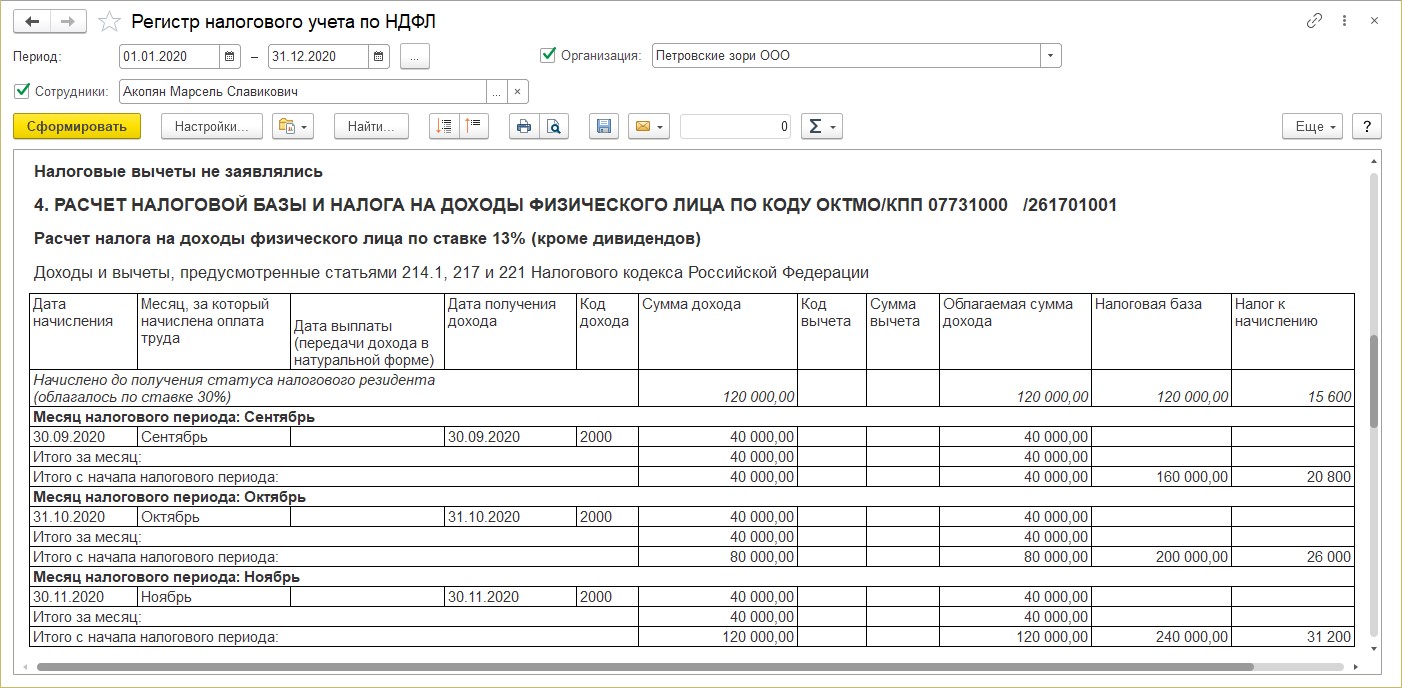

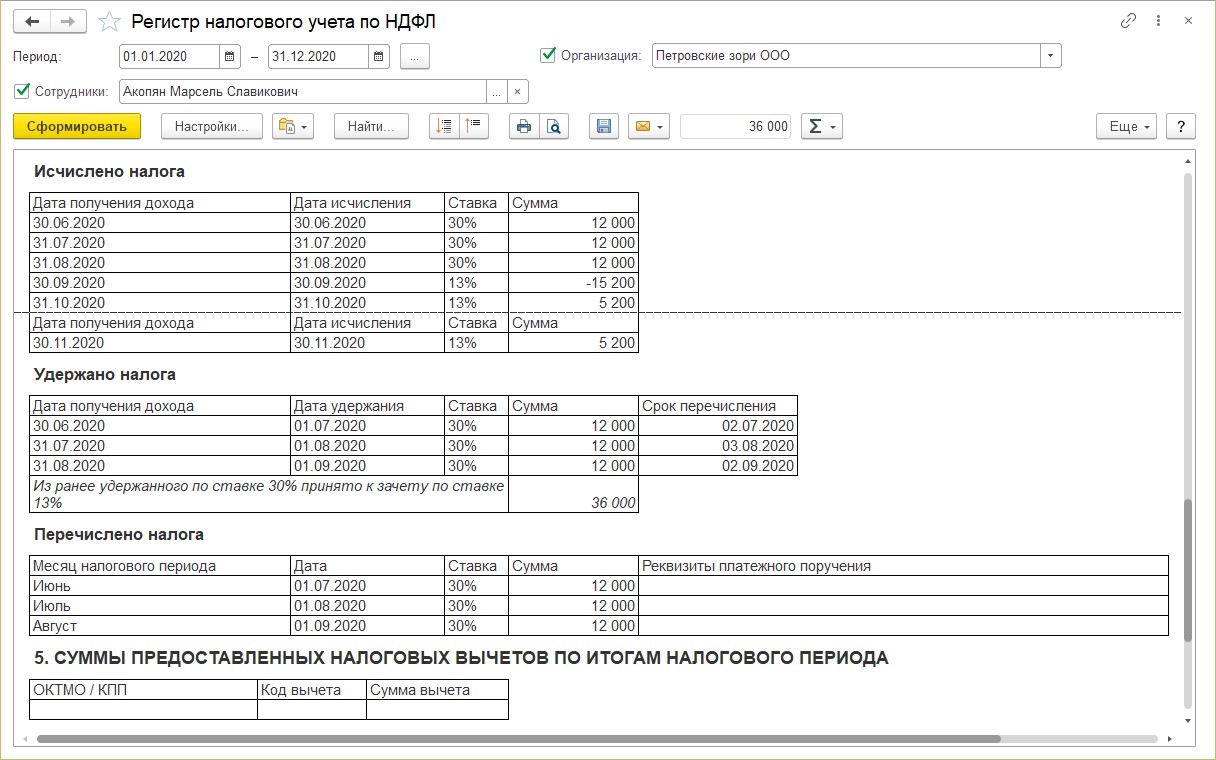

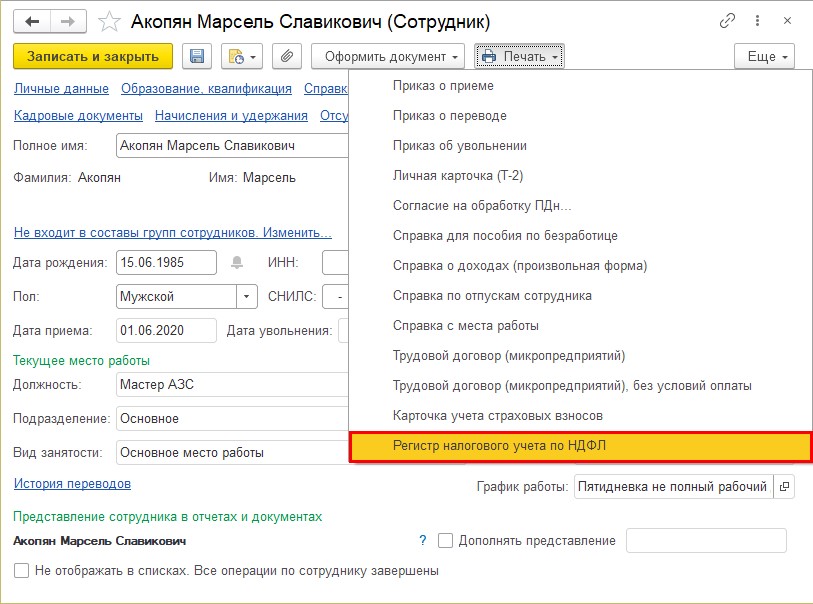

Регистр налогового учета по НДФЛ

Статья 230 НК РФ предусматривает ведение учета доходов, полученных от работодателя физическими лицами, предоставленных им налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Данный отчет формирует регистр в соответствии с требованием законодательства.

Регистр налогового учета можно сформировать также из карточки сотрудника или из справочника «Сотрудники», выбрав его в списке печатных форм.

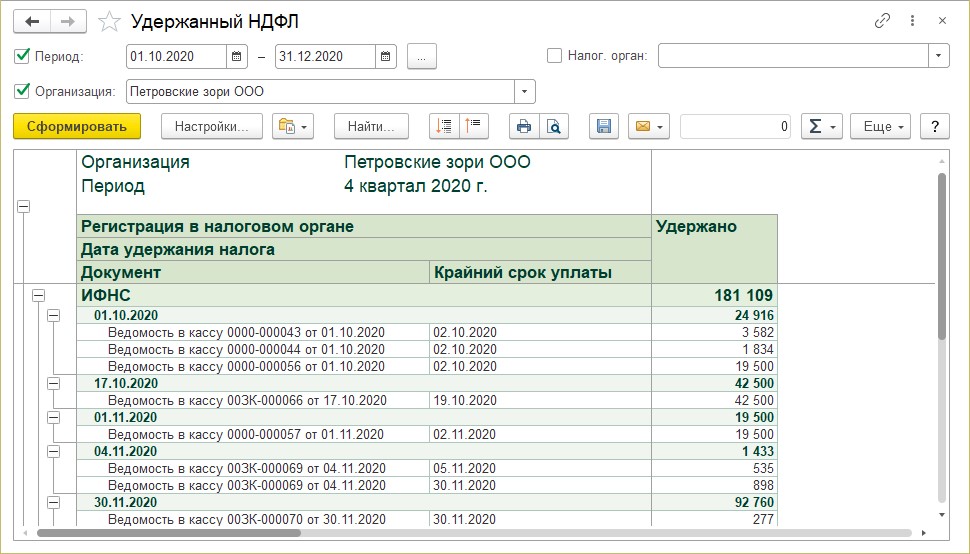

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание — выплата зарплаты и указанием сроков уплаты налога.

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Проверка отчетности 6-НДФЛ и 2-НДФЛ

В данной статье рассмотрим какие проверки необходимо произвести для успешной сдачи отчетов 6-НДФЛ и 2-НДФЛ и какие средства в этом могут помочь.

Какими программами проводить проверку отчетности по НДФЛ

Проверить форму 6-НДФЛ можно следующим образом:

Для проверки 2-НДФЛ предусмотрены:

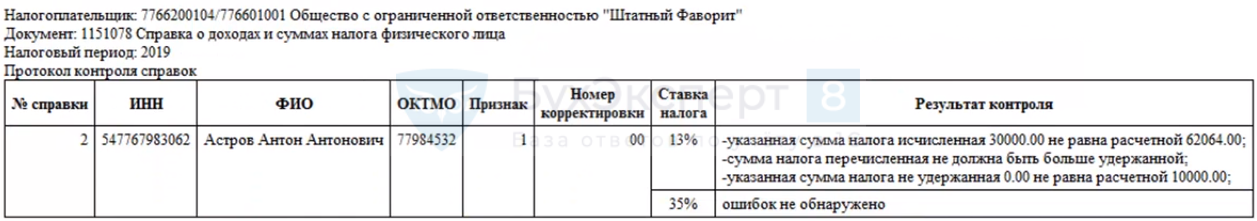

Проверка «математики» в 2-НДФЛ

Проверить «математику» (соответствие исчисленного налога налоговой базе и др.) в 2-НДФЛ можно с помощью программы Налогоплательщик ЮЛ.

Получите понятные самоучители 2021 по 1С бесплатно:

Скачать программу Налогоплательщик ЮЛ можно на сайте nalog.ru по ссылке →

При начале работы с программой необходимо будет заполнить данные по организации, далее выгрузить файл со справками 2-НДФЛ из программы 1С и загрузить в Налогоплательщик ЮЛ.

После запуска проверки ее результаты в Налогоплательщике ЮЛ могут выводиться в следующем виде:

Самое ценное в программе это то, что проверяется «математика». Например, сравнивается:

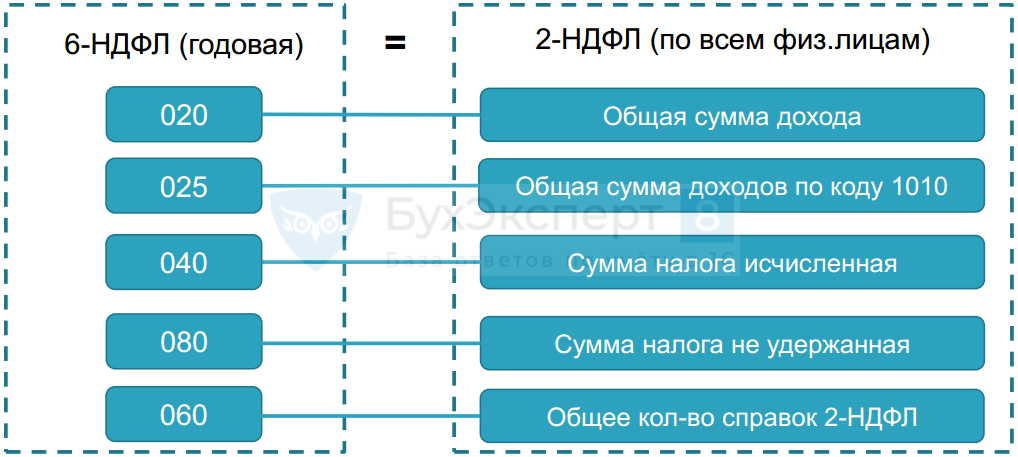

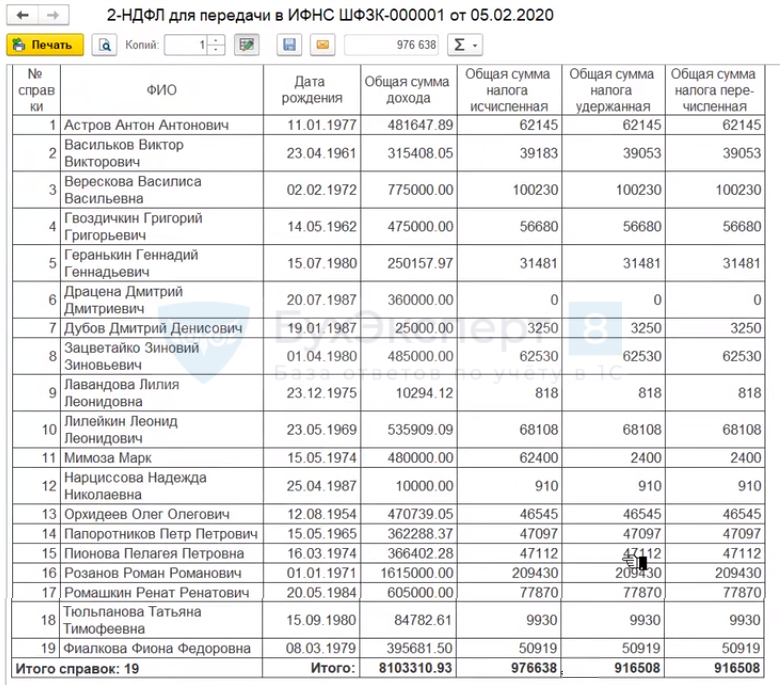

Контрольные соотношения 6-НДФЛ и 2-НДФЛ

Междокументарные соотношения между 6-НДФЛ и 2-НДФЛ придется проверять вручную.

Общая схема проверки по строкам данных 6-НДФЛ и 2-НДФЛ выглядит следующим образом:

При этом 070 строка (сумма удержанного НДФЛ) и 090 строка (сумма возвращенного НДФЛ) отчета 6-НДФЛ в проверке не участвует из-за особых правил их заполнения.

Он будет представлен в следующем виде:

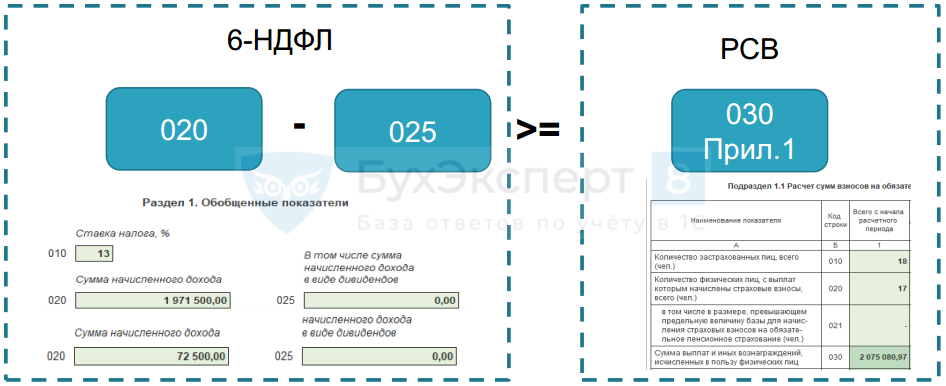

Контрольные соотношения 6-НДФЛ и РСВ

Существует контрольное соотношение между отчетами 6-НДФЛ и РСВ :

Оно может не выполняться, если организация выплачивает не облагаемые НДФЛ доходы.

Например, в строке 020 отчета 6-НДФЛ не будут отражаться, но попадут в 030 строку Приложения 1 отчета по страховым взносам, следующие начисления:

Для поиска разниц между 6-НДФЛ и РСВ смотрите наш лайфхак — Как найти разницу сумм в 6-НДФЛ и РСВ

Т.е. данные контрольные соотношения действительно могут не выполняться и это нормально. Однако в этом случае придется давать пояснения ИФНС о причинах их несоблюдения.

Контрольные соотношения по проверке размера зарплаты сотрудников

Теперь проверяться будет сумма заработной платы:

Первое контрольное соотношение может не выполняться, когда, например, сотрудник:

Поэтому нужно быть готовым к тому, что налоговая инспекция запросит пояснения о несоблюдении данных контрольных соотношений.

См. также:

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо,очень ждем семинара,вернее Марину Аркадьевну,в её изложении все просто и понятно.