какую роль выполняет трасти в сделках секьюритизации финансовых активов

ОСОБЕННОСТИ

ПОДГОТОВКИ ЭМИССИИ

СТРУКТУРИРОВАННЫХ

ОБЛИГАЦИЙ

«Cекьюритизация на долговом рынке представляет собой способ привлечения финансирования путем выпуска облигаций, обеспеченных залогом активов, которые приносят регулярный доход. В этой сложной сделке задействовано большое количество участников: оригинатор (непосредственный инициатор сделки), SPV-эмитент, юридические и налоговые консультанты, рейтинговые агентства и пр.»

ГЛАВА 1. СЕКЬЮРИТИЗАЦИЯ АКТИВОВ

1. Понятие секьюритизации активов и виды секьюритизации

ОСОБЕННОСТИ ПОДГОТОВКИ ЭМИССИИ СТРУКТУРИРОВАННЫХ ОБЛИГАЦИЙ

Секьюризация на долговом рынке представляет собой способ привлечения финансирования путем выпуска облигаций, обеспеченных залогом активов, которые приносят регулярный доход. Примерами таких активов могут быть права требования кредитора по кредитным договорам (договорам займа), права требования финансового агента к должникам по договорам поставки (выполнения работ, оказания услуг) в рамках факторинга, денежные требования по договорам лизинга и т. д.

Правильно подготовленная сделка секьюритизации создает возможность выпуска облигаций, рейтинг которых может превышать рейтинг самого инициатора сделки (подробнее см. в Части 3, главе 4). Кроме того, вместо надежных, но недостаточно ликвидных активов, генерирующих «длинные» деньги, оригинатору получает быстрое финансирование за счет размещения облигаций, а в случае приобретения им части выпущенных SPV облигаций оригинатору также становится владельцем достаточно ликвидного актива в виде ценных бумаг, которые могут быть включены в Ломбардный список Банка России.

Виды секьюритизации в России

Правовая основа для секьюритизации в России была заложена в 2003 году принятием Закона об ипотечных ценных бумагах, который позволил секьюритизировать права требования, обеспеченные ипотекой.

Секьюритизация каких-либо иных активов, помимо ипотечных, была затруднена из-за отсутствия необходимого законодательного регулирования. Оригинаторам приходилось прибегать к дорогостоящим схемам, в соответствии с которыми SPV создавалась за рубежом, где и выпускались облигации; при этом сделка структурировалась по иностранному праву.

Изменения в Закон о рынке ценных бумаг, вступившие в силу с 1 июля 2014 года, закрепили возможность секьюритизации иных видов финансовых активов, устранив данную проблему.

А. Секьюритизация ипотечных активов

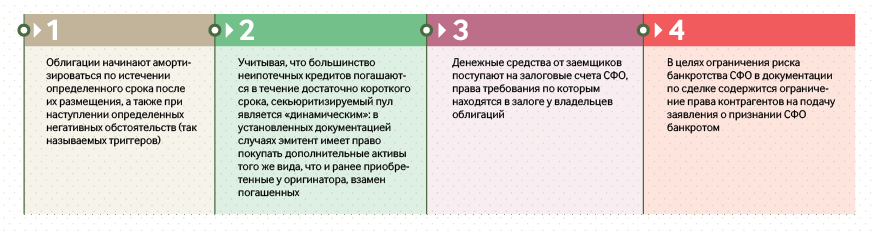

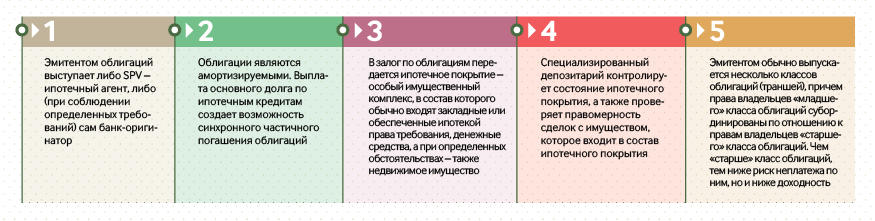

Структура российских сделок по секьюритизации ипотечных активов обычно предусматривает специфические элементы, приведенные на схеме 1.

Схема 1. Структура сделок по секьюритизации ипотечных активов

Структура сделки достаточно часто предусматривает выпуск облигаций «среднего», так называемого мезонинного, класса облигаций, который субординирован по отношению к облигациям «старшего» класса, но обладает старшинством по отношению к облигациям «младшего» класса. Такие облигации, как правило, размещаются по закрытой подписке среди конкретных институциональных инвесторов.

Б. Секьюритизация иных видов финансовых активов

В качестве эмитента по сделке секьюритизации неипотечных активов выступает особый вид SPV – специализированное финансовое общество (далее – СФО), статус и правоспособность которого в целом схожи со статусом и правоспособностью ипотечного агента.

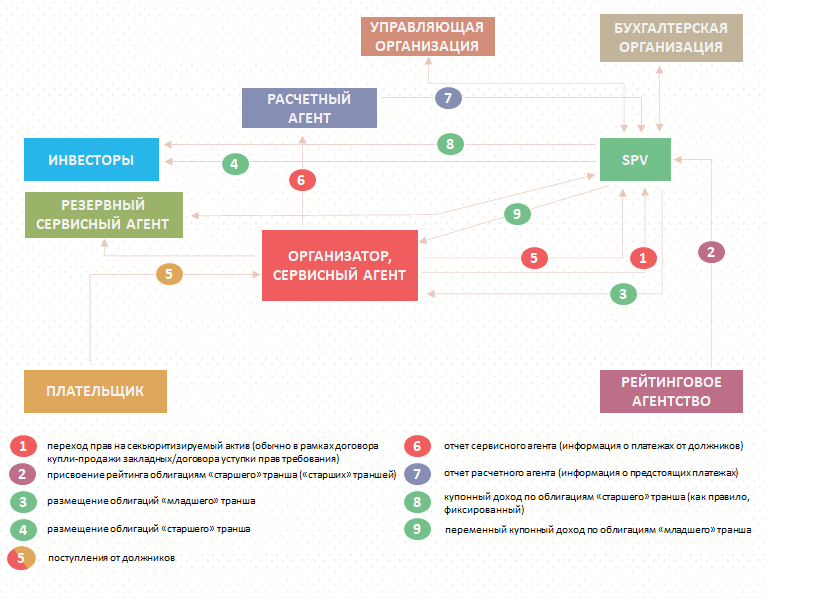

Структура первой российской сделки секьюритизации финансовых активов, отличных от ипотечных кредитов[1], представлена схеме 2.

Схема 2. Структура сделки по секьюритизации неипотечных активов

2. Стандартная схема сделки секьюритизации

Выбор оптимальной структуры сделки является одним из ключевых факторов ее успешности. Стандартная схема сделки секьюритизации финансовых активов в общем виде представлена на схеме 3.

Схема 3. Стандартная схема сделки секьюритизации финансовых активов

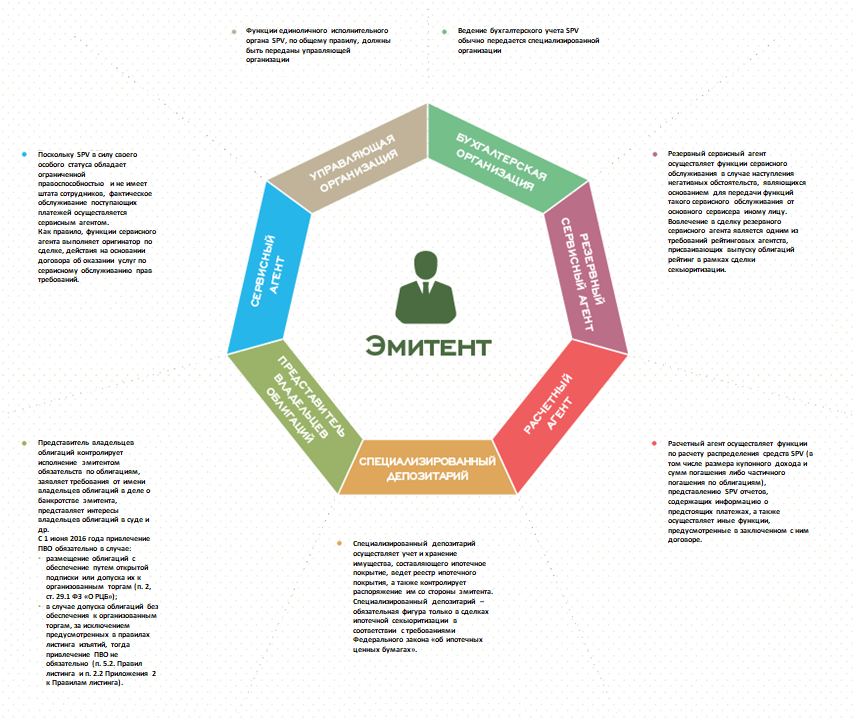

3. Основные участники сделки секьюритизации

Сделка секьюритизации требует слаженной работы целого ряда участников. Наряду с эмитентом облигаций ( SPV ) и оригинатором в ней, как правило, участвуют лица, указанные в схеме 4 (в каждом случае на основании отдельного договора с SPV ).

Схема 4. Основные участники сделки секьюритизации

4. Основные этапы юридической подготовки к секьюритизации активов

Успешной реализации сделки секьюритизации активов предшествует длительный процесс подготовки.

Структурирование сделки секьюритизации активов

Анализ стандартной документации оригинатора

Учреждение SPV

Формирование договорной базы

По смыслу норм Стандартов эмиссии, до подачи эмиссионных документов на государственную регистрацию в Банк России должны быть заключены договоры, указанные в таблице 1.

Таблица 1. Документация по сделке секьюритизации активов

| Ипотечный агент | СФО |

|---|---|

| Договор с управляющей организацией | |

| Договор со специализированным депозитарием ипотечного покрытия | Договор(ы) залогового счета с банком (банками) |

| Договор купли-продажи закладных | |

Согласно пункту 6 статьи 29.1 Закона о рынке ценных бумаг, сведения о ПВО могут быть внесены в решение о выпуске облигаций после регистрации выпуска облигаций. Таким образом, законом допускается заключение договора с ПВО после регистрации выпуска ценных бумаг.

Однако в некоторых случаях необходимость заключения договора с ПВО может возникнуть гораздо раньше – до подачи эмиссионных документов на регистрацию.

Так, например, при выпуске облигаций с залоговым обеспечением ПВО может выступать стороной договора залогового счета, осуществляющей полномочия залогодержателя от имени владельцев облигаций. В этом случае, как правило, договор с ПВО заключается до заключения с банком договора залогового счета (или одновременно с ним), при этом определяемые в договоре залогового счета полномочия ПВО (например, по осуществлению контроля расходования средств на залоговом счете) отражаются в договоре с ПВО и в решении о выпуске облигаций.

Эмиссия облигаций

Процесс эмиссии облигаций схематично можно разделить на четыре этапа (схема 5).

Схема 5. Этапы эмиссии облигаций

К числу основных документов при эмиссии ценных бумаг относятся:

Выдача юридического и налогового заключений

Юридическое и налоговое заключения – это важнейшие документы по сделке, которые представляются рейтинговому агентству для оценки правовых и налоговых рисков.

Секьюритизация

Ипотечная секьюритизация

Ипотечная секьюритизация фактически означает процедуру рефинансирования ипотечного займа. Если формат сотрудничества перестает устраивать заемщика или кредитора, на сцену выходит третья сторона. Как правило, речь идет о покупке кредитных обязательств на выгодных всем условиях. Банк, выдавший ипотечный кредит заемщику, имеет право перепродать обязательства третьей стороне. Новый участник процесса закладывает свой интерес в сделку и берет на себя кредитные риски. Чтобы процесс передачи прав состоялся, инициируют выпуск ипотечных ценных бумаг. Эти документы выступают в роли предмета сделки.

Рынок секьюритизации

Рынок секьюритизации в РФ появился в 2004 году. Первую сделку провели по инициативе ОАО «Газпром». Выпущенные ценные бумаги подтверждали права на обязательства по будущим экспортным поступлениям голубого топлива. Сумма сделки составила 1,25 млрд долларов. В 2005 году на рынке России зафиксированы еще 2 сделки по секьюритизации. В 2006 году таких сделок было уже 8 и так далее. На текущий момент секьюритизация в РФ развивается достаточно активно. Рефинансирование розничных кредитов – один из наиболее распространенных продуктов. Услуга существенно облегчает жизнь заемщикам и кредиторам.

Сделки секьюритизации

Чтобы сделать ресурсную базу более доступной, российские банки проводят сделки секьюритизации. Речь идет о финансовых учреждениях с рейтингом В или ВВ. При этом по старшим траншам к получению предполагаются рейтинги от ВВВ+ или выше. Такие условия обеспечивают прямую экономическую выгоду от секьюритизации. Слишком высокие транзакционные издержки и небольшие объемы по сделкам секьюритизации в РФ существенно снижают чистый экономический эффект от проведенных операций.

Секьюритизация в России

Бурное развитие рынка секьюритизации в России пришлось на 2006 год. С этого времени количество выпусков ценных бумаг по различным направлениям постоянно растет. Спрос на продукт обусловлен растущей потребностью оригинаторов (выпускают и выдают ипотечные займы) расширять ресурсную базу. Это дает возможность оптимизировать финансирование стремительно растущих активов. Секьюритизация массово проводится в сегменте розничных кредитов коммерческих банков. Таким образом, кредиторам удается восполнить дефицит заемных ресурсов, чтобы еще больше нарастить объемы розничных активов.

Секьюритизация активов

Секьюритизация кредитов

Многие коммерческие банки нуждаются в источниках долгосрочного финансирования. Для этой цели они инициируют секьюритизацию кредитов из ипотечного сегмента. Крупные игроки кредитного рынка способны выпускать необходимые ценные бумаги за счет имеющихся на балансе ресурсов. Такие процессы протекают в рамках программ, разработанных в институтах развития, а также посредством SPV (специальная компания) при поддержке оригинатора. Игроки мелкого и среднего уровня инициируют совместные выпуски или организуют процесс при участии нескольких оригинаторов.

Секьюритизация рисков

Секьюритизация риска заключается в организации процесса передачи риска в зону финансового рынка. При этом владелец риска выпускает ценные бумаги с привязкой к секьюретизируемому риску. Первое размещение ценных бумаг позволяет сформировать резерв, который используется как обеспечение для секьюритизируемого риска.

Широкое распространение получила секьюритизация рисков катастрофического характера. В качестве инструмента используются облигации сроком на 12 месяцев. Доход и номинальная стоимость распределяются между инвесторами в зависимости от того, был ли реализован катастрофический риск.

Секьюритизация ценных бумаг

Слишком активная секьюритизация ценных бумаг стала основной причиной ипотечного кризиса 2008 года в США. В последствии происходящие события привели к серьезным финансовым потрясениям в мировых масштабах.

Так называемые непервоклассные ипотеки в Штатах оказались простым мыльным пузырем. Недвижимость и автомобили раздавали неплатежеспособным гражданам, которые были не способны выплачивать ежемесячные взносы.

Грамотно организованная секьюритизация ценных бумаг включает профессиональный мониторинг ситуации со стороны регулирующих органов, объективную стоимостную оценку имеющихся ресурсов, а также более жесткие критерии отбора потенциальных заемщиков на начальном этапе.

Механизм секьюритизации в системе рефинансирования ипотечного кредитования

Механизм секьюритизации в системе рефинансирования ипотечного кредитования изобрели в США несколько десятилетий назад. В то время в финансовом и банковском секторе экономики страны произошла настоящая революция. Несмотря на все недостатки, секьюритизацию по-прежнему считают главным импульсом, давшим толчок развитию финансовых рынков на рубеже 20-21 веков. Фактически, механизм сводится к переводу активов в более ликвидный формат. В более узком понимании речь ведется о переводе активов с низким уровнем ликвидности в ценные бумаги. Предмет сделки имеет обеспечение в виде поступлений от исходных активов. Таким образом удается более равномерно распределить риски между инвесторами, гарантом и владельцами активов.

Основные участники процесса секьюритизации и их функции

Секьюритизация кредитного портфеля банка

Секьюритизация кредитного портфеля банка начинается со сбора пула кредитов по инициативе оригинатора. Когда процесс завершен, первичный кредитор продает портфель однородных по определенным признакам кредитов специальной компании (SPV).Special purpose vehicle в свою очередь финансирует приобретение посредством эмиссии облигаций или других ценных бумаг. В качестве обеспечения выступают платежи по кредитам в будущих периодах. В результате у оригинатора появляется капитал, который удалось привлечь через инвесторов фондового рынка. В процессе секьюритизации также принимает участие обслуживающий агент.

Эффективность применения механизма секьюритизации

Эффективность применения механизма секьюритизации в РФ определяется целями и преимуществами самого процесса. Секьюритизация появилась из-за дороговизны заемного капитала. Причина высокой стоимости кредитов – низкий уровень развития фондового рынка и банковского сектора. Благодаря присутствию на рынке ценных бумаг кредитные организации привлекают дополнительные средства на более выгодных условиях. В результате финансовые учреждения как бы убивают двух зайцев одновременно: получают дополнительные средства для развития бизнеса, а также избавляются от активов с низкой ликвидностью.

Секьюритизация

Секьюритизация – финансирование определенных активов при помощи выпуска ценных бумаг. Слово происходит от английского securities – «ценные бумаги». Секьюритизированными могут быть, например, ипотечные займы, автокредиты, лизинговые активы и т. д.

Методика секьюритизации состоит в следующем. Предположим, компания или банк имеет портфель займов, выданных по ипотеке, лизинговым договорам и т. д. Для того чтобы высвободить свои средства, кредитор может выпустить собственные долговые ценные бумаги, обеспеченные этими активами, т. е. правами требования долга. Альтернативный вариант – создание специализированной компании, предположим акционерного общества, которому продаются активы. А финансируется это предприятие за счет выпуска собственных ценных бумаг. Таким образом, материнская компания снижает свои риски и получает дополнительные финансовые возможности.

В настоящее время секьюритизация применяется не только в финансах. К примеру, девелоперская компания создает новый бизнес-центр. Путем секьюритизации она может привлечь средства, продав будущий денежный поток от аренды.

Секьюритизация проводится в три этапа. Во-первых, происходит подбор активов. Во-вторых, выбранные активы обособляются. В-третьих, под обеспечение этих активов берется синдицированный кредит или выпускаются ценные бумаги.

В России секьюритизацию проводили такие организации, как «Газпром», МДМ Банк, Собинбанк, Международный Московский Банк, Альфа-Банк, Банк Москвы, «Русский Стандарт», «ДельтаКредит», «Юниаструм».

Подробнее почитать о секьюритизации и ценных бумагах вы можете здесь.

ОСОБЕННОСТИ

ПОДГОТОВКИ ЭМИССИИ

СТРУКТУРИРОВАННЫХ

ОБЛИГАЦИЙ

«Секьюритизация является привлекательным инструментом для банков, поскольку при определенных условиях она оказывает положительное влияние на их нормативные показатели.»

ГЛАВА 2. СДЕЛКИ СЕКЬЮРИТИЗАЦИИ КАК ОБЪЕКТ БУХГАЛТЕРСКОГО УЧЕТА И ИХ ВЛИЯНИЕ НА РЕГУЛЯТОРНУЮ ПОЗИЦИЮ БАНКОВ

В главе представлены особенности влияния секьюритизации на регуляторную позицию банка-оригинатора. В рамках сделок по секьюритизации рассмотрены вопросы уступки прав требования секьюритизируемых активов в учете банка-оригинатора, вложений в облигации на балансе банка-оригинатора, изменения стоимости облигаций на балансе банка-оригинатора, а также отражения выпущенных облигаций на балансе эмитента и в консолидированной финансовой отчетности группы.

1. ПОТЕНЦИАЛЬНОЕ ВЛИЯНИЕ СДЕЛКИ СЕКЬЮРИТИЗАЦИИ НА РЕГУЛЯТОРНУЮ ПОЗИЦИЮ БАНКА-ОРИГИНАТОРА

ОСОБЕННОСТИ ПОДГОТОВКИ ЭМИССИИ СТРУКТУРИРОВАННЫХ ОБЛИГАЦИЙ

Влияние на значения нормативов достаточности капитала

По вышеуказанным облигациям расчет кредитного риска не производится.

В рамках расчета рыночного риска в соответствии с Положением о расчете величины рыночного риска для долговых ценных бумаг, являющихся инструментами секьюритизации, рассчитываются общий процентный риск (риск неблагоприятного изменения справедливой стоимости в силу рыночных колебаний процентных ставок) и специальный процентный риск (риск неблагоприятного изменения справедливой стоимости под влиянием факторов, связанных с эмитентом облигаций, а также сроков, оставшихся до погашения, и валюты, в которой номинированы ценные бумаги).

При расчете специального процентного риска большое значение имеет, кто является эмитентом ценной бумаги, а также какой рейтинг долгосрочной или краткосрочной кредитоспособности по обязательствам в иностранной или национальной валюте ему присвоен как минимум одним кредитным рейтинговым агентством по международной рейтинговой шкале. Однако если кредитный рейтинг присвоен не только эмитенту, но и выпуску ценных бумаг, то принимается рейтинг, присвоенный выпуску ценных бумаг.

В таблице 1 представлена зависимость уровня специального процентного риска от присвоенных рейтингов кредитоспособности.

Таблица 1. Зависимость уровня специального процентного риска от присвоенных рейтингов кредитоспособности

| Рейтинги кредитных рейтинговых агентств | Уровень специального %-го риска | Коэффициент специального %-го риска по облигациям, являющимся инструментами секьюритизации | Коэффициент специального %-го риска по облигациям, являющимся инструментами повторной секьюритизации |

|---|---|---|---|

| Долгосрочный от «ААА» до «АА−» S&P или Fitch Долгосрочный от «Аaa» до «Аа3» Moody’s Краткосрочный «А-1» S&P или Fitch Краткосрочный «Р-1» Moody`s | низкий | 1,6% | 3,2% |

| Долгосрочный от «А+» до «А−» S&P или Fitch Долгосрочный от «А1» до «А3» Moody’s Краткосрочный «А-2» S&P или Fitch Краткосрочный «Р-2» Moody`s | ниже среднего | 4% | 8% |

| Долгосрочный от «ВВВ+» до «ВВВ−» S&P или Fitch Долгосрочный от «Ваа1» до «Ваа3» Moody’s Краткосрочный «А-3» S&P или Fitch Краткосрочный «Р-3» Moody`s | средний | 8% | 18% |

| Долгосрочный от «ВВ+» до «ВВ−» S&P или Fitch Долгосрочный от «Ва1» до «Ва3» Moody’s | выше среднего | 28% | 52% |

| Долгосрочный ниже «ВВ−» S&P или Fitch Долгосрочный ниже «Ва3» Moody’s Краткосрочный ниже «А-3» S&P, ниже F3 Fitch Краткосрочный ниже «Р-3» Moody’s Отсутствие рейтинга | высокий | 100% | 100% |

Облигации с высоким риском, к которым применяется коэффициент взвешивания 100%, не включаются в расчет общего процентного риска.

Общий процентный риск рассчитывается в отношении чистых позиций по ценным бумагам. Коэффициент взвешивания зависит от значения процентной ставки и сроков погашения облигаций. Для облигаций с плавающей процентной ставкой применяется срок, оставшийся до дня пересмотра процентной ставки.

Вложения банка в облигации, по которым не рассчитывается рыночный риск, включаются в величину активов, взвешенных по риску, в составе кредитного риска. Кредитный риск рассчитывается в зависимости от оценки контрагента (рейтинг, обеспечение, валюта фондирования, пр.) с применением соответствующего коэффициента риска. В случае получения разрешения Банка России на оценку кредитного риска на основе внутренних рейтингов (IRB-подхода) кредитный риск может рассчитываться банком с использованием данного подхода.

Все остальные вложения в облигации, не имеющие надлежащего обеспечения и эмитированные лицами без соответствующих рейтингов долгосрочной кредитоспособности, включаются в расчет нормативов достаточности капитала банка с коэффициентом риска 150%.

Кредитный риск по вложениям банка оригинатора в облигации нескольких траншей с различной очередностью исполнения обязательств по сделке секьюритизации рассчитывается в соответствии с Положением о расчете кредитного риска по сделкам секьюритизации. (647-П). В этом случае вложения в облигации с залоговым обеспечением, в ипотечные ценные бумаги (вложение в каждый выпуск указанных ценных бумаг, обеспеченный одним и тем же ипотечным покрытием (залоговым обеспечением), является отдельной рисковой позицией).

Банк оригинатор, имеет право рассчитывать величину кредитного риска с использованием коэффициентов риска, предусмотренных Инструкцией по расчету обязательных нормативов при выполнении следующих условий:

При невыполнении указанных выше условий, Банк оригинатор должен рассчитать коэффициент риска в соответствии с стандартизированным подходом, который будет зависеть от:

Банк оригинатор должен использовать резервный подход с установленным коэффициентом риска 1250% в следующих случаях:

Особенности влияния секьюритизации на регуляторную позицию банковской группы, головной организацией которой является оригинатор

Банковской группой в соответствии с Законом о банках[3] признается не являющееся юридическим лицом объединение юридических лиц, в котором одно юридическое лицо или несколько юридических лиц (далее – участники банковской группы) находятся под контролем либо значительным влиянием одной кредитной организации. Наличие контроля определяется в соответствии с критериями, установленными МСФО 10 «Консолидированная финансовая отчетность» (далее – МСФО 10). Наличие значительного влияния определяется в соответствии с критериями, установленными МСФО 28 «Инвестиции в ассоциированные и совместные предприятия» (далее – МСФО 28).

В расчет величины капитала и обязательных нормативов банковской группы включаются отчетные данные участников банковской группы в следующем порядке:

Сделки секьюритизации могут не включаться в расчет величины капитала и обязательных нормативов банковской группы в следующих случаях:

При определении критериев существенности головная кредитная организация банковской группы руководствуется МСФО 12 «Раскрытие информации об участии в других предприятиях» и исходит из оценки влияния невключения отчетных данных участника банковской группы на величину отдельных элементов капитала или на числовые значения обязательных нормативов банковской группы.

2. СДЕЛКА СЕКЬЮРИТИЗАЦИИ КАК ОБЪЕКТ УЧЕТА В СООТВЕТСТВИИ С РСБУ И МСФО

2.1. Отражение уступки прав требования секьюритизируемых активов в учете оригинатора

Бухгалтерский учет уступки прав требования по заключенным кредитной организацией кредитным договорам осуществляется на основании Положение о правилах бухгалтерского учета[4]в следующем порядке:

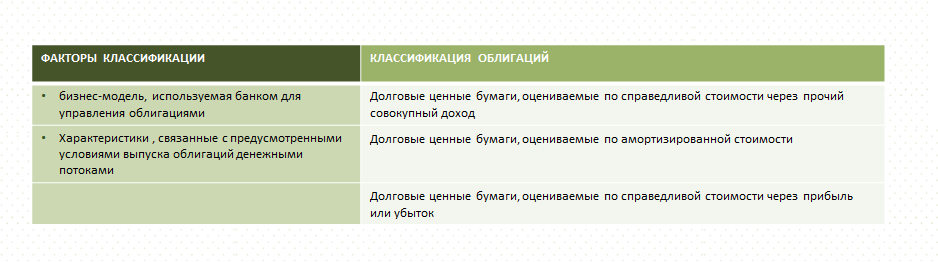

2.2. Отражение вложений в облигации на балансе оригинатора

Облигации следует классифицировать в одну из трех категорий (схема 1).

Схема 1. Классификация облигаций в соответствии с РСБУ и МСФО

Облигации оцениваются кредитной организацией по амортизированной стоимости, если выполняются оба следующих условия:

Облигации оцениваются кредитной организацией по справедливой стоимости через прочий совокупный доход (далее – «СС через ПСД»), если выполняются оба следующих условия:

управление облигациями осуществляется на основе бизнес-модели, целью которой является как получение предусмотренных условиями выпуска ценных бумаг денежных потоков, так и продажа ценных бумаг;

условия выпуска облигаций предусматривают получение в указанные даты денежных потоков, являющихся исключительно платежами в счет основной суммы долга и процентов на непогашенную часть основной суммы долга.

Облигации, которые не были классифицированы кредитной организацией в одну из выше указанных категорий, оцениваются по справедливой стоимости через прибыль или убыток (далее – «СС через ОПУ»).

В соответствии с МСФО 9 кредитная организация может при первоначальном признании облигации по собственному усмотрению классифицировать её, без права последующей реклассификации, как оцениваемый по СС через ОПУ, если это позволит устранить или значительно уменьшить непоследовательность подходов к оценке или признанию (иногда именуемую «учетным несоответствием»), которая иначе возникла бы вследствие использования различных баз оценки активов или обязательств либо признания связанных с ними прибылей и убытков.

В соответствии с РСБУ и МСФО реклассификации облигаций возможны исключительно в случаях изменения бизнес-модели, используемой для их управления.

При выбытии облигаций в результате их погашения или продажи порядок списания зависит от метода, выбранного кредитной организацией и установленного в ее учетной политике. В соответствии с Положением по бухгалтерского учету ценных бумаг применяются два метода списания: по средней стоимости ценных бумаг или по первоначальной стоимости первых по времени приобретения ценных бумаг (метод ФИФО). Для отражения выбытия ценных бумаг в отчетности по МСФО наилучшей практикой является применение метода ФИФО.

2.3. Отражение последующего изменения стоимости облигаций на балансе оригинатора

В зависимости от классификации облигаций в ту или иную категорию при первоначальном признании происходит дальнейшее изменение их стоимости.

Облигации, которые кредитная организация организация классифицировала в категорию оцениваемые по амортизированной стоимости, не переоцениваются. В соответствии с РСБУ данные бумаги учитываются на балансовом счете 504 «Долговые ценные бумаги, оцениваемые по амортизированной стоимости». В стоимость данных облигаций включаются затраты при приобретении.

Не погашенные в установленный срок долговые обязательства переносятся на счет по учету долговых обязательств, не погашенных в срок. При наличии признаков обесценения под облигации формируются резервы на возможные потери в соответствии с требованиями Положения Банка России по формированию резервов, а также резервы под ожидаемые кредитные убытки в соответствии с требованиями МСФО 9. Разница между указанными резервами отражается на счетах корректировок.

В соответствии с РСБУ и МСФО 9 амортизированная стоимость облигации рассчитывается с использованием метода эффективной ставки процента. Если срок погашения облигаций с даты их приобретения не превышает один год, амортизированная стоимость может рассчитываться линейным методом.

Облигации, классифицированные в категорию по СС через ПСД учитываются на балансовом 502 «Долговые ценные бумаги, оцениваемые по справедливой стоимости через прочий совокупный доход».

В соответствии с РСБУ и МСФО 9 данные ценные бумаги переоцениваются по справедливой стоимости. Переоценка отражается в составе собственных средств (капитала). При наличии признаков обесценения под облигации формируются резервы на возможные потери в соответствии с требованиями Положения Банка России по формированию резервов, а также резервы под ожидаемые кредитные убытки в соответствии с требованиями МСФО 9. Разница между указанными резервами отражается на счетах корректировок.

Облигации, которые при приобретении не были определены в вышеуказанные категории, принимаются к учету как оцениваемые по СС через ОПУ. В соответствии с РСБУ и МСФО переоцениваются банком по текущей (справедливой) стоимости. Такие бумаги обычно приобретаются с целью продажи в краткосрочной перспективе. Они будут учитываться банком на балансовом счете 501 «Долговые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток».

Справедливой стоимостью облигации признается цена, которая была бы получена при продаже ценной бумаги при проведении операции на добровольной основе между участниками рынка ценных бумаг на дату оценки. Оценка справедливой стоимости осуществляется в порядке, определенном МСФО 13. Методы определения справедливой стоимости облигаций утверждаются в учетной политике кредитной организации.

2.4. Отражение выпущенных облигаций на балансе эмитента

Выпущенные облигации отражаются на балансе эмитента на основании ПБУ 15/2008[5] и Плана счетов[6]. Признание и оценка выпущенных облигаций для целей подготовки отчетности по МСФО регулируются МСФО 9.

Основная сумма обязательств перед держателями облигаций отражается эмитентом в составе кредиторской задолженности по полученным кредитам и займам.

На основании Инструкции к Плану счетов займы, привлеченные путем выпуска и размещения облигаций (далее – выпущенные облигации), учитываются обособленно на счете 66 «Расчеты по краткосрочным кредитам и займам», если срок обращения облигаций не более 12 месяцев, или на счете 67 «Расчеты по долгосрочным кредитам и займам», если срок обращения облигаций более 12 месяцев. Учет на этих счетах ведется по номинальной стоимости, если облигации размещены по цене, превышающей их номинальную стоимость. Разница между ценой размещения и номинальной стоимостью отражается на счете 98 «Доходы будущих периодов» и далее относится на финансовый результат равномерно в течение срока обращения облигаций. Если облигации размещены по цене ниже их номинальной стоимости, они учитываются по цене размещения. Разница в виде дисконта относится на финансовый результат равномерно в течение срока обращения облигации.

Проценты и дисконт по причитающейся к оплате облигации организацией-эмитентом отражаются обособленно от номинальной стоимости облигации как кредиторская задолженность. Процентные расходы начисляются ежемесячно на основе метода начисления в соответствии с заявленными условиями о ставке купона и купонном периоде.

Дополнительные расходы по выпущенным облигациям в виде информационных и консультационных услуг, а также иных услуг, непосредственно связанных с организацией выпуска облигаций, могут относиться на финансовый результат единовременно или равномерно в течение срока обращения облигаций.

Выпущенные долговые ценные бумаги в соответствии с МСФО 9 первоначально оцениваются по справедливой стоимости уменьшенной в случае финансового обязательства, оцениваемого не по СС через ОПУ, на сумму затрат, которые напрямую относятся к выпуску финансового обязательства. Выпущенные долговые ценные бумаги классифицируются впоследствии по амортизированной стоимости, рассчитываемой с использованием метода эффективной ставки процента, а разница между суммой полученных средств и стоимостью погашения облигаций отражается в отчете о прибылях и убытках в течение периода обращения ценной бумаги. В соответствии с МСФО 9 организация может при первоначальном признании финансового обязательства по собственному усмотрению классифицировать его, без права последующей реклассификации, как оцениваемый по СС через ОПУ:

2.5. Особенности отражения сделки секьюритизации в консолидированной финансовой отчетности группы, головной организацией которой является оригинатор

В настоящее время банк, являющийся головной организацией банковской группы, обязан составлять и представлять в Банк России КФО в соответствии с МСФО на основании Закона о КФО (далее – Отчетность в соответствии с Законом о КФО) и отчетность на консолидированной основе в соответствии с Положением Банка России № 462-П[7] (далее – Отчетность для надзора).

Банк, являющийся головной организацией группы, в целях подготовки КФО должен определить периметр консолидации, т. е. перечень компаний, которые находятся под его контролем, в соответствии с критериями, определенными МСФО 10 для целей подготовки Отчетности в соответствии с Законом о КФО и в соответствии с Положением № 462-П для целей подготовки Отчетности для надзора

В случае подготовки КФО банковской группы активы и обязательства, доходы и расходы головного банка банковской группы и компаний, вошедших в периметр консолидации, суммируются, а внутригрупповые операции между компаниями группы исключаются. Инвестиции головного банка в компании и взаимные инвестиции компаний друг в друга взаимозачитываются с уставными капиталами компаний, вошедших в группу.

В связи с вышеизложенным, если переуступка прав требований в рамках сделки секьюритизации будет осуществлена с компанией – эмитентом облигаций, входящей в периметр консолидации банковской группы, то инвестиции в облигации головного банка и выпущенные компанией облигации для целей секьюритизации будут исключены из КФО группы как внутригрупповые, а переуступленные кредитные требования останутся на балансе группы.