калькулятор расчета 910 формы 2021

Автоматический расчет 910 формы

Если вы впервые на этой странице, то Вам необходимо заполнить все поля формы (ИИН, РНН, ФИО). При последующих посещениях, с этого же компьютера, эти данные уже будут заполнены (если вы зашли не в режиме «инкогнито» и ваш браузер полволяет хранить cookie). Если же вы ранее заходили на страницу, но данные форм пусты, введите свой ИИН и нажмите кнопку поиска. Если ваши данные доступны, они автоматически заполнят форму.

Далее Вам остается ввести только сумму дохода, заработанного за период отчетности, если надо ввести значение вашей заработной платы (по умолчанию минимальная) и нажать кнопку «Рассчитать». После чего отобразится страница с данными расчета.

Если форма текущего года присутствует на сервере, то под сводной таблицей будет доступна ссылка на скачивание вашего файла расчетов, который вы можете импортировать в «Кабинет налогоплательщика».

Будьте внимательны! Т.к. это программный продукт, работающий независимо от человека, нельзя исключать случаев, что в программе могут произойти ошибки при неопределенных условиях. После импорта формы в «Кабинет налогоплательщика» ВСЕГДА пробегитесь глазами на предмет корректного заполнения 910 формы в КН.

В связи со спорами, касающихся правильного расчета социальных отчислений и что считать доходом для ИП.

В данном расчете работа реализована следующим образом:

Доход для расчета социальных отчислений берется из поля «Зарплата в месяц». При этом, если размер соц. отчислений превышает максимальный размер (5% от 10-кратной МЗП), то подставляется значение максимальных соц. отчислений. Если же значение меньше минимального, то подставляется значение минимальных соц. отчислений (5% от МЗП).

При этом, если отмечена галочка «Оставить минимальные пенс. отчисления» расчет пенсионных отчислений берется от минимальной зарплаты, игнорируя поле «Зарплата в месяц», если же галочка не отмечена, пенсионные отчисления будут считаться из этого поля.

Для самостоятельно занятых лиц, за исключением применяющих специальные налоговые режимы, объектом исчисления социальных отчислений является совокупный доход, состоящий из доходов, подлежащих получению (полученных) ими в Республике Казахстан и за ее пределами в течение одного месяца. При этом ежемесячный доход принимается для исчисления социальных отчислений в размере не менее минимальной заработной платы, установленной законом о республиканском бюджете, и не превышающей десятикратный размер минимальной заработной платы.

Для индивидуальных предпринимателей, применяющих специальные налоговые режимы, размер дохода, принимаемого для исчисления социальных отчислений, должен быть не менее размера минимальной заработной платы, установленного законом о республиканском бюджете.

В данном контексте правил я считаю, что разраничение было сделано специально для общеустановленного и специального режимов, которое позволяет ИП на спец. режимах указывать сумму для социальных отчислений исходя из своих доходов, которые по сути являются вашей установленной ЗП, но не менее мин. соц. отчсилений.

Ведь ИП на спец. режиме не ведет бух. учет и не докладывает куда и сколько денег он тратит на содержание своего ИП/закупа товаров и т.д. Поэтому считать доход для соц. отчислений со всего дохода ИП как минимум глупо и сумма может запросто превысить сумму которую ИП действительно заработал.

Но это ТОЛЬКО МОЁ мнение логического мышления программиста, используйте данный калькулятор по своему усмотрению. А так же рекомендую получить консультацию у профессионального бухгалтера.

Меня зовут Алексей. Я программист и не являюсь бухгалтером. Все расчеты данного калькулятора основываются лишь на правилах заполнения 910 формы и личного опыта. Не учитывающего каких либо моментов законодательства, которые прямо не указаны в правилах.

Данная разработка ведется с 2011 года и поддерживается за счет собственных средств для собственных нужд. В текущем году были внесены существенные изменения, касаемые отчености для ИП, а так же изменены сроки подачи отчености. В связи с чем, было решено не продолжать поддержку калькулятора расчета налогов на 2014 год, т.к. я считал, что можно два раза в год посчитать всё вручную. Но многочисленные письма на мой электронный адрес с просьбой сделать расчеты на 2014 год мотивировали меня на создание данного калькулятора в новом web-формате.

Преимущества данного формата неоспоримы и я учел все те подводные камни, с которыми столкнулся при поддержке этого калькулятора за прошлые годы. Код максимально упрощен и заложена возможность дальнейшей поддержки новых форм, при условии неизменения основополагающих расчетов.

В связи с тем, что на разработку полноценного калькулятора для учета наемных работников требуется намного больше времени и сил, объявляется сбор средств для мотивации разработчика. Перечислив всего 500 тенге на qiwi номер +7 701 917 88 66 Вы выразите свою благодарность автору, а так же покажете свою заинтересованность в дальнейшей судьбе проекта и его поддержке. Данные о перечисленных средствах будут переодически отображаться на данной странице.

Собранные данные пойдут на доработку расчета 910 формы для наемных работников, а так же консультацию бухгалтера. Так же, если вы являетесь специалистом в данном вопросе и готовы помочь в развитии калькулятора, можете звонить по вышеуказанному номеру, либо писать на почту.

На текущий момент собрано 1 588 тенге, 3 USD

Онлайн расчет по форме 910

Сервис для автоматического расчета и заполнения индивидуального (корпоративного) подоходного и социального налогов, индивидуального подоходного налога с доходов, облагаемых у источника выплаты (ИПН) и социальных платежей по упрощенной декларации для субъектов малого бизнеса ИП и ТОО.

Расчет по форме 910

Справка

Для начала расчета ФНО выберите налоговый период (год 2020 или 2021, а также 1 или 2 полугодие) и форму предпринимательства.

Заполнению подлежат только поля с зеленым фоном

Следующим шагом требуется указать доходы, полученные за каждый месяц (поле 910.00.001, клик по заголовку для раскрытия списка с доходами).

В полях 910.00.001-A и 910.00.001-B вносятся доходы, полученные путем безналичных и наличных расчетов соответственно, сумма которых должно составлять поле 910.00.001. Поле 910.00.002 заполняется при необходимости.

При наличии работников также внесите информацию о них (поле 910.00.003, клик по заголовку для раскрытия списка с работниками).

Для ИП можно вручную указать поля 910.00.012 и 910.00.014.

Все остальные поля рассчитываются автоматически.

910 форма за 1 полугодие 2021 года для ИП — заполнение

910 форма за ИП — это декларация по доходам, которая сдается раз в полугодие.

В данной статье мы разберем как заполнить 910 форму за 1 полугодие 2021 года за ИП. Период сдачи с 1 июля по 15 августа 2021 года включительно.

Оплатить все налоги за этот период надо в срок до 25 августа 2021 года.

Если Вам нужно сдать нулевую декларацию, то у нас есть для этого отдельная более короткая инструкция.

Подробнее о том, как удобно оплатить налоги онлайн, смотрите в нашей статье на эту тему — https://cabinethelp.kz/nalogi-2020.html

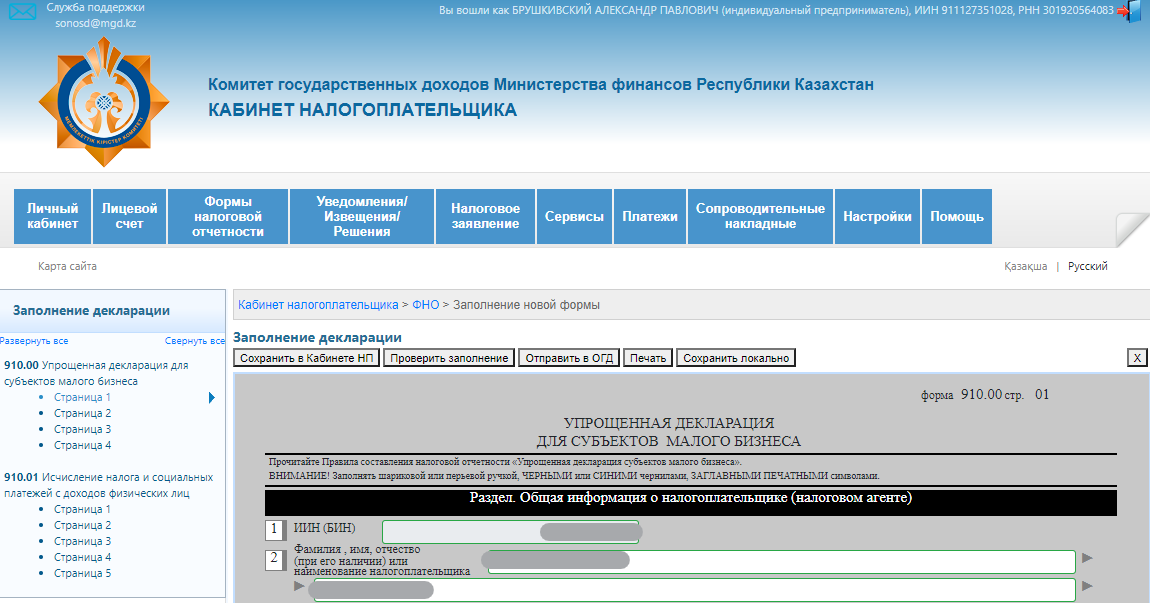

После того, как вы установили и настроили плагин NCALayer, вошли в Кабинет налогоплательщика с помощью своего ЭЦП или другим способом, переходим непосредственно к заполнению новой формы.

Заполнение 910 формы

В личном кабинете в меню находим и наводим на вкладку «Формы налоговой отчетности». Из выпадающего списка выбираем пункт «Заполнение новой формы».

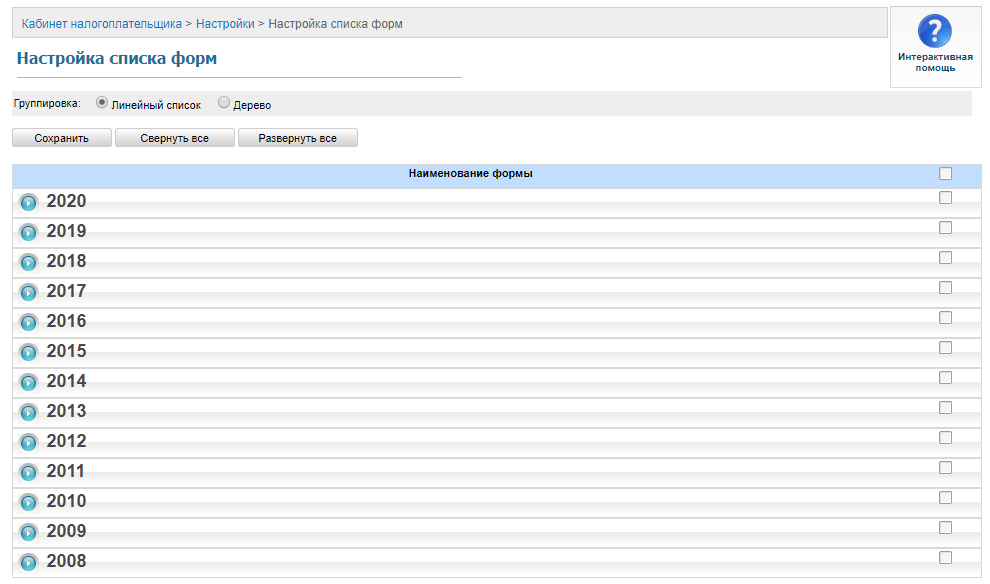

На открывшейся странице вы увидите сообщение, что список форм для заполнения пуст. Просто нажмите на ссылку «Настройки».

Из списка форм по годам, выбираем 2021 год.

и среди форм находим такую — 910.00 Упрощенная декларация для субъектов малого бизнеса.

Перед нами откроется непосредственно 910 форма с 4 основными и 5 дополнительными страницами для заполнения.

Общая информация о налогоплательщике

В данном разделе часть ваших персональных данных уже заполнены, но часть важных моментов нужно дополнительно указать.

Исчисление налогов

Это очень важный раздел и нужно максимально внимательно все заполнить.

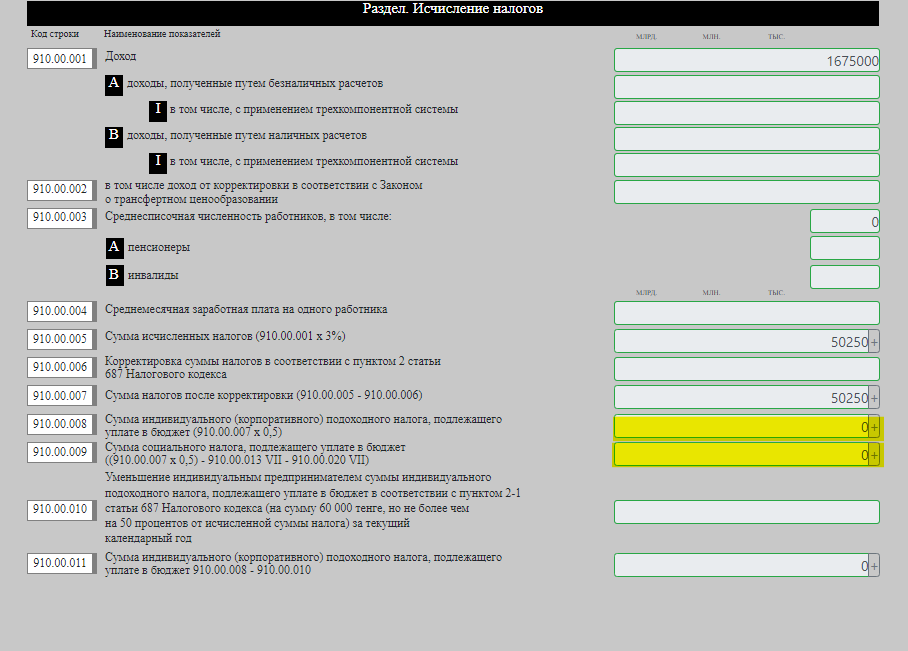

В строке 910.00.001 указываем весь ваш оборот по ИП за 1 полугодие 2021 года. В данном примере у нас это сумма 1675000 (1 млн 675 тысяч).

Если у вас доход был как безналом, так и путем наличных оплат, то указываем в подразделах A и B соответствующие суммы.

В строке 910.00.003 указываем численность сотрудников (официально трудоустроенных, само собой). Если Вы, как ИП, единственный сотрудник, то в данной строке указываем 0.

Раньше ИП считался также сотрудником и надо было указывать 1, но сейчас указывает строго если есть именно сотрудники.

В строке 910.00.004 указываем среднемесячную заработную плату на одного работника, опять же если у вас есть сотрудники. Если сотрудников много, то средняя ЗП вычисляется путем выведения средней сумму — сложили все зп и разделили на число сотрудников.

Если сотрудников нет, то просто не заполняем это поле.

В строке 910.00.005 сумма начисленных налогов выводится путем авторасчета. По факту — это ровно 3% от оборота по ИП, который вы указали в строке 910.00.001.

Корректировку мы не делаем и в строке 910.00.007 сумма остается прежней.

В строки 910.00.008 и 910.00.009 ставим просто 0 (ноль), даже если поле автоматически рассчиталось.

С 1 января 2020 года до 1 января 2023 года малый и микробизнес освобождены от уплаты КПН, ИПН, СН и ЕЗН.

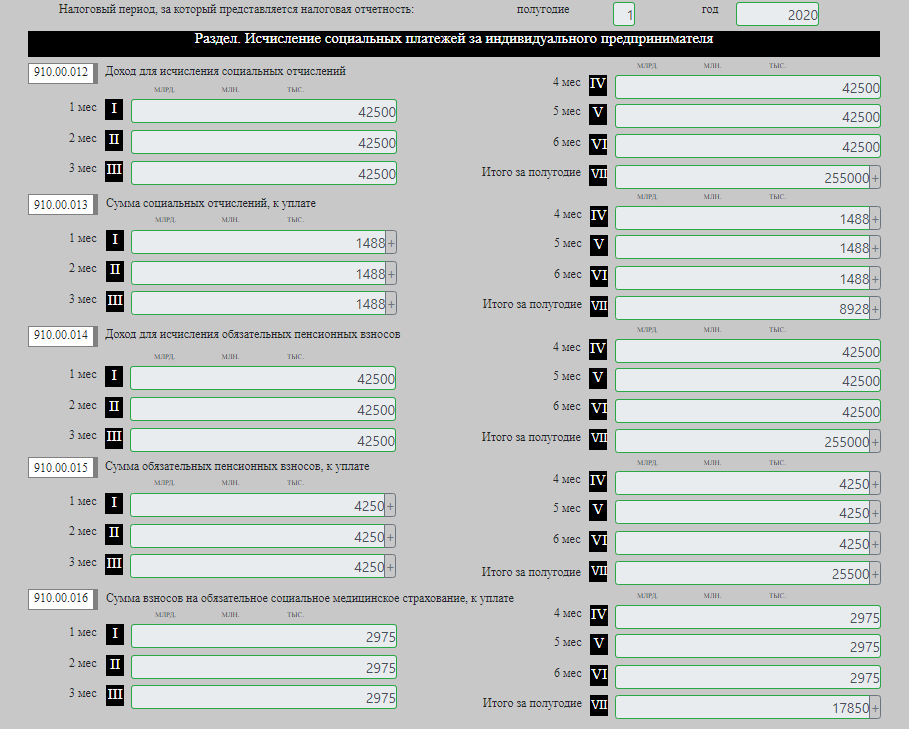

Исчисление социальных платежей за индивидуального предпринимателя

В данном разделе все просто в заполнении.

Как правило, ИП сам за себя платит ОПВ и СО на основе минимальной заработной платы и это совершенно законно.

МЗП на 2021 год равно — 42500 тенге.

Если вы работали и совершали оборот все 6 месяцев в полугодии, то просто в строках 910.00.012 и 910.00.014 укажите эту сумму для каждого из месяцев. Остальное рассчитается автоматически.

В разделе 910.00.016 заполняем сумму ОСМС за ИП — 2975 тенге, которую в 2020 году нужно платить за себя как ИП обязательно, даже если не было оборота.

А теперь обратите внимание на сумму социальных отчислений итого за полугодие. Как раз эта сумма и отнимается при расчете социального налога в строке 910.00.009.

Заполнив данный подраздел, вернитесь на 1 страницу и поставьте в строке 910.00.009 снова 0 т.к. система автоматически проставит там снова цифру отличную от нуля.

Нам уже поступали вопросы с такой невнимательной ошибкой — читайте решение в комментариях. Ну лучше все внимательно проверяйте перед отправкой декларации в ОГД.

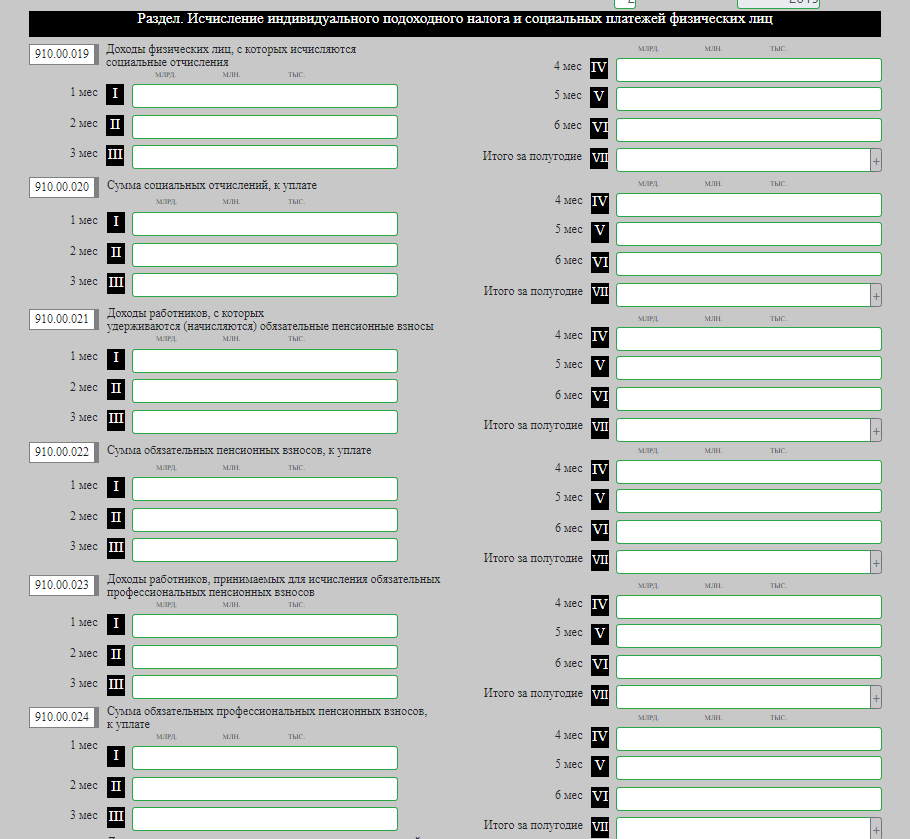

Исчисление индивидуального подоходного налога и социальных платежей физических лиц

Если у вас сотрудников нет, то данный раздел просто пропускаем, а если есть, то внимательно заполняем.

Здесь уже не получится просто указать МЗП, нужно делать расчеты от непосредственно средней заработной платы на сотрудников.

Формулы для расчета такие:

ИПН за сотрудника — (ЗП — Пенсионные отчисления — МЗП)*10%, а если ЗП меньше 63.125 тенге, то идет корректировка и вместо 10%, умножаем на 1%.

Социальные отчисления — 3.5% от (ЗП — Пенсионные отчисления)

Пенсионные отчисления — 10% от ЗП

ОСМС за сотрудника — 2% от ЗП

Подробнее о расчетах налогов для ИП на 2020 год.

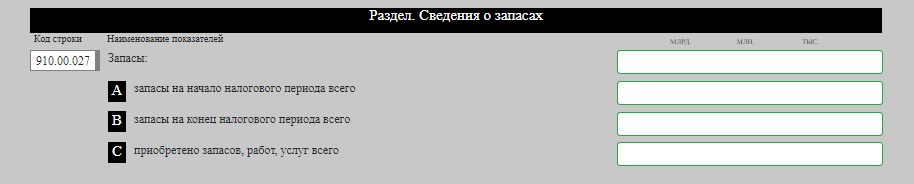

Сведения о запасах

Здесь никто из ИП ничего не заполняет, так как никто не использовал трехкомпонентную систему. Просто не было в 2019 ни одной аккредитованной системы для этого.

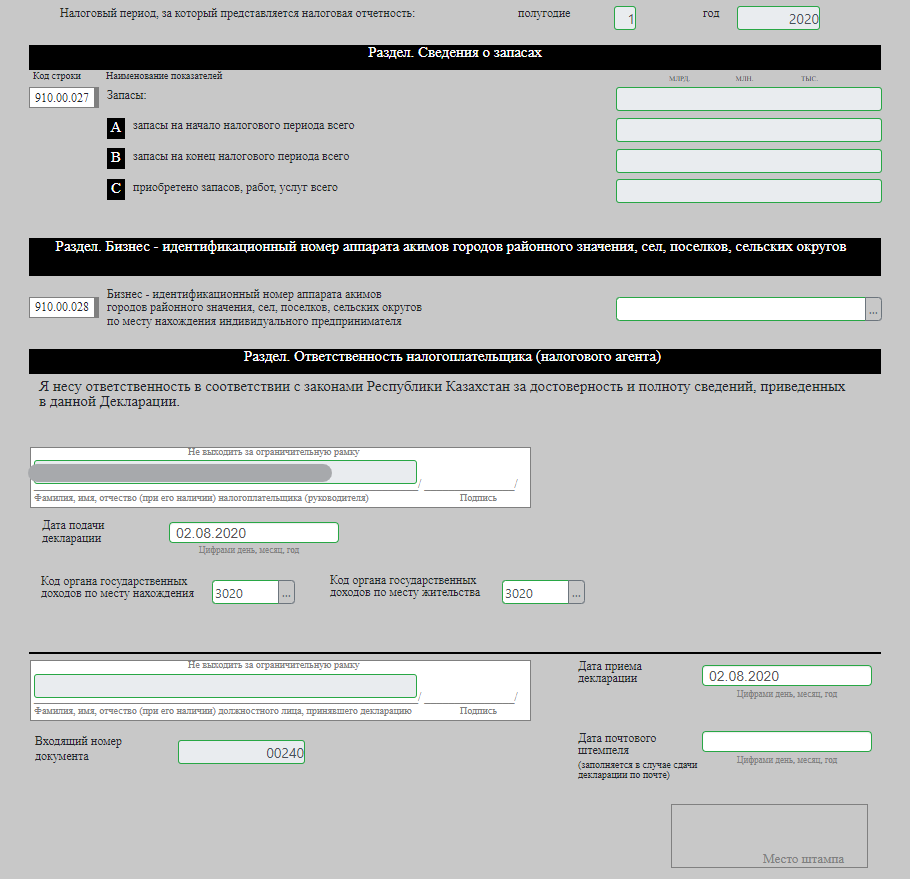

Ответственность налогоплательщика

Остался последний штрих — заполнить код налогового органа по месту прописки и по адресу нахождения ИП (чаще всего это один и тот же адрес).

В нашем примере это 3020 — код налогового органа в городе Караганда, район Казыбек би. Код нахождения ИП и места жительства совпадают.

В строке 910.00.028 указываете что-то только в том случае, если вы находитесь не в городе республиканского или областного значения.

Посмотреть все БИН аппаратов акимов городов районного значения можно по ссылке — https://cabinethelp.kz/bin-apparatov-akimov.html

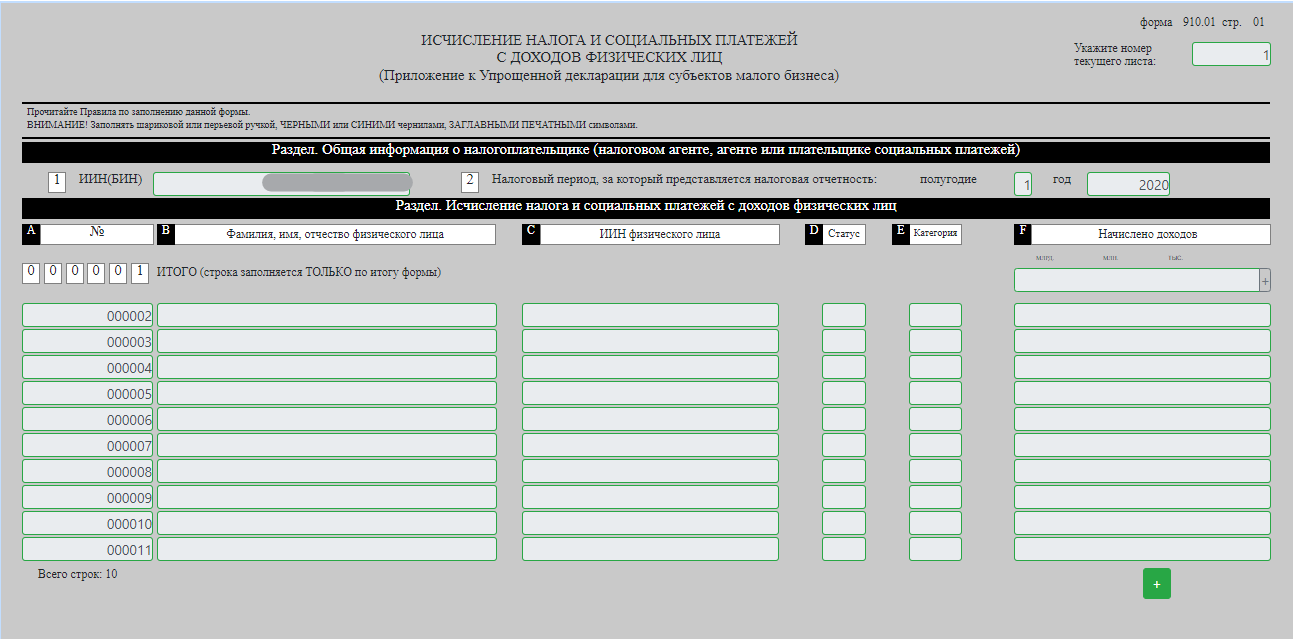

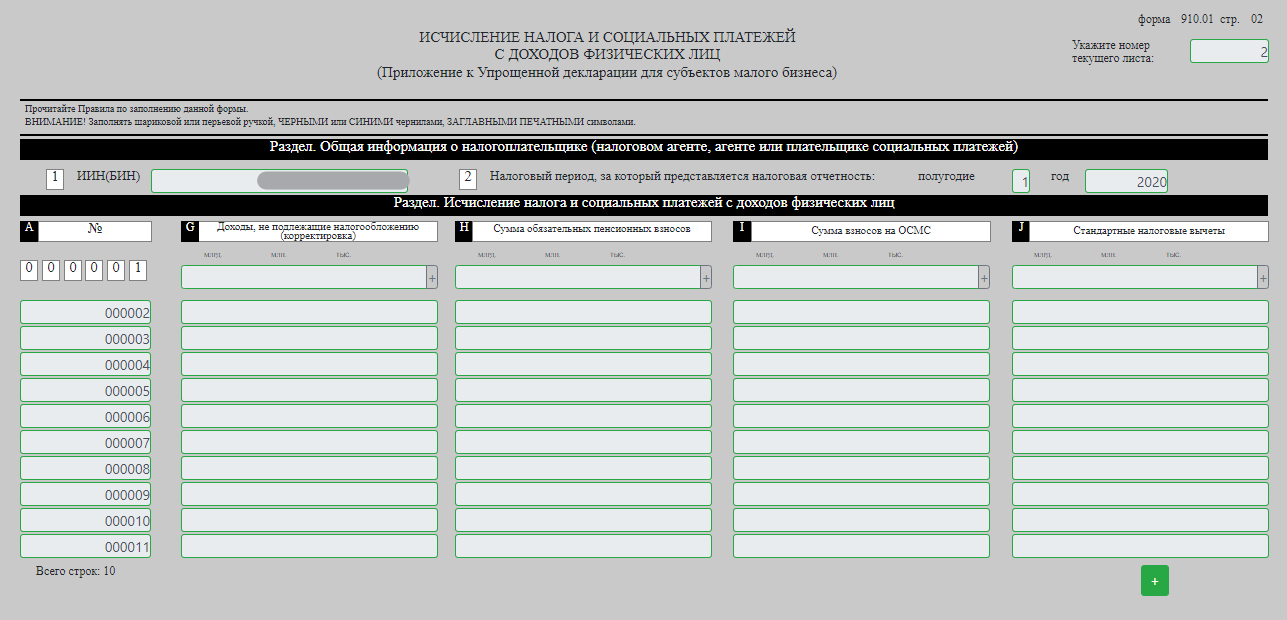

910.01 Исчисление налога и социальных платежей с доходов физических лиц

С начала 2020 года в 910 форме появился новый 910.01 подраздел с 5 страницами для заполнения информации по сотрудникам.

Для тех, кто работает сам на себя как ИП, без официально трудостроенных сотрудников, ничего здесь заполнять не нужно, а вот тем, у кого хотя бы один сотрудник, нужно пройтись по всем страницам.

Разберем что и как нужно заполнять.

На 1 странице построчно указываем ФИО каждого Вашего сотрудника (Пример — Иванов Иван Иванович).

Напротив каждого из сотрудников, указываем его ИИН в соответствующем столбце следом.

Статус ставим 1 — это значит, что сотрудник работает у Вас.

В столбце начислено доходов — также напротив каждого из сотрудников указываем его доход за все полугодие.

Пример, если ЗП у сотрудника была 60000 тенге в месяц и он работал все 6 месяцев, то пишем 360.000 соответственно. Если он, допустим не работал в апреле, мае (был в отпуске бс из-за карантина), то получается всего 4 месяца в полугодии и сумма будет 240.000 т.е. 4 месяца по 60.000.

И так по каждому из сотрудников заполняем. Если у Вас больше 10 сотрудников, то нажимаем на + под таблицей и добавляем строки.

На 2 странице также построчно на каждого сотрудника указываем ряд данных. Разберем каждое по отдельности.

В первом столбце, если у вас есть Доходы, не подлежащие налогообложению, то указываете их, если нет, то просто ставим 0 в каждой из строк по Вашим сотрудникам.

В следующем столбце указываем сумму обязательных пенсионных взносов за каждого из сотрудников.

Например, если ЗП начисленная за сотрудника за все месяцы была 360.000 тенге (6 месяцев по 60.000), то пенсионные отчисления за него должны были быть 10% т.е. 36.000 тенге за весь период.

Но как и на прошлой странице, смотрите точно какие месяцы сотрудник работал, а какие нет, чтобы заплатить и указать в форме ровно столько сколько нужно, не переплатив.

В 3 столбце Указываем часть ОСМС, что мы вычисляем из ЗП сотрудника — это 1% также от всей суммы за период.

По аналогии с предыдущим примером, с общей суммы 360.000 тенге, будет 1% — 3600 тенге.

Вообще за сотрудника в сумме платится 3%, 1 % на этой странице, а 2% на последней 5 странице, но к этому еще дойдем.

В последнем столбце — стандартные налоговые вычеты указываем сумму, равную МЗП*количество месяцев отработанных сотрудников.

Если он работал все 6 месяцев в полугодии, то это будет 42500*6=255.000, если он допустим в апреле, мае не работал и был в отпуске бс из-за карантина, то считаем так 42500*4=170.000 тенге.

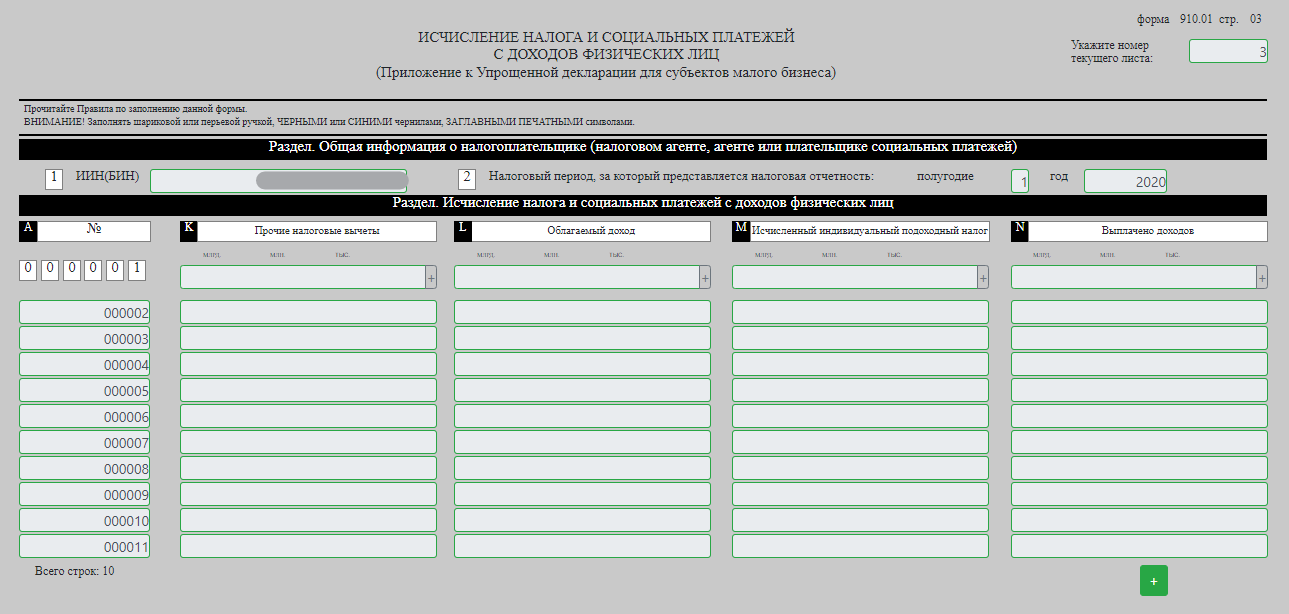

В первом столбце у нас прочие налоговые вычеты и если они были у Ваших сотрудников за данный период, то ок, если нет то ставим 0.

В столбце облагаемый доход считаем по такой формуле:

ЗП — ОПВ — МЗП. Допустим, у нас ЗП 60.000 тенге, то тогда расчет будет таким — 60.000 — 6000 (10% от ЗП) — 42500 = 11500, но так как мы указываем за сотрудника все за полугодие, то умножаем эту цифру на 6 месяцев т.е. из нашего примера получается — 69000 тенге заполняем сумму за полугодие.

У всех сотрудников может быть разная ЗП и за каждого считаем по данной формуле индивидуально.

В следующем столбце у нас Исчисленный индивидуальный подоходный налог. Он считается по такой формуле:

Облагаемый доход (то что мы считали выше) * 1% если сумма ЗП была меньше 63125 тенге в месяц или на 10%, если сумма ЗП была больше.

В нашем примере ЗП сотрудника была 60.000 тенге, значит мы считаем как 1% от облагаемого налога, что равно 11500*1%*6 (количество месяцев, что сотрудник отработал).

В итоге у нас получается сумма исчисленного ИПН за сотрудника 690 тенге. У Вас могут быть свои цифры при разной ЗП сотрудников и разном количестве отработанных месяцев. Считайте все внимательно.

В следующем столбце заполняем выплаченные доходы.

Это считается по формуле — Сумма ЗП за все месяцы — ОПВ за сотрудника все месяцы отчетного периода — ОСМС 1% — ИПН за сотрудника, что мы считали выше.

В нашем примере, если сотрудник работал все 6 месяцев с ЗП в 60.000 тенге, то считаем так:

360.000 (это сумма всех ЗП за полугодие) — 36.000 (Сумма ОПВ за полугодие) — 3600 (ОСМС 1% за полугодие) — ИПН 690 тенге = 319 710 тенге

Ну и по аналогии за каждого сотрудника считаем и заполняем.

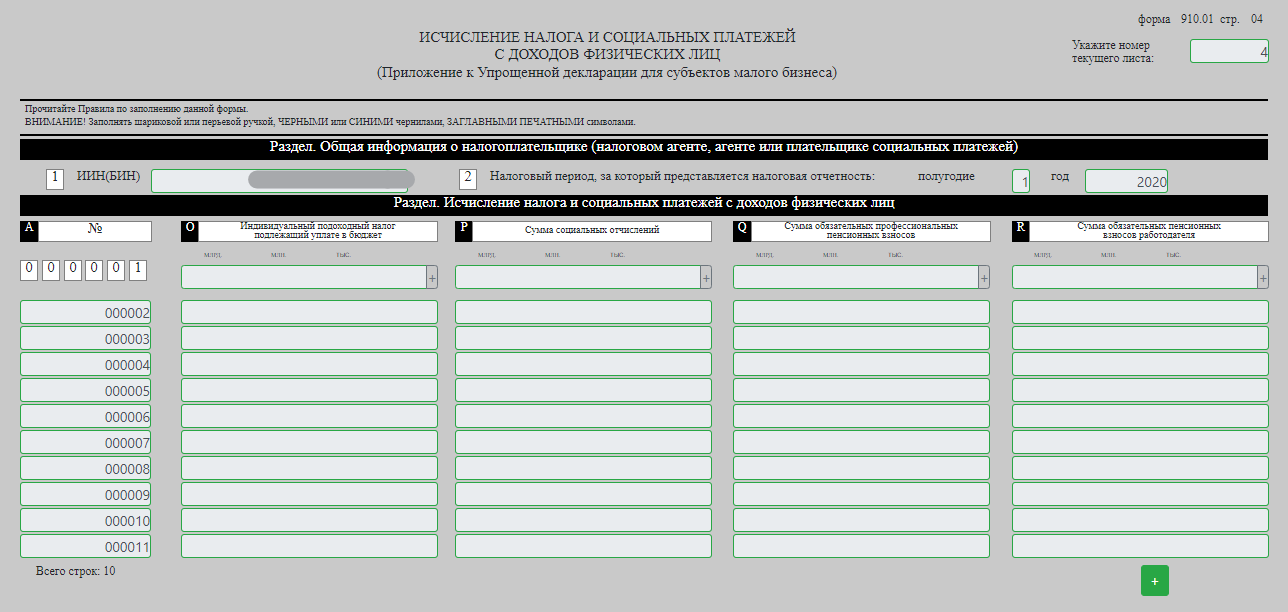

Здесь в первом столбце дублируем по каждому сотруднику ИПН, что у нас получился на прошлой странице — в примере это было 690 тенге.

Во втором столбце заполняем социальные отчисления. Они у нас считаются по формуле — 3.5% от ЗП за вычетом ОПВ.

Т.е. если ЗП 60.000 тенге, то Мы сначала из этого вычисляем ОПВ 6000 тенге и после с 54.000 вычисляем 3.5% и получается 1890 тенге.

Т.к. как мы указываем сумму за полугодие, то умножаем это все на 6 месяцев, или сколько у Вас сотрудник проработал.

1890*6=11340 тенге — эту сумму и заполняем в графе по сотруднику с ЗП в 60.000 и проработавшего все 6 месяцев в полугодии. У Вас цифры соответственно могут отличать по каждому из сотрудников.

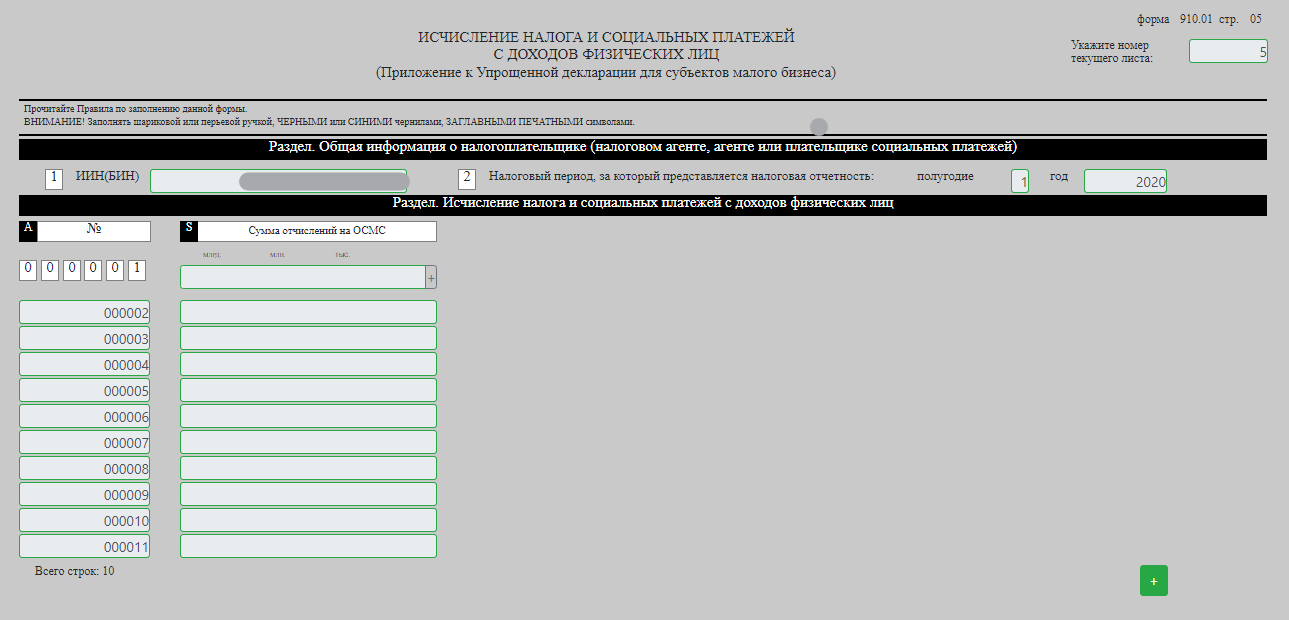

На последней 5 странице заполняем по каждому сотруднику 2% по ОСМС — это отчисления за сотрудника, которые предприниматель делает из своего кармана так сказать.

Выше мы считали взносы по ОСМС — это вычислялось из ЗП сотрудника, за его счет, а здесь уже ИП отдельно сверху платить 2% ОСМС от себя за каждого сотрудника в зависимости от его ЗП.

ЗП в нашем примере 60.000 у сотрудника и 2% это получается 1200 тенге за месяц и если он проработал все 6 месяцев, то пишем в таблицу 7200 — это будет общая сумма отчисление по ОСМС за сотрудника за полугодие.

На этом всё. Большое и страшное приложение к 910 форме закончено.

Проверка и отправка 910 формы в ОГД

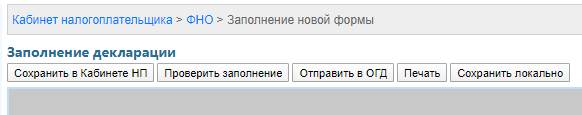

В самом верху формы есть ряд кнопок.

Нажмите сначала на кнопку «Проверить заполнение», чтобы убедиться, что ошибок нет и затем на «Отправить в ОГД».

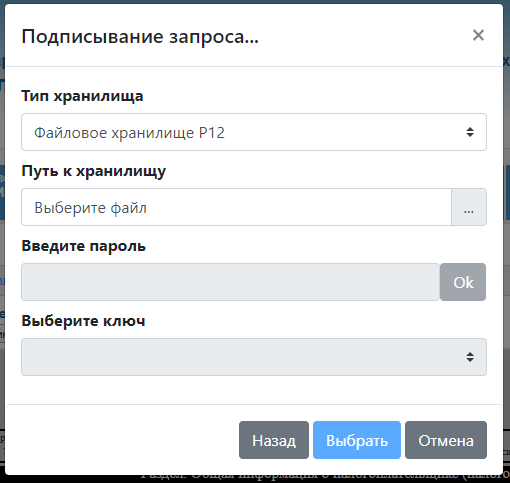

Далее выбираем местоположение ключа ЭЦП для подписи (RSA) и вводим пароль.

После успешного подписания, выйдет сообщение о том, что отправка успешно завершена. Далее нажимаем на кнопку «ОК».

Как проверить принята ли 910 форма

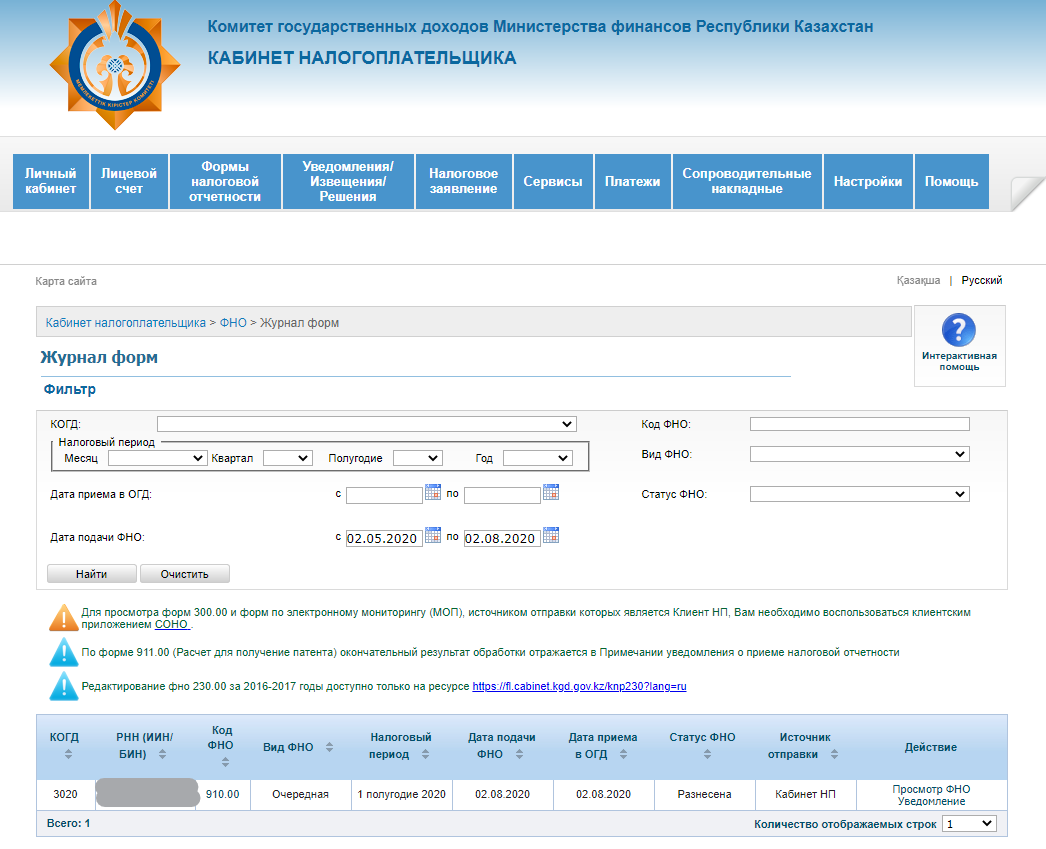

Переходим в журнал форм, как показано на скриншоте ниже.

Вводите диапазон дат, например, с 1 по 30 июля и нажимает «Найти».

Если Ваша форма заполнена корректно и принята в налоговом органе, вы увидите статус ФНО — Разнесена.

Впервые на нашей памяти, когда форма разнесена буквально за минуту. Раньше на это уходило несколько часов.

Как получить суммы для уплаты налогов по ИП

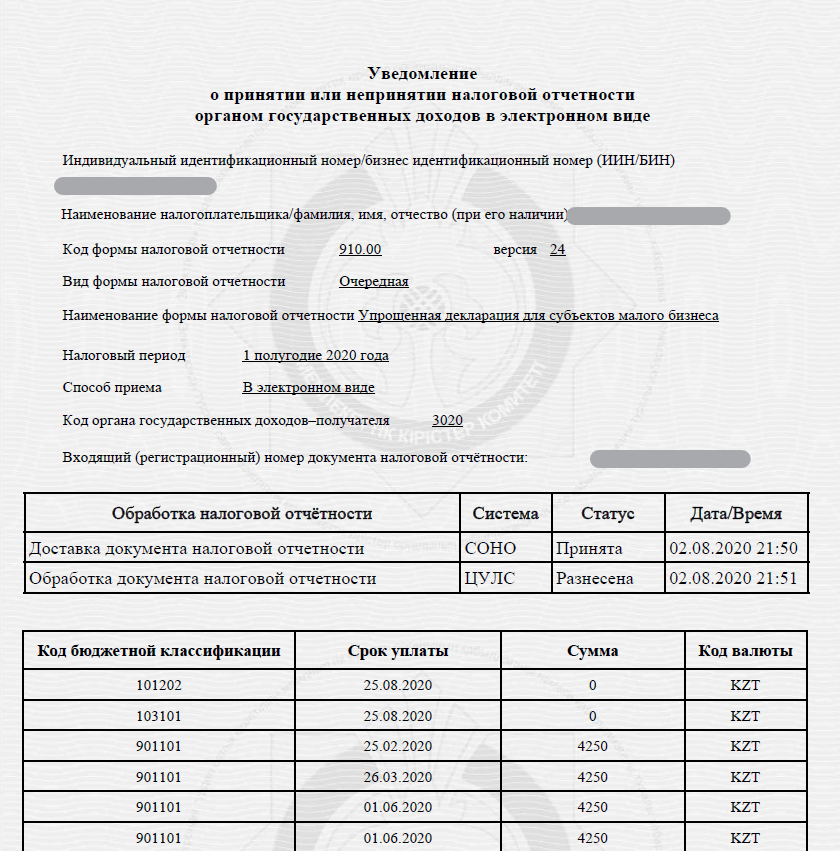

Обратите внимание на скриншот выше, там в последнем столбце будет 2 ссылки — Просмотр ФНО и Уведомление. Нажимаете на уведомление.

После нажатия, начнется скачивание PDF файла со всеми нужными цифрами для уплаты налогов.

В уведомлении вы увидите все ваши реквизиты для оплаты и суммы налогов.

В данной декларации и полученном после сдачи уведомлении в первых двух полях у Вас должны получиться нули т.к. мы это и заполняли в 910 форме выше.

Ну и конечно, если не платили пенсионку и соц. отчисления за какие-то месяцы, нужно погасить задолженность.

На этом всё. Если остались вопросы или возникли проблемы при заполнении 910 формы, пишите в комментариях.

Упрощенная декларация для субъектов малого бизнеса. Заполнение формы 910.00 за 2021 год

Коллеги рекомендуют(сортировка по рейтингу):

Коллеги рекомендуют(сортировка по просмотрам):

Вашим коллегам были интересны эти материалы в этом месяце:

Налогоплательщики, работающие по специальному налоговому режиму на основе упрощенной декларации, отчитываются по своей деятельности, предоставляя в уполномоченные органы ФНО 910.00 «Упрощенная декларация для субъектов малого бизнеса».

Таким образом, форма должна быть предоставлена:

Уплата налогов, исчисленных по результатам предпринимательской деятельности (3% от дохода), производится в срок до 25 числа второго месяца, следующего за отчетным полугодием, т.е. за 1 полугодие до 25 августа 2021 года и за 2 полугодие до 25 февраля 2022 года.

Форма 910.00 в 2021 году

Главное изменение в форме:

Для удобства рассмотрения темы предоставлены следующие исходные данные:

Раздел «Исчисление налогов»

910.00.001 Доход

В строке 910.00.001 отражается общая сумма дохода, полученного за налоговый период, с учетом их корректировок.

Строка имеет информационные подстроки, в которых отражаются сведения о способе получения и отражения в учете доходов. Т.е. в подстроках необходимо расшифровать, какая часть доходов получена наличным и безналичным путем и отдельно выделить, какая их часть проведена через трехкомпонентную интегрированную систему (ТИС).

Доход 15 000 000 тенге

910.00.002 Корректировка в соответствии с Законом о трансфертном ценообразовании

Строка 910.00.002 заполняется в случае, если налогоплательщиком получены доходы, определяемые в соответствии с Законом РК «О трансфертном ценообразовании» от 5 июля 2008 года N 67-IV.

С учетом условий примера: строка 910.00.002 не заполняется. Так как такого вида доходы получены не были.

910.00.003 Среднесписочная численность работников

В строке указывается среднесписочная численность работников за налоговый период. В расчете не учитывается сам индивидуальный предприниматель.

Среднесписочная численность определяется по формуле:

где А, В, С, D, Е и F – количество работников за каждый месяц налогового периода.

Строка содержит выделенные подстроки, в которых указывается дополнительная информация о наличии в штате налогоплательщика отдельных категорий физических лиц, таких как:

В исходных данных, штат весь период состоял из 6 человек, без изменений.

В соответствии с этим: рассчитывается среднесписочная численность по формуле (5+5+5+5+5+5)/6 = 5 сотрудников.

В подстроке А указывается значение 2 (2 сотрудника являются пенсионерами).

910.00.004 Среднемесячная заработная плата на одного работника

Строка 910.00.004 заполняется данными о среднемесячной заработной плате, рассчитанной на одного работника за налоговый период.

В строке 910.00.004 рассчитывается среднемесячная заработная плата на работника. Размер заработной платы всех работников за каждый месяц 460 000 тенге, среднесписочная численность 5 человек. Среднемесячная заработная плата = 92 000 тенге.

910.00.005 Сумма начисленных налогов

Строка 910.00.005 является «расчетной», то есть для нее предусмотрена функция автоматического заполнения. Данная строка рассчитывается по формуле:

В строке 910.00.005 рассчитывается предварительная сумма налогов 15 000 000 * 3% = 450 000 тенге. Так как среднемесячная заработная плата превышает 23 МРП (67 091 тенге).

910.00.006 Корректировка

Корректировка применяется в случае, если среднемесячная ЗП за одного работника (значение, указанное в строке 910.00.004):

При выполнении данного условия, корректировка определяется по следующей формуле:

910.00.005 (сумма исчисленных налогов) х 910.00.003 (среднесписочная численность работников) х 1,5% (процент корректировки)

В строке 910.00.006 рассчитывается размер корректировки 450 000 * 5 человек * 1,5% = 33 750 тенге.

910.00.007 Сумма налогов после корректировки

Строка 910.00.007 указывается сумма дохода с учетом примененной корректировки. Значение строки рассчитывается по установленной формуле:

В данной строке определяется итоговая общая сумма налогов от предпринимательской деятельности, которая подлежит уплате за налоговый период.

910.00.008 Сумма ИПН подлежащего уплате в бюджет

В строке 910.00.008 рассчитывается сумма индивидуального подоходного налога для ИП и корпоративного подоходного налога для ТОО.

Сумма налога определяется в размере 1/2 от итоговой суммы налогов, указанных в строке 910.00.007.

910.00.007 (сумма налогов после корректировки) х 0,5

В строках 910.00.009 указывается значение 0! Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности.

910.00.009 Сумма СО подлежащего уплате в бюджет

В строке 910.00.009 указывается сумма социального налога (СН), подлежащая уплате в бюджет. Сумма социального налога определяется как 1/2 от итоговой суммы налогов, указанных в строке 910.00.007 за минусом социальных отчислений (ИП и работников)

Строка рассчитывается по формуле:

(910.00.007 х 0,5) – 910.00.013 VII (СО за ИП) – 910.00.020 VII (СО за работников)

Строка не может иметь отрицательное значение, поэтому в случае превышения суммы социальных отчислений над суммой социального налога в строке указывается ноль.

В строках 910.00.009 указывается значение 0! Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности.

910.00.010 Уменьшение суммы ИПН

Строка 910.00.010 заполняется индивидуальным предпринимателем только за второе полугодие календарного года! Строка заполняется в случае, если в течение года приобретена и установлена ТИС.

Строка 910.00.010 не заполняется в связи с отсутствием права на применение льготы по ТИС.

910.00.011 Сумма ИПН

Строка 910.00.011 является итоговой и отражает размер суммы ИПН (КПН), подлежащий уплате в бюджет и учетом примененной корректировки по ТИС.

Строка рассчитывается по формуле:

Строка 910.00.011 является расчетной и также равна 0.

Раздел «Исчисление социальных платежей за индивидуального предпринимателя»

910.00.012 Доход для исчисления СО

Данный раздел заполняется только индивидуальными предпринимателями (ИП). Юридические лица (ТОО) не заполняют данный раздел.

В строках с 910.00.012 I по 910.00.012 VI указывается ежемесячная сумма заявленного дохода, с которой ИП рассчитывает социальные отчисления в свою пользу.

Строка 910.00.012 VII заполняется итоговым значением за полугодие.

Сумма дохода для исчисления СО за ИП определяется ИП самостоятельно, но в пределах от 1МЗП до 7 МЗП.

910.00.013 Сумма СО к уплате

В строках с 910.00.013 I по 910.00.013 VI указывается исчисленная ежемесячная сумма социальных отчислений за ИП.

Строка рассчитывается по формуле:

910.00.012 (ежемесячный доход для расчета СО) * 3,5%

В итоговой строке 910.00.013 VII указывается сумма социальных отчислений в целом за полугодие.

В строке 910.00.013 отражается сумма исчисленных социальных отчислений за каждый месяц 42 500 * 3,5% = 1 488 тенге.

910.00.014 Доход для исчисления ОПВ

В строках с 910.00.014 І по 910.00.014 VI указывается ежемесячная сумма заявленного дохода для расчета обязательных пенсионных взносов за ИП.

В строке 910.00.014 VII указывается итоговая сумма заявленного дохода за отчетное полугодие.

Сумма дохода для исчисления ОПВ за ИП определяется самостоятельно, но в пределах от 1 МЗП до 50 МЗП. В случае отсутствия дохода, предприниматель вправе уплатить ОПВ в свою пользу из расчета 10% от 1МЗП.

910.00.015 Сумма ОПВ к уплате

В строках с 910.00.015 I по 910.00.015 VI указывается ежемесячная сумма обязательных пенсионных взносов, подлежащих уплате ИП в свою пользу.

Строка рассчитывается по формуле:

910.00.014 (ежемесячный доход для расчета ОПВ) * 10%

В итоговой строке 910.00.015 VII рассчитывается сумма ОПВ за индивидуального предпринимателя в целом за полугодие.

В строке 910.00.015 отражается исчисленное значение ОПВ в свою пользу 42 500 * 10% = 4 250 тенге.

910.00.016 Сумма доходов на обязательное Социальное страхование

Строки с 910.00.016 I по 910.00.016 VI предназначены для указания сумм взносов на ОСМС за индивидуального предпринимателя в свою пользу.

В итоговой строке 910.00.016 VII рассчитывается сумма взносов на ОСМС в целом на отчетный квартал.

В строке 910.00.016 отражается исчисленная сума взносов на ОСМС = 2 975 тенге (59 500 * 5%, сумма стандартная).

Объектом обложения ВОСМС за ИП установлена ежемесячная сумма в размере 1,4 МЗП (1,4 * 42 500 = 59 500 тенге).

Рассмотрим заполнение раздела на сквозном примере.

Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности. ТИС не используется.

Строка 910.00.002 не заполняется.

Строка 910.00.003 рассчитывается среднесписочная численность по формуле (5+5+5+5+5+5)/6 = 5 сотрудников. В подстроке А указывается значение 2 (2 сотрудника являются пенсионерами).

В строке 910.00.004 рассчитывается среднемесячная заработная плата на работника. Размер заработной платы всех работников за каждый месяц 460 000 тенге, среднесписочная численность 5 человек. Среднемесячная заработная плата = 92 000 тенге.

В строке 910.00.005 рассчитывается предварительная сумма налогов 15 000 000 * 3% = 450 000 тенге.

Так как среднемесячная заработная плата превышает 23 МРП (67 091 тенге), в строке 910.00.006 рассчитывается размер корректировки 450 000 * 5 человек * 1,5% = 33 750 тенге.

В строках 910.00.008 и 910.00.009 указывается значение 0! Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности.

Строка 910.00.010 не заполняется в связи с отсутствием права на применение льготы по ТИС.

Строка 910.00.011 является расчетной и также равна 0.

У налогоплательщика отсутствует исчисленная сумма налогов (СН и ИПН) по предпринимательской деятельности к уплате.

Пример заполнения раздела «Исчисление социальных платежей за индивидуального предпринимателя»

ИП принимает следующие значения доходов для исчисления:

В строке 910.00.013 отражается сумма исчисленных социальных отчислений за каждый месяц 42 500 * 3,5% = 1 488 тенге.

В строке 910.00.015 отражается исчисленное значение ОПВ в свою пользу 42 500 * 10% = 4 250 тенге.

В строке 910.00.016 отражается исчисленная сума взносов на ОСМС = 2 975 тенге (59 500 * 5%, сумма стандартная).

Раздел «Начисленные доходы физических лиц»

910.00.017 Начисленные доходы

Раздел «Исчисление индивидуального подоходного налога и социальных платежей физических лиц»

В разделе указываются сведения по начисленным доходам, удержанным и исчисленным налогам, отчислениям и взносам не только работникам, но и прочим физическим лицам, в том числе и по договорам ГПХ. Информацию о ежемесячных суммах доходов, налогов и социальных платежей следует указывать в строках соответствующих месяцу начисления (удержания, исчисления).

Рассмотрим краткие требования к заполнению строк раздела:

Все сотрудники имеют право на налоговый вычет в размере 1 МЗП, вычет по ОПВ (кроме пенсионеров).

2 сотрудника (гражданство РК) с окладом в 100 000 тенге являются пенсионерами (не уплачивают ОПВ, СО, ВОСМС, ООСМС).

Работник 1 пенсионер

Работник 2 пенсионер

В строке 910.00.018 указывается сумма ИПН, исчисленная с доходов граждан РК, за каждый месяц в размере 14 290 тенге.

В строке 910.00.019 указывается сумма ИПН, исчисленная с доходов иностранных граждан, за каждый месяц в размере 7 340 тенге.

В строке 910.00.020 отражаются сведения о доходах, с которых исчисляются СО.

В строке 910.00.021 отражается исчисленная сумма СО 234 000 * 3,5% = 8 190 тенге.

В строке 910.00.024 отражаются доходы, принимаемые для исчисления ОППВ. ИП не уплачивает ОППВ, строка не заполняется.

В строке 910.00.025 отражаются сведения об исчисленной сумме ОППВ. ИП не уплачивает ОППВ, строка не заполняется.

В строке 910.00.026 отражаются сведения о доходах, принимаемых для исчисления взносов и отчислений на ОСМС 520 000 (2 * 260 000 тенге доходы работников, кроме пенсионеров).

Важно! В данный момент есть неопределенность касательно заполнения данной строки. Нужно ли указывать в ней доход один раз, либо показывать как доход по взносам, так и доход по отчислениям (суммировать величины).

Раздел «Сведения о запасах»

Данный раздел заполняется только в случае, если налогоплательщик применяет трехкомпонентную интегрированную систему.

В строке 910.00.028 отражается стоимость запасов, при этом:

Раздел «БИН аппарата акимов городов районного значения, сел, поселков, сельских округов»

Данный раздел заполняется только индивидуальным предпринимателем, в случае, если местом его нахождения является город районного значения, село, поселок или сельский округ.

В строке 910.00.029 указывается БИН аппарата акимов города районного значения, села, поселка, сельского округа.

Приложение 910.01 «Исчисление налога и социальных платежей по доходам физических лиц»

Приложение заполняется всеми налогоплательщиками, представляющими форму (ИП и юридическими лицами), при выплате в отчетном периоде доходов физическим лицам.

В приложении отражаются сведения по всем физическим лицам, которым начислены доходы, облагаемые у источника выплаты: работникам, физическим лицам, с которыми заключены договора ГПХ, прочим лицам. При этом в форме не отражаются сведения по иностранцам и лицам без гражданства!

Приложение является строчным, данные отражаются отдельно по каждому лицу в целом за весь отчетный период (полугодие).

Заполнение граф формы производится по следующим правилам (заполнение приложения 910.01 аналогично приложению 200.05):

В графах А, B, C указывается порядковый номер, ФИО и ИИН лица.

В графе D отражается статус лица. В данном случае все доходы получены работниками, для всех строк указывается значение 1.

Для сотрудников-пенсионеров в графе E указывается значение 7. Для остальных лиц графа не заполняется.