кбк ндфл с дивидендов в 2021 году образец платежного поручения

КБК для уплаты НДФЛ с дивидендов в 2021 году

Понятие дивидендов

Полученная прибыль предприятия после налогообложения может быть распределена между участниками общества. Дивидендами признаются не только доходы от распределения оставшейся прибыли, полученные участником, но и иные подобные выплаты в адрес участников (письмо Минфина РФ от 14.05.2015 № 03-03-10/27550). Также дивидендами признаются и поступления за пределами РФ, признанные таковыми законодательством иных стран (п. 1 ст. 43 НК РФ).

О том, на каких условиях происходит распределение дивидендов в ООО, читайте в этой статье.

Об особенностях расчета дивидендов у организаций, применяющих спецрежим, читайте в статье «Порядок расчета дивидендов при УСН».

Получатели дивидендов

При образовании прибыли после налогообложения по итогам года участники организации могут рассчитывать на получение дополнительных выплат за счет этой прибыли. Получателями являются владельцы долей в УК, среди которых могут быть как юридические, так и физические лица.

Прибыль между участниками делится в соответствии с порядком, отраженным в уставе юрлица. Чаще всего это распределение делается в пропорции к доле участия. Вновь принятые участники также могут рассчитывать на выплату дивидендов согласно имеющейся доле.

Организация, выплачивающая дивиденды, выступает в роли налогового агента, удерживая с выплат физлицу НДФЛ, а с выплат юрлицу – налог на прибыль.

О том, что считать датой получения дохода в виде дивидендов, читайте в материале «Взимается ли НДФЛ с дивидендов?».

О расчете налога с дивидендов, выплачиваемых юридическим лицам – резидентам РФ, читайте в статьях

В настоящее время ставка НДФЛ на дивиденды равна 13%. Если сумма дивидендов превышает 5 млн. руб., ставка уведличивается до 15%. В случае если участник не является резидентом РФ, налогообложение необходимо произвести по ставке 15%.

Выплаченные физлицам доходы, в том числе и дивиденды, отражаются в справках 2-НДФЛ (с 2021 года форма отменена, т.к. сведения подаются в составе 6-НДФЛ) и в расчетах 6-НДФЛ.

Подробнее о том, какую отчетность сдавать по дивидендам, см. здесь.

Перечисление налога в бюджет ООО необходимо сделать в соответствии с п. 6 ст. 226 НК РФ не позднее дня, следующего за днем выплаты. Налог допускается перевести одним платежом, вне зависимости от количества получателей дивидендов.

КБК по НДФЛ на дивиденды в 2021 году (в пределах 5 млн руб.) не изменился по сравнению с прошлыми периодами. При составлении платежного документа следует указать следующий код:

182 1 01 02010 01 1000 110.

Для НДФЛ с дивидендов свыше 5 млн руб., облагаемых по ставке 15%, применяется другой КБК 182 1 01 02080 01 1000 110.

Актуальные КБК на 2020-2021 годы см. здесь.

Итоги

Дивиденды, выплаченные участникам, представляют собой доход, который подлежит налогообложению. Являясь налоговым агентом, организация, осуществляющая выплаты, удерживает с них налог. С доходов физлиц при этом удерживается НДФЛ и перечисляется в бюджет с использованием того же КБК, который применяется при удержании налога по другим доходам сотрудников. Исключение для дивидендов, облагаемых по ставке 15%.

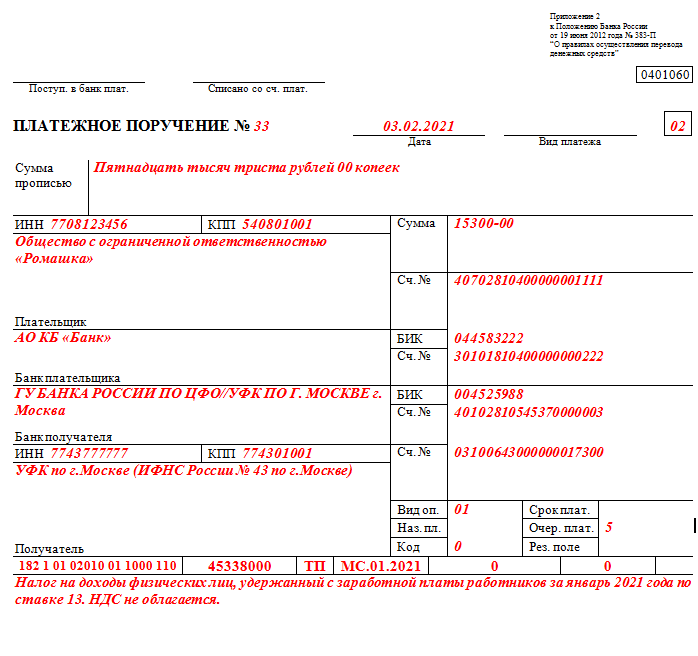

Образец заполнения платежки по НДФЛ в 2021 году

Когда перечислять НДФЛ

Чаще всего НДФЛ перечисляется налоговым агентом. Что касается срока осуществления платежа, то в настоящее время он должен быть произведен не позже 1-ого рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Например, доход выплачен и удержан НДФЛ 18.11.2021, крайний срок уплаты налога — 19.11.2021. Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства. Например, выплата пособия и удержание с него НДФЛ — 18.11.2021, срок перечисления налога в бюджет с 18.11.2021 по 30.11.2021.

Как правильно отобразить сроки перечисления налога в форме 6-НДФЛ см. здесь.

Если НДФЛ рассчитывается и перечисляется непосредственно самим налогоплательщиком-физлицом или ИП, тогда крайним сроком уплаты налога является 15 июля года, следующего за налоговым периодом (п. 6 ст. 227, п. 4 ст. 228 НК РФ). ИП на ОСНО также перечисляет авансовые платежи. С 2020 года сроки следующие:

Как заполнять платежное поручение по НДФЛ

Все реквизиты платежного поручения должны быть указаны верно — только это исключит претензии со стороны налоговых органов.

Подробнее о том, к чему приводят ошибки в платежках, читайте в материале «Ошибки в платежном поручении на уплату налогов».

В любом платежном поручении указывается его номер, дата и сумма списания цифрами и прописью.

В поле «Статус налогоплательщика» может быть проставлен код:

Также должно быть указано наименование плательщика платежа, его ИНН, КПП, расчетный счет, банк плательщика со всеми реквизитами (БИК и корреспондентский счет).

В графе «Получатель» проставляется наименование налоговой инспекции, в которую необходимо произвести платеж по НДФЛ. В других полях указывается ее ИНН, КПП, расчетный счет в соответствующем отделении банка.

Обратите внимание! С 01.05.2021 при уплате налогов обязательно нужно заполнить поле № 15 «Номер счета банка получателя средств». Подробности см. здесь.

В платежном поручении на перечисление НДФЛ, как и любого другого налога, требуется в обязательном порядке указывать КБК, ОКТМО, основание платежа (текущий платеж или погашение задолженности по истекшим периодам и пр.), данные налогового периода, за который производится уплата, номер и дату документа, на основании которого перечисляется налог. Если информация о документе-основании отсутствует, то в соответствующих полях платежного поручения ставится значение 0.

Имейте в виду, что с 01.10.2021 в поле 106 больше не используются коды:

Вместо них нужно проставлять единый код ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное. Ранее код ЗД ставился только при добровольном погашении задолженности. Эта его функция также сохранилась.

О заполнении поля 106 читайте здесь.

А отличить добровольное погашение от принудительного теперь можно по полю 108. Использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР нужно указывать в поле 108 перед номером документа-основания:

А в поле 109 указывать дату соответствующего документа.

Поле 110 «Тип платежа» в налоговых платежках заполнять нет необходимости.

В поле «Очередность платежа» ставится 5. В настоящее время третья очередность предназначена для перечисления заработной платы и налогов либо налоговых платежей, взыскиваемых в принудительном порядке.

Подробнее об очередности платежа читайте здесь.

В поле «Назначение платежа» раскрывается информация о перечислении НДФЛ.

Платежное поручение на бумажном носителе подписывается руководителем и главным бухгалтером или уполномоченными лицами. Также на нем необходимо проставить печать плательщика. Если же НДФЛ перечисляется по системе «Электронный банк», поручение подписывается электронной подписью уполномоченных лиц.

Если вы как налоговый агент по НДФЛ при перечислении НДФЛ все же допустили ошибку, платеж можно уточнить при соблюдении трех условий. Подробнее о них читайте в КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Образец платежного поручения НДФЛ

Образец платежки НДФЛ 2021 года можно увидеть на нашем сайте и скачать по ссылке ниже:

Если вам нужно заполнить платежку на уплату штрафа по НДФЛ, то переходите к ее образцу и рекомендациям от экспертов КонсультантПлюс. Для этого получите пробный онлайн доступ к системе бесплатно.

Итоги

Перечислить НДФЛ не так сложно. Нужно только верно заполнить все реквизиты платежки. Проще всего это сделать в бухпрограмме. Но если вы всё же затрудняетесь, используйте наш образец.

Как заполнить платёжное поручение по НДФЛ в 2021 году

С 1 января 2021 года изменились правила обложения доходов НДФЛ: введена прогрессивная шкала налогообложения, изменились реквизиты платёжного поручения по НДФЛ. Расскажем, как рассчитывать и уплачивать в бюджет налог на доходы физлиц с учётом всех изменений.

Новая ставка по НДФЛ

С 1 января 2021 года введена новая налоговая ставка по НДФЛ. Теперь доходы, превышающие 5 млн. рублей, облагаются НДФЛ по ставке 15 %.

Изменение коснулось таких доходов, как заработная плата, дивиденды, купонные доходы по облигациям и доходы из-за рубежа, от ценных бумаг, в том числе от их продажи, от предпринимательской деятельности и др. Исключение составляют доходы от продажи имущества — если продать квартиру более чем за 5 млн рублей, ставка НДФЛ всё равно останется 13%. В налоговую базу также не включаются страховые и пенсионные выплаты.

Не изменился и порядок обложения доходов, с которых удерживает НДФЛ налоговый агент. Если размер налоговой базы больше 5 млн. рублей, то ставка 15 % применяется только к части дохода, превышающей эту сумму.

Бывает так, что физическое лицо получает доход от нескольких работодателей, и размер каждой из выплат не превышает 5 млн рублей, а в сумме — превышает. В таком случае в конце года налоговая самостоятельно посчитает НДФЛ с общей суммы и направит уведомление налогоплательщику.

Граждане, которые сами декларируют доход, при расчёте налога не учитывают доходы, полученные от налоговых агентов. ФНС самостоятельно рассчитает общую сумму дохода и пришлёт налоговое уведомление.

Также изменилось обложение НДФЛ процентов по вкладам в банках. Теперь они облагаются налогом по ставке 13 % с суммы, превышающей необлагаемый минимум. Он рассчитывается путём умножения 1 млн. рублей на ключевую ставку Банка России на первое число налогового периода. При этом сам вклад и его возврат налогом не облагаются. Также не входят в налоговую базу проценты по всем рублёвым счетам, у которых ставка не превышает 1 % годовых и по счетам эскроу.

Новые правила налогообложения процентов по вкладам действуют с 1 января 2021 года, но первый раз заплатить налог с их учётом нужно только в 2022 году.

Новые реквизиты платёжных поручений

Кроме правил налогообложения, изменились и правила заполнения платёжного поручения по налогам и взносам.

В платёжке по НДФЛ появился новый КБК — для повышенной налоговой ставки. Если доход одних сотрудников превышает 5 млн рублей, а других — нет, придётся заполнять два платёжных документа с разными КБК.

Доход физлица не превышает 5 млн рублей

Доход физлица превышает 5 млн рублей

КБК 182 1 01 02010 01 1000 110

КБК 182 1 01 02080 01 1000 110

Изменения в платёжке коснулись блока «Сведения о банке получателя» :

До 30 апреля 2021 года действует переходный период — в это время банки будут принимать и исполнять платёжные поручения со старыми и с новыми реквизитами. С 1 мая платёжку со старыми реквизитами уже не примут.

Новые реквизиты Федерального казначейства действуют для всех платёжных поручений по налогам и взносам.

Новые правила заполнения платёжного поручения

Заполняйте платёжку по НДФЛ с учётом следующих правил.

Образец платёжного поручения с новыми реквизитами

Форма платежного поручения в 2021-2022 годах (скачать бланк)

Платежное поручение — это форма по ОКУД 0401060. С 10.09.2021 она содержится в приложениях 2 и 3 к положению Банка России «О правилах осуществления перевода денежных средств» от 29.06.2021 № 762-П. Скачать платежное поручение можно бесплатно, кликнув по картинке ниже:

Форма всем давно знакома. Она действует на протяжении многих лет и кардинально ни разу не менялась.

Заполнение платежного поручения в 2021-2022 годах

При заполнении платежного поручения следует руководствоваться:

Обратите внимание! С 2021 года произошли изменения в реквизитах налоговых платежек.

Подробнее о нововведениях читайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ. Это бесплатно.

Представим небольшую пошаговую инструкцию. При этом будем ориентироваться на заполнение реквизитов бумажного поручения, хотя в настоящее время мало кто делает платежки просто на бланке. Как правило, для этого пользуются специальными бухгалтерскими программами, а при электронных платежах — программным обеспечением типа «Банк — клиент».

Шаг 1. Указываем номер и дату платежки.

Нумерация платежных поручений производится в хронологическом порядке. Номер должен быть отличен от нуля и содержать не больше 6 символов. Дата в бумажном документе приводится в формате ДД.ММ.ГГГГ. В электронном поручении дата заполняется в формате, установленном банком.

Шаг 2. Указываем вид платежа.

Он может иметь значения «Срочно», «Телеграфом», «Почтой». Возможно и иное значение или его отсутствие, если такой порядок заполнения установлен банком. В электронной платежке значение указывается в виде кода, установленного банком.

Шаг 3. Статус плательщика.

Его указывают в поле 101, но только по платежам в бюджет. Перечень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н. Обычному плательщику могут пригодиться следующие:

С 01.10.2021 упразднены коды:

09 — ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

10 — нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

11 — адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

12 — глава КФХ, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами.

Данные лица теперь должны указывать единый код 13, который ранее использовали обычные «физики».

Подробнее о статусе плательщика читайте в этом материале.

Шаг 4. Указываем сумму платежа.

Величина оплачиваемой суммы в платежке приводится цифрами и прописью.

Сумма прописью указывается с начала строки с заглавной буквы — в рублях и копейках (копейки пишутся цифрами). При этом слова «рубль» и «копейка» пишутся полностью, без сокращения. Если сумма в целых рублях, то копейки можно не указывать.

В сумме цифрами рубли отделяются от копеек знаком «–». Если платеж без копеек, после рублей ставят знак «=».

В электронном поручении сумма платежа цифрами указывается в формате, установленном банком.

Шаг 5. Заполняем реквизиты плательщика.

Как правило, реквизиты уже забиты в программу, поэтому заполнять их не придется. В то же время если у вас, например, несколько расчетных счетов, убедитесь, что указали тот, с которого собирались перевести деньги.

Шаг 6. Заполняем реквизиты получателя.

Они те же, что и у плательщика:

Если заполняется платежное поручение на уплату налогов, то в качестве получателя указывается соответствующее УФК, а рядом в скобках — наименование администратора доходов (инспекции или фонда). Реквизиты для уплаты можно узнать в ИФНС или фонде.

Обратите внимание! С 01.05.2021 обязательно указывайте платежках при уплате налогов, взносов и др платежей, администрируемых ФНС:

Если платеж не налоговый, платежные реквизиты берутся, например, из договора или счета на оплату.

Шаг 7. Приводим дополнительные коды и шифры.

Это таблица под банковскими реквизитами получателя платежа. В ней всегда указываются:

С 01.06.2020 здесь проставляется код вида дохода при платежах работникам. Какое значение указать в этом поле, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Обзорный материал. Это бесплатно.

Шаг 8. Указываем информацию о платеже.

Если платеж не налоговый, все просто. В поле 24 нужно указать, на основании чего осуществляется платеж. Это может быть номер договора, счета и т. п. Также здесь приводится информация об НДС (ставке, сумме налога) или делается пометка: «НДС не облагается».

В платежках по налогам дополнительно требуется заполнить ряд ячеек над полем 24.

О применяемых в настоящее время КБК читайте в этой статье.

Далее идет код по ОКТМО в соответствии с Общероссийским классификатором территорий муниципальных образований (утвержден приказом Росстандарта от 14.06.2013 № 159-СТ). Он должен совпадать с ОКТМО в декларации по соответствующему налогу.

В следующей ячейке указывается двузначный код основания платежа. Основные коды следующие:

С 01.10.2021 в поле 106 больше не используются коды:

ТР — погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

ПР — погашение задолженности, приостановленной к взысканию;

АП — погашение задолженности по акту проверки;

АР — погашение задолженности по исполнительному документу.

Вместо них нужно проставлять единый код ЗД.

Следующее поле — налоговый период. В формате ХХ.ХХ.ХХХХ приводится либо периодичность уплаты налогового платежа, либо конкретная дата его уплаты. Периодичность может быть месячной (МС), квартальной (КВ), полугодовой (ПЛ) или годовой (ГД).

Образцы заполнения показателя налогового периода:

МС.02.2021; КВ.01.2021; ПЛ.02.2021; ГД.00.2021; 04.02.2021.

Далее следуют ячейки для номера (108) и даты документа (109), который является основанием платежа. Для текущих налоговых платежей в номере ставят 0, а в качестве даты указывают дату подписания декларации (расчета).

С 01.10.2021 по полю 108 можно отличить добровольное погашение задолженности от принудительного. Во втором случае использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР нужно указывать в поле 108 перед номером документа-основания:

В поле 109 при этом отражают дату соответствующего документа:

Поле 110 «Тип платежа» не заполняется.

О нюансах заполнения каждого поля платежного поручения читайте здесь.

Шаг 9. Подписываем платежное поручение.

Платежку на бумаге должно подписать лицо, чья подпись есть в банковской карточке. Электронное поручение подписывает тот, кто владеет ключом подписи. При наличии печати она проставляется на бумажном экземпляре.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили платежки на уплату налогов и взносов. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Пример заполнения платежного поручения в 2021-2022 годах: образец

Покажем образец заполнения платежного поручения на условном примере.

Допустим, организации ООО «ИКС» требуется заплатить НДФЛ за январь 2021 года в размере 22 340 руб.

О сроках, установленных для оплаты НДФЛ по зарплате, читайте в материале «Когда перечислять подоходный налог с зарплаты?».

Особенностью поручения будут:

Правильно заполнить платежные поручения в различных ситуациях вам помогут наши статьи:

Итоги

Поля платежного поручения могут быть заполнены частично или полностью в зависимости от вида платежа (обычный или налоговый). Поле 22 «Код» может принимать значение 0 или быть заполнено, если известен идентификатор платежа. При налоговых платежах в платежном поручении дополнительно заполняются поля 104–109.

Как заполнить платёжное поручение по налогам и взносам в 2021 году

Если заполнить платёжку с ошибками, деньги не дойдут до получателя. С 1 мая 2021 года закончился переходный период и все перешли на новые реквизиты, будьте внимательны. Ещё больше новых правил начнёт действовать с июля 2021 года. Мы подготовили подробный разбор всех нововведений.

Новые реквизиты платёжных поручений

С начала 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках мы теперь указываем два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения коснулись четырёх полей платёжного поручения:

ФНС говорила о переходном периоде с 1 января по 30 апреля 2021 года. На практике же он все равно почти ни у кого не работал. С 1 мая платёжки со старыми реквизитами принимать окончательно перестанут, они будут попадать в невыясненные.

Для каждого региона будут свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Вот часть из них:

| Субъект РФ | Наименование банка получателя | БИК банка получателя | Номер счёта банка получателя | Номер казначейского счёта |

|---|---|---|---|---|

| поле 13 | поле 14 | поле 15 | поле 17 | |

| Москва | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва | 004525988 | 40102810545370000003 | 03100643000000017300 |

| Московская область | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва | 004525987 | 40102810845370000004 | 03100643000000014800 |

| Санкт-Петербург | СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург | 014030106 | 40102810945370000005 | 03100643000000017200 |

| Ленинградская область | ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург | 014106101 | 40102810745370000006 | 03100643000000014500 |

| Свердловская область | УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург | 016577551 | 40102810645370000054 | 03100643000000016200 |

| Краснодарский край | ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар | 010349101 | 40102810945370000010 | 03100643000000011800 |

| Новосибирская область | СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск | 015004950 | 40102810445370000043 | 03100643000000015100 |

| Ростовская область | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону | 016015102 | 40102810845370000050 | 03100643000000015800 |

| Челябинская область | ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск | 017501500 | 40102810645370000062 | 03100643000000016900 |

Образец платёжного поручения с новыми реквизитами с 1 мая 2021 года

Новые правила заполнения полей платёжного поручения

Поправки к правилам оформления платёжек о переводах в бюджет утверждены Приказом Минфина РФ от 14.09.2020 № 199Н. Изменения вступают в силу с 1 января, но часть из них начнёт действовать позже.

Поле 60 «ИНН»

Иностранные организации и физлица смогут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами. Поправка вступает в силу с 1 января 2021 года.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено. Это правило действует с 1 октября 2021 года.

Поле 101 «Статус налогоплательщика»

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо них перечисленные выше налогоплательщики будут указывать код «13», которые соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

Поле 106 «Основание платежа»

С 1 октября перечень кодов основания платежа уменьшится. Исчезнут коды:

Вместо них нужно будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

Поле 108 «Номер документа — основания платежа»

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

Например, «ТР0000000000237» — требование об уплате налога № 237.

Поле 109 «Дата документа — основания платежа»

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.