код вычета 115 сумма вычета

Утверждены новые коды доходов и вычетов, применяемых при заполнении справки 2-НДФЛ

Федеральная налоговая служба внесла поправки в перечень кодов видов доходов и налоговых вычетов, которые используются при заполнении формы 2-НДФЛ. Соответствующий приказ от 22.11.16 № ММВ-7-11/633@зарегистрирован в Минюсте 14 декабря.

Напомним, что перечень кодов, в который вносятся поправки, утвержден приказом ФНС от 10.09.2015 № ММВ-7-11/387@.

Коды для разных видов доходов

В частности, появился код 2002 для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми или коллективными договорами (касается премий, выплачиваемых не за счет средств чистой прибыли организации, не за счет средств специального назначения или целевых поступлений).

Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений, нужно будет отражать по коду 2003.

Помимо этого в перечень добавлены новые коды доходов по операциям с ценными бумагами, производными финансовыми инструментами (коды 1544 — 1549, 1551 — 1554).

Коды вычетов

Комментируемым приказом вводятся коды вычетов по расходам на по операциям с ценными бумагами, производными финансовыми инструментами (коды 225 — 241), а также коды 250 — 252 для отражения убытков по операциям, учитываемым на индивидуальном инвестиционном счете (ст. 214.9 НК РФ). Кроме этого, изменены коды вычетов на детей; «детские» вычеты нужно будет отражать по кодам 126-149.

Приказ вступит в силу по истечении десяти дней после дня его официального опубликования.

Коды «детских» вычетов

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

Как в декларации отразить налоговые вычеты от работодателя?

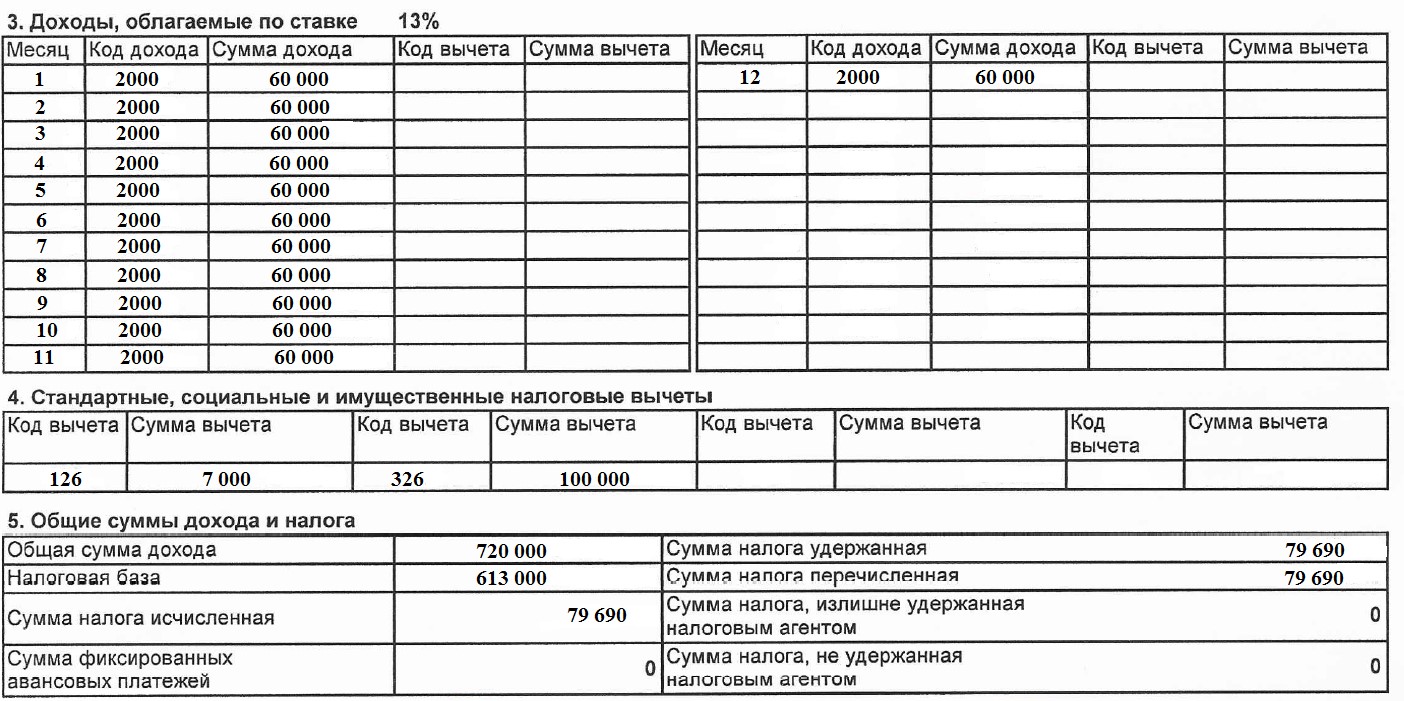

Если в течение календарного года работодатель предоставлял вам стандартный, социальный или имущественный налоговый вычет, то эта информация будет отражена в четвёртом разделе справки 2-НДФЛ.

Если справку 2-НДФЛ вы используете для заполнения декларации 3-НДФЛ, то необходимо корректно перенести данные, так как ранее предоставленный вычет работодателем влияет на вашу налогооблагаемую базу. Подробнее о вычетах мы говорили в статье «Все налоговые вычеты для физических лиц».

Работодатель в течение календарного года может предоставить вам стандартный, социальный и/или имущественный вычеты. Для каждого вычета предусмотрен свой код. Коды вычетов налогоплательщика утверждены приказом ФНС России от 10.09.2015 N ММВ-7-11/387@.

Вот наиболее часто встречающиеся коды:

Разберём на примере, как отражать в декларации вычеты, которые предоставил работодатель в течение календарного года, согласно полученной справке 2-НДФЛ.

Согласно данной справке, работодатель предоставил стандартный вычет на первого ребёнка в размере 7 000 руб.

Напомню, что данный вычет предоставляется с месяца рождения ребёнка и до достижения 18 лет, а также на каждого учащегося очной формы обучения до 24 лет (подп. 4 п. 1 ст. 218 НК РФ). Вычет действует следующим образом: из налогооблагаемой базы работника ежемесячно вычитается сумма (за первого и второго ребёнка по 1 400 руб., за третьего и последующего по 3 000 руб., если ребёнок — инвалид, то 6 000 руб.). А с месяца, в котором доход сотрудника нарастающим итогом превысил 350 000 руб., вычет не представляется.

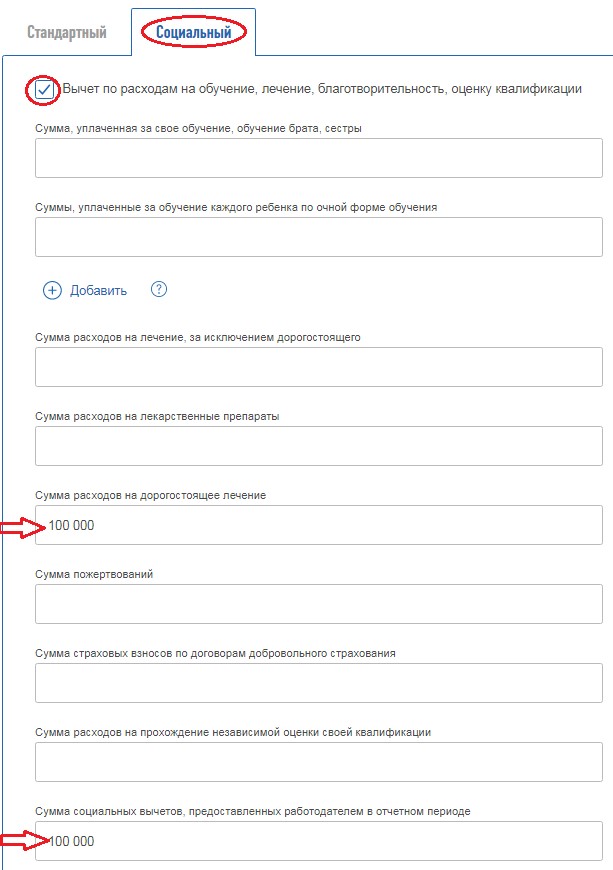

Также, согласно справке 2-НДФЛ, был предоставлен вычет на дорогостоящее лечение в размере 100 000 руб. Подробнее об этом вычете и способах его получения через работодателя читайте в статьях «Налоговый вычет на лечение» и «Способы получения вычета на лечение».

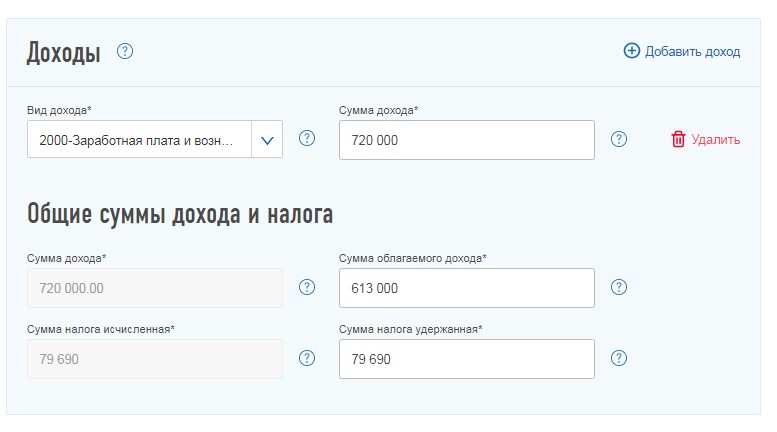

Переносим показатели справки 2-НДФЛ в личный кабинет налогоплательщика в соответствующие поля на вкладке «Доходы».

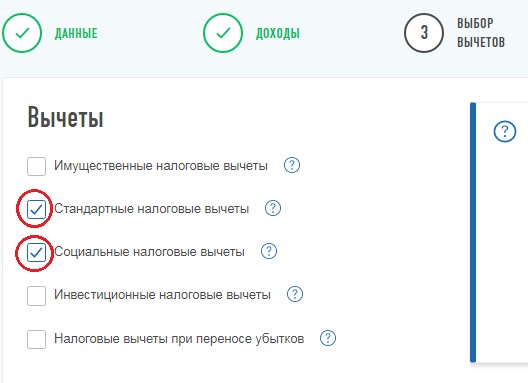

Переходим на вкладку «Вычеты» и отмечаем те, которые предоставил работодатель.

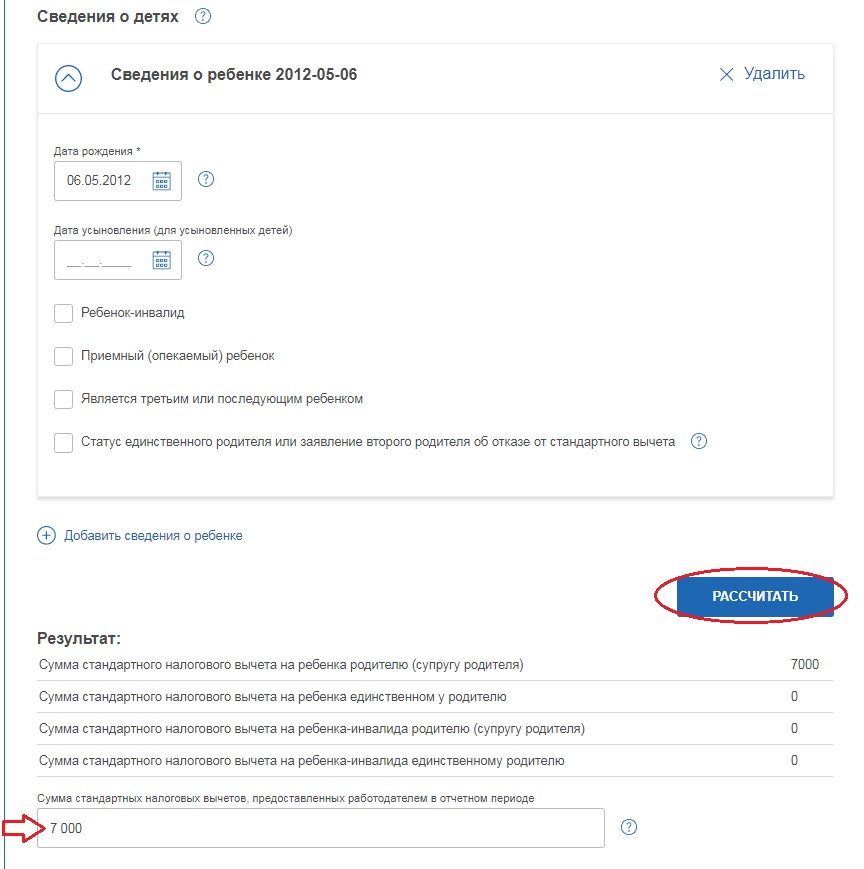

В открывшемся окне выбираем вкладку «Стандартный» и отмечаем, что требуется получить налоговый вычет на детей. А далее из третьего раздела справки 2-НДФЛ построчно переносим информацию о доходе.

Далее указываем информацию о ребёнке и нажимаем кнопку «Рассчитать». После этого в последнее поле необходимо перенести сумму вычета, который предоставил работодатель, согласно четвёртому разделу справки 2-НДФЛ.

Теперь следует отразить вычет на лечение, для этого переходим на вкладку «Социальный» и выбираем вид вычета. Далее проставляем общий размер вычета и ту сумму, которую предоставил работодатель.

На данном этапе мы перенесли все данные, которые отражены в справке 2-НДФЛ. Далее следует отметить тот налоговый вычет, который вы дополнительно хотите применить к данному уровню дохода.

Напомню, что в декларации вы вправе не отражать тот доход, с которого налог полностью удержан и который не используется для применения налоговых льгот.

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Стандартный налоговый вычет на детей 114 и 115 в 2018 году

Каждый гражданин выплачивает подоходный налог, например, со своей заработной платы. Но часть из выплаченных средств допустимо вернуть, для чего и существуют стандартные налоговые вычеты (104, 105, 114, 125 и др.).

Стандартный налоговый вычеты на детей: особенности, условия, размер

Стандартный налоговый вычет (114, например) отличается от остальных типов тем, что предназначен для конкретной категории граждан и не зависит от иных характеристик.

Особенности и условия

Принципы для оформления четко закреплены законом:

- ребенку, в т.ч. усыновленному, менее 18 лет; ребенок, выступающий студентом, аспирантом, курсантом, менее 24 лет; вычеты осуществляются до момента превышения годового дохода родителя 350 тыс. рублей; каждый супруг, в т.ч опекун вправе использовать налоговые вычеты (код 114 и 115); работник оформляет двойной возврат, если супруг не использует данную возможность.

Размер выплат

Размеры компенсаций на сегодня закреплены законодательно и зависят от семейных условий:

- 1400 рублей: на первого малыша, стандартный налоговый вычет (код 114); 1400 рублей: на второго (код 115); 3000 рублей: на третьего (код 116); 12 тыс. рублей: на инвалида (код 117).

Размеры стандартных налоговых вычетов закреплены законом

Оформить налоговый вычет 114, сумма по которому аналогична и для второго малыша, можно через работодателя или орган налогообложения.

Процедура оформления вычета: справки

Работодатель налоговый вычет (код 114 в декларации) начисляет автоматически после предоставления заявления и документов:

- бумага о регистрации брака; регистрационные документы ребенка; справки, свидетельства об усыновлении, принятия опекунства и т.п.; подтверждение инвалидности; справка из техникума, ВУЗа и т.п., если ребенку свыше 18 лет.

Справки для вычета код 114

Налоговый вычет 114 зависит от уровня заработной платы, потому при поступлении на работу, стоит заручиться справкой 2-НДФЛ. Если оформляется двойная компенсация, потребуются дополнительные данные о втором родителе:

- письменный отказ в получении, справка от работодателя с подтверждением данного факта; свидетельство о смерти; документ от органов МВД о возбуждении дела о пропаже.

Справки для вычета код 115

Получить налоговый вычет 115 допустимо по аналогичному распорядку. Для этого потребуются данные об обоих детях. При изменении структуры семьи, необходимо предоставить работодателю подтверждение факта соответствующим документом:

- появился новорожденный; ребенок поступил на обучение; студент закончил курс обучения; ребенок умер; второй родитель умер; т.д.

Сумма налогового вычета 114 не менялась с 2012 года

Допустимо вернуть налоговый вычет код 114, сумма которого остается неизменной с 2012 года, за три года, если ранее он не возвращался. Для этого нужно передать в бухгалтерию формы 2-НДФЛ, запросить которые на прежних местах работы, если сотрудник проработал в компании не значительный срок.

Оформление в 2018 году

Налоговый вычет 114 в 2018 году разрешено оформить и через орган налогообложения. Для этого нужно собрать документы, перечень которых указан выше. Дополнить его потребуется информацией о доходах. В заявлении указать свои данные, просьбу (согласно со статьей 218), данные о детях, величины положенных компенсаций (при этом не указывается код налогового вычета: 114, 115)и общую сумму к перечислению. Также указать вариант выдачи – номер счета или реквизиты компании, через которую провести перевод.

Специальные налоговые льготы

Налоговые вычеты код 104 и 105 от 114 и 125 отличаются перечнем категорий, которым они предоставляются, и суммами к начислению.

Так, на компенсацию с налогов в размере 500 рублей могут рассчитывать:

- герои СССР; герои России; участники ВОВ, в т.ч. вольнонаемные или принимавшие участие в обороне городов, не находясь в составе Советской Армии; находившиеся в Ленинграде в период блокады; герои ВОВ, участники боевых действий; пленники, узники концлагерей, в т.ч. будучи детьми; инвалиды; лица, подверженные лучевой болезни при оказании помощи при атомных авариях; лица, эвакуированные из Чернобыля, подвергшиеся радиационному воздействию; участники боевых действий в Афганистане.

Компенсация 3000₽

Каким налогоплательщикам положена компенсация в 3000 рублей:

- инвалиды ВОВ; военнослужащие, в момент исполнения долга получившие инвалидность; получившие инвалидность или лучевую болезнь по причине Чернобыльской аварии, Маяк; участвующие в испытаниях ядерного оружия;

Порядок оформления происходит по такому же принципу, как и на стандартные налоговые вычеты 114. Дополнительным документом выступает подтверждение своего статуса для причисления к одной из перечисленных категорий.

Код вычета НДФЛ 115

Что такое налоговый вычет? Под данным термином подразумевается сумма, на которую можно снизить налоговую базу. В налоговом кодексе отражаются все типы вычетов. Многие люди задаются вопросом, для чего необходимо знать тот или иной код? Коды вычетов потребуются во время заполнения формы 2-НДФЛ.

Код вычета НДФЛ 115

До 2012 года существовал типовой вычет, как на первенца, так и на второго ребенка. На данный момент вычеты на детей зависят от того сколько их в семье. На первого, а также на следующего ребенка применяются разные коды. Если заглянем в справочник этих кодов, то увидим, что для второго ребенка используется Код вычета НДФЛ 115, а для первого 114. Удерживания на детей в 2015 году будут представлены их родителям по месту службы.

Налоговая скидка на ребенка предоставляется только в том случае, если родитель оплачивает налог по ставке в 13%. В НК предусматривается несколько способов вычета. Многие родители часто задаются вопросом, где можно обрести налоговый вычет и куда для этого потребуется обратиться. Код налогового вычета 115 закреплен в одной из статей НГ. Речь идет о статье 218.

Данный тип вычета является стандартным. Сумма подобного вычета не будет зависеть от того, какой налог оплачивает родитель, какую заработную плату он получает, а будет зависеть лишь от количества детей. Если гражданин РФ имеет на попечении несколько детей или даже одного ребенка, то ему предоставят налоговую сбавку на ребенка.

Код вычета 114 и 115 что это такое

Официально трудоустроенные граждане, имеющие на опеке детей, хоть раз сталкивались с кодами вычета 114 и 115. Что это такое? Подобный вопрос можно услышать довольно часто. Если родители не уплачивают НДФЛ, то они не могут рассчитывать на налоговую скидку. У неработающих граждан также нет дохода, с которого должен облагаться налог. На вычет по налогам не могут рассчитывать и некоторые бизнесмены. Речь идет о тех деятелях, которые выбрали особый налоговый режим.

Эти бизнесмены не облагаются налогом по стандартной ставке в 13%. Расчет вычета нужно выполнить корректным образом. Для этого нужно упорядочить даты появления детей на свет. Начинать нужно от старшего ребенка, а заканчивать самым маленьким. Возможно, что на первого ребенка вычет уже не полагается, так как он достиг определенного возраста. На следующих детей скидка будет определяться в разных значениях.

Вычет НДФЛ можно получить через ФМС. Работодатель мог по каким-либо причинам не предоставить налоговый вычет. Гражданин может его получить при подаче декларации 3-НДФЛ. Код вычета 115 касается второго ребенка. Налоговую скидку получить можно будет после того как календарный год окончится. На основании декларации гражданин обладает правом получить сбавку по налогам на протяжении 36 месяцев. Например, если наниматель не предоставил сбавку по налогам на детей в 2015 году, то заявление можно подавать вплоть до 2018 года.

Код вычета 115 в справке 2-НДФЛ

Узнать коды вычетов можно в специальном справочнике. Для детей предусмотрены такие номера: для первого ребенка 114, а для второго код вычета 115. Справку 2-НДФЛ можно взять в бухгалтерии того предприятия, где работает родитель. Чтобы получить сбавку в соответствующем органе на базе декларации потребуется подготовить и документы, которые подтвердят право служащего на получение скидки. Потребуется заполнить также декларацию 3-НДФЛ. Код вычета 115 относится ко второму ребенку.

Для данной сбавки действует сумма в 1400 рублей. Стоит отметить, что такая сумма действует и для 114 кода. Не все знают, что на детей может быть предусмотрена и двойная сбавка. Такая налоговая сбавка возможна в той ситуации, если один из родителей на своем рабочем месте откажется от сбавки в пользу второго родителя. Ответить на вопрос, как обрести двойную сбавку по налогам не всегда легко.

Дело в том, что на законодательном уровне порядок передачи подобного права еще не определен на сегодняшний день. Первый родитель должен в письменном виде уведомить своего работодателя о том, что он желает получить двойную сбавку. В этом заявлении указывается, что другой родитель отказался от сбавки. Второй родитель также должен уведомить своего налогового агента в письменном виде. В прошении об отказе указывается передача права, а подавать его необходимо агенту первого родителя.

Код вычета 114 и 115 2-НДФЛ

Для детей предусмотрены коды вычета 114 и 115 в 2-НДФЛ справке. С 2012 года действую новые правила заполнения такой формы. Эта форма не претерпела изменений масштабного уровня, кроме того внешних изменений вовсе не произошло. Поправки коснулись в основном порядка заполнения формы. Посредством такой справки налоговый агент может выполнить сразу несколько дел. Главная обязанность – это представить отчет о том, какой налог был снят с работника. Согласно налоговому кодексу это необходимо осуществить в начале года, но не позднее даты 2 апреля.

Вторая обязанность заключается в отправлении сведений в налоговую о физических лицах, с которых не был вычтен налог, хотя доход был выплачен. Для новых сбавок предусмотрены новые коды. Если для первого и следующего ребенка предусмотрены коды 114 и 115, то для третьего ребенка код вычета будет 115. Код 117 предусмотрен для ребенка-инвалида, который не достиг совершеннолетия. На третьего ребенка налоговая сбавка составляет на сегодняшний день 3000 рублей. Необходимо отметить, что сбавка для первого и второго ребенка является аналогичной, но коды все-таки были разделены.

Код 118 предусмотрен для вычета в двойном размере. Многие задаются вопросом, как можно сдать сведения по 2НДФЛ форме? Ее можно сдать лично, а также через интернет или посредством почтовой службы. Также можно подавать справки в налоговую и через представителя. Если отправляется информация по почте, то нужно прикрепить опись вложения.