код вычета 403 в декларации 3 ндфл

Код вычета «403» в справке 2-НДФЛ

kod_vycheta_403_v_spravke_2-ndfl.jpg

Похожие публикации

Формируя справку 2-НДФЛ, которая ежегодно представляется налоговыми агентами в ИФНС, работодатель обязан указывать полагающиеся физлицу налоговые вычеты. В этой статье вы найдете ответы на вопросы о том, какие исчисления включает в себя код вычета «403», отображаемый в справке о доходах 2-НДФЛ, на каком основании код вычета НДФЛ «403» может быть включен в нее, и кто имеет право на его получение.

Код вычета «403» в справке 2-НДФЛ: нормативные документы и расшифровка кода

Коды вычетов – зашифрованные цифровыми символами сведения о налоговых вычетах, применяемых к доходам физического лица.

Для идентификации вычета используется специализированная таблица кодов, утв. Приказом ФНС РФ № ММВ-7-11/387@ от 10.09.2015 (в редакции от 24.10.2017). Все коды в таблице сгруппированы по характеризующему признаку (по видам вычетов).

Код вычета «403» в справке 2-НДФЛ относится к группе профессиональных, и включает в себя суммы, фактически потраченные физическим лицом в рамках выполнения условий договоров гражданско-правового характера (п.2 ст. 221 НК РФ).

Код вычета «403»: когда применяется, пример

Формируя отчетную справку 2-НДФЛ, налоговый агент вправе применить налоговый вычет в случае, если исполнитель документально подтвердил затраты, связанные с выполнением работ (либо оказанием услуг), предусмотренных ГПХ-договором. К таким расходам могут быть отнесены: приобретение материалов, оборудования, инвентаря, проезд и т.п. затраты. Не относятся к профвычетам расходы, связанные с передачей физлицом имущества в аренду (письмо Минфина РФ от 15.03.2017 № 03-04-05/15280), поскольку арендное соглашение не является договором подряда/оказания услуг.

Исполнитель подает заявление на вычет заказчику (налоговому агенту), приложив все подтверждающие расходные документы.

Приведем пример использования кода вычета «403», когда применяется данная налоговая льгота:

Фирма заключила ГПХ-договор с физлицом на сумму 50 000 руб. с условием дополнительной компенсации расходов на проезд к месту выполнения работ. Выполнив работу, исполнитель предоставил заказчику заявление на профвычет и подтверждающие проездные документы на 3000 руб.

Таким образом, начисленный доход составит 53 000 руб. (50 000 + 3000), а НДФЛ с учетом профвычета будет удержан в сумме 6500 руб. ((53 000 – 3000) х 13%).

В справке 2-НДФЛ профвычеты (код «403») отражаются в соответствующих строках «Приложения» (в раздел 3 их включать не надо).

Справка 2-НДФЛ: изменения 2019

До наступления 2019 года справка заполнялась агентами по единому образцу, как для предоставления в фискальные органы, так и для выдачи налогоплательщику. С 01.01.2019 года, приказом ФНС РФ № ММВ-7-11/566@ от 02.10.2018 г. введена новая форма 2-НДФЛ и новые правила ее заполнения.

Фактически, вышеуказанным приказом:

прошлый стандарт справки 2-НДФЛ не просто видоизменился, а заменен на новую форму;

введены в обращение две формы справки – для ФНС (приложение 1 к приказу № ММВ-7-11/566@), и для наемного работника (приложение 5 к приказу № ММВ-7-11/566@), их заполнение предусматривают различия в информативности документа в зависимости от того, в чей адрес предоставляется документ.

При заполнении справок 2-НДФЛ код вычета «403» и общие сведения указываются в обоих вариантах.

Не следует забывать:

Формировать справки 2-НДФЛ по персоналу налоговый агент может как на бумажном, так и на электронном носителе, однако, предоставлять заполненные документы в бумажном варианте в органы ИФНС могут только те субъекты предпринимательства, чей штат не превышает 25 человек.

Предоставить в территориальную налоговую инспекцию справки формы 2-НДФЛ за 2018 год налоговый агент должен не позднее 01.04.2019 года.

Согласно п.6 ст. 226 НК РФ, удерживать НДФЛ надо не позднее следующего дня после выплаты дохода исполнителю. Невыполнение этого требования подпадает под действие ст. 123 НК РФ, и влечет за собой наложение штрафов в размере 20% от неудержанной суммы.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Коды налоговых вычетов: официальная таблица

Коды налоговых вычетов: описание таблицы

Рассмотрим часто используемые коды налоговых вычетов при заполнении справки 2-НДФЛ:

ВНИМАНИЕ! Если работник принес несколько уведомлений, например, о праве на имущественный и социальный вычет, на каждое из них заполняется отдельная страница справки 2-НДФЛ. На второй и последующих страницах заполняются только поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление».

Для чего нужны коды налоговых вычетов?

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении табличной части справки 2-НДФЛ, служащей:

Должен ли код вычета указываться в заявлении на его получение, узнайте из образца, составленного экспертами КонсультантПлюс, получив пробный доступ к системе.

Какая таблица вычетов используется в 2020-2021 годах?

В последний раз изменения в таблицу вычетов были внесены с 01.01.2018. В нее был добавлен новый код вычета 619, который предназначен для отображения положительного финансового итога по сделкам, которые фиксируются на индивидуальном инвестиционном счете (приказ ФНС России от 24.10.2017 № ММВ-7-11/820@). Но основные изменения в таблице кодов вычетов произошли с 26.12.2016 (приказ ФНС России от 22.11.2016 № ММВ-7-11/633@). Наиболее заметным для большинства налоговых агентов тогда стало изменение кодов вычетов на детей.

Налоговики планируют внести новые коды вычетов по НДФЛ. Проект соответствующего приказа по состоянию на 25.01.2021 уже прошел общественное обсуждение и готовится к публикации. Подробнее о новых кодах, читайте здесь.

Что было изменено в перечне кодов вычетов с 2018 года?

Скорректированная таблица кодов вычетов сохранила основной их набор, использовавшийся в старой таблице, но вместе с тем ряд кодов из нее исключен, есть добавления новых, присутствует замена старых кодов на новые и корректировки текстов описания вычета.

В разбивке по видам вычетов изменения выглядят так:

Структура новой таблицы кодов вычетов

Таким образом, новая таблица кодов вычетов состоит из 14 разделов, имеющих наименования по видам вычетов, и 1 дополнительного кода 620, включающего иные виды вычетов, не перечисленные в таблице.

Последовательность разделов и нумерация кодов в них такова:

Таблица завершается 5 примечаниями, отсылающими к реквизитам документов, на основании которых следует применять социальные вычеты и вычеты с кодами 509 и 510 по необлагаемым доходам.

Коды стандартных вычетов 104, 105, 126–149 в справке 2-НДФЛ

Эти коды вычетов, дающих право работнику на персональный вычет либо в связи с особыми заслугами, либо из-за наличия у него детей, попадают в справку 2-НДФЛ наиболее часто. В новой таблице те из них, которые применялись с 2012 года, сохранены в неизменном виде. Они разбиваются на следующие группы:

Обо всех вычетах, на которые у налогоплательщика, имеющего детей, есть право, читайте в статье «Налоговые вычеты на детей в 2020 году (НДФЛ и др.)».

Если вы затрудняетесь с предоставлением вычета работнику в той или иной ситуации, воспользуйтесь бесплатным доступом к КонсультантПлюс и переходите в Готовое решение.

Коды имущественных вычетов

В имущественных вычетах оставлены 2 их основных вида, связанных с покупкой жилья, которые по разрешению, полученному в ИФНС, можно полностью использовать на работе:

О том, как получить вычет по квартире, купленной в ипотеку, читайте в материале «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

Коды социальных вычетов

С 2016 года в порядке, аналогичном предоставлению имущественных вычетов (по разрешению, выданному ИФНС после проверки документов, подтверждающих право на вычет) возможно получение по месту работы социальных вычетов. Их коды не изменились:

Коды вычетов по необлагаемым доходам

Вычеты по необлагаемым доходам не изменились. Однако в справку 2-НДФЛ они также попадают достаточно часто, поэтому есть смысл напомнить их перечень:

Коды профессиональных вычетов

Профессиональные вычеты сохранили свои коды без изменений:

О том, кому нужны профессиональные вычеты, читайте в этой статье.

Коды инвестиционных вычетов

Основная часть этих вычетов связана с операциями, имеющими достаточно ограниченное распространение. Их коды используют для составления справок 2-НДФЛ профессиональные участники рынка ценных бумаг. У большинства обычных работодателей эти коды не востребованы.

Интерес среди этой группы для обычного работодателя может представлять только вычет с кодом 601 по доходам в виде дивидендов. С января 2018 года, как уже было отмечено выше, был введен новый инвестиционный вычет с кодом 619.

С 01.01.2018 также обновились коды доходов налогоплательщиков, указываемые в справке 2-НДФЛ. Подробности см. здесь.

Итоги

Вычеты позволяют уменьшить налогооблагаемую базу по налогу на доходы физлиц. Все вычеты зашифрованы специальными кодами, которые фиксируются в справке 2-НДФЛ. В конце 2016 года перечень кодов был значительно расширен, а в декабре 2017-го дополнен новым кодом 619 на инвестиционный вычет.

Как в декларации отразить налоговые вычеты от работодателя?

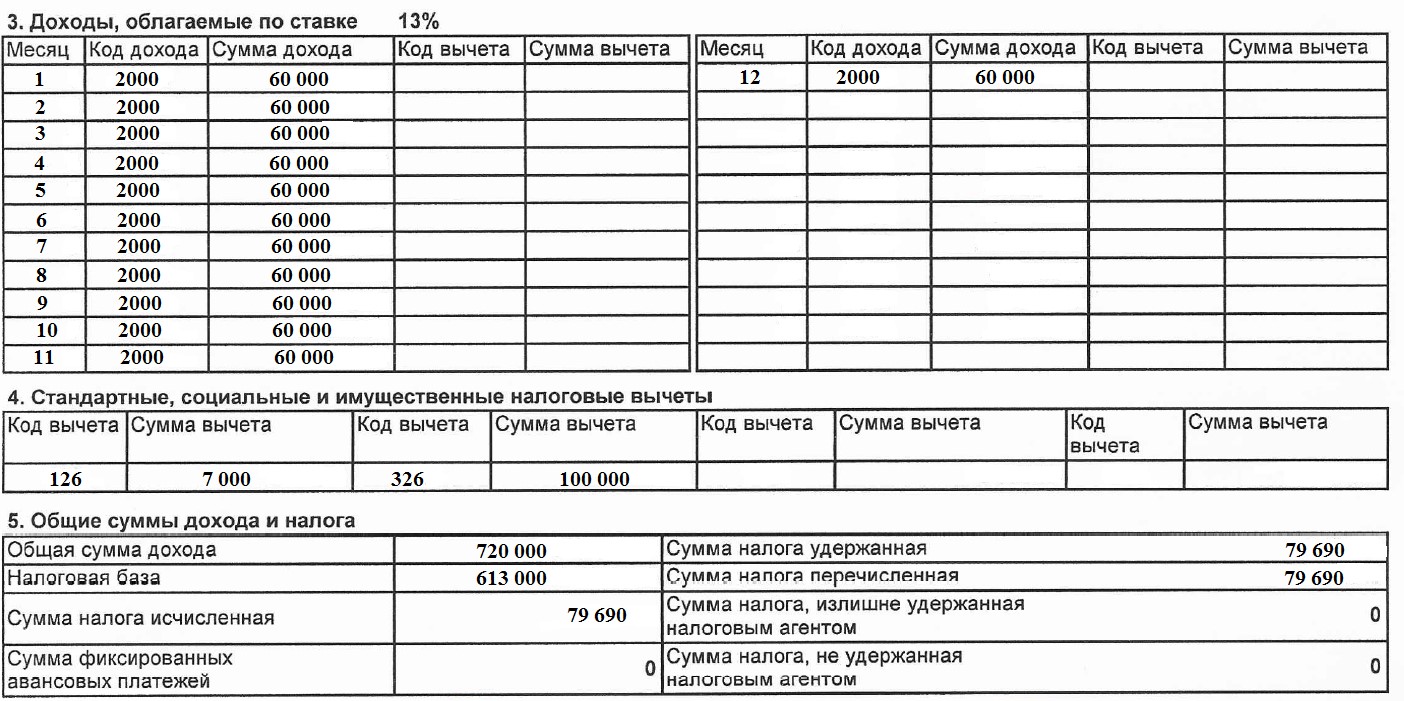

Если в течение календарного года работодатель предоставлял вам стандартный, социальный или имущественный налоговый вычет, то эта информация будет отражена в четвёртом разделе справки 2-НДФЛ.

Если справку 2-НДФЛ вы используете для заполнения декларации 3-НДФЛ, то необходимо корректно перенести данные, так как ранее предоставленный вычет работодателем влияет на вашу налогооблагаемую базу. Подробнее о вычетах мы говорили в статье «Все налоговые вычеты для физических лиц».

Работодатель в течение календарного года может предоставить вам стандартный, социальный и/или имущественный вычеты. Для каждого вычета предусмотрен свой код. Коды вычетов налогоплательщика утверждены приказом ФНС России от 10.09.2015 N ММВ-7-11/387@.

Вот наиболее часто встречающиеся коды:

Разберём на примере, как отражать в декларации вычеты, которые предоставил работодатель в течение календарного года, согласно полученной справке 2-НДФЛ.

Согласно данной справке, работодатель предоставил стандартный вычет на первого ребёнка в размере 7 000 руб.

Напомню, что данный вычет предоставляется с месяца рождения ребёнка и до достижения 18 лет, а также на каждого учащегося очной формы обучения до 24 лет (подп. 4 п. 1 ст. 218 НК РФ). Вычет действует следующим образом: из налогооблагаемой базы работника ежемесячно вычитается сумма (за первого и второго ребёнка по 1 400 руб., за третьего и последующего по 3 000 руб., если ребёнок — инвалид, то 6 000 руб.). А с месяца, в котором доход сотрудника нарастающим итогом превысил 350 000 руб., вычет не представляется.

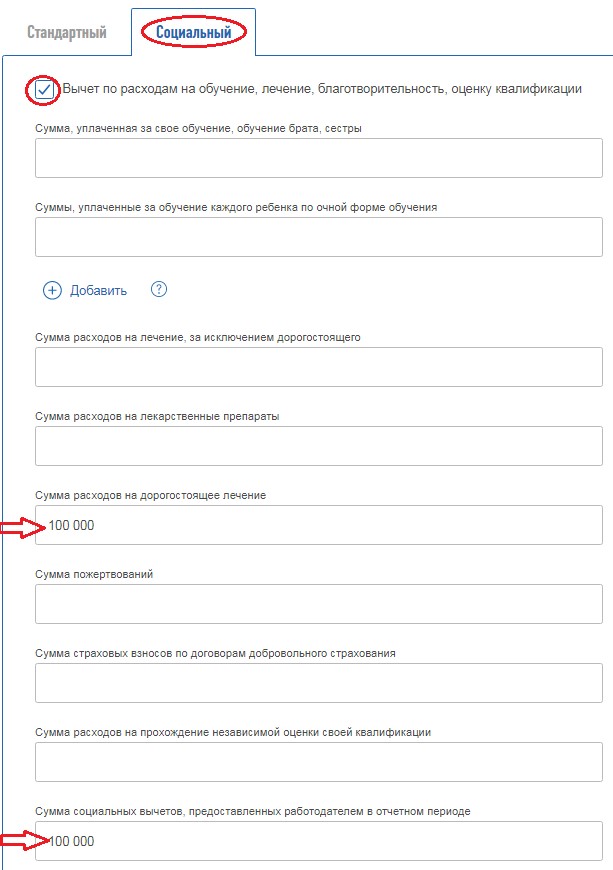

Также, согласно справке 2-НДФЛ, был предоставлен вычет на дорогостоящее лечение в размере 100 000 руб. Подробнее об этом вычете и способах его получения через работодателя читайте в статьях «Налоговый вычет на лечение» и «Способы получения вычета на лечение».

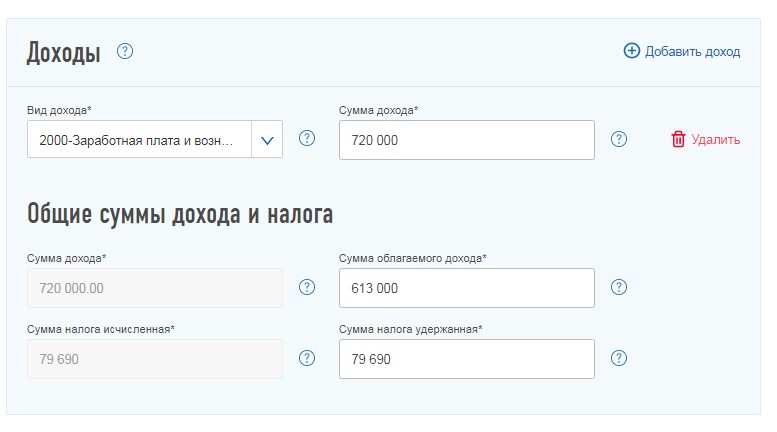

Переносим показатели справки 2-НДФЛ в личный кабинет налогоплательщика в соответствующие поля на вкладке «Доходы».

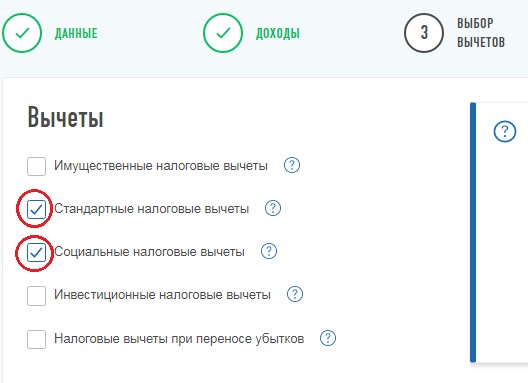

Переходим на вкладку «Вычеты» и отмечаем те, которые предоставил работодатель.

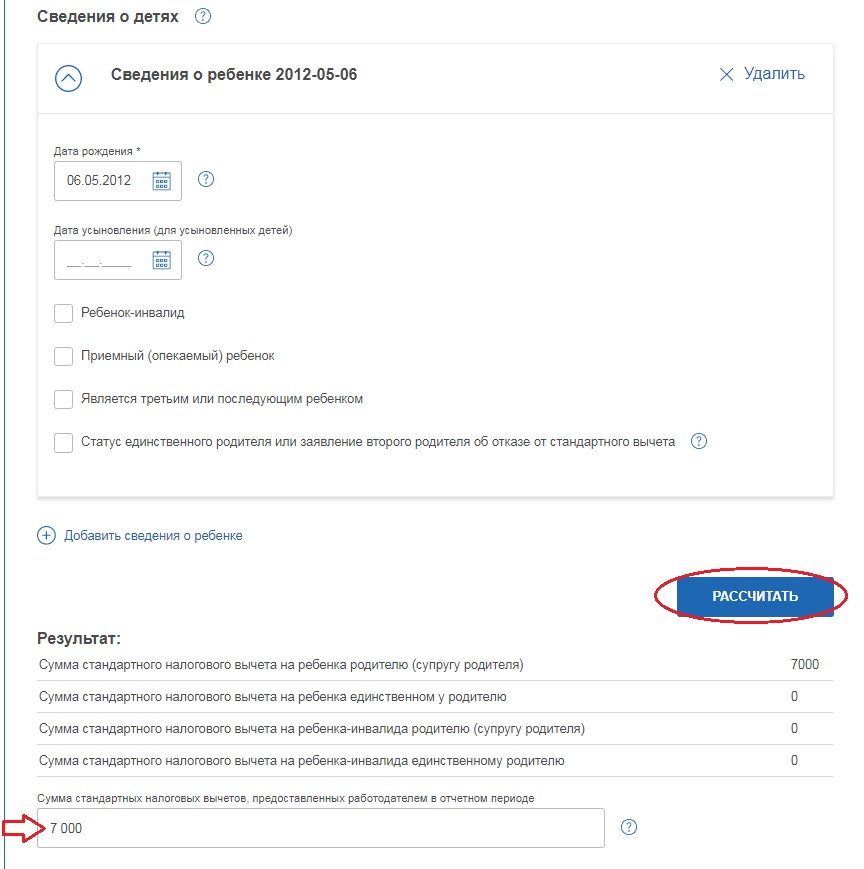

В открывшемся окне выбираем вкладку «Стандартный» и отмечаем, что требуется получить налоговый вычет на детей. А далее из третьего раздела справки 2-НДФЛ построчно переносим информацию о доходе.

Далее указываем информацию о ребёнке и нажимаем кнопку «Рассчитать». После этого в последнее поле необходимо перенести сумму вычета, который предоставил работодатель, согласно четвёртому разделу справки 2-НДФЛ.

Теперь следует отразить вычет на лечение, для этого переходим на вкладку «Социальный» и выбираем вид вычета. Далее проставляем общий размер вычета и ту сумму, которую предоставил работодатель.

На данном этапе мы перенесли все данные, которые отражены в справке 2-НДФЛ. Далее следует отметить тот налоговый вычет, который вы дополнительно хотите применить к данному уровню дохода.

Напомню, что в декларации вы вправе не отражать тот доход, с которого налог полностью удержан и который не используется для применения налоговых льгот.

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Приложение N 2. Коды видов вычетов налогоплательщика

Информация об изменениях:

Коды видов вычетов налогоплательщика

С изменениями и дополнениями от:

22 ноября 2016 г., 24 октября 2017 г., 28 сентября 2021 г.

Стандартные налоговые вычеты, предусмотренные статьей 218 Налогового кодекса Российской Федерации

500 рублей на налогоплательщика, относящегося к категориям, перечисленным в подпункте 2 пункта 1 статьи 218 Налогового кодекса Российской Федерации

3000 рублей на налогоплательщика, относящегося к категориям, перечисленным в подпункте 1 пункта 1 статьи 218 Налогового кодекса Российской Федерации

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок

На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю

В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета

В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета

Суммы, уменьшающие налоговую базу в соответствии со статьей 214.1 Налогового кодекса Российской Федерации

Расходы по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг

Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг

Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг

Сумма убытка по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде, после уменьшения налоговой базы по операциям с производными финансовыми инструментами, обращающаяся на организованном рынке, уменьшающая налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг

Сумма убытка по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, уменьшающая налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке

Суммы, уменьшающие налоговую базу в соответствии со статьей 214.3 Налогового кодекса Российской Федерации

Расходы, в виде процентов по займу, произведенные по совокупности операций РЕПО

Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО

Суммы, уменьшающие налоговую базу в соответствии со статьей 214.4 Налогового кодекса Российской Федерации

Расходы в виде процентов, уплаченных в налоговом периоде по совокупности договоров займа

Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации

Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации

Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода

Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, не обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода

Сумма расхода по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке

Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО

Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, не обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО

Сумма отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, уменьшающего финансовый результат, полученный в налоговом периоде по отдельным операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг

Расходы по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Расходы по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Расходы в виде процентов по займу, произведенные по совокупности операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Расходы по операциям, связанным с закрытием короткой позиции, и затраты, связанные с приобретением и реализацией ценных бумаг, являющимся объектом операций РЕПО, учитываемых на индивидуальном инвестиционном счете

Расходы в виде процентов, уплаченных в налоговом периоде по совокупности договоров займа, учитываемых на индивидуальном инвестиционном счете

Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода, учитываемый на индивидуальном инвестиционном счете

Процентный (купонный) расход, признаваемый налогоплательщиком в случае открытия короткой позиции по ценным бумагам, не обращающимся на организованном рынке ценных бумаг, по которым предусмотрено начисление процентного (купонного) дохода, учитываемый на индивидуальном инвестиционном счете

Суммы расходов по операциям с производными финансовыми инструментами, не обращающимися на организованном рынке, учитываемым на индивидуальном инвестиционном счете

Сумма отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, уменьшающая финансовый результат, полученный в налоговом периоде по отдельным операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, учитываемая на индивидуальном инвестиционном счете

Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации

Сумма превышения расходов в виде процентов, уплаченных по совокупности договоров займа над доходами, полученными по совокупности договоров займа, уменьшающая налоговую базу по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, не обращающимися на организованном рынке ценных бумаг, рассчитанная в соответствии с пропорцией, с учетом положений абзаца шестого пункта 5 статьи 214.4 Налогового кодекса Российской Федерации

Сумма убытка по операциям РЕПО, учитываемым на индивидуальном инвестиционном счете, принимаемого в уменьшение доходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО

Сумма убытка по операциям РЕПО, учитываемым на индивидуальном инвестиционном счете, принимаемого в уменьшение доходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, не обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости ценных бумаг, являющихся объектом операций РЕПО, не обращающихся на организованном рынке ценных бумаг, к общей стоимости ценных бумаг, являющихся объектом операций РЕПО

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающего налоговую базу по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке ценных бумаг, учитываемые на индивидуальном инвестиционном счете

Суммы, уменьшающие налоговую базу в соответствии со статьей 214.9 Налогового кодекса Российской Федерации

Сумма убытка по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающая финансовый результат по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, после уменьшения финансового результата по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, уменьшающая финансовый результат по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, учитываемым на индивидуальном инвестиционном счете

Сумма убытка по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде и учитываемых на индивидуальном инвестиционном счете, уменьшающая финансовый результат по операциям с производными финансовыми инструментами, обращающимися на организованном рынке, учитываемым на индивидуальном инвестиционном счете

Суммы, уменьшающие налоговую базу в соответствии с пунктом 1 статьи 214 7 Налогового кодекса Российской Федерации

Сумма ставки или интерактивной ставки, уменьшающая сумму выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе

Имущественные налоговые вычеты, предусмотренные статьей 220 Налогового кодекса Российской Федерации

Сумма, израсходованная налогоплательщиком на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них

Сумма, направленная на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство либо приобретение на территории Российской Федерации указанных объектов

Социальные налоговые вычеты, предусмотренные подпунктом 2 пункта 1 статьи 219 Налогового кодекса Российской Федерации*(1)

Социальные налоговые вычеты, предусмотренные подпунктом 3 пункта 1 статьи 219 Налогового кодекса Российской Федерации*(1)

Суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно медицинских услуг в размере фактически произведенных расходов, но с учетом ограничения, установленного пунктом 2 статьи 219 Налогового кодекса Российской Федерации

Социальные налоговые вычеты, предусмотренные подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации

Социальные налоговые вычеты, предусмотренные подпунктом 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации

Социальные налоговые вычеты, предусмотренные подпунктом 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации

Профессиональные налоговые вычеты, предусмотренные статьей 221 Налогового кодекса Российской Федерации

Сумма фактически произведенных и документально подтвержденных расходов, непосредственно связанных с выполнением работ (оказанием услуг) по договорам гражданско-правового характера

Сумма фактически произведенных и документально подтвержденных расходов, связанных с получением авторских вознаграждений или вознаграждений за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждений авторам открытий, изобретений, полезных моделей и промышленных образцов

Сумма в пределах нормативов затрат, связанных с получением авторских вознаграждений и вознаграждений за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждений авторам открытий, изобретений, полезных моделей и промышленных образцов (в процентах к сумме начисленного дохода)

Вычеты в размерах, предусмотренных статьей 217 Налогового кодекса Российской Федерации

Вычет из стоимости подарков, полученных от организаций и индивидуальных предпринимателей

Вычет из стоимости призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления

Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту

Вычет из суммы возмещения (оплаты) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом

Вычет из стоимости выигрышей и призов, полученных на конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг)

Вычет из суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов

Вычет из суммы помощи (в денежной и натуральной формах), а также стоимости подарков, полученных ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны

Вычет из суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка

Вычет из суммы доходов, полученных работниками в натуральной форме в качестве оплаты труда от организаций сельскохозяйственных товаропроизводителей, определяемых в соответствии с пунктом 2 статьи 346.2 Налогового кодекса Российской Федерации, крестьянских (фермерских) хозяйств в виде сельскохозяйственной продукции их собственного производства и (или) работ (услуг), выполненных (оказанных) такими организациями и крестьянскими (фермерскими) хозяйствами в интересах работника, имущественных прав, переданных указанными организациями и крестьянскими (фермерскими) хозяйствами работнику*(5)

Вычет в сумме уплаченных работодателем страховых взносов за работника в соответствии с Федеральным законом 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений»*(4), но не более 12000 рублей в год

Вычеты из суммы доходов в виде выигрышей, полученных участниками азартных игр и участниками лотерей

Вычет из сумм материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам

Суммы, уменьшающие налоговую базу в соответствии со статьей 214 Налогового кодекса Российской Федерации

Сумма, уменьшающая налоговую базу по доходам в виде дивидендов

Инвестиционные налоговые вычеты, предусмотренные статьей 219.1 Налогового кодекса Российской Федерации

Вычет в сумме положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг, указанных в подпунктах 1 и 2 пункта 3 статьи 214.1 Налогового кодекса Российской Федерации и находившихся в собственности налогоплательщика более трех лет

Вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете

Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 «Налог на доходы физических лиц» части второй Налогового кодекса Российской Федерации

*(1) Применяются с 01.01.2016 в соответствии с Федеральным законом от 06.04.2015 N 85-ФЗ «О внесении изменений в статью 219 части второй Налогового кодекса Российской Федерации и статью 4 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)» (Собрание законодательства Российской Федерации 2015, N 14, ст. 2025).

*(2) Постановление Правительства Российской Федерации от 08.04.2020 N 458 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (Собрание законодательства Российской Федерации, 2020, N 15, ст. 2309).

*(3) Семейный кодекс Российской Федерации (Собрание законодательства Российской Федерации 1996, N 1, ст. 16; 2015, N 29, ст. 4366).

*(4) Федеральный закон от 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений» (Собрание законодательства Российской Федерации, 2008, N 18, ст. 1943; 2014, N 45, ст. 6155).

*(5) Распространяется на правоотношения, возникшие с 01.01.2009, и применяется до 01.01.2016 в соответствии с пунктом 2 статьи 2 Федерального закона от 03.06.2009 N 117-ФЗ «О внесении изменений в статью 217 части второй Налогового кодекса Российской Федерации» (собрание законодательства Российской Федерации, 2009, N 23, ст. 2772).