когда можно брать кредит после банкротства физического лица

Можно ли получить кредит после банкротства?

Важно знать!

Кредитная история – это архив сделок. Является главным показателем надежности человека. В К.И. заносится информация о взятых займах, сроках погашения, просрочках, санкциях и пенни. Такие сведения не подлежат никаким правкам и изменениям. И кстати, информация о статусе банкрот, в архиве не содержится.

Прежде чем стать банкротом, должен быть долг не менее 200 тысяч рублей + просрочки + возможные пени и штрафы. Банковская проверка увидит все показатели, которые привели к банкротству.

Даже если банкрот не скажет банку, что он банкрот. То его кредитная история покажет всё, что было у него до списания долгов. И эти записи будут как раз-таки последними в списке, а туда-то кредиторы и смотрят. Так что если вам откажут в кредите, то это далеко не из-за банкротства, а из-за, когда-то испорченной кредитной истории.

Кредитная история – повод отказать

Нужно затмить положительными отметками свою кредитную историю. То есть если сейчас в конце списка отрицательные отметки, то нужно повысить их на верх, чтобы банки видели, только положительную кредитную историю.

Что нужно? Нужно приобрести новый займ. Но кто его даст после такой К.И.? Всё верно – микрофинансовые организации. У МФО не самые приятные условия, но зато это эффективная возможность затмить отрицательные отметки. Главное закрыть его вовремя, что бы была положительная К.И. Естественно, нужно взять хотя бы 3-5 займов на протяжении 6 месяцев, что бы было больше позитивных записей в архиве.

Многие МФО используют акцию первого беспроцентного займа. Если клиент обращается в компанию первый раз, он может взять небольшую сумму на месяц без процентов.

Как получить кредит после банкротства?

Когда лучше брать кредит банкроту

Не стоит забывать, что банкротство физических лиц – это законная возможность начать всё с чистого листа. И кредитную историю нужно так же начинать с ноля. Если человек ни разу не брал кредит, ему не одобрят сразу 500 тысяч. Ему нужно брать потихоньку по чуть-чуть, с каждым разом увеличивая сумму. Входит в доверие к кредиторам, с помощью кредитной истории, и только потом ему одобрят большую сумму. Со статусом банкрот, всё тоже самое.

Какие банки дают кредит?

1. Абсолют банк

2. Альфа Банк

3. Ак Барс/Банк Восточный

4. ВТБ

5. Почта Банк

Если банкрот подтверждает высокий доход, имеет поручителя и может предоставить залог. То у этих банков есть индивидуальное рассмотрение заявки на выдачу кредита даже в первый год, после банкротства.

Выхода нет: когда банкротство не спасет от долгов

Должник обязан стремиться рассчитаться с кредиторами, насколько это возможно. Поэтому суды учитывают действия должника перед банкротством или уже во время процедуры. И оценивают его «добросовестность», которая может толковаться судами по-разному. При этом нужно ориентироваться на поведение должника в целом. Суду необходимо разбираться в таких моментах самостоятельно, даже если сами стороны не акцентируют на них внимания. На это в апреле обратил внимание Верховный суд.

Анализ судебной практики показал, что под «недобросовестностью» суды могут понимать самое разное поведение должника.

Не помог управляющему

Закон запрещает несостоятельному гражданину избавляться от долгов, если его привлекли к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство. Так произошло в деле № А33-3243/2017. Оксана Бровченко отказалась передать финансовому управляющему свои банковские карты. За это АС Красноярского края привлек ее к «административке» по ч. 7 ст. 14.13 КоАП. Суд решил, что она «воспрепятствовала деятельности управляющего», и вынес ей предупреждение. Из-за этого три инстанции признали, что должница вела себя недобросовестно, и не стали списывать ее долги по итогам банкротных процедур.

Чтобы не оказаться недобросовестным, должник обязан всячески сотрудничать с финансовым управляющим, не допуская злоупотреблений.

Павел Герасимов, партнёр, генеральный директор юридического бюро «Падва и Эпштейн» Падва и Эпштейн Результаты рейтинга «Право-300» будут доступны после 2-го декабря ×

А в деле № А82-14038/2016 должницу Маргариту Малышеву не освободили от долгов по другой причине. Она не предоставила управляющему никаких документов: ни сведений о кредиторах и должниках, ни информации о банковских счетах, ни данных о своих доходах. Кроме того, Малышева вообще не приходила в суды на заседания по своему делу. При этом она продала квартиру и машиноместо, и денег от их продажи хватило бы на оплату требований кредиторов. Но деньги она не передала. Суды решили, что в таком случае освободить Малышеву от долгов нельзя.

Набрал долгов

Распространенная ситуация: чтобы расплатиться с уже существующими долгами, человек набирает новые. Но не всегда такое поведение суды оценят как недобросовестное.

В деле № А40-41410/2016 основными кредиторами Алексея Рябцева оказались другие граждане, его знакомые. Он продолжал брать у них в долг миллионы рублей, хотя знал, что не сможет вернуть деньги. При этом он даже не платил и по старым займам. Кроме того, он также скрыл от управляющего информацию о нескольких своих кредиторах и о том, что у него есть автомобиль. Суды признали такое поведение недобросовестным и не стали списывать долги.

А вот в банкротстве Сергея Киреева ситуация была другой: его основными кредиторами были банки. В 2012 году он взял крупный кредит, в 2015 — еще несколько. Три инстанции признали такое поведение недобросовестным, ведь Киреев наращивал свои долги без возможности их погасить, а также отказался заключать с банками мировое соглашение. Но Верховный суд обратил внимание, что в этом деле не было выявлено признаков преднамеренного банкротства.

Кроме того, при получении кредитов должник предоставлял банкам полные и достоверные сведения о своем финансовом состоянии. А прекращение расчетов с кредиторами произошло по «объективным причинам»: из-за снижения зарплаты на 30%. Судьи экономколлегии признали его поведение неразумным, но не увидели в нем недобросовестности. А неразумное поведение не должно быть поводом для неосвобождения гражданина от долгов (дело № А41-20557/2016).

Если кредитором выступает банк, то поведение гражданина по принятию на себя обязательств, превышающих его активы, не может быть истолковано как «недобросовестное». Банк как профессиональный субъект оборота должен сам проводить проверку гражданина.

При этом если гражданин набрал кредитов, предоставив недостоверные сведения о своем положении, его от долгов не освободят, обращает внимание Улезко. В деле № А40-142506/2016 Никита Коршунов брал кредиты, предоставляя банкам «липовую» справку о своих доходах. Арбитражный суд Московского округа признал такое поведение недобросовестным, и в итоге АСГМ не стал освобождать должника от обязательств по итогам процедур.

Спрятал имущество

Часто должники в преддверии банкротства начинают «прятать» свое имущество от кредиторов. Что-то продадут, что-то подарят своим родственникам. Но так делать нельзя, и Верховный суд в апреле это подтвердил.

В 2008 году Александр Михайлов начал работать в «Инвестгазпроме». Почти сразу он договорился с работодателем о покупке авто в долг. Компания купила сотруднику УАЗ Патриот за 700 000 руб., а деньги оформила под 2% годовых. Стороны договорились, что сумму Михайлов должен вернуть до 2014 года. Деньги должны были удерживать из его зарплаты. Но сотрудник предпочел не выплачивать долг, а спустя всего три дня после перевода денег уволился.

Деньги в итоге взыскали через суд, но и после этого Михайлов не стал возвращать их. Он продал автомобиль, а еще подарил свою долю на земельный участок и квартиру своей супруге. В процедуре банкротства управляющий оспорил эти сделки, и имущество вернулось в конкурсную массу. Но денег для оплаты всех долгов не хватило. При этом суды трех инстанций все равно решили освободить Михайлова от долгов (дело № А72-18110/2016).

Экономколлегия рассмотрела спор и решила, что суды не исследовали изначальное поведение Михайлова. Долг у него образовался из-за того, что он взял у работодателя заем, обещал вернуть деньги, но тут же уволился. Только это позволяет усомниться в добросовестности должника и не освобождать его от обязательств, отметил ВС. Но в случае Михайлова нижестоящие инстанции закрыли глаза и на другие злоупотребления с его стороны: после взыскания денег через суд он сразу продал машину и подарил жене земельный участок и долю в квартире.

При новом рассмотрении дела Арбитражный суд Ульяновской области учел эти обстоятельства и решил не списывать с Михайлова долги по завершении банкротства.

Отказался от наследства

Интересное решение по банкротному спору несколько лет назад вынес Арбитражный суд Северо-Кавказского округа. Безработный Иван Неретин, имея долг перед своим знакомым, в 2011 году отказался от наследства, а через год взял несколько кредитов. В 2016 году суд признал Неретина банкротом. Три инстанции, которые поддержал и ВС, расценили его поведение при отказе от наследства как недобросовестное. Таким образом он попытался уклониться от погашения долгов. В итоге долги с него не списали (дело № А53-1344/2016).

По мнению Александры Улезко, это разбирательство — яркая иллюстрация того, что «автономия воли» гражданина в случае возбуждения банкротства ограничена. И любые действия и даже бездействие, которые потенциально повлекут за собой уменьшение конкурсной массы, расценят порой как недобросовестные. Эксперт предполагает, что практика может продолжить развиваться не в пользу должников и суды по такой логике начнут признавать «недобросовестным» неподачу потенциально выигрышного иска в суд или отказ от него. Ведь гражданин мог бы выиграть спор, и за счет полученных денег пополнилась бы конкурсная масса.

Взять кредит и объявить себя банкротом. Когда такое сделать можно, а когда «не прокатит», и какие будут последствия

Одним из последствий банкротства является списание долгов. Это не означает, что можно бесконтрольно назанимать денег у банков, МФО или частных лиц, а потом отказаться их возвращать. При банкротстве обязательно проверяется добросовестность должника. Прежде всего, он не должен искусственно создавать условия для подачи на банкротство, вводить кредиторов в заблуждение о своем финансовом положении.

Если со стороны банкрота выявят нарушения, ему не только откажут в списании долгов, но и привлекут к ответственности. В статье расскажем, можно ли взять кредит и стать банкротом без столь серьезных последствий.

Можно ли взять кредит и стать банкротом

Новый кредит — это новые обязательства. Но это одновременно и означает, что сразу после получения кредита у заемщика могут возникнуть основания для подачи на банкротство. К ним закон относит сумму задолженности от 500 000 рублей, либо один или несколько признаков неплатежеспособности. Соответственно, получение кредита тоже может повлечь возникновение указанных признаков. Например, это может быть превышение размера кредитов над стоимостью имущества (либо его отсутствие), просрочка по более чем 10% обязательств.

Если закон позволяет банкротиться сразу после получения кредита, то почему не сделать это и не оставить себе деньги после списания долга? Дело в том, что банкротство не влечет автоматическое списание задолженностей и освобождение от обязательств.

Такое решение суд может принять после проверки:

На внесудебное банкротство сразу после получения кредита тоже не подать. Одним из основания для обращения в МФЦ является окончание производства ФССП ввиду отсутствия у должника активов. Соответственно, сначала банк пройдет все стадии судебного взыскания, передаст документы приставам. С момента получения кредита и до окончания производства могут уйти месяцы и годы.

Какое поведение заемщика при получении

кредитов суд посчитает недобросовестным?

Спросите юриста

Приведем простой пример, который показывает, что подача на банкротство сразу после получения кредита только ухудшит положение должника. Если на момент заключения договора с банком у вас уже есть несколько кредитов и/или микрозаймов, по которым вы не платите, то вы обязаны искать любую возможность для расчета с кредиторами. Находясь в заведомо сложной финансовой ситуации и получив новый кредит, вы только усугубите свое положение, увеличите сумму обязательств.

В какой срок после получения кредита можно подать на банкротство

Сколько времени должно пройти между получением кредита и подачей на банкротство, чтобы избежать отказа в списании долгов и привлечения к ответственности? Точный ответ на этот вопрос дать очень сложно. В законе № 127-ФЗ никаких разъяснений по этому поводу нет.

Вот несколько важных моментов, которые нужно учитывать:

Таким образом, теоретически можно сразу взять кредит и потом обанкротиться. Но решение о списании долгов будет связано не с периодом времени между получением кредита и подачей заявления на банкротство. А с ухудшением обстоятельств жизни заемщика.

Последствия, если взять кредит и объявить себя банкротом

Если вы задумались о получении кредита и списании его через банкротство, сначала оцените все последствия своих действий. Подробнее об этом расскажем ниже. Рекомендуем проконсультироваться у юриста, чтобы устранить риски для себя и своего имущества. Если юрист даст заключение, что вместо списания долгов вас ждет уголовная или административная ответственность, то лучше не банкротиться прямо сейчас.

Реализация имущества

В процессе банкротства будут обязательно проверять имущественное положение должника. Это касается не только имущества, приобретенного за счет средств от кредитов, но и других активов банкрота. Средства от продажи активов пойдут на выплату долгов. Только отдельные виды имущества не подпадают под реализацию в силу положений статьи 446 ГПК РФ. Также в процессе банкротства могут оспорить сделки банкрота, если они связаны с распоряжением имуществом.

Что из имущества продадут

во время банкротства?

Закажите звонок юриста

Если у вас есть дорогостоящее имущество, которое можно продать на торгах, обращение на банкротство может оказаться неэффективным.

Но есть случаи, когда получение кредита непосредственно перед банкротством может дать преимущества должнику:

Отказ в списании долгов

Большинство причин для отказа в списании долгов можно предусмотреть еще до обращения на банкротство. Такие основания могут быть связаны с получением нового кредита непосредственно перед возбуждением банкротного дела:

Могут быть ситуации, когда даже получение нового кредита перед банкротством можно признать добросовестными действиями должника. Например, если должнику или членам его семьи требуется срочное и дорогостоящее лечение, то деньги на него можно искать любыми законными способами. Но суд, управляющий и кредиторы обязательно проверят, что получение кредита было вызвано крайней необходимостью, а не желанием слетать в отпуск за границу или купить новую бытовую технику.

Вам уже не дают кредиты и в лицо говорят,

что вы — банкрот. Что делать?

Спросите юриста

Привлечение к административной или уголовной ответственности

Если взять кредит и объявить себя банкротом, можно стать фигурантом административного или уголовного дела. Основаниями для привлечения к ответственности может быть:

Привлечение к ответственности автоматически влечет отказ в списании долгов. Предвидя такую ситуацию, лучше воздержаться от подачи на банкротство, выбрать другие варианты защиты. Помощь в этом окажут наши юристы.

Как правильно взять кредит и объявить себя банкротом

Еще несколько слов о том, как взять кредит и обанкротиться физическому лицу, чтобы получить реальный шанс на списание долгов. Минимизировать риски можно следующими способами:

Наши юристы готовы проконсультировать вас по всем вопросам, связанным с получением и погашением кредитов, подачей на банкротство. Обращайтесь, мы поможем найти выход даже в самой сложной ситуации!

Банкротство физических лиц в 2021: пошаговая инструкция

Покупка квартиры, как и любого другого объекта недвижимости, требует тщательной подготовки и проверки. Не стоит полагаться на честность продавца и даже риелтора. Анализ юридической чистоты сделки, документов можно проводить самостоятельно. Особых сложностей не будет, если следовать представленным рекомендациям.

Оглавление

Введение: суть и условия банкротства физических лиц

Еще несколько лет назад термин «банкротство» употреблялся только по отношению к юридическим лицам. С введением в 2015 году дополнительной главы в Федеральный закон «О несостоятельности (банкротстве)» (далее – Федеральный закон № 127-ФЗ) процедура банкротства стала возможна и для физических лиц. Так граждане, не способные выплатить долги кредиторам, смогли признавать себя банкротами, чтобы освободиться от денежных обязательств.

Суть банкротства физического лица – законное списание долгов перед кредиторами

Это могут быть задолженности по:

В процессе признания гражданина банкротом привлекается финансовый управляющий, который следит за соблюдением законных интересов всех участников по делу. Суд может применить к должнику реструктуризацию долгов, реализацию активов и имущества или прекратить производство в связи с подписанием мирового соглашения.

Очень важно, чтобы финансовый управляющий учитывал интересы должника и не препятствовал его банкротству. На практике это достигается предварительной договоренностью с управляющим об условиях ведения дела

Инициатором банкротства выступает не только должник. Закон предусматривает такое право для конкурсного кредитора и уполномоченного органа (Федеральной налоговой службы).

Механизм банкротства нельзя назвать простым и быстрым. Он имеет много нюансов, о которых стоит знать прежде, чем подавать документы в суд. Важно заранее оценить риски и рассчитать целесообразность запуска процедуры.

Федеральный закон № 127-ФЗ устанавливает 2 условия банкротсва физического лица, при которых суд принимает к рассмотрению дело о банкротстве гражданина вне зависимости от того, кто именно подает заявление:

Обращение в суд с заявлением о признании банкротом не во всех случаях является только лишь правом гражданина. Законодательство разграничивает ситуации, когда физическое лицо вправе инициировать свое банкротство, а когда обязано это сделать.

Если задолженность менее 500 тысяч рублей, но при этом гражданин не в состоянии ее погасить и является неплатежеспособным, тогда он сам может решить, подавать заявление или нет.

На наличие неплатежеспособности указывают следующие признаки:

Также допускается объявить себя банкротом физическому лицу, если есть обстоятельства, которые препятствуют исполнению обязательств. Например, если гражданина уволили с работы, он тяжело заболел, пострадал от порчи собственности, стихийных бедствий и пр.

Но если задолженность превысила 500 тысяч рублей, тогда гражданин обязан обратиться в суд с заявлением о признании себя банкротом. Сделать это он должен в течение 30 дней с момента, когда стало понятно, что требования кредиторов в полном объеме выполнены быть не могут.

Неисполнением такой обязанности может стать привлечение физического лица к административной ответственности и неприменение в его отношении освобождения от финансовых обязательств.

Процедура банкротства физического лица включает в себя нескольких этапов и длится от нескольких месяцев до нескольких лет. На сроки влияет размер задолженности, наличие у должника имущества, выбор процедуры для ликвидации обязательств и др.

Этап I. Сбор необходимых документов

Сайт авторов статьи: https:/iwp.su/

Федеральный закон № 127-ФЗ приводит перечень обязательных документов, которые требуются для оформления банкротства физического лица. Но в каждом конкретном случае этот список может изменяться или дополняться.

Важно, чтобы представленные документы в полной мере подтверждали невозможность исполнения должником своих обязательств перед кредиторами. И что не менее важно – соответствовали действительности. В противном случае это грозит административным или даже уголовным наказанием.

Личные документы для банкротства:

Документы о наличии задолженности:

Документы, подтверждающие наличие имущества и доходов

Документы о совершенных сделках за последние 3 года:

Документы, подтверждающие наличие обстоятельств, препятствующих исполнению финансовых обязательств (если таковые имеются):

Также для подачи обращения понадобятся:

На последнем документе необходимо остановиться отдельно, так как он имеет большое значение для начала прохождения процедуры личного банкротства.

Этап II. Заявление о банкротстве физического лица

Прежде, чем оформлять заявление о банкротстве физического лица самостоятельно, требуется выполнить ряд действий:

Обращения о признании физического лица банкротом (перед банком, финансовой организацией, госорганом и др.) рассматривают арбитражные суды.

Поэтому в шапке заявления указывается наименование суда. А также сведения о должнике (ФИО, адрес, контактные данные) и всех кредиторах.

Основная часть состоит из тех данных, которые были обозначены выше. Текст должен отражать причины, по которым потенциальный банкрот не может удовлетворить требования кредиторов, и обоснованность рассмотрения заявления.

Обязательным пунктом является указание наименования и адреса выбранной СРО АУ со сведениями о вознаграждении финансовому управляющему. При этом, как указано в Постановлении Пленума Верховного суда № 45 от 13.10.2015 г., заявитель не вправе выбирать конкретную кандидатуру арбитражного управляющего.

Однако на практике перед подачей заявления, нужно заранее договориться с арбитражным управляющим (или его коллегами-юристами). Чтобы не получилось так, что заявление пришло в СРО и никто его не взял в работу. Без этого СРО с высокой вероятностью назначит на дело новичка, а то и недобросовестного управляющего, которые не смогут довести процедуру до списания долгов

Завершает заявление просительная часть о признании должника банкротом и перечень прилагаемых документов.

После того, как заявление будет готово, его копии нужно направить почтой (ценным письмом с уведомлением и описью) каждому кредитору. Квитанции с трек-номером отправления прикладываются к заявлению вместе с остальными документами.

До подачи заявления должна быть уплачена госпошлина в размере 300 рублей, а также перечислены 25 000 рублей на депозит суда для вознаграждения финансовому управляющему. На сайте арбитражного суда можно найти реквизиты и сформировать платежное поручение.

Если к делу будут привлечены иные лица, услуги которых потребуются для исполнения финансовым управляющим своих обязанностей (например, оценщик), то в заявлении следует прописать максимальную сумму предполагаемых расходов.

При необходимости предоставления отсрочки для внесения средств на депозит вместе с заявлением в суд подается соответствующее ходатайство.

Этап III. Подача и принятие судом заявления о банкротстве

Сайт авторов статьи: https:/iwp.su/

Для того чтобы подать на банкротство физического лица, можно выбрать любой из вариантов:

На принятие решения об обоснованности заявления у суда есть от 15 дней до 3 месяцев.

(1) Суд может оставить заявление без рассмотрения

Такое решение возможно при наличии иного заявления о банкротстве и если:

Распространенный случай оставления заявления без движения – отсутствие необходимых документов. Именно поэтому к сбору документов и составлению текста заявления необходимо подходить ответственно.

Однако есть один нюанс. Если у должника возникает обязанность по подаче заявления о банкротстве, т.е. сумма задолженности составляет более 500 тысяч рублей, тогда суд не вправе оставить заявление без рассмотрения. В таком случае оно будет принято к производству, а недостающие документы истребованы к дате судебного разбирательства.

(2) Суд может посчитать заявление необоснованным и прекратить производство по делу

Суд отказывает в принятии заявления, когда отсутствует иное заявление о банкротстве и при этом:

(3) Суд может признать заявление обоснованным и ввести процедуру реструктуризации долгов

Если же реструктуризация не возможна, то на основании ходатайства должника выносится решение о признании его банкротом и введении другой процедуры – реализации имущества.

После того, как сообщение об обоснованности заявления будет опубликовано, у кредиторов есть 2 месяца на предъявление требований к должнику.

Этап IV. Процедуры, применяемые в деле о банкротстве

(1) Реструктуризация долгов гражданина

Реструктуризация предусматривает восстановление платежеспособности физлица путем изменения условий выплаты задолженности кредиторам.

Для того чтобы в отношении физического лица стало возможным применить процедуру реструктуризации долгов, оно должно соответствовать следующим требованиям:

План реструктуризации долгов составляет основу реализации процедуры. Его может предложить как сам должник, так и кредитор или уполномоченный орган. Проект плана направляется финансовому управляющему в течение 10 дней после составления реестра требований кредиторов. Если проект никто не предложит, тогда на собрании кредиторов будет решаться вопрос о признании гражданина банкротом и реализации его имущества.

План, одобренный собранием кредиторов, подлежит утверждению судом. После чего он должен быть исполнен в течение 3 лет.

Утверждение плана реструктуризации долгов приводит к тому, что:

Когда план реструктуризации долгов не был представлен, не одобрен собранием кредиторов или отменен судом, тогда в отношении должника принимается решение о признании его банкротом и введении процедуры реализации имущества.

(2) Реализация имущества гражданина (конкурсной массы)

Если реструктуризация невозможна, результатом банкротства становится распродажа с торгов имущества гражданина и выплата всем кредиторам пропорционально долгу (с учётом очерёдности).

После вынесения судом решения о применении к должнику указанной процедуры финансовый управляющий в течение 15 дней уведомляет об этом кредиторов и предлагает заявить свои требования.

В конкурсную массу включается все имущество, на которое может быть наложено взыскание, заработная плата и другие источники дохода. Если должник владеет имуществом совместно с другими лицами (например, супругом), изъятию подлежит только его доля.

Опись и оценку имущества проводит финансовый управляющий, который потом предоставляет положение о порядке, условиях и сроках проведения процедуры в суд. В нем также отражается начальная цена продажи имущества.

От взыскания освобождаются:

Реализация конкурсной массы осуществляется посредством торгов. На их проведение отводится 2 месяца. После чего происходит погашение задолженности.

Очередность удовлетворения требований кредиторов установлена статьей 213.27 Федерального закона № 127-ФЗ.

К первой очереди относятся текущие платежи, в том числе связанные с ведением дела о банкротстве. Сюда входят 7 процентов, которые получает финансовый управляющий в качестве вознаграждения помимо фиксированного платежа в 25 тысяч рублей (цена банкротства физического лица зависит от размера удовлетворенных требований кредиторов.

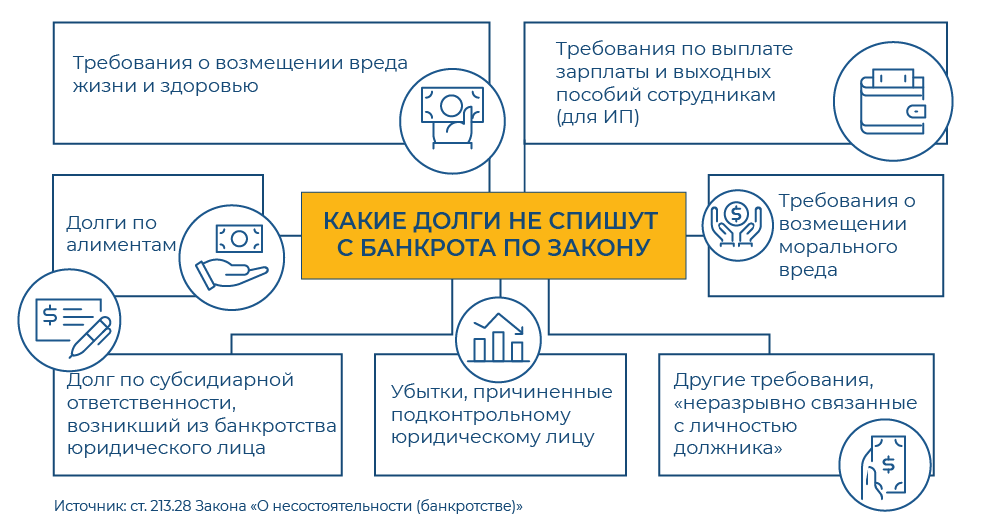

Если вырученных денег не хватает, банкрот освобождается от своих обязательств по покрытию долгов перед кредиторами. Но в законе также указаны случаи, когда списание долгов физических лиц (по кредитам, займам, налогам и т.д.) недопустимо:

Реализация имущества гражданина осуществляется не более, чем за 6 месяцев.

(3) Заключение мирового соглашения

Мировое соглашение останавливает действия конкурсного управляющего, гражданин приступает к погашению задолженности, и производство по делу прекращается.

Мировое соглашение распространяется на требования кредиторов, включенные в реестр. При возникновении разногласий между участниками процесса условия исполнения соглашения рассматриваются судом.

Если условия мирового соглашения нарушаются, то производство по делу о банкротстве возобновляется, и в отношении должника вводится процедура реализации имущества.

Последствия банкротства для физического лица

Сайт авторов статьи: https:/iwp.su/

Как уже говорилось выше, перед запуском банкротства обязательно нужно проанализировать все возможные риски и последствия. Потому что у банкротства физических лиц есть свои минусы.

Для гражданина банкротство связано с рядом ограничений, одни из которых наступают во время процедуры, другие – после.

В процессе банкротства действуют ограничения:

Кроме того, есть вероятность оспаривания сделок должника за последние 3 года, если в них будут усматриваться признаки подозрительных сделок или повлекших за собой оказание предпочтения одному кредитору перед остальными. Например, когда должник подарил своему родственнику квартиру или продал автомобиль по цене ниже рынка.

В числе последствий можно назвать и расходы, которые должник несет на протяжении всего процесса банкротства. Сюда включаются вознаграждение арбитражного управляющего, госпошлина, публикация сведений в Едином федеральном реестре сведений о банкротстве (ЕФРСБ) и иные расходы, связанные с банкротством.

О том, что ждет физическое лицо после банкротства, говорится в Федеральном законе № 127-ФЗ:

Взамен банкрот получает следующее:

И эти выгоды являются несомненными плюсами банкротства физического лица.

Банкротство физических лиц в связи с коронавирусом

Пандемия коронавируса негативно сказалась на материальном положении многих граждан. Несмотря на то, что суды работают в ограниченном режиме, к ним продолжают поступать обращения, в том числе и по делам о банкротстве.А поскольку судебные процессы не проводятся, то количество отложенных дел ежедневно растет.

Пока в законе нет никаких изменений о банкротстве физических лиц. И даже в Постановлении Правительства от 03.04.2020 г. о невозможности возбуждения дел о несостоятельности до октября 2020 года речь о моратории на банкротство физических лиц не идет.

Но на рассмотрении в Госдуме находится законопроект, который позволит инициировать гражданам свое банкротство в упрощённом внесудебном порядке. Президент поручил упростить банкротство физических лиц уже в этом году в связи с надвигающимся экономическим кризисом.

Сделать это будет можно при сумме долга от 200 (в некоторых случаях от 50) до 500 тысяч рублей. При этом физические лица должны отвечать ряду требований, в частности доход ниже прожиточного минимума, отсутствие имущества и пр.

Если гражданин соответствует всем требованиям, то для подачи заявления ему достаточно обратиться к нотариусу или арбитражному управляющему, для отдельной категории лиц – в МФЦ. Процедура банкротства предполагает упрощенный порядок без проведения собрания кредиторов, организации торгов и др. Если кредиторы не заявляют в течение года возражений, банкротство считается состоявшимся, и должнику списываются долги.

Вступление упрощенной процедуры банкротства физических лиц в силу позволит многим гражданам, пострадавшим от пандемии, решить свои финансовые проблемы, не погрязнув в долгах. Большое преимущество рассматриваемого законопроекта в том, что он допускает бесплатное банкротство физических лиц без помощи арбитражных управляющих и выплат им вознаграждений. Однако жёсткость критериев не позволит применять упрощенное банкротство для многих граждан.

Авторы: Егор Ефимов, Наталья Артамонова