когда нужно платить налоги физическим лицам в 2020 году

Сроки уплаты налогов и сборов в 2020-2021 годах

Сроки уплаты налогов устанавливает НК РФ, а в некоторых случаях – местные и региональные власти. Чтобы разобраться в сроках уплаты налогов для физических и юридических лиц, а также узнать, в каком случае можно претендовать на отсрочку по их уплате, читайте материалы данной рубрики.

Сроки уплаты имущественных налогов в 2018–2019 годах для граждан

Обязанность уплачивать налоги установлена для каждого гражданина нашей страны и для каждой организации. Порядок расчета и уплаты налогов регулирует НК РФ, а по налогам, платежи от взимания которых направляются в региональный или местный бюджет, сроки уплаты устанавливают власти субъекта РФ или муниципального образования.

В отличие от юридических лиц граждане РФ не рассчитывают налоги самостоятельно – налоговые инспекции по сведениям, предоставленным самим гражданином или другими госорганами, считают сумму налога к уплате и рассылают уведомления «Почтой России» или размещают эту информацию в личном кабинете налогоплательщика на сайте ФНС. Такие уведомления содержат информацию о налоговой базе, ставке налога и сумме платежа. Гражданин, в свою очередь, оплачивает налог либо на сайте ФНС через онлайн-банкинг, либо в офисах банков, либо с помощью других сервисов.

В какой форме документы из ИФНС получают физлица, имеющие доступ к личному кабинету налогоплательщика, узнайте здесь.

У предпринимателей есть свои нюансы уплаты налогов и сборов: как работодатель ИП платит страховые взносы с зарплаты сотрудников в фонды, а также выполняяет роль налогового агента по НДФЛ. А как самостоятельная бизнес-единица – перечисляет налоги в зависимости от выбранной системы налогообложения: упрощенный налог, вмененный, сумму патента или НДФЛ. Подробности о сроках уплаты налогов и сборов коммерсантом в разных ситуациях вы можете прочесть в статье «Какие сроки уплаты налогов ИП в 2017 году?».

А вот по собственному имуществу предприниматель налоги не рассчитывает – суммы транспортного, земельного налога, налога на квартиру или дом для бизнесмена, так же, как и для обычного гражданина, считает налоговая инспекция. Срок уплаты для имущественных налогов физлиц для удобства ФНС устанавливает один: с 2016 года это 1 декабря – крайний день, до которого гражданину нужно заплатить имущественные налоги за предыдущий год. Подробнее о сроках, установленных для физлиц, – в статье «Какой срок уплаты налога на имущество физических лиц?».

Сроки уплаты налогов в 2018-2019 годах для организаций

Организации рассчитывают налоги и сборы самостоятельно: по данным бухгалтерского и налогового учета (которые могут не совпадать из-за особенностей отражения некоторых событий в учете по разным правилам) бухгалтеры формируют отчетность, которую затем сдают в соответствующие инстанции. Если отчетность составлена верно, то компания может перечислять платеж в бюджет.

Перечень налогов и взносов к уплате в бюджет различается и зависит от системы налогообложения организации. Если фирма на упрощенке или вмененке, то она не платит налог на прибыль, НДС и налог на имущество (с инвентаризационной стоимости объектов). Вместо этого «упрощенец» заплатит налог, рассчитанный исходя из суммы доходов или из разницы между суммами доходов и расходов. Вмененщик платит налог исходя из предполагаемой доходности бизнеса. Для сельскохозяйственных компаний есть свой специальный налоговый режим – ЕСХН, в рамках которого фирма не платит НДС, налог на прибыль и на имущество, но перечисляет 6% от разницы между доходами и расходами.

О сроках уплаты налогов спецрежимниками узнайте из статей:

Кроме того, помимо налогов, уплачиваемых в связи с выбором определенного налогового режима, есть еще платежи, взимаемые при осуществлении некоторых видов деятельности – производство алкоголя, сигарет, бензина, добыча полезных ископаемых, использование водных ресурсов. Сроки их уплаты также устанавливаются НК РФ и законами субъектов России.

По некоторым налогам (на имущество, транспорт) компания должна вносить авансовые платежи, а потом перечислять итоговый налог за год с учетом сумм уплаченных авансов.

В чем различия процедуры уплаты транспортного налога для граждан и юридических лиц, узнайте из публикации.

За своих сотрудников предприятия обязаны перечислять подоходный налог (как налоговый агент) и перечислять с их зарплаты взносы в фонды социального, пенсионного, медицинского страхования.

Когда заплатить НДФЛ с доходов сотрудника, переведенного из одного филиала в другой, расскажем в этом материале.

Какими нормативными актами регулируется порядок и сроки уплаты налогов, расскажет материал «Что нужно знать о сроках уплаты налогов».

ОБРАТИТЕ ВНИМАНИЕ! Если срок сдачи налога приходится на праздничный день, то можно перечислить платеж на следующий после праздничного рабочий день. Это правило действует для общегосударственных праздников. А вот как быть с праздничным днем, установленным законом отдельного субъекта РФ? Ответ на этот вопрос вы найдете здесь.

Сроки уплаты сборов в фонды

С 2017 года взносы во внебюджетные фонды, регулировавшиеся законом «О страховых взносах…» от 24.07.2009 № 212-ФЗ, подчинены правилам НК РФ. Однако срок их уплаты остался прежним: не позднее 15-го числа следующего календарного месяца.

Взносы, начисляемые на страхование от несчастных случаев, остались в ведении ФСС. Для них все осталось по-прежнему как в части сроков уплаты (не позднее 15 числа следующего календарного месяца), так и в отношении правил перечисления.

Какие взносы и когда уплачивают ИП и частнопрактикующие лица, узнайте по ссылке.

Отсрочка платежей в бюджет

Иногда организация не может выполнить свою обязанность по уплате налогов и сборов своевременно в силу наличия уважительных причин. В таких случаях компания может воспользоваться переносом сроков уплаты налогов и сборов. При этом порядок предоставления отсрочки или рассрочки по налоговым платежам регламентирует ст. 64 НК РФ. Здесь вы можете ознакомиться с текстом статьи и комментариями наших экспертов.

Однако не все компании могут претендовать на предоставление отсрочки. Почему налоговый агент не может воспользоваться правом переноса сроков уплаты налогов, читайте в этой статье.

Кто может воспользоваться отсрочкой по уплате налогов с помощью инвестиционного налогового кредита, узнайте из статьи.

Принудительное взыскание налоговых долгов

В ситуациях, когда налогоплательщик не исполняет обязанности по уплате налогов и сборов, налоговые органы имеют право на принудительное взыскание задолженности. Как происходит эта процедура и в каких случаях взыскание бесполезно, расскажет этот материал.

При этом задолженность недействующей организации налоговики признают безнадежной на основании признаков, перечисленных в этой статье.

Соблюдение сроков уплаты налогов в 2017 году и в последующие периоды важно как для организаций, так и для физлиц: нарушение налогового законодательства чревато штрафами, пенями, проблемами с бизнесом или встречей с судебными приставами. Вовремя перечислять налоги и сборы и избежать разногласий с проверяющими вам помогут публикации нашей рубрики «Сроки уплаты налогов и взносов».

Что делать, если не пришло налоговое уведомление за 2020 год

Когда должны прислать уведомление на уплату личных налогов за 2020 год

Срок уплаты физлицами транспортного, земельного налогов, налога на имущество и не удержанного налоговым агентом НДФЛ за 2020 год — 01.12.2021.

Пользователи ЛКН получают их в личный кабинет, если только не заказывали бумажный вариант. Остальные плательщики — по почте.

В первом случае датой получения уведомления считается день, следующий за днем его размещения в личном кабинете, во втором — шестой день со дня отправки заказного письма. Соответственно, и обязанность уплатить налоги возникает не ранее одной из указанных дат получения налогового уведомления (письмо ФНС от 07.10.2021 № БС-3-21/6698@).

Если общая сумма налогов составляет менее 100 руб., налогоплательщик не получит уведомление. Исключения — случаи, когда в календарном году утрачивается возможность направления налоговым органом налогового уведомления. Например, в 2021 году налоговое уведомление с общей суммой налогов до 100 руб. будет направлено, если в нем отражено исчисление (перерасчет) налогов за 2018 год.

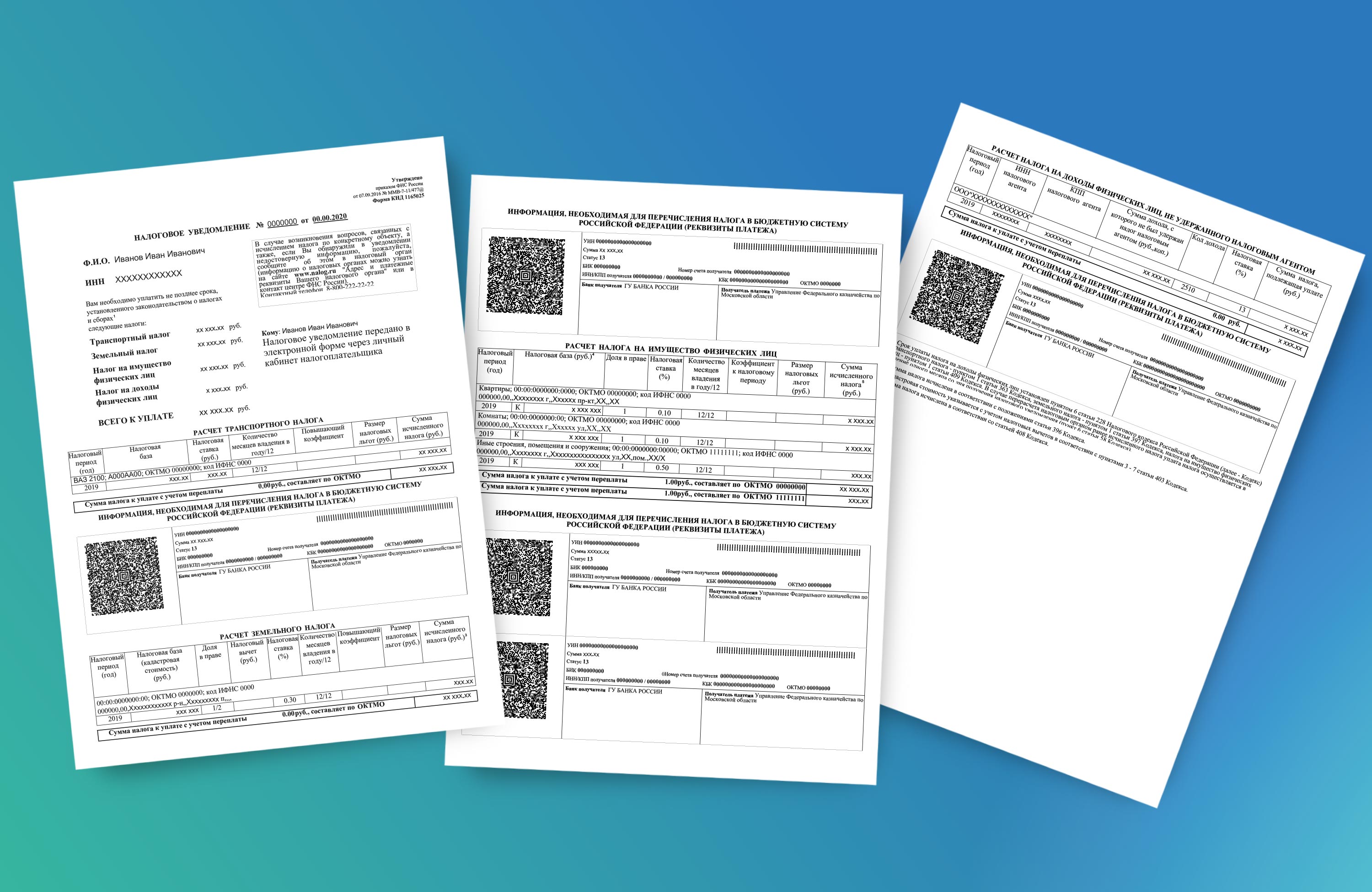

В полученном налоговом уведомлении отражены как сумма налога, так и сведения для оплаты (QR-код, штрих-код, УИН, банковские реквизиты платежа). Налогоплательщик выбирает для себя любой удобный способ для уплаты налогов. Оплатить их можно с помощью сервиса «Заплати налоги» или в «Личном кабинете налогоплательщика». Достаточно ввести реквизиты банковской карты или воспользоваться онлайн-сервисом одного из банков-партнеров ФНС, в том числе по QR- или штрихкоду платежа. Уплатить налоги также можно в банке, в кассах местных администраций, на почте или в уполномоченном МФЦ без комиссии.

ФНС предупреждает: если не заплатить налоги вовремя, то уже со 2 декабря налоговая задолженность будет расти ежедневно за счет начисления пеней. В этом случае налоговый орган направит требование об уплате просроченного налога. Если должник его не исполнит, налоговый орган обратится в суд. Далее долг будут взыскивать судебные приставы, которые могут принять ограничительные меры, например, заблокировать банковский счет должника или арестовать и принудительно реализовать его имущество.

Также ФНС напоминает, что физлица могут воспользоваться функцией «Единый налоговый платеж» (ЕНП). Сервис представляет собой онлайн-кошелек, куда можно внести деньги, с которого в определенный срок будет списана сумма исчисленных налогов. Воспользоваться этой функцией можно через личный кабинет. Также для удобства граждан на сайте ФНС функционирует сервис «Уплата налогов, страховых взносов физических лиц».

Если уведомление вам не пришло, постарайтесь выяснить, почему. Возможно, оно потерялось.

Куда и с какими документами для этого обращаться, узнайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Сообщение о наличии объектов налогообложения

Но может быть и иная причина: у налоговиков нет сведений о том, то у вас есть облагаемое налогом имущество. Тогда сообщить им о нем обязаны вы — не позднее 31 декабря текущего года. Иначе вас оштрафуют на 20% от суммы налога. Штраф будет как за неподачу сообщения, так и за его просрочку (п. 3 ст. 129.1 НК РФ).

ФНС просит направлять такое сообщение заблаговременно — целесообразно озадачиться этим уже с 1 ноября.

Не нужно подавать сообщение, если вы уже получали налоговое уведомление об уплате налога в отношении соответствующего объекта или если не получали его в связи с предоставлением налоговой льготы.

Бланк сообщения утвержден приказом ФНС от 26.11.2014 № ММВ-7-11/598@. Скачать его можно бесплатно, кликнув по картинке ниже.

Направить сообщение можно в любой налоговый орган либо в МФЦ, уполномоченный их принимать. Необходимо приложить копии правоустанавливающих (правоудостоверяющих) документов на объекты недвижимого имущества и (или) документов, подтверждающих государственную регистрацию транспортных средств.

Что нового в уведомлениях за 2020 год

ФНС сообщает, что по сравнению с предыдущим налоговым периодом в расчете налогов произошли следующие основные изменения:

Кроме того, применены изменения в налоговых ставках и льготах: в соответствии с законами субъектов РФ для транспортного налога, а также нормативными правовыми актами муниципальных образований (законами городов федерального значения) для земельного налога и налога на имущество. С указанной информацией можно ознакомиться в рубрике сайта ФНС «Справочная информация о ставках и льготах по имущественным налогам».

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот, налоговой базы, повышающих и понижающих коэффициентов и иных характеристик, определяемых для конкретных объектов налогообложения, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или в контакт-центре ФНС России (тел. 8 800 – 222-22-22).

Приближается день уплаты имущественных налогов физлиц

По каким налогам нужно рассчитаться с бюджетом?

Наверняка к началу ноября уже все собственники земельных участков, недвижимости и автомобилей получили налоговые уведомления. В этом документе подробно указано, за что и сколько именно следует уплатить в бюджет.

Получают налоговые уведомления все граждане, за которыми в базах госорганов числятся объекты обложения: машины, квартиры, дома, участки. Соответственно, уплате подлежат следующие налоги:

Если у вас имеется объект обложения, а «бумажного» уведомления вы так и не получили, зайдите в Личный кабинет на портале «Госуслуги» или Личный кабинет налогоплательщика на сайте ФНС РФ — с наибольшей долей вероятности уведомление ожидает вас там. ФНС РФ в течение последних нескольких лет планомерно оптимизирует свою работу, избавляясь по возможности от рассылки бумажных уведомлений и переходя на электронный формат.

Если вам всё же нужно бумажное уведомление от налоговой, вы можете его получить. Как это сделать, рассказывается в системе «КонсультантПлюс». Получите бесплатно пробный доступ к К+ и переходите к разъяснениям представителей налоговой службы.

Но даже если вы не обнаружили уведомления и в Личном кабинете, это не повод не платить налог при наличии объекта обложения. Следует обратиться в любую ИФНС и запросить расчет суммы налога. Также это можно сделать через МФЦ. Это позволит избежать пени, которые непременно будут начислены, если не уплатить налог в срок.

Для получения расчета нужно использовать специальное заявление по форме, утвержденной приказом ФНС от 11.11.2019 № ММВ-7-21/560@.

Где и как уплатить налоги

Давно прошли те времена, когда для уплаты налогов приходилось выстаивать очередь в кассу. Сейчас для удобства налогоплательщиков существует множество сервисов, которые позволяют платить налоги не выходя из дома.

Так, уплатить любой из личных налогов физлицо может:

Через какие банки можно оплачивать налоги в »Личном кабинете налогоплательщика для физических лиц« на сайте ФНС, вы можете узнать в системе «КонсультантПлюс». Если у вас нет доступа к К+, получите его бесплатно на пробной основе.

Те, кто предпочитает оплачивать налоги по старинке, могут это сделать в кассе отделения любого банка или в любом отделении «Почты России».

Последний день уплаты налогов за 2020 год — 01.12.2021 (п. 1 ст. 409 НК РФ). Эта дата выпадает на среду — рабочий день. Следовательно, никаких переносов срока в текущем году не предусмотрено.

Тем, кто не исполнит свое обязательство в срок, придется уплатить пени. Начисляться они будут уже со следующего дня, с 02.12.2021. Долг перед государством будет расти вплоть до даты уплаты задолженности включительно.

Также при наличии налоговой задолженности физлицу может грозить запрет на выезд заграницу и арест банковских счетов.

В случае если налог придется взыскивать с должника принудительно, на плечи физлица ляжет также уплата госпошлины и оплата труда судебного исполнителя (исполнительский сбор).

Итоги

Если у вас есть объект обложения имущественным налогом, следует своевременно уплатить его за 2020 год — до 01.12.2021 включительно. Узнать сумму начисленных налогов можно в Личном кабинете на портале «Госуслуги» или на портале ФНС в Личном кабинете налогоплательщика. Уплатить налоги можно любым удобным способом, как онлайн, так и лично. Игнорировать обязанность по уплате налогов не следует, чтобы не столкнуться с неприятными последствиями в виде пени, запрета на выезд и т. д.

Подробнее о расчете и нюансах уплаты налога на транспорт узнайте в нашей рубрике «Транспортный налог».

Когда нужно платить налоги физическим лицам в 2020 году

Обязанность по ежегодному исчислению для налогоплательщиков-физических лиц транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым не удержан НДФЛ) возложена на налоговые органы (ст. 52 Налогового кодекса РФ).

В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по вышеперечисленным налогам направляют налогоплательщикам-физическим лицам налоговые уведомление для уплаты налогов.

Форма налогового уведомления утверждена приказом ФНС России от 07.09.2016 № ММВ-7-11/477@ (с изменениями) и включает сведения для оплаты указанных в нем налогов (QR-код, штрих-код, УИН, банковские реквизиты платежа).

Налоги, подлежащие уплате физическими лицами в отношении принадлежащих им объектов недвижимого имущества и транспортных средств, исчисляются не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления.

Пример налогового уведомления

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика.

Основные изменения в налогообложении имущества физических лиц с 2021 года

Налоговые уведомления, направленные в 2021 году, содержат расчет имущественных налогов за налоговый период 2020 года. При этом по сравнению с предыдущим налоговым периодом произошли следующие основные изменения:

Поскольку расчет налогов на имущество проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Почему в 2021 году изменились налоги на имущество

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговой инспекции или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22). Существуют и общие основания для изменения налоговой нагрузки.

Рост налога может обуславливаться следующими причинами:

Рост налога может обуславливаться следующими причинами:

Рост налога может обуславливаться следующими причинами:

Как проверить налоговые ставки и льготы, указанные в налоговом уведомлении

Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня:

по транспортному налогу: главой 28 Налогового кодекса Российской Федерации и законами субъектов Российской Федерации по месту нахождения транспортного средства;

по земельному налогу и налогу на имущество физических лиц: главами 31, 32 Налогового кодекса Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам», либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 222-22-22).

Как воспользоваться льготой, неучтенной в налоговом уведомлении

Что делать, если в налоговом уведомлении некорректная информация

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8 800 222-22-22.

Изменились правила взимания налога на имущество физлиц. Что нужно знать

С 1 января 2020 года в России вступили в силу изменения в правила налогообложения имущества физлиц. Об этом напоминается на сайте Федеральной налоговой службы (ФНС), которая подготовила справку о законодательных изменениях.

В ФНС уточнили, что с 2020 года вводится налоговый вычет, который уменьшает земельный налог на кадастровую стоимость 600 кв. м по одному земельному участку для предпенсионеров. Также в силу вступает федеральная льгота, освобождающая их от уплаты налога на имущество в отношении одного объекта определенного вида, который не используется в предпринимательской деятельности. Это может быть жилой дом, квартира, комната, гараж.

В качестве налоговой базы по налогу на имущество физлиц впервые будет применена кадастровая стоимость на территории Республик Дагестан и Северная Осетия — Алания, Красноярского края, Смоленской области. В семи регионах, где кадастровая стоимость используется второй год, при расчете налога будет применен коэффициент 0,4. Годом ранее он был равен 0,2. В 14 регионах, где кадастровая стоимость применяется третий год, коэффициент достигнет 0,6, в то время как в 2019 году он составлял 0,4. Исключением станут объекты, относящиеся к торгово-офисной недвижимости. В 63 регионах, где кадастровая стоимость применяется третий и последующие налоговые периоды, при расчете налога будет использован коэффициент 10%-ного ограничения роста налога, поясняется в сообщении.

В девяти регионах, которые не приняли решение об использовании с 2019 года кадастровой стоимости в качестве налоговой базы, налог будет рассчитываться по инвентаризационной стоимости, индексированной на установленный Минэкономразвития России коэффициент-дефлятор 1,518. В 2019 году показатель составлял 1,481, уточняется в сообщении.

Также начинают применяться новые результаты государственной кадастровой оценки недвижимости в регионах, где она проводилась в 2018 году. Вступают в силу ставки и льготы, введенные по земельному налогу и налогу на имущество физлиц с налогового периода 2019 года нормативными актами представительных органов муниципальных образований.

Средний платеж по налогу на имущество физлиц в России в 2019 году составил 760 руб. За год он вырос на 16%.